انواع الگوهای کاربردی در تحلیل تکنیکال

انواع الگوهای کاربردی در تحلیل تکنیکال

تسلط به تحلیل تکنیکال یکی از جذابیتهای دنیای تحلیلگری است و بسیاری به آن علاقه زیادی دارند. افرادی که قصد دارند به یک تکنیکالیست حرفه ای تبدیل شوند به صورت مداوم و پیوسته به دنبال یادگیری ابزارها و روشهای قدیمی و نوین در این حوزه هستند تا بتوانند سطح تحلیل خود را ارتقاء دهند. همانطور که میدانید مطالب بسیار زیادی در حوزه تکنیکال وجود دارد که برخی پایه و اساس آن هستند و دانستن آن برای هر تحلیلگری الزامی است. برخی نیز مطالب پیشرفته تری هستند که دانستن آنها در تحلیل هرچه بهتر چارتها و روندها کمک میکند. شناخت الگوها در تحلیل تکنیکال از مطالبی است که سطح مبتدی تا پیشرفته را شامل میشود و هرچه بیشتر بر آنها مسلط باشید میتوانید اتکای بیشتری به تحلیل خود داشته باشید. در این مقاله قرار است نگاه جامعی داشته باشیم به انواع الگوها در تحلیل تکنیکال.

الگوهای نموداری در تحلیل تکنیکال چه هستند؟

الگوهای نموداری (chart patterns) به اشکالی گفته میشود که در نمودارهای قیمتی به صورت تکرارشونده و مشابه مشاهده میشوند و عموما از نسبتهای هندسی و ریاضی تبعیت میکنند یا براساس روانشناسی بازار کشف شده اند. شناخت و یادگیری این الگوهای نموداری به احتمال زیاد منجر به پیش بینی درست روند میشوند. دقت کنید که در بحث تحلیل تکنیکال احتمالات بسیار با اهمیت است و بهتر است همواره آن را مد نظر قرار بدهید. به عنوان مثال درستی برخی الگوها در تحلیل تکنیکال بسیار زیاد است و گاهی گفته میشود به محض مشاهده الگوی X به احتمال خیلی زیاد روند قیمتی تغییر جهت میدهد یا به مسیر قبلی خود ادامه میدهد. بنابراین هرچه الگوهای بیشتر و پیشرفته تری را یاد بگیرید به نتایج بهتری در تحلیل خود میرسید.

احتمالا از الگوهای قیمتی بسیار شنیده اید و الگوهای صعودی و نزولی را مطالعه کرده اید. الگوهای قیمتی ادامه دهنده و یا الگوهای قیمتی برگشتی از جمله الگوهای کلاسیک تکنیکال هستند که افراد زیادی با آنها آشنایی دارند. همچنین الگوهای شمعی یا (Candle stick) نیز شاید از جمله مواردی باشند که نام آنها را بسیار شنیده باشید. با این حال الگوهای پیشرفته تری نیز وجود دارند که در تکنیکال نئوکلاسیک با آنها آشنا میشوید. در این مقاله انواع الگوهای تحلیل تکنیکال را نام میبریم و موارد مهم هر کدام را آموزش خواهیم داد تا بتوانید در تحلیلهای خود آنها را به کار ببرید.

انواع الگوهای قیمتی در تکنیکال

به طور کلی میتوان گفت در تحلیل تکنیکال 4 نوع الگو وجود دارد که شامل موارد زیر میشوند.

• الگوهای قیمتی کلاسیک • الگوهای شمعی ژاپنی • الگوهای هارمونیک • امواج الیوت و الگوهای قیمتی آن

الگوهای قیمتی و الگوهای شمعی ژاپنی را میتوان از الگوهای کلاسیک تحلیل تکنیکال به حساب آورد و الگوهای هارمونیک و الگوهای امواج الیوت نیز اصطلاحا الگوهای نئوکلاسیک تکنیکال هستند. در ادامه هر کدام را به صورت مجزا توضیح میدهیم.

الگوهای قیمتی تکنیکال

الگوهای قیمتی یکی از آشناترین و مرسوم ترین الگوها در تحلیل تکنیکال هستند. تشخیص درست خطوط روند و ترسیم آن در الگوهای قیمتی بسیار اهمیت دارد. خطوط روند در واقع مناطق حمایت و مقاومت در نمودار قیمتی را مشخص میکند و نقاط مهم یا تریگرهایی هستند که میتواند به عنوان تاییدی در تداوم روند یا یک هشدار از تغییر روند باشد. به عنوان مثال الگوهای سروشانه از الگوهای کلاسیک پیشرفته هستند که هنگام تشکیل آنها به احتمال زیاد تغییر روند خواهیم داشت.

الگوهای قیمتی خود عموما به دو دسته الگوهای قیمتی ادامه دهنده و الگوهای قیمتی برگشتی تقسیم میشوند، با این حال الگوهایی نیز وجود دارند که الگوهایی دو طرفه هستند یعنی میتوانند هم تداوم روند و هم حرکت عکس روند قبل را به همراه داشته باشند. در ادامه معروف ترین الگوهای قیمتی را نام میبریم و مخصرا توضیح میدهیم.

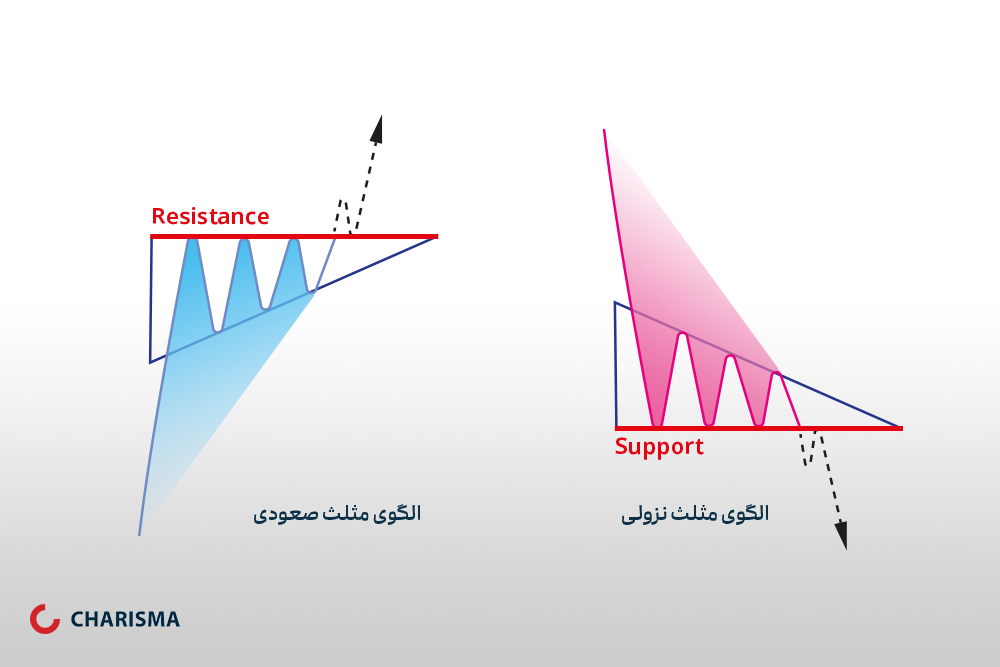

الگوهای ادامه دهنده

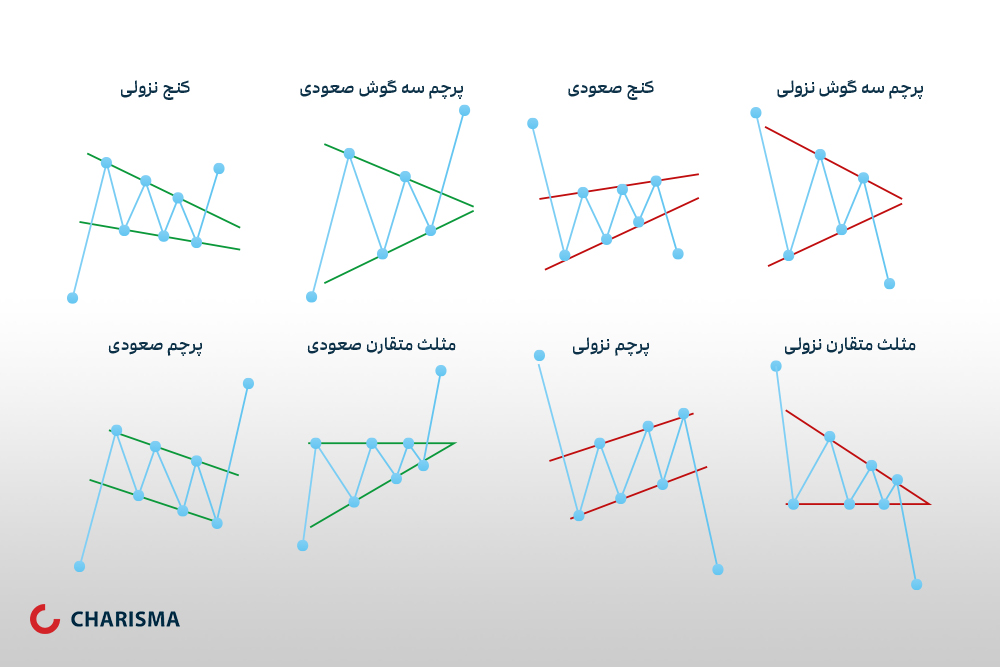

الگوهای قیمتی ادامه دهنده pattern یا اشکالی هستند که در صورتیکه نمودار قیمتی به آن وارد شود و از آن خارج شود روند سهم مانند قبل خواهد بود. از جمله متداول ترین الگوهای قیمتی ادامه دهنده میتوان به الگوی پرچم، الگوی مثلث صعودی یا مثلث نزولی اشاره کرد.

همانطور که گفته شد برخی الگوها نیز هستند مانند الگوی مثلث متقارن یا الگوی کنج که در برخی مواقع تداوم روند و در برخی مواقع نیز برگشت روند را به دنبال دارند و خروج نمودار قیمتی از سقف یا کف الگو تعیین کننده خواهد بود. بنابراین میتوان این الگوها را در هر دو گروه قرار داد.

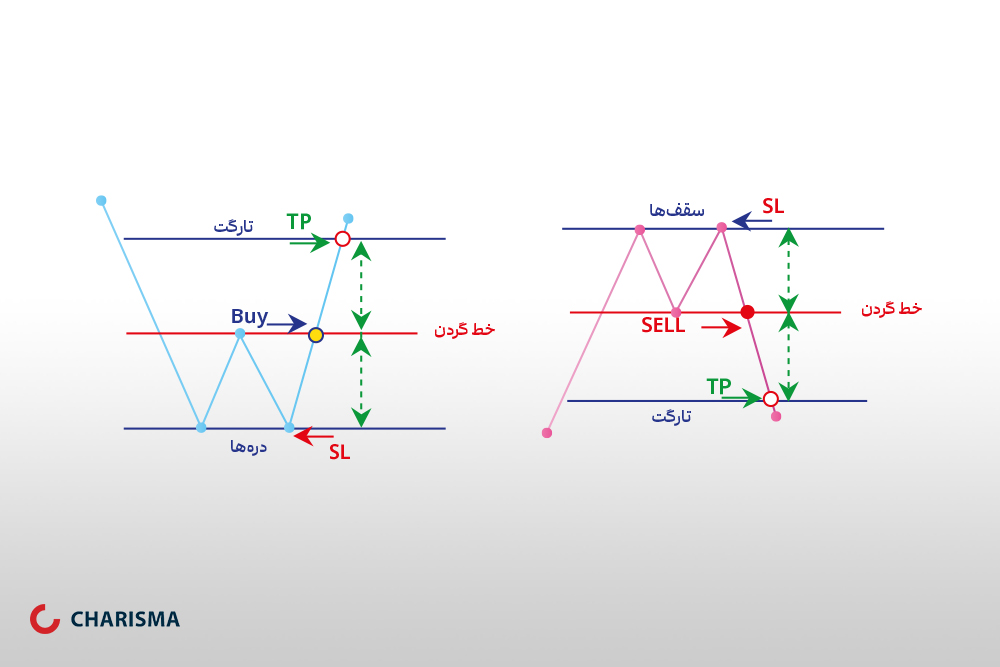

الگوهای برگشتی

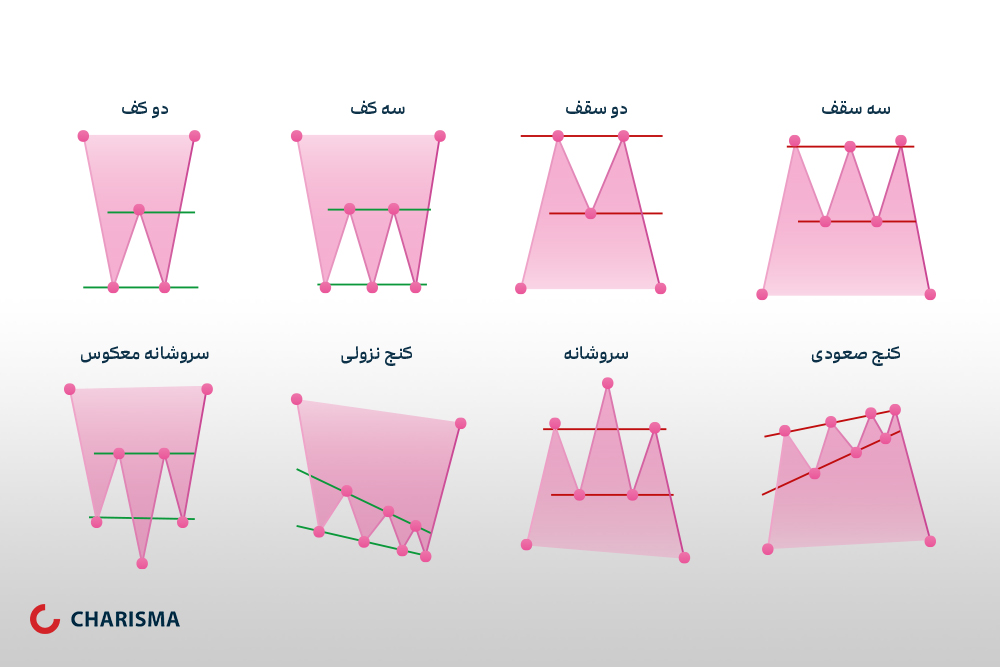

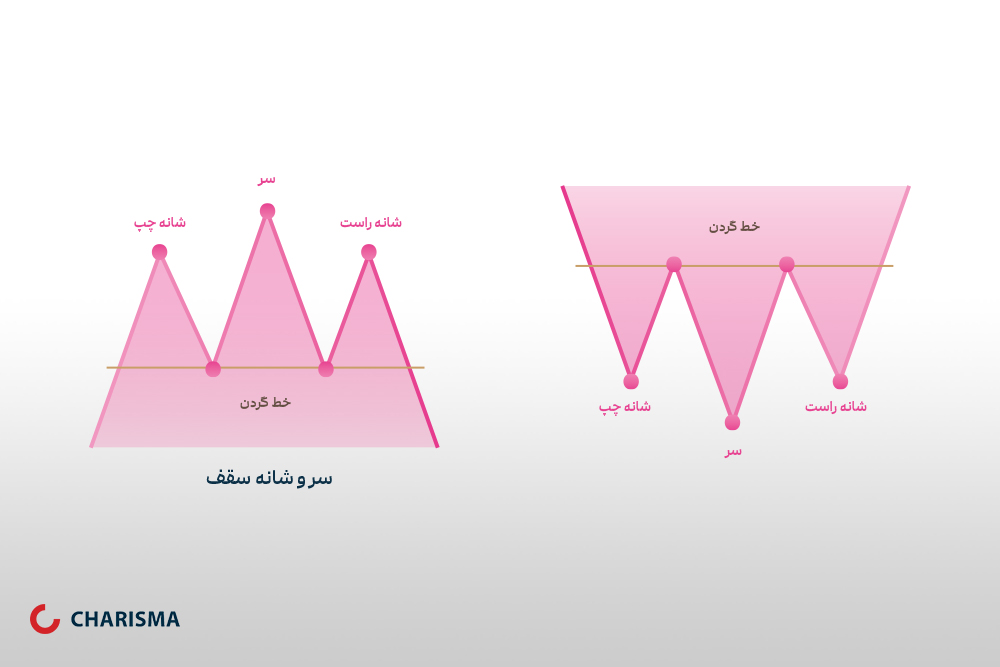

شاید بتوان گفت الگوهای برگشتی برای تحلیلگران میتواند جذاب تر باشد چرا که هشدار دهنده شکل گیری یک روند جدید در سهم هستند و لازم است که معامله گران در موقعیت معاملاتی خود تجدید نظر کنند. الگوهای سقف و کف دو قلو، سقف و کف سه قلو و الگوی سروشانه از جمله الگوهای بازگشتی معروف هستند. برخی از اشکال این الگوها در تصویر زیر نشان داده شده است. همچنین در صورتیکه علاقهمند به یادگیری الگوهای برگشتی هستید میتوانید به مقاله «الگوهای برگشتی» مراجعه کنید. در تصویر زیر اشکال این الگوها را میتوانید مشاهده کنید.

در ادامه خلاصه از الگوهای کلاسیک پیشرفته ادامه دهنده و برگشتی را میتوانید در عکسهای زیر مشاهده کنید.

الگوهای بازگشتی

الگوهای ادامه دهنده

الگوهای شمعی ژاپنی

یکی دیگر از الگوهای معروف در تحلیل تکنیکال الگوهای شمعی است. هرچند تاریخچه استفاده از الگوهای شمعی به صدها سال پیش و به کارگیری آن توسط ژاپنی ها برمیگردد اما در دهه 80 فردی به نام استیو نیسون در کتاب خود این الگو را به جوامع غربی معرفی کرد و از آن پس استفاده از آن رایج شد. هر شمع یا candlestick با کمک 4 قیمت در هر بازه ای از زمان ترسیم میشود که شامل اولین، بالاترین، پایین ترین و آخرین قیمت است. الگوهای شمعی در واقع تحلیل روانشناسی خریداران و فروشندگان در بازه زمانی مورد نظر هستند.

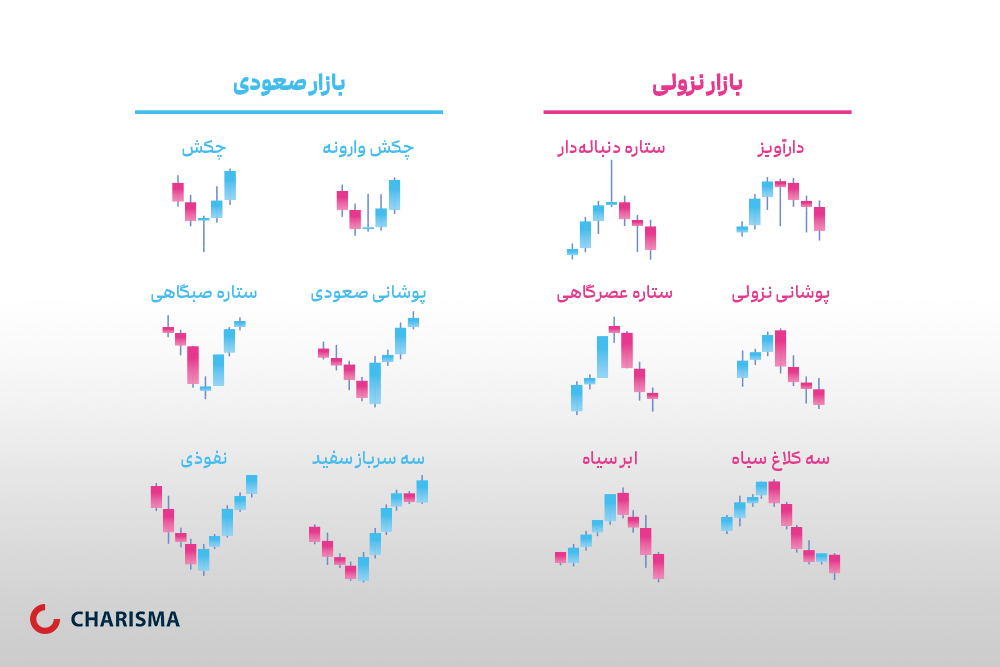

الگوهای شمعی میتوانند تک کندلی یا چند کندلی باشند و عموما برای دو الی سه کندل دیگر اعتبار دارند. یعنی در صورتیکه در تایم فریم روزانه در حال تحلیل نمودار هستید احتمالا پس از تایید الگو برای دو الی سه روز آینده تحلیل شما معتبر خواهد بود. در برخی مواقع بیش از این میزان الگو تایید میشود. از جمله الگوهای شمعی ژاپنی معروف میتوان از الگوی چکش، ستاره دنباله دار، ماروبوزو، پوشای صعودی و نزولی و الگوی دوجی اشاره کرد. مسلما الگوهای دیگری نیز در این دسته بندی هستند که در مقاله الگوهای شمعی به آنها اشاره کرده ایم. نمونه های از الگوهای شمعی ژاپنی را میتوانید در تصویر زیر مشاهده کنید.

مقاله پیشنهادی: کاربرد الگوهای شمعی ژاپنی در تحلیل تکنیکال

الگوهای هارمونیک

این الگوها نیز نوعی دیگر از الگوهای تکنیکال هستند که از پیچیدگی بیشتری نسبت به دو مورد قبلی برخوردارند و برای شناسایی فرصت های جدید و پیش بینی روند قیمتی بسیار مناسب هستند. به طور کلی میتوان گفت این الگوها، اشکال هندسی ترکیب شده با نسبت های فیبوناچی هستند که به پیش بینی حرکتهای احتمالی سهم کمک میکند.

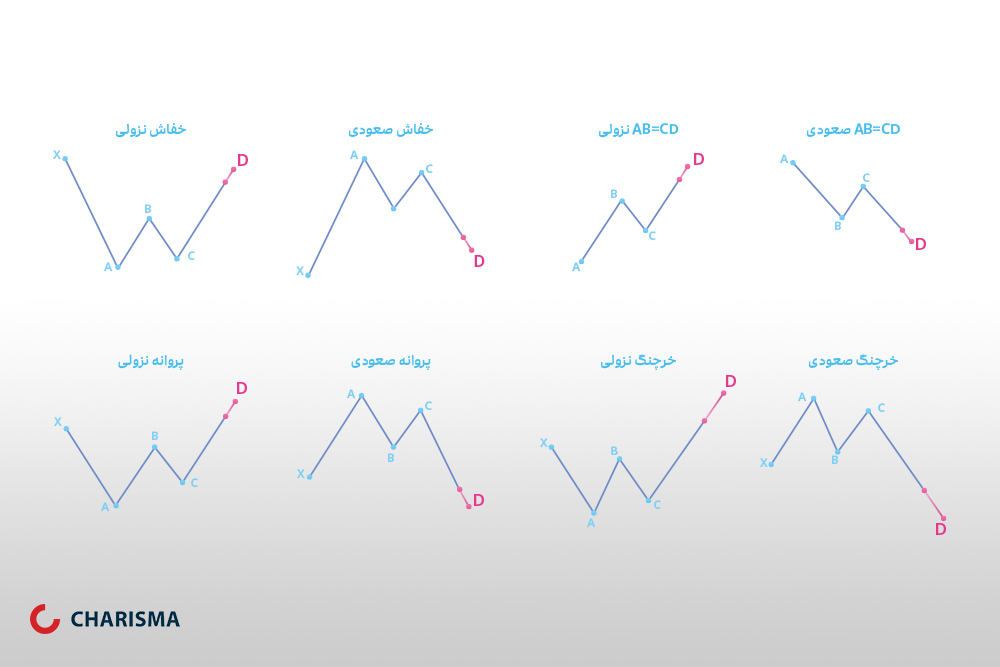

برای ترسیم این الگوها نیاز به داشتن 5 نقطه دارید با این حال برخی از آنها مانند الگوی ABC یا الگوی ABCD از سه یا چهار نقطه تشکیل شده اند. دقت کنید که نسبتهای فیبوناچی در این الگوها بسیار مهم هستند نقاط برگشتی در نمودار ایجاد میکنند که در نهایت شکل M یا W در چارت قیمتی مشاهده میشود و براساس آن میتوان تریگرهای ورود به سهم یا خروج از آن را شناسایی کرد. الگوی هارمونیک AB-CD، الگوی گارتلی، الگوی پروانه و الگوی خفاش (Bat Pattern) از جمله الگوهای هارمونیک هستند که شاید برایتان آشنا باشند. در ادامه چند نمونه از الگوهای هارمونیک برایتان آورده شده است. در صورتیکه علاقه مند به یادگیری در خصوص این الگوها هستید میتوانید به مقاله «الگوهای هارمونیک» مراجعه کنید.

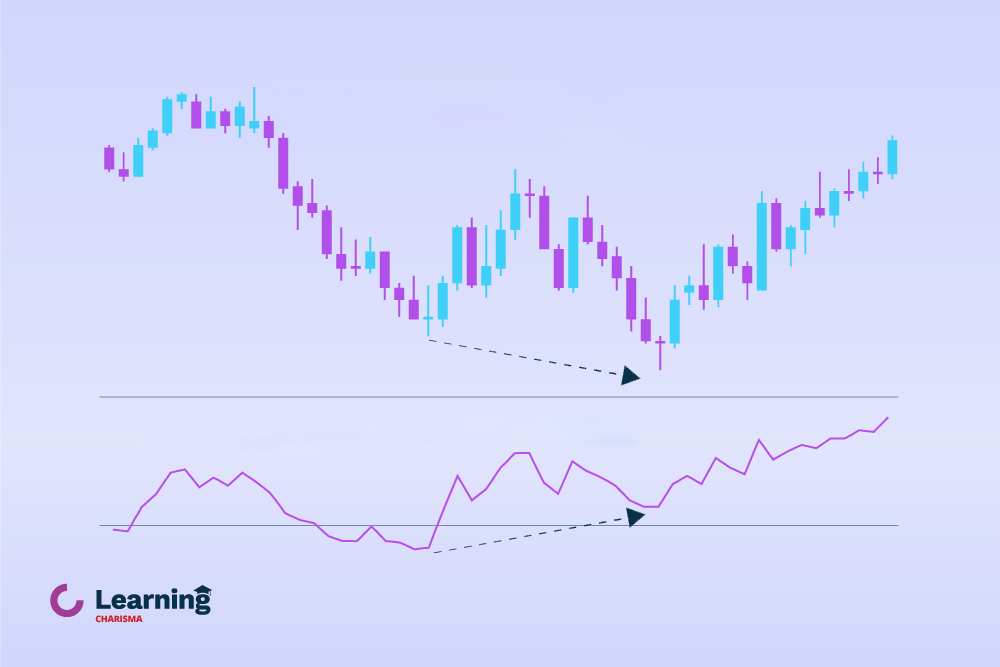

امواج الیوت و الگوهای قیمتی

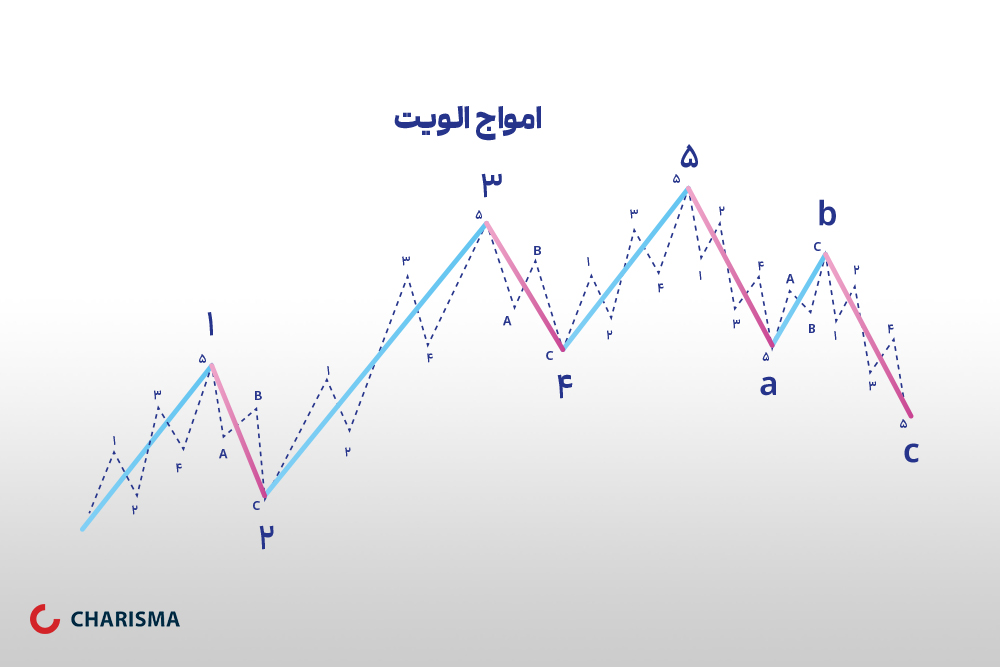

نظریه امواج الیوت اولین بار توسط رالف نلسون الیوت در دهه 30 میلادی ابداع شد. به عقیده الیوت، روند قیمتها در بازارهای مالی از روانشناسی غالب سرمایهگذاران نشات میگیرد. او دریافت که تغییرات در ذهنیت و روانشناسی عموم در بازارهای مالی همیشه با همان الگوهای تکرارشونده و یکسان فراکتالی خود را نشان میدهد. نظریه الیوت تا حدی یادآور نظریه داو (Dow) است زیرا در هر دو قیمت سهام به شکل موجی حرکت میکنند.

این نظریه بیان میکند که در چارت قیمتی 5 موج در جهت روند اصلی حرکت میکنند و به دنبال آن سه موج در یک اصلاح رخ میدهند. احتمالا در مطالعه تحلیل سایر تحلیلگران بسیار با این شیوه تحلیل مواجه شده اید. در این تصویر نمونه از تحلیل براساس الگوهای قیمتی موجود در امواج الیوت را مشاهده میکنید. در صورتیکه به مطالعه در این خصوص علاقه مند هستید، پیشنهاد میکنیم مقاله «تئوری امواج الیوت» را مطالعه کنید.

سخن پایانی

استفاده از الگوها در تحلیل تکنیکال بسیار کاربرد دارد و شناخت الگوهای بیشتر و پیشرفته تر میتواند به تحلیل درستتر ما در خصوص روند قیمتی نمودارها کمک کند. در این مقاله چهار الگوی قیمتی تکنیکال را بررسی کردیم که شامل الگوهای قیمتی کلاسیک، الگوهای شمعی، الگوهای هارمونیک و الگوهای امواج الیوت میشوند. با وجود اشاره اجمالی به هر کدام از این الگوها اما جزئیات زیاد و نکات بسیاری دارند که در مقاله حاضر نمیگنجد. در صورتیکه علاقه مند به یادگیری هر کدام از این الگوها هستید پیشنهاد میشود مقالات مرتبط با هر کدام از الگوهای تکنیکال را مطالعه کنید.

6 دیدگاه برای این مطلب

عالی خدا قوت

🙏🙏🙏

خدا قوت

مرسی🌹

🙏🙏

مرسی🌹

با سلام

همراهی شما مایه افتخار ماست.