پرایس اکشن چیست؟

پرایس اکشن یکی از روش های تحلیل و پیش بینی قیمت در بازارهای مالی است که از محبوبیت بالایی بین معامله گران و تحلیلگران برخوردار است. در این مقاله اصول پرایس اکشن را بررسی کرده و باهم می بینیم که چرا پرایس اکشن از محبوبیت بالایی در بازار های مالی برخوردار است.

پرایس اکشن چیست؟

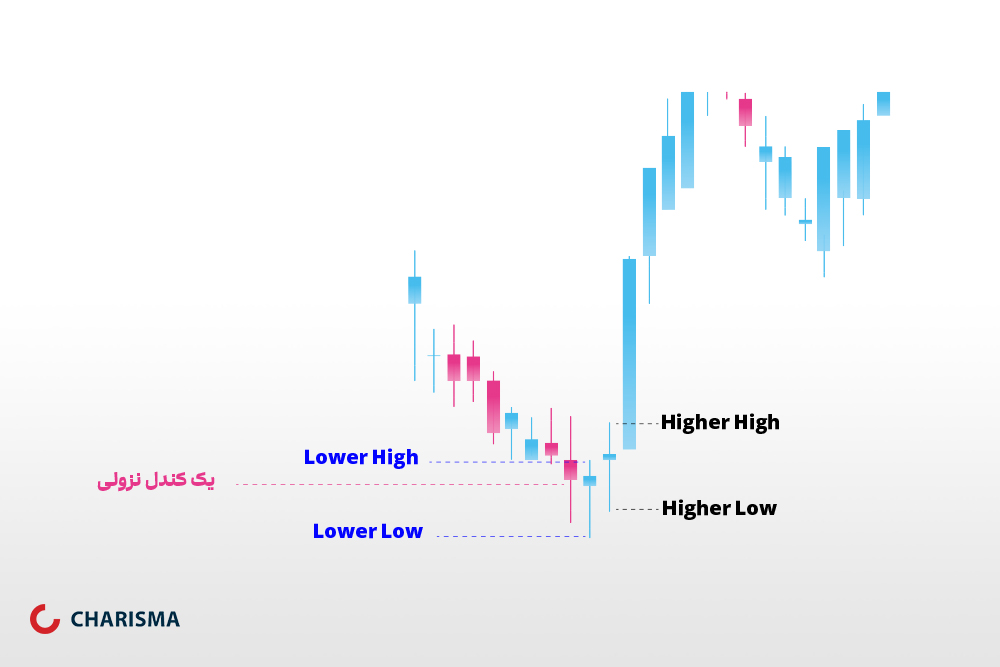

پرایس اکشن یکی از روش های تحلیل و معامله گری است که از زیر مجموعه های تحلیل تکنیکال محسوب می شود. این روش معامله گری که تنها از چارت قیمتی خاک و بدون هیچ گونه ابزاری مانند اندیکاتور تشکیل شده، اصول ساده اما کاربردی دارد. استدلال اصلی که پرایس اکشن بر آن استوار بوده این است که در یک چارت قیمتی در زمان های مختلف، تغییرات قیمت نشان دهنده رفتار، احساسات و پیش بینی و تحلیل مجموعه معامله گران بازار است. بنابراین در پرایس اکشن تلاش بر شناسایی و مدل سازی قیمت در طول زمان است.

پرایس اکشن در لغت به معنی رفتار قیمت است. معامله گرانی که از این روش تحلیل استفاده می کنند، تاریخچه قیمتی در چارت را بررسی کرده تا بتوانند طبق الگوهایی که تکرار شده اند، آینده قیمتی را پیش بینی کنند. متداول ترین ابزارهای پرایس اکشن روندها و میله ها (کندل ها) ی قیمتی هستند. جزئیاتی مانند قیمت باز و بسته شدن، بیشترین و کمترین قیمت در بازه های زمانی مثال هایی از این ابزارها هستند. پس در نتیجه اگر بخواهیم پرایس اکشن را خیلی ساده توضیح دهیم، عبارت است از مطالعه رفتار قیمتی در چارت و مدل سازی آن بر مبنای الگوهای از پیش تعیین شده. هر چند در تعریف پرایس اکشن ساده به نظر می رسد اما کاربردهای فراوانی در تحلیل تکنیکال دارد.

پرایس اکشن در تحلیل تکنیکال

همان طور که می دانید ابزارهای تکنیکال گستردگی بسیاری دارند. پرایس اکشن هم یکی از این ابزارهاست که البته شباهت هایی هم با الگوهای تحلیل تکنیکال دارد. هر گونه تحلیلی که بر روی رفتار قیمت باشد ( مانند کانال های قیمتی، روند ها، الگوهای شمعی قیمت، شکست ها و … ) می توانند جزئی از پرایس اکشن باشند. اما در این مقاله برخی از مهم ترین الگوهایی که به طور ویژه در پرایس اکشن مطرح هستند را بررسی خواهیم کرد.

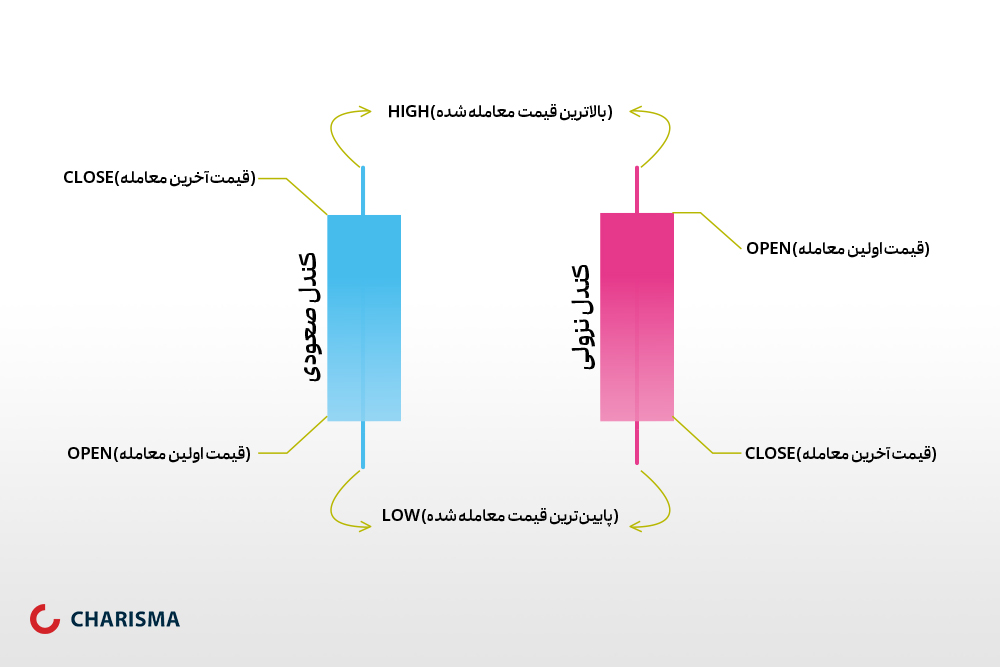

کندل های قیمتی

گفتیم که یکی از مهم ترین ابزارهای پرایس اکشن، میله ها یا کندل های قیمتی هستند. کندل های قیمتی از 4 جز تشکیل شده و به 2 حالت تقسیم می شوند.

پس از آشنایی با کندل های قیمتی، باید به سراغ الگوهای پرایس اکشن برویم.

الگوهای پرایس اکشن

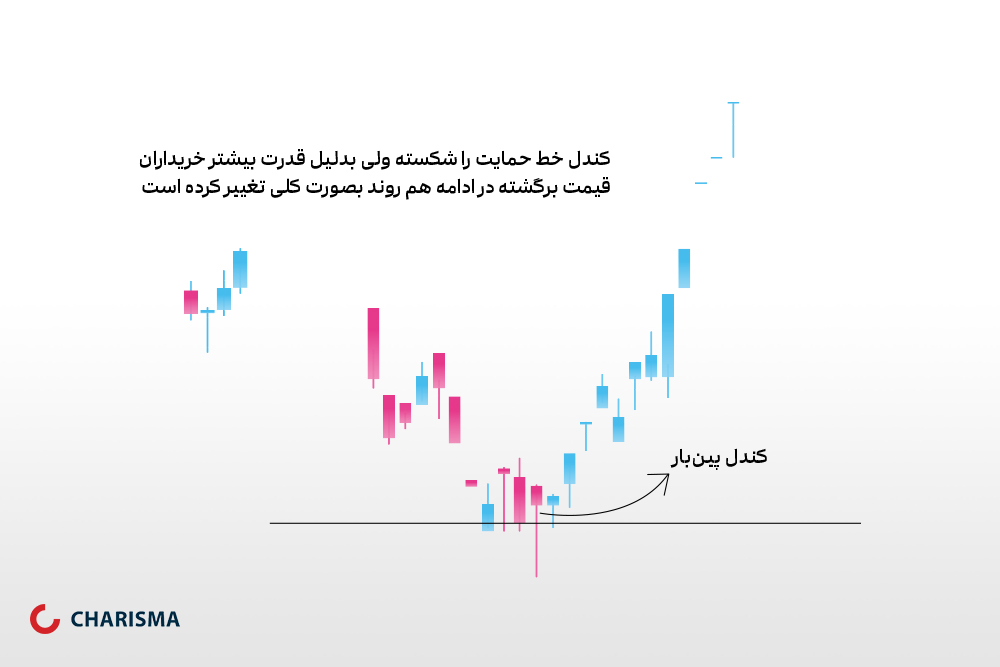

1.الگوی پین بار در پرایس اکشن

پین بار یکی از الگوهای مهم پرایس اکشن است. کندلی که در پین بار شکل می گیرد، سایه (میله) بلندی داشته اما بدنه کوتاهی دارد. ضاهر این الگو به این شکل است که توسط سایه بلند خود به محدوده حمایت و مقاومتی نفوذ کرده اما قیمت در آن سطح نمانده و به بالای حمایت یا پایین مقاومت برگشته است. همین امر نشان دهنده نبود قدرت کافی برای شکست حمایت یا مقاومت است. الگوی پین بار هم در روند های نزولی و هم در روندهای صعودی تشکیل می شود.

2. الگوی کندل برگشتی در پرایس اکشن

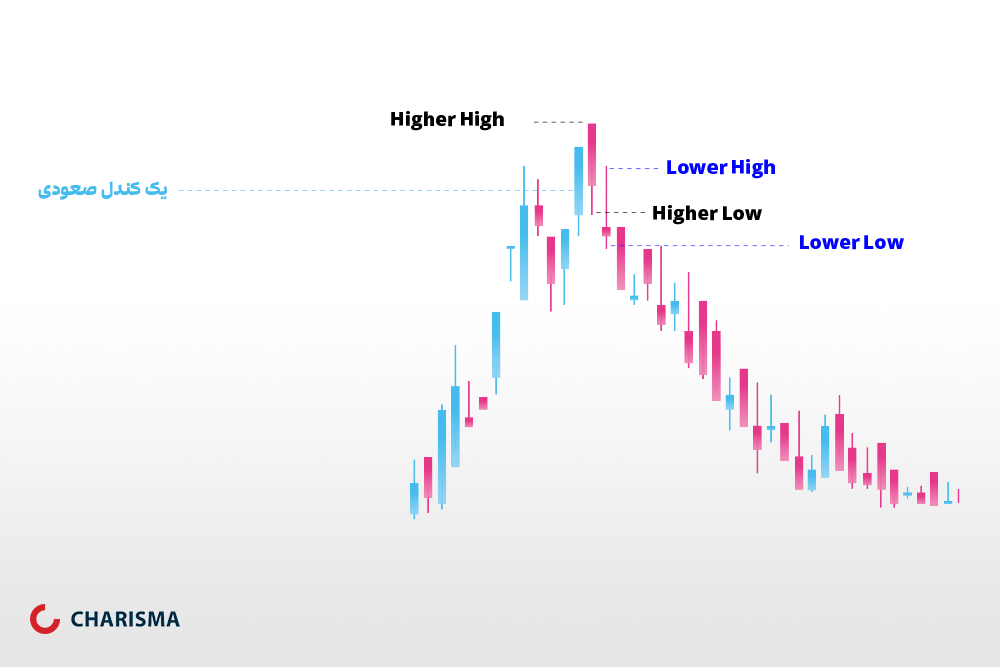

الگوی کندل برگشتی یکی دیگر از الگوهای مهم پرایس اکشن است. در این الگو به دنبال کندل هایی هستیم که از تغییر روند خبر می دهند. البته الگوی کندل برگشتی باید قوانین خاصی هم داشته باشد:

-اگر در روند صعودی باشیم: یک کندل نزولی باید داشته باشیم که: بالاترین قیمت آن بیشتر از بالاترین قیمت کندل قبلی باشد و هم چنین پایین ترین قیمت نیز کمتر از بیشترین قیمت کندل قبل باشد.

-اگر در روند نزولی باشیم: یک کندل صعودی باید داشته باشیم که: کمترین قیمت آن کمتر از کمترین قیمت کندل قبلی باشد و هم چنین بیشترین قیمت نیز بیشتر از کمترین قیمت کندل قبل است. در زیر نمونه الگوی کندل برگشتی در انتهای روند صعودی را مشاهده می کنید:

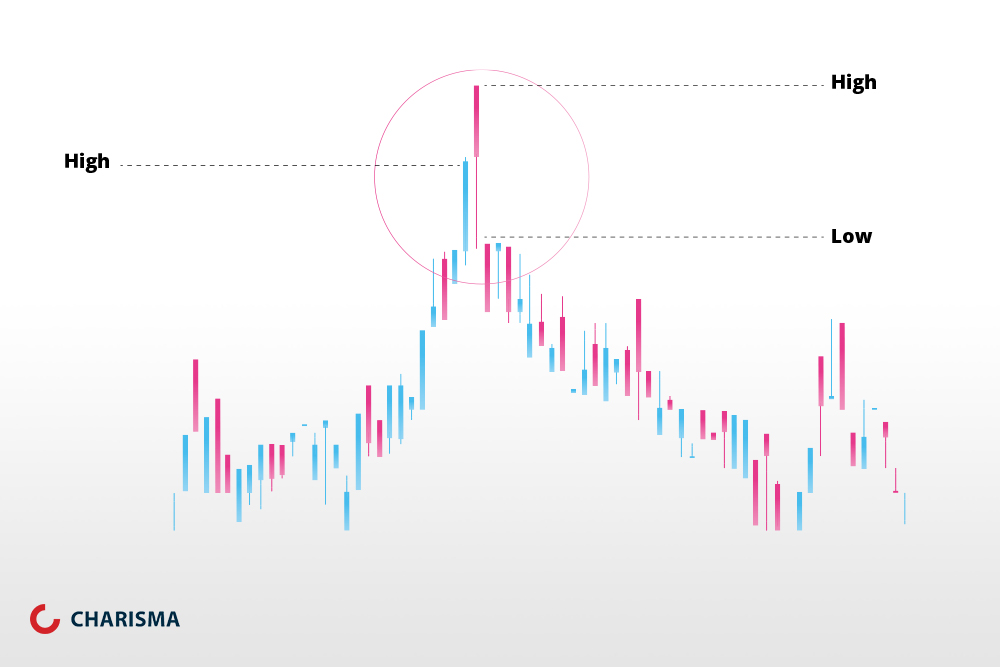

3. الگوی سه کندل برگشتی در پرایس اکشن

الگوی سه کندل برگشتی مانند الگوی کندل برگشتی، از الگوهای پرایس اکشن است که بر روی میله های قیمتی ایجاد می شود. هم چنین این الگو نیز یکی از الگوهای برگشتی است. به این معنی که روند قیمتی را عوض خواهد کرد. باتوجه به مشخصات الگو، الگوی سه کندل برگشتی اعتبار بیشتری نسبت به الگوی کندل بازگشتی دارد.

-اگر در یک روند صعودی باشیم:

به 3 کندل نیاز داریم. اولین کندل باید صعودی باشد. بیشترین قیمت دومین کندل باید از بیشترین قیمت کندل اول بیشتر باشد و کمترین قیمت دومین کندل نیز بالاتر از کمترین قیمت کندل اول باشد. در کندل سوم نیز بیشترین و کمترین قیمت باید کمتر از بیشترین و کمترین قیمت کندل قبل باشد.

همچنان به 3 کندل نیاز داریم. اولین کندل نزولی است. بیشترین قیمت کندل دوم باید از بیشترین قیمت کندل اول کمتر باشد.هم چنین کمترین قیمت کندل دوم باید از کمترین قیمت کندل اول کمترباشد.در کندل سوم نیز بیشترین و کمترین قیمت از کندل دوم بیشتر است. دقت کنید در این الگو باید تا ثبت سومین کندل برای تائید شکل گیری الگوی 3 کندل برگشتی صبر کنید.

4. الگوی کندل این و اوت ساید بار در پرایس اکشن

4. الگوی کندل این و اوت ساید بار در پرایس اکشن

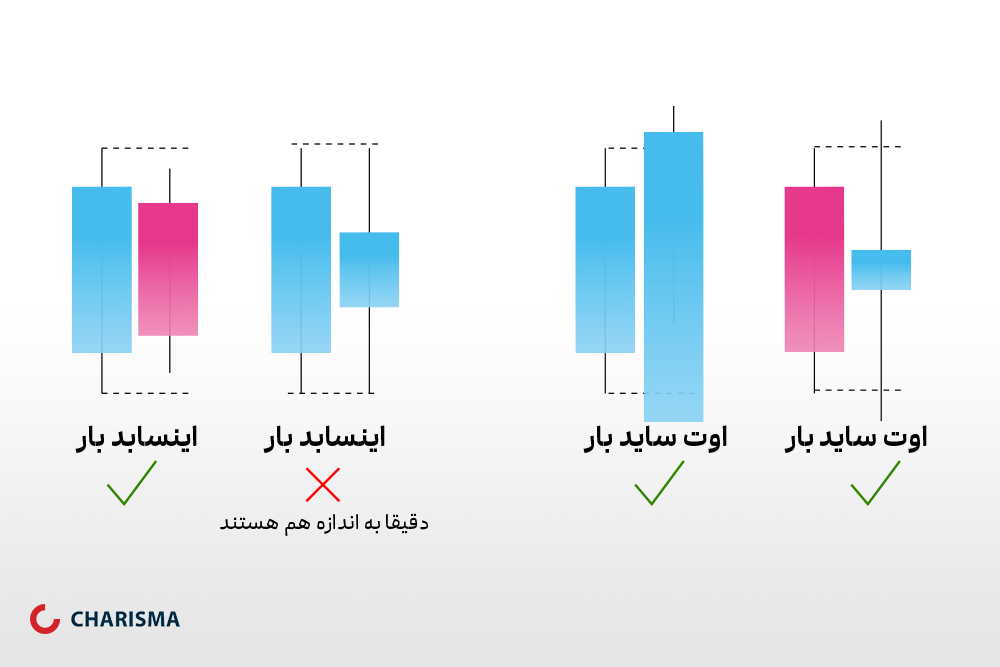

برای درک بهتر این الگو باید ابتدا شناخت کلی نسبت به آن پیدا کنیم. این الگو از 2 کندل تشکیل شده است. نکته مهم در الگوی این و اوت ساید بار (inside bar , outside bar) پوشیده شدن کل کندل، توسط کندل دیگر است که در ادامه کامل توضیح خواهیم داد.

-کندل این ساید بار:

در این الگو کندل اول باید کندل دوم را به صورت کامل بپوشاند. به این معنی که بیشترین قیمت آن بیشتر از کندل بعدی و کمترین قیمت آن نیز کمتر از کندل دوم باشد. پس از مشاهده این الگو معمولا نوسانات قیمتی کاهش پیدا می کند و حجم معاملات نیز کاسته می شود. این شرایط خود می توانند نوید شروع یک روند را دهند.

-کندل اوت ساید بار:

در این الگو کندل دوم باید کندل اول را کامل پوشش دهد. به این معنی که بیشترین قیمت آن از کندل قبلی بیشتر و کمترین قیمت آن هم از کندل قبلی کمتر باشد. این الگو معمولا نشان دهنده بالا رفتن نوسانات قیمتی است. اغلب این بالا رفتن نوسانات نشان دهنده تغییرات روند نیز هستند.

5. الگوی پولبک با سه کندل

5. الگوی پولبک با سه کندل

هرگاه 3 کندل هم رنگ در خلاف یک روند داشته باشیم انتظار تکمیل پولبک و برگشت قیمتی را داریم. به طور مثال فرض کنید که در یک روند صعودی شاهد تشکیل ۳ کندل قرمز رنگ در ادامه همدیگر باشیم. این 3 کندل به احتمال زیاد تکمیل پولبک قیمتی هستند و پس از آن ها باید شاهد ادامه روند باشیم. در منابع آموزشی پرایس اکشن الگوهای دیگری هم ذکر شده اند که در این مقاله سعی کردیم مهم ترین و پرکاربرد ترین الگوهای پرایس اکشنی را بررسی کنیم.

مزایای پرایس اکشن

مزایای پرایس اکشن

– امکان تحلیل و معامله در تایم فریم های مختلف – روش های پرایس اکشن توجه شما را بیشتر به جزئیات و رفتار قیمت جلب خواهد کرد. – پرایس اکشن باعث می شود شما در معاملات خود منظم تر باشید. – پرایس اکشن محدودیتی برای استفاده در بازارها و دارایی های مختلف ندارد و شما می توانید در تمام دارایی هایی که دارای چارت قیمتی هستند، از پرایس اکشن استفاده کنید.

سخن پایانی

همان طور که توضیح دادیم پرایس اکشن یکی از روش های تحلیلی بازارهای مالی است. پرایس اکشن که خود از زیر مجموعه های تحلیل تکنیکال است، نیاز به توجه بیشتر به رفتار قیمت مخصوصا کندل های قیمتی دارد. همین توجه به شما نشان می دهد که چه نکاتی در هر کندل قیمتی نهفته است. همچنین این روش تحلیلی الگوهای مختلفی دارد که در این مقاله با مهم ترین آن ها آشنا شدیم. نکته مهمی که در مورد تمامی روش های تحلیلی صدق می کند، امکان خطا و نیاز به تمرین و تکرار است. شما باید با مرور زمان استراتژی معاملاتی خود را ساخته و سعی در بهبود آن نمایید. پرایس اکشن هم یکی از روش های محبوب و کارآمد بازارهای مالی است.

5 دیدگاه برای این مطلب

بسیار عالی

خیلی خوبه

ممنون از خدمات تون

🙏🙏🙏

خیلی خوب بود ممنون

🙏🙏