مهمترین الگوهای برگشتی کلاسیک

مهمترین الگوهای برگشتی کلاسیک

الگوهای کلاسیک اشکالی معنی دار تشکیل شده از تغییرات قیمتی در بازار هستند که به کمک آنها میتوان امواج یا هدف های قیمتی جدیدی را پیش بینی کرد. در استفاده از الگوها حتما باید تا تشکیل کامل الگو صبر کرد و در نقطه صحیح و پیش بینی شده وارد شد. یکی از پرکابردترین الگوها در تحلیل تکنیکال، الگوهای برگشتی یا بازگشتی کلاسیک هستند. تشکیل الگوهای برگشتی در نمودارها عموما نشان دهنده برگشت و تغییر روند در نمودار است. در این مقاله قرار است به الگوهای برگشتی کلاسیک بپردازیم. مهم ترین الگوهای برگشتی را نام ببریم و نحوه تشخیص سیگنال ورود و خروج از نماد را آموزش خواهیم داد. آموزش الگوهای برگشتی را با ذکر مثال هایی در هر مورد خواهیم داشت.

نکات اساسی مشترک در الگوهای برگشتی

پیش از اینکه به سراغ انواع الگوهای برگشتی کلاسیک برویم لازم است تا چند نکته را متذکر شویم.

1. لازمه شروع هر الگوي برگشتی وجود یک روند اولیه است. 2. اولین اخطار براي ایجاد برگشت روند اکثراً زمانی مشخص می شود که یکی از خطوط روند شکسته شود. (شکست روند) 3. بزرگ بودن الگو نشانه بزرگ بودن (ارتفاع و پهنا) تحرکات بعد از آن است. 4. الگوهاي سقف معمولا دوره زمانی کوتاه تر و نوسان بلندتري نسب به الگوهاي کف دارند. به همین دلیل است که خرید در کف به مراتب ساده تر از فروختن در سقف است. 5. کف ها معمولا تغییرات قیمت کمتري دارند و زمان بیشتري براي تشکیل شدن صرف می کنند. 6. حجم معمولا در نقاط سقف اهمیت فوق العاده اي دارند.

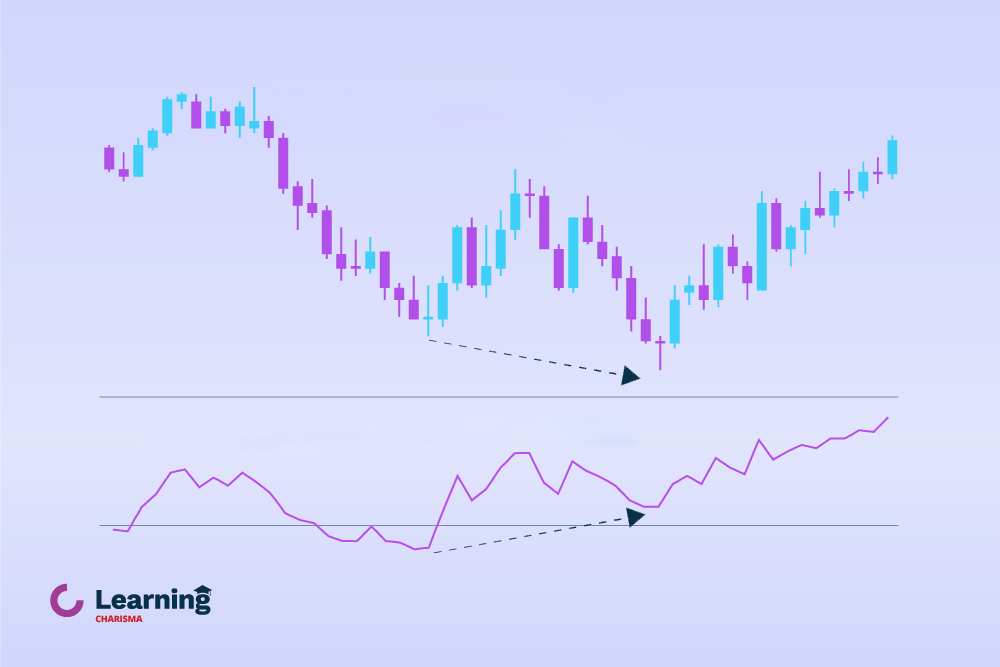

بسیاری از این نکات در تحلیل تکنیکال و به خصوص تشخیص صحیح الگوها کاربرد دارند و تقریبا میتوان گفت نکات جامع تکنیکال هستند. آخرین نکته ای که ذکر آن خالی از لطف نیست این موضوع است که هرچند ما در این مقاله به بررسی الگوهای برگشتی کلاسیک میپردازیم اما الگوهای برگشتی شمعی (الگوهای برگشتی کندل استیک) نیز وجود دارند که به طور مجزا در مقاله «الگوهای بازگشتی شمعی» به مهم ترین آنها اشاره کرده ایم.

انواع الگوی برگشتی کلاسیک در تحلیل تکنیکال

به طور کلی دنیای تکنیکال شامل الگوهای نموداری بسیاری است که پیشتر به انواع آن اشاره کرده ایم. الگوهای بازگشتی و ادامه دهنده از انواع الگوها هستند که در این مقاله تنها به الگوهای برگشتی کلاسیک میپردازیم. مهمترین الگوهای برگشتی در تحلیل تکنیکال شامل مواردی هستند که در ادامه به آنها اشاره میکنیم. همچنین در صورتیکه در خصوص شناخت انواع الگوهای موجود در دنیای تکنیکال علاقه مند بودید پیشنهاد میکنیم مقاله «انواع الگوهای کاربردی در تحلیل تکنیکال» را مطالعه کنید.

نکته مهم دیگری که وجود دارد این است که برخی از الگوهای برگشتی باعث تغییر روند صعودی به نزولی میشود و در واقع در سقف روندها آنها را مشاهده میکنیم. برخی از الگوهای برگشتی نیز باعث میشود که روند نزولی به روند صعودی تبدیل شود و در کف نمودارها آنها را مشاهده میکنیم.

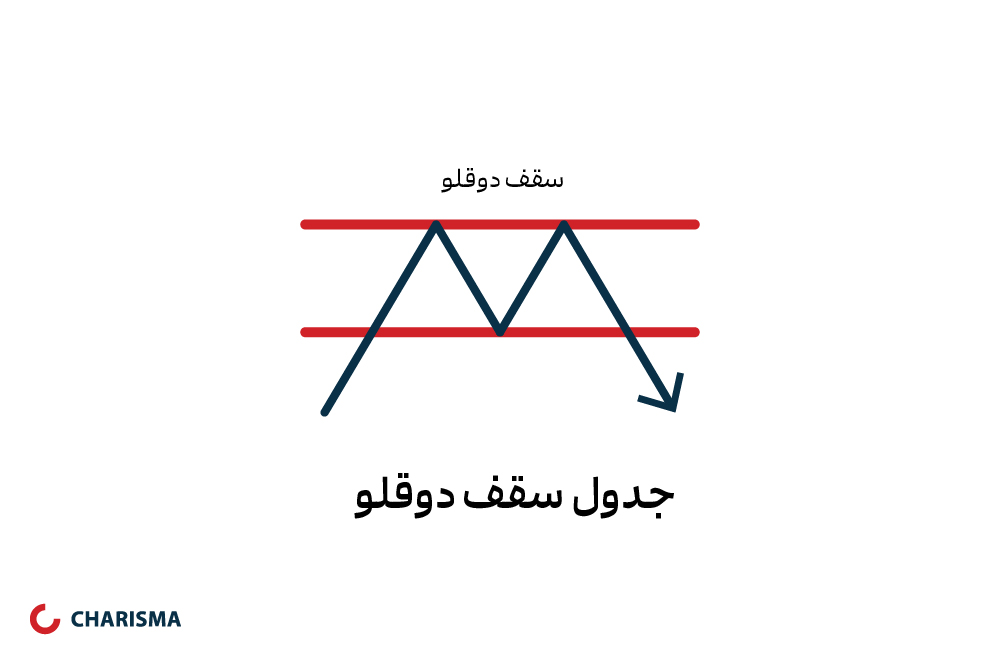

الگوی سقف دوقلو

الگوی سقف دوقلو یک الگوی نزولی بازگشتی است که معمولا در نمودارهای میلهای، خطی و نمودارهای شمعی یافت میشود. همانطور که از نام آن مشخص است، این الگو از دو قله متوالی تشکیل شده که تقریبا مساوی هم هستند و یک دره متوسط در بین آنها وجود دارد.

ممکن است انواع مختلفی از این الگو وجود داشته باشد. الگوی کلاسیک سقف دوقلو حتی اگر نشان از تغییراتی بلندمدت نداشته باشد، حداقل یک تغییر متوسط در تغییر روند صعودی به نزولی را خواهد داشت. بسیاری از الگوهای احتمالی سقف دوقلو میتواند در طول مسیر صعودی ایجاد گردند اما تا زمانی که حمایت اصلی شکسته نشود، بازگشت قیمت نمیتواند مورد تایید قرار گیرد.

نکات مهم در الگوی سقف دو قلو به شرح زیر است:

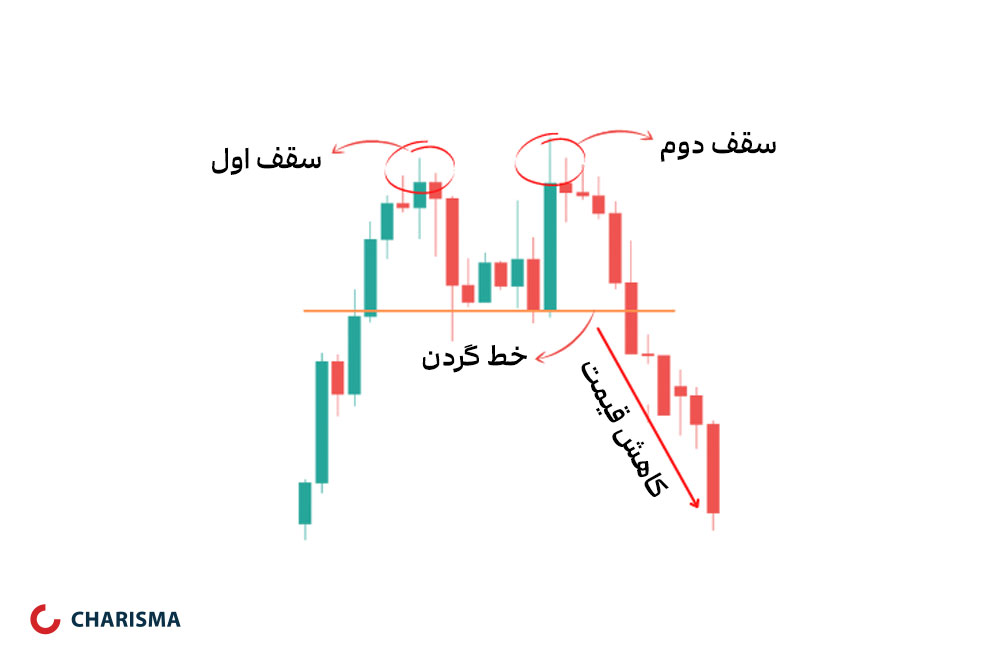

۱ – روند قبلی: قبل از تشکیل هر الگوی بازگشتی، باید یک روند وجود داشته باشد که بتوان بازگشتی برای آن متصور بود. در مورد سقف دوقلو، باید وجود یک روند صعودی قبل از شکلگیری الگو وجود داشته باشد.

۲ – اولین قله: اولین سقف (قله) میبایست بالاترین قیمت در روند کنونی باشد. در سقف اول به نظر میرسد که روند در حال ادامه دادن روند است و هیچ تهدیدی متوجه روند نیست.

۳ – دره: بعد از تشکیل اولین سقف یا قله، یک نزول موقتی در حدود ۱۰ تا ۲۰ درصد شکل میگیرد. حجم معاملات در حین نزول قیمت از سقف اول معمولا ناچیز است. شکل دره بعد از سقف اول میتواند گاهی اوقات کمی گرد باشد که نشانه تقاضای ملایم در سهم است.

۴ – دومین قله: بعد از تشکیل دره معمولا حرکت قیمت با حجم کم همراه میشود و در محدودهی قیمتی قله قبلی، قیمت با مقاومت مواجه میشود و سقف (قله) دوم تشکیل میگردد. حتی بعد از مواجه شدن با مقاومت، تشکیل شدن سقف دوقلو در حد احتمال است و الگوی سقف دوقلو هنوز تایید نشده است. در تشکیل الگوی سقف دوقلو سقفهای دقیق ارجحیت دارند ولی تغییر ۳ درصدی قلهها نسبت هم نیز قابل قبول است.

۵ – نزول از قله دوم: حتی بعد از نزول قیمت از قله دوم، الگوی سقف دوقلو و تغییر روند هنوز کامل نشده است. شکست حمایت به سمت پایین که قبلا در پایینترین نقطه بین قلهها تشکیل شده، الگوی بازگشتی سقف دوقلو را تکمیل میکند. این شکست میبایست با قدرت و افزایش در حجم معاملات همراه باشد.

۶ – تبدیل حمایت به مقاومت: حمایت شکسته شده تبدیل به مقاومت میشود و گاهی اوقات قیمت مجددا به این سطح مقاومت (که قبلا حمایت بوده) اصطلاحا پولبک میزند. چنین برگشتهای موقت و برخورد به مقاومت، معمولا فرصتی برای خروج است.

۸ – هدف قیمت: فاصله بین حمایت شکستهشده تا قلهی الگو را میتوان از سطح حمایت رو به پایین محاسبه نمود تا هدف قیمتی این الگو بدست آید. بنابراین هرقدر الگوی تشکیل شده بزرگتر باشد، پتانسیل افت قیمت بیشتری نیز در نزول احتمالی وجود خواهد داشت.

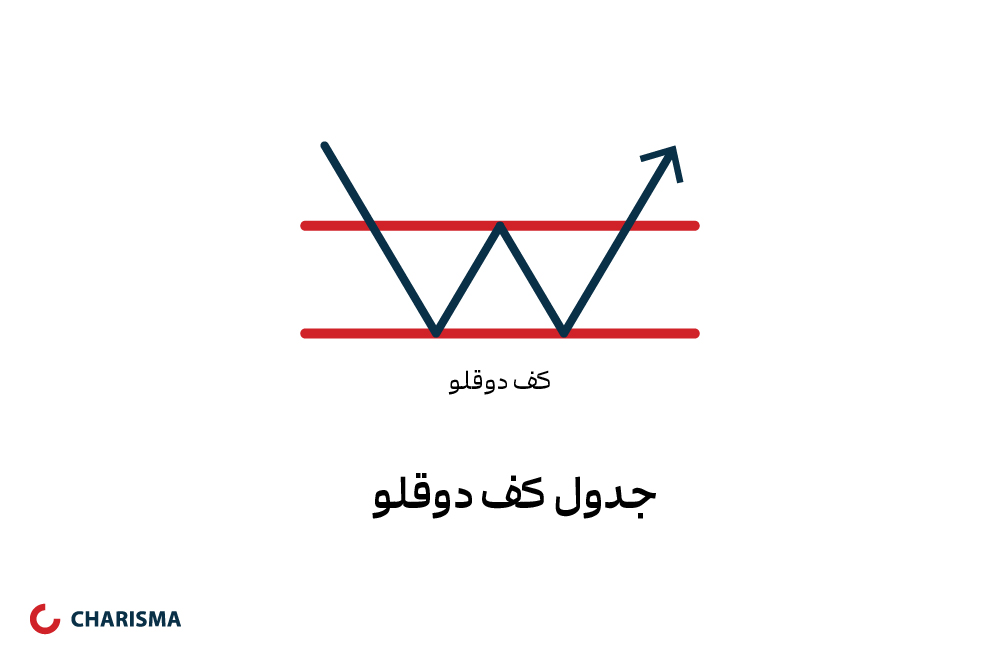

الگوی کف دوقلو

الگوی بازگشتی کف دوقلو یک الگوی صعودی است که معمولا در نمودارهای میلهای، خطی و شمعی تشخیص داده میشود. همانطور که از نام آن مشخص است، الگو از دو دره (کف) متوالی که تقریبا با هم برابرند تشکیل شده است و یک قله متوسط در وسط آنهاست.

اکثر الگوهای احتمالی کف دوقلو میتوانند در مسیر نزول شکل بگیرند اما تا زمانی که مقاومت کلیدی شکسته نشده است، تغییر روند مورد تایید نخواهد بود.

نکات مهم در الگوی کف دو قلو به شرح زیر است:

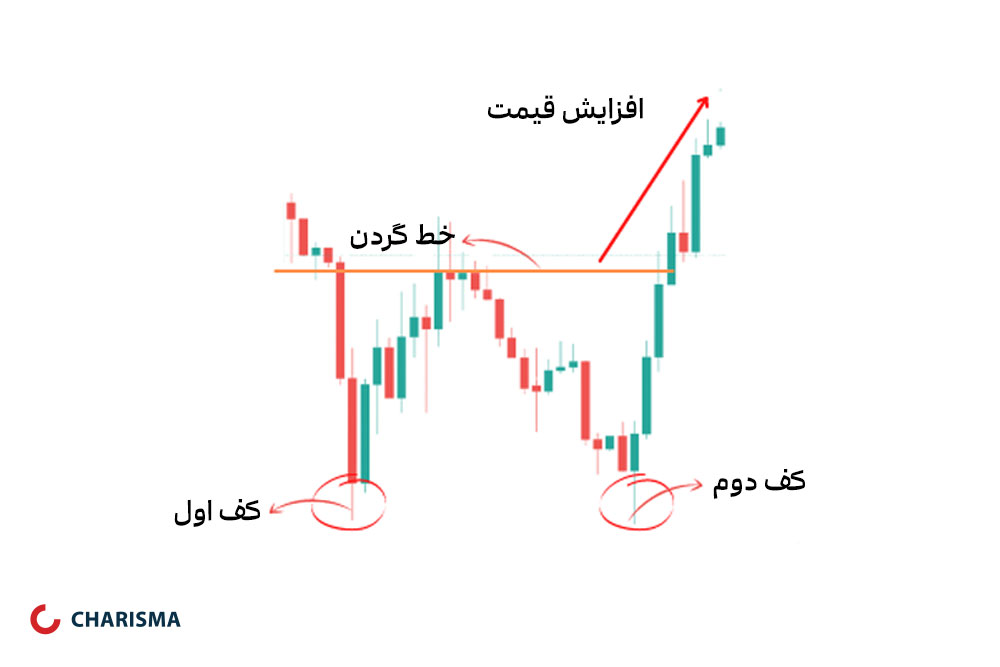

۱- روند قبلی : برای شکلگیری هر الگوی بازگشتی کف دوقلو، طبیعتا باید یک روند نزولی قابل توجه و کاملا مشخص وجود داشته باشد. بنابراین وقتی هیچ روندی حاکم نیست نباید اشکال احتمالی را یک الگوی کف دوقلو دانست.

۲- کف (دره) اول : کف اول میبایست در پایینترین نقطه روند فعلی باشد. بنابراین، اولین کف به ظاهر یک کف معمولی است و پس از تشکیل کف اول، به نظر میرسد که روند نزولی ادامه دارد.

۳- قله : بعد از تشکیل کف اول، یک قله شکل میگیرد که معمولا بین ۱۰ تا ۲۰ درصد از کف فاصله دارد. حجم معاملات در این نقطه معمولا نسبت به کف تشکیل شده، پایینتر است. قله برخی اوقات ظاهری تیز و گاهی نیز ظاهر گردمانند دارد؛ قیمت گاهی در نزول کمی تعلل میکند که نشان از افزایش موقتی تقاضاست ولی این افزایش تقاضا خیلی قدرتمند نیست و سرانجام قیمت نزول میکند.

۴- کف دوم : نزول از سقف معمولا همراه با حجم کمی صورت میگیرد و با حمایت تشکیل شده از کف قبلی برخورد میکند. واکنش قیمت به حمایت قبلی موردانتظار است اما حتی پس از واکنش قیمت به حمایت، هنوز تشکیل کف دوقلو قطعی نشده است. ترجیح این است که تشکیل دو کف دقیقا در یک خط باشد ولی جا برای بالاتر یا پایینتر تشکیل شدن کف ( تا ۳ درصد اختلاف نسبت به کف قبلی ) وجود دارد.

۵- بعد از کف دوم : حجم معاملات در کف دوقلو اهمیت بیشتری نسبت به سقف دوقلو دارد. برای معتبر بوده الگو، باید فشار خرید و حجم معاملات در حالی که قیمت از کف دوم در حال صعود است افزایش یابد. یک صعود شتابگرفته که دارای یک یا دو گپ نیز است نشانگر این است که تمایل زیادی برای تغییر روند وجود دارد.

۶- شکست مقاومت : حتی با حرکت قیمت به سمت مقاومت، کف دوقلو هنوز تایید نشده است و این الگو زمانی تایید میشود که مقاومت پیش رو (مقاومت ناشی از سقف قبلی) با قدرت شکسته شود.

۷- تبدیل مقاومت به حمایت : مقاومت شکسته شده به یک حمایت احتمالی تبدیل میشود و احتمال وجود یک پولبک نیز وجود دارد. این پولبک فرصت دوبارهای برای ورود به سهم و بهرهگیری از روند صعودی است.

۸- هدف قیمت : فاصله بین مقاومت شکسته شده تا کف، مقداری است که هدف تئوریک سهم محسوب میشود. بنابراین هرقدر این الگو بزرگتر باشد، بعد از شکست مقاومت، قیمت نیز رشد احتمالی بیشتری خواهد داشت.

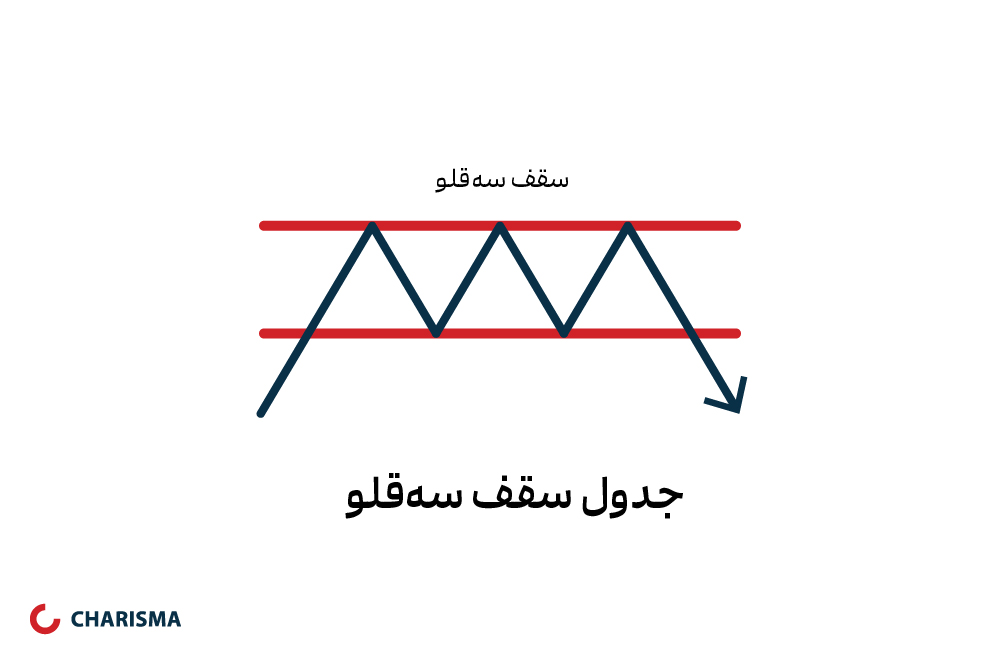

سقف و کف سه قلو

این الگوها نیز همانند الگوهای سقف و کف دوقلو یک الگوی بازگشتی بوده و فقط بهجای دوقلو به سهقلو تبدیل میشود و به بیان دیگر بهجای «دو سقف یا کف» به «سه سقف یا کف» تبدیل میشود.

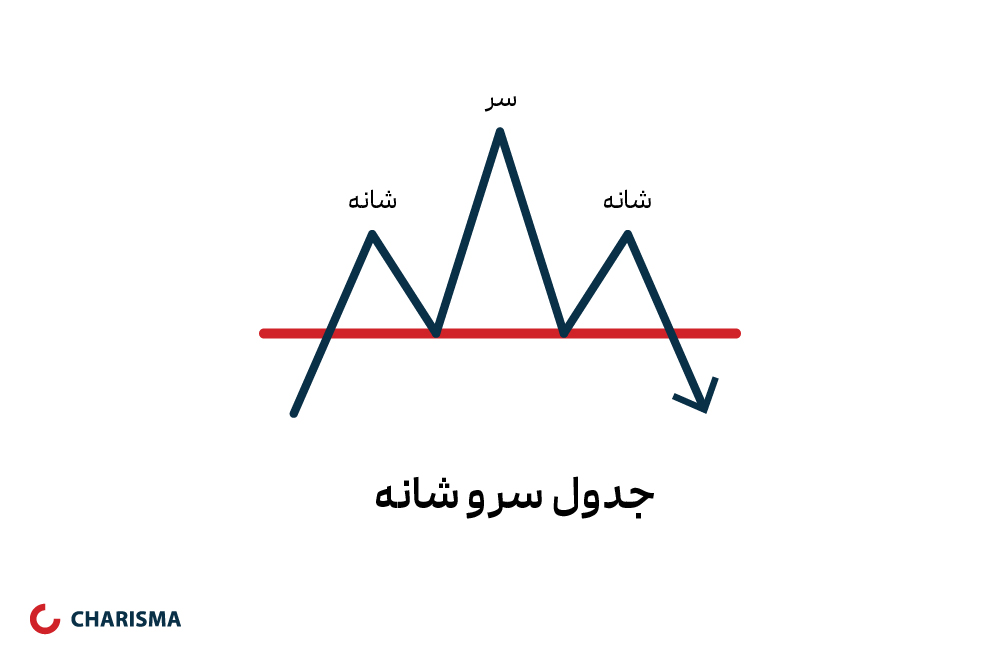

الگوی سر و شانه سقف

الگوی سر و شانه نیز یکی از الگوهای برگشتی است. الگوی سر و شانه، الگویی با سه قله است که دوتای بیرونی آن در ارتفاعی برابر و قلهی وسط از بقیه بلندتر است. در تحلیل تکنیکال، الگوی سر و شانه، نمودار خاصی را تشکیل میدهد که نشانگر تغییر بازار و شروع روند برگشتی است. طبق اطلاعات و تجربههای کسبشده، الگوی سر و شانه یکی از قابلاعتمادترین الگوهای برگشتی است. این الگو یکی از چند الگوی برتری است که با سطوح مختلفی از دقت، نشان میدهد روند صعودی یا نزولی سهم رو به پایان است.

معمولاً الگوی سر و شانه زمانی شکل میگیرد که قیمت سهم به سقف خود رسیده و بعد به کف آخرین حرکت صعودی خود برمیگردد. سپس قیمت از سقف قبلی بالاتر میرود تا دماغه را ساخته و بعد دوباره به کف اولیهی خود باز میگردد. درنهایت، قیمت یکبار دیگر افزایش مییابد، اما این بار به قلهی اول رسیده و روند نزولی به خود میگیرد.

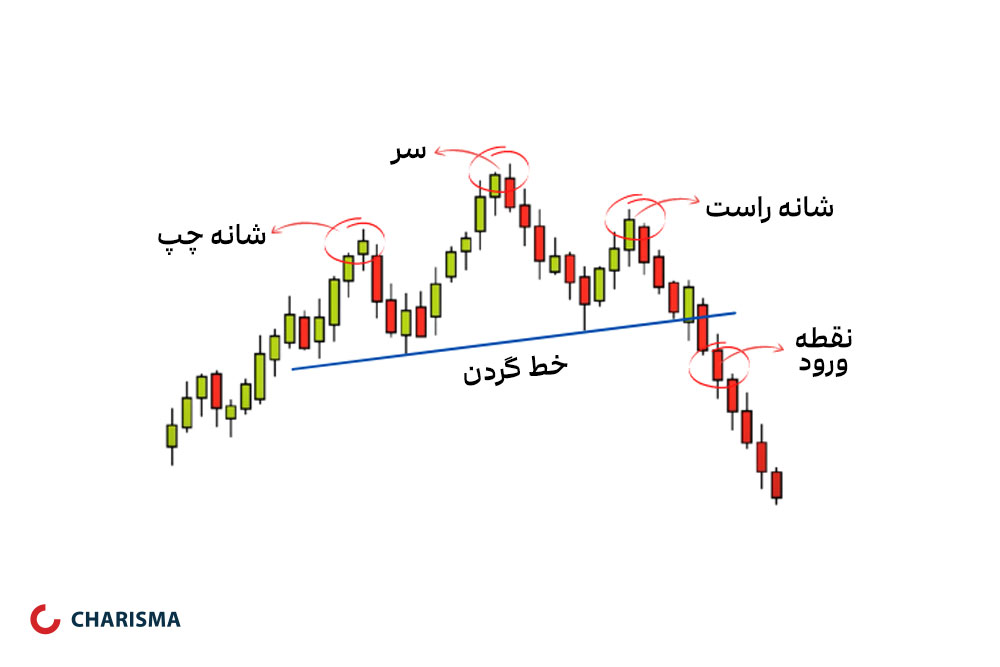

در پایان یک حرکت صعودی، الگوی سر و شانه سقف تشکیل میشود که موجب تغییر جهت بازار و حرکت به سمت قیمتهای پایینتر خواهد شد. در الگوی سر و شانه سقف، شاهد سه قله هستیم. قلهی وسط در بین این قلهها، از ارتفاع بیشتری نسبت به دو قله قبلی برخوردار است. قلهی وسط در واقع همان قسمت سر الگوست و دو قلهی مجاور آنکه ارتفاع کمتری دارند، شانههای چپ و راست را تشکیل میدهند. جهت انجام معاملات با استفاده از این نوع الگوی سر و شانه در بورس به محض اینکه حالت کلی الگو را در چارت پیدا کردید، باید منتظر شکسته شدن خط گردن باشید. بهتر است شکست خط گردن پرقدرت انجام شود و سایر شرایط یک شکست مناسب را داشته باشد.

چنانچه قیمت با حرکت بسیار سریع و قوی خط گردن را شکست و شما از ورود به نماد جا ماندید، بهتر است منتظر حرکت برگشتی (Pullback) به خط گردن الگو بمانید و سپس وارد معامله شوید. نکتهی قابلتوجه این است که در الگوی سر و شانه میبایست بین شانهی چپ و سر واگرایی برقرار باشد.

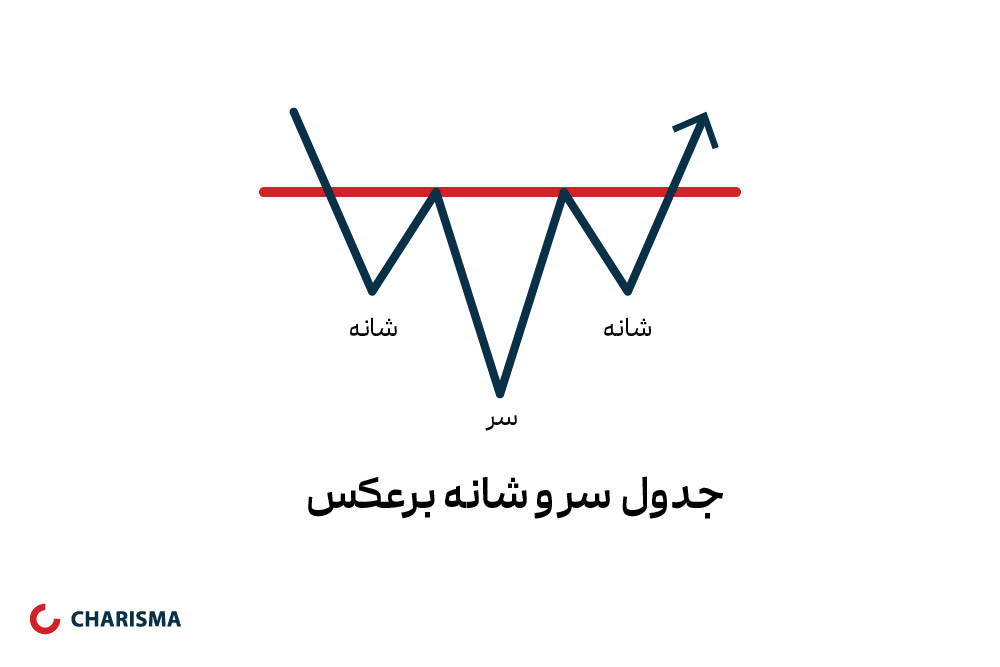

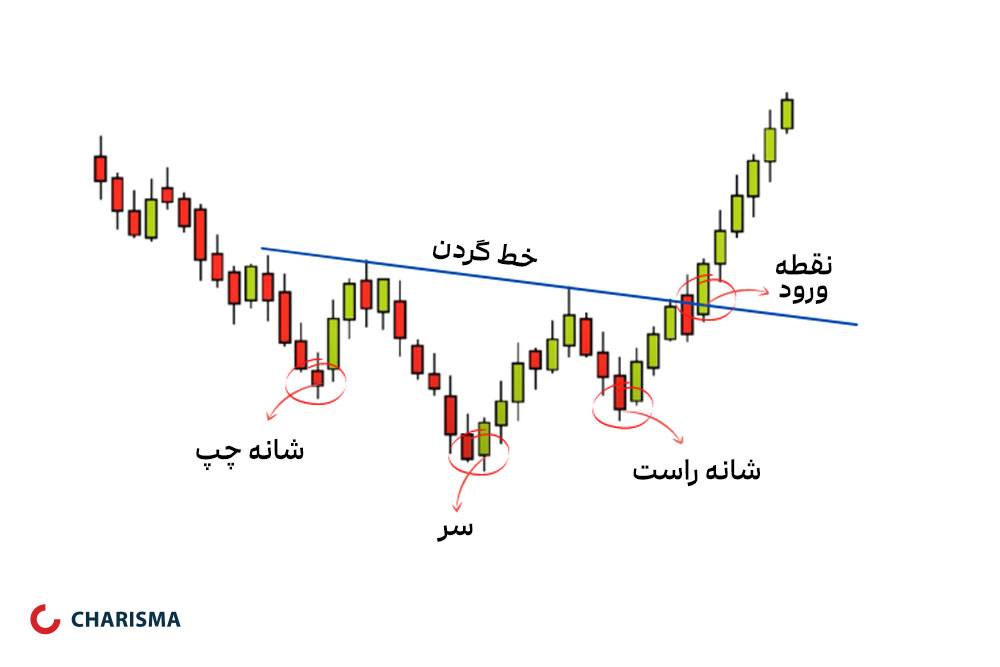

الگوی سر و شانه کف

نوع دوم از الگوی سر و شانه الگوی سر و شانه کف است. بر خلاف الگوی سر و شانهی سقف این الگو بعد از یک حرکت نزولی شکل میگیرد و باعث تغییر جهت حرکت بازار به سمت بالا خواهد شد. ساختار این الگو نیز از سه کف تشکیلشده است. کف میانی در وسط قرار دارد و عمق بیشتری نسبت به دو کف مجاور خود داشته و اصطلاحاً تشکیلدهنده بخش سر الگو است.

زمانی که از این مدل از الگو برای انجام معاملات استفاده میکنیم، باید منتظر شکست خط گردن باشیم. به این صورت که هرچقدر شکست قویتری انجام شود شرایط بهتر خواهد بود. همچنین اگر از ورود به معامله پس از شکست خط گردن جا ماندیم، باید منتظر پولبک به خط گردن بمانیم تا در آنجا بتوانیم با شرایط بهتری وارد معامله خرید شویم.

حد سود و حد ضرر در سر و شانه

بالای شانه راست در الگوی سر و شانه سقف محل قرارگیری حد زیان است. اما ممکن است در برخی موارد هم الگوهای سر و شانهای به وجود آیند که ارتفاع شانه راست و سر نزدیک هم باشند. در این حالت برای آنکه حد ضرر مطمئنتری داشته باشید، میتوانید حد زیان را بالای قسمت سر الگو قرار دهید. به منظور محاسبهی حد سود کافی است فاصلهی بین سر تا خط گردن را اندازهگیری نمایید و از مکانی که خط گردن شکسته میشود به سمت پایین اعمال نمایید.

در الگوی سر و شانه کف حد زیان، زیر شانهی سمت راست قرار خواهد گرفت. برای افرادی که میخواهند انتخاب حد زیان مطمئنتری داشته باشند، باید بدانند که زیر قسمت سر نیز جای مناسبی برای قرار دادن حد زیان است. البته باید به این نکته دقت داشت که فاصلهی بین شانهی راست تا سر بیش از اندازه بزرگ نباشد. حد سود این الگو نیز برابر با فاصلهی میان سر تا خط گردن است که باید از نقطهای که خط گردن شکسته میشود، به سمت بالا اعمال نماییم.

2 دیدگاه برای این مطلب

در اطلاعیه اعلام شده سود علی الحساب ۳۰ درصد و مدت زمان ۱۲ ماه، اگر قبل از ۱۲ ماه کسی لازم شد کل سرمایه خود را خارج کند، سود چقدر محاسبه میشود ایا ۳۰٪ هست یا کمتر؟

سلام و درود، منظور شما کدام صندوق سرمایه گذاری میباشد؟