پذیره نویسی چیست ؟ + [ فایل صوتی ]

پذیره نویسی چیست ؟ + [ فایل صوتی ]

پذیره نویسی به منظور تامین قسمتی از سرمایه شرکت از طریق فروش سهام به مردم انجام میشود. به طوریکه، پس از واریز سرمایه تعهد شده از سوی موسسین در شماره حساب شرکت مربوطه، نوبت به پذیره نویسی سهام میرسد. هرچند در نگاه اول شاید فرآیند پذیره نویسی بورس با عرضه اولیه مشابه به نظر برسد اما باید بدانید که این دو تفاوت اساسی با یکدیگر دارند.

در این مقاله از کاریزما لرنینگ ابتدا به این میپردازیم که پذیره نویسی چیست؟ سپس به سوالاتی نظیر: چه تفاوتها و شباهتهایی میان پذیرهنویسی و عرضه اولیه سهام وجود دارد؟ تعهد پذیره نویسی چیست؟ پذیرهنویسیهای چند وقت اخیر چقدر سوددهی داشتند؟ و دیگر سوالات مشابه پاسخ خواهیم داد.

فایل صوتی خلاصه نوشتار «پذیره نویسی چیست و چه تفاوتی با عرضه اولیه دارد؟»

پذیره نویسی چیست؟

پذیرهنویسی که ترجمه لغت underwriting است، در واقع عملی حقوقی است که به موجب آن شخص متعهد میشود تا قسمتی از سرمایه شرکت را تامین کند. فرآیند پذیرهنویسی مستلزم تهیه طرحی از طرف موسسان شرکت است که لازم است به امضای همه آنها رسیده باشد و به اداره ثبت شرکتها و در نقاطی که اداره ثبت شرکتها وجود ندارد، به اداره ثبت اسناد و املاک محل تسلیم شود.

به بیانی سادهتر، شرکت برای جمعآوری وجوه مورد نیاز خود جهت شروع یا تداوم فعالیت و در واقع تامین مالی، سهام خود را به عموم عرضه میکند. متقاضایان شرکت در پذیرهنویسی نیز متعهد میشوند که سرمایه شرکت مورد نظر را تامین کنند.

مقاله پیشنهادی: بورس چیست؟

منظور از پذیره نویسی در بورس چیست؟

فرآیند پذیره نویسی بدین شکل است که سهامدار به هنگام پذیرهنویسی شرکت، بخشی از مبلغ پذیره نویسی را پرداخت و بخش دیگر آنرا در آینده پرداخت خواهد کرد. به عنوان مثال، پذیرهنویسی بیمه کاریزما در نماد “کاریز” در تاریخ 21 آذرماه سال 1400 صورت پذیرفت. این پذیره نویسی به روش قیمت ثابت و با قیمت هر ورقه 500 ریال به ارزش اسمی (50% تادیه) انجام شد.

گفتـه شد پذیره نویسی و عرضه اولیه شباهتهایی با یکدیگر دارند. در واقع، پذیره نویسی و عرضه اولیه تنها در روشهای عرضه شباهتهای بسیاری با هم دارند. به عنوان مثال، میتواند مانند مثالی که ذکر شد به روش قیمت ثابت، حراج و یا ثبت سفارش (بوک بیلدینگ Book Building) باشد. مثلا پذیرهنویسی صندوق سرمایهگذاری و خرید عرضه اولیه سهام شرکت X در چند رکن ساده و اصلی با هم متفاوت هستند که به راحتی میتوان متوجه آنها شد. این تفاوتها را در زمان پذیرهنویسی، ثبت سفارش و قیمت سهام و مواردی از این دست میتوان یافت. برای درک بهتر تفاوت این دو خوب است به تعریف عرضه اولیه نیز توجه فرمایید.

عرضه اولیه

این اصطلاح که ترجمه عبارت Initial Public Offering است و مخفف آن IPO میشود، به نخستین باری که سهام شرکتی در بازار بورس عرضه میشود گفتـه میشود. ممکن است این شرکتها سالیان زیادی فعالیت موفق داشتـه اما هرگز وارد بازار بورس نشده و سهام خود را به عموم ارائه نکرده باشند. در واقع، شرکتی که تاکنون فعالیت داشتـه و تعدادی سهامدار محدود نیز دارد با عرضه سهام موجود (که در حال حاضر متعلق به تعدادی سهامدار است) به دیگر سرمایهگذاران، آنها را در مالکیت شریک خود میکنند. در این میان، مبلغ جدیدی به سرمایه شرکت اضافه نخواهد شد که این یکی از مهمترین تفاوتهای آن با پذیرهنویسی است. چراکه در پذیره نویسی سرمایه جدید به شرکت تزریق میشود و در واقع پذیره نویسی نوعی تامین مالی است.

ناگفتـه نماند عرضههای اولیه سهام شرکتها، یکی ازجذابترین گزینهها برای سرمایهگذاری در بورس، بهویژه در میان افراد تازهوارد به شمار میآید. زیرا سهامهایی که در این عرضهها به فروش میرسند در بیشتر مواقع سودآور هستند و به همین دلیل، طرفداران زیادی را به خود جذب کردهاند.

مقاله پیشنهادی: عرضه اولیه در بورس چیست؟

تفاوت پذیره نویسی و عرضه اولیه

عرضه اولیه عموما یک بازه قیمتی مشخص دارد یا با قیمت ثابت عرضه میشود، اما پذیرهنویسی با قیمت اسمی ۱۰۰۰ ریال انجام میشود. بهعنوان مثال، طی اطلاعیهای از سوی مقام ناظر اعلام میشود که سهام شرکت در محدوده قیمتی 2130 تا 3050 ریال عرضه خواهد شد. از این رو، متقاضیان سفارشهای خود را در این بازه قیمتی در سیستم معاملاتی وارد میکنند. پذیرهنویسی اما در قیمت اسمی یعنی 100 تومان انجام میپذیرد.

بازه زمانی عرضه اولیه برای ثبت سفارش از ۲ تا ۳ ساعت است و پس از آن (عموما یک روز کاری بعد) نماد مورد نظر مثل سایر نمادهای بورسی معامله میشود. در پذیرهنویسی اما مهلت زمانی حدکثر 30 روزه در نظر گرفتـه میشود. پذیرهنویسان با شروع زمان پذیرهنویسی میتوانند سفارشهای خود را در سیستم معاملاتی ثبت کنند و این فرآیند تا زمانیکه تمام اوراق مورد نظر شرکت مورد عرضه قرار گیرد ادامه پیدا میکند. این فرآیند ممکن است در همان روز اول پذیرهنویسی به اتمام رسیده یا تا پایان مهلت مقرر شده تداوم یابد. همچنین در پذیرهنویسی پس از اتمام فرآیند، باید مراحل مربوط به ثبت شرکت دنبال شود. این مرحله ممکن است روزها یا ماهها به درازا بکشد. پس از آن است که شاهد بازگشایی نماد معاملاتی در بازار سهام و انجام دادوستد خواهیم بود.

مهمترین تفاوت پذیرهنویسی و عرضه اولیه

در حالت کلی، مهمترین تفاوت این دو در ترتیب وقوع و آورده سهامداران به شرکت است. پذیرهنویسی قبل از عرضه اولیه انجام میشود و خریدارانی که در پذیره نویسی شرکت میکنند به نوعی سرمایه اولیه شرکت یا سرمایه اضافی بر سرمایه کنونی را برای فعالیتهای مختلف و سودآوری تامین کرده و پس از تشکیل شرکت براساس ورقه تعهد، اشخاص شرکتکننده در پذیرهنویسی حق دریافت سهام دارند. در عرضه اولیه اما چنین نیست. در عرضه اولیه هیچ مبلغی به سرمایه شرکت اضافه نخواهد شد و سهامی که به فروش میرسد متعلق به سهامداران قدیمی است که تصمیم به خروج از شرکت دارند یا قصد دارند میزان سهامداری خود را رقیق کنند. پولی که سهامداران جدید نیز پرداخت میکنند به حساب شرکت واریز نمیشود، بلکه پس از کسر هزینههای عرضه به سهامداران تعلق خواهد گرفت.

پذیرهنویسان چند نفر هستند و چه ویژگیهایی دارند؟

در شرکت سهامی عام هیئت مدیره از حداقل 5 نفر از صاحبان سهم تشکیل میشود. از این رو، تعداد پذیرهنویسان باید به حدی باشد که کل شرکا از پنج نفر کمتر نباشند. قانون برای حداکثر تعداد شرکا، شرطی را تعیین نکرده است. بنابراین ممکن است این تعداد بین 5 تا هزاران نفر باشد.

تعهد پذیره نویسی چیست؟

واژه دیگری که زیاد آن را میشنویم تعهد پذیره نویسی است. به طور خلاصه میتوان پذیرهنویسی را تعهد به تامین سرمایهی اولیه شرکتها پیش از ثبت و شروع به کار آنها دانست. به این معنا که افراد پیش از شروع به کار و حتی ثبت شرکتها اوراق پذیرهنویسی آن را خریداری میکنند و تعهد میکنند که بخشی از سرمایهی مورد نیاز این شرکتها را تامین نموده و صاحب بخشی از سهامی عام آن بشوند. پس از انجام مراحل اولیهی ثبت شرکت، اعلامیههای پذیرهنویسی به منظور آگاهیبخشی به خریداران منتشر میشوند. سپس طی جلسهای تعهد پرداخت سرمایه به اطلاع سهامداران رسیده و امضا میشود.

در فرآیند تعهد پذیرهنویسی، کارگزار پس از بررسی سهام شرکتهای متقاضی، بهای سهام را مشخص میکند و جهت معرفی شرکت برای پذیرهنویسی متعهد میشود تا باقیمانده اوراق بهاداری که تا پایان دوره عرضه اولیه خریداری نشده است را خریداری کند. همچنین کارگزار پذیرهنویس باید به سازمان بورس وثیقه و شواهد لازم را ارائه و این اطمینان را ایجاد کرده باشد که میتواند به تعهدات پذیرهنویسی خود عمل کند.

یکی از مزیتهای روش تعهد پذیرهنویسی، جلوگیری از رفتارهای سفتهبازانه در هفتههای آغازین عرضه سهام شرکتها در بازار سهام است. همچنین باعث میشود تا سهام زودتر به قیمت واقعی خود در بازار برسد. با این کار واسطهها در بازار حذف میشوند و میزان ریسک سرمایهگذاری روی سهام شرکتهای تازهوارد، کاهش پیدا میکند.

مطلب پیشنهادی: دریافت برگه سهم از درگاه یکپارچه ذینفعان بازار سرمایه

ورقه تعهد سهم شامل چه مواردی میشود؟

با «ورقه تعهد سهم»، تعهد پذیرهنویسی تحقق مییابد که این امر از قانون فرانسه اقتباس و در لایحه قانونی 1347 ذکر شده است. این ورقه پذیرهنویسان را قادر میسازد تا اطلاعاتی درباره شرکت کسب کنند.

طبق ماده 13 لایحه قانونی 1347 ورقه تعهد سهم مشتمل بر این موارد است:

- سرمایه شرکت

- نام بانک و شماره حسابی که مبلغ لازم توسط پذیرهنویسان باید به آن حساب پرداخت شود

- تعداد سهام

- مبلغ اسمی سهام

- مبلغی که در موقع پذیرهنویسی باید پرداخت شود

- هویت و نشانی کامل پذیرهنویس

- نام، موضوع و مرکز اصلی و مدت زمان تشکیل شرکت

- شماره و تاریخ اجازه انتشار اعلامیه پذیرهنویسی و مرجع صدور آن

- درج اینکه پذیره نویس باید مبلغ پرداختنشده سهام مورد تعهد را مطابق با مقررات اساسنامه شرکت پرداخت کند

چگونه از پذیره نویسی مطلع شویم؟

معمولا شروع فرآیند پذیره نویسی شرکتها از طریق وبسایتهای مربوط به خود آن شرکت به اطلاع مخاطبان میرسد. در برخی از موارد نیز شرکتها، اخبار پذیرهنویسی و عمومیسازی سهام را بر روی رسانههای مالی و یا سایتهای خبری مالی اطلاعرسانی میکنند. بدین ترتیب، علاقهمندان به اخبار بازار سرمایه و سرمایهگذاران علاقهمند به شرکت در پذیره نویسی میتوانند از فرصتهای جدید سرمایهگذاری آگاه شوند.

مهلت پذیره نویسی چقدر است؟

طبق تبصره یک ماده 23 قانون بازار اوراق بهادار، سازمان بورس تعیینکننده مدت زمان انجام پذیرهنویسی است که این مدت عموما بیشتر از 30 روز نخواهد بود. با این حال، سازمان بورس میتواند با تقاضای موسسان و احراز ادله مستدل، حداکثر 30 روز دیگر پذیرهنویسی را تمدید کند. تبصره 2 همین ماده مقرر کرده نتایج توزیع و فروش اوراق بهادار باید به سازمان اطلاع داده شود.

این امر به منظور حفظ حقوق سرمایهگذاران بوده تا سرمایه آنها بدون دلیل در بانک باقی نماند. تبصره 3 ماده فوق پیشبینی کرده که استفاده از وجوه دریافتی، پس از تکمیل فرآیند عرضه عمومی توسط سازمان مجاز است. از سوی دیگر، در تبصره 4 این ماده آمده است در صورت عدم تکمیل فرایند عرضه عمومی، وجوه تادیه شده باید حداکثر ظرف مدت پانزده روز به سرمایهگذاران برگردانده شود.

مقاله پیشنهادی: روش های ورود به بورس؛ چگونه وارد بورس شویم؟

چگونه در پذیره نویسی شرکت کنیم؟

برای شرکت در پذیره نویسی هر نوع از صندوقهای سرمایهگذاری (مبتنی بر صدور و ابطال و قابل معامله در بورس) باید مراحل خاصی را طی کنید که در ادامه مراحل هریک از آنها را ذکر میکنیم:

طریقه پذیره نویسی صندوقهای مبتنی بر صدور و ابطال:

همانطور که میدانید، برای خرید و فروش واحدهای صندوقهای صدور و ابطالی باید در وب سایت صندوق به صورت اینترنتی ثبت نام نمایید. نحوه پذیره نویسی این صندوقها نیز بدین شکل است. به این معنی که پذیره نویسی صندوقها نیز به شکل آنلاین انجام میگیرد.

طریقه پذیره نویسی صندوقهای قابل معامله در بورس (ETF):

برای شرکت در پذیره نویسی صندوقهای قابل معامله در بورس، نیاز به کد بورسی دارید. بدین ترتیب میتوانید همانند معاملات سهام در بازار با کد معاملاتی خود در زمان معاملات اقدام به خرید و فروش واحدهای این نوع از صندوقها کنید. شرایط پذیره نویسی هر یک از این صندوقها در اطلاعیههای مربوطه به طور کامل درج میشود. با آگاهی از محدوده مجاز سرمایهگذاری در این صندوقها میتوانید خرید خود را در بازه زمانی مشخص شده ثبت نمایید.

علاوه بر صندوقهای سرمایهگذاری، شرکتهای سهامی عام نیز قبل از تاسیس اقدام به پذیرهنویسی میکنند. پذیره نویسی شرکتها عموما طبق روال زیر انجام میشود:

- مدارک لازم برای پذیرهنویسی ارائه شده و طرح پذیرهنویسی سهام شرکت، مورد مطالعه و بررسی قرار میگیرد.

- پس از تطبیق مدارک و طرح پذیره نویسی با قانون، در صورت عدم وجود نقص و قانونمند بودن امور شرکت، اجازه انتشار آگهی را خواهد داشت.

- شرکت مورد نظر فرآیند پذیرهنویسی را آغاز خواهد کرد.

پس از انتشار آگهی و اطلاعیه پذیرهنویسی شرکت، علاقهمندان میتوانند طبق مراحل زیر اقدام به شرکت در پذیره نویسی کنند:

- اطلاعیههای پذیره نویسی سهام را به دقت مطالعه و با نحوه پذیره نویسی آشنا شوند.

- پس از مراجعه به درگاه اینترنتی، مقدار مبلغ سرمایه تعهد و همچنین مبلغ مورد نظر را به صورت آنی پرداخت نمایند.

- جهت پر کردن برگه تعهد سهم، لازم است که مبلغی را نیز در قبال تعهد خود به حساب شرکت پرداخت کنند.

- در پایان، یک نسخه از برگه تعهد سهم به همراه رسید پرداخت مبلغ به پذیره نویس ارائه خواهد شد.

آیا در پذیره نویسی شرکت کنیم؟

شرکت در پذیره نویسی های جدید مزایایی به همراه دارد که به همین جهت اغلب سرمایهگذاران به شرکت در پذیرهنویسی ترغیب میشوند. مهمترین مزایای شرکت در پذیرهنویسی شامل مواردی است که در زیر به آنها اشاره میکنیم:

- بهرهمندی از سود سهام یا صندوقهای پذیرهنویسی شده

- عدم محدودیت در خرید برخی داراییها

- امکان سرمایهگذاری با مبالغ اندک

- کسب بازدهی فراتر از انتظار

- خرید سهام به قیمت اسمی

- خرید در حجمهای بالا

آیا پذیره نویسی سود دارد؟

سوالی ممکن است برای بسیاری وجود داشتـه باشد این است که سود پذیرهنویسی چقدر است؟ یا اینکه در پذیره نویسی شرکت کنیم یا نکنیم؟ باید بگوییم که خرید سهام پذیره نویسی جدید یا در واقع شرکت در پذیره نویسی، در وهله اول مستلزم داشتـن دید بلندمدت است. همانطور که اشاره شد، فرآیند پذیره نویسی از چند روز تا یک ماه میتواند به طول انجامد. علاوهبر آن، مراحل ثبت شرکت نیز زمانبر است و طی این مدت سهامدار نمیتواند سهام خود را در بازار ثانویه به فروش برساند و میبایست تا زمان بازگشایی سهم صبر نماید.

خبر خوب این است که به مرور زمان این فرآیند کوتاهتر شده و برخی از سهام پذیره نویسی شده جدید در مدت زمان کوتاهی بازگشایی شدند. اما لازم است در هر صورت این ریسک را در نظر بگیرید. همچنین لازم به ذکر است که همواره سهام شرکتی که پذیره نویسی میشود پس از بازگشایی چند برابر قیمت اسمی (ارزش تادیهشده) بازگشایی میشود که تقریبا میتوان گفت پذیره نویسیها سوددهی جذابی دارند و برای سرمایهگذاران صبور گزینههای جذابی برای شرکت هستند.

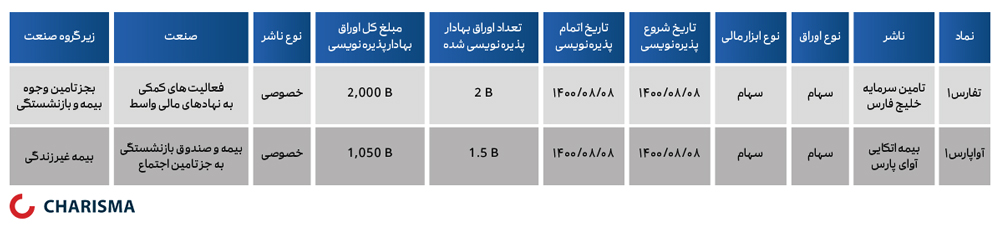

به عنوان مثال، دو نمادی که در سالهای گذشته پذیرهنویسی و بازگشایی شدند، نمادهای تفارس و آواپارس هستند. تفارس که نماد شرکت تامین سرمایه خلیج فارس است در تاریخ 1400/08/08 با قیمت اسمی 100 تومان پذیره نویسی شد و در تاریخ 1401/03/03 در قیمت 320 تومان بازگشایی شد. بازدهی این پذیره نویسی در واقع 220% برای حدود 7 ماه است. آوا پارس نیز با قیمت هر سهم 70 تومان (معادل 70% از ارزش اسمی هر سهم) پذیره نویسی و در 1401/11/05 در قیمت 300 تومان بازگشایی شد. (بازدهی 328% در حدود 15 ماه)

منظور از روش بوک بیلدینگ در پذیره نویسی چیست؟

پیش از پرداختـن به پذیرهنویسیهای چند وقت اخیر لازم است یکی از روشهای مرسوم پذیره نویسی را توضیح دهیم. در روش بوک بیلدینگ یا همان ثبت سفارش، برخلاف روش قیمت ثابت یا حراج دیگر اولویت زمانی مد نظر نیست، بلکه اولویت قیمتی مد نظر است. روش خرید در این حالت به این صورت است که تعداد مشخصی از سهام شرکت در بازه قیمتی مشخصی ارائه میشود و خریدار مختار است تا قیمت مورد نظر خود را در بازه قیمتی تعیینشده انتخاب کند. اما در آخر اولویت با کسانی است که بیشترین قیمت را پیشنهاد دادهاند و سهام شرکت به تعداد مساوی بین این افراد تقسیم میشود.

در حال حاضر، عموما ارسال سفارش خرید پذیرهنویسی در بازار بورس و فرابورس، روش بوک بیلدینگ است. در روش ارسال سفارش به شیوه بوک بیلدینگ، سفارشات بر روی یک نماد در بازه زمانی مشخصی که توسط سازمان بورس از پیش اطلاعرسانی شده، دریافت میشود. بر این اساس سهامداران فرصت دارند تا طی چند ساعت و بدون هیچگونه اولویت زمانی سفارش خود را ثبت کنند.

چکیده مطلب

شرکتهای سهامی عام و نحوه داد و ستد سهام این شرکتها یکی از موضوعاتی است که این روزها به محل بحثی میان فعالان بازار سرمایه تبدیل شده است. پذیره نویسی در واقع بدین معنی است که شرکت برای جمعآوری وجوه مورد نیاز خود جهت شروع یا تداوم فعالیت و در واقع تامین مالی، سهام خود را به عموم عرضه میکند. سپس مراحل ثبت شرکت در مراجع ثبت شرکتها و در نهایت با بازگشایی نماد مربوط به شرکت در بورس یا فرابورس، سهام مذکور مورد دادوستد قرار میگیرد.

سوالات متداول

پذیرهنویسی عملی حقوقی است که به موجب آن شخص متعهد میشود تا قسمتی از سرمایه شرکت را تامین کند.

در واقع مهمترین تفاوت پذیره نویسی و عرضه اولیه در ترتیب وقوع و آورده سهامداران به شرکت است. در بند مربوط به تفاوت پذیره نویسی و عرضه اولیه، به طور کامل این دو فرآیند را با هم مقایسه کردیم.

برای شرکت در پذیره نویسی صندوقها لازم است که کد بورسی داشته باشید. تمامی شرایط و مراحل انجام پذیره نویسی در اطلاعیه مربوط به آن درج میشود.