تعریف اندیکاتور در تحلیل تکنیکال

تعریف اندیکاتور در تحلیل تکنیکال

تحلیل تکنیکال یک روش نموداری تحلیل بازار و تحلیل قیمت سهام است. در تحلیل تکنیکال قیمت سهام، وظیفه اصلی بر عهده اندیکاتورها است. اگر به نمودار قیمت سهام در بازار دقت کرده باشید، خواهید دید این نمودار از دو مؤلفه قیمت و زمان تشکیل شده است؛ بنابراین نمودار قیمت سهم، نشاندهنده مکان هندسی نقاطی است که از دو عامل قیمت و زمان تشکیل شدهاند و ما میتوانیم به کمک دادههای نمودار و با استفاده از فرمولهای ریاضی یا فرمولهای آماری، نماگرهای جدیدی را از آن خلق کنیم.

مثلا میتوانیم با استفاده از محاسبه میانگینهای روزانه قیمت، یک نماگر از میانگینهای قیمت ۱۴ روز اخیر بسازیم. این نماگر در واقع اندیکاتور میانگین ۱۴ روزه قیمت است.

اندیکاتورها بهبیان دیگر ابزاری هستند که با اعمال یکسری روابط ریاضی مشخص روی قیمت سهم یا حجم معاملات یا هر دو شکل میگیرند.

بهصورت جامعتر، اندیکاتورها توابع ریاضی هستند که براساس فرمولهای خاص در جهت تحلیل قیمت سهام یا تحلیل شاخصهای بازار بهوسیله ابزارهای گرافیکی ترسیم و مورد استفاده قرار میگیرند. دادههای ورودی اندیکاتورها از دادههای قیمت، حجم معاملات و تغییرات آنها در روزهای گذشته تشکیل میشود. در هر بازه زمانی اطلاعات قیمت آغاز(Open)، پایان(Close)، سقف(High)، کف(Low) یا تعدادی از مجموع این موارد در شکلگیری اندیکاتور دخالت دارند.

انواع اندیکاتورها

۱– روندها (Trends)

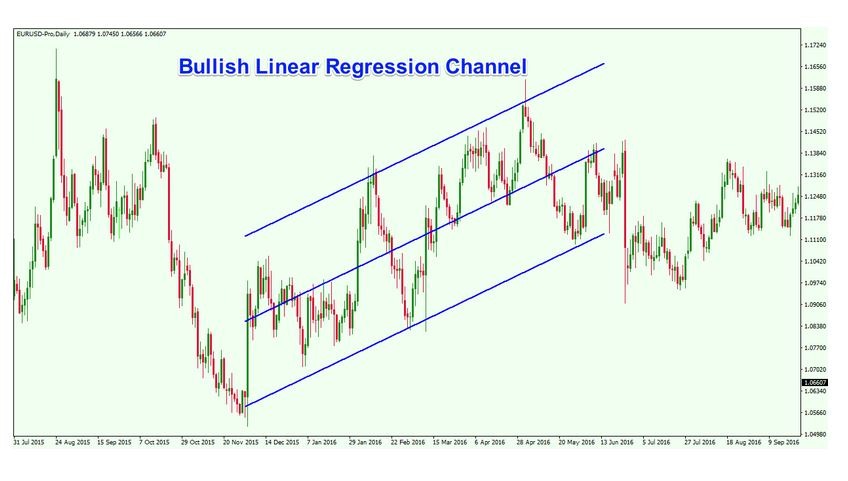

برخی اندیکاتورها روند بازار یا جهت بازار را نشان میدهند و این روند میتواند افزایشی، کاهشی یا خنثی باشد. شاخص حرکت جهتدار یک نمونه از اندیکاتورهایی است که روند صعودی و نزولی را مشخص میکند. همچنین انواع میانگینهای متحرک، شاخص رگرسیون خطی و شاخص روند قیمت و حجم، نمونههایی از اندیکاتورهای تِرند هستند.

نمودار زیر برابری یورو و دلار را به همراه میانگین متحرک نمایی ۲۰ روزه آن نشان میدهد. همانطور که اندیکاتور میانگین متحرک(خط قرمز) نشان میدهد، روند حرکت صعودی است.

نمودار زیر خط روند رگرسیون یا خط تعادل منحنی برابری یورو و دلار است که خط رگرسیون جهت حرکت منحنی را در میانه کانال صعودی نشان میدهد.

۲– اسیلاتورها (Oscillators)

اسیلاتورها یا نوسانگرها به مجموعهای از اندیکاتورها اطلاق میشود که هدفشان درک و سنجش میزان هیجان خریداران و فروشندگان است. در حقیقت اسیلاتورها سعی دارند دماسنج هیجانات خریداران و فروشندگان فعال در سهام باشند و ما را از میزان هیجان خریدوفروش حاضر در معاملات آگاه کنند. همچنین اسیلاتورها اندیکاتورهایی هستند که حول یک خط مرکزی یا میان سطوح معینی نوسان میکنند و معمولاً به دو دسته اسیلاتورهای مرکزی و نواری تقسیم میشوند. همانطور که اشاره شد دو لغت اندیکاتور و اسیلاتور هممعنی و مترادف نیستند، بلکه اسیلاتورها یکی از زیر مجموعههای اندیکاتورها محسوب میشوند و این اولین تفاوت اسیلاتور و اندیکاتور است.

اسیلاتورهای مرکزی: در اسیلاتورهای مرکزی منحنی در بالا و پایین یک نقطه یا خط مرکزی نوسان میکند و برای شناسایی قدرت یا ضعف حرکت قیمت بکار میرود؛ بهطوریکه حرکت به بالای خط مرکزی تغییر قیمت صعودی و حرکت به پایین خط مرکزی تغییر قیمت نزولی را نشان میدهد. اندیکاتور MACD و ROC نمونههایی از یک اسیلاتور مرکزی هستند که بالا و پایین خط صفر نوسان میکنند.

اسیلاتورهای نواری: این اسیلاتورها برای شناسایی سطوح اشباع خرید و اشباع فروش طراحی شدهاند. از آنجاییکه این اسیلاتورها بین دو حد مشخص نوسان میکنند، استفاده از آنها درحرکتهای روند دار مشکل است. اسیلاتورهای نواری برای بازارهایی که روند مشخص ندارند یا محدودهای جهت معامله دارند بهتر عمل میکنند.

اندیکارتور RSI و اندیکاتور استوکاستیک، دو نمونه از اسیلاتورهای نواری هستند. در RSI نوارهای اشباع خرید و اشباع فروش بهترتیب در ۷۰ و ۳۰ تنظیم میشوند؛ بهطوریکه اگر منحنی RSI به زیر ۳۰ برود نمایانگر قیمت در منطقه اشباع فروش است و اگر این منحنی بالای ۷۰ قرار گیرد نمایانگر قیمت در منطقه اشباع خرید است. در نوساننمای استوکاستیک حرکت منحنی به بالاتر از ۸۰ و پایینتر از ۲۰ به ترتیب منطقه اشباع خریدوفروش است.

نمودار بالا برابری دلار در مقابل ین ژاپن است. علاوه بر نمودار قیمت، نمودار شاخص قدرت نسبی(RSI) نیز ترسیم شده است. مطابق هر دو نمودار در زمانهایی که بیشازاندازه برابری دو ارز افزایشیافته و خرید سرمایهگذاران در منطقه اشباع خرید قرار دارد، نمودار RSIنیز بالای ۷۰ است و در مقابل در زمانهایی که این نسبت برابری با کاهش انجام شده، فروش سرمایهگذاران در منطقه اشباع فروش است، نمودار RSI نیز پایینتر از ۳۰ قرار دارد.

۳– حجم (Volume)

دستهای از اندیکاتورها هستند که حجم و ارزش معاملات را نیز مورد آنالیز قرار میدهند، مثلا در روندهای صعودی افزایش قیمت و افزایش حجم معاملات نشانه استحکام روند است و در مقابل افزایش قیمت و کاهش حجم نشانه واگرایی و ضعف روند و برگشت احتمالی قیمت است.

اندیکاتور جریان سرمایه(MFI)، اندیکاتور حجم تعادلی OBV و اندیکاتور تجمع و توزیع نمونههایی از اندیکاتورهای مرتبط با حجم هستند.

۴– اندیکاتور بیل ویلیامز (Bill wiliams)

مجموعهای از اندیکاتورهایی که بیل ویلیامز خالق آنها بوده و به احترام تلاشهای وی در یک خانواده قرار گرفتهاند، این شاخصهای ارائه شده بهواسطه استراتژیای که توسط بیل ویلیامز، معاملهگر اسطورهای، معرفی شدند خلق شده است. بیلویلیامز برای اینکه بتواند درک صحیحی از روانشناسی بازار داشته باشد، روش معاملهای مختص به خود را توسعه داد. روشی که مبنایش استفاده از راهی منطقی برای تحلیل بازار و برهان غیرمنطقی آشفتگی است. شناخته شدهترین اندیکاتور این خانواده اندیکاتور Aligator است. البته در این خانواده دو اسیلاتور نیز وجود دارد،Accelerator Oscillator و Awesome Oscillator که در بازار ایران کمتر استفاده میشود.

اندیکاتورها را بهگونهای دیگر نیز میتوان تقسیمبندی کرد:

اندیکاتور تأخیری(Laging)

این اندیکاتورها در روندهای بلندمدت بهترین قابلیت را دارند و در کوتاهمدت اخطارهای تغییرات قیمت را نمیدهند و صرفا به ما نشان میدهند که قیمت در روند صعودی یا روند نزولی قرار دارد. اندیکاتورهای دنبالهرو یا اندیکاتورهای پیروی روند، روند اخطارهای خریدوفروش را دیر صادر میکنند، ولی با عدم توجه به تغییر جهتهای مقطعی و کوتاهمدت ریسک معاملهگر را کمتر کرده و او را در سمتی که بازار قرار دارد، نگه میدارند. اندیکاتور MACD یک اندیکاتور تأخیری است.

اندیکاتور پیشرو(Leading)

این نوع از اندیکاتورها برای پیشبینی سریعتر نرخها و تغییر جهتهایی که بعداً انجام خواهد شد به شما بیشتر کمک میکنند. اندیکاتورهای پیشرو اساساً وظیفه اندازهگیری مقدار خریدها و فروشهای هیجانی مثلا یک جفت ارز را دارا هستند و با فرض اینکه یک جفت ارز در این مناطق قصد تغییر در مسیر حرکتی خود را دارد استفاده از اندیکاتورهای پیشرو میتوانند این تغییر جهت را هشدار دهند. اندیکاتور شاخص قدرت نسبی یک اندیکاتور پیشرو است.