صندوق جسورانه چیست و مناسب چه افرادی است؟

صندوق جسورانه چیست و مناسب چه افرادی است؟

صندوق جسورانه یا سرمایهگذاری خطرپذیر (Venture Capital) به سرمایهگذاری بر استارتآپهایی که در ابتدای شروع فعالیت خود هستند، گفتـه میشود اگر شما هم جزء افراد ریسکپذیر هستید، ما را در ادامه این مطلب کاریزما لرنینگ همراهی کنید، زیرا به پاسخ سوال ” صندوق جسورانه چیست ” میپردازیم و این صندوق را با سایر صندوقهای سرمایه گذاری مقایسه میکنیم.

صندوق سرمایه گذاری جسورانه چیست؟

داستان تمامی استارتاپها با یک ایده شروع میشود. بدیهیست که استارتاپ برای جذب سرمایه انسانی توانمند، تبدیل ایده به محصول، معرفی محصول به بازار هدف، تسخیر بازار هدف، رشد و افزایش مقیاس و در نهایت دستیابی به برتری در صنعت خود به منابع مالی بسیار زیادی نیاز دارد.

صندوق جسورانه نوعی صندوق سرمایهگذاری مشترک است که پول را از سرمایهگذاران گردآوری نموده و مبالغ مورد نظر را در کسب و کارهای نوپای کوچک و متوسط که پتانسیل رشد بالایی دارند سرمایهگذاری میکند. در واقع این صندوقها، نوعی سبد دارایی تشکیل میدهند.

به بیان ساده صندوق های سرمایه گذاری جسورانه (VC) از سرمایهداران حقیقی و شرکتهای حقوقی، سرمایه اولیه دریافت میکنند و آن سرمایه دریافتشده را در استارتآپهای تازه شکلگرفته با ایدههای نوین که دارای خلاقیت بالا و آینده روشن هستند سرمایه گذاری میکنند.

هدف غایی صندوق جسورانه، تمرکز بر کارآفرینی، توسعه فناوری و بهبود وضعیت اقتصادی کشور است. نتایج مطالعات گسترده از دهه ۸۰ میلادی تاکنون، شاهدی بر وجود رابطه مثبت میان استارتاپها و رشد اقتصادی هرکشور در سطح کلان است.

علت نامگذاری صندوق جسورانه چیست؟

بدلیل وجود ریسکهای بالقوه در مسیر موفقیت و همچنین احتمال بسیار کمِ موفقیتهای بزرگ در استارتاپها، به سرمایهگذاران در مراحل مختلف توسعه یک استارتاپ، خطرپذیر یا جسور گفتـهمیشود. از آنجاییکه تأمین مالی استارت آپ هزینهبر است و اشخاص حقیقی قادر به مشارکت حداکثری نیستند، معمولا سرمایهگذاران خطرپذیر را اشخاص حقوقی تشکیل میدهند. دلیل نامگذاری صندوق جسورانه نیز همین امر است. این اشخاص حقوقی شامل شرکت یا صندوقهایی هستند که سرمایه خود را از افراد و نهادهای ثروتمند (صندوقهای بازنشستگی، بانکها و بیمهها، نهادهای خیریه و دانشگاهی، شرکتهای بزرگ و…) تأمین کردهاند.

صندوق جسورانه مناسب چه افرادی است؟

صندوق های جسورانه بازدهی بالایی دارند؛ زیرا یک کسبوکار آنلاین نوپا در بدو امر، رشد بالایی دارد و طبیعی است که سرمایهگذار را هم به سود خوبی میرساند. اما در نقطه مقابل، این سرمایهگذاری میتواند ریسک بالایی داشتـه باشد؛ چون به همان نسبت ممکن است پروژه شکست بخورد و سرمایهگذار هم ضرر کند. بنابراین برخلاف سرمایهگذار فعال در سهام که تنها در معرض ریسکهای سیستماتیک مربوط به اقتصاد کلان، تورم و یا ریسک بازار است، سرمایهگذار خطرپذیر در معرض انواع مختلفی از ریسکهای سیستماتیک و غیرسیستماتیک از قبیل ریسکهای اندازه بازار در دسترس، شدت رقابت، قوانین و مقررات، مقیاسپذیری، مدل درآمدی، خروج از سرمایهگذاری و… خواهد بود. افرادی که ریسکپذیری بسیار بالایی دارند علاقه زیادی به صندوق های سرمایه گذاری جسورانه و خطرپذیر دارند.

در مجموع، ویژگی خطرپذیر بودن علاوهبر ریسکهای بسیار در این نوع سرمایهگذاری، به احتمال بسیار کمِ موفقیتهای بسیار بزرگ در استارت آپها برمیگردد. بنابراین این نوع صندوقها مناسب افراد ریسک پذیر است.

ترکیب داراییهای صندوق سرمایهگذاری جسورانه

صندوق های سرمایه گذاری جسورانه، در طرحها و شرکتهای تازه تأسیس سرمایهگذاری میکنند. براساس مقررات سرمایهگذاری، معمولاً ترکیب دارایی صندوق جسورانه بین ۵۰ تا ۶۰ درصد در پروژههای نوپا و حمایت از کسبوکارها اختصاص میابد و مابقی سرمایه به سپردههای بانکی یا اوراق با درآمد ثابت اختصاص داده میشود.

همانطور که در مقاله” صندوق سرمایه گذاری چیست ” گفته شدهاست این صندوق های سرمایه گذاری جسورانه، امکان سبدچینی و تنوع در دارایی خود را دارند و سرمایهگذاران میتوانند همه دارایی خود را در یک ایده، سرمایهگذاری نکنند.

علت این ترکیب و تنوع در این صندوقها، پایین آوردن ریسک صندوق سرمایهگذاری جسورانه است، تا در صورتی که ایده با شکست مواجه شد، مقداری از سرمایه در صندوق درآمد ثابت باقیمانده باشد.

لیست صندوق های سرمایه گذاری خطرپذیر

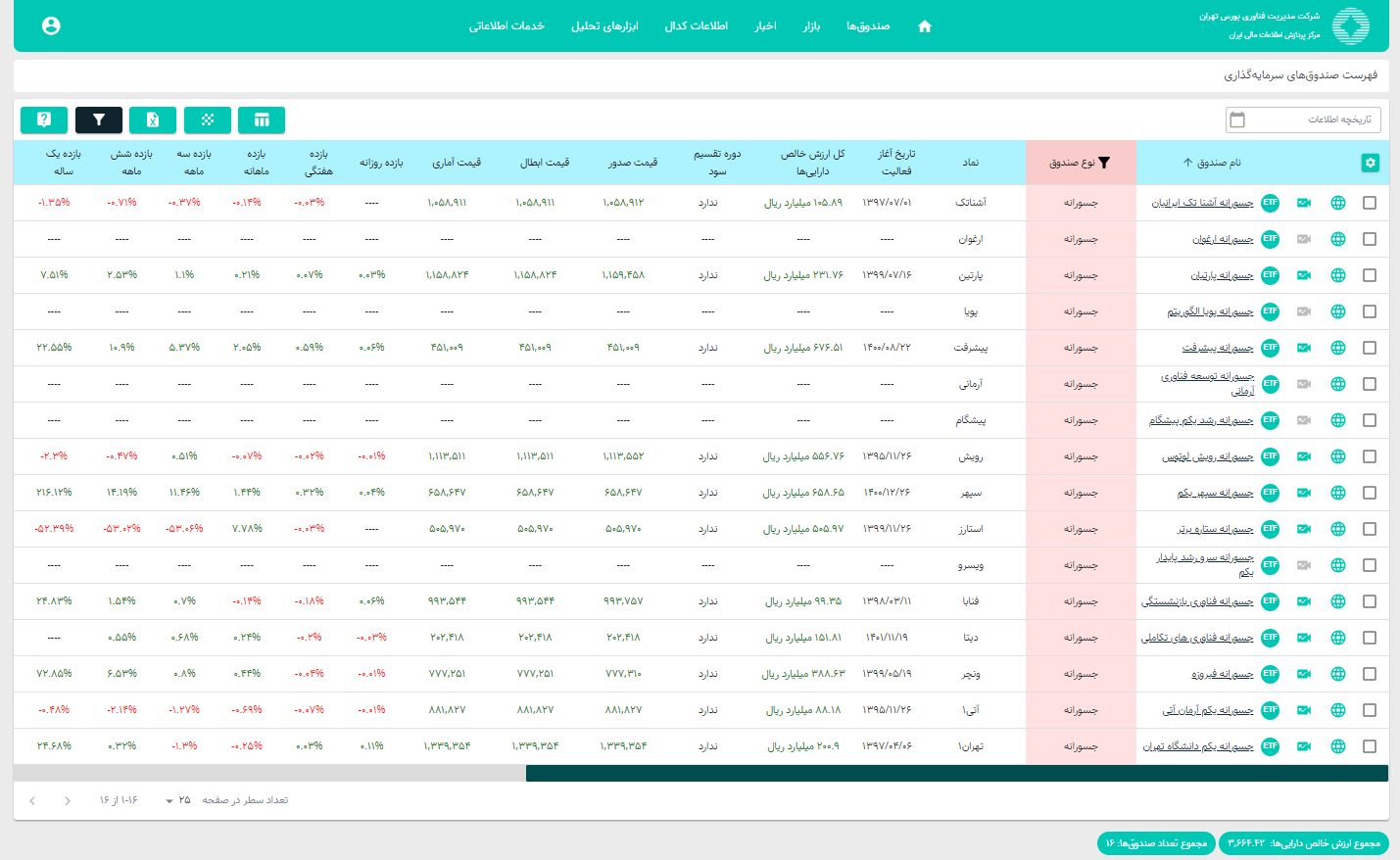

با فعالیت صندوقهای جسورانه در اقتصاد دنیا، صندوقهای جسورانه در ایران فعالیت خود را از 2 سال گذشته آغاز کردند. میتوانید لیست صندوق های جسورانه را در سایت فیپیران مشاهده کرده و آنها را با یکدیگر مقایسه کنید. نحوه خرید صندوق های جسورانه ETF همچون سهام در بورس قابل معامله هستند. اطلاعات این صندوق های سرمایه گذاری در سایت کدال قابل مشاهده است.

همانطور که در عکس پایین قابل مشاهده است در مجموع 16 صندوق سرمایه گذاری جسورانه موجود است. مجموع ارزش خالص داراییها 3,664.42 میلیارد ریال است.

نحوه خرید صندوق جسورانه

یکی از روشهای تامین سرمایه برای صندوقهای سرمایهگذاری جسورانه از طریق فروش واحدهای سرمایهگذاری در سامانههای معاملاتی است. در واقع این تامین مالی به وسیله فراخوانهایی صورت میگیرد که از طریق سازمان بورس و اوراق بهادار اعلام میشود. افرادی که تمایل به سرمایهگذاری دارند، در روز مشخصی اقدام به پذیره نویسی میکنند. در پذیرهنویسی محدودیتهایی وجود دارد و پس از تکمیل ظرفیت، امکان اقدام و سرمایه گذاری نخواهد بود.

سرمایه گذاری خطر پذیر مراحلی دارد که به ترتیب عبارتند از:

- بودجه اولیه: این مرحله اولین و مقدماتیترین مرحله شروع یک کسبوکار است. سرمایهای که در این مرحله جذب میشود، بیشتر برای تحقیق و توسعه اهداف کسبوکار کاربرد دارد. این امر بدین معناست که در این مرحله کارآفرینان یک کسبوکار در حال گسترش یک ایده بوده و فعلاً وارد مرحله توزیع محصول محسوسی نشدهاند. معمولاً این بودجه برای بیشتر کردن اعضای تیم و انجام تحقیقاتی پیرامون بازاریابی محصول به کار میرود.

- واگذاری سهام: در دومین مرحله، استارتاپ حاضر است به ازای سرمایه بیشتر مقداری از سهام خود را واگذار کند. زیرا در این مرحله، استارتاپ رشد بهاندازه خود را نموده و توان جذب سرمایه بیشتری پیدا کرده است درنتیجه امکان رشد پذیری و موفقیت خود را تا حدی ثابت کرده است.

- مشارکت سرمایه گذاران بزرگتر: سومین مرحله جایی است که استارتاپ بسیار رشد کرده است و دیگر یک شرکت نوپا محسوب نمیشود. این مرحله با قدم به مشارکت گذاشتـن سرمایهگذاران بزرگتر ادامه پیدا خواهد کرد و حتی ممکن است این سرمایهگذاران به شکل مشارکتی قدم در کسبوکار استارتاپ گذاشتـه و یا حتی توسط شرکتهای بزرگتر خریداری شود.

انواع نمونه قرارداد خطرپذیر

برای سرمایه گذاری جسورانه که در ایران رایج است میتوان ۳ مدل قرارداد را نام برد که هرکدام شرایط خاص خود را دارد:

- قراردادهای سهامی (Equity)

این قرارداد از رایجترین نمونه قراردادها در این نوع سرمایهگذاری است. در این مدل، یک استارتاپ سرمایهای را از شرکت سرمایهگذار میگیرد و ما به ازای آن، سهامی را به سرمایهگذار واگذار میکند.

- قرارداد قرض قابل تبدیل به سهام (Convertible)

وام قابل تبدیل به سهام، یک بدهی کوتاهمدت است که به سهام تبدیل میشود. در سرمایهگذاری اولیه بر روی استارتها این بدهی بهطورمعمول و خودکار به سهام ممتاز تبدیل میشود. درواقع، سرمایهگذار مبلغی را بهصورت وام به آنها واگذار میکند و در مقابل بهجای پس گرفتـن این پول به همراه سود آن، بخشی از سهام آن کسبوکار را بستـه به شرایط موجود در این قرارداد در قالب سهام ممتاز در اختیار میگیرد.

- قرارداد حق الامتیاز (Royalty)

این مدل قرارداد برای استارتاپهایی کاربرد دارد که در زمان کوتاه و سریعی به فروش برسد، در این روش، قرارداد به این صورت است که سرمایهگذار، مابهازای پول را سهام میگیرد و این حق را دارد که از فروش محصول برداشت کند و ما به ازای آن سهام را با قیمتی از پیش تعیینشده که نرخ مورد انتظار سرمایهگذار از سود را برآورده کند، به استارتاپ بازگرداند.

تفاوت صندوقهای جسورانه با سایر صندوقها در چیست؟

صندوق سرمایهگذاری جسورانه و صندوق پروژهای هردو، نوعی از صندوقهای تأمین مالی هستند. تفاوت اصلی این صندوقها در ترکیب دارایی آنهاست. در ادامه به برخی از تفاوتها میپردازیم.

- در صندوقهای سرمایهگذاری پروژهای معمولا چیزی بیش از ۹۰ درصد سرمایه روی پروژه مورد نظر سرمایهگذاری میشود. در حالیکه دارایی صندوق جسورانه در سرمایهگذاری روی پروژه نوپا حداکثر ۶۰ درصد است. این تفاوت ترکیب داراییها روی سیاستهای صندوق و میزان ریسکپذیری و سوددهی آنها تاثیرگذار است.

- صندوق های سرمایه گذاری جسورانه و پروژهای در امکان سرمایهگذاری افراد حقیقی در این صندوقها متفاوت عمل میکنند. واحدهای سرمایهگذاری صندوق های جسورانه به دلیل ریسک بالا تنها توسط نهادهای مالی و افراد ثروتمند تهیه میشوند. در حالیکه برای سرمایهگذاری در صندوقهای پروژهای این شرط وجود ندارد و همه افراد میتوانند در این نوع صندوقها سرمایهگذاری کنند. این صندوقها به دلیل تمرکز بر سرمایهگذاری روی شرکتهای نوپا با صندوقهای سرمایهگذاری مشترک متفاوت هستند.

- تمامی کسب و کارهایی که سرمایهگذاری جسورانه دریافت میکنند، پتانسیل رشد و ریسک بالاتری نسبت به سایر صندوقها دارند، بنابراین برای افق سرمایهگذاری بلند مدت مناسب هستند. به عبارتی میزان ریسکپذیری صندوق جسورانه نسبت به صندوق پروژه بیشتر است و در مقابل به همین نسبت میزان سوددهی صندوق های جسورانه نیز بالاتر است.

مزایای صندوق جسورانه چیست؟

در حال حاضر در بسیاری از نقاط جهان، از انواع مختلفی از صندوق جسورانه برای راهاندازی کسب و کارهای جدید و دانش بنیان در حوزههای مختلف استفاده میشود. به طور کلی، مزایای استفاده از این صندوقها را میتوان به دو بخش تقسیم کرد:

- سرمایه گذاری: در واقع به دلیل ریسک بالایی که افراد به دلیل سرمایهگذاری در این صندوقها متحمل میشوند، بازدهی مورد انتظار آنها نیز بیشتر از حد معمول و یا تورم موجود در جامعه است.

- تامین مالی: به دلیل ماهیت این نوع صندوقها، کسب و کارهای بسیاری در حوزه دانش بنیان و نوپا میتوانند از مزایای تامین مالی برای گسترش فعالیت و معرفی محصول جدید استفاده کنند.

به طور کلی، جهتگیری اقتصاد به سمت فعالیتهای مبتنی بر تکنولوژی و دانش از مزیتهای رقابتی اقتصادهای توسعهیافته است. استارتاپها نه تنها با نوآوری در خلق ارزش به بازسازی مرزهای صنایع فعلی یا خلق صنایع جدید میپردازند، بلکه به عوامل زیر نیز کمک میکنند.

- اشتغال

- درآمد ملی

- افزایش پویایی

- سطح رفاه شهروندی و شرکتی

- شکلگیری گستردهترِ فعالیتهای اقتصادی مشابه در جامعه

اهمیت فعالیتهای کارآفرینی مبتنی بر دانش و تکنولوژی در رشد یک جامعه تا حدی مطرح است که یکی از دلایل برتری اقتصاد آمریکا، اکوسیستمِ بالغ و همیشه پویای کارآفرینی در این کشور معرفی میشود.

ریسک صندوقهای جسورانه

ریسک و بازدهی سرمایه گذاری در صندوق جسورانه به عوامل متعددی وابستـه است. از همین جهت، خرید این صندوقها تنها باید از سوی افرادی صورت پذیرد که تحمل پذیرش چنین ریسکی را داشتـه باشند. زیرا هیچ تضمینی نه تنها بر کسب سود، بلکه بر بازگشت سرمایه اولیه هم وجود ندارد. ازجمله اینکه حفظ سرمایه و کسب بازدهی بستگی بسیاری به موفقیت شرکت سرمایهپذیر دارد و در صورت شکست طرح یا پروژه، سرمایه صندوق نیز از بین میرود. سرمایهگذاری در این صندوقهای جسورانه میتواند به وضعیت اقتصادی کشور و جهان، طرحهای دولتی، تورم، واردات مواد اولیه و محصولات مرتبط و سایر موارد بستگی داشتـه باشد.

با توجه به حوزههای مختلفی که این نوع صندوقها در آنها سرمایه گذاری میکنند، میتوانند ریسک سرمایهگذاری متفاوتی نیز داشتـه باشد. تغییر بودجه دولتی اختصاص داده شده به حوزههای مورد نظر، اعمال محدودیتها، کاهش واردات یا صادرات، نوسانات نرخ ارز و سایر عوامل نیز باعث ایجاد ریسک میشوند. همچنین هزینههای صندوق نیز میتواند سبب از دست رفتـن سود یا سرمایه شود. وجود رقبا یکی دیگر از ریسکهای تأثیرگذار بر منابع مالی صندوق های جسورانه است.

سرمایهگذاری در صندوقهای جسورانه چقدر سود دارد؟

سود حاصل از این سرمایهگذاری معمولاً نسبت به سایر انواع سرمایهگذاری بیشتر است اما ریسک زیادی نیز دارد. بازده این سرمایهگذاری میتواند بازهای از ضرر مطلق تا سود های چند صدهزار درصدی باشد. برخی از سرمایهگذاران جسورانه ممکن است سود بالایی به دست آورند اما در عین حال، بسیاری از شرکتهای نوپا نیز شکست خورده و سودآوری نداشته باشند.

اساسنامه صندوق جسورانه چیست؟

سرمایه گذاران برای انتخاب یک صندوق سرمایه گذاری جسورانه باید در خصوص قوانین و مقررات، ارکان صندوق و اهداف صندوق مطلع شوند. تمام این سوالات در مورد یک صندوق در اساسنامه و امیدنامه صندوق آمدهاست. براساس قوانین کشور، تمامی صندوقها موظف هستند جزئیات کار خود را در قالب اساسنامه و امیدنامه به سرمایه گذاران ارائه دهند تا به این طریق هیچ تردیدی در روند سرمایهگذاری وجود نداشته باشد و موجب شفافیت کار برای سرمایه گذار و صندوق میشود.

در نهایت چگونه در صندوق جسـورانه سرمایه گذاری کنیم؟

نحوهی سرمایهگذاری در صندوق جسورانه مانند دیگر صندوقهای سرمایهگذاری است. درصورتی که صندوق جسورانه مورد نظر قابل معامله باشد، از طریق سرچ نماد آن در پنل کارگزاری کاریزما و اگر غیرقابل معامله باشد از طریق سایت آن اقدام به خرید کنید. پیشنهاد میشود که اگر قصد سرمایهگذاری در صندوقهای جسورانه را دارید، تحقیقات و تحلیلهای مربوطه را انجام بدهید و ریسکها و مزایای این نوع سرمایهگذاری رادر نظر بگیرید. میتوانید با مشاوره از کارشناسان مالی و حقوقی کاریزما، تصمیمات بهتری در زمینه سرمایهگذاری جسورانه بگیرید.

سوالات متداول

با سرچ نام صندوق جسورانه مورد نظر میتوانید به راحتی در آن سرمایه گذاری کنید.

صندوق سرمایه گذاری جسورانه مناسب اشخاصی است که به دنبال کسب سود بیشتر هستند و تامین اشتغال، درآمد ملی، افزایش پویایی، سطح رفاه شهروندی و شرکتی و شکلگیری گستردهترِ فعالیتهای اقتصادی مشابه در جامعه از جمله مزایای این نوع سرمایه گذاری است و مهمترین عیب این نوع سرمایهگذاری ریسک بالای آن است.

صندوق های جسورانه براساس قابل معامله بودن یا نبودن تقسیمبندی میشوند.

همانطور که در مقاله گفته شد میتوان با فراخوانی سازمان بورس و اوراق بهادار در روز معینی اقدام به پذیرهنویسی کرد که صندوقهای جسورانه از این طریق امکان تامین مالی میکنند.

در مجموع 16 صندوق سرمایه گذاری جسورانه موجود است که مجموع ارزش خالص داراییها 3,664.42 میلیارد ریال است.