بهترین صندوق اهرمی در بورس کدام است؟

در این مطلب از کاریزما لرنینگ، قصد داریم در مورد بهترین صندوق اهرمی بازار بورس صحبت کنیم. صندوق اهرمی یکی از انواع صندوقهای سرمایهگذاری است که با بهرهگیری از ابزار اهرم مالی، فرصت افزایش بازده سرمایهگذاری را برای سرمایهگذاران فراهم میکند. این صندوق با ارائه واحدهای مختلف، نیازهای سرمایهگذاران ریسکپذیر و محافظهکار را بهطور همزمان پوشش میدهد.

بهترین صندوق اهرمی بورس صندوقی است که بازدهی بالا، مدیریت حرفهای، نقدشوندگی سریع، شفافیت اطلاعات، کارمزد مناسب و عملکرد خوب در دورههای مختلف بازار را داشته باشد. پس از مطالعهی این مطلب، میتوانید بهراحتی بهترین صندوق های اهرمی را انتخاب و در آنها سرمایهگذاری کنید.

بهترین صندوق اهرمی کدام است؟

صندوقهای اهرمی جزو بهترین صندوق های سرمایه گذاری هستند؛ حال اگر بخواهیم ببینیم بهترین صندوق سرمایه گذاری اهرمی کدام است، ابتدا باید کمی با ماهیت صندوقهای سرمایهگذاری اهرمی آشنا شویم و سپس معیارهای انتخاب صندوقهای اهرمی را بررسی کنیم. در نهایت، به مقایسه صندوق های اهرمی میپردازیم و بهترین صندوق را انتخاب میکنیم.

صندوق سرمایهگذاری اهرمی چه تعریفی دارد؟

صندوقهای سرمایهگذاری اهرمی (LETFs – Leveraged ETFs) از نوع سهامی هستند. مدیران این صندوقها محدودیتی در خرید و فروش سهام ندارند. این صندوقها از مزیت اهرم در سرمایهگذاری استفاده میکنند. اهرم همان عامل جذابیت این صندوقها است و بدون آن، سرمایهگذارها دیگر میلی به سرمایهگذاری در صندوقهای اهرمی نخواهند داشت.

بهطور کلی، اهرم یعنی انجام کاری فراتر از توان در حالت عادی و در بازار سرمایه، این مفهوم به سرمایهگذاری و کسب سود فراتر از انتظار اشاره دارد. به بیان سادهتر، قرار است با سرمایهای بیش از سرمایهی اولیه خودتان وارد معامله شوید و قدرت معاملاتی شما افزایش مییابد در حالی که سرمایه اولیه شما تغییری نمیکند. در بازارهای آتی و مشتقه، اهرم بهعنوان یک ابزار وجود دارد، اما در بازار سهام به اعتباری که کارگزاریها به معاملهگران میدهند، اهرم میگویند. ماهیت کلی صندوقهای اهرمی مانند ترکیب داراییها همانند صندوقهای سهامی است. این صندوقها بیشتر بر سهام شرکتهای بورسی و حق تقدمها تمرکز دارند.

معیارهای مهم در انتخاب بهترین صندوق های اهرمی بورس

برای انتخاب بهترین صندوق اهرمی در بورس، ابتدا باید معیارهایی را در نظر بگیریم. ابتدا 3 معیار بسیار مهم را مشخص میکنیم.

1- نقدشوندگی صندوقهای اهرمی

نقدشوندگی به این معنی است که سرمایهگذار باید بتواند بهراحتی دارایی خود را بفروشد و به وجه نقد تبدیل کند. معمولاً این گزینه برای سرمایهگذارها هنگام انتخاب صندوقهای سرمایهگذاری اهمیت بسیار زیادی دارد. نقدشوندگی واحدهای ممتاز یک صندوق اهرمی قابل معامله در بورس (ETF) وابسته به ارزش معاملات روزانه آن است. عموماً، ارزش معاملات بالاتر در یک روز، نشانگر سطح بالاتری از نقدشوندگی در آن صندوق محسوب میشود.

2- مدیریت صندوقهای اهرمی

صندوقهای سرمایهگذاری توسط گروهی از بهترین متخصصها شامل مدیر صندوق، تحلیلگرها، کارشناسان سبد و غیره مدیریت میشوند. این متخصصین باید بهترین گزینهها برای سرمایهگذاری را انتخاب کنند و در عین حال مدیریت سرمایه و ریسک را نیز در دستور کار خود داشته باشند.

هنگام انتخاب صندوقهای سرمایهگذاری توجه به تجربه و سابقه مدیر صندوق میتواند از جنبههای مختلف مانند تشکیل سبدی از داراییهای مختلف و مدیریت ریسک صندوق، مهم و تعیینکننده باشد.

3- بازدهی صندوقهای اهرمی

بازدهی یک صندوق سرمایهگذاری، مهارت مدیر صندوق و تیمش را در استفاده از عنصر اهرم برای کسب سود نشان میدهد. قطعاً راهی برای پیشبینی دقیق آینده وجود ندارد، اما استفاده از دادههای گذشته و بررسی و مقایسهی بازده صندوق در بازههای زمانی مختلف در گذشته میتواند تصویر کاملی از عملکرد صندوق ارائه دهد. اگر میخواهید بازدهی بالاتری نسبت به بازار بورس کسب کنید، میتوانید همین حالا، سرمایهگذاری در صندوق اهرمی را آغاز کنید:

برای مقایسه صندوق های اهرمی از پارامترهای دیگری نیز میتوان استفاده کرد. این پارامترها عبارتاند از:

-

ضریب اهرمی

نسبت واحدهای عادی به واحدهای ممتاز ضریب اهرمی صندوق اهرمی را مشخص میکند. برای مثال فرض کنید تعداد واحدهای عادی یک صندوق اهرمی ۱۰۰۰۰ و تعداد واحدهای ممتاز ۵۰۰۰ باشد. دارندگان واحدهای عادی در ازای دریافت سود، واحدهای خود را به دارندگان واحدهای ممتاز قرض میدهند. در این حالت 15000 واحد داریم که از تقسیم این عدد بر 5000 ضریب اهرمی صندوق برابر با 3 بهدست میآید.

-

کف و سقف سود

کف و سقف سود در واحدهای عادی اهمیت دارد. هرچه حداقل و حداکثر سود بیشتر باشد، طبیعتاً سرمایهگذاری پرسودتری را تجربه خواهید کرد چراکه صندوقهای اهرمی (واحدهای عادی) ملزم به پرداخت حداقل سود به سرمایهگذارها هستند.

-

بازدهی نسبت به شاخص کل

مقایسه بازدهی صندوق نسبت به شاخص کل که به ضریب آلفا نیز معروف است، نشان میدهد که یک صندوق چقدر بیشتر از شاخص بازدهی داشته است. اگر این عدد منفی باشد یعنی بازدهی صندوق از شاخص کمتر است. قطعاً صندوقی برای سرمایهگذاری مطلوب است که عملکرد آن بهتر از شاخص بورس باشد.

-

ضریب بتای صندوق

ضریب بتای صندوق یعنی تغییر ارزش داراییهای صندوق نسبت به نوسانات بازار در طول زمان که به نوعی ریسک و حساسیت سرمایهگذار را نشان میدهد. ضریب بتا ممکن است مثبت یا منفی باشد. هرچه ضریب بتا بیشتر باشد، یعنی ریسک و حساسیت صندوق نسبت به نوسانات بازار بیشتر است و البته ریسک بیشتر معنی بازدهی بیشتر را نیز میدهد. اگر میخواهید در مورد ضریب آلفا و بتا بیشتر بدانید، میتوانید به مقالهی «ضریب آلفا و بتا در صندوقهای سرمایهگذاری» مراجعه کنید.

-

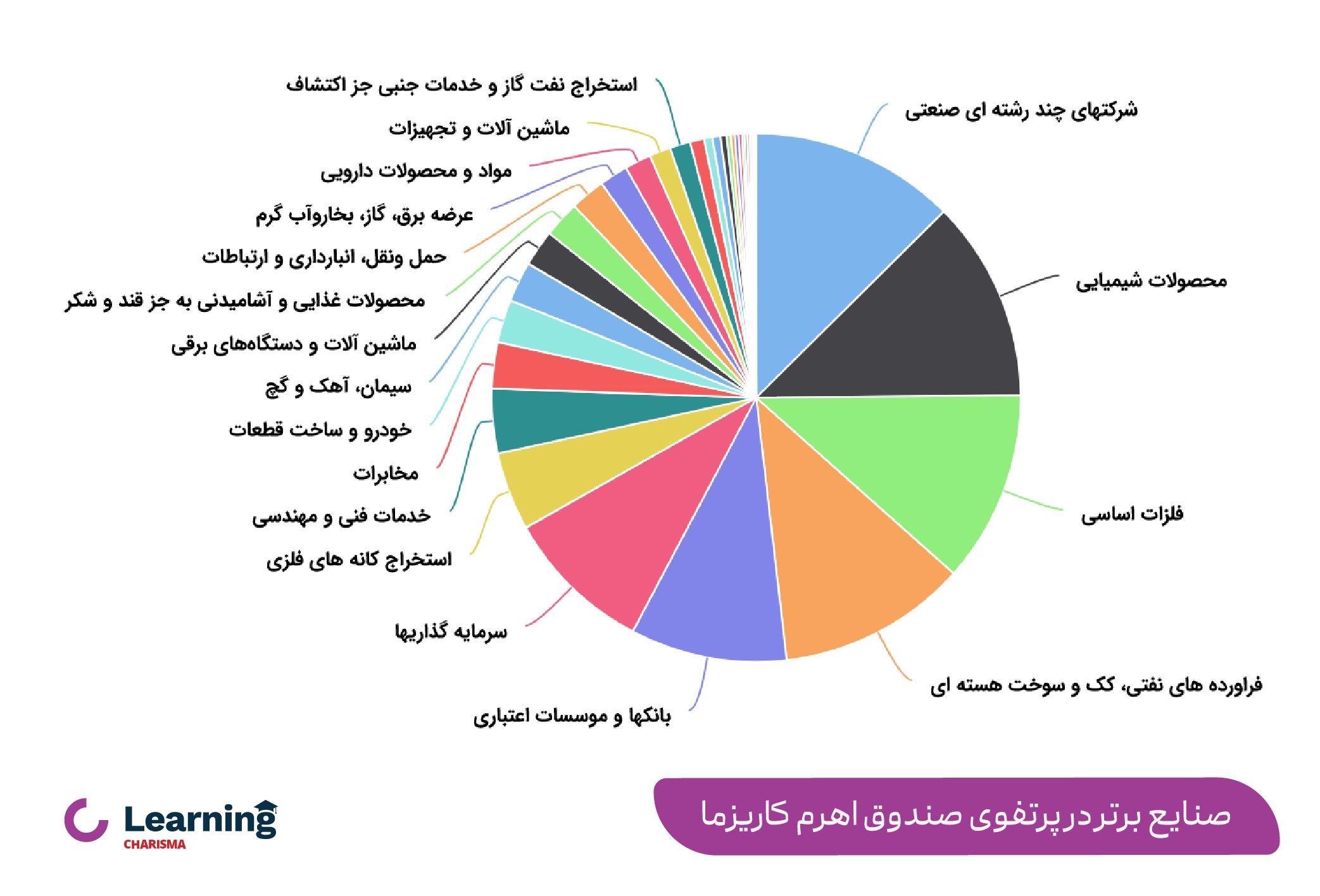

ترکیب دارایی

ترکیب داراییها یا پرتفوی یک صندوق نشان میدهد مدیر صندوق، سبد داراییها را چگونه چیده است و مهمتر از آن ریسک صندوق چقدر است. با تشکیل یک پورتفو، ریسک سرمایهگذاری کنترل میشود و بهنحوی میتوان از سود چند سهم یا چند بازار مالی نفع برد.

-

NAV و P/NAV

سه حرف “NAV” مخفف “Net Asset Value” است و به معنی ارزش خالص دارایی میباشد. با محاسبهی NAV یک صندوق به این میرسیم که ارزش ذاتی یک واحد از صندوق سرمایهگذاری چقدر است.

حال اگر قیمت (P) را بر NAV تقسیم کنیم، P/NAV یا نسبت قیمت به ارزش ذاتی بهدست میآید. از این نسبت در تحلیل بنیادی استفاده میشود. P/NAV به ما میگوید سرمایهگذاری در یک صندوق در حال حاضر منطقی است یا خیر.

-

حجم معاملات روزانه صندوق

حجم معاملات روزانه صندوق نشان میدهد در طول یک روز چه تعداد معاملهگر اقدام به خرید و فروش واحدهای آن صندوق کردهاند. مسلماً هرچه میانگین این عدد بزرگتر باشد، صندوق نقدشوندگی بالاتری دارد و خرید و فروش واحدهای صندوق سریعتر و آسانتر است.

بهترین صندوق سرمایه گذاری اهرمی در بورس

گروه مالی کاریزما در آغاز زمستان سال 1400 از صندوق اهرمی خود رونمایی کرد. با سرمایهگذاری در واحدهای ممتاز این صندوق، مبلغی بهعنوان اعتبار به شما اختصاص مییابد و سود چند برابری نسبت به حالت عادی کسب خواهید کرد.

در حال حاضر نرخ بازدهی واحدهای عادی صندوق اهرمی کاریزما حداقل 31 و حداکثر 32 درصد است. این صندوق از زمان تاسیس تا کنون همواره بازدهی بالاتری نسبت به شاخص بورس داشته است. در جدول زیر با ویژگیهای این صندوق بیشتر آشنا میشویم.

| ویژگیهای صندوق سرمایهگذاری اهرمی کاریزما (واحدهای ممتاز) | |

| کل ارزش خالص داراییها | کمی بیش از 10 هزار و 465 میلیارد تومان |

| سطح ریسک واحدهای ممتاز | مناسب برای افراد ریسکپذیر |

| تعداد واحدهای خریداریشده | 3.813.000.000 واحد |

| تعداد سرمایهگذارها | بیش از 53000 سرمایهگذار |

| کارمزد مدیریت صندوق | 1.5 درصد |

| تقسیم سود | افزایش ارزش واحدهای صندوق |

نحوه سرمایه گذاری در واحدهای ممتاز صندوق اهرمی کاریزما

برای خرید صندوق اهرمی کاریزما، دو راه وجود دارد؛ در روش اول، میتوانید در سامانه معاملاتی کارگزاریهای بورس مانند کارگزاری کاریزما نماد «اهرم» را جستوجو کنید و واحدهای ممتاز صندوق اهرم کاریزما را خریداری نمایید.

روش دوم و البته سادهتر این است که ابتدا اپلیکیشن کاریزما را دانلود و روی تلفن همراه خود نصب کنید. سپس از طریق اَپ کاریزما، در این صندوق سرمایهگذاری کنید. مراحل را بهصورت تصویری توضیح دادهایم:

- در اپلیکیشن کاریزما، گزینه سرمایهگذاری را انتخاب کنید.

- سپس گزینه سهامی را انتخاب نمایید.

- صفحه را به سمت پایین پیمایش کنید و تا به گزینه اهرم برسید. آن را انتخاب کنید.

- پس از مشاهده و بررسی قیمت، ویژگیها و سایر اطلاعات مرتبط با صندوق اهرم، دکمه خرید را بزنید.

- مبلغ مورد نظرتان برای سرمایهگذاری، از حداقل 100 هزار تومان، را وارد کنید و تیک پذیرش شرایط را بزنید.

- برای پرداخت میتوانید از طریق درگاه پرداخت آنلاین یا موجودی کاریزما کارت خود استفاده کنید.

پس از نهایی شدن پرداخت، درخواست شما پردازش و تایید میشود و شما به همین سادگی در یکی از بهترین صندوقهای اهرمی بازار بورس، سرمایهگذاری کردهاید. در مقالهی زیر، هر ماه بهصورت تخصصی پرتفوی صندوق اهرم را بررسی میکنیم. در صورت تمایل میتوانید هر مقاله نگاهی به این مطلب داشته باشید و از آخرین تغییرات ترکیب داراییهای صندوق اهرم مطلع شوید:

مقایسه صندوق های اهرمی

صندوقهای اهرمی را میتوان با توجه به معیارهای مختلف ارزیابی کرد. یکی از این معیارها، بازدهی صندوق از زمان آغاز فعالیت است. در جدول زیر میتوانید بازدهی صندوقهای اهرمی را از اولین روز فعالیت تا ابتدای آبان ماه 1404 مشاهده کنید:

| بازدهی صندوقهای اهرمی بازار از آغاز فعالیت تا آبان ماه 1404 | ||

| نام صندوق | کل ارزش خالص داراییها | بازدهی از آغاز فعالیت |

| اهرم | تقریباً 20 هزار میلیارد تومان | تقریباً 165 درصد |

| موج | 12 هزار میلیارد تومان | 164 درصد |

| توان | 9 هزار میلیارد تومان | 157 درصد |

| نارنج اهرم | 3700 میلیارد تومان | 83 درصد |

| بیدار | 4955 هزار میلیارد تومان | 69 درصد |

| شتاب | 45 هزار میلیارد تومان | 62 درصد |

| جهش | 5 هزار میلیارد تومان | 25 درصد |

| دوایکس | هزار و 600 میلیارد تومان | منفی 23 درصد |

همانطور که میبینید صندوق اهرم کاریزما هم از نظر داراییهای تحت مدیریت و هم از نظر بازدهی از ابتدای تاسیس، در رتبه یک قرار دارد. این صندوق همچنین در بازار اختیار معامله (آپشن)، بیشترین حجم و ارزش معاملاتی را دارد.

در نتیجه ” بهترین صندوق سرمایهگذاری اهرمی کدام است؟ “

انتخاب بهترین صندوق اهرمی به پارامترهای مختلفی از جمله سابقه صندوق، بازدهی صندوق، کل ارزش دارایی صندوق، تعداد سرمایهگذارها، پورتفوی صندوق و غیره بستگی دارد. صندوق اهرمی کاریزما طبق آمار رسمی سایت فیپیران در حال حاضر با بیش از 20 هزار میلیارد تومان دارایی تحت مدیریت (AUM)، بزرگترین صندوق سهامی غیردولتی در ایران به حساب میآید. بیش از 53 هزار نفر سرمایهگذار به این صندوق اعتماد کردهاند. سود واحدهای عادی این صندوق حداقل 31 درصد بهصورت روزشمار است.

شما میتوانید از طریق اپلیکیشن کاریزما، در هر ساعتی از شبانهروز و در تمام روزها (حتی تعطیلات) درخواست خود را برای خرید یا فروش صندوق اهرم ثبت کنید تا در اولین فرصت پردازش و اجرا شود. اگر در خصوص صندوق اهرم کاریزما سوال یا ابهامی دارید، در بخش نظرات این مقاله با ما در ارتباط باشید.

سوالات متداول

برای انتخاب بهترین صندوق اهرمی و مقایسه صندوقها با یکدیگر میتوان از معیارهایی مانند بازدهی صندوق، نقدشوندگی، مدیریت صندوق و همچنین پارامترهایی مانند بازدهی نسبت به شاخص کل، ترکیب دارایی، ضریب آلفا و بتا و حجم معاملات روزانه کمک گرفت.

طبق پارامترهای موجود مانند بازدهی، کل ارزش دارایی، تعداد سرمایهگذارهای صندوق و همینطور طبق آمار سایت فیپیران، صندوق اهرمی کاریزما در حال حاضر عنوان بهترین صندوق اهرمی را کسب میکند.

برای خرید صندوق اهرمی کاریزما میتوانید نماد «اهرم» را در سامانهی معاملاتی کارگزاری کاریزما یا کارگزاریهای دیگر جستوجو و آن را خریداری کنید. همچنین میتوانید ابتدا اپلیکیشن کاریزما را روی موبایل خود نصب کنید و از این طریق اقدام به خرید صندوق اهرم نمایید.

10 دیدگاه برای این مطلب

لطفا بگویید چگونه می توان کارت موسسه شما را داشت من در فرانسه زندگی می کنم.

سلام و درود. ممنون از لطف شما، متاسفانه امکان اینکه کارت رو به خارج از کشور ارسال کنیم وجود نداره چون فعالیت در بورس ایران صرفاً داخل ایران امکانپذیر هست. از دوستان و خانواده شما اگر در ایران هستن، میتونن درخواست بدن و کارت بگیرن و شما از این طریق از خدمات ما استفاده کنید.

سلام سود صندوق آیا به حساب واریز میشود اگه ممکنه توضیح بدین که مثل سپرده گذاری در بانک هست؟

سلام و درود. خیر، سرمایهگذاری در صندوقهای اهرمی مثل سپردهگذاری در بانک نیست. خرید صندوقهای اهرمی مثل خرید سهام در بورس هست. سود صندوق در واقع افزایش ارزش واحدهای صندوق هست. یه مثال ساده: شما 1 میلیون پرداخت میکنید و 1000 واحد صندوق رو خریداری میکنید. قیمت هر واحد اینجا 1000 تومان هست. با افزایش ارزش واحدهای صندوق به هر واحد 1100 تومان، سرمایۀ شما میشه 1 میلیون و 100 هزار تومان و سود شما میشه 100 هزار تومان. شما واحدهای صندوق خودتون رو میفروشید و 1 میلیون و 100 هزار تومان بعد از فروش، به حساب شما واریز میشه که در اختیار شما خواهد بود.

برای کسب اطلاعات بیشتر، مقالهای داریم با عنوان صندوق اهرمی چیست؟ که میتونید مطالعه کنید.

سلام، من چندتا سوال داشتم همیشه درباره اهرم که جوابشونو تو این مقاله پیدا کردم. ممنونم از توضیحات خوبتون.

سلام. خیلی خوشحالیم که با این مقاله تونستیم سوالات شما رو دربارۀ صندوق اهرمی پاسخ بدیم 🙂

ممنونم از مقاله مفیدتون. برای انتخاب بهترین صندوق اهرمی، کدوم معیار مهمتره؟

ممنونم، به نظر من سه معیار اول یعنی بازدهی، نقدشوندگی و مدیریت صندوق که در بخش معیارهای مهم در انتخاب بهترین صندوق اهرمی بورس به اونها اشاره کردیم، مهمترین معیارها برای انتخاب بهترین صندوق اهرمی به حساب میان و باید توجه ویژهای به این سه مورد داشته باشید.

ممنون از مقاله خوبتون من چجوری میتونم لیست بهترین صندوق های اهرمی رو یکجا ببینم؟!

ممنون از شما، برای مشاهده لیست بهترین صندوقهای اهرمی میتونید به سایت فیپیران مراجعه کنید. اگر مجدد نیاز به راهنمایی داشتید، اطلاع بدید.