مبانی تابلو خوانی در بورس

مبانی تابلو خوانی در بورس

آموزش تابلو خوانی و بازار خوانی در بورس یکی از آموزش هایی می باشد که هر سرمایه گذار باید در هنگام ورود به بازار سرمایه آن را بداند و به تکنیک های آن مسلط باشد. به همین دلیل هر سرمایه گذاری باید در کنار آموزش تحلیل بنیادی و تکنیکال که اصول تحلیل اولیه در بازار سرمایه هستند تابلو خوانی در بورس را هم بداند و همگام با تحلیل بنیادی و تکنیکال برای خرید سهم، به تابلو معاملاتی اهمیتی ویژه دهد.

تابلوخوانی یعنی اینکه شما به عنوان یک فعال بازار سهام، از طریق بررسی تابلو یک نماد در بورس، تا حدی پی به بازی سهامداران حقیقی و حقوقی برده و روندها و سوی معاملات و تغییر در سهامدار عمده را در کنار حجم معاملات، شناسایی و تحلیل کنید. تابلوخوانی ، ابزار خلاق و نوآورانه برای تحلیل بنیادی یا تکنیکالی نیست و بیشتر جنبه روانشناسی بورس را در بر میگیرد.

به زبان ساده تر تابلوخوانی یعنی بررسی هر نماد، میزان خرید و فروش، نوسانهای قیمت، میزان عرضه و تقاضای سهامداران حقیقی و حقوقی و موارد مشابه آن که منجر به شناخت وضعیت کوتاهمدت و میانمدت سهم میشود.

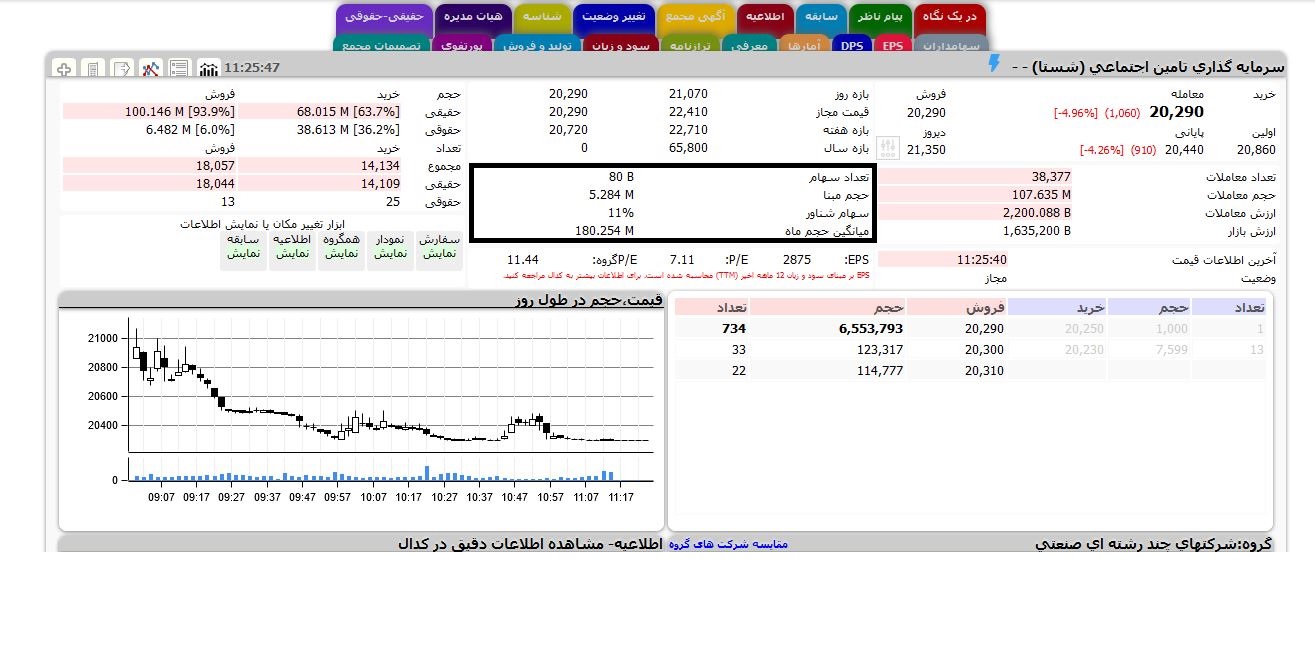

اولین چیزی که برای تابلوخوانی باید با آن آشنا باشیم، اطلاعات معامله سهم است که در سایت شرکت مدیریت فناوری بورس تهران (TSETMC) میتوانیم به آن دسترسی داشته باشیم. اگر به دنبال سهم خاصی باشیم، با جستوجوی آن در این سایت، میتوانیم به سابقه معاملاتش دسترسی پیدا کنیم.

برای اینکه بتوانید از اطلاعات این تابلو استفاده کنید اول باید نماد مورد نظر خود را جستجو کنید و بعد با آوردن نماد اطلاعات آن بر روی تابلو TSETMS مشخص خواهد.نکات مهمی می توان از تابلو نماد متوجه شد که می تواند کمک خوبی برای سرمایه گذاران باشد.

برای درک بیشتر موارد گفته شده، برای مثال سهم شستا را جستجو می کنیم و موارد توضیحی را بر روی تابلو این نماد نشان می دهیم.

بررسی قیمت سهم:

یکی از جذابترین بخشهایی که به هنگام تابلو خوانی نمادهای مورد نظرتان با آن روبهرو میشوید قیمت سهم در حال حاضر است.

قیمت معامله: قیمت معامله در تابلو خوانی در واقع همان آخرین قیمت سهام است.در قسمت معامله قیمت لحظهای سهام شرکت درج شده است. این قیمت در طول روز در حال تغییر است، زیرا سرمایه گذاران قیمتهای مختلفی برای خرید و فروش سهام پیشنهاد میکنند.

قیمت پایانی: قیمت پایانی یک سهم در یک روز، در واقع میانگین قیمتهایی است که سهم مورد معامله قرار گرفته است. اگر حجم معاملات یک روز حداقل برابر با حجم مبنا باشد، میانگین قیمت معاملات به عنوان قیمت پایانی در نظر گرفته میشود.

بازه قیمتی نماد:

بازه روز: به حداقل و حداکثر قیمتی که سهم در طی یک روز معامله میشود «بازه روز سهم» میگویند. این بازه، نشاندهنده تغییرات قیمت سهام در روز معاملاتی جاری است.

قیمت مجاز: قیمت مجاز در تابلوخوانی به معنای محدوده مجاز نوسان سهام است.سهامداران در طول روز میتوانند درخواست خرید و فروش خود را در این محدوده ثبت کنند. درخواست خرید و فروش بجز این محدوده مجاز نیست. محدوده نوسان صرفا حد مجاز خرید و فروش است و به این معنا نیست که سهام باید حتما در سقف و کف معامله شده باشد.

بازده هفته: بازده هفته در بورس محدوده نوسان یک هفته گذشته سهام را نمایش میدهد.بازه هفته پایینترین قیمت و بالاترین قیمت سهام را در یک هفته گذشته برای ما نمایش میدهد. با مشاهده بازده هفته میتوانیم متوجه شدیم سهام اکنون در نزدیکی کف یک هفتهی خود قرار دارد یا خیر.

بازده سال: بازده سال در بورس به معنای کف و سقف سالیانه سهام شرکت در یکسال اخیر است.معمولا اگر سهام شرکت در کف سالیانه خود قرار داشته باشد میتواند برای سرمایه گذاری مناسب باشد.همچنین اگر سهام در نزدیکی سقف سالیانه قرار داشته باشد باید با احتیاط سهام را بررسی کنیم که چون ممکن است سهام در سقف باشد و به زودی شروع به ریزش کند.

حجم مبنا: حداقل تعداد سهمی است که باید مورد معامله قرار گیرد تا سهم در دامنه نوسان کامل رشد کند یا کاهش یابد. طبق قانون، در یک سال باید حداقل ۲۰ درصد از کل سهام یک شرکت معامله شود. حجم مبنا در بورس به معنای حداقل برگه سهامی است که در صف خرید و صف فروش باید معامله شود.

سهام شناور: آن بخش از سهام یک شرکت است که سهامداران آن، آماده عرضه و فروش آن سهام هستند و قصد ندارند با حفظ آن قسمت از سهام، در مدیریت شرکت مشارکت کنند و انتظار میرود در آینده نزدیک قابل معامله باشد. سهام شناور در بورس به معنای تعداد برگه سهامی است که دست مردم است و مردم قصد نگهداری آن را ندارند.سهامداران در بورس دو دسته هستند سهامداران عمده که مالک اصلی شرکت هستند و سهامداران خرد به معنای مالک بودن جزعی از سهام شرکت است.

میانگین حجم ماه: میانگین حجم ماه به معنای میانگین معاملات روزانه سهام شرکت در یک ماه گذشته است.با نگاه به میانگین حجم معاملات در بورس از دید تابلو خوانی میتوانیم بهترین سیگنالها را در بورس به دست بیاوریم.

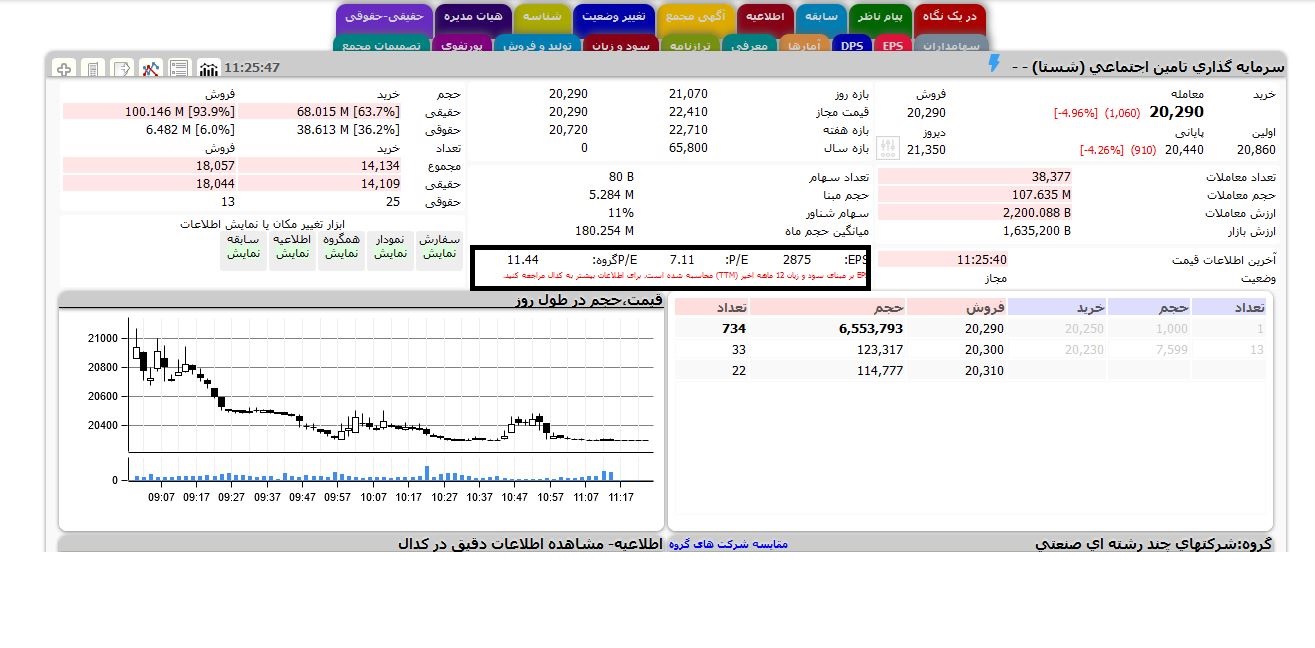

P/E و EPS: یکی از اطلاعات اصلی که در تابلو خوانی به کار میآید «سود هر سهم یک شرکت (EPS) و نسبت قیمت به درآمد (P/E) برای هر سهم است که به شدت مورد توجه معامله گران قرار دارد. P/E حاصل قیمت سهم بر قیمت سود است. وقتی P/E سهمی از میانگین P/E گروهی که در آن قرار دارد بیشتر باشد، نشانه خوبی نیست. هرچه نسبت P/E بیشتر باشد، ارزندگی بنیادی سهم کمتر است. البته استثنائاتی نیز وجود دارد و ممکن است عکس این موارد رخ دهد. مورد بعدی EPS است که همان سود پیشبینی شده سهم است. اما سودی که تقسیم میشود DPS نام دارد.

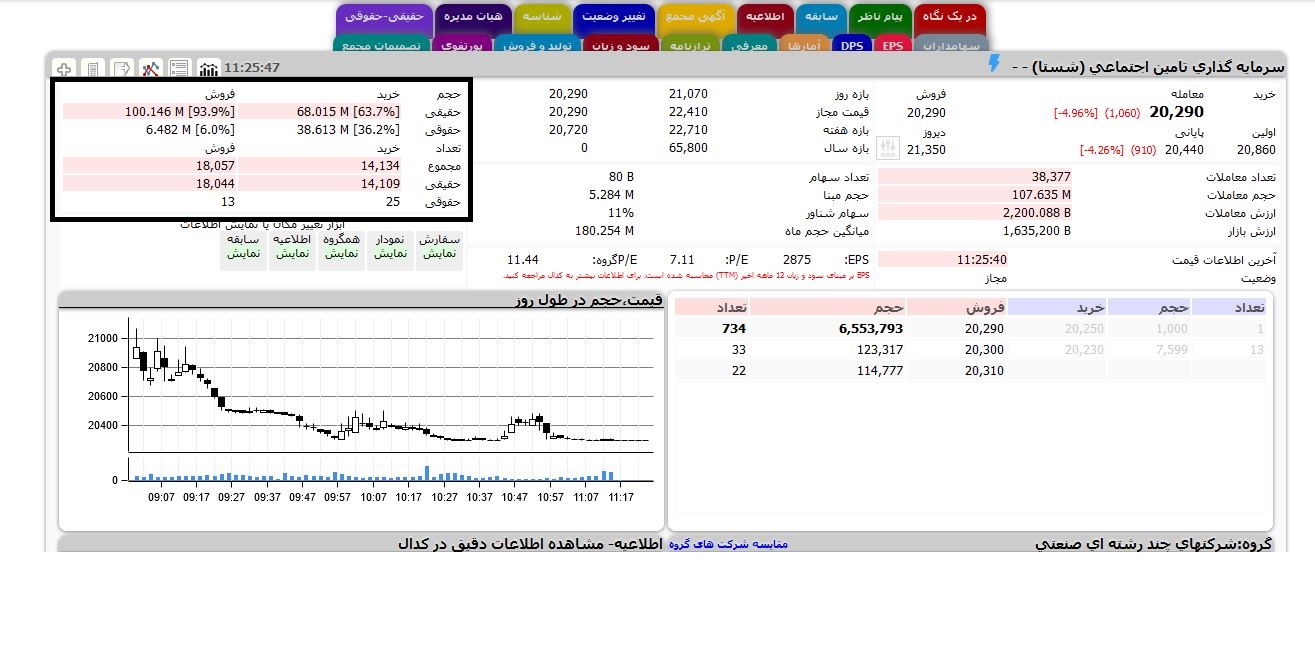

حجم و تعداد خرید و فروش حقیقی و حقوقی: در قسمت حجم و تعداد خرید و فروش میتوانیم به صورت دقیق متوجه شویم خرید و فروش حقیقی و حقوقی را به صورت دقیق متوجه شویم. تعداد خریداران و فروشندگان، میزان خرید و فروش حقیقیها و حقوقیها و حجم معاملات آنها نشان داده میشود.

تعداد معاملات: تعداد معاملات در بورس تعداد دفعات انجام معامله دریک نماد را نشان میدهد. در واقع تعداد معاملات، نشان میدهد که یک نماد چندبار تعداد سهامش خرید و فروش شده است.

حجم معاملات: به تعداد معاملات خرید و فروشی که در یک بازه زمانی بر روی یک سهم انجام میپذیرد، حجم معاملات آن سهم و به تعداد معاملات خرید و فروش کل سهام موجود در بازار در یک بازه زمانی، حجم معاملات بازار گفته میشود؛ لازم به ذکر است که بازه زمانی را میتوان روزانه، هفتگی و یا ماهانه در نظر گرفت. حجم معاملات را میتوان برای تمام بخشهای بازار مانند شاخص بورس، شاخص صنعت و یا سهم خاص مورد بررسی قرار داد.

ارزش معاملات: یکی از نکاتی که برای سرمایهگذاری در بازار سرمایه باید به آن توجه کرد، ارزش معاملات است که از این طریق به میزان سهام داد و ستد شده در یک روز کاری پی خواهیم برد و تا حدی میتوان حجم نقدینگی حاضر در بازار را تخمین زد.