سرمایه گذاری در بورس چیست و چگونه آن را شروع کنیم؟

سرمایه گذاری در بورس چیست و چگونه آن را شروع کنیم؟

سرمایه گذاری در بورس یکی از بهترین روشهای سرمایهگذاری با هدف کسب درآمد و حفظ ارزش پول در شرایط تورمی به حساب میآید. بورس هر کشور، خلاصهای از وضعیت اقتصادی و سیاسی آن کشور است و کسانی که بتوانند با بازار بورس همراه شوند، با رشد اقتصادی، سود و در رکود اقتصادی، گاهی ضرر میکنند. پس مهم است که چگونه در بورس سرمایهگذاری کنیم!

کاریزما لرنینگ در این مطلب به آموزش سرمایه گذاری در بورس، روشها، نکات، مزایا و معایب آن میپردازد. کسانی که در بازارهای مالی نمیدانند به کجا میروند، قطعاً با ضرر وداع تلخی با این بازارها خواهند داشت!

سرمایهگذاری در بورس چیست؟

در مقالهای جامع پیشتر توضیح دادهایم که سرمایه گذاری چیست و چه تعریفی دارد، اما سرمایه گذاری در بورس اوراق بهادار قصهی خاص خود را دارد … بورس به دلایلی مانند بازدهی عالی نسبت به سایر بازارها، عدم نیاز به حضور فیزیکی و امکان دسترسی در هر نقطه تنها با اتصال به اینترنت، مورد توجه بسیاری از افراد قرار گرفته است.

تنها شرط موفقیت در بورس این است که سواد، مهارت و تجربهی لازم را کسب کنیم.

منظور از سرمایه گذاری در بورس این است که یک نفر سرمایۀ خود را به خرید سهام شرکتها، خرید سکه طلا و … اختصاص دهد و هدفش کسب سود، افزایش سرمایه و البته حفظ ارزش داراییهای فعلی در شرایط تورمی باشد.

تا اینجا متوجه شدیم که سرمایه گذاری در بورس یعنی اختصاص سرمایۀ و پذیرش ریسک با هدف کسب سود در مدت زمان مشخص. اگر میخواهید با بورس بیشتر آشنا شوید، چند دقیقهای را به مطالعهی مقالهی زیر اختصاص دهید:

اما قطعاً سوالات مختلفی در ذهن شما وجود دارد؛ از جمله چگونگی سرمایه گذاری در بورس؟ روشهای سرمایهگذاری در بورس؟ چه نکاتی را باید در سرمایهگذاری رعایت کنیم؟ و موارد دیگر، که در ادامهی مطلب، به این سوالات پاسخ خواهیم داد.

نحوه سرمایهگذاری در بورس

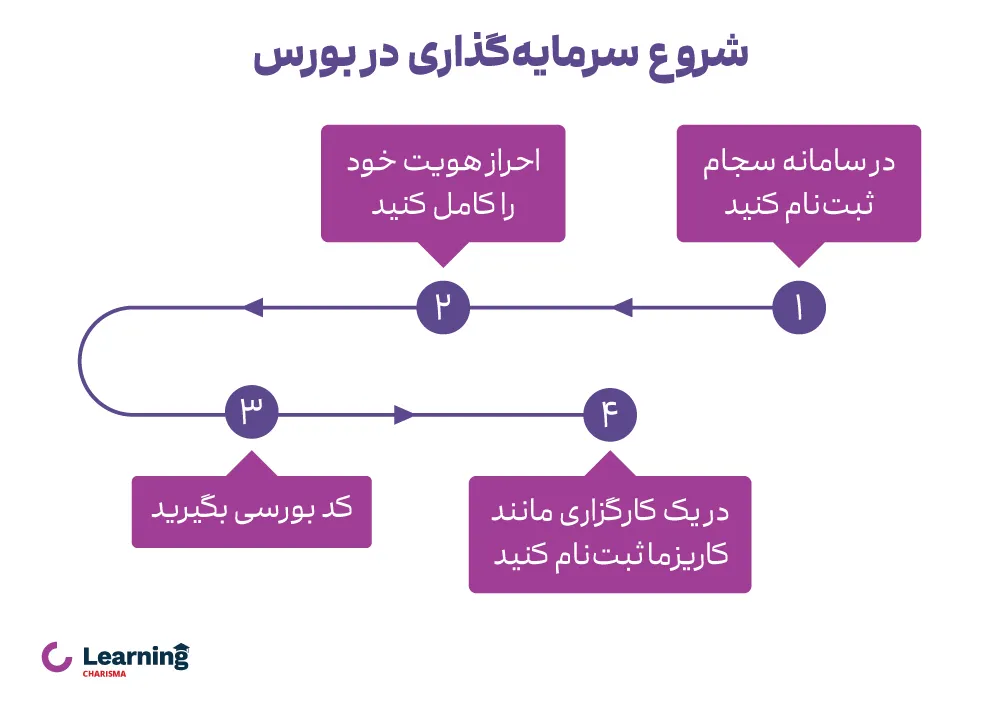

شروع سرمایهگذاری در بورس از اینجا و با تکمیل این مراحل است:

- ثبتنام و احراز هویت در سامانه سجام

- دریافت کد بورسی

- ثبتنام در کارگزاریها

طریقه سرمایه گذاری در بورس به این صورت است که ابتدا باید در سامانۀ سجام (سامانه جامع اطلاعات مشتریان) به نشانی www.Sejam.ir ثبتنام و احراز هویت کنید. تمام کسانی که میخواهند در بازار بورس فعالیت کنند، باید در این سامانه احراز هویت شوند.

احراز هویت در سجام بهصورت غیرحضوری امکانپذیر است. هرچند میتوانید به دفاتر پیشخوان دولت نیز مراجعه کنید. پس از احراز هویت، نیاز به دریافت کد بورسی دارید.

مقالهای را برای شما آماده کردهایم که توضیح میدهد کد بورسی چیست و چگونه باید آن را دریافت کنید. ویدیوی داخل این مطلب را حتماً مشاهده کنید.

پس از دریافت کد بورسی، نوبت به گام نهایی میرسد که باید در یک کارگزاری مانند کارگزاری کاریزما ثبتنام کنید. کارگزاریها واسط بین شما و سازمان بورس و سایر معاملهگرها هستند.

کارگزاریها خدمات متنوعی ارائه میدهند. در انتخاب کارگزاری باید به مواردی مانند سابقهی فعالیت کارگزاری، پشتیبانی، کیفیت اجرای معاملات، ارائهی آموزشهای لازم و … توجه کرد. خوشبختانه کارگزاری کاریزما توانسته تا کنون خدمات خود را با بهترین کیفیت به فعالان بازار ارائه دهد.

برای ثبتنام در کارگزاری کاریزما و دریافت خدمات متنوع میتوانید از طریق دکمهی زیر اقدام کنید:

مدارک مورد نیاز برای شروع سرمایه گذاری در بورس

همانطور که اشاره کردیم، برای شروع سرمایه گذاری در بورس، باید ابتدا ثبتنام و احراز هویت در سجام را با موفقت پشت سر بگذارید. برای این منظور بایستی مدارک زیر را ارائه دهید:

1- برای احراز هویت در سجام:

- اصل و کپی کارت ملی

- اصل و کپی شناسنامه

- کپی آخرین مدرک تحصیلی

- کد پیگیری ده رقمی ارسالشده به تلفن همراه شما

- آدرس و مشخصات پستی متقاضی

- شماره حساب و اطلاعت بانکی

2- برای ثبتنام در کارگزاریها (اشخاص حقیقی):

- تصویر صفحه اول شناسنامه

- تصویر پشت و روی کارت ملی

- تصویر آخرین مدرک تحصیلی

- اطلاعات حساب بانکی

- پر کردن فرمهای قرارداد با کارگزاری

- پر کردن فرمهای دریافت کد معاملات آنلاین

3- برای ثبتنام در کارگزاریها (اشخاص حقوقی):

- تصویر روزنامه رسمی آگهی تأسیس شرکت

- تصویر روزنامه رسمی آگهی کلیه تغییرات

- تصویر اساسنامه شرکت

- کپی شناسنامه و کارت ملی اعضای هیئت مدیره

- تکمیل فرم مشخصات مشتریان حقوقی و تعهدنامه

- تکمیل فرم توافقنامه معاملات آنلاین

- تکمیل فرم قرارداد معاملات برخط و پاسخ به معاملات برخط

- شرکت در آزمون معاملات بر خط

- ارائه نامه درخواست کد معاملاتی در سربرگ شرکت

- مدارک معرفی نماینده رسمی شرکت برای دریافت کد بورسی

ثبتنام و احراز هویت فقط یک مرتبه انجام میشود. پس از آن نوبت به آموزش و شروع سرمايه گذاري در بورس میرسد.

کار ما تازه شروع شده است! پس از طی کردن مراحل ثبتنام و احراز هویت (که البته یک بار برای همیشه انجام میدهید)، نوبت به انتخاب یک استراتژی یا روش سرمایهگذاری میرسد. روشهای سرمایهگذاری را در مقالهی زیر کامل توضیح دادهایم. پیش از هر کاری، این مطلب را بخوانید:

مزایا و معایب سرمایه گذاری در بورس

اکنون در ایستگاه جذاب معرفی مزایا و معایب سرمایه گذاری در بورس هستیم. بورس هم مانند هر فعالیتی، یک سری مزایا و البته یک سری معایب دارد. مهم این است که برتری مزایای بازار بورس بر نقاط ضعف آن باعث شده این بازار جذابیت خاص خود را داشته باشد.

در ادامه نگاهی به چند مورد از مهمترین مزایای بازار بورس و سرمایهگذاری در این بازار خواهیم داشت.

مزایای سرمایه گذاری در بورس

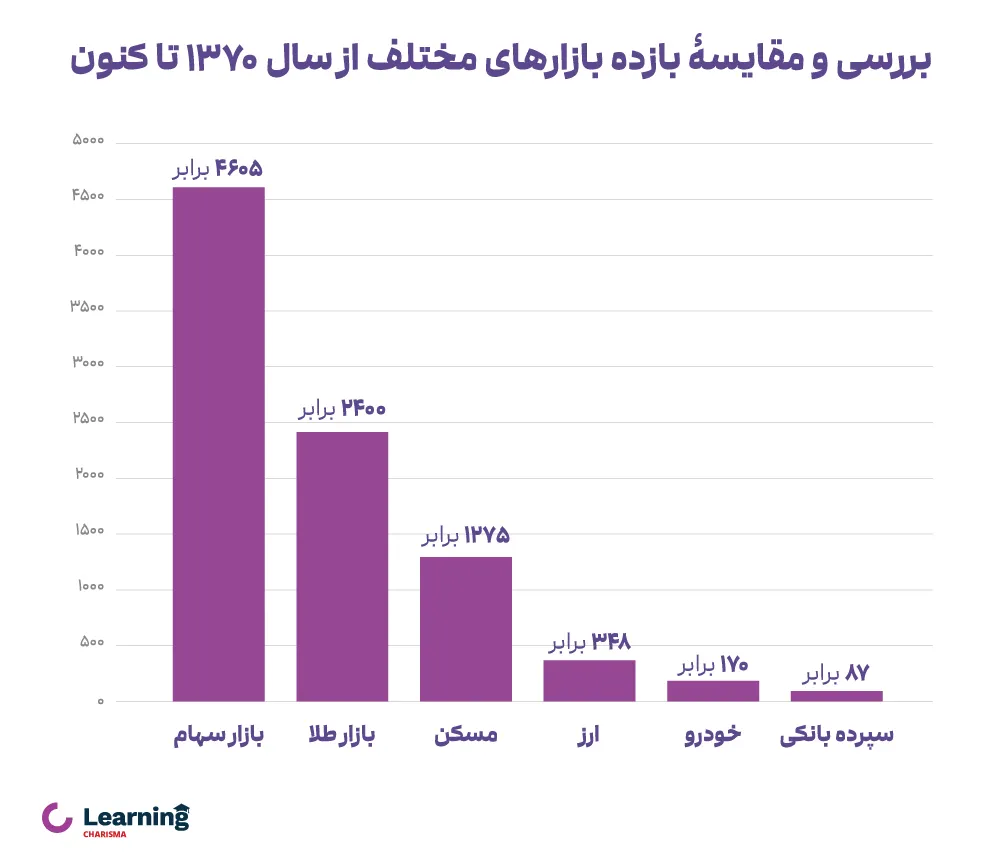

مهمترین مزیت و دلیلی که میتوان برای سرمايه گذاري در بورس عنوان کرد، بازدهی این بازار نسبت به سایر بازارها مانند طلا، خودرو، مسکن و … است. به تصویر زیر دقت کنید:

همانطور که مشاهده کردید، بازار بورس، علیرغم تمام بالا و پایینها در سالهای اخیر باز هم برترین بازار از نظر بازدهی در مقایسه با سایر بازارها و روشهای سرمایهگذاری بوده است.

سایر مزایای سرمايه گذاري در بورس عبارتاند از:

- تنوع در ابزارهای سرمایهگذاری (صندوقهای سرمایهگذاری، بازار مشتقه، …)

- سرمایهگذاری با مبلغ کم

- نقدشوندگی بالا

- سرمایهگذاری قانونمند

- تنوع ابزارهای سرمایهگذاری

- سهولت یادگیری

1. تنوع ابزارهای سرمایه گذاری در بورس

بورس از نظر تنوع میتواند پاسخگوی تمام سلیقهها باشد. بازار سهام و صندوقهای سهامی برای افراد ریسکپذیر پر از فرصتهای سرمایهگذاری هستند. در طرف دیگر صندوقهای درآمد ثابت میتوانند آرامش را برای سرمایهگذارهایی که ابداً نمیخواهند ریسک کنند به ارمغان بیاورند.

جای حرفهایها در بازارهای مشتقه و آتی و همینطور بورس کالا است تا به راحتی خود را بیمه کنند و از کسب سود فراوان لذت ببرند. بورس انرژی و فرابورس هم بازارهای جالبی هستند که توصیه میکنیم حتماً در مورد آنها مطالعه داشته باشید.

2. شروع سرمایهگذاری با مبالغ بسیار کم

سرمایه گذاری در بورس با کمترین میزان سرمایه امکانپذیر است. این در حالی است که در سایر بازارها مانند مسکن و خودرو حداقل به صدها میلیون تومان و بعضاً میلیاردها تومان سرمایه برای شروع نیاز خواهیم داشت!

طبق اعلام سازمان بورس و اوراق بهادار، هر شخص میتواند با حداقل 500 هزار تومان فعالیت خود را در بازار سهام آغاز کند. اگر سراغ صندوقهای سرمایهگذاری برویم، حداقل سرمایۀ مورد نیاز، 100 هزار تومان و بسته به نوع صندوق، حتی کمتر هم خواهد بود.

3. نقد کردن داراییها در سریعترین زمان ممکن

بورس از نظر نقدشوندگی بالاترین امتیاز را میگیرد. در بازار بورس همواره خریدارها و فروشندهها حضور دارند. بنابراین هر زمان که بخواهید میتوانید سهام بخرید یا دارایی خود را نقد کنید.

نکتۀ جالبتر این است که شما میتوانید به میزان دلخواه دارایی خود را نقد کنید و بخشی از آن را نگه دارید. در حالی که اگر مسکن، طلا یا خودرو داشته باشید، نمیتوانید بخشی از آن را بفروشید و به پول برسید!

4. سرمایهگذاری با خیالی آسوده تحت حمایت قانون

برخلاف سایر بازارها مانند فارکس و ارز دیجیتال یا حتی بازار خودرو و مسکن، بازار بورس تماماً تحت نظر سازمان بورس و اوراق بهادار اداره میشود و کوچکترین حرکتها رصد و بررسی میشوند. بنابراین خبری از بیقانونی، قیمتگذاری دلخواه و عدم نظارت نیست! این بازار بر قاعدهی عرضه و تقاضا و خرد جمعی پیش میرود.

5. سرمایهگذاری با داشتن حق انتخابهای فراوان

بورس محدود به خرید و فروش سهام نیست! شما میتوانید علاوه بر بازار سهام در بازارهای فرابورس، بورس کالا، بورس انرژی و همینطور در انواع صندوقها، سرمایهگذاری کنید.

در مطلبی تحت عنوان «بورس چیست؟»، در بخش انواع بازار بورس، تمام بازارهای زیرمجموعۀ بورس را کامل توضیح دادهایم که برای کسب اطلاعات بیشتر میتوانید به این مطلب مراجعه کنید.

6. تسلط آسان بر بازار بورس در چند ماه

اگر علاقهمند باشید، میتوانید صفر تا صد سرمایه گذاری در بورس را در چند ماه یاد بگیرید. سپس سراغ معامله و کسب تجربه بروید. در نهایت میتوانید ظرف یک سال به سطح خوبی از تخصص در بازار برسید و به راحتی در این بازار فرصتها را شکار کنید.

خوشبختانه تمام منابعی که برای آموزش نیاز دارید، به صورت رایگان در دنیای مجازی اینترنت در دسترس شما است. کسب تخصص لازم در سایر حوزهها مانند خرید و فروش طلا، گاهی زمان بسیار زیادی میطلبد!

سرمایه گذاری در بورس مزیتهای بیشتری نیز دارد؛ از جمله حفظ ارزش داراییها در برابر تورم، معاف بودن از مالیات، دسترسی به داراییها از هر جا و در هر زمان، سهیم بودن در مالکیت یک شرکت و … که همگی موجب میشوند بازار بورس در اوج بماند.

معایب سرمایه گذاری در بورس

معایب سرمایه گذاری در بورس عبارتاند از:

- ریسک بازار بورس

- رفتارهای هیجانی

- ترس و طمع

1. ریسک، همراه همیشگی شما در بازار بورس

ریسک یعنی در ازای دریافت پاداش، حاضر هستیم چه بهایی را بپردازیم؟ اگرچه روند بورس در بلندمدت همواره صعودی بوده است، و این مطلب در تمام بازارهای بورس در سرتاسر دنیا صدق میکند، اما در مواقع زیادی بورس در کوتاهمدت بسیار بد عمل کرده است!

یک سرمایهگذار حرفهای هرگز با بازار قهر نمیکند؛ با این اوصاف ممکن است برای مدتی کاملاً در ضرر باشید و بخش قابل توجهی از سرمایۀ خود را از دست بدهید که جبران آن نیاز به زمان و صبر زیادی دارد.

2. هیجان کسب سود و ناامیدی ضرر

رفتار هیجانی مختص بازار بورس ایران نیست. بورس تحت تاثیر اخبار اقتصادی و سیاسی است و انتشار هر نوع خبر میتواند منجر به بهوجود آمدن هیجانات شدید در بازار شود.

سهامدارهایی که تجربۀ کمی دارند، نمیتوانند هیجانات خود را کنترل کنند و رفتار منطقی نشان دهند. بنابراین درگیر تصمیمات هیجانی میشوند و گاهی دست به خرید یا فروشهای عجیب میزنند که گاهی ضرر میبینند و گاهی افسوس فرصتهای از دست رفته را میخورند!

3. ترس و طمع و خداحافظی با بازار

ترس و طمع در بورس را میتوان همتراز با استرس دانست. اصلیترین دلیل طمع، رسیدن به سودهای بسیار زیاد در زمان بسیار کم است! در واقع عدهای انتظار دارند سرمایهی اندک خود را طرف چند روز چندین برابر کنند!

در سوی دیگر ترس را داریم که حاصل رفتار جمعی و تصمیمات هیجانی در بازار است. ترس و طمع در میان معاملهگرهای تازهوارد بیشتر دیده میشود.

متاسفانه خروجی ترس و طمع چیزی جز از دست دادن سرمایه، ناامیدی و وداع زودهنگام با بازار نیست. تنها راه مقابله با این چالش، داشتن سواد و تجربۀ کافی است.

چگونه در بورس سرمایهگذاری کنیم که ضرر نکنیم؟

سازمان بورس و اوراق بهادار به عنوان اولین و بالاترین مقام ناظر بر بازار، همواره سعی میکند ریسک را در بازار کنترل کند و بازار در تعادل کامل به مسیر خود ادامه دهد. در این راه ابزارهای مختلفی معرفی و ارائه شدهاند؛ از جمله صندوقهای سرمایهگذاری که یک نوع سرمایهگذاری غیرمستقیم به حساب میآیند.

بهعنوان مثال صندوق تضمین یکی از ابزار سرمایهگذاری است که بعد از سرمایهگذاری، اصل سرمایۀ شما را ضمانت میکند و دغدغهای از این بابت نخواهید داشت.

بنابراین، یکی از روشهای جلوگیری از ضرر در بورس استفاده از ابزارهای نوین سرمایهگذاری در جهت به حداقل رساندن ریسکهای موجود است.

در کنار این موضوع شما به عنوان سرمایهگذار یا معاملهگر باید نکاتی را رعایت کنید تا ضرر خود را به حداقل برسانید.

مهمترین نکات سرمایه گذاری در بورس

سه مورد از مهمترین نکاتی که در سرمایه گذاری در بورس بایستی رعایت کنید:

- هرگز تمام دارایی خود را وارد بازار بورس نکنید!

بزرگترین اشتباهی که یک فرد میتواند مرتکب شود این است که تمام دارایی خود مانند خودرو، ملک و … را نقد کند و قصد سرمایهگذاری در بورس داشته باشد! این کار بزرگترین ریسک ممکن است؛ چراکه آینده و روند بازار بورس تحت هیچ شرایطی صد در صد قابل پیشبینی نیست و ممکن است هر اتفاقی بیفتد!

پس همواره با درآمد مازاد خود در بورس سرمایهگذاری کنید.

- ریسکهای بازار را بهخوبی بشناسید.

بازارهای مالی همواره پر از ریسک هستند. البته این به معنی ترس و عدم مشارکت در بازارها نیست؛ بلکه باید ریسکها را بهخوبی بشناسیم و راه مقابله با آنها را پیدا کنیم. در این صورت سرمایهگذاری لذتبخشترین کار خواهد بود.

- همواره در حال یادگیری باشید.

بازارها، کارگزاریها، دورهها و استراتژیهای معاملاتی همواره در حال بهروز شدن هستند. در سالهای اخیر بحث استفاده از هوش مصنوعی و دادهکاوی برای رسیدن به بهترین استراتژی کسب درآمد در بازار بورس بسیار پررنگ شده است.

بنابراین روز به روز رقابت در این بازار بر سر کسب سود سختتر میشود. واضح است که آموزههای گذشته اکنون کارایی ندارند و اگر شما در جریان آخرین تغییرات و آپدیتها نباشید، احتمالاً جایی در میان سرمایهگذارهای برتر نخواهید داشت!

حکم شرعی سرمایه گذاری در بورس

در عصر جدید هر روز شاهد تغییرات مختلف در موضوعات مختلف هستیم. بازار بورس نیز از این قاعده مستثنی نیست. قطعاً سهامداران میخواهند بورس را از منظر شرعی بررسی کنند تا بدانند کسب درآمد از بورس اشکالی دارد یا خیر. علمای اسلام با در نظر گرفتن تمام جوانب سوالات مختلف دربارۀ بورس و سرمایهگذاری در این بازار را بررسی میکنند و نظر خود را اعلام مینمایند. مهمترین سوال این است که:

حکم سرمايه گذاري در بورس چیست؟

در خصوص سرمایه گذاری در بورس و خرید و فروش سهام، تمام مراجع تقلید نظر مثبتی دارند و از لحاظ شرعی سرمایه گذاری در بورس را بلامانع میدانند.

نظر چهار نفر از مراجع تقلید، آیتالله خامنهای، آیتالله مکارم شیرازی، آیتالله نوری همدانی و آیتالله صافی گلپایگانی بر این است که سرمایه گذاری در بورس و خرید و فروش سهام چنانچه خلاف قانون نباشد، مانعی ندارد.

آیا سرمایه گذاری در بورس خمس دارد؟

یکی از دیگر سوالات پرتکرار در مورد بورس این است که آیا به پول سرمایهگذاریشده در بورس خمس تعلق میگیرد؟ و اگر پاسخ مثبت است، خمس سرمایه گذاری در بورس چقدر است؟

خمس یعنی پرداخت یکپنجم مازاد درآمد سالانه؛ پس در پاسخ به این سوال که آیا سرمایه گذاری در بورس مشمول خمس میشود، باید بگوییم: بله، اگر از درآمد خوبی مبلغی را سرمایهگذاری کنید، خمس به آن تعلق میگیرد.

نظر علمای شیعه بر این است که اگر شخصی کل یا بخشی از درآمد خود را به سرمایه گذاری در بورس اختصاص دهد، چنانچه سال خمسی بر آن بگذرد، باید خمس پرداخت کند، حتی اگر سرمایهگذاری انجامشده به سود نرسیده و در ضرر باشد!

سوالی بعدی این است که اگر سرمایهگذاری از محل درآمد نباشد و برای مثال ارثی که به ما رسیده است را در بورس سرمایهگذاری کنیم، آیا باز هم باید خمس بپردازیم؟

در این شرایط، به اصل سرمایۀ یا همان مبلغی که به ما ارث رسیده است، خمس تعلق نمیگیرد اما سود حاصل از سرمایهگذاری مشمول خمس میشود.

سخن آخر – در بورس سرمایه گذاری کنیم؟

سرمایه گذاری در بازار بورس در تمام دنیا یکی از راههای کسب درآمد غیرفعال به حساب میآید. سرمایهگذار با پذیرش سطح مشخصی از ریسک، صبر میکند تا به سود مد نظر خود برسد.

اینکه آیا در بورس سرمایهگذاری کنیم یا خیر، سوالی است که تنها خود شما میتوانید به آن پاسخ دهید. اما برای روشن شدن مطلب باید بگوییم بورس یکی از بهترین بازارها برای سرمایهگذاری است؛ زیرا تنوع سرمایهگذاری بالایی دارد، نقدشوندگی آن فوقالعاده است، تحت نظارت مستقیم دولت است و با مبالغ کم میتوانید فعالیت خود را در بورس شروع کنید.

اما در طرف مقابل، فعالیت در بورس ریسکهایی دارد که قبل از هر کاری باید این ریسکها را خوب بشناسیم. البته بازار بورس برای افرادی که نمیخواهند هیچ نوع ریسکی را متحمل شوند نیز راهکارهایی مانند صندوقهای درآمد ثابت دارد.

در مجموع اگر ریسکپذیر و دنبال کسب درآمد بیشتر و مستمر هستید، حتماً سری به بازار بورس بزنید!

سوالات متداول

سرمایهگذاری در بورس یعنی بخش از درآمد یا سرمایۀ خود را به خرید سهام شرکتها، خرید سکه طلا (از طریق بورس) و … اختصاص دهیم، ریسک مشخصی را بپذیریم و انتظار کسب سود در یک بازۀ زمانی مشخص داشته باشیم. سرمایهگذاری در بورس به صورت مستقیم و غیرمستقیم انجام میشود.

سرمایه گذاری در بورس قطعاً خوب است چراکه بورس بازاری کاملاً پویا با فرصتهای کسب سود فراوان است. بازار بورس زمانی بد است که اصول و قواعد سرمایهگذاری در آن را رعایت نکنیم و درگیر تصمیمات و رفتارهای هیجانی شویم و بخواهیم ره صد ساله را در یک شب برویم!

سود سرمایه گذاری در بورس به چند عامل بستگی دارد:

- در کدام بازار سرمایهگذاری میکنید؟ (سهام، آتی، صندوقها و …)

- افق زمانی شما برای کسب سود کوتاهمدت است یا بلندمدت؟

- چه میزان ریسک را میپذیرید؟

- شرایط فعلی بازار صعودی است یا رکودی؟

- شرایط اقتصادی و سیاسی چگونه است؟ و …

این عوامل در کنار تحلیل درست بازار میتوانند سود شما را مشخص کنند.

شما باید با صندوقهای سرمایهگذاری آشنا باشید و با توجه به ویژگیهای خودتان و آنچه انتظار دارید، بهترین صندوق سرمایهگذاری را انتخاب کنید. تمام اطلاعات مورد نیاز در خصوص صندوقهای سرمایهگذاری و انواع آنها را میتوانید در مقالهی «صندوق سرمایه گذاری چیست و چه انواعی دارد؟» مطالعه کنید.

شما میتوانید با حداقل سرمایۀ 500 هزار تومان در بازار بورس مشارکت کنید. برای مشارکت در صندوقهای سرمایهگذاری، حداقل سرمایه مورد نیاز 100 هزار تومان است.