محاسبه سود صندوق سرمایه گذاری همراه با مثال و فرمول ساده

آیا میدانستید برخی صندوقهای سرمایهگذاری در سال گذشته تا 200٪ سود سالانه داشتهاند؟ حتی صندوقهای کمریسک درآمد ثابت هم سودی حدود 37٪ پرداخت کردهاند، رقمی فراتر از بسیاری از سپردههای بانکی؛ اما محاسبه سود صندوق سرمایه گذاری چگونه است؟ اگر به دنبال یک سرمایهگذاری با بازده مشخص و قابلسنجش در صندوق های سرمایه گذاری هستید، در ادامه این مقاله از کاریزما لرنینگ با روشهای دقیق محاسبه سود صندوق های سرمایه گذاری آشنا شوید.

سود صندوق های سرمایه گذاری چقدر است؟

صندوقهای سرمایهگذاری بر اساس ترکیب دارایی به دستههای مختلفی نظیر سهامی، درآمد ثابت، مختلط و غیره تقسیم میشوند. هر دسته میزان سود و ریسک متفاوتی دارند. به طور کلی، هر چه ریسک یک سرمایهگذاری بیشتر باشد، احتمال سودآوری آن نیز در بلندمدت بیشتر خواهد بود؛ به همین دلیل صندوقهای سرمایهگذاری مختلف، بازدهی متفاوتی با یکدیگر خواهد داشت.

برای مثال، صندوقهای سرمایهگذاری در سهام، سود بالاتر و البته ریسک بالاتری هم دارند. در مقابل، صندوقهای درآمد ثابت سود کمتر و ریسک کمتری دارند. صندوقهای مختلط هم از نظر ریسک و سود، در بین دو گزینه قبلی قرار میگیرند. میتوان تنها با چند کلیک و به سادگی از اپلیکیشن کاریزما به بهترین صندوق های سرمایه گذاری کاریزما دسترسی پیدا کنید. برای شروع سرمایهگذاری، روی بنر زیر کلیک کنید.

همچنین صندوقهایی که از نظر ترکیب دارایی در یک دسته قرار میگیرند، مانند تمام صندوقهای سهامی نیز با توجه به داراییهای موجود در پرتفوی صندوق، بازدهی متفاوتی با یکدیگر خواهند داشت. این موضوع تحت تاثیر نحوه مدیریت و سیاستهای مدیر صندوق خواهد بود.

لام به ذکر است که امکان مقایسه سود صندوق های سرمایه گذاری در سایت فیپیران (fipiran) وجود دارد. شما میتوانید در این سامانه، نوع صندوق مدنظر خود را از قسمت فیلتر انتخاب کرده و بازدهی آنها را در دورههای مختلف با یکدیگر مقایسه کنید.

در ادامه بازدهی صندوق های سرمایه گذاری کاریزما منتهی به 17 دی 1404 را میبینیم که نشاندهنده عملکرد گذشته آنهاست:

| سود صندوقهای سرمایه گذاری کاریزما | |

| نوع صندوق | میزان سود |

| در اوراق بهادار با درآمد ثابت کمند (صندوق کمند) | سود موثر سالانه 35.8 درصد |

| صندوق سرمایهگذاری نوع دوم کارا (صندوق کارا) | سود موثر سالانه 37 درصد |

| صندوق سرمایه گذاری با درآمد ثابت کاریزما | سود موثر سالانه 29.01 درصد |

| واحد عادی صندوق اهرمی کاریزما | سود حداقل 31% و حداکثر 32% سالانه تضمینشده |

| صندوق سرمایه گذاری سکه طلا کهربا (صندوق طلا کاریزما) | سود سالانه 201.57% |

| سهامی سپند کاریزما (صندوق سهامی) | سود سالانه 53.1% |

| سهامی اهرمی کاریزما (صندوق اهرم) | سود سالانه 44.61% |

| تضمین اصل سرمایه کاریزما (صندوق تضمین) | سود سالانه 44.12% |

در جدول بالا به معرفی صندوقهای سرمایهگذاری کاریزما پرداختیم که بالاترین سود را شرایط مختلف بازار برای شما به ارمغان میآورند.

بازده صندوقهای سرمایه گذاری چیست؟

نرخ سود صندوق های سرمایه گذاری به میزان بازدهی گفته میشود که سرمایهگذاران در یک دوره زمانی خاص از طریق سرمایهگذاری در واحدهای صندوق کسب میکنند. بازده سرمایهگذاری به صورت درصد نشان داده شده و نمایانگر عملکرد صندوق سرمایهگذاری است؛ به همین دلیل، نرخ بازده میتواند مثبت یا منفی باشد؛ اگر ارزش سرمایهگذاری شما در بازه زمانی مد نظر کاهش یابد، نرخ بازده منفی خواهد بود.

نحوه محاسبه سود صندوق های سرمایه گذاری

نرخ بازده از تقسیم سود یا زیان سرمایهگذاری بر سرمایه اولیه ضرب در ۱۰۰ به دست میآید. به طور مثال، اگر مبلغ اولیه سرمایهگذاری شما در یک صندوق، مبلغ یک میلیون تومان باشد و پس از مدتی ۱۰۰ هزار تومان سود به دست آورده باشید، در بازه زمانی مورد بررسی، بازده ۱۰ درصدی نصیبتان شده است.

برای محاسبه بازده و سود تمام صندوق های سرمایه گذاری از همین فرمول استفاده میشود. محاسبه بازده صندوقها به صورت دورهای انجام میشود و قیمت ابطال یا فروش واحدها در فرمول به کار میرود. در واقع، برای محاسبه درصد سود صندوق های سرمایه گذاری قابل معامله (ETF) باید از مبلغ فروش واحدهای صندوق استفاده کرد؛ همچنین اگر واحدهای صندوق را نفروختهاید، به جای قیمت فروش، از قیمت پایانی واحدها در روز مورد نظر استفاده کنید؛ اما در محاسبه درصد سود صندوق های سرمایه گذاری مبتنی بر صدور و ابطال، قیمت ابطال واحدها برای محاسبه بازده در نظر گرفته میشود.

مثالی برای محاسبه سود صندوق های سرمایه گذاری

برای مثال، تصور کنید تعدادی واحد صندوق را با قیمت ابطال ۲۰۰ هزار تومان خریداری کردهاید، پس از یک ماه، قیمت ابطال هر واحد به ۲۲۰ هزار تومان رسیده است؛ یعنی در این مدت، ۲۰ هزار تومان افزایش قیمت داشتـه است؛ بنابراین بازدهی یک ماهه این سرمایهگذاری ۱۰ درصد بوده است. همین محاسبات را میتوان برای بازدهی، هفتگی، چند ماهه یا سالانه نیز انجام داد.

در مورد صندوقهایی که پرداخت سود نقدی دورهای دارند، باید رقم سود نقدی را نیز در فرمول در نظر گرفت. تصور کنید ۲۰۰ واحد از یک صندوق را خریداری کردهاید و در سررسید یک ماهه، به هر واحد ۲۰ هزار تومان سود نقدی تعلق میگیرد. قیمت ابطال هر واحد در زمان خرید ۱۰۰ هزار تومان بوده است و پس از یک ماه به ۱۱۰ هزار تومان افزایش پیدا کرده است. در این حالت، شما هم از افزایش قیمت واحد سود بردهاید و هم سود نقدی دریافت کردهاید. محاسبه بازدهی در این شرایط، مطابق با فرمول محاسبه درصد سود صندوق های سرمایه گذاری به شکل زیر انجام میگیرد:

۲۰۰×{(۱۱۰۰۰۰-۱۰۰۰۰۰)+۲۰۰۰۰}= ۶۰۰۰۰۰

با این حساب، شما در دوره یک ماهه، ششصد هزار تومان بازده نقدی داشتهاید. برای سرمایهگذاری در صندوقهای سرمایهگذاری با بالاترین بازدهی، بر روی دکمه زیر کلیک کنید.

خرید آنلاین صندوق سرمایه گذاری

در مقاله “نحوه خرید و فروش صندوق های سرمایه گذاری در بورس ” به طور کامل درباره خرید و فروش صندوقهای سرمایهگذاری توضیح دادهایم.

نحوه پرداخت سود صندوق های سرمایه گذاری

سود صندوق های سرمایه گذاری از دو طریق در اختیار مردم قرار میگیرد:

- پرداخت نقدی دورهای

- سود حاصل از افزایش قیمت واحدها صندوق (NAV)

صندوقهای مختلف طبق آن چه در امیدنامه ذکر شده است، به سرمایهگذاران سود میدهند. اگر روش پرداخت نقدی باشد، دورههای پرداخت نیز مشخص هستند. معمولا دورهها یک، سه یا شش ماهه در نظر گرفته میشوند. در این شرایط، مدیر موظف است طی دو روز کاری پس از پایان هر دوره سود را به حساب سهامداران واریز کند.

پرداخت نقدی بیشتر در صندوقهای درآمد ثابت دیده میشود. این صندوقها برای افرادی که ریسکپذیری پایینی دارند مناسب هستند و پرداخت سود دورهای برای این گونه افراد، جذابیت بسیاری دارد؛ از این جهت، صندوقهای درآمد ثابت به سپردههای بانکی شباهت دارند؛ پس از پرداخت سود نقدی، ارزش واحدهای صندوق به قیمت مبنا برمیگردد؛ البته همه صندوقهای درآمد ثابت سود نقدی پرداخت نمیکنند؛ همچنین به جز صندوق درآمد ثابت، سایر صندوقهای سرمایهگذاری نیز سود نقدی پرداخت نمیکنند و سود سرمایهگذاری در این صندوقها از طریق افزایش قیمت واحدها به دست میآید.

فرمول محاسبه سود صندوق سرمایه گذاری

برای محاسبه آنلاین سود صندوق سرمایه گذاری میتوان از فرمول زیر استفاده کرد. به عنوان مثال صندوق کارا یک صندوق سرمایهگذاری با محاسبه سود مرکب و روزشمار است. برای اینکه سود ماهانه، اسمی سالیانه و سود موثر سالانه را محاسبه کنیم باید از فرمول های زیر استفاده کنیم:

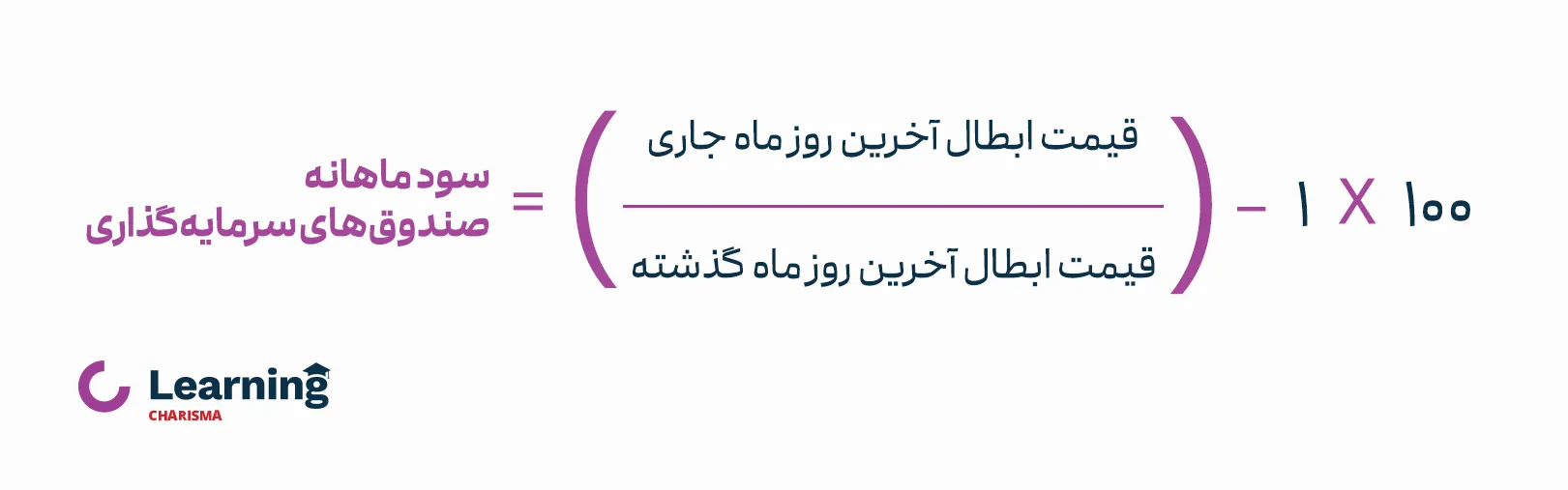

1- محاسبه سود ماهانه صندوق های سرمایه گذاری

قیمت ابطال صندوق در آخرین روز ماه فعلی را تقسیم بر قیمت ابطال صندوق در آخرین روز ماه گذشته میکنیم، سپس عدد به دست آمده را منهای یک و در نهایت ضربدر 100 میکنیم تا درصد سود ماهیانه را بدست آوریم.

2- محاسبه سود سالانه صندوق های سرمایه گذاری

برای محاسبه میزان سود صندوق های سرمایه گذاری به صورت سالیانه باید مطابق فرمول زیر محاسبات را انجام دهیم. در این روش، سود مرکب لحاظ نمیشود.

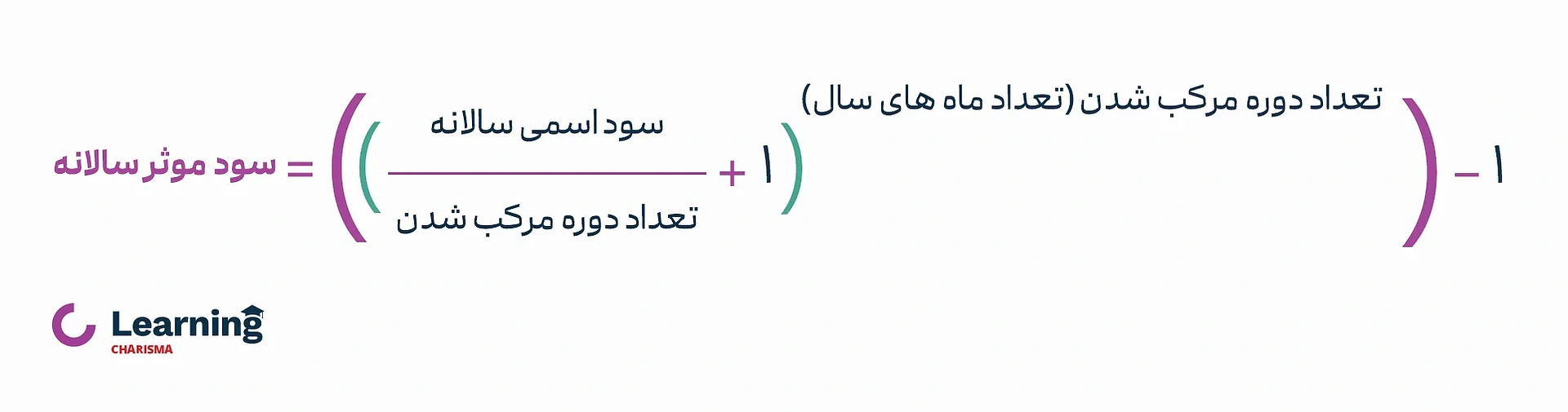

فرمول محاسبه سود موثر سالیانه

روش محاسبه سود صندوق سرمایه گذاری به صورت موثر سالیانه، از فرمول زیر بهدست میآید:

در ادامه سود موثر سالیانه رو به طور کامل توضیح میدهیم.

سود موثر سالانه چیست؟

سود موثر سالانه، نرخ سودی است که با در نظر گرفتن اثر سود مرکب محاسبه میشود. به عبارت دیگر، سود موثر سالانه نشان میدهد که اگر سود شما در طول سال به طور مجدد سرمایهگذاری شود، چه مقدار سود خواهید داشت. برای مثال، فرض کنید ۱۰۰ میلیون تومان را با نرخ سود ساده ۱۰٪ در سال سرمایهگذاری میکنید. در این صورت، سود ساده سالانه شما ۱۰ میلیون تومان خواهد بود اما اگر سود شما به طور ماهانه (۱۲ دوره در سال) به طور مجدد سرمایهگذاری شود، سود موثر سالانه شما ۱۰.۴۷٪ خواهد شد. برای دریافت بهترین صندوقهای سرمایه گذاری با بالاترین سود، بر روی دکمه زیر کلیک کنید.

خرید آنلاین صندوق سرمایه گذاری

برای آشنایی بیشتر با مفهوم سود مرکب و نحوه محاسبه آن، پیشنهاد میکنیم مقاله “محاسبه آنلاین سود مرکب + ماشین حساب سود مرکب و فرمول آن” را مطالعه کنید.

مقایسه سود صندوق های سرمایه گذاری

برای مقایسه دقیق سود صندوقهای سرمایهگذاری، باید میان سود ماهانه، سود سالانه و سود موثر سالانه تفاوت قائل شد. سود ماهانه عملکرد صندوق را در بازه کوتاهمدت نشان میدهد و برای تحلیل نوسانات به کاربرده میشود، اما تصویر کاملی از بازدهی بلندمدت ارائه نمیدهد. سود سالانه معمولترین شاخص برای سنجش عملکرد کلی یک صندوق در طول یک سال است، اما در برخی موارد سودهای دورهای و ترکیب آنها را لحاظ نمیکند؛ در مقابل، سود موثر سالانه با در نظر گرفتن سود مرکب، نمای واقعیتری از بازدهی سرمایهگذاری در صندوقهایی مانند درآمد ثابت یا صندوقهای با سود روزشمار ارائه میدهد. بنابراین، هنگام مقایسه صندوقها، توجه به نوع سود اعلامشده و تفاوت میان این شاخصها ضروری است.

از طریق اپلیکیشن کاریزما میتوان بهراحتی و تنها با چند کلیک، سوددهی انواع صندوقهای کاریزما را با هم مقایسه و مناسبترین گزینه را بر اساس میزان ریسکپذیری، اهداف مالی و افق سرمایهگذاری انتخاب کرد.

با توجه به وجود انواع زیادی از صندوقهای سرمایه گذاری در بازار بورس و تفاوت در سبد دارایی آنها، بازدهی هر یک از صندوقهای سرمایهگذاری با دیگری متفاوت است.

گزارش بازدهی صندوقهای سرمایهگذاری

مدیر هر صندوق موظف است بازده را در طول دورههای زمانی مختلف محاسبه و روی وبسایت منتشر کند؛ به این ترتیب، تمامی سرمایهگذاران به صورت شفاف به اطلاعات عملکرد صندوق دسترسی خواهند داشت. در گزارش بازدهی هر صندوق موارد زیر را مشاهده خواهید کرد:

- بازدهی سالانه صندوق از ابتدای تاسیس تا پایان آخرین سال به تفکیک هر سال

- بازدهی سالانه صندوق از ابتدای تاسیس تا پایان آخرین سال مالی به تفکیک هر سال

- بازدهی روزانه صندوق از ابتدای تاسیس به صورت ساده و سالانهشده

- بازدهی صندوق در یک هفته، یک ماه، سه ماه و یک سال گذشته

- نمودار بازدهی صندوق در هر هفته

در این گزارشها، سال مالی و سال شمسی از هم جدا در نظر گرفته شدهاند. موعد سال مالی هر صندوق در تاریخ تاسیس آن صندوق سر میرسد اما منظور از سال شمسی، سال تقویمی است. معمولا در پنل کاربری سرمایهگذاران هر صندوق، امکان محاسبه بازده به صورت شخصی نیز وجود دارد؛ یعنی هر کاربر میتواند بازده سرمایهگذاری خود را با توجه به تعداد روزهایی که از زمان خرید گذشته محاسبه کند.

چکیده مطالب نحوه محاسبه سود صندوق سرمایه گذاری

بازدهی و نرخ سود صندوق سرمایه گذاری مهمترین فاکتوری است که در سرمایه گذاری غیر مستقیم در بورس در نظر گرفته میشود. در زمان انتخاب صندوق سرمایهگذاری، نوع عملکرد و بازدهی مهمترین معیار تصمیمگیری است. به همین دلیل، دانستن نحوه محاسبه سود صندوق های سرمایه گذاری و روش دریافت آن اهمیت بسیاری دارد. در وب سایت مربوط به هر صندوق گزارش عملکرد دورهای و نرخ سود صندوق سرمایه گذاری را میتوان در بازههای زمانی متفاوت مشاهده کرد.

وبسایت فیپیران نیز اطلاعات تمامی صندوقها را به نمایش میگذارد و امکان مقایسه عملکرد و میزان سوددهی صندوقها را برای کاربران فراهم میکند. اگر هنوز مطمئن نیستید کدام صندوق برای شما مناسبتر است یا سوالی درباره سود صندوقها یا نحوه مقایسه آنها دارید، حتماً در بخش کامنتها مطرح کنید؛ همچنین خوشحال میشویم تجربه خودتان از سرمایهگذاری در صندوقها را با ما به اشتراک بگذارید.

سوالات متداول

بازده سرمایه گذاری به معنای نرخ سود یا زیان حاصل از سرمایهگذاری در صنندوق است و بهصورت درصد بیان میشود. برای محاسبه بازده صندوق باید میزان سود سرمایهگذاری را بر اصل سرمایه تقسیم و در عدد ۱۰۰ ضرب کرد.

بازدهی صندوقهای سرمایهگذاری به نحوه مدیریت صندوق و داراییهای موجود در پرتفوی آن بستگی دارد. به همین دلیل، بازدهی صندوقهای سرمایهگذاری مختلف، متفاوت است.

سود موثر یا مرکب حاصل تجمیع سودهای ایجاد شده در طول بازههای زمانی مختلف است. در صورتی که سود ایجاد شده در هر دوره، مجددا در صندوق سرمایهگذاری شود، سود مرکب یا موثر سالانه ایجاد میگردد.

سود صندوقهای بورسی، بسته به نوع صندوق، متغیر است.

3 دیدگاه برای این مطلب

نضر من صندوقها بهترین راه و امنتری راح برای سرمایه گذاری

سلام دوست عزیز

بله قطعا همینطوره

صندوق های سرمایه گذاری بهترین انتخاب برای سرمایه گذاری هستند.

من صندوق درامد ثابت کارا رو میخام کامل ابطال کنم و میخام اصل پولمم برگرده باید چیکار کنم