صندوق سرمایه گذاری شاخصی چیست و چه نکاتی دارد؟

صندوق سرمایه گذاری شاخصی چیست و چه نکاتی دارد؟

با گسترش ابزارهای مالی در بازار سرمایه، صندوقهای سرمایهگذاری متنوعی برای پاسخگویی به انتظارات سرمایهگذاران ایجاد شده است. صندوق سرمایه گذاری شاخصی به عنوان یکی از صندوقهای سرمایهگذاری نسبتا جدید، طرفداران زیادی دارد. اما صندوق شاخصی چیست و برای چه افرادی مناسب است؟ در صورتی که این سوال برای شما هم ایجاد شده است، با ما در ادامه این مقاله از کاریزما لرنینگ همراه باشید.

صندوق سرمایه گذاری شاخصی چیست؟

صندوق سرمایه گذاری شاخصی (Index fund) یکی از انواع صندوقهای سهامی هستند که تعریف آنها در اسمشان خلاصه شده است. در واقع، صندوقهای سرمایهگذاری شاخصی، بر اساس یک شاخص مشخص، سبدی از اوراق بهادار را تشکیل میدهند. در ایران، تنها شاخص مورد استقبال برای فعالیت در صندوقهای سرمایهگذاری، شاخص بازار بورس است.

هدف صندوق شاخصی، ایجاد یک پرتفوی سپردهگذاری منطبق با یکی از شاخصهای بازار سهام است که میتواند شاخص کل، شاخص کل هموزن یا یکی دیگر از شاخصهای بازار سهام باشد. مهمترین شاخصهای بازار سرمایه که امکان ایجاد همبستگی با آنها وجود دارد شاخصهای کل، هموزن و شاخص 30 شرکت بزرگ هستند.

مقاله پیشنهادی: صندوق سهامی چیست؟

تاریخچه صندوق سرمایه گذاری شاخصی چیست؟

تاریخچه صندوقهای شاخصی به دهه ۱۹۷۰ میلادی برمیگردد. در آن زمان، دو اقتصاددان آمریکایی به نامهای «جان بوگل» و «جیمز لینگن» یک مدل نظری برای صندوقهای شاخصی ارائه دادند که نشان میداد، صندوقهای شاخصی میتوانند عملکرد بهتری نسبت به صندوقهای مدیریت فعال داشته باشند.

ایده اولیه صندوقهای شاخصی این بود که با پیروی از یک شاخص بازار، میتوان عملکرد مشابهی با بازار به دست آورد و این موضوع باعث میشود که صندوقهای شاخصی، ریسک کمتری نسبت به صندوقهای مدیریت فعال داشته باشند.

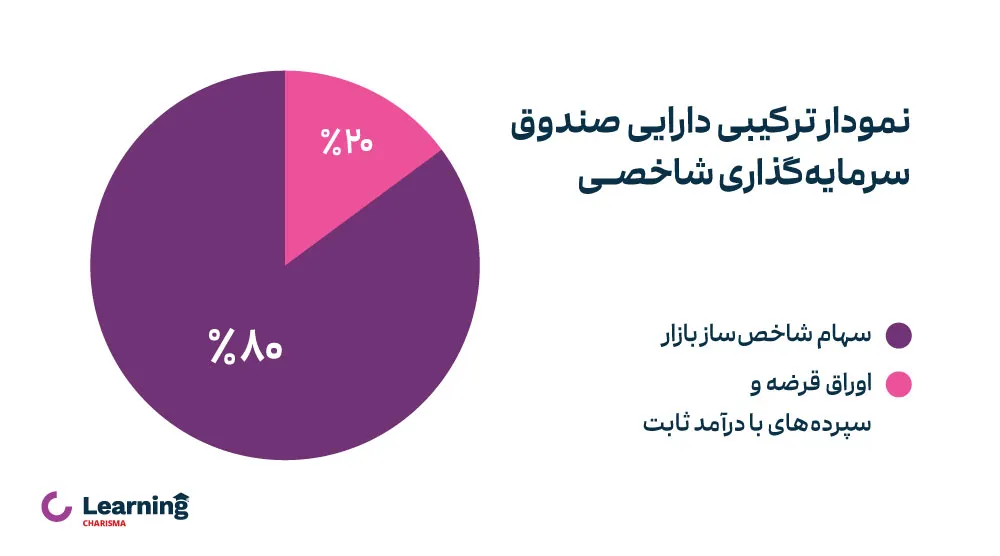

ترکیب دارایی صندوق سرمایه گذاری شاخصی چیست؟

همانطور که در مقاله «صندوق سرمایه گذاری چیست؟» گفته شد، ترکیب داراییهای صندوقهای سرمایهگذاری، تعیینکننده استراتژی آنها خواهد بود. صندوقهای شاخصی و سهامی، از این نظر شباهت زیادی به یکدیگر دارند. هر دو نوع صندوق، داراییهای خود را از سهام تشکیل میدهند. اما تفاوت صندوقهای شاخصی با صندوقهای سهامی در انتخاب سهام است. صندوقهای شاخصی، بر اساس شاخص تعیینشده، سهام مورد نظر خود را برای خرید انتخاب میکنند. در مقابل، صندوقهای سهامی، سهام هر شرکتی را که پتانسیل کسب سود داشته باشد را خریداری میکنند. امکان بررسی پرتفوی صندوقهای شاخصی از طریق امیدنامه آنها مهیاست.

بازدهی صندوق های شاخصی چقدر است؟

صندوق های سرمایه گذاری شاخصی به دنبال کسب بازدهی متناسب با آن شاخصی که روی آن طراحی و عرضه شدهاند هستند و ترکیب دارایی خود را به نحوی بچینند که همبستگی بالایی با شاخص مورد نظر داشتـه باشد.

به عنوان مثال، صندوق شاخصی که بر اساس شاخص کل ایجاد شده باشد، ملزم به خرید سهمهای بزرگ و تاثیرگذار روی شاخص کل یا به اصطلاح، سهمهای شاخصساز است. به همین دلیل بازدهی این نوع از صندوقهای سرمایهگذاری مشابه بازدهی شاخص خواهد بود.

مزایای صندوق سرمایه گذاری شاخصی چیست؟

مزیت اصلی صندوقهای سرمایهگذاری شاخصی، هزینههای نسبتاً پایین آنهاست. زیرا مدیران این صندوقها نیازی به رصد مداوم، تحلیل بازار و انتخاب سهام ندارند و تنها وظیفه آنها، حفظ ترکیب سبد صندوق، مطابق با شاخص مورد نظر است. این موضوع باعث میشود که صندوقهای شاخصی، نیازی به تعداد زیادی تحلیلگر و معاملهگر نداشته باشند و در نتیجه، هزینههای مدیریت صندوق کاهش یابد.

علاوه بر این، صندوقهای سرمایهگذاری شاخصی، ریسک مدیریت صندوق را نیز حذف میکنند. زیرا عملکرد این صندوقها به عملکرد شاخص مورد نظر بستگی دارد و مدیران صندوق نمیتوانند از طریق تصمیمگیریهای خود، بر عملکرد صندوق تاثیر بگذارند.

صندوق های سرمایه گذاری شاخصی چه معایبی دارند؟

مهمترین عیب صندوق شاخصی، منعطف نبودن آن است. هدف مدیر صندوق کسب سود نیست، کسب بازدهی متناسب با شاخص مبناست. بنابراین معایب صـندوق سرمایهگذاری شاخصی در وابستـه بودن به شاخص مبنا خلاصه می شود.

انواع صندوق سرمایهگذاری شاخصی در ایران کدام است؟

صندوقهای سرمایه گذاری شاخصی در ایران شامل دو نوع صندوق شاخصی منطبق بر شاخص کل و شاخص ۳۰ شرکت بزرگ میشوند و عبارتند از:

- صندوق شاخصی آرام مفید (قابل معامله)

- صندوق سرمایهگذاری شاخصی کارآفرین (صدور و ابطال)

- صندوق سرمایهگذاری شاخصی کاردان (ETF)

- صندوق سرمایهگذاری شاخصی بازار آشنا (ETF)

- صندوق سرمایهگذاری شاخص ۳۰ شرکت بزرگ فیروزه (ETF)

- صندوق سرمایهگذاری شاخصی کیان (ETF)

صندوق سرمایهگذاری شاخصی مناسب چه افرادی است؟

صندوقهای سرمایهگذاری شاخصی، با توجه به استراتژی خود، میتوانند ریسک کمتری نسبت به صندوقهای سهامی داشته باشند. بنابراین گزینه مناسبی برای سرمایهگذاران کمتجربه و کسانی است که به دنبال سرمایهگذاری مطمئن در بازار بورس هستند.

علاوه بر این، صندوقهای سرمایهگذاری، نیازی به دانش و تجربه خاصی برای سرمایهگذاری ندارند. به همین دلیل نیز گزینه مناسبی برای افراد شاغل یا کسانی است که وقت و دانش کافی برای معاملات مستقیم در بازار بورس ندارند.

نحوه سرمایه گذاری در صندوق شاخصی

در صورت تمایل به خرید و سرمایهگذاری در صندوق شاخصی باید حتما کد بورسی داشته باشید. در حال حاضر تمامی صندوقهای شاخصی موجود در بازار سرمایه، قابل معامله (ETF) هستند و امکان معامله آنها از طریق سامانه معاملاتی کارگزاریها مهیاست.

جمعبندی

صندوقهای سرمایهگذاری شاخصی، با پیروی از یک شاخص بازار، به دنبال کسب بازدهی مشابه با آن شاخص هستند. این صندوقها، سبد سرمایهگذاری خود را به گونهای تشکیل میدهند که ترکیب آن با ترکیب شاخص مورد نظر، مطابقت داشته باشد.

صندوقهای سرمایهگذاری شاخصی، عملکردی مشابه با صندوقهای سهامی دارند. اما تفاوت اصلی این دو نوع صندوق در این است که هدف صندوقهای شاخصی، کب بازدهی منطبق با شاخص مبنای صندوق است. در مقابل، صندوقهای سهامی، ممکن است تنها با هدف کسب سود در سهام شرکتهای کوچک و با ریسک بالاتر نیز سرمایهگذاری کنند.

از مهمترین مزایای این صندوقها، هزینههای نسبتاً پایین آنها نسبت به سایر صندوقهای سرمایهگذاری و حذف ریسک مدیریت صندوق است.

سوالات متداول

صندوق سرمایه گذاری شاخصی نوعی از صندوقهای سرمایهگذاری است که پرتفوی آن بر اساس شاخص مبنا ( مثلا شاخص هم وزن) چیده میشود.

ریسک صندوق های سرمایه گذاری شاخصی بر اساس شاخصی است که روی آن تعریف شدهاند.

با جستوجوی نام صندوق مورد نظر در پنل کارگزاری کاریزما میتوانید به راحتی صندوقهای مورد نظر را خرید کنید.

میتوانید با مراجعه به سایت fipiran.com و مقایسه بازدهی گذشته صندوقها بهترین صندوقها را انتخاب کنید.