الگوهای هارمونیک به زبان ساده

تحلیل تکنیکال یکی از روش های پیش بینی رفتار احتمالی نمودار قیمتی سهام با استفاده از داده های گذشته همچون قیمت، حجم معاملات و … است. اگر با تحلیل تکنیکال آشنایی ابتدایی داشته باشید احتمالا خطوط حمایت و مقاومت را میشناسید و نام چند الگوی قیمتی را شنیده اید. الگوهای ادامه دهنده و الگوهای برگشتی دو نوع از الگوهای تکنیکالی هستند که به ما برای پیش بینی روند کمک میکنند.

نوع خاصی از الگوهای تکنیکال نیز وجود دارند که از پیچیدگی بیشتری برخوردارند و به الگوهای هارمونیک معروف هستند. از الگوهای هارمونیک میتوان برای شناسایی فرصت های جدید و روند قیمتی سهام استفاده کرد. ما در این مقاله با زبان ساده به این سوالات پاسخ میدهیم که الگوی هارمونیک چیست؟ چگونه میتوان الگوی هارمونیک را شناسایی کرد و چه کاربردی دارد؟ انواع الگوهای هارمونیک کدام است؟ و سوالات مشابهی که در ذهن خود دارید.

الگوهای هارمونیک چیست؟

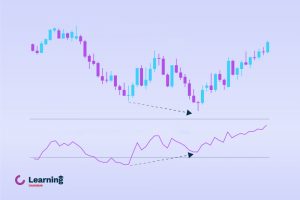

الگوهای هارمونیک (Harmonic Patterns)، الگوهای هندسی ترکیب شده با اعداد فیبوناچی هستند که به معامله گران کمک می کند تا با پیش بینی حرکات بازار، روند قیمتی را تشخیص دهند. از این روش برای پیش بینی تغییرات احتمالی قیمت یا معکوس شدن روند استفاده می شود.

به طور کلی، اغلب الگوهای هارمونیک از ۵ نقطه تشکیل شدهاند، با این وجود برخی از آنها نیز مانند الگوی ABC و ABCD از الگوهای اصلی مشتق شده اند و دارای سه یا چهار نقطه هستند. هر کدام از این الگوها شکل هندسی منحصر به فرد و نسبت های فیبوناچی متفاوتی دارند که در ادامه به آنها اشاره خواهیم کرد.

نسبتهای فیبوناچی

همانطور که گفته شد الگوهای هارمونیک از ترکیب اشکال هندسی M یا W شکل با نسبتهای فیبوناچی حاصل شده اند. پیش از اینکه به توضیح انواع الگوی هارمونیک بپردازیم خوب است بدانیم نسبتهای فیبوناچی چه هستند؟ در مقاله ابزار فیبوناچی در بازار سرمایه این نسبت ها را به طور مفصل توضیح داده ایم. به طور خلاصه خطوط فیبوناچی خطوط حمایت و مقاومتی هستند که درصدهایی خاص از روند و حرکت سهم است که از اعداد فیبوناچی ریاضیات استفاده میکند. برخی از این اعداد مهم تر هستند که در الگوهای هارمونیک به کار برده میشوند.

مقاله پیشنهادی: نحوه ترسیم انواع فیبوناچی

انواع الگوهای هارمونیک

برای شناخت الگوهای هارمونیک نیاز است که دانش خوبی در زمینه تحلیل تکنیکال داشته باشید و مهارت خود را در ترسیم انواع خطوط روند و نقاط برگشت نمودار تقویت کنید. به طور کلی میتوان گفت که مجموعه ای از الگوهای هارمونیک وجود دارد که در این میان 5 الگو از دیگر الگوها از محبوبیت بیشتری برخوردارند.

این الگوها شامل:

الگوی هارمونیک AB-CD

الگوی گارتلی (Gartley Pattern)

الگوی پروانه (Butterfly Pattern)

الگوی خفاش (Bat Pattern)

و الگوی خرچنگ (Crab Pattern) هستند.

علاوه بر اینها الگوهای دیگری همچون الگوی کوسه (Shark Pattern)، الگوی سایفر (Cypher Pattern) و الگوی سه محرک (3Drives Pattern) وجود دارند که نسبت به 5 الگوی اول کمتر استفاده میشوند. در ادامه به آنها اشاره خواهیم کرد.

لازم است پیش از پیش از پرداختن به انواع الگوهای هارمونیک چند اصطلاح را به طور مختصر توضیح دهیم.

ناحیه بازگشت قیمت

«ناحیه بازگشت قیمت (Potential Reversal Zone)که به طور اختصار به آن PRZ نیز گفته میشود، ناحیه برگشت بالقوه ای است که از همپوشانی اعداد فیبوناچی مختلف ناشی میشود. به محدوده PRZ که به آن محتملترین محدوده بازگشت بازار نیز گفته که مکانی با احتمال بالای معکوس شدن روند قیمت است.

یافتن PRZ برای تحلیلگران مهم ترین هدف از یادگیری الگوهای هارمونیک است چرا که این ناحیه مناسب ترین محدوده برای ورود یا خروج از معامله است. ناگفته نماند که حدضرر نیز میبایست وجود داشته باشد که بسته به صعودی یا نزولی بودن الگو، بالاتر یا پایین تر از PRZ قرار میگیرد.

Bullish

اصطلاح Bullish به معنای گاوی است و به حرکت صعودی بازار گفته میشود.

Bearish

اصطلاح Bearish به معنای خرسی است و به حرکت نزولی بازار گفته میشود.

در ادامه 5 الگوی هارمونیک پر کاربرد در تحلیل تکنیکال را توضیح میدهیم.

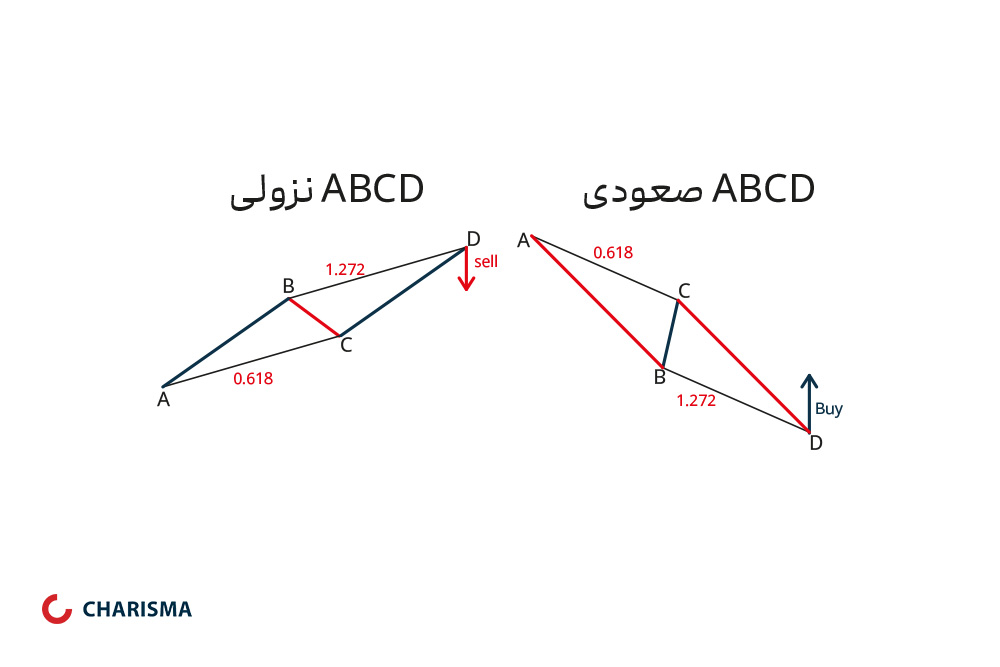

الگوی AB=CD

اولین و ساده ترین الگوی هارمونیک الگوی AB=CDاست و شناسایی آن راحت تر از دیگر الگوها است. چرا که برای تایید این الگو الزامات کمتری وجود دارد.

این الگو از 4 نقطه تشکیل شده است که دارایی دو پایه (Leg) است که شامل خطوط AB و CD است. در این الگو خط BC یک اصلاح روند و بازگشت است که برای خط AB رخ داده است. نقطه C بر روی سطح 0.618 فیبوناچی قرار گرفته و نقطه D نیز بر روی سطح 1.272 فیبوناچی اکسپنشن قرار میگیرد.

الگوی ABCD دو نوع دارد که شامل ABCD صعودی و ABCD نزولی است که در شکل زیر آن را آورده ایم. نکته مهم این است که ورود و خروج از بازار بر روی نقطه D صورت میگیرد که همان نقطه PRZ است.

با وجود سادگی این الگو اما باید دقت شود که دو شرط زیر در آن رعایت شده باشد:

1- طول خطوط AB و CD با یکدیگر برابر هستد

2- از لحاظ زمانی نیز حرکت قیمت از A به B با حرکت از C به D برابر هستند که از شمارش حدودی تعداد کندل ها میتوان آن را بدست آورد.

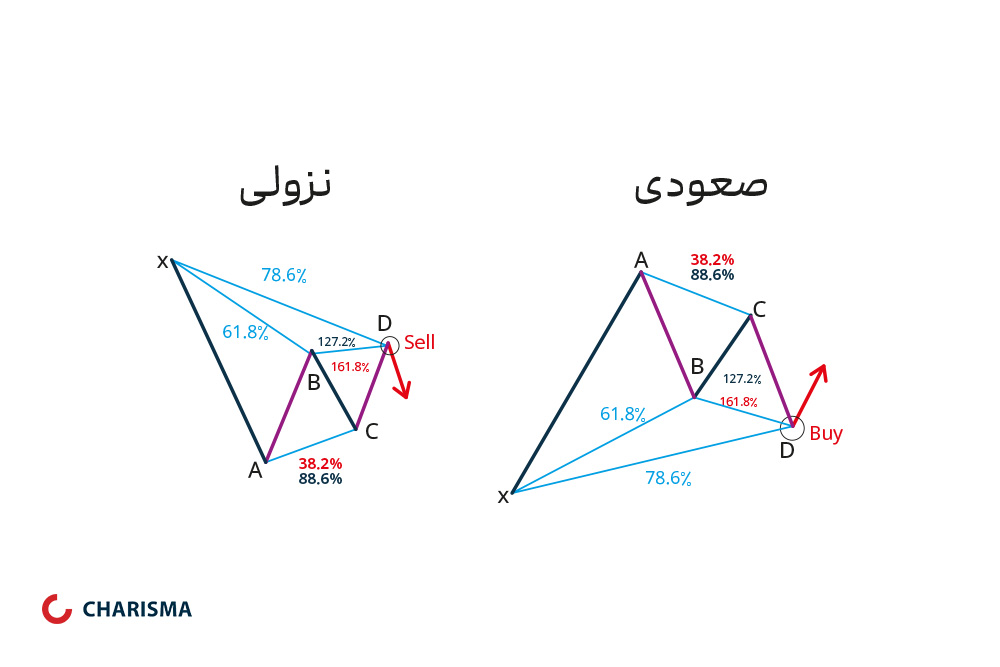

الگوی گارتلی (Gartley Pattern)

این الگو نیز مانند الگوی قبل دو حالت صعودی و نزولی دارد. الگوی صعودی گارتلی به شکل M و الگوی نزولی گارتلی به شکل W است. به صورت چشمی میتوان گفت که در حالت صعودی این الگو نقطه X پایین از D و نقطه A فراتر از C قراردارد اما برای تشخصی دقیق این الگو باید شرایط زیر در آن برقرار باشد (دقت شود که این الگو از 5 نقطه تشکیل شده است که به نقطه اول X گفته میشود و نقاط بعدی از A تا D هستند.)

1. ضلع AB باید در سطح باز گشت 0.618 از ضلع XA باشد.

2. ضلع BC باید باز گشت 0.382 یا 0.886 از ضلع AB باشد.

3. اگر بازگشت ضلع BCبه اندازه 0.382 از ضلع AB باشد، آنگاه CD باید 1.272 از ضلع BC باشد. در نتیجه اگر ضلع BCبه اندازه0.886 از ضلع AB باشد، آنگاه CD باید 0.618 از ضلع BC گسترده شود.

4. ضلع CD باید بازگشت 0.786 از ضلع XA باشد.

الگوی گارتلی نزولی همانند گارتلی صعودی اما عکس آن است و D شروع افت شدید قیمت است.

الگوی پروانه (Butterfly Pattern)

این الگو شباهت زیادی به الگوی قبل یعنی الگوی گارتلی دارد و الگوی صعودی پروانه به شکل M و الگوی نزولی پروانه به شکل W است. اما تفاوت این دو الگو در این است که در الگوی پروانه، نقطه D پایینتر از نقطه X است. همچنین این الگو اصلاح های قیمتی بیشتری نسبت به الگوی گارتلی دارد و نوسانات قیمتی شدیدتری را تجربه خواهد کرد. شرایط تشکیل الگوی پروانه بدین گونه است:

1. ضلع AB باید باز گشت.0.786 ضلع XA باشد.

2. ضلع BC میتواند باز گشت.0.382 یا 0.886 از ضلع AB باشد.

3. اگر ضلع BC بازگشت 0.382 از ضلع AB باشد، آن گاه CD باید گسترش 1.618 از ضلع BC باشد. در نتیجه اگر ضلع BC بازگشت 0.886 از ضلع AB باشد، آن گاه CD بایدگسترش 2.18 از ضلع BC باشد.

4. CD باید گسترش1.27 یا 0.618. از ضلع XA باشد.

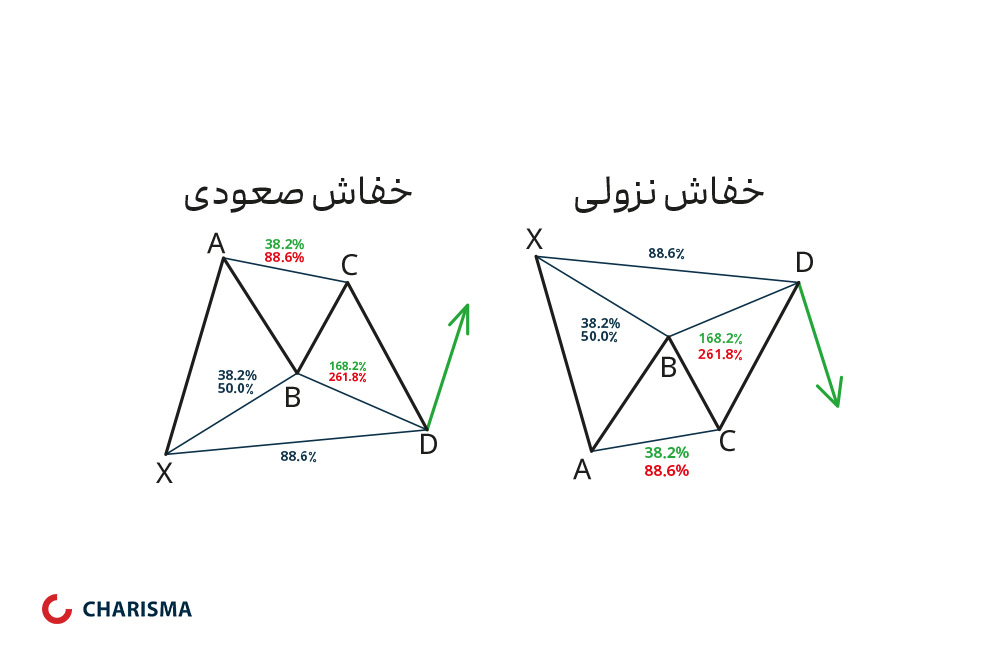

الگوی خفاش (Bat Pattern)

واضح است که این الگو نیز مانند دو الگوی قبل به حالت های خفاش صعودی یا خفاش نزولی وجود دارند و به دو شکل M و W هستند. نسبت های فیبوناچی و اصلاح در نقاط این الگو به صورت زیر است:

1. ضلع AB باید بازگشت 0.382 یا 0.500 از ضلع XA باشد.

2. ضلع BC میتواند بازگشت.0.382 یا 0.886 از ضلع AB باشد.

3. اگر ضلع BCبازگشت 0.382 از ضلع AB باشد، آن گاه CD باید گسترش 1.618 از ضلع BC باشد. و اگر ضلع BC.0.886 از ضلع AB باشد، آن¬گاه CD باید گسترش 2.618 از ضلع BC باشد.

4. CD باید باز گشت.0.886 از ضلع XA باشد.

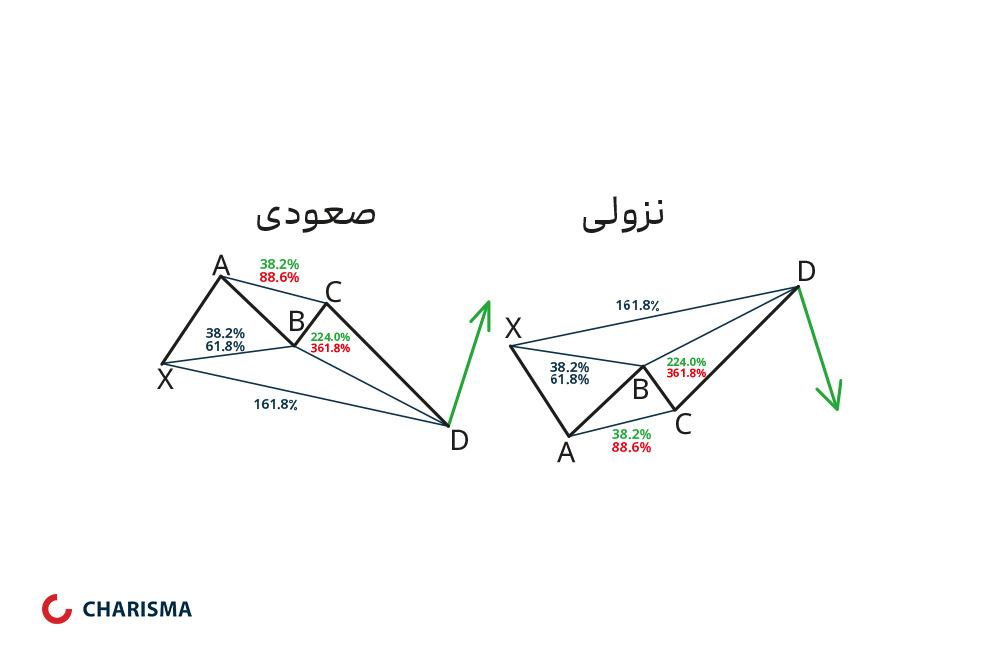

الگوی خرچنگ (Crab Pattern)

این الگو نیز از مهم ترین الگوهای هارمونیک به شمار میرود که کاربرد زیادی دارد. تفاوت این الگو با سایر الگوهایی که پیشتر گفته شد در این است که موج آخر آن اصلاح بیشتری نسبت به سایر الگوها دارد. نسبت های این الگو نیز به صورت زیر هستند.

1. ضلع AB باید بازگشت 0.382 یا 0.618 از ضلع XA باشد.

2. ضلع BC باید یا بازگشت 0.382 یا 0.886 از ضلع AB باشد.

3. اگر اندازه بازگشت ضلع BC، 0.382 از ضلع AB باشد، آنگاه CD باید 2.24 از ضلع BC باشد. در نتیجه اگر ضلع BC 0.886 از ضلع AB باشد، آن گاه CD باید گسترش 3.618 از ضلع BC باشد.

4. CD باید گسترش 1.618 از ضلع XA نیز باشد.

مزایا و معایب الگوهای هارمونیک

ویژگی های الگوهای هارمونیک باعث میشود که این ابزار نیز مانند هر ابزار دیگری در تحلیل تکنیکال مزایا و معایبی داشته باشد که در ادامه به آنها اشاره خواهیم کرد.

1. الگوهای هارمونیک برای یادگیری نیاز به صرف زمان زیادی دارند و به احتمال زیاد در اوایل کار نیاز داشته باشید تا بارها و بارها به مطالب آموزشی خود مراجعه کنید تا برایتان یادآوری شود.

2. چنانچه این الگوها را به درستی فرابگیرید، استفاده از سایر ابزارهای تکنیکال برایتان راحت تر خواهد بود.

3. سیگنالهایی که از الگوهای هارمونیک خواهید داشت عموما از اعتبار بیشتری برخوردار هستند به شرطی که این الگوها را به درستی تشخیص داده باشید.

4. استفاده از تکنیک های معاملاتی هارمونیک نیاز به صرف زمان زیادی دارد که شاید بتوان گفت این یکی از معایب الگوهای هارمونیک به شمار میرود.

نکات مهم استفاده از الگوهای هارمونیک

استفاده از الگوهای هارمونیک برای تحلیل کار دشواری است که همانطور گفته شد نیاز به صرف زمان و دقت زیادی دارد. برای اینکه در معاملات با کمک این الگوها دچار ضرر و زیان نشویم نیاز است که نکاتی را در نظر داشته باشیم.

1. این الگوها بسیار دقیق هستند و بنابراین برای رسم خطوط فیبوناچی آنها نیز باید حساسیت زیادی به خرج دهید.

2. در ابتدای کار یک الگو را کامل فرابگیرید و سعی کنید مکررا از آن استفاده کنید تا به تمام ویژگی های آن مسلط شوید.

3. هنگامی اقدام به خرید یا فروش سهمی کنید که از تشکیل کامل یک الگوی هارمونیک اطمینان داشته باشید.

4. مانند هر تحلیل دیگر هنگامیکه با استفاده از این ابزار اقدام به خرید و فروش میکنید میبایست حد ضرر داشته باشید و هدف قیمتی خود را نیز مشخص کنید. به اصطلاح TP (Take Profit ) و SL (Stop Loss ) را مشخص کنید.

چگونه الگوهای هارمونیک را رسم کنیم؟

در بازار سرمایه و سایت های مختلف پلتفرمهای معاملاتی بسیاری وجود دارند که میتوانید در آنها ابزارهای فیبوناچی را بیابید و حتی ابزارهایی نیز برای ترسیم الگوهای هارمونیک دارند. برای رسم این الگوها ابتدا به صورت چشمی این الگوها را شناسایی کنید و سپس با استفاده از ابزارها سطوح فیبوناچی را مشخص کنید. اندیکاتورهایی مانند ZigZag نیز وجود دارند که برای ترسیم خطوط الگو قابل استفاده هستند.

سخن پایانی

الگوهای هارمونیک (Harmonic Patterns)، الگوهای هندسی ترکیب شده با اعداد فیبوناچی هستند که به معامله گران کمک می کند تا با پیش بینی حرکات بازار، روند قیمتی را تشخیص دهند. یادگیری اصول الگوهای معاملاتی هارمونیک به ما کمک میکند بتوانیم با اطمینان بیشتری روند حرکتی سهام را پیش بینی کنیم.

سوالات متداول

الگوی هارمونیک چیست؟

با تلفیق اشکال هندسی و اعداد فیبوناچی الگوهای هارمونیک شکل میگیرند که برای شناسایی آنها میبایست به مبانی تحلیل تکنیکال تسلط نسبی داشته باشید.

چند نوع الگوی هارمونیک داریم؟

الگوهای هارمونیک به انواع مختلفی وجود دارند که برخی از آنها کاربرد بیشتری در تحلیل دارند که از آنها میتوان به الگوی ABCD، الگوی گارتلی، الگوی خرچنگ، الگوی خفاش، الگوی پروانه اشاره کرد. علاوه بر اینها الگوهای دیگری همچون الگوی ۳ محرک یا تری درایو (Three-Drive)، الگوی سایفر، الگوی Nen-Star نیز وجود دارند.

الگوهای هارمونیک با یکدیگر چه تفاوتی دارند؟

این الگوها در شکل هندسی خود و به خصوص در اعداد فیبوناچی متفاوت هستند که این سطوح باعث میشوند شکل های متفاوتی داشته باشند.

نسبت های فیبوناچی چه هستند و در الگوهای هارمونیک چه کاربردی دارند؟

خطوط فیبوناچی خطوط حمایت و مقاومتی هستند که درصدهایی خاص از روند و حرکت سهم است که از اعداد فیبوناچی ریاضیات استفاده میکند و در الگوهای هارمونیک نقاط برگشت روند را مشخص میکنند.

الگوهای هارمونیک چند حالت دارند؟

هر کدام از این الگوها فارغ از اینکه چه الگویی هستند یا صعودی هستند یا نزولی که بسته به شکل M یا W خود صعودی یا نزولی هستند که در این مقاله به آنها اشاره شد.