الگوهای برگشتی (قسمت دوم)

الگوی سر و شانه از الگوهای برگشتی است. همانطور که از نامگذاری آن مشخص است، الگوهای برگشتی، الگوهایی هستند که روند قیمت پس از تشکیل الگو در آنها تغییر جهت میدهد. الگوی سر و شانه، الگویی با سه قله است که دوتای بیرونی آن در ارتفاعی برابر و قلهی وسط از بقیه بلندتر است. در تحلیل تکنیکال، الگوی سر و شانه، نمودار خاصی را تشکیل میدهد که نشانگر تغییر بازار و شروع روند برگشتی است. طبق اطلاعات و تجربههای کسبشده، الگوی سر و شانه یکی از قابلاعتمادترین الگوهای برگشتی است. این الگو یکی از چند الگوی برتری است که با سطوح مختلفی از دقت، نشان میدهد روند صعودی یا نزولی سهم رو به پایان است.

مطلب پیشنهادی: الگوهای برگشتی (قسمت اول)

معمولاً الگوی سر و شانه زمانی شکل میگیرد که قیمت سهم به سقف خود رسیده و بعد به کف آخرین حرکت صعودی خود برمیگردد. سپس قیمت از سقف قبلی بالاتر میرود تا دماغه را ساخته و بعد دوباره به کف اولیهی خود باز میگردد. درنهایت، قیمت یکبار دیگر افزایش مییابد، اما این بار به قلهی اول رسیده و روند نزولی به خود میگیرد.

الگوی سر و شانه سقف

در پایان یک حرکت صعودی، الگوی سر و شانه سقف رخ میدهد که موجب تغییر جهت بازار و حرکت به سمت نزول قیمت خواهد شد. در الگوی سر و شانه سقف، شاهد سه قله خواهیم هستیم. قلهی وسط در بین این قلهها، از ارتفاع بیشتری نسبت به دو قله قبلی برخوردار است. قلهی وسط در واقع همان قسمت سر الگوست و دو قلهی مجاور آنکه ارتفاع کمتری دارند، شانههای چپ و راست را تشکیل میدهند. جهت انجام معاملات با استفاده از این نوع الگوی سر و شانه در بورس به محض اینکه حالت کلی الگو را در چارت پیدا کردید، باید منتظر شکسته شدن خط گردن باشید. بهتر است شکست خط گردن پرقدرت انجام شود و سایر شرایط یک شکست مناسب را داشته باشد.

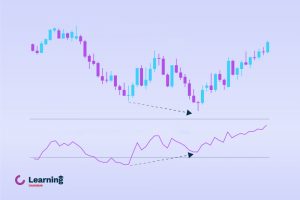

چنانچه قیمت با حرکت بسیار سریع و قوی خط گردن را شکست و شما از ورود به نماد جا ماندید، بهتر است منتظر حرکت برگشتی (Pullback) به خط گردن الگو بمانید و سپس وارد معامله شوید. نکتهی قابلتوجه این است که در الگوی سر و شانه میبایست بین شانهی چپ و سر واگرایی برقرار باشد.

الگوی سر و شانه کف

نوع دوم از الگوی سر و شانه الگوی کف میباشد. بر خلاف الگوی سر و شانهی سقف این الگو بعد از یک حرکت نزولی میگیرد و باعث تغییر جهت حرکت بازار به سمت بالا خواهد شد. ساختار این الگو نیز از سه کف تشکیلشده است. کف میانی در وسط قرار دارد و عمق بیشتری نسبت به دو کف مجاور خود داشته و اصطلاحاً تشکیلدهنده بخش سر الگو میباشد.

زمانی که از این مدل از الگو برای انجام معاملات استفاده میکنیم، باید منتظر شکست خط گردن باشیم. به این صورت که هرچقدر شکست قویتری انجام شود شرایط بهتر خواهد بود. همچنین اگر از ورود به معامله پس از شکست خط گردن جا ماندیم، باید منتظر پولبک به خط گردن بمانیم تا در آنجا بتوانیم با شرایط بهتری وارد معامله خرید شویم.

حد سود و حد ضرر در سر و شانه

بالای شانه راست در الگوی سر و شانه سقف محل قرارگیری حد زیان میباشد. اما ممکن است در برخی موارد هم الگوهای سر و شانهای به وجود آیند که ارتفاع شانه راست و سر نزدیک هم باشند. در این حالت برای آنکه حد ضرر مطمئنتری داشته باشید، میتوانید حد زیان را بالای قسمت سر الگو قرار دهید. به منظور محاسبهی حد سود کافی است فاصلهی بین سر تا خط گردن را اندازهگیری نمایید و از مکانی که خط گردن شکسته میشود به سمت پایین اعمال نمایید.

در الگوی سر و شانه کف حد زیان، زیر شانهی سمت راست قرار خواهد گرفت. برای افرادی که میخواهند انتخاب حد زیان مطمئنتری داشته باشند، باید بدانند که زیر قسمت سر نیز جای مناسبی برای قرار دادن حد زیان است. البته باید به این نکته دقت داشت که فاصلهی بین شانهی راست تا سر بیش از اندازه بزرگ نباشد. حد سود این الگو نیز برابر با فاصلهی میان سر تا خط گردن میباشد که باید از نقطهای که خط گردن شکسته میشود، به سمت بالا اعمال نماییم.