اندیکاتور چیست و چه نقشی در بازارهای مالی دارد؟

تقریباً کسی نیست که در بازارهای مالی اَعم از بورس ایران، ارز دیجیتال، فارکس و غیره فعالیت کرده باشد و نداند که اندیکاتور چیست و چه کاربردهایی دارد. برای تحلیل بازارهای مالی باید از ابزارهای مختلف استفاده کنیم که اندیکاتور یکی از مهمترین و پراستفادهترین ابزارها بهحساب میآید. اندیکاتورها دادههای مختلف که عموماً از چشم معاملهگران پنهان هستند را جمعآوری کرده و به شکل گرافیکی در اختیار ما قرار میدهند.

از اندیکاتورها برای درک شرایط فعلی بازار و پیشبینی آینده استفاده میکنیم. بنابراین لازم است به حد کافی با آنها آشنا باشیم و بتوانیم به شکل موثر از این ابزارها در تحلیل بازار استفاده کنیم. در این مقاله از کاریزما لرنینگ قصد داریم دربارۀ اندیکاتورها صحبت کنیم.

اندیکاتور چیست و انواع آن کدام است؟

اندیکاتور، یک تابع متشکل از فرمولهای ریاضی است که دادههای مختلف را بهعنوان ورودی دریافت میکند و پس از پردازش اطلاعات، خروجی را عموماً به شکل گرافیکی نمایش میدهد.

این یک تعریف کلی از اندیکاتور بود. معنی اندیکاتور (Indicator) در زبان انگلیسی، شاخص است. از اندیکاتورها نقش بسیار مهمی در تصمیمگیریهای تحلیلگرها دارند و برای پیشبینی، تایید یا بهعنوان هشدار استفاده میشوند. وقتی از اندیکاتور حرف میزنیم، بیشتر به اندیکاتورهایی که در بازارهای مالی و تحلیل تکنیکال استفاده میشوند، اشاره میکنیم. اما اندیکاتورها محدود به بورس و تحلیل تکنیکال نیستند.

در سطح کلان، اندیکاتورها یا همان شاخصها را داریم که اقتصاددانها، سیاستمدارها، جامعهشناسها و تحلیلگران حوزههای دیگر از آنها استفاده میکنند. برای نمونه میتوانیم به شاخص “GDP” (تولید ناخالص داخلی) یا نرخ بیکاری (Unemployment Rate) اشاره کنیم. هر تغییری در این شاخصها میتواند نشانهای از صعود یا رکورد اقتصاد باشد.

تعریف دیگر اندیکاتور این است که اندیکاتورها نوعی شاخص آماری هستند که با کمک آنها میتوانیم شرایط فعلی را بررسی و شرایط مالی و اقتصادی آینده را پیشبینی کنیم. همانطور که اشاره شد، در دنیای سرمایهگذاری وقتی از اندیکاتور حرف میزنیم به الگوهای نموداری تکنیکال اشاره میکنیم که برگرفته از ویژگیهای یک دارایی مانند قیمت و حجم هستند. بعضی از اندیکاتور های مهم عبارتاند از میانگین متحرک (MA)، مکدی (MACD)، شاخص قدرت نسبی (RSI) که حتماً در این مطلب در مورد این اندیکاتورها بیشتر صحبت خواهیم کرد.

معرفی انواع اندیکاتورها

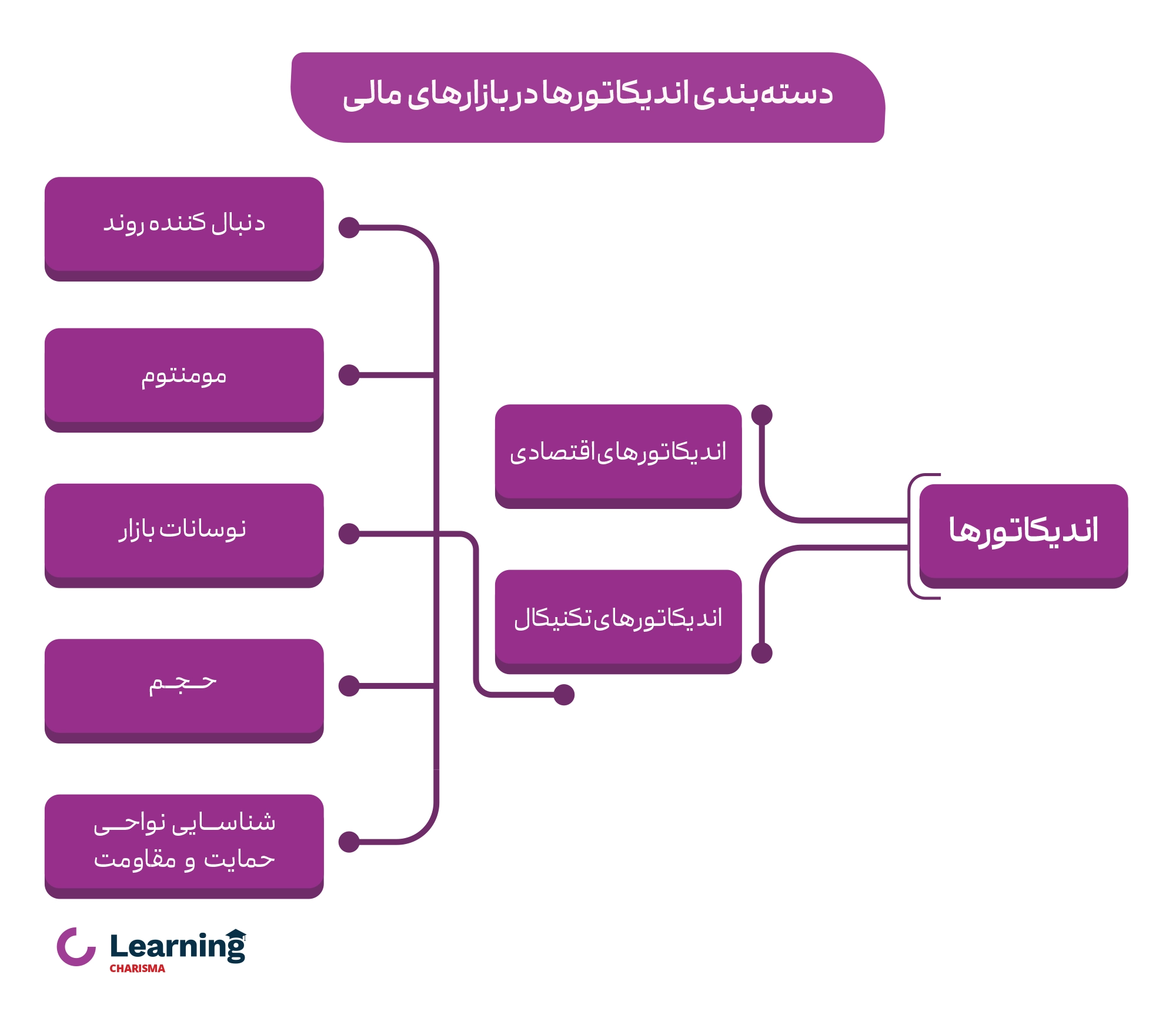

اندیکاتورها را بهطور کلی میتوانیم به دو گروه اندیکاتورها یا شاخصهای اقتصادی و اندیکاتورهای تکنیکال دستهبندی کنیم. شاخصهای اقتصادی معیارهای آماری هستند که رشد یا رکورد اقتصاد را به شکل کلی یا جزئی (صنایع خاص) ارزیابی میکنند. در تحلیل بنیادی از این شاخصها برای پیشبینی عملکرد شرکتهای فعال در صنایع مختلف، استفاده میشود. اما کاربرد اصلی اندیکاتورها در تحلیل تکنیکال است؛ جایی که از اندیکاتور بهعنوان یک ابزار مهم برای پیشبینی تغییرات قیمت داراییهای مختلف، استفاده میشود.

آشنایی با اندیکاتورهای اقتصادی

اندیکاتورها یا همان شاخصهای اقتصادی توسط سازمانهای مختلف دولتی و خصوصی ایجاد و معرفی میشوند. برای مثال اداره آمار ایالات متحده که بهنوعی بازوی وزارت کار آمریکا بهحساب میآید، دادههایی را در خصوص قیمتها، اشتغال، بیکاری و شرایط کار و بهرهوری جمعآوری میکند. گزارش این سازمان شامل اطلاعاتی در مورد تورم، قیمتهای واردات و صادرات و هزینههای مصرفکننده است.

سازمان دیگری تحت عنوان موسسه مدیریت تامین (Institute for Supply Management) وجود دارد که قدیمیترین و بزرگترین انجمن مدیریت تامین در جهان است و از سال 1931 میلادی، هر ماه گزارشی را منتشر میکند که امروز این گزارش را با عنوان «خبر PMI» میشناسیم و حاوی اطلاعات سفارشات تولیدی و غیرتولیدی است. این شاخص یک فشارسنج دقیق از فعالیت اقتصادی است. وزارت بازرگانی ایالات متحده از دادههای این موسسه در ارزیابیهای اقتصادی استفاده میکند.

در قرن بیستویکم، مسکن و املاک و مستغلات، شاخصهای اقتصادی پیشرو بودهاند. برای اندازهگیری رشد مسکن از شاخصهای مختلفی مانند “S&P/Case-Shiller” استفاده میشود که قیمتهای فروش مسکن را اندازهگیری میکند؛ همینطور شاخص بازار مسکن “NAHB/Wells Fargo” که نظرسنجی از سازندگان خانه است که اشتهای بازار را برای خانههای جدید ارزیابی میکند.

شاخصهای اقتصادی دیگری نیز داریم که صحبت دربارۀ آنها خارج از این مطلب است. اما بپردازیم به اصل موضوع، یعنی شاخصهای تکنیکال که اهمیت و کاربرد زیادی برای ما دارند

آشنایی با اندیکاتورهای تکنیکال

در بحث آموزش اندیکاتور، به اندیکاتورهای تکنیکال میرسیم که بهنوعی پایه و اساس تحلیل تکنیکال هستند و تقریباً تمام تریدرها از آنها استفاده میکنند. اندیکاتورهای تکنیکال بهنوعی نمایش گرافیکی اطلاعات داخل بازار هستند؛ اطلاعاتی که در حالت عادی نمیتوانیم آنها بدون کمک ابزار از نمودارها استخراج کنیم.

برای مثال، اگر بخواهیم میانگین حرکت قیمت را در یک هفتهی گذشته بهدست آوریم، باید قیمت بسته شدن کندلهای روزانه هفت روز گذشته بازار را با هم جمع کنیم و حاصل را بر هفت تقسیم کنیم. بهجای انجام این کار بهصورت دستی، که احتمال خطا نیز وجود دارد، میتوانیم از اندیکاتور میانگین متحرک (Moving Average) استفاده کنیم. اندیکاتورهای تکنیکال از نظر نوع ارائه اطلاعات به دو گروه تقسیم میشوند:

- اُسیلاتورها

- پوششیها

منظور از اسیلاتور چیست؟

اسیلاتورها (Oscillators) یا نوسانگرها نوعی اندیکاتور تکنیکال هستند، منتها ویژگی آنها این است که در محدودۀ مشخصی نوسان میکنند. بهعبارت بهتر، اسیلاتورها محددۀ حداقل و حداکثر دارند (برای مثال از صفر تا 100) و در این محدوده نوسان میکنند. از اسیلاتورها برای مشخص کردن خرید یا فروش بیش از حد در بازار نیز استفاده میشود.

تحلیلگرها در بسیاری از موارد استفاده از چند اسیلاتور همزمان روی یک نمودار را نادرست میدانند، چراکه در بسیاری از موارد اسیلاتورها از نظر فرمول، خروجی و ظاهر شبیه به یکدیگر هستند.

منظور از اندیکاتور پوششی چیست؟

برخلاف اسیلاتورها که معمولاً در پنجرهای جداگانه زیر نمودار اطلاعات خود را به نمایش میگذارند، اندیکاتورهای پوششی یا همپوشانیها (Overlay) روی نمودار ترسیم میشوند. از این اندیکاتورها با تغییرات قیمت رابطه مستقیمی دارند و معاملهگرها از این اندیکاتورها برای تعیین نواحی حمایت و مقاومت و عرضه و تقاضا استفاده می کنند. البته این اندیکاتورها قطعاً کاربردهای دیگری نیز دارند.

در تصویر زیر میتوانید هر دو نوع اندیکاتور را مشاهده کنید تا تفاوت آنها در نوع ارائه دادهها را بهتر درک کنید. توجه داشته باشید اسیلاتورها و اندیکاتورهای همپوشانی هیچ برتری خاصی نسبت به یکدیگر ندارند.

اما اگر بخواهیم تخصصی وارد بحث دستهبندی اندیکاتورها شویم، میتوانیم اندیکاتورها را بهطور کلی به پنج گروه تقسیم کنیم:

- اندیکاتورهای دنبالهرو روند (Trend-Following Indicators)

- اندیکاتورهای مومنتوم (Momentum Indicators)

- اندیکاتورهای نوسان (Volatility Indicators)

- اندیکاتورهای حجم (Volume Indicators)

- شناسایی حمایت و مقاومت (Support and Resistance Tools)

1- اندیکاتور دنبالهرو روند چیست؟

اندیکاتورهای دنبالکننده روند (Trend-Following)، همانطور که از عنوان آنها مشخص است، به شناسایی جهت روند یک سهم کمک میکنند. گاهی در یک لحظه چندین روند داریم و این روندها ممکن است با یکدیگر در تضاد باشند؛ بنابراین استفاده از اندیکاتور مناسب کلیدی است. سه اندیکاتور زیر، برترین اندیکاتورهای دنبالکننده روند هستند.

میانگین متحرک (MA): میانگین متحرک ساده یک اندیکاتور تکنیکال پرکاربرد است که با محاسبۀ میانگین قیمت در یک بازۀ زمانی مشخص، روند قیمت را نشان میدهد. البته انواع پیچیدهتری از این اندیکاتور وجود داریم، از جمله میانگینهای متحرک نمایی و وزنی.

پارابولیک SAR: این اندیکاتور توسط پیشگام تحلیل تکنیکال، جی ولز وایلدر توسعه یافته و از مجموعهای از نقاط متوالی استفاده میکند تا تغییرات احتمالی روند را روی نمودار نشان دهد. این اندیکاتور میتواند روند موجود را تایید کند یا زمانی که یک روند در حال کند شدن است، آن را نشان دهد.

شاخص میانگین جهتدار (ADX): این اندیکاتور نیز توسط وایلدر توسعه یافته و قدرت یک روند را اندازهگیری میکند، نه جهت آن را. زمانی که ADX بالاتر از 25 باشد، با یک روند قوی سروکار داریم و هنگامی که زیر 20 باشد، روندی وجود ندارد!

2- اندیکاتور مومنتوم چیست؟

اندیکاتورهای مومنتوم (Momentum)، قدرت حرکت قیمت یک سهم را در یک جهت خاص و در یک بازه زمانی مشخص اندازهگیری میکنند و در کنار اندیکاتورهای دنبالکننده روند بهترین عملکرد را دارند. سه اندیکاتور برتر این گروه عبارتاند از:

همگرایی و واگرایی میانگین متحرک (MACD): مکدی رابطه بین دو میانگین متحرک دنبالکننده روند را نمایش میدهد و همینطور نشان میدهد که مومنتوم روند در حال افزایش است یا کاهش. MACD یکی از قویترین اندیکاتورها در تحلیل تکنیکال بهشمار میرود.

شاخص قدرت نسبی (RSI): این نوسانگر مومنتوم، که مجدد توسط وایلدر ایجاد شده، قدرت حرکت قیمت یک سهم را اندازهگیری میکند و میتواند برای شناسایی شرایط اشباع خرید (Overbought) یا اشباع فروش (Oversold) استفاده شود.

اسیلاتور استوکاستیک: این اندیکاتور قیمت پایانی یک سهم را با محدوده قیمتی همان سهم در یک بازه زمانی مشخص، مقایسه میکند و میتواند به معاملهگران در شناسایی تغییرات احتمالی روند کمک کند.

3- اندیکاتور نوسانات بازار چیست؟

این گروه از اندیکاتورها (Volatility) به ما کمک میکنند تغییرات ناگهانی و اغلب شدید قیمت یک سهام را بهتر ارزیابی کنیم. سه اندیکاتور مهم برای ارزیابی نوسانات بازار عبارتاند از:

- باندهای بولینگر (Bollinger Bands): این اندیکاتور توسط جان بولینگر توسعه یافته و دو انحراف معیار از یک میانگین متحرک را رسم میکند و باندهایی ایجاد میکند که اوج و کف قیمت یک سهام را دنبال میکنند. این ابزار برای شناسایی شکستهای احتمالی یا تغییر روند مورد استفاده قرار میگیرد.

- میانگین محدوده واقعی (ATR): این اندیکاتور تکنیکال نیز توسط وایلدر ابداع شده و محدوده متوسط قیمت یک سهام را در یک بازه زمانی مشخص، محاسبه میکند. هر چه مقدار ATR بالاتر باشد، نوسان قیمت بیشتر است.

- شاخص نوسانپذیریCBOE (VIX): این شاخص توسط بورس اختیار معامله شیکاگو (CBOE) برای اندازهگیری انتظارات بازار از حرکت قیمت در شاخص S&P 500 طراحی شده است و بهصورت یک نمودار مستقل ترسیم میشود.

4- اندیکاتور حجم چیست؟

حجم معاملات (Volume) نشاندهنده تعداد کل سهام معاملهشده از یک دارایی (یا تعداد قراردادها در اختیار معامله و معاملات آتی) در یک بازه زمانی مشخص است. بسیاری از معاملهگران معتقدند زمانی که حرکت قیمت همراه با افزایش حجم باشد، روند اعتبار بیشتری دارد و بهنوعی به مفهوم «خرد جمعی» اشاره میکند. دو اندیکاتور زیر، برای اندازهگیری حجم استفاده میشوند:

- On-Balance Volume (OBV): این اندیکاتور تکنیکال از تغییرات حجم تجمعی معاملات برای پیشبینی تغییرات قیمت سهام استفاده میکند و میتواند به شناسایی مناطق خاصی از فشار خرید و فروش کمک کند.

- میانگین وزنی قیمت بر اساس حجم (VWAP): این اندیکاتور که محبوبیت آن رو به افزایش است، میانگین قیمتی که یک سهام در طول روز معامله شده است را با توجه به حجم معاملات محاسبه میکند. AVWAP (Anchored VWAP)، نسخه اصلاحشدهای از این اندیکاتور است که میتوان آن را در هر بازۀ زمانی استفاده کرد.

5- شناسایی نواحی حمایت و مقاومت (Support and Resistance)

یکی از نظریههای مهم در پس تحلیل تکنیکال این است که قیمت دارای «حافظه» است؛ به این معنا که اقدامات خریداران و فروشندگان میتواند در سطوح قیمتی خاص، حمایت یا مقاومت ایجاد کند. از این سطوح میتوانیم برای بهبود نقاط ورود و خروج و همچنین مدیریت ریسک استفاده کنیم. یکی از مهمترین اندیکاتورها برای شناسایی نواحی حمایت و مقاومت، فیبوناچی نام دارد.

- فیبوناچی (Fibonacci): دنباله فیبوناچی توسط ریاضیدان ایتالیایی، لئوناردو فیبوناچی، کشف شد و بر اساس آن اندیکاتورها فیبوناچی بعدها توسعه داده شد. اندیکاتور فیبوناچی یک ابزار تحلیل تکنیکال است که برای شناسایی نقاط بازگشت یا حمایت و مقاومت در نمودارهای قیمت استفاده میشود. این اندیکاتور معمولاً در قالب خطوط اُفقی در سطوح مختلف (مانند 23.6%، 38.2%، 50%، 61.8% و 100%) رسم میشود و نقاطی را نشان میدهد که قیمت ممکن است در آنها تغییر جهت دهد. فیبوناچی به معاملهگران کمک میکند تا نقاط ورود و خروج مناسب در بازار را شناسایی کنند.

کاربرد اندیکاتور چیست؟

در پاسخ این سوال که کاربرد اندیکاتور چیست باید بگوییم اندیکاتورهای تحلیل تکنیکال ابزارهایی هستند که توسط تحلیلگرها و معاملهگرها برای تحلیل رفتار و روند قیمتها در بازارهای مالی استفاده میشوند. معاملهگرها از اندیکاتورها استفاده میکنند تا با بررسی دادههای گذشته و فعلی بازار، پیشبینیهایی در مورد حرکتهای احتمالی قیمت در آینده انجام دهند. اصلیترین کاربردهای اندیکاتورها را در ادامه بررسی میکنیم.

-

تعیین روند بازار

اندیکاتورها به معاملهگران کمک میکنند تا جهت حرکت بازار (صعودی، نزولی یا بدون روند) را شناسایی کنند. برای مثال، اندیکاتورهای میانگین متحرک (Moving Averages)، با محاسبه میانگین قیمت در یک دوره زمانی مشخص، روند کلی بازار را نشان میدهند.

-

تشخیص نقاط ورود و خروج

اندیکاتورها میتوانند برای شناسایی نقاط بهینه برای ورود به معاملات و خروج از آنها مورد استفاده قرار گیرند. مثلاً اندیکاتورهای نوسانگر مانند «مکدی» و «RSI»، نقاط اشباع خرید و اشباع فروش را نشان میدهند و به معاملهگران کمک میکنند تا بهترین زمان برای خرید یا فروش را تشخیص دهند.

-

اندازهگیری قدرت و مومنتوم بازار

اندیکاتورهایی مانند «RSI» و «استوکاستیک»، قدرت حرکت فعلی بازار را ارزیابی میکنند. این اندیکاتورها نشان میدهند آیا حرکت قیمت قوی است و ممکن است ادامه داشته باشد یا ضعیف شده و احتمال برگشت وجود دارد.

-

شناسایی واگراییها

یکی از کاربردهای مهم اندیکاتورها، شناسایی واگراییها بین حرکت قیمت و حرکت اندیکاتور است. برای مثال، اگر قیمت در حال صعود باشد اما اندیکاتور نشان دهد که مومنتوم در حال کاهش است، میتواند نشاندهنده تغییر جهت احتمالی روند باشد.

-

تعیین سطوح حمایت و مقاومت

بعضی اندیکاتورها مانند «باندهای بولینگر» و «فیبوناچی بازگشتی» میتوانند به شناسایی سطوح حمایت و مقاومت کمک کنند. این سطوح میتوانند به معاملهگران نشان دهند که در کجا ممکن است قیمت متوقف شده یا تغییر جهت دهد.

-

فیلتر کردن نویز بازار

بازارهای مالی گاهی اوقات دارای نویز و نوسانات کوتاهمدت هستند که میتوانند تصمیمگیری را سخت کنند. اندیکاتورها میتوانند به فیلتر کردن این نویزها کمک کرده و تصویر واضحتری از روند اصلی ارائه دهند.

اندیکاتورهای معروف در تحلیل تکنیکال

از میان هزاران یا شاید دهها هزار اندیکاتوری که در سایتهای مرجع مانند MQL5.com و دیگر سایتها میتوانیم پیدا کنیم، بعضی از اندیکاتورها شناختهشده و پرکاربرد هستند که در ادامه این اندیکاتورها را نام بردهایم:

- میانگین متحرک ساده (SMA)

- میانگین متحرک نمایی (EMA)

- اندیکاتور MACD

- اندیکاتور RSI

- اندیکاتور استوکاستیک

- باندهای بولینگر

- اندیکاتور ADX

- فیبوناچی

- پارابولیک SAR

- اندیکاتور حجم

- ابر ایچیموکو

- اندیکاتور ATR

- اندیکاتور CCI

- اندیکاتور OBV

- اندیکاتور MFI

- اندیکاتور ROC

- اندیکاتور VWAP

- اندیکاتور TRIX

- اندیکاتور Envelope

- نقاط پیوت (Pivot Points)

- اندیکاتور چاییکین (Chaikin Oscillator)

- اندیکاتور Williams %R

- کانالهای کلتنر (Keltner Channels)

- اندیکاتور DMI

- اندیکاتور Aroon

- استوکاستیک RSI

- شاخص قدرت واقعی (TSI)

- زیگ زاگ (Zig Zag)

- کانالهای دونچیان (Donchian Channels)

- هیکن آشی (Heikin-Ashi)

- خط تجمع/توزیع (ADL)

- اندیکاتور ورتکس (Vortex Indicator)

- نوسانگر قیمتی (Price Oscillator)

هر یک از این اندیکاتورها دارای فرمول و ساختار خاصی هستند و کاربردهای متفاوتی دارند. استفاده از آنها به درک درست و تجربه در تحلیل تکنیکال نیاز دارد. بسیاری از معاملهگران از ترکیب چندین اندیکاتور استفاده میکنند تا سیگنالهای معتبرتری بهدست آورند و تصمیمهای بهتری بگیرند.

چگونه اندیکاتور اضافه کنیم؟

بعد از اینکه یاد گرفتیم اندیکاتور چیست، نوبت به اضافه کردن اندیکاتورها به چارتهای مختلف میرسد. در واقع فقط کافیست اندیکاتور را از لیست اندیکاتورها انتخاب کنیم و آن را بکشیم و روی نمودار قیمت رها کنیم تا به نمودار اضافه شود. تقریباً تمام معاملهگرها در ایران از سامانههای معاملاتی کارگزاریهای بورس ایران، متاتریدر 4 و 5 یا تریدینگویو استفاده میکنند. البته کارگزاریهای بورس ایران بهنوعی از پلتفرم شخصیسازیشده تریدینگویو برای نمایش نمودار تکنیکال سهمهای مختلف استفاده میکنند. بنابراین، در ادامه اضافه کردن اندیکاتور به نمودار در نرمافزارهای متاتریدر و تریدینگویو را بررسی خواهیم کرد.

اضافه کردن اندیکاتور در سامانه معاملاتی کارگزاری

برای استفاده از اندیکاتورها در بورس و تحلیل و پیشبینی قیمت سهام، ابتدا لازم است در یک کارگزاری مانند کارگزاری کاریزما ثبتنام کنید و وارد پنل معاملاتی و بخش تحلیل تکنیکال هر سهم بشوید.

سپس مطابق تصویر زیر، از بخش اندیکاتورها، اندیکاتور مد نظر خود را پیدا و روی آن کلیک کنید تا به نمودار قیمتی اضافه شود. اضافه کردن اندیکاتور در تریدینگویو نیز به همین شکل است.

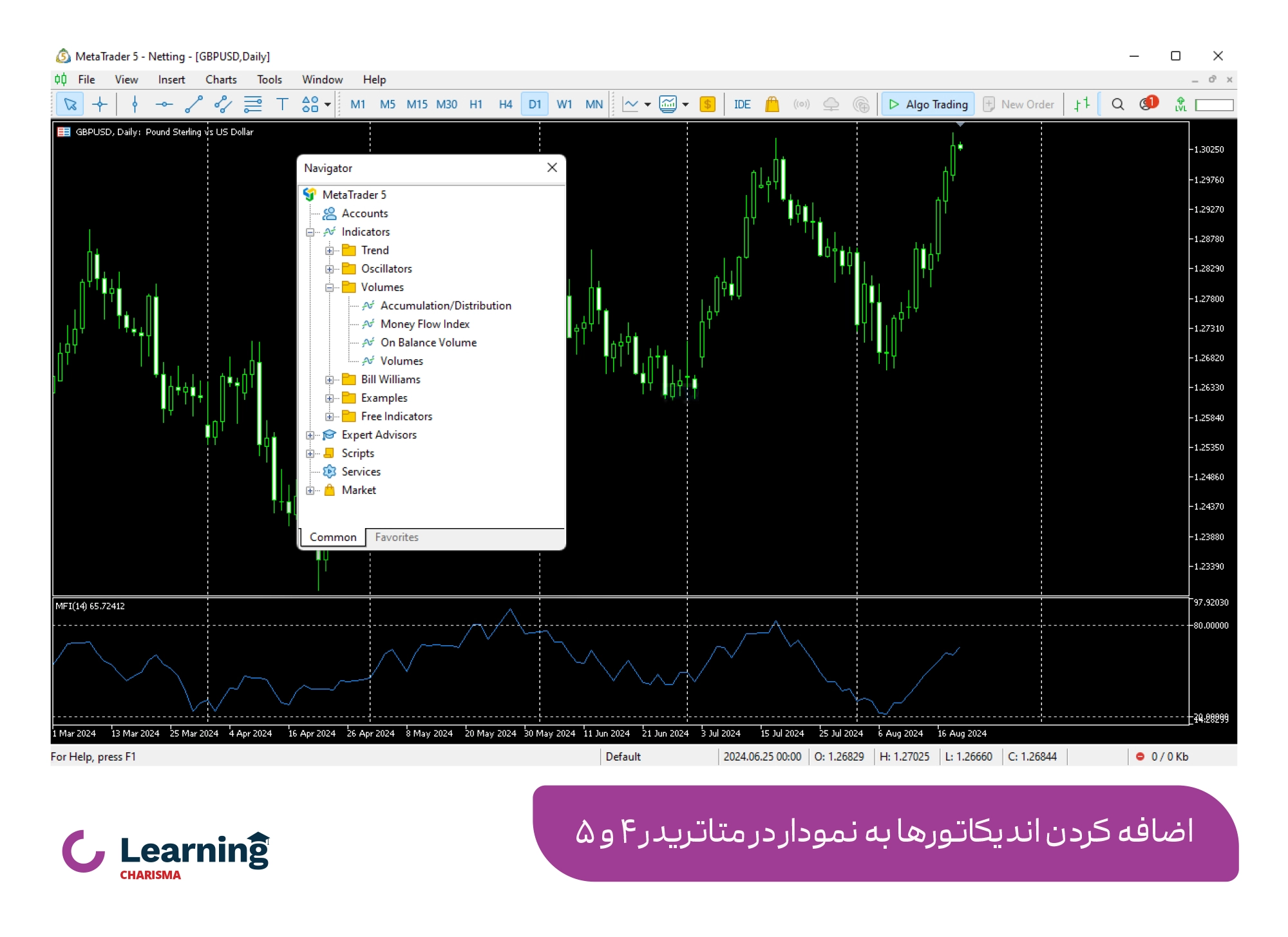

اضافه کردن اندیکاتور در متاتریدر

تفاوتی ندارد از متاتریدر 4 استفاده میکنید یا متاتریدر 5. در متاتریدر کلیدهای ترکیبی Ctrl + N را بزنید و مطابق تصویر منوی اندیکاتورها را باز کنید و اندیکاتور مد نظر خود را پیدا کنید. روی اندیکاتور راستکلیک کنید و گزینه «Add to Chart» را انتخاب کنید تا اندیکاتور به چارت اضافه شود.

چگونه اندیکاتور بسازیم؟

اندیکاتورها، توابع و فرمولهای ریاضی هستند؛ به این معنی که شما میتوانید با تعریف فرمولهای مختلف، بینهایت اندیکاتور بسازید و استفاده کنید. برای ساخت یک اندیکاتور تحلیل تکنیکال، ابتدا باید مشخص کنید که اندیکاتور شما قرار است چه اطلاعاتی را ارائه دهد (مثلاً شناسایی روند، تعیین نقاط بازگشت و غیره …) و سپس بر اساس مفهومی که انتخاب کردهاید، فرمول و محاسبات لازم را طراحی کنید.

با استفاده از پلتفرمهای معاملاتی مانند متاتریدر (با زبان MQL) یا تریدینگویو (با زبان Pine Script) باید اندیکاتور خود را کدنویسی کنید. در نهایت اندیکاتور را در شرایط واقعی بازار آزمایش کنید و تغییرات لازم را برای بهبود عملکرد اعمال کنید. به این ترتیب شما اندیکاتور خود را توسعه دادهاید. تنها قسمت سخت ماجرا کدنویسی است که البته با کمک یک نفر برنامهنویس میتوانید این بخش را انجام دهید.

خلاصهای از مطلب “اندیکاتور چیست”

در این مطلب توضیح دادیم اندیکاتور چیست و این ابزار مهم چه انواع و کاربردهایی در بازارهای مالی دارد. اندیکاتورها شرط کافی برای فعالیت در بازارهای مالی هستند چراکه به ما کمک میکنند اطلاعات نهفته در نمودارها را استخراج کنیم و درک درستی از وضعیت فعلی و احتمالاً آینده بازار داشته باشیم؛ اما نکته اینجاست که اولاً اندیکاتور کامل و بدون خطا وجود ندارد و هر اندیکاتوری ممکن است درصد کمی خطا (Lag) داشته باشد.

دوم اینکه صرفاً با تکیه بر اندیکاتورها نمیتوانیم به نتیجه برسیم. اندیکاتور ابزاری برای تحلیل بازار است که خروجی آن در کنار سایر ابزارها و روشهای معاملاتی معنی پیدا میکند. بنابراین ابتدا یاد بگیریداندیکاتور چیست، سپس سراغ تسلط و استفاده از اندیکاتورها برای درک بازار بروید.

سوالات متداول

اندیکاتور (Indicator) در لغت به معنای نشانگر است. در بازارهای مالی، اندیکاتور به ابزارهایی گفته میشود که با استفاده از دادههای قیمتی، حجمی یا زمانی، اطلاعاتی برای تحلیل روند بازار، شناسایی فرصتهای معاملاتی و پیشبینی رفتار قیمت ارائه میدهند.

اندیکاتورهایی مثل میانگین متحرک (MA)، RSI و MACD برای شروع مناسباند، زیرا استفاده از آنها ساده و تفسیرشان آسان است.

خیر، اندیکاتورها بهتنهایی کافی نیستند. آنها ابزاری کمکی هستند و باید همراه با تحلیل تکنیکال، فاندامنتال، مدیریت ریسک و روانشناسی بازار استفاده شوند تا تصمیمگیری دقیقتری انجام شود.