دریافت خسارت بیمه شخص ثالث + شرایط و مدارک لازم

دریافت خسارت بیمه شخص ثالث + شرایط و مدارک لازم

نحوه دریافت خسارت بیمه شخص ثالث یکی از سوالات رایج رانندگان است. اگرچه بیمه شخص ثالث یک بیمهنامه اجباری بوده و تمامی دارندگان وسایل نقلیه موتوری ملزم به خرید آن هستند، اما برخی از پیچیدگیهای صنعت بیمه منجر شده است که تمامی افراد با نکات و جزئیات آن آشنایی نداشته باشند. در این مقاله از کاریزما لرنینگ، به بررسی نحوه دریافت خسارت بیمه شخص ثالث و تمامی نکات آن میپردازیم.

بیمه شخص ثالث چه خساراتی را پرداخت می کند؟

بیمه شخص ثالث دو نوع خسارت را پوشش میدهد:

-

خسارتهای جانی

خسارت جانی بیمه شخص ثالث شامل هرگونه صدمه و آسیب جسمی است که به اشخاص ثالث و راننده مقصر در تصادف وارد شود. منظور از آسیب جسمی، هر نوع صدمه اعم از شکستگی، کوفتگی، نقص عضو، قطع نخاع و حتی فوت است. این خسارتها شامل هزینههای درمانی فرد آسیبدیده و حتی دیه او میشود.

-

خسارتهای مالی

به تمام خسارتهای وارد شده به اموال اشخاص ثالث، خسارتهای مالی گفتـه میشود.

قوانین پرداخت خسارت بیمه شخص ثالث در سال ۱۴۰۲

بیمه شخص ثالث تا پیش از سال ۱۳۹۵، خسارتهای مالی خودروهای زیاندیده را به طور کامل پرداخت میکرد. اما با تصویب قانون جدید بیمه شخص ثالث در این سال، محدودیتی برای پرداخت خسارت خودروها تعیین شد.

بر این اساس، قانون بیمه شخص ثالث، خودروها را به دو دسته متعارف و غیرمتعارف تقسیم کرد. خودروی متعارف، خودرویی است که قیمت آن کمتر یا مساوی ۵۰ درصد دیه کامل مرد مسلمان در ماه حرام است. خودروی غیرمتعارف نیز خودرویی است که قیمت آن بیشتر از ۵۰ درصد دیه کامل مرد مسلمان در ماه حرام باشد.

در سال ۱۴۰۲، قوه قضائیه نرخ دیه کامل مرد مسلمان را در ماههای عادی ۹۰۰ میلیون تومان و در ماههای حرام ۱ میلیارد و ۲۰۰ میلیون تومان اعلام کرده است. با توجه به این نرخ، خودروی متعارف خودرویی است که قیمت آن کمتر یا مساوی ۶۰۰ میلیون تومان باشد و خودروهایی که قیمتشان بیشتر از ۶۰۰ میلیون تومان است، در دسته غیرمتعارف قرار میگیرند.

در مورد خسارتهای جانی، بیمه شخص ثالث موظف است تمام هزینههای درمانی و دیه فرد آسیب دیده در تصادف را تا سقف دیه یک مرد مسلمان پرداخت کند.

البته، در برخی موارد، بیمه شخص ثالث می تواند از پرداخت خسارت جانی خودداری کند. این موارد عبارتند از:

- ایجاد حادثه با قصد و غرض

در صورتی که راننده مقصر عمدا اقدام به ایجاد حادثه کند و این موضوع اثبات گردد، بیمه شخص ثالث می تواند از پرداخت خسارت جانی خودداری کند.

- رانندگی در حالت مستی یا استعمال مواد مخدر و روانگردان

بیمه شخص ثالث امکان عدم پرداخت خسارات جانی در حوادثی را که راننده مقصر از مواد مخدر استفاده کرده باشد دارد.

- نداشتن گواهینامه رانندگی متناسب با وسیله نقلیه

برای دریافت خسارت جانی از بیمه شخص ثالث، راننده مقصر حتما باید دارای گواهینامه رانندگی متناسب با وسیله نقلیه باشد.

سقف پرداخت خسارت بیمه شخص ثالث

بیمه شخص ثالث خسارتهای جانی وارده به اشخاص ثالث را تا سقف مبلغ دیه کامل مرد مسلمان در ماههای حرام پرداخت میکند. این مبلغ هر سال توسط قوه قضائیه تعیین میشود. سقف تعهدات مالی بیمه شخص ثالث برای همه بیمهنامهها یکسان نیست و براساس انتخاب رانندگان خودرو در زمان خرید بیمهنامه تعیین میشود.

مهلت مراجعه به بیمه بعد از تصادف

پس از وقوع تصادف، باید شرکت بیمهگر خود را از وقوع آن مطلع کنید تا روند اداری پرداخت خسارت آغاز گردد. براساس ماده ۱۵ قانون بیمه، بیمهگذار باید طی حداکثر ۵ روز کاری پس از وقوع حادثه، این مورد را به بیمهگر خود اطلاع دهد. در غیر اینصورت، بیمهگر امکان عدم پرداخت خسارت را خواهد داشت. البته در صورتی که فرد بیمهگذار به دلیل حوادثی که خارج از اختیار او بوده، امکان اطلاع دادن به بیمهگر را نداشته باشد، شرکت بیمه استثنائاتی قائل خواهد شد.

مراحل دریافت خسارت بیمه شخص ثالث

۱- گزارش تصادف به پلیس

در اولین قدم، باید تصادف را به پلیس گزارش دهید. پلیس پس از بررسی صحنه تصادف، کروکی تصادف را تنظیم میکند که یکی از مدارک مهم برای دریافت خسارت بیمه شخص ثالث است.

۲- جمعآوری مدارک

پس از تنظیم کروکی تصادف، باید مدارک مورد نیاز را جمعآوری کنید. توجه داشته باشید که مدارک مورد نیاز براساس نوع و میزان خسارات متفاوت است.

۳- ثبت درخواست خسارت

پس از جمعآوری مدارک، باید درخواست خسارت خود را ظرف حداکثر ۵ روز کاری پس از وقوع تصادف به شرکت بیمه ارائه دهید.

۴- تخمین خسارت

شرکت بیمه پس از بررسی مدارک شما، خسارت وارده را تخمین میزند. اگر میزان خسارت کمتر از سقف تعهدات بیمه شخص ثالث باشد، خسارت شما را به طور کامل پرداخت میکند. اما در صورتی که میزان خسارت بیشتر از سقف تعهدات بیمه شخص ثالث باشد، خسارت را تا سقف تعهدات خود پرداخت میکند و مابقی خسارت را باید از راننده مقصر دریافت کنید.

۵- پرداخت خسارت

پس از تایید درخواست خسارت شما، شرکت بیمه خسارت را به حساب بانکی واریز میکند.

مدارک لازم برای دریافت خسارت بیمه شخص ثالث

همانطور که گفـته شد، مدارک مورد نیاز برای دریافت خسارت بیمه شخص ثالث با توجه به نوع خسارت و میزان آن، همچنین توافق طرفین حادثه و نوع تصادف (تصادف با خودروی دیگر یا اجسام ثابت) تعیین میشود. همچنین دریافت خسارت از بیمه شخص ثالث میتواند براساس میزان و نوع خسارت و نحوه توافق طرفین، شرایط متفاوتی داشته باشد که در ادامه به آن خواهیم پرداخت.

شرایط پرداخت خسارت بیمه شخص ثالث بدون کروکی

امکان دریافت خسارت بیمه شخص ثالث بدون کروکی، تنها زمانی مهیاست که خسارت مالی وارد شده به وسیله نقلیه زیاندیده، حداکثر تا سقف تعهدات مالی قانونی آن سال بوده و هر دو خودرو نیز در دارای بیمهنامه معتبر شخص ثالث باشند. همچنین هر دو راننده باید گواهینامه مجاز رانندگی با وسیله مورد نظر را داشته باشند و اختلافی بین طرفین حادثه وجود نداشته باشد. در واقع باید طرفین در مورد اینکه مقصر حادثه کیست به توافق رسیده باشند.

همچنین برای دریافت خسارت مالی بدون کروکی، باید کارشناس خسارت بیمه هر دو خودروی مقصر و زیاندیده را بررسی کند.

مدارک مورد نیاز برای دریافت خسارت بیمه شخص ثالث بدون کروکی

مدارک مورد نیاز برای دریافت خسارت بیمه شخص ثالث بدون کروکی شامل موارد زیر میشود:

- اصل و کپی گواهینامه و کارت ملی فرد مقصر و تمامی زیاندیدگان

- اصل و کپی كارت مشخصات خودروی مقصر و زیاندیدگان

- شماره بیمه شخص ثالث خودروی مقصر و زیان دیدگان حادثه

- سند مالکیت وسیله نقلیه زیاندیده

- شماره شبا فرد زیاندیده

تفاوت کروکی سازشی و غیر سازشی در پرداخت خسارت

در صورت توافق طرفین حادثه، کروکی سازشی توسط پلیس راهنمایی و رانندگی کشیده میشود و در آن، میزان خسارت وارده به خودروها و نحوه پرداخت آن مشخص میگردد.

در صورت عدم توافق طرفین حادثه، پلیس راهنمایی و رانندگی کروکی غیر سازشی کشیده و تنها مشخصات خودروها و محل وقوع حادثه را ثبت میکند؛ اما میزان خسارت وارده در کروکی مشخص نمیشود. همچنین در صورتی که یکی از شرایط زیر در تصادف وجود داشته باشد، باید کروکی غیر سازشی کشیده شود:

- حداقل یکی از سرنشینان خودروی طرفین دچار آسیب جرحی شود.

- یکی از طرفین فاقد گواهینامه مربوط به وسیله نقلیه یا بیمه شخص ثالث باشد.

- تصادف با جسم ثابت صورت گرفته باشد.

- میزان خسارت مالی فرد زیاندیده بیش از تعهد بیمه شخص ثالث مقصر باشد.

مدارک تشكيل پرونده خسارت مالی شخص ثالث با کروکی سازشی

در صورتی که خسارت وارده به خودروی زیاندیده بالای ۳۰ میلیون تومان باشد، برای دریافت خسارت از بیمه نیاز به كروکی سازشی خواهد بود. همچنین حضور راننده و خودروی زیاندیده برای بازرسی و ارزیابی خسارت توسط كارشناس بیمه الزامی است. برای پرداخت خسارت بیمه شخص ثالث با کروکی سازشی مدارک زیر لازم است:

- اصل برگ کروکی سازشی تصادف که توسط پلیس تنظیمکننده، امضا شده باشد.

- اصل و کپی گواهینامه فرد زیاندیده

- اصل و كپی كارت ملی فرد زیاندیده

- اصل و کپی بیمه نامه ثالث معتبر خودروی زیاندیده

- اصل و کپی كارت مشخصات خودروی زیاندیده

- کپی گواهینامه، کارت مشخصات خودرو و بیمهنامه خودروی مقصر حادثه

مدارک لازم برای تشکیل پرونده و پرداخت خسارت شخص ثالث با کروکی غیر سازشی

اگر طرفین تصادف در رابطه با تعیین مقصر حادثه، به توافق نرسند، نظر پلیس را قبول نداشته باشند یا مدارک طرفین حادثه کامل نباشد، پلیس اقدام به ثبت کروکی غیر سازشی خواهد کرد. در این صورت باید فرد زیاندیده یا طرفین تصادف بههمراه مدارک مورد نیاز به شعب پرداخت خسارت بیمه مراجعه کنند. مدارک مورد نیاز شامل موارد زیر خواهد بود:

- اصل یا کپی برابر اصل شده کروکی تصادف و یا گزارش کارشناس رسمی دادگستری که توسط مرجع قضایی تایید شده باشد.

- کپی برابر اصل شده گواهینامه، كارت خودرو و كارت ملی فرد مقصر كه توسط مرجع قضایی تایید شده باشد.

- اصل و کپی گواهینامه، كارت مشخصات خودرو، كارت ملی و بیمهنامه شخص ثالث فرد زیاندیده.

در صورت کشیده شدن کروکی غیر سازشی، زیاندیده ابتدا باید برای تعیین میزان خسارت وارده به خودروی خود، به شورای حل اختلاف محل سکونت مقصر مراجعه کند.

پس از تعیین میزان خسارت، در صورتی که مقصر حادثه قبول کند که خسارت را شخصاً یا به صورت مشترک (بخشی توسط بیمه شخص ثالث و باقی توسط خود او) پرداخت کند، زیاندیده باید از شورای حل اختلاف، گزارش اصلاحی و معرفی به شرکت بیمه را درخواست کند.

پس از صدور گزارش اصلاحی، فرد زیاندیده میتواند با مراجعه به شرکت بیمه مقصر، خسارت وارده به خودروی خود را دریافت کند؛ اما در صورتی که فرد مقصر، خسارت باقیمانده را نپردازد، زیاندیده میتواند به اجرای احکام مراجعه کرده و اموال فرد مقصر را توقیف کند. همچنین در صورتی که زیاندیده دارای بیمه بدنه باشد، میتواند خسارت باقیمانده را از محل بیمه بدنه خود دریافت کند.

در صورتی که مقصر حادثه قبول نکند که مقصر است، فرد زیاندیده باید دادخواست مطالبه خسارت تنظیم کند. پس از صدور رای شورای حل اختلاف مبنی بر محکومیت مقصر حادثه، فرد زیاندیده میتواند مراحل مذکور را برای دریافت خسارت خود طی کند.

مدارک مورد نیاز تشکیل پرونده خسارت جانی شخص ثالث (دیه)

در صورتی که تصادف منجر به خسارتهای جانی شود، برای تعیین میزان دیه و ارش به حکم دادگاه نیاز است. مدارک مورد نیاز برای تشکیل پرونده خسارت جانی شخص ثالث (دیه) شامل موارد زیر است:

- اصل بیمهنامه، گواهینامه، کارت خودرو و کارت ملی راننده مقصر

- کروکی تصادف

- گزارش و صورتجلسات نیروی انتظامی

- اوراق بازجویی از مقصر و زیاندیدگان

- نظریه سازمان پزشکی قانونی

- آرای دادگاه

- شناسنامه و کارت ملی متوفیان و مجروحین

- خلاصه پرونده بالینی مصدوم یا متوفی در صورتی که در مراکز درمانی بستری شود.

- کپی شناسنامه و کارت ملی وراث متوفی و یا ذینفعان دریافت خسارت.

- جواز دفن، گزارش معاینه جسد و گواهی فوت به همراه شناسنامه باطل شده متوفی

- ارائه گواهی انحصار وراثت، در حوادث منجر به فوت.

در حوادث رانندگی منجر به صدمات بدنی به غیر از فوت، شرکت بیمهگر راننده مقصر موظف است که پس از دریافت گزارش کارشناس راهنمایی و رانندگی یا پلیس راه، حداقل ۵۰ درصد از دیه تقریبی را به اشخاص ثالث زیاندیده پرداخت کند. باقیمانده دیه نیز پس از تعیین میزان قطعی آن، پرداخت خواهد شد.

همچنین، در حوادث رانندگی منجر به فوت، شرکتهای بیمه میتوانند در صورت توافق با راننده مسبب حادثه و ورثه متوفی، بدون نیاز به رای مراجع قضایی، دیه و دیگر خسارتهای بدنی وارد شده را پرداخت کنند.

مدت زمان پرداخت خسارت بیمه شخص ثالث

در حوادث رانندگی منجر به خسارت مالی، شرکت بیمه موظف است پس از دریافت گزارش کارشناس راهنمایی و رانندگی یا پلیس راه، حداکثر تا ۱۵ روز کاری خسارت را پرداخت کند.

اگر حادثه رانندگی منجر به خسارت جانی شده باشد، شرکت بیمه باید پس از دریافت گزارش کارشناس راهنمایی و رانندگی یا پلیس راه، حداکثر تا ۱۰ روز کاری ۵۰ درصد از دیه تقریبی را به اشخاص ثالث زیاندیده پرداخت کند. باقیمانده دیه نیز پس از تعیین میزان قطعی آن، پرداخت خواهد شد.

در صورت فوت فردی در حادثه رانندگی، شرکت بیمه میتواند در صورت توافق با راننده مسبب حادثه و ورثه متوفی، بدون نیاز به رای مراجع قضایی، دیه و دیگر خسارتهای بدنی وارد شده را پرداخت کند. در صورتی که توافقی حاصل نشود، شرکت بیمه موظف است پس از دریافت گزارش پزشکی قانونی، حداکثر تا ۱۵ روز کاری خسارت را پرداخت کند.

لازم به ذکر است، در صورتی که شرکت بیمه در مهلت مقرر اقدام به پرداخت خسارت نکند، مشمول جریمه خواهد شد. میزان جریمه مطابق با قانون بیمه شخص ثالث تعیین میشود. علاوه بر این، زیاندیده میتواند در صورت عدم پرداخت خسارت در مهلت مقرر، به مراجع قضایی مراجعه کند. در این صورت، دادگاه میتواند شرکت بیمه را ملزم به پرداخت خسارت کند.

خسارت خودروهای لوکس یا نامتعارف

بر اساس قانون تمام خودروهایی که قیمت آنها از 50 درصد مبلغ دیه بیشتر باشد «نامتعارف یا لوکس» در نظر گرفتـه میشوند. به بیان دیگر، تمام خودروهایی که در سال 1402 ارزش روز آنها بیش از 600 میلیون تومان باشد، نامتعارف یا لوکس بهشمار میآیند. نحوه محاسبه خسارت پرداختی به این خودروها به شرح ذیل است:

مبلغ خسارت وارد شده * قیمت روز خودروی متعارف/ ارزش روز حادثه خودروی نامتعارف آسیبدیده

مابهالتفاوت خسارت پرداختی در خودروهای نامتعارف از طریق بیمه بدنه خودرو آسیب دیده قابل پرداخت خواهد بود. شایان ذکر است، در صورت وقوع تصادف، تا سقف 30 میلیون تومان نیاز به ارائه کروکی نخواهد بود.

مراکز پرداخت خسارت بیمه شخص ثالث

زیاندیدگان حوادث رانندگی میتوانند برای دریافت خسارت، به مراکز پرداخت خسارت بیمه شخص ثالث که شامل شعب و نمایندگیهای شرکتهای بیمه هستند، مراجعه کنند. همچنین برخی از کارگزاران بیمه، برای راحتی هرچه بیشتر بیمهگزاران امکان دریافت خسارت را بهصورت آنلاین فراهم کردهاند. در اینجا به نحوه دسترسی به مراکز پرداخت برخی از پرمخاطبترین بیمههای شخص ثالث میپردازیم.

مراکز پرداخت خسارات بیمه ایران

در جدول زیر امکان مشاهده آدرس و شماره تماس مراکز پرداخت خسارات شرکت بیمه ایران را خواهید داشت:

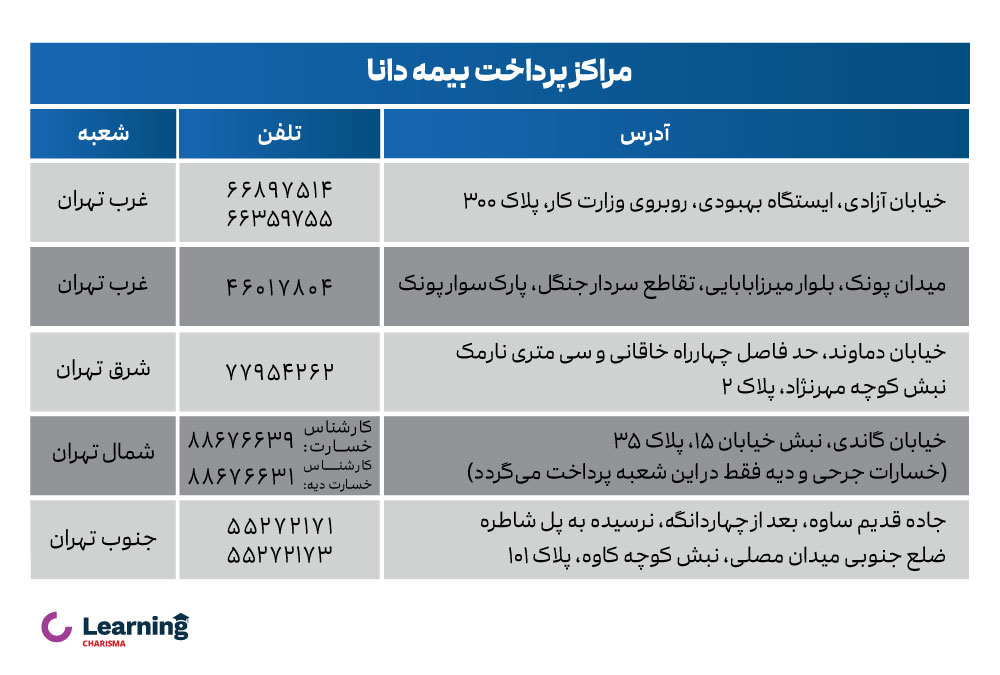

مراکز پرداخت خسارات بیمه دانا

در جدول زیر، آدرس و شماره تماس مراکز پرداخت خسارات شرکت بیمه دانا را آورده شده است:

مراکز پرداخت خسارات بیمه آسیا

در صورتی که از بیمه شخص ثالث بیمه آسیا استفاده میکنید، جدول زیر برای بررسی آدرس و شماره تماس مراکز پرداخت خسارت مناسب است.

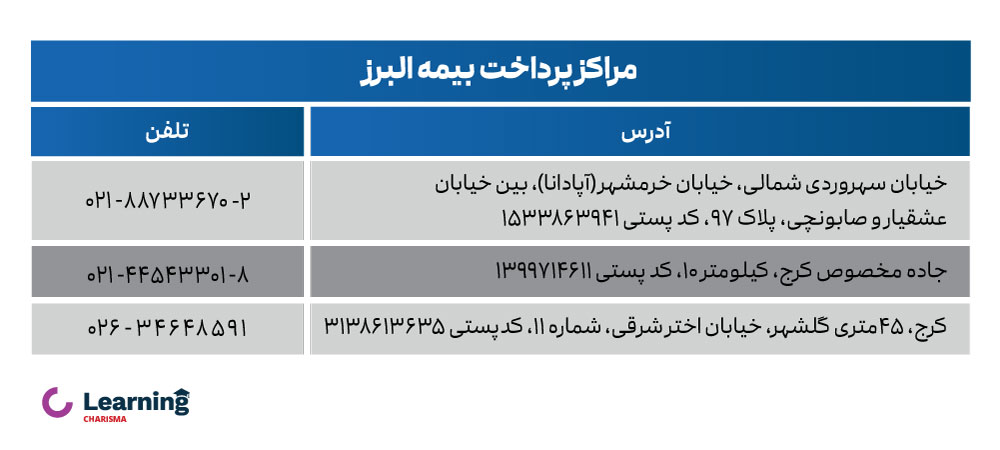

مراکز پرداخت خسارات بیمه البرز

دارندگان بیمه شخص ثالث البرز میتوانند از جدول زیر برای بررسی آدرس و شماره تماس مراکز پرداخت خسارت استفاده کنند.

مراکز پرداخت خسارات بیمه پاسارگاد

جدول زیر نشاندهنده آدرس و شماره تماس مراکز پرداخت خسارت بیمه پاسارگاد است.

سخن پایانی

بیمه شخص ثالث یک بیمه اجباری برای وسایل نقلیه است که دو نوع خسارت مالی و جانی را پوشش میهد. در صورت وقوع حادثه، طرفین تصادف باتوجه به نوع و میزان خسارت، میتوانند بدون کروکی یا با کروکی سازشی و غیر سازشی برای جبران خسارت خود اقدام کنند. اما بیمهگذار باید طی حداکثر ۵ روز کاری پس از وقوع حادثه، این مورد را به بیمهگر خود اطلاع داده و مدارک مورد نیاز را ارائه دهد. مدارک مورد نیاز برای دریافت خسارت بیمه شخص ثالث با توجه به نوع خسارت و میزان آن، همچنین توافق طرفین حادثه و نوع تصادف (تصادف با خودروی دیگر یا اجسام ثابت) تعیین میشود.

سوالات متداول

بیمه شخص ثالث خسارتهای مالی و جانی را پوشش میدهد. خسارتهای جانی شامل هزینههای درمانی و دیه فرد آسیبدیده هستند. همچنین خسارتهای مالی شامل آسیبهای وارد شده به اموال اشخاص ثالث میشود.

برای دریافت خسارت بیمه شخص ثالث، ابتدا گزارش حادثه را به پلیس راهنمایی و رانندگی اطلاع دهید. سپس با مراجعه به شرکت بیمه و تکمیل فرم درخواست خسارت، مدارک مورد نیاز را تهیه و نسبت به دریافت خسارت بیمه شخص ثالث اقدام کنید.

سقف بیمه شخص ثالث در هر سال توسط بیمه مرکزی اعلام میشود. در سال 1402، این سقف معادل 600 میلیون تومان است.

بیمهگذار باید طی حداکثر ۵ روز کاری از تاریخ وقوع حادثه، شرکت بیمه را مطلع کند. در غیر این صورت، امکان دارد که بیمهگر جبران خسارت را قبول نکند؛ مگر اینکه بیمهگذار امکان اثبات این موضوع را داشته باشد که به دلایلی موجه و خارج از اختیارش نتوانسته این موضوع را اطلاع دهد.