صندوق اهرمی چیست؟ + بررسی تخصصی صندوق های اهرمی

آیا میدانستید که میتوانید به پشتوانه سرمایه افراد دیگر، به سودهای چند برابری برسید؟ این امکان در بازار سرمایه و از طریق صندوق اهرمی وجود دارد. اما صندوق اهرمی چیست و چرا به یکی از ابزارهای پرطرفدار سرمایهگذاری در بورس تبدیل شده است؟

در این مقاله از کاریزما لرنینگ، به بررسی دقیق صندوق های اهرمی میپردازیم و نحوه عملکرد آنها، مزایا و معایب و نکات کلیدی برای سرمایهگذاری در آن را بیان خواهیم کرد. همچنین با بررسی لیست صندوق های اهرمی بورس ایران، شما را با انواع صندوق اهرمی موجود در بازار بورس ایران آشنا میکنیم. پس با این مقاله همراه باشید تا با استفاده از این ابزار قدرتمند، به یک سرمایهگذاری پر سودی را تجربه کنید.

صندوق اهرمی چیست؟

صندوق اهرمی (LETF) یک نوع صندوق سرمایهگذاری است که با استفاده از اهرم، سود بیشتری برای سرمایهگذاران ایجاد میکند. به نقل از سایت investing.com: «صندوق های سرمایه گذاری مشترکی هستند که از تکنیک های سرمایه گذاری اهرمی مالی برای به حداکثر رساندن بازده استفاده می کنند.» این صندوقها به سرمایهگذاران این امکان را میدهند که علاوه بر استفاده از مزایای همه صندوقهای سرمایهگذاری، مثل مدیریت حرفهای و نقدشوندگی بالا، از اهرم هم استفاده کنند تا بتوانند با پذیرش ریسک بیشتر، با پول بیشتری نسبت به دارایی خود سرمایهگذاری کنند.

به زبان ساده، صندوق اهرمی امکانی را فراهم میکند که سرمایهگذاران بتوانند با مبلغی بیش از دارایی خود سرمایهگذاری کرده و بازدهی مضاعف کسب کنند.

اهرم چیست؟

اگر بخواهید به طور واضح بدانید که منظور از اهرم در صندوق های اهرمی چیست، باید بگوییم که اهرم در سرمایهگذاری به استفاده از وام یا بدهی برای افزایش میزان سرمایهگذاری گفته میشود. به عبارت دیگر، اهرم به سرمایهگذاران اجازه میدهد تا با استفاده از منابع مالی خارجی (مانند وامها) توانایی مالی خود را برای سرمایهگذاری افزایش دهند و در نتیجه پتانسیل سودآوری و بازده خود را چند برابر کنند. سایت investopedia.com میگوید: «سرمایه گذاری اهرمی تکنیکی است که با استفاده از پول قرضگرفتهشده، بهدنبال سود سرمایهگذاری بالاتر است.»

برای درک بهتر، فرض کنید شما ۱۰۰ میلیون تومان سرمایه دارید و قصد دارید در یک دارایی خاص سرمایهگذاری کنید. اگر از اهرم استفاده کنید و بتوانید 400 میلیون تومان دیگر وام بگیرید، حالا میتوانید با بدهی که قرض گرفتهاید، 500 میلیون تومان سرمایهگذاری کنید. در این حالت، هر افزایش ارزش دارایی مورد نظر، بازده بیشتری برای شما به همراه خواهد داشت، زیرا شما با سرمایه بیشتری وارد بازار شدهاید.

به طور خلاصه، اهرم ابزاری است که با افزایش توان مالی شما، امکان کسب سود بیشتر را فراهم میکند، اما در عین حال ریسکهای مربوط به زیانهای احتمالی را نیز افزایش میدهد. در نتیجه، استفاده از اهرم نیازمند دانش و مدیریت دقیق مالی است تا بتوان به طور هوشمندانه از این ابزار بهره برد.

فیلم آموزشی صندوق اهرمی

برای درک بهتر صندوق های اهرمی و نحوه کارکرد آن، میتوانید ویدئوی زیر را مشاهده کنید و سپس ادامه مقاله را مطالعه نمایید.

صندوق اهرمی چند نوع واحد دارد؟

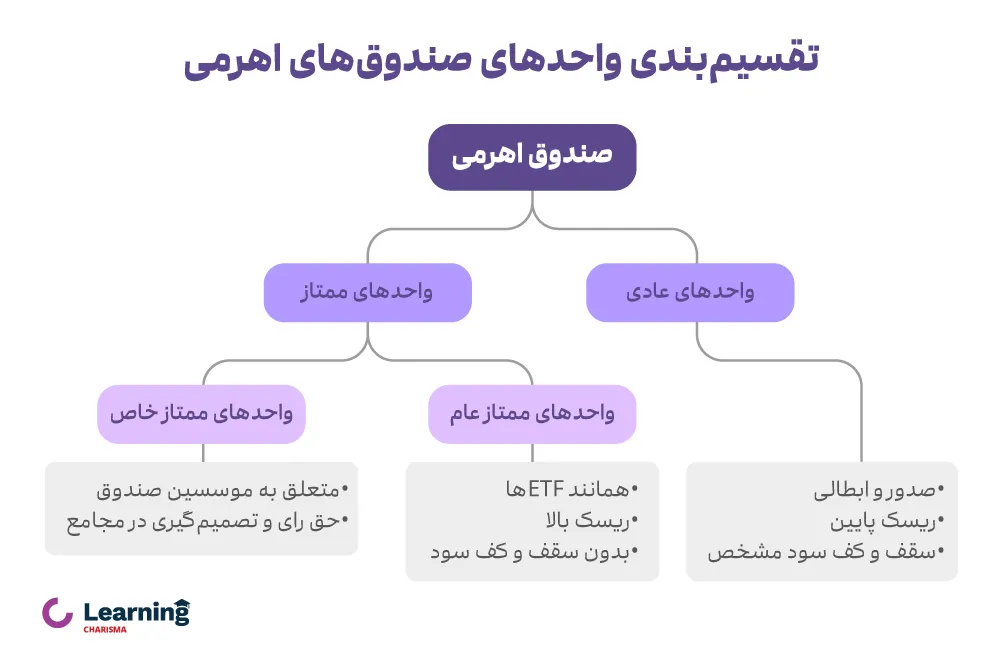

صندوق های اهرمی بورس ایران برای اینکه بتوانند قابلیت اهرم را برای سرمایهگذاران خود ایجاد کنند، دارای دو نوع واحد سرمایهگذاری با نامهای ممتاز و عادی هستند. این دو نوع واحد سرمایهگذاری به دو دسته واحدهای قابل معامله (ETF) و واحدهای مبتنی بر صدور و ابطال تقسیم میشوند. این دو نوع واحد برای دو گروه مختلف از سرمایهگذاران با اهداف و رویکردهای متفاوت طراحی شدهاند که در ادامه به معرفی آنها میپردازیم:

-

واحدهای عادی

واحدهای عادی صندوق اهرمی برای افرادی مناسب است که ریسکپذیری کمی دارند و به دنبال سود مطمئن و محدود هستند. این واحدها در مدت زمان یک سال حدود 31 تا 32 درصد سود تضمینشده برای سرمایهگذاران ایجاد میکنند و یکی از گزینههای کمریسک در بازار بورس محسوب میشوند.

-

واحدهای ممتاز

واحدهای ممتاز صندوق اهرم برای افرادی مناسب است که ریسکپذیر و جسور هستند و میخواهند سود بیشتری کسب کنند. به همین دلیل، این واحدها دارای قابلیت اهرم هستند و با ایجاد بدهی برای سرمایهگذاران، بازدهی بیشتری ایجاد میکنند.

ویژگی واحدهای ممتاز صندوق اهرمی چیست؟

توجه داشته باشید که واحدهای ممتاز خود به دو نوع واحدهای ممتاز عام و واحدهای ممتاز خاص تقسیم میشوند:

- واحدهای ممتاز خاص: این واحدها به موسسان صندوق تعلق میگیرد و دارندگان این واحدها حق رای در تصمیمات صندوق را دارند. در نظر داشته باشید که انتقال این واحدها شرایط خاصی دارد.

- واحدهای ممتاز عام: این واحدها در دست سهامداران عام هستند و در بورس معامله میشوند.

ساز و کار صندوق اهرمی چیست؟

صندوق اهرمی نوعی صندوق سهامی است، یعنی مدیر صندوق میتواند بیشتر سبد دارایی صندوق را به خرید سهام اختصاص دهد و این موضوع به استراتژی مدیر صندوق بستگی دارد. به همین دلیل، ارزش داراییهای این صندوق با تغییرات قیمت سهام میتواند نوسانات زیادی داشته باشد.

بر اساس استراتژی صندوقهای اهرمی، سهامداران ممتاز تضمین میکنند که سهامداران عادی حداقل بازدهی مشخصشده را دریافت کنند. بنابراین، سهامداران عادی نگران بازدهی و دارایی خود نخواهند بود. اما سهامداران ممتاز به خاطر پذیرش این ریسک و تعهد، میتوانند از مکانیزم اهرم استفاده کنند. بنابراین اگر بازدهی صندوق بیش از سقف بازدهی تعیین شده برای سهامداران عادی یعنی همان 32 درصد باشد، سهامداران ممتاز علاوه بر سود سرمایه خودشان، مازاد سود سهامداران عادی را نیز دریافت میکنند.

برای مثال، اگر بازدهی صندوق اهرمی کاریزما ۱۹۰ درصد باشد، سهامداران عادی 32 درصد سود میگیرند و 158 درصد باقیمانده به سهامداران ممتاز میرسد. سهامداران ممتاز از سرمایه خودشان ۱۹۰ درصد سود میگیرند و با اضافه شدن مازاد سود سهامداران عادی (158 درصد)، سود بیشتری بهدست میآورند.

اما اگر صندوق در یک سال فقط ۲۰ درصد سود کند، سهامداران عادی، حداقل سود تضمین شده یعنی 31 درصد سود را میگیرند و 11 درصد کسری سود، از سهامداران ممتاز تأمین میشود. در این حالت، سهامداران ممتاز به جای کل سود صندوق، فقط 9 درصد سود دریافت میکنند.

در عکس زیر میتوان به بررسی سریع واحدهای عادی و ممتاز صندوق سرمایه گذاری اهرمی و مقایسه آنها پرداخت:

سود و زیان صندوق اهرمی چگونه تعیین میشود؟

سود و زیان صندوق های اهرمی بر اساس عملکرد سرمایهگذاریهای صندوق در بازار مالی تعیین میشوند. این عملکرد به تغییرات قیمت داراییهایی بستگی دارد که صندوق اهرمی در آنها سرمایهگذاری کرده است. به عبارت دیگر، اگر قیمت داراییهای سبد سرمایهگذاری صندوق افزایش یابد، صندوق سود کرده و اگر قیمت آنها کاهش یابد، صندوق زیان میکند.

با توجه به اینکه صندوق های اهرمی از نوع صندوقهای سهامی هستند، ۷۰ تا ۹۵ درصد از سبد سرمایه خود را در سهام و حق تقدم شرکتهای پذیرفته شده در بورس سرمایهگذاری میکنند و باقی سرمایه را به اوراق با درآمد ثابت مانند اوراق مشارکت و غیرهاختصاص میدهند. بنابراین، این نوع از صندوقها بهصورت ذاتی دارای ریسک بالایی هستند. اما برای ایجاد قابلیت اهرم در واحدهای ممتاز، ریسک واحدهای عادی حذف شده و این گروه از سرمایهگذاران از بازدهی ثابت برخوردار میشوند.

با توجه به اینکه دو نوع واحد سرمایهگذاری برای این صندوق در نظر گرفته شده است، دو NAV یا خالص ارزش دارایی در این صندوق به طور روزانه محاسبه می شود که به طور مجزا مربوط به سهامداران عادی و ممتاز خواهد بود که از طریق سایت صندوق قابل بررسی است.

مقایسه واحدهای بدون ریسک و پرریسک صندوق سرمایه گذاری اهرمی

همانطور که تاکنون متوجه شدهاید، برای خرید صندوق اهرمی بورس ابتدا باید استراتژی و انتظارات خود از سرمایهگذاری را تعیین کرده و متناسب با آن اقدام نمایید. واحدهای عادی صندوق های اهرمی که از نوع صدور و ابطالی هستند را میتوان به عنوان واحدهای با درآمد ثابت بهحساب آورد. این واحدها مناسب افراد ریسکگریز است که ترجیح میدهند کف و سقف بازدهی مشخصی داشته باشند. بنابراین در صورتیکه قصد دریافت سود بدون ریسک و مشخصی دارید این واحدها مناسب شماست.

در مقابل، واحدهای ممتاز صندوق اهرم که به صورت ETF در بورس معامله میشوند، دارای ریسک بالایی هستند. این واحدها از اهرم مالی بهره میبرند، به این معنی که سرمایهگذاران میتوانند با خرید این واحدها، با مقدار بیشتری نسبت به دارایی خود، سرمایهگذاری کرده و بازدهی بیشتری کسب کنند. اما این کار ریسک بالاتری نیز به همراه دارد.

در روندهای صعودی، سهامداران از این صندوق استقبال زیادی دارند زیرا این صندوق میتواند بازدهی خوبی نصیب سرمایه گذاران کند. در ادامه، به طور مفصل خواهیم گفت که مزایا و معایب صندوق اهرمی چیست و خرید واحدهای صندوق اهرمی به چه افراد توصیه میشود.

مزایای سرمایه گذاری در صندوق اهرمی چیست؟

قبل از معرفی و عرضه صندوقهای سرمایهگذاری اهرمی، احساس میشد که برای سرمایهگذاری با مبالغ کم و کسب بازدهی بالا از سهام، گزینههای کافی وجود ندارد. اما در حال حاضر افراد با سطوح مختلف از تمایل به پذیرش ریسک و یا اجتناب از آن، میتوانند به نیازهایشان پاسخ دهند. از دیگر مزایای صندوق اهرمی میتوان به موارد زیر اشاره کرد:

-

کسب بازدهی مازاد

به دلیل وجود اهرم در واحدهای ممتاز، سرمایهگذاران میتوانند با مبالغ کم (حداقل 100 هزار تومان)، بازدهی بیشتری از میزان سرمایهگذاری خود کسب کنند. توجه کنید که قابلیت اهرم، ریسک سرمایهگذاری را بیشتر میکند؛ بنابراین همانطور که بازار صعودی، بازدهی صندوق های اهرمی بیشتر از سایر صندوقهای سرمایهگذاری است، در زمان نزولی بودن بازار نیز، احتمال کسب بازدهی منفی نیز بالاتر خواهد بود.

در صورتی که قصد سرمایهگذاری در واحدهای ممتاز صندوق های اهرمی را دارید، با توجه به اینکه اکثر دارایی صندوق در سهام و حق تقدم آن سرمایهگذاری شده و جزو صندوقهای پرریسک محسوب میشود، بهتر است برای سرمایهگذاری خود افق زمانی بلند مدت در نظر بگیرید.

-

مناسب برای سرمایهگذاران ریسکگریز و ریسکپذیر

به دلیل وجود تنوع در واحدهای صندوق های اهرمی بازار سرمایه، سرمایهگذاران ریسکپذیر و ریسکگریز امکان سرمایهگذاری در این صندوق را دارند.

ریسک صندوق های اهرمی چقدر است؟

ریسک سرمایهگذاری در صندوق اهرمی بستگی به نوع واحد آن دارد. اگر در واحدهای عادی صندوق اهرمی سرمایهگذاری کنید، سرمایهگذاری شما تقریبا بدون ریسک خواهد بود. اما واحدهای ممتاز این صندوق، ریسک بالایی دارند.

واحدهای ممتاز صندوقهای اهرمی نسبت به صندوقهای سهامی یا درآمد ثابت ریسک بسیار بالاتری دارند، چون سود و زیان آنها با ضریب چندبرابری محاسبه میشود. یعنی اگر بازار مثبت باشد، سرمایهگذار میتواند سود بیشتری نسبت به صندوقهای عادی کسب کند، اما در صورت منفی شدن بازار، زیان او هم به همان نسبت بیشتر خواهد بود. به همین دلیل این صندوقها بیشتر مناسب افرادی هستند که قدرت ریسکپذیری بالایی دارند و با نوسانات بازار راحت کنار میآیند. البته ریسک صندوقهای اهرمی وابستگی شدیدی به شرایط بازار و عملکرد مدیر صندوق نیز دارد. برای مثال، مدیر صندوق میتواند با تغییر پرتفوی صندوق یا تغییر ضریب اهرمی صندوق اهرمی، بازدهی و ریسک صندوق را تغییر دهد.

تفاوت دیگر صندوقهای فعال با صندوق اهرمی چیست؟

در بازار سرمایه صندوقهای سرمایهگذاری متفاوتی وجود دارد که در مقاله انواع صندوق سرمایهگذاری به آنها اشاره کردیم. با این حال درصد زیادی از صندوقهای سرمایهگذاری در سه دسته صندوقهای با درآمد ثابت، صندوقهای مختلط و صندوقهای سهامی جای میگیرند.

هیچکدام از این صندوقها امکان سرمایهگذاری به صورت اهرمی را ندارند. به این معنا که نمیتوانند فراتر از بازدهی صندوق، به سهامداران سودی پرداخت کنند. برای این منظور باید براساس همان منابعی که از سرمایهگذاران دریافت میکنند، سهام خریداری کرده و سرمایهگذاری کنند. در واقع، اصلیترین تفاوت میان صندوق های اهرمی با دیگر صندوقهای بازار سرمایه در اهرمی بودن بازدهی سهامداران ممتاز این صندوق است.

لیست صندوق های اهرمی

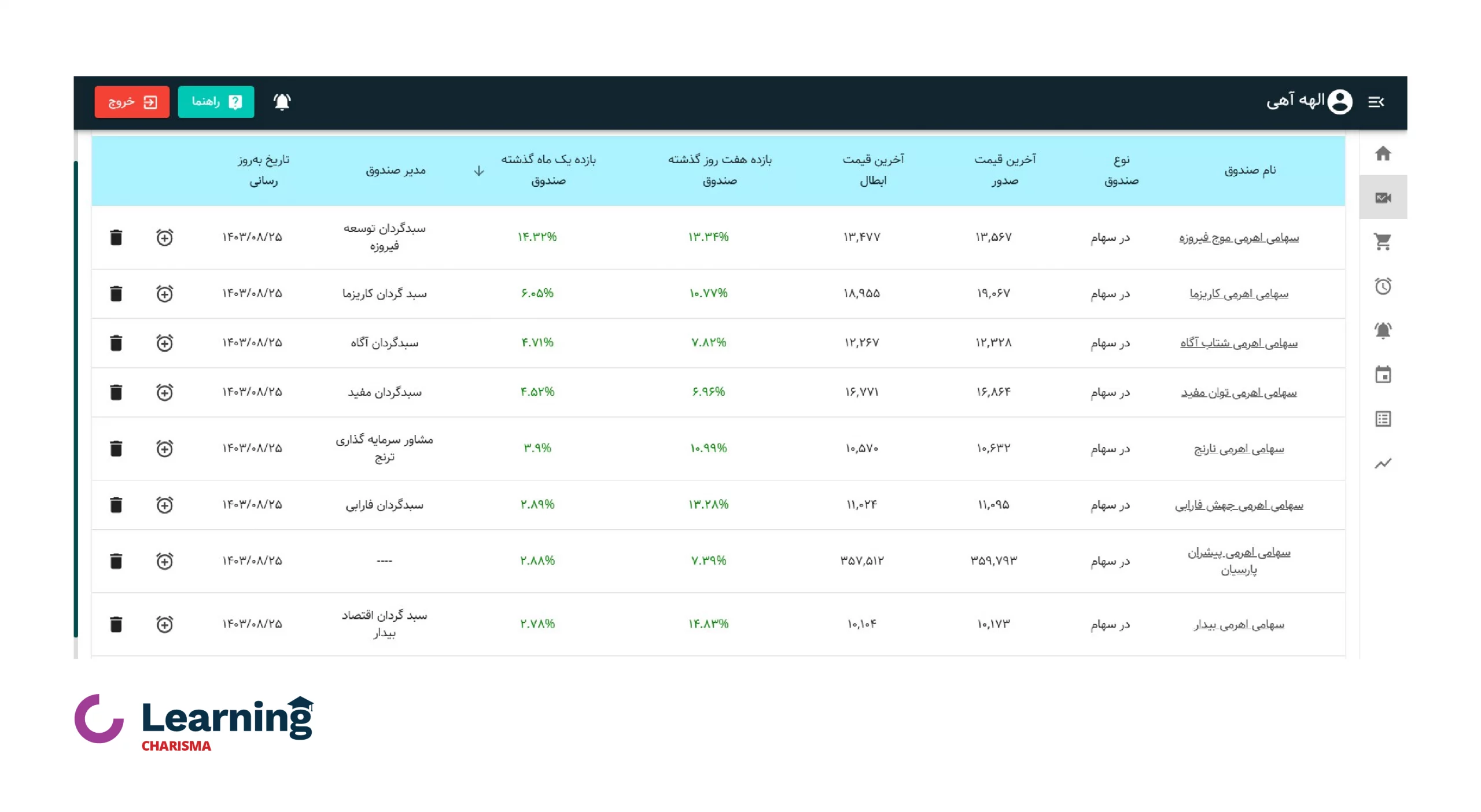

تاکنون 7 صندوق اهرمی در بازار سرمایه پذیره نویسی شدهاند و در حال فعالیت هستند. صندوق اهرمی کاریزما در سال 1400 و زیر نظر شرکت سبدگردان کاریزما، به عنوان اولین صندوق اهرمی پذیره نویسی شد و صندوق اهرمی بیدار و صندوق اهرمی نارنج آخرین صندوق های اهرمی بودند که در تیرماه سال 1403 پذیره نویسی شدند. لیست صندوق های اهرمی بازار سرمایه به شرح زیر میباشد:

- صندوق اهرمی کاریزما

- صندوق اهرمی توان مفید

- صندوق اهرمی جهش فارابی

- صندوق اهرمی شتاب آگاه

- صندوق اهرمی موج فیروزه

- صندوق اهرمی بیدار

- صندوق اهرمی نارنج

امکان بررسی لیست صندوق های اهرمی بورس و مقایسه آنها از طریق سایت فیپیران مهیاست. در صورتی که میخواهید بهترین صندوق اهرمی بازار سرمایه را بشناسید، پیشنهاد میکنیم مقاله زیر را مطالعه کنید:

نحوه خرید صندوق اهرمی چگونه است؟

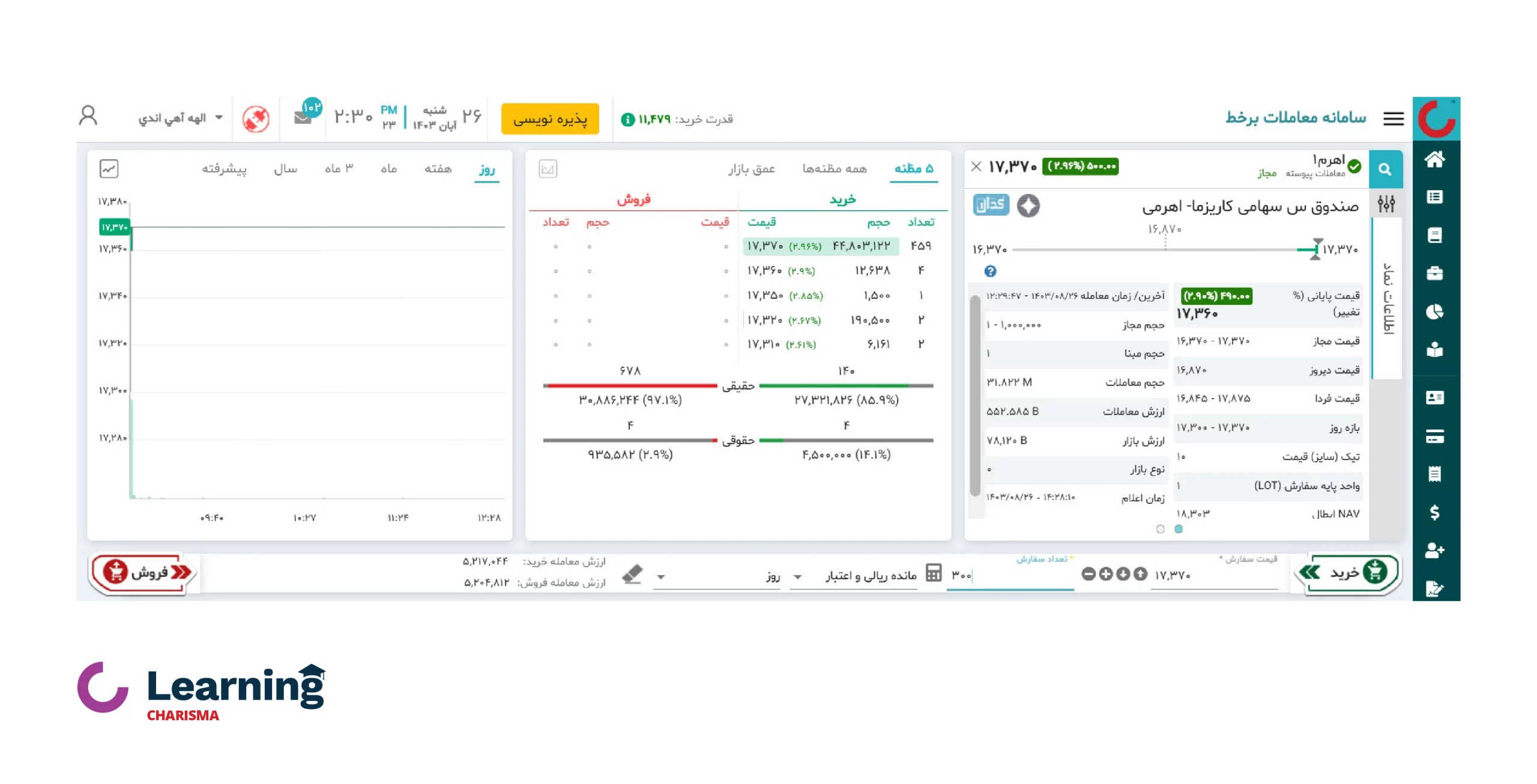

نحوه خرید صندوق اهرمی بستگی به نوع واحد مدنظر شما خواهد داشت. برای معامله واحدهای پرریسک صندوق سرمایه گذاری اهرمی یا همان واحدهای ممتاز، با توجه به اینکه این واحدها قابل معامله در بازار بورس هستند، میتوانید از طریق سامانههای معاملاتی آنلاین تمام کارگزاریها اقدام کنید. برای اینکار باید ابتدا هزینه خرید صندوق را در سامانه معاملاتی شارژ کنید. سپس نماد صندوق را جستوجو کرده و اقدام به ثبت سفارش خرید نمایید.

بسیاری از افراد میپرسند که سهم اهرم چیست؟ یا به دنبال سهام اهرمی هستند. اگر این سوال برای شما هم ایجاد شده است، باید بدانید که نام واحدهای قابل معامله صندوق اهرم، «اهرم» است و برای خرید این واحدها باید در سامانه معاملاتی، نام اهرم را جستوجو کنید.

روش دیگری که برای خرید واحدهای ممتاز و عادی صندوق اهرم کاریزما وجود دارد، استفاده از اپلیکیشن کاریزما است. شما میتوانید از طریق بخش سرمایهگذاری این اپلیکیشن، سفارش خرید و فروش صندوق اهرم را در هر ساعت از شبانهروز ثبت کنید. توجه داشته باشید که هزینه معامله واحدهای ممتاز و عادی صندوق اهرم متفاوت است.

دامنه نوسان صندوق های اهرمی چند درصد است؟

واحدهای ممتاز صندوق های اهرمی بازار سرمایه قابل معامله در بورس هستند و به همین دلیل نیز دامنه نوسان دارند. در حال حاضر، دامنه نوسان واحدهای ممتاز صندوق اهرمی، مثبت و منفی 4 درصد است.

نتیجهگیری: کلید موفقیت در سرمایهگذاری با صندوق های اهرمی

صندوق سرمایه گذاری اهرمی یک نوع صندوق سرمایهگذاری است که از مکانیزم اهرم برای افزایش سود استفاده میکند. یکی از ویژگیهای برجسته این صندوق، وجود دو نوع واحد سرمایهگذاری است. واحدهای صندوق اهرمی به دو نوع واحد عادی (صدور و ابطال) و واحد ممتاز (ETF) تقسیم میشوند. واحـدهای عادی صندوق اهرم برای سرمایهگذاران با ریسک کمتر مناسب است، در حالی که واحدهای ممتاز برای افراد ریسکپذیر مناسب هستند.

واحـدهای عادی این صندوق دارای تضمین سود هستند و تحت هر شرایطی، بازدهی سالانه 31 الی 32 درصدی به سرمایهگذاران خود تخصیص میدهند، اما واحدهای ممتاز این صندوق، دارای قابلیت اهرم است که میتواند در شرایط صعودی بازار، سودی بیشتر از سود صندوق را به سرمایهگذاران اعطا کند. به همین دلیل زمان سرمایهگذاری در این واحدها اهمین بسیار زیادی دارد. گاهی سرمایهگذاران میتوانند در زمان مناسب و حتی با سرمایهگذاری کوتاه مدت در این صندوق سود بسیار بالایی کسب کنند.

برای خرید واحدهای صندوق اهرمی، نیاز به داشتن کد بورسی دارید. برای خرید واحدهای ممتاز، میتوانید از طریق سامانههای آنلاین کارگزاریها، نام نماد صندوق را جستوجو کرده و خرید خود را انجام دهید. اما برای خرید واحدهای عادی، باید فرآیند صدور و ابطال واحدهای صندوق را از طریق اپلیکیشن کاریزما انجام دهید.

سوالات متداول

صندوق اهرمی، نوعی صندوق سرمایهگذاری سهامی است که مدیر صندوق از اهرم مالی برای افزایش میزان سرمایهگذاری و به تبع آن، میزان سود یا زیان استفاده میکند.

واحدهای صندوق اهرمی را میتوان به دو نوع عادی و ممتاز تقسیم کرد. واحدهای عادی از نوع صدور و ابطالی هستند و واحدهای ممتاز از نوع قابل معامله یا ETF هستند.

سازوکار صندوق های اهرمی به زبان ساده به این صورت است که واحدهای ممتاز این صندوقها به صورت اهرمی بازدهی کسب میکنند یعنی اگر میخواهید بیشتر از دارایی خودتان در بازارسهام سرمایهگذاری کنید واحدهای ممتاز مناسب شماست. واحدهای عادی همان واحدهایی هستند سرمایه خود را به واحدهای ممتاز میدهند و به ازای آن سود ثابتی در سال دریافت میکنند.

برای خرید واحدهای عادی که از نوع صدور و ابطالی هستند به سایت کاریزما مراجعه کنید. جهت خرید واحدهای ممتاز صندوق اهرمی کاریزما نیز پس از ورود به سامانه معاملاتی کارگزاری خود نماد «اهرم» را جستوجو کرده و برای آن سفارش خرید ثبت کنید.

صندوق اهرمی کاریزما اولین و بزرگترین صندوق سرمایهگذاری اهرمی در بازار بورس اوراق بهادار ایران است که توسط گروه مالی کاریزما راهاندازی و مدیریت میشود. بازدهی این صندوق از آذر 1400 تا به الان بالای 150 درصد بوده است.

امکان بررسی لیست صندوق های اهرمی بورس و مقایسه آنها از طریق سایت فیپیران مهیاست.

70 دیدگاه برای این مطلب

سلام صندوق اهرمی 40میلیون خرید درخواست دادم. خواستم کنسل بشه.

باید چکار کنم.

سلام ابوطالب عزیز

لطفا برای پیگیری این موضوع از طریق شماره تماس 41000-021 با پشتیبانی کاریزما ارتباط بگیرید.

سلام خسته نباشید من در صندوق اهرم واحد ممتاز خرید زدم ن به دارایی هام اضافه شده ن برگشت خورده .ب حساب راهنمایی میکنید لطفا.

سلام مهدی عزیز

لطفا برای پیگیری این موضوع از طریق شماره تماس 41000-021 با پشتیبانی کاریزما ارتباط بگیرید.

سلام وقت بخیر من صندوق کهربا خریدم ولی در دارایی های من چرا وارد نشده؟.؟

سلام آقای باقری

برای بررسی این موضوع از طریق شماره 41000-021 با پشتیبانی کاریزما ارتباط بگیرید.

آیا صندوق های اهرمی مجمع عمومی سالیانه دارند؟؟

سلام ابوالفضل عزیز

خیر صندوقهای سرمایه گذاری مجمع عمومی سالیانه برگزار نمیکنن.

مبلغ 5میلیونتومانکارةتهدیه میخوام

سلام عاطفه عزیز

برای دریافت کارت هدیه کاریزما، مقاله «کارت هدیه کاریزما چیست و چطور آن را کادو بدهیم؟» رو مطالعه کنید. در این مقاله، نحوه خرید کارت هدیه کاریزما با یک ویدئوی کوتاه نیز آموزش داده شده است.

با سلام

اینکه ریسک بالایی در صندوق اهرمی وجود داره ، منظور از بین رفتن دارایی هست ( مثل لیکویید شدن در اهرم رمز ارز ) یا اینکه منظور از ریسکی بودن این صندوق تنها پایین اومدن چند برابری ارزش داراییه ، و در بلند مدت ممکنه همون تعداد دارایی به سود بالا برسه؟

ممنون از پاسختون

سلام یاسر عزیز

امکان از دست رفتن کل سرمایه با سرمایهگذاری در واحدهای ممتاز صندوق اهرم وجود نداره؛ اما چون این صندوق از مکانیزم اهرم برای افزایش بازدهی واحدهای ممتاز استفاده میکنه، در شرایطی که بازار نزولی باشه میتونه با ضرری بیشتر از سایر صندوقهای سرمایهگذاری مواجه بشه. چون واحدهای ممتاز سود واحدهای عادی (بدون ریسک) رو تضمین میکنن. اما به هر حال، واحدهای ممتاز این صندوق پتانسیل سودآوری بسیار بالایی در بازارهای صعودی داره. اگه میخواین بیشتر با ساز و کار صندوق اهرمی و مکانیزم اهرم آشنا بشین، پیشنهاد میکنم مقاله «ضریب اهرمی صندوق اهرمی و نحوه محاسبه آن» رو هم مطالعه کنین. در صورتی که سوالتون برطرف نشده یا سوال دیگهای هم دارین، خوشحال میشم که کمکتون کنم.

ایا به سود صندق اهرمی ثابت روزشمار سود مرکب تعلق میگیره؟

سلام مهدی عزیز

زمانی سود مرکب میشه که سود هر دوره به سرمایه اولیه اضافه بشه و در دورههای بعدی، سود جدید بر اساس مجموع سرمایه و سودهای قبلی محاسبه بشه. برای همین در صورتی که سود سرمایهگذاری رو خارج نکنین، سود صندوقهای سرمایهگذاری هم بهصورت مرکب محاسبه میشه. پیشنهاد میکنم برای درک بهتر مفهوم سود مرکب، مقاله «سود مرکب چیست و نحوه محاسبه آن به چه صورت است؟» رو مطالعه کنین. همچنین میتونین با محاسبهگر آنلاین سود مرکب، سود سرمایهگذاریتون رو محاسبه کنین.

با سلام ، سوالی که ذهن من رو مشغول کرده اینه که ، در دوره برگذاری مجامع ، قاعدتا شرکت ها سود خودشون رو تقسیم میکنند ، و توی دوره 3 یا 4 ماهه این سود رو به سهامداران پرداخت میکنند ، موقع بازگشایی نماد ها این سود تقسیمی از قیمت سهم کسر میشه ، و قاعدتا باید nav صندوق ها نیز با این کاهش قیمت سهم ها کم بشه ، این دیدگاه من درسته؟

با واریز شدن سودها اون موقع nav صندوق ها به خاطر وجه نقدشون افزایش پیدا میکنه ؟

سلام محسن عزیز

بله، سودی که سهمهای موجود در پرتفوی یک صندوق سرمایهگذاری تقسیم کردهاند، روی nav صندوق اعمال میشود.

چرا هر چی اهرمی رو بروز رسانی میکنم اجازه خرید نمیده و میگه نیاز به بروز رسانی؟

سلام ساغر عزیز

لطفا برای پیگیری این موضوع با مرکز خدمات کاریزما به شماره تماس 41000-021 ارتباط بگیرین.

سلام

خسته نباشید

من در تاریخ ششم اردیبهشت مبلغ ۵۰٫۰۰۰٫۰۰۰ ﷼ واریز کردم ولی در لیست گردش حساب « ناموفق » ثبت شده بود و هنوز به مانده من اضافه نشده است.

برایم پیام آمد که طرف ۷۲ ساعت وجه به شما عودت میگردد لیکن هنوز پولی به حساب من برگشت داده نشده است.

لازم است کاری انجام دهم یا کماکان منتظر باشم ؟

سلام اسداله عزیز

لطفا برای پیگیری این موضوع با مرکز خدمات کاریزما به شماره تماس 41000-021 ارتباط بگیرین.

سلام .این روش خرید صندوق دیگه سود سالیانه نداره ؟یا همون سود مجمع

سلام وقتتون بخیر

صندوقهای سرمایهگذاری سود جمع ندارن.

سلام من ۲۰۰ تومن در صندوق ثابت سرمایه گذاری کردم اول میخوام بدونم سرمایه من کجاست

دوم چگونه میتونم به صندوق اهرمی کاریزما منتقل کنم

سلام آقای بلقرواظمی

با توجه به اینکه نام صندوق درآمد ثابت مدنظرتون رو نمیدونین، برای بررسی داراییتون به درگاه ذینفعان بازار مراجعه کنید. در این سایت امکان بررسی صندوق وجود دارد. سپس برای انتقال آن به صندوق اهرم، باید ابتدا اقدام به فروش واحدهای آن کرده و سپس با وجه حاصل از فروش، اقدام به خرید صندوق اهرم کنید.

سلام پنج روزه درخواست خرید داده ام ولی هنوز ثبت نشده

سلام مسعود عزیز

برای بررسی این مورد لازمه که اطلاعات دقیق شما رو داشته باشیم. لطفا با پشتیبانی گروه مالی کاریزما به شماره 41000-021 در ارتباط باشید.

آیا یک ماهه میشه سرمایه گذاری کنیم

سلام آقای نوروزی

بله، سرمایهگذاری در صندوق اهرمی دارای محدودیت زمانی نیست.

سلام

درخواست خرید اهرم را ثبت کردم ولی هنوز خرید انجام نشده

لطفاً راهنمایی بفرمایید

متشکرم

سلام امیر جان

درخواست خرید صندوق اهرم رو در کدوم سامانه ثبت کردید؟ قصد خرید احدهای عادی رو دارید یا ممتاز؟ لطفا اطلاعات کامل بدین تا راهنماییتون کنم.

سلام. وقت بخیر. میخواستم سوال کنم اگه کسی یک میلیون تومن تو واحدهای ممتاز صندوق اهرمی سرمایهگذاری کنه بعد از یک ماه تقریبا سرمایهش چقدر میشه و حداقل مدت سرمایهگذاری چقدره؟ مقادیری که با تنظیم پارامترها تو بخش ماشینحساب صفحه واحدهای ممتاز صندوق اهرمی نشون داده میشه با ارقام نمودارها متفاوت به نظر میآد. بعد از گذشت چه مدت میشه از سرمایه برداشت کرد؟

سلام جهان عزیز

واحدهای ممتاز صندوق اهرمی پرریسک هستن و امکان پیشبینی بازدهی آیندهشون وجود نداره، شما فقط میتونین بازدهی ماههای گذشته این صندوق رو از طریق سایت صندوق یا سایت فیپیران مشاهده کنین. توجه داشته باشین ماشینحساب، بازدهی گذشته این صندوق رو بر اساس بازه زمانی و سرمایه شما به شما نشون میده و مشکلی نداره. همچنین بعد از سرمایهگذاری در واحدهای ممتاز، محدودیت زمانی برای فروش واحدها و برداشت پولتون نخواهید داشت.

با سلام

نحوه رفتار صندوقهای اهرمی رو در بازار چطور متوجه شیم؟ ساده تر بخوام عرض کنم یعنی از رصد چه گزارشاتی در کدال یا فیپیران یا مرجع خاصی متوجه شیم که صندوق مد نظرمون در حال حاضر چه مقدار نقدینگی دارد و یا اینکه چه میزان در حال افزایش یا کاهش سرمایه گزاری روی سهامهای موجود در پرتفوعش میباشد؟ ممنون

سلام کامران عزیز

میتونید وارد سایت صندوق مدنظرتون شده و از بخش «گزارشهای صندوق»، وارد قسمت «ترکیب دارایی» شوید. همچنین میتونید نام صندوق مدنظر رو در سایت کدال سرچ کرده و صورت وضعیت پرتفوی صندوق رو بررسی کنید.

دمتون گرم با این مطالب آموزنده ای که ارائه میکنید.

سلام حسین عزیز

ممنون از حمایت و بازخورد ارزشمندتون.

من واحد های ممتاز صندوق اهرم رو از مفید خریدم چجوری بیارمش کارگزاری کاریزما؟

سلام علی جان

اول باید در کارگزاری کاریزما ثبت نام کنید. بعد از اینکه ثبتنامتون تکمیل شد، میتونید وارد سامانه معاملاتی کارگزاری کاریزما شده و از طریق گزینه «تغییر کارگزاری ناظر»، درخواست انتقال نماد اهرم به کاریزما رو بهصورت رایگان ثبت کنید.

مرسی که از مقاله عالیتون. تو وضعیت الان بازار، واحدهای ممتاز رو پیشنهاد می دین یا عادی؟

سلام حمید جان

ممنون از همراهی و بازخورد ارزشمندتون

اگر فرد ریسکگریزی هستید و قصدتون یک سرمایهگذاری بدون ریسک با سود مطمئن هست، حتما واحدهای عادی رو انتخاب کنید. اما اگر ریسکپذیر هستید، واحدهای ممتاز میتونه گزینه مناسبی برای شما باشه.

سلام ممنون برای مقاله خوبتون

صندوق اهرمی سود ماهانه داره؟!!!

سلام ثریای عزیز

خیر، واحدهای عادی و ممتاز این صندوق سرمایهگذاری تقسیم سود ماهانه ندارن و بازدهی صندوق اهرمی روی ارزش واحدهای صندوق اعمال میشه. یعنی اگر صندوق بازدهی مثبت داشته باشه، ارزش واحدها بالا میره و برعکس.

ممنونم از مقاله خوبتون. آیا اهرم جریمه ابطال داره؟

سلام مرسی که همراه ما هستید

خیر واحدهای عادی صندوق اهرمی کاریزما جریمه ابطال نداره.

یعنی این صندوق دو تا پرتفوی داره؟ یکی سهامی یکی درآمد ثابت؟!!!

سلام زیبا جان

خیر این صندوق فقط یک پرتفوی سرمایهگذاری داره و یک صندوق سهامی محسوب میشه. اما به دارندگان واحدهای عادی تضمین میده که تحت هر شرایطی سالانه بین 31 الی 33 درصد سود پرداخت کنه.

آیا من میتونم هم واحدهای عادی و هم واحدهای ممتاز صندوق اهرمی رو همزمان بخرم؟

سلام محمدرضای عزیز

بله محدودیتی برای خرید واحدهای این صندوق وجود ندارد. شما میتوانید همزمان از واحدهای عادی و ممتاز خرید کنید و ضمن اینکه از سود قطعی واحدهای عادی برخوردار میشوید، در بازار صعودی سود خوبی از سرمایهگذاری در واحدهای ممتاز به دست بیاورید. توجه داشته باشید که واحدهای عادی صندوق اهرمی، مبتنی بر صدور و ابطال هستند. یعنی اگر قصد خرید واحدهای عادی صندوق اهرم را داشته باشید، باید از پنل کاربری کاریزما برای ثبت درخواست صدور واحد استفاده کنید. امکان ثبتنام آنلاین و رایگان در کاریزما از طریق سایت کاریزما مهیاست. اما واحدهای ممتاز صندوق اهرمی قابلیت معامله در بازار بورس را همانند سهام دارند و میتوانید از طریق سامانه معاملاتی تمام کارگزاریها اقدام به خرید آنها نمایید.

حداکثر اهرمی که میتونه بگیره چقدر میشه؟

سلام ضریب اهرم صندوق اهرم بازه حداقل و حداکثر داره؟

سلام مصیب عزیز

خیر، ضریب اهرم این صندوقها دارای کف و سقف نیست اما برای اطمینان از توانایی صندوق به پرداخت حداقل بازدهی تعیین شده برای واحدهای عادی، سقف واحدهای عادی قابل صدور برای این نوع از صندوقها، حداکثر به میزان دو برابر واحدهای ممتاز هست.

سلام، جریمه ابطال داره؟

سلام آرام عزیز

خیر، واحدهای عادی و ممتاز صندوق اهرم کاریزما دارای جریمه ابطال نیست.

سلام وقت بخیر

حداکثر اهرمی که این صندوق میتونه بگیره چنده؟

سلام حسنا جان

حداکثر ضریب اهرمی این صندوق بستگی به شرایط بازار و نظر مدیریت صندوق دارد. بهصورت کلی ضریب اهرمی این صندوق از تقسیم کل داراییهای صندوق بر دارایی واحدهای ممتاز ایجاد میشود. همچنین برای اطمینان از توانایی صندوق به پرداخت حداقل بازدهی تعیین شده برای واحدهای عادی، سقف واحدهای عادی قابل صدور برای این نوع از صندوقها، حداکثر به میزان دو برابر واحدهای ممتاز هست.

ممنونم از مقاله مفیدتون . سقف و کف خرید واحد های ممتاز و عادی اهرمی چقدر هست و اگر شرایط خاصی برای خرید هست ممنون می شم توضیح بدین

سلام حمید عزیز

سپاس از همراهی و بازخورد ارزشمند شما. باتوجه به اینکه خرید واحدهای عادی صندوق اهرمی به صورت صدور و ابطال است. سقف و کف خرید از سمت صندوق تعیین میشود. برای مثال، حداقل مبلغ خرید واحدهای عادی صندوق اهرمی کاریزما، برای هر ثبت سفارش، 5 هزار تومان و حداکثر آن در هر سفارش خرید، 200 میلیون تومان است. اما واحدهای ممتاز صندوقهای اهرمی، قابل معامله (ETF) هستند و از طریق سامانههای معاملات آنلاین معامله میشوند. در این واحدها، حداقل مبلغ برای خرید 100 هزار تومان است و سقفی برای خرید واحد وجود ندارد. اگر سوال یا ابهام دیگری هم برای شما وجود دارد لطفا بفرمایید.

واحدهای عادی صندوق اهرم تقسیم سود ماهانه دارن؟

سلام رضا جان

خیر، واحدهای عادی صندوق اهرمی دارای تقسیم سود ماهانه نیستند و سود شما به ارزش واحدهایی که خریداری کردهاید اضافه میشوند. بنابراین در زمان ابطال واحدهای عادی، اصل پول سرمایهگذاری شده و سود آن به شما پرداخت خواهد شد.

ممنون از مقالهی خوب شما. سوالم اینه به دلیل ریسک بالا، آیا امکان ورشکستگی صندوقهای اهرمی وجود داره؟

سلام محمد عزیز

خیر، مدیریت صندوق امکان تغییر اهرم واحدهای ممتاز را دارد. به نحوی که در شرایط نزولی، مدیرت صندوق ضریب اهرم را کاهش میدهد تا سهامداران ممتاز با ضرر زیادی مواجه نشوند.

مقاله جذابی بود فقط یه سوال داشتم اینکه الان صندوق های اهرمی در بورس رو شما توصیه به خرید تا پایان سال میکنید؟

سلام میثم عزیز

برای خرید واحدهای ممتاز صندوق اهرمی، با توجه به اینکه ریسک این صندوقها بالا است، پیشنهاد میشود در زمانی که انتظار بازار صعودی وجود داشته باشد، اقدام به خرید نمایید.

سلام ممنون برای مقاله خوبتون

الان من بخوام تو صندوق اهرمی سرمایه گذاری کنم کدوم نوعش میتونم سرمایه گذاری کنم؟!

سلام آوا جان ممنون از همراهی شما

صندوقهای اهرمی دو نوع واحد ممتاز (پرریسک) و عادی (بدون ریسک) دارند. برای سرمایهگذاری در این صندوق، ابتدا باید شرایط و انتظارات خود را در نظر بگیرید. در صورت تمایل به تجربه یک سرمایهگذاری بدون ریسک با بازدهی مشخص، میتوانید از واحدهای عادی این صندوق استفاده کنید. همچنین اگر قصد استفاده از قابلیت اهرم برای سرمایهگذاری خود را دارید، میتوانید از تمام کارگزاریها اقدام به خرید واحدهای «اهرم» نمایید.

سلام

سلام میخاستم بدونم صندوق زمان مجمع ها بسته نمیشه؟در کل در چه مواردی نماد اهرم امکان بسته شدن داره؟

درود بر شما، صندوق های سرمایه گذاری و علی الخصوص صندوق اهرمی در هیچ صورتی بسته نمیشود.

درود بر شما.

لطفاً نحوه محاسبه ضریب اهرمی صندوق های اهرمی رو هم بفرمایید و اینکه ضریب اهرمی با ضریب اهرمی کلاسیک تفاوتی دارد یا خیر.

با سپاس از شما

سلام شروین عزیز

3 راه برای محاسبه ضریب اهرم در صندوقهای اهرمی به صورت زیر وجود دارد:

ضریب اهرمی کلاسیک = جمع داراییهای ممتاز ÷ جمع داراییهای صندوق

ضریب اهرمی بالقوه = ضریب اهرمی کلاسیک × نسبت سهامی

ضریب اهرمی بالفعل = ضریب اهرمی بالقوه × (درصد حباب صندوق -1)

برای کسب اطلاعات بیشتر در این زمینه، مقاله ضریب اهرمی صندوق اهرمی رو مطالعه کنید.