بهترین صندوق سرمایه گذاری در بورس ایران کدام است؟

بهترین صندوق سرمایه گذاری را معمولا از روی میزان بازدهی و ریسک آن تشخیص میدهند. بدین معنی که یکی از مهمترین فاکتورهای انتخاب صندوق های سرمایه گذاری، پیدا کردن پربازدهترین آنها است. در این مقاله از کاریزما لرنینگ، بازده بهترین صندوق های سرمایه گذاری با سود بالا و بهترین صندوق سرمایه گذاری از نظر مردم را بررسی میکنیم. سپس به معرفی 10 صندوق سرمایه گذاری برتر در بورس میپردازیم. با ما همراه باشید.

بهترین صندوق های سرمایه گذاری 1403

بهترین صندوقهای سرمایهگذاری با توجه به امکانات و تواناییهایی که در اختیار دارند، تلاش میکنند که سرمایهگذاری در بازار را جذابتر کنند. همچنین فرصتها و انتخابهای بیشتری را با ریسک کمتر و بازدهی بالاتر برای سرمایهگذاران فراهم کنند. تنوع صندوقها متناسب با خواستهها و انتظارات سرمایهگذاران گوناگون از جمله مزایای صندوقهای سرمایهگذاری است. در ادامه به معرفی بهترین صندوقهای سرمایهگذاری میپردازیم.

برای خرید بهترین صندوق های سرمایه گذاری کاریزما، میتوان از اپلیکیشن کاریزما اقدام به خرید آنها کرد.

بهترین صندوق برای سرمایه گذاری کدام است؟

برای انتخاب بهترین صندوق سرمایه گذاری با سود بالا نمیتوان تنها به یک ملاک بسنده کرد. به عنوان مثال، نمیتوان گفت بهترین صندوق برای سرمایه گذاری گزینهای است که در ماه گذشته بیشترین بازدهی را داشتـه یا صندوقی که در سال گذشته بهترین عملکرد را نشان داده است. در انتخاب بهترین صندوق سرمایه گذاری گزینههای زیادی تاثیرگذار هستند. سرمایهگذار نیز باید یکسری مراحل را طی کند تا راحتتر بتواند صندوق سرمایهگذاری مناسب خود را انتخاب کند.

مهمترین نکات برای انتخاب بهترین و مطمئن ترین صندوق سرمایه گذاری

مهمترین فاکتورها در انتخاب بهترین صندوق سرمایه گذاری براساس تجربه شخصی نویسنده موارد زیر است:

- ریسکپذیری

- بازه سرمایه گذاری

- بررسی شرایط اقتصادی کشور

- اندازه صندوق

- نوسان سود صندوق در گذشته

- مقایسه عملکرد صندوق مورد نظر نسبت به دیگر صندوقها

برای انتخاب معتبرترین صندوق های سرمایه گذاری، باید صندوقی را انتخاب کرد که در تمامی فاکتورهای بالا، بهترین گزینه باشد. در ادامه، هر یک از فاکتورهای بالا را بررسی میکنیم.

در بازار سرمایه میان ریسک و بازده مورد انتظار، رابطهای مستقیم وجود دارد. به این معنا که هرچه صندوق، ریسک بیشتری داشته باشد انتظار از بازدهی سرمایه آن نیز بیشتر میشود. حالا ممکن است این انتظار برآورده شود یا فرد به هدف مورد نظر خود نرسد.

اولین گام برای انتخاب یک صندوق سرمایهگذاری خوب، توجه به روحیات و میزان ریسکپذیری فرد است. یعنی اولین سوالی که من باید از خودم بپرسم این است که تا چه اندازه حاضر به ریسک کردن برای رسیدن به سود موردنظرم هستم؟ آیا فرد کمریسکی هستم که بهدنبال کسب سود کم و ماهیانه هستم؟

خبر خوب اینکه بهترین صندوق های سرمایه گذاری قابل معامله در بورس با توجه به ترکیب دارایی خود امکان سرمایهگذاری را هم برای افراد ریسکپذیر و هم برای افراد محتاط فراهم کردهاند. به طورکلی، صندوقهای سرمایهگذاری به سه دسته اصلی با درآمد ثابت، سهامی و مختلط تقسیم میشوند. این سه نوع صندوق با توجه به ترکیب دارایی خود و سهامی که در سبد خود دارند دارای میزان ریسک متفاوتی هستند. در ادامه به معرفی بهترین صندوق سرمایه گذاری با سود ثابت میپردازیم.

10 صندوق سرمایه گذاری برتر

برای پاسخ به این سوال که صندوق سرمایه گذاری چیست و 10 صندوق برتر کدامند؟ باید گفت در صندوق سرمایهگذاری، سرمایه اشخاص را جمعآوری میکنند و به وسیله تیم تحلیل و با نظر مدیر صندوق اقدام به سرمایهگذاری در ابزارهای مالی گوناگون میکنند. بدین وسیله ورود افراد غیرحرفهای به بازار سرمایه تسهیل شده و این افراد میتوانند از فرصتهای مناسب بازار سرمایه بهرهمند شوند. صندوق سرمایهگذاری به طور خلاصه نهاد مالی واسطی است که سرمایهگذاری را برای افراد غیرحرفهای آسان و با ابزارهای موجود، ریسک آن را کم میکند.

در جدول زیر به معرفی بهترین صندوق سرمایه گذاری 1403 پرداختیم، در ادامه با ما همراه باشید.

بهترین صندوق های سرمایه گذاری |

|||

| نام صندوق | نماد | نوع صندوق | نحوه معامله |

| اهرمی کاریزما (واحد ممتاز) | اهرم | سهامی | قابل معامله – ETF |

| در اوراق بهادار مبتنی بر گواهی سپرده سکه طلا کهربا | کهربا | مبتنی بر سپرده کالایی | قابل معامله – ETF |

| صندوق سرمایهگذاری نوع دوم کارا | کارا | اوراق درآمد ثابت | قابل معامله – ETF |

| در اوراق بهادار با درآمد ثابت کمند | کمند | اوراق درآمد ثابت | قابل معامله – ETF |

| سهامی سپند کاریزما | کاریس | سهامی | قابل معامله – ETF |

| بخشی فلزات دایا | متال | سهامی | قابل معامله – ETF |

| تضمین اصل سرمایه کاریزما (واحد عادی) | – | مختلط | صدور و ابطال |

| اهرمی کاریزما (واحد عادی) | – | اوراق درآمد ثابت | صدور و ابطال |

| صندوق در صندوق صنم | صنم | صندوق در صندوق | قابل معامله – ETF |

| صندوق سرمایه گذاری بازنشستگی تکمیلی کاریز | – | صندوق در صندوق | صدور و ابطال |

صندوق کارا؛ بهترین صندوق سرمایه گذاری با سود روزانه

صندوق کارا یک صندوق سرمایه گذاری قابل معامله (ETF) در بورس است که بهترین صندوق جهت سرمایه گذاری برای افراد کم ریسک مانند من است. این صندوق دو ویژگی درآمد ثابت و نوع دوم بودن را یدک میکشد. کارا در نیمه آبان 1400، پس از دریافت تمام مجوزهای لازم از سازمان بورس و اوراق بهادار، فعالیت خود را زیر نظر گروه مالی کاریزما، آغاز کرد. اکنون کارا یکی از بهترین صندوق سرمایه گذاری با سود روز شمار و با بازدهی موثر 33 درصد است.

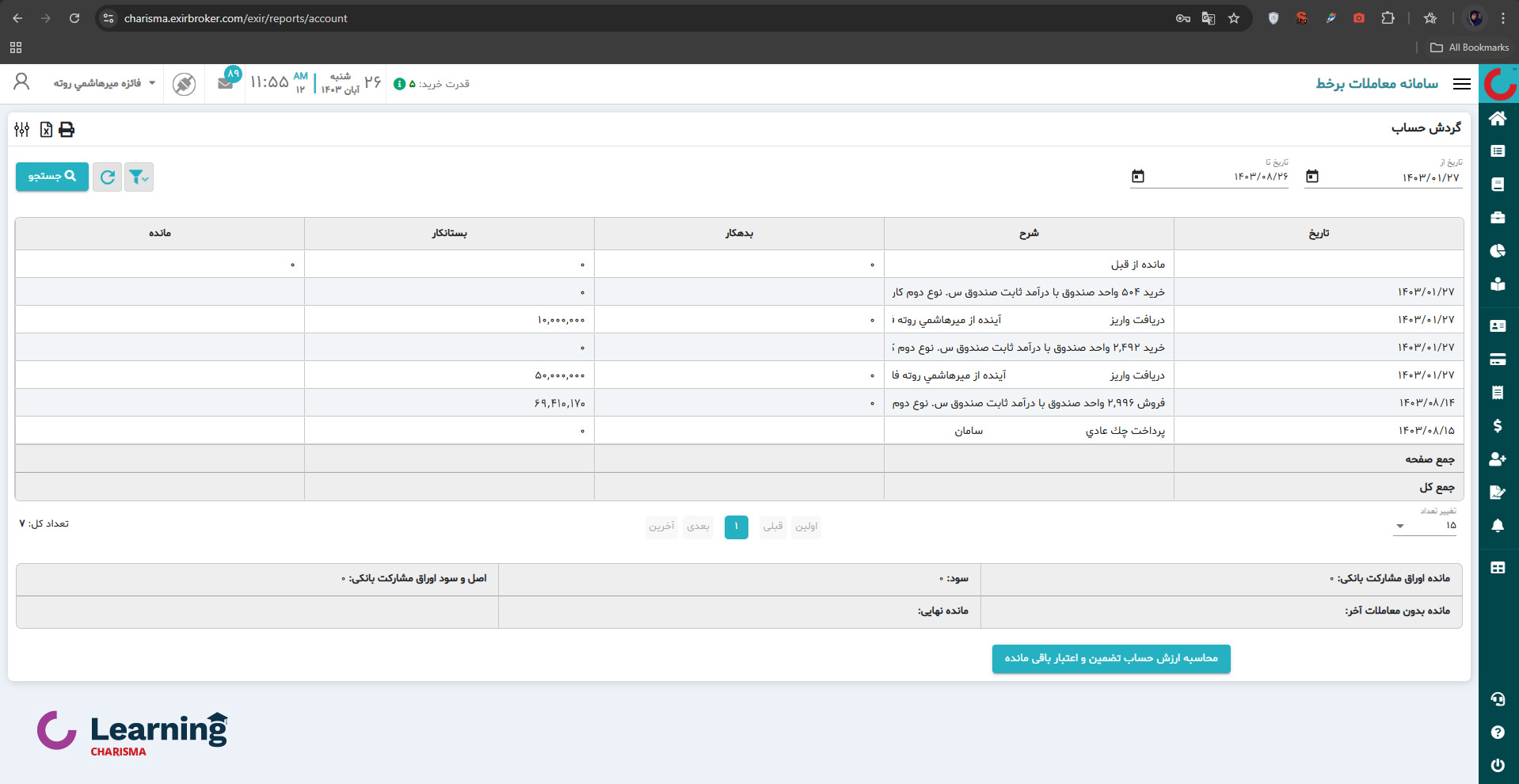

در تصور بالا نمونهای از سرمایهگذاری در صـندوق درآمـد ثابت از یک پرتفوی واقعی است که نشاندهنده بازدهی آن از فرودین تا آبان 1403 را در سایت TSETMC نشان میدهد. کارا تقسیم سود ماهیانه ندارد؛ بلکه، سود صندوق با رشد قیمت صندوق محاسبه و لحاظ میشود.

صندوق اهرمی؛ پربازده ترین صندوق سرمایه گذاری

صندوق اهرمی از نوع صندوقهای سهامی است که با مکانیزم اهرم، بازدهی مضاعفی برای سرمایهگذاران ایجاد میکند و از دو نوع واحد سرمایهگذاری ایجاد میشود. صندوقهای اهرمی به افرادی که قصد دارند با ریسک بیشتر وارد بازار سهام شوند این امکان را میدهد که با بهرهگیری از مزایای صندوقهای سرمایهگذاری اعم از مدیریت حرفهای پورتفوی و نقد شوندگی بالا، از ابزار اهرم نیز برخوردار شوند.

همانطور که در این نمونه اشاره شد، صندوق اهرمی دو نوع واحد برای سرمایهگذاری دارد که برای دو گروه از سرمایهگذاران با دو هدف و رویکرد متفاوت است. یک دسته واحدهای عادی و یک دسته واحدهای ممتاز است. واحدهای عادی بازدهی معادل صندوق درآمد ثابت داشتـه و واحدهای ممتاز بازدهی اهرمی را کسب میکنند. برای سرمایهگذاری مضاعف با کمک ابزار اهرم بر روی لینک زیر کلیک کنید.

صندوق مختلط؛ بهترین صندوق سرمایه گذاری قابل معامله

صندوق سرمایهگذاری مختلط نوعی از صندوقهای سرمایهگذاری مشترک است که معمولا دارایی خود را با نسبت 40 تا 60 درصد در بازار سهام و 40 تا 60 درصد در اوراق با درآمد ثابت مانند سپردههای بانکی، اوراق مشارکت و غیره سرمایهگذاری میکنند.

به عنوان مثال هرچه مقدار سرمایهگذاری در بازار سهام بیشتر باشد، انتظار سودآوری بیشتر میشود و به دلیل طبیعت نوسانی بازار سهام میزان ریسک افزایش مییابد. از سویی دیگر در بازار رکودی، مدیر صندوق میتواند با ایجاد تغییر در ترکیب دارایی صندوق و سرمایهگذاری بیشتر در اوراق با درآمد ثابت نسبت به سهام، ریسک را در این صندوق کاهش دهد. صندوقهای مختلط هم حد وسط را گرفتهاند و دارای ریسک و بازدهی متوسطی هستند.

نکته دیگری که بهتر است بدان اشاره شود، این است که صندوقهای درآمد ثابت مانند سپردههای بانکی اغلب پرداخت سود ماهیانه به سرمایهگذاران خود دارند در حالیکه در صندوقهای سهامی و مختلط این مورد کمتر به چشم میخورد. برای خرید صندوق مختلط روی دکمه زیر کلیک کنید.

صندوق صنم؛ بهترین صندوق سرمایه گذاری برای کودکان

صندوق در صندوق یا فراصندوق که در کتب مالی به آن Fund Of Funds (FOF) میگویند، یک صـندوق سرمایهگذاری تلفیقی است که در انواع دیگر صـندوقها سرمایهگذاری میکند. به عبارت دیگر، پرتفوی آن شامل پرتفویهای مختلف سایر صندوقها است. این صـندوقها جایگزین هرگونه سرمایهگذاری مستقیم در اوراق قرضه، سهام و سایر انواع اوراق بهادار میشوند.

به گفته منبع investopedia صندوقهای سرمایهگذاری در صندوقها (FOFs) به دلیل تنوع بالایی که از طریق سرمایهگذاری در چندین صندوق فراهم میکنند. ریسک سرمایهگذاری را کاهش میدهند، اما به دلیل وجود هزینههای مدیریتی مضاعف، بازدهی نهایی میتواند تحت تأثیر قرار گیرد.

صندوقهای سرمایهگذاری “صندوق در صندوق” بهترین صندوق سرمایه گذاری برای کودکان و فرزندان هستند. این صندوقها با تنوعبخشی به سرمایهگذاری در انواع مختلف صندوقهای سهامی، درآمد ثابت، و سایر ابزارهای مالی، ریسک را کاهش میدهند و به صورت معتدل عمل میکنند. سرمایهگذاریهای بلندمدت برای کودکان مناسب است. این ترکیب متعادل از داراییها میتواند به رشد پایدار و مطمئن سرمایهگذاری کمک کند و در طول زمان بازده مناسبی را به ارمغان بیاورد.

صندوق صنم با توجه به وضعیت بازار بورس، در شرایط رشد، در صندوقهای سهامی و در زمان رکود در سایر صندوقها مثل درآمد ثابت سرمایهگذاری میکند. برای سرمایهگذاری در صندوق صنم با دید بلند مدت بر روی لینک زیر کلیک کنید.

صندوق کهربا؛ بهترین صندوق سرمایه گذاری etf

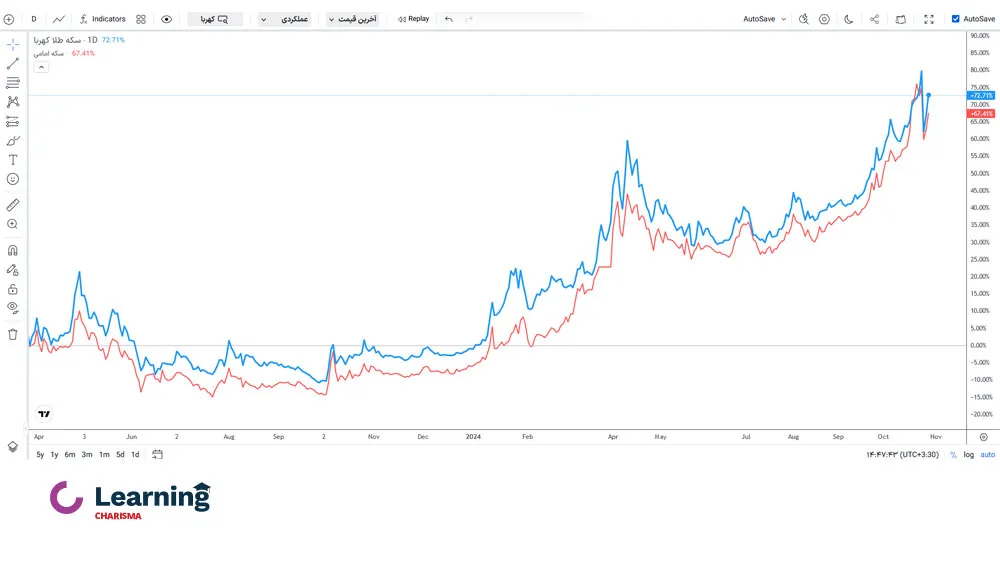

کهربا یک صندوق کالایی قابل معامله در بورس (ETF) است که حداقل 70 درصد داراییهای این صندوق را گواهی سپرده کالایی سکه طلا تشکیل داده است. پشتوانه صندوق طلای کهربا، سکههای سپردهشده در انبار بورس کالا است. کهربا از مرداد 1400 فعالیت خود را آغاز کرده و در سال 1401، عنوان بهترین صندوق سرمایهگذاری را کسب کرده است. بازدهی صندوق طلای کهربا از فروردین ۱۴۰۲، 72 درصد بوده است. در حالی که بازدهی سکه طلا در مدت زمان مشابه، 67 درصد است.

برای اطلاعات بیشتر درباره صندوق طلای کهربا، مقاله ” کدام صندوق طلا بهتر است؟ + بهترین صندوق طلا 1403” را مطالعه کنید.

صندوق طلای کهربا، تقسیم سود ماهانه ندارد. به این معنی که در انتهای هر ماه، سودی به حساب رد سرمایهگذار واریز نمیشود؛ بلکه، سود آن برابر است با قیمت فروش واحدهای صندوق منهای قیمت خرید. صندوق طلای کهربا بر داراییهای مبتنی بر سکه و شمش طلا بنا شده است، عملکرد خود را از نوسانات قیمت در بازار طلا میگیرد. برای خرید صندوق طلا به عنوان بهترین صندوق سرمایه گذاری در بورس، بر روی لینک زیر کلیک کنید.

بهترین صندوق سرمایه گذاری قابل معامله در بورس

صندوقهای سرمایه گذاری سهامی، ۷۰ تا ۹۵ درصد از سرمایه خود را در سهام و حق تقدم شرکتهای پذیرفتـه شده در بورس سرمایهگذاری میکنند و باقی سرمایه را به اوراق با درآمد ثابت مانند اوراق مشارکت اختصاص میدهند.

صندوق سهامی کاریس بعد از جمعآوری وجوه از سرمایه گذاران خرد، در انواع اوراق بهادار سرمایهگذاری میکند. ارزش اوراق بهادار خریداری شده توسط صندوق، در هر روز مورد محاسبه قرار میگیرند؛ به نحوی که کاهش و یا افزایش ارزش این اوراق در میزان سوددهی و سرمایهی سرمایهگذاران تاثیر میگذارد. برای سرمایهگذاری در صندوق سهامی در شرایط تورمی به عنوان یکی از پرسودترین صندوق های سرمایه گذاری، بر لینک زیر کلیک کنید.

بهترین صندوق سرمایه گذاری بلند مدت

در سرمایهگذاری بلندمدت چند ساله اگر تورم یا نوسانی هم در اقتصاد وجود داشتـه باشد، چون سرمایهگذاری بلندمدت است بالاخره به ثبات و آرامش میرسد. به همین دلیل، بهترین گزینه برای سرمایهگذاری انتخاب یک سبد ترکیبی از چند صندوق مختلط و سهامی است. سرمایهگذاری در صندوقهای درآمد ثابت با دید بلند مدت خیلی محافظهکارانه است و بازدهی کمتری هم به دنبال خواهد داشت، مخصوصا که در کشور ما هر چند سال یکبار تورم بزرگ اتفاق میافتد.

بزرگ ترین صندوق etf

بهترین صندوق سرمایه گذاری از نظر مردم

بهترین صندوق برای نوسان گیری

در حالت کلی، صندوقهای اهرمی بهترین صندوق برای نوسانگیری هستند؛ زیرا این صندوقها با استفاده از ابزارهای مالی و استراتژیهای مدیریت ریسک، امکان کسب بازدهی بالا در کوتاهمدت را فراهم میکنند و نقدشوندگی بالایی دارند. در میان صندوقهای اهرمی موجود، صندوق اهرمی کاریزما یکی از بهترین گزینهها است.

ویژگی صندوق اهرمی کاریزما که آن را برای نوسانگیری مناسب میکند، به شرح زیر است:

- استفاده از ابزارهای اهرمی

- ترکیب داراییهای سهام شرکتهای برتر بازار

- امکان سرمایهگذاری کوتاهمدت با بازدهی بالا

- نقدشوندگی بسیار بالای آن

چگونه براساس ریسک پذیری، بهترین صندوق سرمایهگذاری را انتخاب کنیم؟

نکته مهمی که باید به آن اشاره شود این است که در کل، ریسک صندوقهای سرمایهگذاری کم است. صندوقهای سرمایهگذاری تحت نظارت سازمان بورس تاسیس میشوند و فعالیت میکنند. صندوقها به این دلیل که همیشه تحت نظارت هستند باید اطلاعات دقیق و درستی از سرمایهگذاری خود در وب سایتشان منتشر کنند.

بنابراین صندوقها نمیتوانند سرمایه مردم را در هر دارایی که میخواهند سرمایهگذاری کنند و هر ریسکی را بپذیرند. در نتیجه ریسک ورشکستگی یا صفر شدن سرمایه در صندوقها بسیار کم است و تنها ریسکی که سرمایهگذاران را تهدید میکند، ریسک سود نکردن یا از دست دادن مقداری از سرمایه است.

در نتیجه موارد گفتـه شده در بالا، میتوان چند نکته زیر را براساس تجربههای شخصی به دستآمده گوشزد کرد:

- برای افراد ریسکگریز که علاقهای به ریسک کردن ندارند و از طرفی دوست دارند از سپرده خود در صندوق سود ماهیانه دریافت کنند، بهترین گزینه صندوق سرمایهگذاری با درآمد ثابت است.

- فرد ریسکپذیری که حاضر است برای سود بیشتر، ریسک بیشتری بکند بهترین گزینه، صندوقهای سرمایهگذاری سهامی هستند. این نوع صندوقها بیشتر برای افرادی مناسب هستند که قصد سرمایهگذاری در بورس را دارند اما وقت و دانش کافی برای اینکار را ندارند.

- اگر فردی به دنبال ریسک و سود متوسط و معقول است، صندوقهای مختلط بهترین گزینه برای سرمایهگذاری است.

بازه سرمایه گذاری و شرایط اقتصادی

دومین گام در انتخاب بهترین صندوق سرمایهگذاری، مشخص کردن بازه سرمایهگذاری و توجه به شرایط اقتصادی حاکم بر جامعه است. مهمترین سوالی که باید قبل از سرمایهگذاری از خودتان بپرسید این است که میخواهید برای چه مدتی سرمایهتان را صرف سرمایهگذاری کنید؟ میخواهید یک سرمایهگذاری چند ماه داشتـه باشد یا چند ساله؟ در شرایط اقتصادی عادی و آرام بهترین گزینه برای سرمایهگذاری صندوقهای درآمد ثابت هستند که میزان سوددهی آنها بیشتر از سود سپردههای بانکی است. در شرایط تورمی که در حال حاضر بر ایران حاکم است و بازار مدام در حال نوسان باشد، نباید از ریسک کردن ترسید؛ حتی برای سرمایهگذاری در 6 ماه، صندوقهای مختلط و سهامی گزینه بهتری نسبت به صندوقهای درآمد ثابت هستند.

میزان دارایی صندوق

میزان دارایی یک صندوق، فاکتوری است که به راحتی میتوان آن را بررسی کرد اما مورد توجه قرار نمیگیرد. اندازه صندوق به میزان سرمایهای که جذب کرده بستگی دارد و میزان داراییهای آن را نشان میدهد. بزرگی صندوق شاید نشاندهنده تعداد زیاد سرمایهگذاران و اعتماد عده بیشتری به این صندوقها باشد. از طرف دیگر این میزان از دارایی، مدیریت صندوق را سختتر میکند. به عبارتی، صندوقهای کوچک بهتر میتوانند روی خرید سهام مانور بدهند و انعطافپذیری بیشتری داشته باشند.

یک صندوق بزرگ، مجبور است تمام سرمایهاش را بین داراییهای متنوع پخش کند و مدیریت این میزان دارایی و تنوع در سرمایهگذاری، خودش یک چالش بزرگ برای صندوق باشد. همچنین خرید و فروش داراییها سختتر میشود و ممکن است یک سری از موقعیتها از دستش خارج شوند. در عوض یک صندوق کوچک به راحتی میتواند بین داراییها و سهام مختلف در حرکت باشد و دستش برای افزایش سود مجموعه بازتر باشد.

نوسان سود صندوق در گذشته

نکته دیگری که باید در بررسی صندوقهای درآمد ثابت مد نظر داشته باشیم، میزان ثبات و نوسان سود صندوق در ماههای گذشته است. شاید دیدن سود خوب چند ماهه یک صندوق وسوسهکننده باشد و سرمایهگذاران بخواهند وارد این صندوق شوند. باید حواسمان باشد که این سود ممکن است فقط برای چند ماه بوده باشد و در زمانی که بازار بورس دچار رکود میشود، سود سبد سهامی این صندوق هم کاهش یابد و در مجموع سود بسیار کمی داشته باشد.

به عنوان مثال یکی از فعالان بازار سرمایه، میخواهد تنها در مدت یک ماه یا دو ماه سرمایهگذاری کند، بهتر است این کار را در صندوقی با نوسان کم انجام دهد. چرا که ممکن است از شانس بد دقیقا در ماهی که بازار بورس شرایط خوبی ندارد وارد صندوق شود و چنانچه صندوق ریسکی باشد، ضرر کند اما چنانچه هدفش برای سرمایهگذاری بازه میانمدت و بلند مدت است، باتوجه به شرایط بازار بورس، صندوقهای ریسکی با درصد بیشتر سهام در سبد بهتر است.

برای مثال میزان سوددهی دو صندوق را در بازه 6 ماهه را مورد بررسی قرار دادهایم. نتیجه بررسی نشان داد که یک صندوق سود ماهیانه بیشتر از 1.5 درصد داشتـه و بیشترین سوددهی آن در یک ماه 2.4 درصد بوده ولی کمترین سوددهی آن همین 1.5 درصد بوده است. در مقابل، صندوق دیگر در یک ماه به 3 درصد سود هم رسیده اما در ماههای دیگر نوسان داشتـه و یکی از ماهها سود 0.5 درصد را تجربه کرده است.

حال اگر بخواهیم در یکی از این دو صندوق سرمایهگذاری کنیم، طبیعتا صندوقی که نوسان کمتری داشتـه است و خیالمان از میزان حداقل سودی که در هر ماه میدهد راحت باشد را انتخاب میکنیم.

سخن پایانی بهترین صندوق سرمایه گذاری کاریزما

در مقاله فوق، با بهترین صندوق های سرمایه گذاری کاریزما آشنا شدیم. گفتیم که صندوقهای درآمد ثابت، سهامی، مختلط و اهرمی هریک برای چه افرادی مناسب هستند. همچنین میزان ریسک هریک از صندوقها را در قبال سوددهی آنها بررسی کردیم تا انتخاب بهترین صندوق سرمایهگذاری را آسان کنیم.

با توجه به موارد گفتـه شده در بالا و تجربیات شخصی اینجانب به عنوان فعال بازارهای مالی، میتوان نتیجه گرفت یک صندوق سرمایهگذاری خوب باید ویژگیهای زیر را داشتـه باشد:

- نوع صندوق انتخابی با روحیات و میزان ریسک پذیری فرد مطابقت داشته باشد.

- نوع صندوق و مقدار سرمایهگذاری، با توجه به بازه سرمایهگذاری (کوتاه مدت یا بلند مدت) و شرایط اقتصادی جامعه انتخاب شود.

- برای انتخاب بهترین صندوق سرمایهگذاری، باید صندوقهای مختلف را با یکدیگر مقایسه کنیم.

- برای دریافت سود ماهیانه باید صندوقی را انتخاب کرد که پرداخت سود دورهای داشته باشد.

سوالات متداول

برای خرید و مقایسه بهترین صندوق های سرمایه گذاری، اپلیکیشن کاریزما بهترین گزینه است.

صندوق کارا، کم ریسکترین نوع از صندوقها هستند که سود مطلوبی را در بازه زمانی معین به سرمایهگذاران ارائه میدهند.

صندوق اهرمی با توجه به شرایط بازار نوسان سود بالا و پایینی دارد.

معتبرترین و بهترین صندوق های سرمایه گذاری را میتوان از اپلیکیشن کاریزما دریافت کرد و آنها را با یکدیگر مقایسه کرد.

انتخاب صندوق های سرمایه گذاری بستگی به اهداف مالی، تحمل ریسک، و افق زمانی شما دارد.

سوددهی صندوقها به نوع داراییهای آنها و شرایط بازار بستگی دارد؛ صندوقهای سهامی و اهرمی پتانسیل بازدهی بالاتری دارند اما ریسک بیشتری نیز به همراه دارند. صندوقهای کالایی، مانند صندوقهای طلا، در زمان افزایش قیمت طلا بازدهی بالایی دارند. برای سود پایدار و بدون ریسک، صندوقهای درآمد ثابت بهترین گزینهاند. در بازههای زمانی اخیر، صندوق اهرمی کاریزما و صندوق طلای کهربا عملکرد مناسبی داشتهاند.

اگر ریسکپذیر هستید و بازدهی بالایی میخواهید، صندوقهای اهرمی و سهامی مناسب هستند. اگر ریسکگریز هستید و به دنبال سود پایدار میگردید، صندوقهای درآمد ثابت گزینه مناسبی برای شماست.

18 دیدگاه برای این مطلب

سلام من حدود۸۰میلیون دارم وتواین شرایط فعلی نمیدونم بایدچیکارکنم،درکل آدم ریسک پذیری هم نیستم به نظرتون کدوم صندوق برای من بهتره؟ازطریق کدوم بانک میتونم سپرده گزاری کنم؟

سلام وقتتون بخیر

با توجه به اینکه ریسکپذیری بالایی ندارید، صندوقهای درآمد ثابت کاریزما مثل صندوق کارا (بدون تقسیم سود) و صندوق کمند (با سود ماهانه) گزینههای مناسبی براتونه. هر دو صندوق ترکیب داراییهای کمریسک مثل اوراق دولتی و سپرده بانکی دارن و نقدشوندگی بالایی هم دارن.

برای سرمایهگذاری نیازی به مراجعه حضوری به بانک نیست، فقط کافیه از طریق سایت یا اپلیکیشن کاریزما ثبتنام کنید و بهصورت آنلاین واحد صندوق بخرید. 🌱

سلام لطفاً بفرمایید برای سرمایهگذاری کوتاه مدت کدام صندوق سود پایدار و قابل اطمینان میدهد با چه درصدی

سلام علیرضا عزیز وقت بخیر

در اپلیکیشن کاریزما، صندوق کارا با سود مؤثر سالانه حدود ۳۶٪ یکی از گزینههای مناسب برای سرمایهگذاری با ریسک پایین است. این صندوق با ترکیب داراییهای کمریسک مانند اوراق دولتی و سپردههای بانکی، بازدهی پایدار و قابل اطمینانی ارائه میدهد. همچنین، طرح مگاسود با سود سالانه حدود ۴۱٪ برای سرمایهگذارانی که به دنبال بازدهی بالاتر هستند، مناسب است. برای سرمایهگذاری در این صندوقها، میتوانید از طریق اپلیکیشن کاریزما اقدام کنید. در صورت تمایل به دریافت مشاوره بیشتر یا مقایسه با سایر صندوقها، خوشحال میشوم راهنماییتان کنم. 🌱

سلام علی عزیز

بله با نصب اپلیکیشن کاریزما شما میتونید داراییهای صندوقهای کاریزما رو مشاهده کنید. برای دانلود اپلیکیشن کاریزما کلیلک کنید.