سهام چیست و بررسی انواع سهام در بورس

سهام چیست و بررسی انواع سهام در بورس

امروزه با نوسانات اقتصادی بازار، بسیاری از مردم برای افزایش سود و در امان ماندن پسانداز و سرمایه خود، از هر قشر و مشاغلی به بازار بورس و خرید سهام روی آوردهاند. برای ورود به بورس باید اطلاعات پایهای مانند سهام چیست و انواع سهام در بورس را بدانیم. در این مطلب از کاریزما لرنینگ به معرفی مفهوم سهام در بورس از صفر تا صد پرداختهایم. در ادامه با ما همراه باشید.

فلسفه وجودی سهم در بورس

در میان تمامی اصطلاحات پایه در بورس قطعا سهام اولین کلمهای است که با آن مواجه میشوید که جز مفاهیم پایه و ضروری ورود به بورس است. اگر تمام سرمایههای یک شرکت سهامی را به قسمتهای مساوی تقسیم کنیم، به هر یک از قسمتهای آن یک سهم گفته میشود.

سهام چیست؟

سهام (stock) نوعی برگه بهادار است که نمایانگر مالکیت دارنده آن بر سهم معین و مشخصی از شرکت سهامی خاص یا سهامی عام، درآمدها و داراییهای آن است. به این نکته باید توجه کرد که دارنده سهم نمیتواند ادعای مالکیت بر بخشی از دارایی شرکت داشتـه باشد ولی به اندازه سهم خود در شرکت، دارای حق و حقوق است. برای درک بیشتر این موضوع نیاز است که ابتدا شرکتهای سهامی و سپس انواع سهام را به طور کامل بشناسیم.

مقاله پیشنهادی: بورس چیست؟

انواع شرکتهای سهامی

بعد از آشنایی اولیه با مفهوم سهام وقت آن رسیده است به این بپردازیم که این سهام گفتهشده سرمایه کدام شرکتهای سهامی هستند. در شرکتهای سهامی، سود و زیان نسبت به سرمایههای تقسیم شده به سهامداران تعلق میگیرد. اصولا شرکتهای سهامی به دو نوع سهامی عام و سهامی خاص تقسیم میشوند:

- شرکت سهامی خاص

شرکتهایی که مالکیت سهام آن صرفا در اختیار موسسان شرکت است و در اختیار عموم مردم در بازار بورس عرضه نمیشود. یکی از شروط اصلی شرکتهای سهامی خاص وجود حداقل سه سهامدار است. به همین علت، مالکیت سهام این شرکتها در اختیار افراد محدودی است. در این نوع از شرکتها سهامداران به نسبت میزان سهام، در سود و زیان و داراییهای شرکت سهیم میشوند.

- شرکت سهامی عام

شرکت سهامی عام برعکس شرکتهای سهامی خاص، بخش عمدهای از تامین سرمایه مورد نیاز شرکت را به صورت عرضه اولیه در اختیار عموم قرار میدهد. تعداد سهامداران در سهامی عام حداقل پنج نفر است. چون سهام این شرکتها همواره در بازار بورس معامله میشوند، مالکیت سهام این شرکتها ثابت نیستند.

انواع سهام در بورس چیست؟

سهام شرکتها از منظر شکل، حقوق دارنده سهام و ماهیت آن به سه دسته تقسیم میشوند که در ادامه به معرفی هر کدام میپردازیم.

انواع سهام از منظر شکل به دو نوع سهام بانام و بینام تقسیم میشوند که در بازار بورس هیچ محدودیتی برای انتشار آنها وجود ندارد:

سهام با نام و بینام

سهام بانام در برگه آن، مشخصات مالک سهام نوشته شده است. همچنین علاوهبر درج در برگه سهام، در دفتر ثبت سهام نیز ثبت میشود. انتقال و معامله آن صرفا از طریق معاوضه امکانپذیر است. زمانی که شرکتها اقدام به شناسایی شرکا و سهامداران میکنند این سهام را منتشر میکنند. یکی از مزیتهای سهام با نام این است که در صورت مفقود شدن آن، امکان سواستفاده وجود ندارد؛ زیرا تنها صاحب اصلی آن میتواند سهام را به فروش برساند. از محدودیت و معایب سهام با نام، الزامی بودن مراجعه دو طرف معامله به دفتر ثبت سهام برای معامله است.

اعتبار سهام بینام و سهام با نام کاملا یکسان است و تنها تفاوت آنها فاش نشدن هویت سهامداران است. به این صورت که در سهام بینام، نام دارنده اصلی درج نشده و در وجه حامل صادر میشود. شرکتها این سهام را زمانی عرضه میکنند که تمایل دارند از پرداخت مالیات برای مالکیت، فرار کنند. از بزرگترین معایب سهام بینام، امکان سواستفاده از آن هنگام فروش است؛ زیرا هیچ نیازی به نقل و انتقال مالکیت نیست.

به این نکته توجه کنید که هیچ محدودیتی برای انتشار تعداد سهام بانام و بینام توسط شرکتها وجود ندارد. تمام سهام قابل معامله در بازار بورس و سهام مدیران شرکتها، از نوع سهام بانام هستند.

انواع سهام از لحاظ حقوقی به دو نوع سهام عادی و سهام ممتاز تقسیم میشوند که دارندگان هر کدام از مزایا و حقوق متفاوتی بهره میبرند:

سهام عادی چیست؟

سهام عادی یکی از مهمترین ابزارهای مالی برای تامین سرمایه شرکتها تلقی میشود. این سهام بدون هیچگونه سررسید قابل معامله است و به صورت سهام بینام یا بانام انتشار پیدا میکند. دارندگان سهام عادی به میزان سهامی که خریدهاند، در سود و زیان شرکت و تصمیمگیریهای مهم آن، سهیم هستند. آنها میتوانند با حضور در جلسات سالیانه، شرکت کنند و حتی در انتخاب هیئت مدیره نیز موثر باشند. در صورتیکه شرکت تصمیم به افزایش تامین سرمایه بکند، اولویت با سهامداران عادی برای خرید سهام جدید است.

سهام عادی شرکتهای فعال در بورس، برخلاف باقی شرکتهایی که در بازار حضور ندارند، نقدینگی بیشتری دارند. به همین علت، معامله در بورس به آسانی امکانپذیر است. به این نکته توجه کنید که در صورت ورشکستگی، شرکت موظف است پس از پرداخت حقوق سهامداران ممتاز، مابقی داراییها را میان سهامداران عادی به نسبت میزان سهام خریداری شده، تقسیم کند.

سهام ممتاز چیست؟

سهام ممتاز هم مانند سهام عادی یکی دیگر از ابزارهای مالی برای تامین سرمایه شرکتها است. براساس ماده 42 لایحه شرکتهای سهامی، سهامداران ممتاز فاقد حق رایگیری در تصمیمگیریهای شرکت دارند و یک درآمد ثابت از داراییهای شرکت به آنها تعلق میگیرد. از مهمترین تفاوت سهامداران ممتاز با عادی، در الویت قرار گرفتـن سود تقسیمی است. سود سهام ممتاز برابر بخشی از قیمت اسمی سهام است که از پیش تعیینشده و به حساب سهامداران پرداخت میشود.

شرایط قرارداد و امتیاز سهامداران ممتاز در شرکتها کمی متفاوت است که در ادامه به برخی از آنها اشاره میکنیم:

- دریافت سود بیشتر نسبت به سهام عادی

- اولویت قرار دادن پرداخت حقوق سهامداران ممتاز هنگام انحلال شرکت

- مستثنی بودن آنها در زیان عملکرد شرکت

- تخفیف در پرداخت ارزش اسمی سهام

در حالت کلی، سهم ممتاز به دو صورت منتشر میشود:

- در صورت سوددهی و افزایش سرمایه شرکت، خریداری برای سهام وجود نداشتـه باشد.

- زمانی که برای سهیم کردن یک کارشناس، امتیاز ویژهای برای او در نظر گرفتـه شود.

سهام انتفاعی چیست؟

به سهامی گفتـه میشود که دارنده آن، هیچگونه مالکیتی در درآمد شرکت ندارد و تنها به واسطه داشتن آن سهام، میتواند از سود شرکت بهرهمند شود. در صورت ورشکستگی و انحلال شرکت، دارنده برگه سهام انتفاعی نمیتواند مدعی دریافت ارزش اسمی سهام خود شود. به نوعی این سهام برای استهلاک شرکت استفاده میشود.

انواع سهام از لحاظ ماهیت آورنده به دو نوع سهام نقدی و غیرنقدی تقسیم میشوند. به نوعی سرمایه شرکتها متشکل از سهام نقدی و غیرنقدی است. در ادامه به تعریف هر کدام میپردازیم:

سهام نقدی

سهام نقدی سهامی است که ارزش آن به صورت نقدی یا نیمی نقدی، نیمی دیگر به صورت تعهد ( چک یا حواله) پرداخت میشود. نکتـه قابل توجه در آن این است که آورده خریدار در کوتاه مدت به وجهنقد تبدیل شود و برای خرید کالا و هر عملیات مالی دیگر نیز قابل استفاده است. به سود نقدی DPS که مخفف کلمه Dividend Per Share نیز گفتـه میشود که همان سود تخصیص داده شده برای هر برگه سهام در پایان سال مالی است.

سهام غیرنقدی

این سهام برعکس سهام نقدی، کاملا به صورت غیرنقدی پرداخت میشود. این پرداخت غیرنقدی شامل واگذاری امتیاز، ملک، خودرو، لوازم خانه و اداری، اوراق بهادار و… میشود. این آورده باید توسط کارشناس وزارت دادگستری ارزشگذاری شود.

به این نکته توجه کنید که در شرکتهای خصوصی پذیرش آوردههای غیرنقدی که ارزش آن بیشتر از ارزیابی کارشناس باشد، امکانپذیر نیست. به همین علت در شرکتهای خاص و عام، حتما باید آوردههای غیرنقدی توسط کارشناس ارزیابی شود.

دیگر انواع سهام در بورس که در سه دسته بالا قرار نمیگیرند، شامل مواردی زیر است که در زیر به آنها اشاره میکنیم:

سهام حق تقدم

سهام حق تقدم از طریق آوردههای نقدی، موجب افزایش سرمایه شرکت میشود. پس از تصمیمگیری در خصوص افزایش سرمایه، شرکت سهام جدیدی تحت عنوان حق تقدم منتشر میکند که سهامداران فعلی در اولویت خرید این سهام قرار میگیرند. در نتیجه، اگر سهامداران تمایل به خرید سهام و افزایش سرمایه شرکت داشتـه اشند، مبلغ ذکر شده را به حساب شرکت واریز میکنند که بعد از خریداری میتوانند آن را به سهام عادی تبدیل کنند یا بفروشند.

تعداد سهام حق تقدم طبق فرمول زیر محاسبه میشود:

۱۰۰ / درصد افزایش سرمایه * تعداد سهام = تعداد حق تقدم

سهام جایزه

این نوع از سهام از افزایش سرمایه شرکت به وجود میآید که به صورت رایگان از محل انباشت داراییها از طرف شرکت به پرتفوی سهامداران داده میشود. به این معنا که شرکت به جای پرداخت سود به صورت نقدی اقدام به توزیع این سهام میکند. به نسبت تعداد سهامی که به سهامدار فروختـه شدهاست و درصد افزایش سرمایه شرکت به فرد، سهام جایزه تعلق میگیرد.

سهام مدیریتی (کنترلی)

سهام کنترلی یا مدیریتی، سهامی است که اختیارات لازم برای رای گیری و حق تصمیگیری برای تعیین یک فرد در هیئت مدیره را به فرد سهامدار میدهد و او را به یک سهامدار اصلی در شرکت سهامی تبدیل میکند. حداقل میزان سهام مدیریتی منتشرشده وابستـه به تعداد هیئت مدیره هر شرکت سهامی و تعداد سهم هر شرکت دارد.

انواع ارزش سهام در بورس چیست؟

اساسا به پنج روش میتوان در بازار سرمایه و سهام ارزشگذاری کرد:

ارزش اسمی

ارزش اسمی ارزشی است که هنگام تاسیس شرکت برای اوراق سهام منتشرشده تعیین میشود. همانطور که میدانید این ارزش، قیمت واقعی نبوده و صرفا قیمتی است که در اساسنامه درج میشود. در بازار بورس ارزش اسمی هر برگه سهام عادی به صورت پیش فرض، 1000 ریال یا 100 تومان است. محاسبه ارزش اسمی هر سهم با فرمول زیر امکان مییابد:

ارزش اسمی = تعداد سهام منتشر شده ÷ سرمایه شرکت

ارزش دفتری

برای هر دارایی که در شرکت موجود است در ترازنامه، عددی بهعنوان ارزش آن ثبت شده است که به این عدد ارزش دفتری دارایی میگویند. برای تعیین ارزش دفتری یک سهم در شرکت، ارزش دفتری داراییهای آن شرکت را پس از کسر بدهیاش محاسبه میکنیم. به بیان سادهترT پس از کسر بدهیها از داراییهای شرکت به حقوق صاحبان سهام میرسیم و پس از تقسیم آن بر تعداد سهام شرکت، ارزش دفتری هر سهم به دست میآید. در زمان تاسیس شرکت، اصولا ارزش اسمی و ارزش دفتری سهام یکسان هستند.

ارزش بازار

ارزش بازار (Market Capitalization) که به صورت مخفف به آن Market Cap یا Mkt Cap میگویند، قیمتی است که براساس عرضه و تقاضا برای هر سهم مشخص میشود. این ارزش بازار همان قیمتی است که سهامداران در بازارهای معاملاتی، اقدام به خرید و فروش سهم میکنند. این ارزش معادل ارزش روز یک سهام ضرب در تعداد سهام منتشرشده توسط یک شرکت است.

ارزش بازار = تعداد سهام منتشرشده توسط یک شرکت × ارزش روز یک سهام

ارزش جایگزینی

اگر یک شرکت قصد فروش داراییهای خود را نداشتـه باشد، از تفاوت قیمتی و ارزش جایگزینی داراییها با بهای تمامشده، سودی کسب نمیکند ولی اگر شرکتی داراییهای خود را به فروش برساند، یک سود عملیاتی نیز کسب میکند. این سود کسبشده هیچ ارتباطی با روند فعالیتهای شرکت ندارد.

به عبارتی، ارزش جایگزینی ( Replacement Cost) مبلغی است که برا ی خرید یک دارایی مشابه دارایی فعلی، پرداخت میشود. در ارزش جایگزینی تمام هزینههای تاسیس و راهاندازی مجدد شرکت تا شرایط فعلی، محاسبه میشود و بر تعداد سهم منتشر شده تقسیم میشود.

ارزش ذاتی

ارزش ذاتی (Intrinsic value) به ارزش واقعی سهام یک شرکت مستقل از قیمت بازار گفتـه یشود. براساس خالص ارزش روز داراییهای شرکت و سودها و جریان نقدی که در آینده رخ میدهد محاسبه میشود. برای محاسبه آن با مقادیر زیر محاسبه میشود:

- خالص ارزش داراییها

- جریانهای نقدی

- نرخ رشد

- سود آنی در آینده

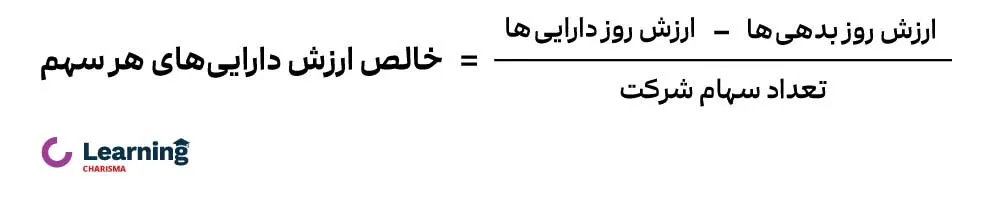

برای محاسبه خالص ارزش داراییهای هر سهم از فرمول زیر استفاده میشود:

انواع قیمت سهام در بورس چیست؟

افراد برای خرید و فروش سهام در بورس علاوهبر این که باید بدانند “ بورس چیست ” بهتر است با مفهوم سهام و قیمت سهام نیز آشنایی داشتـه باشند.

در ادامه، با برخی از انواع قیمت سهام در بورس آشنا میشویم:

- قیمت باز شدن: قیمت اولین معامله سهام در روز

- قیمت بستهشدن: قیمت آخرین معامله سهام در روز

- قیمت پایانی: میانگین وزنی از تعداد سهام معامله شده در هر قیمت (که ملاک محاسبه روز معاملاتی بعد است)

- بالاترین قیمت: حداکثر قیمت یک سهم در بازار معاملاتی

- پایینترین قیمت: حداقل قیمت یک سهم در بازار معاملاتی

- قیمت پایه: قیمت مشخص شده توسط فروشنده برای عرضه سهام در معاملات

- قیمت مجاز: دامنه نوسان مجاز نمادهای بورسی در یک روز معاملاتی

استفاده از تحلیلها در خرید بهترین سهمهای بورس

روشهای مختلفی برای یافتـن بهترین سهام برای سرمایهگذاران وجود دارد. مجموع تحلیل بنیادی، تحلیل تکنیکال و تابلوخوانی همراه با تحلیل روانشناسی میتواند به تشخیص بهترین سهام منتهی شود. برای پیدا کردن یک سهم خوب، ابتدا از طریق تحلیل بنیادی آن سهم را انتخاب میکنیم و از طریق تابلوخوانی و تحلیل تکنیکال زمان مناسب خرید سهم را مشخص میکنیم.

در حالت کلی، یک شرکت اگر شرایط زیر را داشتـه باشد میتوان گفت سهم او ارزش خریدن دارد:

- نقدشوندگی سریع و حجم بالای معاملات داشته باشد

- سود سهام از محل فعالیت اصلی شرکت باشد

- زیان رو به کاهش داشتـه باشد و ضرر انباشته نداشتـه باشد

- قیمت سهم از ارزش ذاتی خودش کمتر باشد

- نسبت قیمت به درآمد آن معقول باشد

- میان هزینههای مالی و عملیاتی نسبت به سود عملیاتیاش تعادل وجود داشتـه باشد

- نمایش دهنده طرح توسعه شرکت باشد

- به واردات خارج از کشور وابستـه نباشد

- صادرات شرکت و بازار فروش آن قابل توجه باشد

چگونه میتوان سهام یک شرکت را خرید؟

برای خرید سهام و ورود به بازار اوراق بهادار بورس باید به ترتیب از روشهای زیر اقدام به خرید کرد:

- در ابتدا باید وارد سامانه سجام شد و اقدام به دریافت کد بورسی کنید.

- در قدم بعدی با ورود به کارگزاریهای موجود در بازار میتوان اقدام به ثبت نام کرد.

- پس از آنکه از طریق کارگزاری ثبت نام کردید، از طریق سجام یک کد 10 رقمی برای احراز هویت ارسال میشود که به صورت غیر حضوری در سامانه سجام انجام میشود و کد بورسی صادر میگردد.

- در انتها با ورود به کارگزاری مورد نظر اقدام به دریافت یوزر و پسورد کرده که بتوان در سامانه کارگزاری به صورت آنلاین سهام خود را خریداری کند.

تفاوت سهام و اوراق قرضه چیست؟

سهام توسط شرکت برای افزایش سرمایه، تقسیم میشود تا شرکتها بتوانند کسب و کار خود را توسعه دهند یا پروژههای خود را ارتفا دهند. زمانیکه شرکت سهامی منتشر میکند، صرفا به ازای پول این کار را انجام میدهد.

داستان اوراق قرضه با سهام متفاوت است. صاحبان اوراق قرضه طلبکاران شرکت هستند و حق دریافت سرمایه اصلی خود را از شرکت دارند. در صورتیکه شرکت منحل گردد، صاحبان اوراق قرضه نسبت به سایرین ذینفعان اولویت دارند. اصولا سهامداران عادی در صورت ورشکستگی پولی دریافت نمیکنند؛ بدین معنی که سرمایهگذاری در سهام بسیار پرریسکتر از اوراق قرضه است.

خلاصهای از مقاله ” سهام چیست و انواع آن “

در این مطلب به مفهوم سهام پرداختیم و انواع سهام در بازار بورس را مورد بررسی قرار دادیم. امروزه روشهای متعددی از سرمایهگذاری در کشور وجود دارد که برای سرمایهگذاری در آنها نیازمند دانش حداقلی هستیم. در این مطلب، به موضوعات زیر اشاره کردیم:

- سهام نشاندهنده مالکیت نسبی سهامدار نسبت به داراییهای شرکت است که این دارایی به نسبت میزان مبلغ خریداری شده سهام است.

- شرکتها دو نوع هستند که شرکتهای سهای حداقل 3 سهامدار و شرکتهای سهامی عام حداقل 5 سهامدار است.

- انواع سهام به سه دسته از نظر شکل، حقوقی و ماهیت دارنده آن تقسیم میشود.

- ریسک سهام بسیار بیشتر از اوراق قرضه است.

در نهایت برای موفقیت در بازارهای سرمایهگذاری بورس و سهام، تحلیلهای بازار را به دقت مطالعه کنید و با آگاهی وارد بورس شوید.

سوالات متداول

صندوقهای سرمایهگذاری قابل معامله در بورس که مبتنی بر گواهی سپرده کالایی سکه و شمش طلا هستند را صندوق سهام عیار مینامند.

سهام موسس به ازای زحمات موسسان به آنها داده میشود که این افراد حقی در امور شرکت ندارند و تنها پس از پرداخت سهام، بهرهای به آنها تعلق میگیرد.

سود سهام در اصل از مازاد درآمد شرکت به دست میآید، طبیعی است که هر چه میزان سود یک شرکت بیشتر باشد میزان سوددهی آن نیز افزایش مییابد. سود شرکتها به دو نوع سود هر سهم EPS و سود تقسیمی هر سهم DPS تقسیم میشود.

سهام عدالت نوعی یارانه است که دولت به قشر ضعیف جامعه میدهد. سهام عدالت از 46 شرکت بورسی و غیربورسی تشکیل شده است که تحت عنوان یک سهام به نام سهام عدالت نمایش داده میشود که شرکتهای آن موظف هستند هر سال سود سالیانه خود را به دارندگان سهام عدالت پرداخت کنند.

روشهای مختلفی برای یافتن بهترین سهام برای سرمایهگذاران وجود دارد. مجموع تحلیل بنیادی، تحلیل تکنیکال و تابلوخوانی همراه با تحلیل روانشناسی میتواند به بهترین سهام منتهی شود. برای پیدا کردن یک سهم خوب ابتدا از طریق تحلیل بنیادی آن سهم را انتخاب میکنیم و از طریق تابلوخوانی و تحلیل تکنیکال زمان مناسب خرید سهم را مشخص میکنیم. در پنل کارگزاری کاریزما میتوان این سهام را خرید و فروش کرد.

سهم یک اوراق بهاداری است که به دارندگان سهام این امکان را میدهد که به میزان سهم خریداری شده، از سرمایه شرکت سود دریافت کنند و در برخی مواقع در تصمیمگیریهای مهم شرکت حق رای داشته باشند.

20 دیدگاه برای این مطلب

از کجا میتونم بفهمم سود سهام عدالتم کی میاد؟

اگر پیامک بانکی خود را فعال کرده باشید پیام واریز سود سهام عدالت برای شما ارسال میشود.

من کد بورسی ندارم و سامانه سجام ثبت نام نکردم میتونم بدون اینا هم سهام بخرم یا نه؟

خیر، ثبت نام در سجام و اخذ کد بورسی اولین و مهمترین گام برای خرید و فروش سهام است.

بهترین سهامی که میتونم الان بخرم چیه ه بعد عید سود بده؟

برای پاسخ این سوال، مقاله ” بهترین سهام های سودآور در بورس و روش شناسایی آنها ” را مطالعه نمایید.

من میخوام با 100 میلیون سرمایه گذاری کنم به نظرتون چه سهامی بخرم؟

موارد بسیاری برای سرمایه گذاری با این مبلغ وجود داره. تمامی روشهای ایدهآل را در مقاله “بهترین سرمایه گذاری با پول کم و سود بالا در 1403” بخوانید.

سود سهام عدالت کی واریز میشه؟

پاسخ این سوال در مقاله ” سهام عدالت کی واریز میشود؟ ” داده شده است.