صندوق سرمایه گذاری چیست و چه انواعی دارد؟

آیا میخواهید در بورس سرمایهگذاری کنید اما وقت و انرژی کافی برای تحلیلهای پیچیده ندارید؟ صندوق سرمایه گذاری، راهحلی ساده و هوشمندانه برای شماست. شما میتوانید با استفاده از این روش سرمایهگذاری، بدون نیاز به یادگیری عمیق بورس، با تکیه بر تخصص کارشناسان و تحلیلگران، از بازار سرمایه سود کسب کنید. اما صندوق سرمایه گذاری چیست؟ انواع صندوق های سرمایه گذاری کدامند و چگونه به ما در کسب سود کمک میکنند؟ در این مقاله از کاریزما لرنینگ، به این سوال میپردازیم که صندوق سرمایه گذاری چیست، سپس نحوه خرید انواع صندوق های سرمایه گذاری در بورس را مورد بررسی قرار خواهیم داد.

صندوق سرمایه گذاری چیست؟

صندوق های سرمایه گذاری به عنوان یک روش سرمایهگذاری غیر مستقیم در بازار سرمایه، نقش واسطه مالی را ایفا میکند. بدین صورت که با جمعآوری سرمایه خرد اشخاص مختلف، اقدام به سرمایهگذاری در بازار بورس بهوسیله یک تیم تحلیلگر حرفهای و با نظر مدیر صندوق خواهد کرد.

در تعریف صندوق سرمایه گذاری به زبان سادهتر، میتوان گفت که این صندوقها با جمعآوری پول از افراد مختلف، به سرمایهگذاری در بازار بورس میپردازند. این کار توسط یک تیم تحلیلگر حرفهای و تحت نظر مدیر صندوق انجام میشود. به همین دلیل، صندوق های سرمایه گذاری به افراد غیرحرفهای کمک میکنند تا آسانتر وارد بازار شوند و از فرصتهای مناسب سرمایهگذاری استفاده کنند.

خرید آنلاین صندوق سرمایه گذاری

ویدئوی آموزش صندوق سرمایه گذاری

برای کسب اطلاع از کلیت صندوقهای سرمایه گذاری، میتوانید ابتدا ویدئوی آموزشی زیر را مشاهده کنید و سپس به مطالعه ادامه مقاله بپردازید:

معرفی انواع صندوق های سرمایه گذاری در بورس

صندوق های سرمایه گذاری در ایران انواع مختلفی دارند؛ اما تقسیمبندی اولیه این ابزارهای مالی بر اساس نحوه معامله و ترکیب دارایی آنها انجام میشود. در ادامه، بهصورت کامل به شما خواهیم گفت که چند نوع صندوق سرمایه گذاری وجود دارد.

انواع صندوق های سرمایه گذاری براساس نحوه معامله

صندوق های سرمایه گذاری بر اساس نحوه معامله به دو دسته اصلی تقسیم میشوند:

- صندوقهای قابل معامله در بورس (ETF): این صندوقها همانند سهام در بورس خرید و فروش شده و قیمت آنها بر اساس عرضه و تقاضا در بازار تعیین میشود. ETFها معمولا نقدشوندگی بالایی دارند.

- صندوقهای خارج از بورس (صدور و ابطالی): برای خرید و فروش واحدهای این صندوقها باید از پنل اختصاصی صندوق مربوطه اقدام کرد. قیمت واحدهای این صندوقها بر اساس ارزش خالص داراییهای صندوق محاسبه میشود.

انواع صندوق های سرمایه گذاری بر اساس داراییها

اگرچه نحوه معامله صندوق های سرمایه گذاری اهمیت زیادی دارد؛ اما برای انتخاب صندوق مناسب، شناخت ترکیب داراییهای هر یک نیز ضروری است. در واقع، این ترکیب داراییهاست که تعیین میکند کدام صندوق برای اهداف و میزان ریسکپذیری شما مناسبتر است. در ادامه به معرفی صندوق های سرمایه گذاری، نحوه عملکرد و بازدهی آنها میپردازیم:

صندوق های سرمایه گذاری با درآمد ثابت

صندوق های سرمایه گذاری با درآمد ثابت، گزینهای مطمئن و کمریسک برای سرمایهگذارانی هستند که به دنبال سودهای ثابت و قابلپیشبینی میگردند. زیرا این صندوقها ۷۰ تا ۹۰ درصد از دارایی تحت مدیریت خود را در اوراق با درآمد ثابت، سپردههای بانکی و سایر داراییهای با ریسک پایین سرمایهگذاری میکنند و دارای ریسک بسیار پایینی هستند.

انواع صندوق های سرمایه گذاری درآمد ثابت شامل صندوقهای با تقسیم سود ماهانه و صندوقهای بدون تقسیم سود ماهانه میشوند:

- صندوقهای با تقسیم سود ماهانه: این صندوقها سود حاصل از فعالیت صندوق طی یک ماه را در تاریخ مشخص و ثابتی در ماه بین سرمایهگذاران تقسیم میکنند.

- صندوقهای بدون تقسیم سود ماهانه: در این صندوقها، سود دریافتی به ارزش داراییهای صندوق اضافه میشود و سرمایهگذاران از رشد ارزش داراییهای خود (NAV) منتفع میشوند.

صندوق های سرمایه گذاری مختلط

صندوق های سرمایه گذاری مختلط، ترکیبی هوشمند از سهام و اوراق با درآمد ثابت هستند. به همین دلیل نیز به سرمایهگذاران این امکان را میدهند تا با تنوعبخشی در داراییهای خود، ضمن مدیریت ریسک، از پتانسیل بازار سهام و اوراق درآمد ثابت به طور همزمان بهرهمند شوند.

در این صندوقها، حداقل ۴۰ درصد و حداکثر ۶۰ درصد داراییها به سهام اختصاص یافته و مابقی در اوراق با درآمد ثابت سرمایهگذاری میشود. این ترکیب متعادل، صندوقهای مختلط را به گزینه مناسبی برای سرمایهگذارانی تبدیل میکند که به دنبال بازدهی بالاتر از سپردههای بانکی و صندوقهای درآمد ثابت هستند، اما ریسکپذیری بالایی ندارند.

در واقع، این صندوقها حد واسطی بین سرمایهگذاریهای پرریسک و کمریسک محسوب میشوند. در زمان افت بازار، ترکیب اوراق با درآمد ثابت در این صندوقها، زیانهای احتمالی را کاهش میدهد و در زمان رشد بازار، سهام موجود در پرتفوی، بازدهی بالاتری را برای سرمایهگذاران به همراه میآورد.

خرید آنلاین صندوق سرمایه گذاری

صندوقهای تضمین اصل سرمایه

صندوقهای تضمین اصل سرمایه یکی از انواع صندوق های سرمایه گذاری مختلط هستند که با هدف کاهش ریسک سرمایهگذاری طراحی شدهاند. این صندوقها با تضمین اصل سرمایه سرمایهگذاران، به آنها این اطمینان را میدهند که حتی در صورت نوسانات بازار، سرمایه اولیه خود را از دست نخواهند داد. در عین حال، این صندوقها امکان بهرهمندی از سود حاصل از رشد بازار را برای سرمایهگذاران فراهم میکنند. به عبارت دیگر، صندوقهای تضمین اصل سرمایه، ترکیبی هوشمند از امنیت و بازدهی هستند.

یکی از این نوع صندوقها در ایران، صندوق تضمین کاریزما است که با با تضمین اصل سرمایه، به شما این امکان را میدهد که با خیالی آسوده در بازار سرمایه سرمایهگذاری کنید و از فرصتهای سودآوری در بازارهای صعودی بهرهمند شوید.

صندوق های سرمایه گذاری سهامی

صندوق سرمایه گذاری در سهام یکی از محبوبترین انواع صندوق های سرمایه گذاری است که بخش عمدهای از داراییهای خود را (حداقل ۷۰ درصد) در سهام شرکتهای مختلف سرمایهگذاری میکند. به همین دلیل نیز ریسک بالایی دارد. این صندوقها در واقع سبدی متنوع از سهام هستند که توسط یک تیم حرفهای مدیریت میشوند.

مدیران صندوق سرمایه گذاری در سهام، به همراه تیم تحلیلگر خود تلاش میکنند تا با انتخاب هوشمندانه سهام، سبدی را تشکیل دهند که هم رشد قابل توجهی داشته باشد و هم ریسک آن به حداقل برسد. این صندوقها برای افرادی که به دنبال سرمایهگذاری در بورس هستند اما زمان یا تخصص کافی برای تحلیل بازار را ندارند، گزینهای بسیار مناسب میباشند.

با سرمایهگذاری در این صندوقها، میتوانید از دانش و تجربه حرفهای مدیران صندوق بهرهمند شوید و به طور غیرمستقیم در سبدی متنوع از سهام شرکتهای مختلف سرمایهگذاری کنید. البته صندوقهای سهامی خود به چند دسته تقسیم میشوند. در ادامه به معرفی انواع صندوق های سرمایه گذاری سهامی میپردازیم:

-

صندوق اهرمی

صندوق سرمایه گذاری اهرمی ابزاری قدرتمند برای سرمایهگذارانی است که به دنبال کسب بازدهی بالاتر از بازار هستند. این صندوقها با استفاده از تکنیک اهرمی، به سرمایهگذاران اجازه میدهند تا با سرمایهای کمتر، در مقیاسی بزرگتر در بازارهای مالی فعالیت کنند. به عبارت سادهتر، صندوقهای اهرمی با تقویت قدرت خرید سرمایهگذار، امکان کسب سود بیشتر را فراهم میکنند.

-

صندوق شاخصی

هدف اصلی صندوقهای شاخصی، ایجاد یک پرتفوی سرمایهگذاری است که با یکی از شاخصهای بازار سهام، مانند شاخص کل، شاخص کل هموزن یا دیگر شاخصها همخوانی داشته باشد. مهمترین شاخصهای بازار سرمایه که میتوان با آنها همبستگی ایجاد کرد، شامل شاخصهای کل، هموزن و شاخص 30 شرکت بزرگ است.

صندوق های سرمایه گذاری کالایی

صندوقهای کالایی دارایی خود را در کالای فیزیکی یا اوراق بهادار مبتنی بر آن سرمایهگذاری میکنند. به عنوان مثال، صندوق طلا داراییهای خود را در سکههای قابل معامله در بازار بورس و همچنین اوراق مشتقه با دارایی پایه سکه و طلا سرمایهگذاری میکند. به این ترتیب، دارندگان این نوع صندوق میتوانند همزمان با نوسان قیمت طلا در بازار آزاد، کسب سود کنند. صندوقهای کالایی کشاورزی و طلا از انواع صندوقهای کالایی قابل معامله در بازار سرمایه هستند.

صندوقهای اختصاصی بازارگردانی

صندوقهای اختصاصی بازارگردانی با هدف ایجاد تعادل و پایداری در بازار سرمایه طراحی شدهاند. این صندوقها با خرید و فروش سهام شرکتهای مختلف، بر اساس قوانین و مقررات بازار سرمایه، به تنظیم عرضه و تقاضا در بازار کمک میکنند و مانع از نوسانات شدید قیمت سهام میشوند. در واقع، هدف اصلی این صندوقها، کاهش صفهای خرید و فروش و ایجاد یک بازار کارآمدتر است.

صندوقهای جسورانه

صندوق جسورانه یا سرمایهگذاری خطرپذیر (Venture Capital) به سرمایهگذاری در استارتآپهایی که در ابتدای شروع فعالیت خود هستند، گفتـه میشود. بهدلیل وجود ریسکهای بالقوه در مسیر موفقیت و همچنین احتمال کم موفقیتهای بزرگ در استارتاپها، به سرمایهگذاران در مراحل مختلف توسعه یک استارتاپ، خطرپذیر یا جسور گفتـه میشود. این صندوقها مناسب کسانی است که علاقهمند به سرمایهگذاری در استارتاپها هستند.

صندوقهای نیکوکاری

صندوقهای نیکوکاری با هدف انجام فعالیتهای خیرخواهانه و اجتماعی تاسیس شدهاند. سرمایههای جمعآوری شده در این صندوقها به صورت هدفمند برای حمایت از افراد نیازمند، اجرای پروژههای اجتماعی و کمک به توسعه جامعه هزینه میشود.

صندوق در صندوق

صندوق در صندوق، نوع جدیدی از صندوق های سرمایه گذاری هستند که سبد سرمایهگذاری خود را از صندوقهای دیگر تشکیل میدهند. در واقع پرتفوی این صندوقها متشکل از صندوقهای دیگر است. مهمترین مزیت این کار، کاهش هزینههای مدیریتی در این نوع صندوقها است. برای خرید این نوع صندوق یا سایر صندوق های سرمایه گذاری میتوانید روی دکمه زیر کلیک کنید:

خرید آنلاین صندوق سرمایه گذاری

صندوقهای املاک و مستغلات

صندوق املاک و مستغلات فرصت سرمایهگذاری در حوزه املاک و مستغلات را با سرمایه اندک برای همه افراد فراهم میکند. این صندوقها با جمعآوری وجوه خرد از سرمایهگذاران مختلف، اقدام به خرید و فروش املاک کرده و سود حاصل از این معاملات و اجاره املاک را بین سرمایهگذاران خود تقسیم میکنند. فعالیت این صندوقها اغلب شامل خرید و فروش املاک و اجاره آن میشود.

صندوقهای زمین و ساختمان

صندوقهای زمین و ساختمان، دارایی سرمایهگذاران را جذب کرده و در زمین و ساختمان سرمایهگذاری میکند. این نوع صندوقها بیشتر اقدام به ساخت و فروش یک پروژه مسکونی میکنند. در نهایت این سود بین سرمایهگذاران، متناسب با مبلغ سرمایهگذاریشان تقسیم خواهد شد. بنابراين سرمایهگذار باید برای دریافت سود حاصل از سرمایهگذاری خود، تا تمام شدن پروژه و فروش واحدهای تجاری، مسکونی یا اداری، همراه با صندوق سرمایه گذاری زمین و ساختمان بماند.

صندوق خصوصی

صندوق سرمایه گذاری خصوصی (به اختصار PE) ابزارهای سرمایهگذاری هستند که بهوسیله شرکتهای خصوصی و به نمایندگی از گروهی از سرمایهگذاران اداره میشوند. سرمایه این صندوقها با این دیدگاه تامین میشود که بخشی از سهام شرکتهای خصوصی را تملک و پس از یک بازه زمانی واگذار کند.

صندوقهای پروژهای

در این نوع صندوقها، سرمایهگذاران مستقیماً در منافع حاصل از اجرای پروژه سهیم هستند. درواقع موضوع صندوق، ساخت و تکمیل پروژهای خاص است. پایان یافتن فعالیت صندوق و تقسیم عواید حاصل از اجرای پروژه با توجه به ساختار پیشبینیشده، در طرح توجیهی صندوق است.

صندوق سرمایه گذاری چقدر سود میدهد؟

سود صندوق های سرمایه گذاری به چند عامل بستگی دارد و میتواند متفاوت باشد. برخی از عوامل مؤثر بر بازدهی شامل موارد زیر میشوند:

-

نوع صندوق

انواع صندوق های بورسی بازدهی متفاوتی دارند. میتوان گفت که صندوقهای سهامی به دلیل نوسانات بالای بازار سهام، پتانسیل کسب سودهای قابل توجهی را دارند. در مقابل، بازدهی صندوقهای کالایی، بر اساس نوسانات قیمت کالاهای موجود در پرتفوی مانند طلا یا محصولات کشاورزی تعیین میشود.

از سوی دیگر، صندوقهای با درآمد ثابت معمولاً بازدهی ثابتی را به سرمایهگذاران ارائه میدهند و ریسک کمتری نسبت به سایر صندوقها دارند. با این حال، نمیتوان برای هیچ یک از این صندوقها نرخ سود ثابتی را تضمین کرد، زیرا بازدهی آنها تحت تأثیر عوامل متعدد اقتصادی و بازار است.

-

مدتزمان سرمایهگذاری

معمولاً در طولانیمدت، نوسانات بازار بهتدریج کاهش مییابد و میتوان انتظار بازدهی بهتری داشت. سرمایهگذاران بلندمدت میتوانند از رشدهای اقتصادی و بازدهی بالای بازار بهرهمند شوند. اما در بازههای کوتاهمدت، نوسانات شدید بازار میتواند منجر به بازدهی نامناسب یا حتی زیان شود. بنابراین، اگر هدف سرمایهگذاری کوتاهمدت باشد، ریسک بیشتری وجود دارد.

-

وضعیت بازار

عملکرد کلی بازار سهام و عوامل اقتصادی میتواند تأثیر زیادی بر سود صندوقها بگذارد. در بازارهای صعودی، بازدهی بالاتر خواهد بود ولی در بازارهای نزولی بازدهی کمتر است و حتی سرمایهگذاری میتواند با ضرر و زیان مواجه شود.

-

مدیریت صندوق

عملکرد صندوق تحت تأثیر تجربه و استراتژیهای سرمایهگذاری مدیران آن است. مدیران موفق با تحلیلهای درست و تصمیمات مناسب میتوانند عملکرد بهتری را برای صندوق به ایجاد کنند.

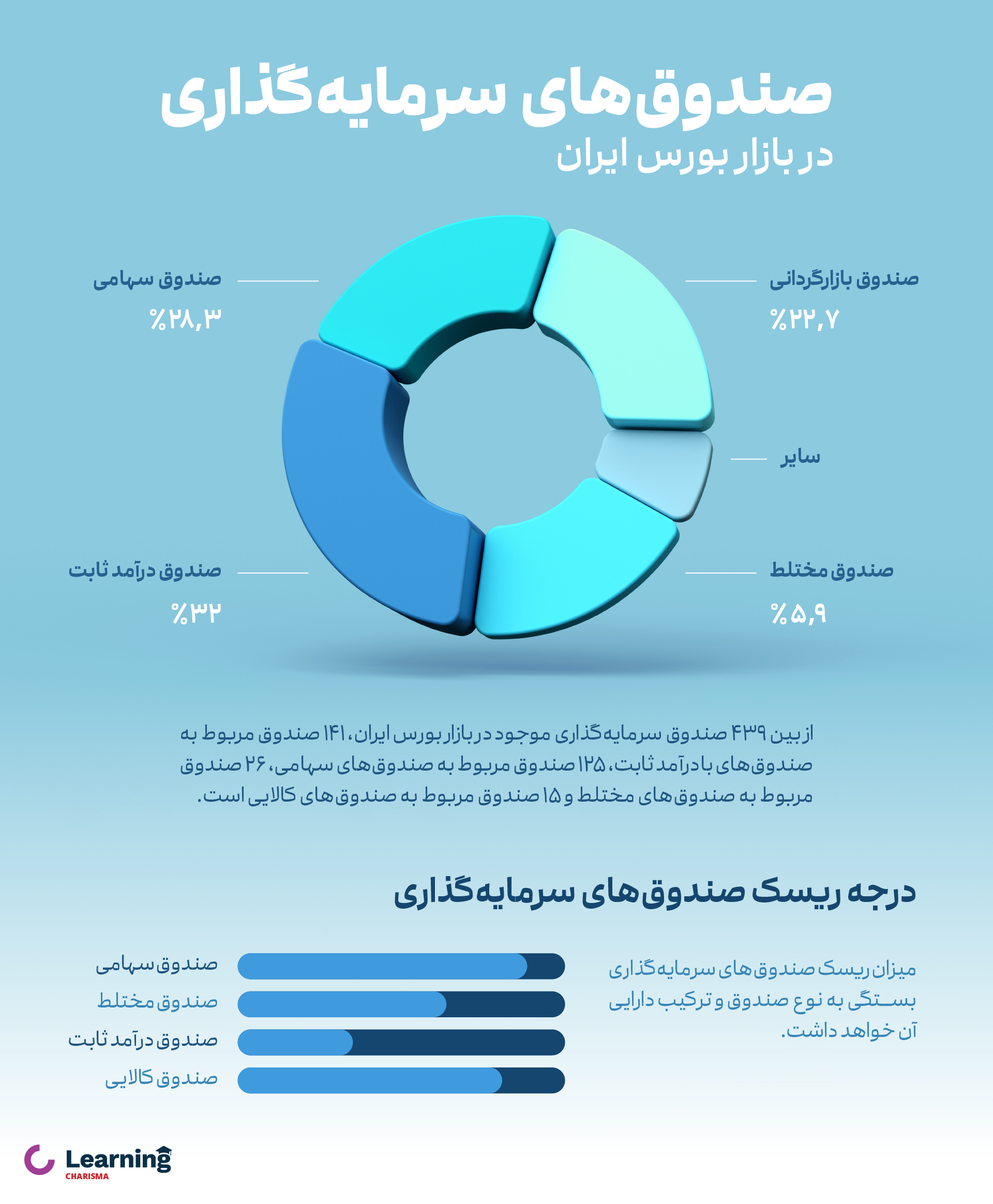

وضعیت صندوق های سرمایه گذاری ایران در یک نگاه

بازار سرمایه ایران میزبان صدها صندوق سرمایهگذاری با ترکیبهای متنوع در دارایی است که هرکدام سطح ریسک و بازده متفاوتی دارند. بیشترین سهم این بازار متعلق به صندوقهای درآمد ثابت و سهامی است، درحالیکه صندوقهای مختلط، بازارگردانی و سایر انواع صندوقها درصد کمتری را به خود اختصاص دادهاند. در تصویر زیر میتوانید سهم هریک از انواع صندوق های سرمایه گذاری را در بازار بورس و میزان ریسک آنها را مشاهده کنید.

مزایای صندوق سرمایه گذاری چیست؟

مهمترین سوالی که ممکن است برای شما پیش بیاید این است که سرمایهگذاری در صندوقها چه مزایایی دارد؟ مزایای سرمایهگذاری در صندوق سرمایه گذاری شامل موارد زیر است:

تنوع سرمایهگذاری

صندوق های سرمایه گذاری معمولاً در انواع مختلف داراییها، از جمله سهام، اوراق قرضه و کالاها سرمایهگذاری میکنند. این تنوع به کاهش ریسک کمک میکند، زیرا در صورت کاهش ارزش یک دارایی، داراییهای دیگر ممکن است عملکرد بهتری داشته باشند. به عنوان مثال، اگر قیمت سهام کاهش یابد، ممکن است بازار اوراق قرضه قویتر عمل کند و این موضوع منجر به حفظ سرمایه سرمایهگذاران شود.

مدیریت حرفهای

مدیران صندوقها دارای تحصیلات و تجربههای بالا در زمینه مالی و سرمایهگذاری هستند. آنها از تحلیلهای بنیادی و تکنیکال برای شناسایی فرصتهای سرمایهگذاری استفاده میکنند. این موضوع به سرمایهگذاران امکان میدهد که از دانش و تجربه متخصصان بهرهمند شوند، بدون اینکه خودشان نیاز به بررسی دقیق بازار داشته باشند.

دسترسی آسان

سرمایهگذاری در انواع صندوق های سرمایه گذاری بورس بهراحتی و با حداقل مبلغ (100 هزار تومان) انجام میشود. این موضوع به افراد با سرمایههای کم اجازه میدهد تا به بازارهای مالی دسترسی پیدا کنند. همچنین، فرآیند خرید و فروش واحدهای صندوقها ساده و سریع است و نیاز به تخصص خاصی ندارد.

شفافیت

صندوقها موظف به گزارشگیری منظم و شفاف از عملکرد و ترکیب سبد سرمایهگذاری خود هستند. سرمایهگذاران میتوانند بهراحتی اطلاعات مربوط به سودآوری، هزینهها و ترکیب دارایی هر یک از صندوق های سرمایه گذاری را دریافت کنند. این شفافیت به آنها کمک میکند تا تصمیمات بهتری در مورد سرمایهگذاریهای خود بگیرند.

نقدشوندگی بالا

نقدشوندگی به این معناست که سرمایهگذار بتواند در هر زمان که نیاز داشت، واحدهای خود را به پول نقد تبدیل کند، بدون اینکه با کاهش قابل توجهی در ارزش سرمایهگذاری خود مواجه شود. توجه داشته باشید که بهطور کلی، صندوق های سرمایه گذاری از نقدشوندگی بالایی برخوردار هستند. اما صندوقهای قابل معامله (ETF) به دلیل امکان معامله مستقیم در بورس، معمولاً نقدشوندگی بالاتری نسبت به صندوقهای مبتنی بر صدور و ابطال دارند. بهعلاوه، برخی از صندوقها دارای ضامن نقدشوندگی هستند و یک نهاد مالی متعهد میشود در صورت نیاز سرمایهگذاران، واحدهای آنها را خریداری کند.

قوانین و مقررات مشخص

تمامی انواع صندوق های سرمایه گذاری در ایران، تحت نظارت سازمان بورس و فرابورس قرار دارند. این موضوع باعث افزایش اعتبار و امنیت صندوقها میشود. نظارت و قوانین مشخص باعث میشود که صندوقها متعهد به رعایت اصول و استانداردهای مالی باشند و این موضوع به کاهش خطرات مربوط به کلاهبرداری یا سوءاستفاده کمک میکند.

چگونه در صندوق سرمایه گذاری کنیم؟

سرمایهگذاری در صندوق های سرمایه گذاری به معنای خرید واحدهای آن صندوق است. این واحدها، سهم شما از داراییهای کل صندوق را نشان میدهند. نحوه خرید و فروش صندوق های سرمایه گذاری با توجه به نوع صندوق متفاوت است. اما توجه کنید که برای سرمایهگذاری در هر یک از صندوقها باید کد بورسی داشته باشید.

در صندوقهای مبتنی بر صدور و ابطال، فرآیند خرید واحد را «صدور» و فروش آن را «ابطال» مینامیم. برای سرمایهگذاری در صندوقهای صدور و ابطالی، باید از طریق وبسایت صندوق یا پنل اختصاصی آن اقدام به خرید و فروش واحدهای صندوق کنید.

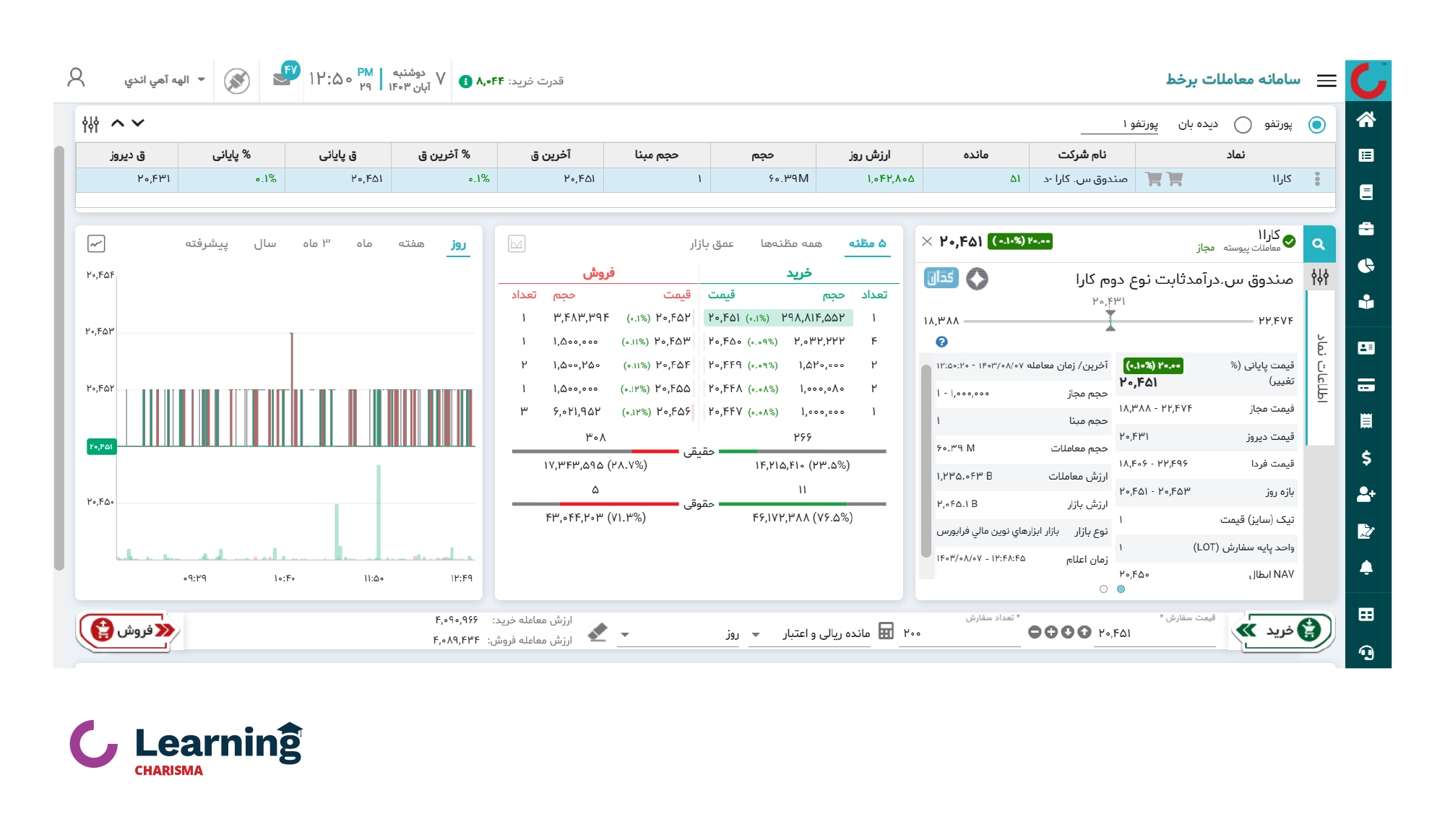

فرآیند خرید و فروش صندوقهای قابل معامله در بورس (ETF) نیز بسیار است. شما میتوانید مانند خرید و فروش سهام، واحدهای ETF را از طریق کارگزاری خود و در ساعات معاملات بورس خریداری یا بفروشید. درواقع میتوانید وارد سامانه معاملاتی شده و نام نماد مدنظرتان را جستوجو کنید. سپس با واردکردن تعداد و قیمت، سفارش خرید خود را برای صندوق مدنظر ثبت کنید.

راهکار سادهتری نیز برای معامله انواع صندوق سرمایهگذاری وجود دارد. شما میتوانید برای سرمایهگذاری سریع و آسان در انواع صندوقهای سرمایهگذاری، از اپلیکیشن کاریزما استفاده کنید و صندوق مدنظرتان را بهسرعت و بهآسانی خرید و فروش کنید. در مقالهای جدا تحت عنوان ” آموزش خرید صندوق از اپ کاریزما بهراحتی و بدون محدودیت! ” صفر تا صد خرید صندوق از اپ کاریزما را میآموزید.

واحد های صندوق سرمایه گذاری چیست؟

واحد سرمایهگذاری که بهعنوان Investment Fund Unit نیز شناخته میشود، بخش کوچکی از مجموع داراییهای یک صندوق را تشکیل میدهد. زمانی که فردی تصمیم به سرمایهگذاری در یک صندوق میگیرد، در واقع واحدهای سرمایهگذاری آن صندوق را خریداری میکند. این واحدها نمایانگر سهم او از داراییهای صندوق هستند.

هر واحد سرمایهگذاری به نسبت مبلغی که سرمایهگذار به صندوق واریز کرده است، به او تعلق میگیرد. تعداد واحدهای سرمایهگذاری تحت تأثیر تغییرات ارزش داراییهای صندوق است. به عبارت دیگر، ارزش هر واحد سرمایهگذاری به ارزش کل داراییهای صندوق بستگی دارد.

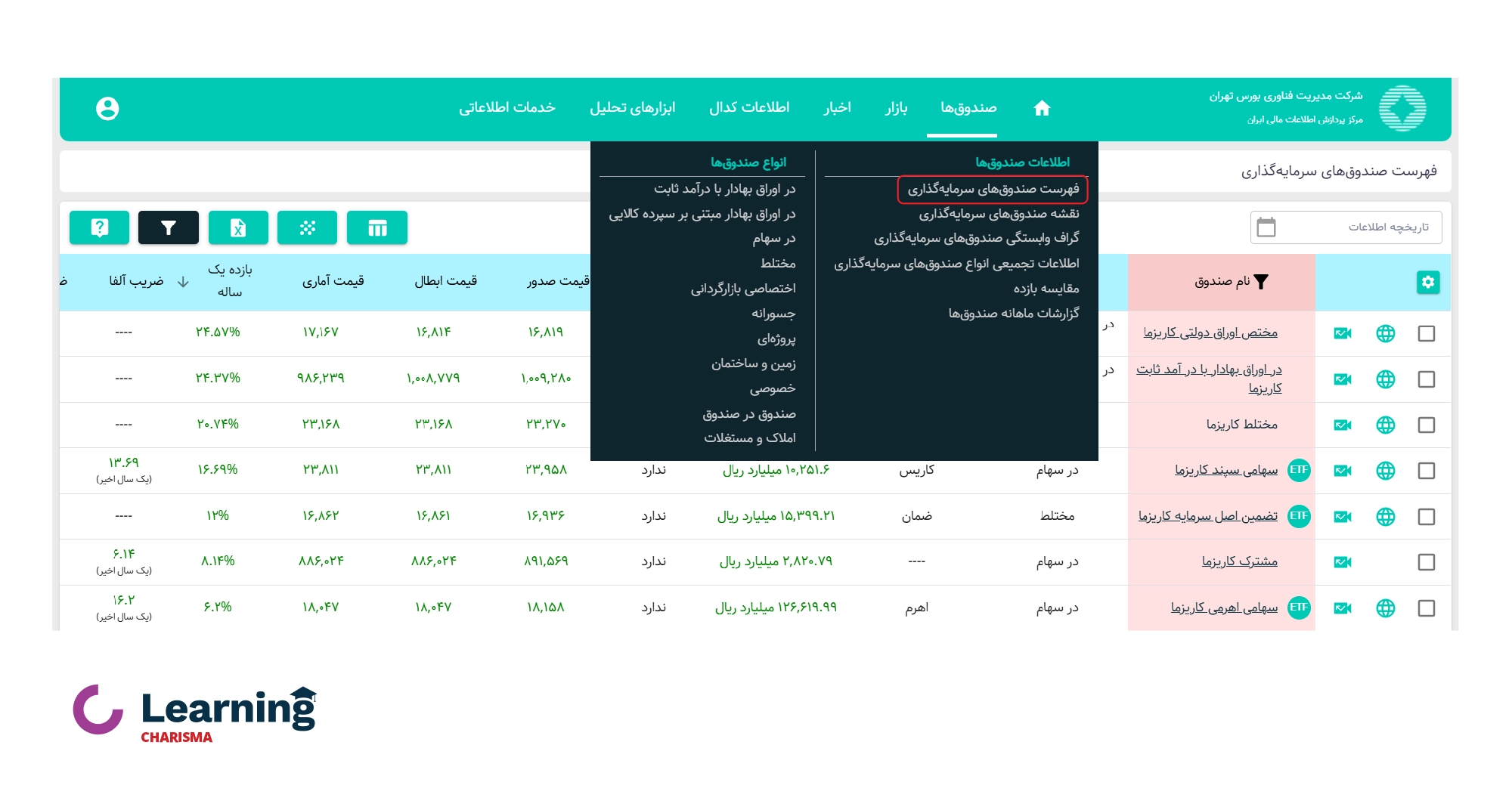

نحوه بررسی لیست صندوق های سرمایه گذاری

اگر قصد بررسی انواع صندوق های سرمایه گذاری فعال در ایران و اطلاعات هر صندوق را دارید، میتوانید به سایت فیپیران، بخش «فهرست صندوق های سرمایه گذاری» مراجعه کنید. در این سایت، امکان بررسی اطلاعات و عملکرد صندوق های سرمایه گذاری و مقایسه صندوق مدنظرتان با سایر صندوقها را خواهید داشت.

ارزش خالص دارایی یا NAV صندوق سرمایه گذاری چیست؟

یکی از اصطلاحات رایج در زمینه صندوق های سرمایه گذاری، NAV یا ارزش خالص دارایی است. ارزش خالص دارایی در صندوق های سرمایه گذاری به مجموع ارزش داراییهای صندوق منهای بدهیهای آن گفته میشود. این مقدار معمولاً بهصورت روزانه محاسبه و اعلام میگردد و اهمیت زیادی برای سرمایهگذاران دارد. در وبسایت هر صندوق بهصورت روزانه سه نوع NAV ارائه میشود:

- NAV صدور: این ارزش به معنای مبلغی است که برای خرید هر واحد از صندوقهای مبتنی بر صدور و ابطال باید پرداخت شود.

- NAV ابطال: این مبلغ پس از انصراف از سرمایهگذاری در صندوقهای مبتنی بر صدور و ابطال به سرمایهگذار به ازای هر واحد پرداخت میشود.

- NAV آماری: در شرایط خاص، مانند ایجاد صف فروش سنگین برای برخی داراییهای صندوق، مدیران میتوانند قیمت برخی از سهمها را تعدیل کنند. در این حالت، ارزش خالص دارایی گزارششده به عنوان NAV آماری شناخته میشود.

قیمت صدور و ابطال صندوق سرمایه گذاری چیست؟

این دو اصطلاح برای صندوقهای صدور و ابطالی مطرح میشود و در واقع قیمتی است که شما برای خرید (صدور) یا فروش (ابطال) هر واحد از آن صندوق پرداخت یا دریافت میکنید.

قیمت صدور و ابطال واحدهای صندوق سرمایه گذاری، مفهومی است که به ارزش ذاتی هر واحد یعنی NAV مرتبط است. قیمت صدور، مبلغی است که سرمایهگذار برای خرید یک واحد صندوق پرداخت میکند و معمولاً اندکی بالاتر از NAV است تا هزینههای مربوط به صدور واحدها پوشش داده شود.

از سوی دیگر، قیمت ابطال، مبلغی است که سرمایهگذار هنگام فروش واحدهای خود دریافت میکند و به طور معمول کمی کمتر از NAV است تا هزینههای مربوط به ابطال واحدها جبران شود. این تفاوت قیمتها، ناشی از هزینههای عملیاتی صندوق و همچنین مکانیزمی برای حفظ نقدینگی صندوق است.

خرید آنلاین صندوق سرمایه گذاری

اساسنامه و امیدنامه صندوق سرمایه گذاری چیست؟

امیدنامه و اساسنامه دو سند کلیدی در ساختار قانونی و عملیاتی صندوق های سرمایه گذاری هستند. اساسنامه به عنوان سند قانونی، اهداف، قوانین و ساختار مدیریت صندوق را مشخص میکند. این سند شامل اطلاعاتی درباره هدفهای سرمایهگذاری، ترکیب سرمایهگذاران، وظایف مدیران و هیئت مدیره، شیوههای سرمایهگذاری، هزینهها و کارمزدها و شرایط انحلال صندوق است.

امیدنامه سندی است که اطلاعات جامعتری در مورد صندوق ارائه میدهد و به سرمایهگذاران کمک میکند تا با آگاهی کامل از جزئیات سرمایهگذاری کنند. این سند شامل اطلاعاتی درباره تاریخچه صندوق، اهداف سرمایهگذاری، استراتژیهای سرمایهگذاری، تیم مدیریت، عملکرد گذشته صندوق، ساختار هزینهها و کارمزدها و مهمتر از همه، ریسکهای مرتبط با سرمایهگذاری است.

برای مشاهده امیدنامه و اساسنامه هر صندوق، میتوانید مطابق با تصویر زیر وارد سایت اختصاصی صندوق مدنظرتان شده و از بخش «درباره صندوق» یا «درباره ما»، فایل مربوط به امیدنامه و اساسنامه را دانلود کنید.

حداقل مبلغ سرمایهگذاری در هر صندوق چقدر است؟

برای خرید انواع صندوق های سرمایه گذاری، ابتدا باید به نوع صندوق دقت کنید. صندوقهایی که قابل معامله در بازار بورس هستند، با توجه به قوانین سازمان بورس، نیاز به حداقل سرمایه 100 هزار تومان دارند. اما در خرید صندوق سرمایه گذاری صدور و ابطالی حداقل مبلغ خرید به اندازه یک واحد صندوق است.

هزینه های صندوق سرمایه گذاری چیست؟

بهرهمندی از مزایای صندوق های سرمایه گذاری و دانش و تجربه تحلیلگران آنها نیازمند پرداخت هزینههایی است که به عنوان کارمزد صندوق های سرمایه گذاری شناخته میشود. نرخ کارمزد صندوق های سرمایه گذاری با توجه به نوع آن متفاوت است. امکان بررسی نرخ کارمزد صندوق های سرمایه گذاری را با مطالعه امیدنامه صندوق مدنظر خواهید داشت.

چکیده هر آنچه که باید در مورد انواع صندوق های سرمایه گذاری در بورس بدانید!

در این مقاله به بررسی سوال «صندوق سرمایه گذاری چیست؟» پرداختیم و انواع صندوق سرمایه گذاری در بورس را معرفی کردیم. صندوق های سرمایه گذاری، ابزاری برای ورود آسان به بازار سرمایه هستند و این امکان را به افراد میدهند تا بدون نیاز به دانش تخصصی، صرف زمان و حتی مبالغ بالا، از این بازار مالی برای سرمایهگذاری و کسب سود استفاده کنند.

این صندوقها، مبالغ خرد را از افراد مختلف جمعآوردی کرده و آن را در سبدی متنوع از داراییها سرمایهگذاری میکنند. هدف تحلیلگران و مدیران این صندوقها، کسب بیشتری بازدهی و مدیریت سرمایه برای کمترین ریسک است. صندوق های سرمایه گذاری انواع مختلفی دارند و شامل صندوقهای سهامی، درآمد ثابت، مختلط، کالایی و غیره میشوند. به همین دلیل میتوانند پاسخگوی نیاز و ریسکپذیری سرمایهگذاران مختلف باشند.

مدیریت حرفهای این صندوقها توسط تیمهای متخصص، دسترسی آسان به آنها از طریق سامانههای آنلاین، شفافیت اطلاعات و نظارت نهادهای مالی، مزایای صندوق های سرمایه گذاری هستند. با این حال، بازدهی صندوقها به عوامل مختلفی بستگی دارد و انتخاب بهترین صندوق نیازمند بررسی دقیق ویژگیها و عملکرد هر یک است.

سوالات متداول

صندوق های سرمایه گذاری، نهادهای مالی هستند که پولهای جمعآوریشده از سرمایهگذاران را مدیریت کرده و در بازارهای مختلف مانند سهام، اوراق قرضه و داراییهای دیگر سرمایهگذاری میکنند. این صندوقها توسط مدیران حرفهای مدیریت میشوند و به سرمایهگذاران این امکان را میدهند که بهطور غیرمستقیم در بازار سرمایه مشارکت کنند.

صندوق سرمایهگذاری به مجموعهای از سرمایهها گفته میشود که با هدف افزایش ارزش آنها و کسب سود، توسط مدیران حرفهای در داراییهای مختلف سرمایهگذاری میشود. سرمایهگذاران با خرید واحدهای این صندوقها، سهمی از داراییهای کل صندوق را خریداری میکنند.

سرمایهگذاری در صندوقها علاوه بر کسب سود مناسب، ریسک سرمایهگذاری را کاهش داده و بستری برای ورود افراد غیرحرفهای به بورس خواهد بود.

بهتر است برای سرمایهگذاری در صندوق های سرمایه گذاری، افق زمانی بلندمدت را در نظر داشته باشید.

شما باتوجه به میزان ریسکپذیری شخصی، افق زمانی سرمایهگذاری و میزان سرمایه میتوانید در انواع صندوقها سرمایه گذاری کنید.

برای سرمایهگذاری در صندوقهای مبتنی بر صدور و ابطال کاریزما کافی است در کارگزاری کاریزما ثبتنام کنید. همچنین برای خرید واحد صندوق های سرمایه گذاری قابل معامله کاریزما، میتوانید از طریق سامانه معاملاتی تمامی کارگزاری ها اقدام کنید.

خرید صندوق سرمایه گذاری میتواند ریسکهایی به همراه داشته باشد. با توجه به نوع صندوق (مانند صندوقهای سهامی یا مختلط)، نوسانات بازار ممکن است منجر به ضرر سرمایهگذاران شود. اما در مقایسه با سرمایهگذاری مستقیم در بازار، صندوقها معمولاً ریسک را با تنوع سرمایهگذاری کاهش میدهند.

4 دیدگاه برای این مطلب

میشه بیزحمت اسم چند تا از صندوق های اختصاصی بازارگردانی رو بگین.

اگه لیست کاملشون رو بگین که بهتره.

سلام محمد عزیز

برای بررسی لیست صندوقهای اختصاصی بازارگردانی، میتونین وارد سایت فیپیران بشین. سپس از بخش صندوقها، «فهرست صندوقهای سرمایهگذاری» رو انتخاب کنبن. در صفحه جدید، روی علامت قیف یا فیلتر کلیک و از بخش نوع صندوق، روی گزینه اختصاصی بازارگردانی کلیک کنین.

می خوام درمورد صندوقهای ارز ویلا اطلاعات بیشتری داشته باشم ونحوه سرمایه گذاری را بدانم

سلام وقتتون بخیر

در حال حاضر در بازار سرمایه ایران صندوقی تحت عنوان ارز ویلا وجود نداره. لطفا منظورتون رو دقیقتر بگین.