انواع الگوهای مثلث (بخش دوم)

انواع الگوهای مثلث (بخش دوم)

در ادامه بررسی انواع مثلث ها, به تعریف الگوهای مثلث پهن شونده و کنج صعودی نزولی می رسیم و آن ها را بررسی می کنیم.

مطلب پیشنهادی: انواع الگوهای مثلث (بخش اول)

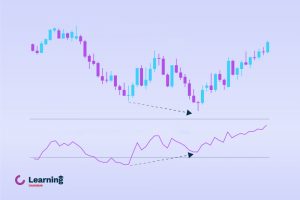

مثلث پهن شونده

الگوی دیگری وجود دارد که در حقیقت یک حالت غیر معمول و نسبتا کمیاب از مثلث ها می باشد. این الگو به شکل یک مثلث واژگون یا عکس یک الگوی مثلث است. تمام الگوهای مثلثی که پیش از این مورد بررسی قرار گرفتند متشکل از دو خط به هم نزدیک شونده و یا همگرا بودند. الگوی پهن شونده همان طور که از اسم آن پیدا است کاملا متضاد آنها می باشد.

در سایر الگوهای مثلثی، حجم هنگامی که به راس مثلث نزدیک می شویم کاهش پیدا می کند اما در این الگو عکس این اتفاق رخ می دهد. حجم در حین گسترش بازه قیمت افزایش پیدا می کند. این وضعیت به ما خاطر نشان می کند که بازار غیر قابل کنترل و احساساتی می باشد. یکی از علت های مهم وقوع این الگو می تواند علاقه مندی بیش از حد تعداد زیادی از عموم به خرید باشد و در اغلب مواقع یک سقف قوی و بزرگ را در بازار پدید می آورد.

کنج صعودی

این الگو از دو خط روند صعودی همگرا تشکیل می شود. این بدان معناست که این دو خط روند هر دو به سمت بالا در حرکت می باشند اما زاویه حرکتی آنها به شکلی است که اگر تا انتها آنها را ادامه دهیم، سر انجام در نقطه ای یکدیگر را قطع خواهند کرد. به مانند الگوی مثلث در این الگو نیز فشردگی قیمت را داریم که این احتمال را به ما می دهد که شاید بعد از تکمیل شدن الگو شاهد حرکت قدرتمندی باشیم.

برای حد زیان الگو باید از آخرین سقفی که منجر به شکست ضلع پایینی الگو شده است استفاده کنیم و حد زیان را کمی بالاتر از آن قرار دهیم.

برای حد سود از دو حالت می توان استفاده کرد:

- در حالتی که الگوی کنج صعودی در فاز اصلاحی شکل گرفته باشد می توان حرکت نزولی قبل از آن را اندازه گیری کرده و پس از شکست ضلع پایینی، از نقطه شکست به سمت پایین به همان اندازه هدف گذاری کنیم.

- در حالت دوم میتوانیم از قاعده الگو برای هدف گذاری استفاده کنیم.

کنج نزولی

تمامی مواردی که در مورد الگوی کنج صعودی گفتیم، به صورت معکوس در مورد الگوی کنج نزولی نیز کاربرد دارند. این الگو حالتی به شکل پایین رونده دارد. دو خط روند نزولی همگرا که سقف ها و کف های این الگو را به هم متصل می کنند. برای تایید این الگو باید در هر دو خط روند دو برخورد انجام شود. در غیر اینصورت الگو نامعتبر خواهد بود.

برای تعیین حد زیان از آخرین کفی که منجر به شکست ضلع بالایی شده است استفاده میکنیم و حد ضرر را کمی پایین تر از آن قرار میدهیم.

برای تعیین حد سود باز هم دو روش داریم:

- در صورتی که الگو در فاز اصلاحی شکل بگیرد، باید حرکت صعودی قبلی را اندازه گیری کرده و از نقطه شکست ضلع بالایی الگو، به سمت بالا هدف گذاری کنیم.

- در حالت دوم باید قاعده الگو را اندازه بگیریم و به همان میزان از نقطه شکست ضلع بالایی به سمت بالا اعمال کنیم.