صندوق سرمایه گذاری قابل معامله (ETF) و آموزش صفر تا صد آن

صندوق سرمایهگذاری قابل معامله (ETF) یکی از ابزارهای مالی پرطرفدار و کارآمد در دنیای امروز هستند که به سرمایهگذاران امکان میدهند تا به راحتی و با هزینه کم، یک سرمایهگذاری اصولی را تجربه کنند. اما سوال اینجاست که صندوق های سرمایه گذاری قابل معامله دقیقاً چه هستند و چگونه میتوان از طریق آنها کسب سود کرد؟

در این مقاله از کاریزما لرنینگ، قصد داریم به بررسی جامع صندوق سرمایه گذاری قابل معامله بپردازیم و مزایا، معایب، نحوه عملکرد و استراتژیهای موفق سرمایهگذاری در این ابزار مالی را مورد بررسی قرار دهیم. همچنین، به معرفی بهترین ETFها و نکات کلیدی برای انتخاب آنها خواهیم پرداخت. اگر شما هم به دنبال راههای هوشمندانهتر و کارآمدتر برای سرمایهگذاری هستید، این مقاله میتواند راهنمایی کامل و مفیدی برای شما باشد.

صندوق سرمایه گذاری قابل معامله چیست؟

صندوقهای قابل معامله در بورس (ETF)، یکی از انواع صندوق های سرمایه گذاری و سبدی از اوراق بهادار مانند سهام، اوراق قرضه یا کالاها هستند که در بازار بورس قابلیت معامله دارند. این صندوقها به شما امکان میدهند با خرید یک یا چند واحد از صندوق، به طور همزمان در مجموعهای از داراییها سرمایهگذاری کنید. نام اختصاری ETF از عبارت انگلیسی “Exchange Traded Fund” گرفته شده و به معنی صندوقهایی است که واحدهای سرمایهگذاری آنها در بازار بورس قابل خرید و فروش هستند. اما در ایران، این صندوقها بیشتر با نام صندوقهای سرمایهگذاری قابل معامله شناخته میشوند.

تاریخچه صندوق سرمایه گذاری قابل معامله (ETF)

صندوقهای قابل معامله در بورس (ETF) اولین بار در دهه 1980 میلادی در ایالات متحده آمریکا معرفی شدند. اولین صندوق ETF به نام SPDR S&P 500 ETF در سال 1993 توسط شرکت State Street Global Advisors راهاندازی شد. این صندوق به سرمایهگذاران این امکان را میداد که به طور مستقیم در شاخص S&P 500 سرمایهگذاری کنند. موفقیت این صندوق باعث شد که ETFها به سرعت در بازارهای مالی جهانی شناخته شوند و محبوبیت زیادی کسب کنند. با گذر زمان، انواع مختلفی از ETFها معرفی شدند که شامل سهام، اوراق قرضه، کالاها و حتی صندوقهای ترکیبی میشوند.

تاریخچه صندوقهای قابل معامله در ایران

در ایران، اولین صندوق قابل معامله (ETF) در سال 1392 هجری شمسی راهاندازی شد. این صندوقها به سرعت مورد توجه سرمایهگذاران ایرانی قرار گرفتند و مزایای بسیاری مانند شفافیت، نقدشوندگی بالا و مدیریت حرفهای سرمایه را ارائه دادند. با گذر زمان، تعداد و تنوع این صندوقها در ایران افزایش یافت و اکنون مجموعهای گسترده از ETFها در بازار سرمایه ایران وجود دارد که به سرمایهگذاران امکان سرمایهگذاری را میدهد.

تفاوت صندوق قابل معامله در بورس و صندوق صدور و ابطال چیست؟

صندوقهای قابل معامله و مبتنی بر صدور و ابطال شباهت بسیاری با یکدیگر دارند. زیرا میتوان گفت که هر دو نوع صندوق، با سرمایهگذاری در انواع مختلفی از اوراق بهادار و مدیریت حرفهای توسط تحلیلگران و معاملهگران خبره بازار سرمایه، امکان سرمایهگذاری هدفمند و با مبالغ کم را برای سرمایهگذاران خرد فراهم میکنند. اما با وجود همه شباهتها، این دو نوع از صندوقهای سرمایهگذاری، تفاوتهایی نیز با یکدیگر دارند که در ادامه به آنها میپردازیم:

-

نحوه معامله

صندوقهای قابل معامله در بورس اوراق بهادار، مانند سهام خرید و فروش شده و قیمت آنها بر اساس عرضه و تقاضا در بازار تعیین میشوند. اما صندوق های صدور و ابطالی مستقیماً از طریق شرکت یا کارگزار مربوطه معامله میشوند و قیمت آنها با توجه به ارزش خالص داراییهای صندوق (NAV) در پایان هر روز کاری تعیین میشود.

-

میزان نقدشوندگی

صندوقهای سرمایه گذاری قابل معامله نقدینگی بالایی دارند و میتوان آنها را به سرعت و به آسانی در بازار خرید و فروش کرد. در حالی که ممکن است زمان بیشتری برای خرید و فروش برخی از صندوقهای صدور و ابطال نیاز باشد.

-

تفاوت قیمت معامله و NAV

صندوقهای ETF مانند سهام معامله میشوند، بنابراین ممکن است با توجه به میزان عرضه و تقاضا، قیمت معامله آنها با قیمت NAV تفاوت داشته باشد. درواقع قیمت صندوقهای قابل معامله در بورس بر اساس قانون عرضه و تقاضا تعیین میشود. اما قیمت واحد صندوقهای صدور و ابطالی تنها با ارزش خالص دارایی مشخص میشود. هنگام خرید واحدهای سرمایهگذاری ETF باید به قیمت معامله و قیمت NAV توجه کرد. اگر قیمت معامله بالاتر از NAV باشد، یعنی حباب قیمتی وجود دارد و اگر پایینتر باشد، نشاندهنده ارزش بیشتر واحدها نسبت به قیمت معامله است. بهتر است واحدهای سرمایهگذاری نزدیک به قیمت NAV خریداری شوند.

انواع صندوق قابل معامله در بورس چیست؟

صندوق های سرمایه گذاری قابل معامله، بر اساس نوع سرمایهگذاری، پرتفوی خود و استراتژیهای معاملاتی، انواع مختلفی دارند و سرمایهگذاران میتوانند با توجه به شرایط و انتظارات خود، یک یا چند صندوق را برای سرمایهگذاری انتخاب کنند. انواع صندوق قابل معامله در بورس شامل موارد زیر میشود:

- صندوق سرمایه گذاری درآمد ثابت

- صندوق سرمایه گذاری سهامی

- صندوق سرمایه گذاری بخشی

- صندوق سرمایه گذاری شاخصی

- صندوق سرمایه گذاری مختلط

- صندوق سرمایه گذاری کالایی

- صندوق سرمایه گذاری املاک و مستغلات

- صندوق سرمایه گذاری زمین و ساختمان

- صندوق سرمایه گذاری نیکوکاری

- صندوق سرمایه گذاری جسورانه

لیست صندوق های سرمایه گذاری قابل معامله در بورس

در حال حاضر حدود 460 صندوق سرمایهگذاری در بازار بورس ایران وجود دارد که بیش از 190 مورد از آنها از نوع قابل معامله هستند. برای مشاهده لیست صندوق های سرمایه گذاری قابل معامله در بورس و بررسی عملکرد آنها میتوانید به سایت فیپیران مراجعه کنید.

مزایای صندوق های سرمایه گذاری قابل معامله در بورس

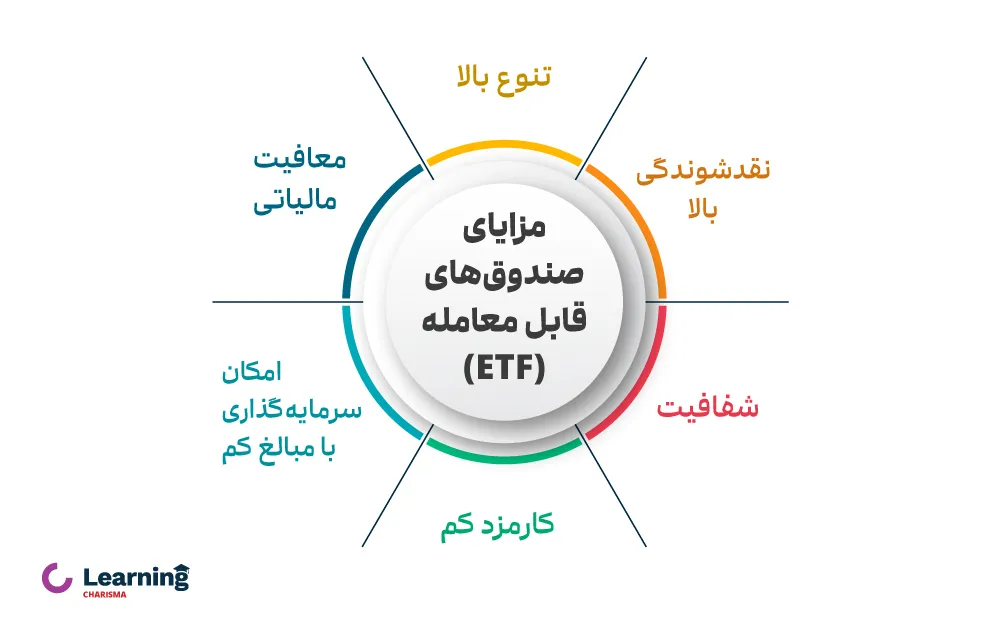

صندوقهای سرمایهگذاری قابل معامله در بورس (ETF) مزایای زیادی دارند که آنها را به گزینهای جذاب برای سرمایهگذاران تبدیل میکند. در اینجا به برخی از این مزایا اشاره میکنیم:

-

- نقدشوندگی بالا: امکان معامله واحد صندوقهای سرمایهگذاری قابل معامله در طول ساعات کاری بازار بورس وجود دارد. همچنین بسیاری از صندوق های سرمایه گذاری قابل معامله دارای بازارگردان هستند که نقدشوندگی آنها را افزایش میدهد.

- تنوعبخشی: صندوق سرمایه گذاری قابل معامله با توجه به نوع صندوق، در اوراق بهادار مختلف مانند سهام، اوراق قرضه و سایر اوراق بهادار سرمایهگذاری میکنند. این تنوعبخشی به کاهش ریسک سرمایهگذاری کمک میکند.

- شفافیت: ترکیب داراییهای صندوق سرمایه گذاری قابل معامله به صورت دورهای در سایت کدال منتشر میشود. بنابراین؛ سرمایهگذاران میدانند که در چه داراییهایی سرمایهگذاری کردهاند و امکان بررسی عملکرد صندوق سرمایهگذاری را خواهند داشت. همچنین سازمان بورس و اوراق بهادار به طور مداوم بر فعالیت و عملکرد صندوقهای سرمایهگذاری نظارت میکند.

- هزینههای پایین: صندوقهای سرمایهگذاری قابل معامله، کارمزدهای مدیریت و کارمزدهای معاملاتی بسیار کمی دارند.

- امکان سرمایهگذاری با مبلغ کم: سرمایهگذاران میتوانند با مبالغ نسبتاً کم (100 هزار تومان) در صندوق سرمایه گذاری قابل معامله سرمایهگذاری کنند. این موضوع برای سرمایهگذاران خرد بسیار مناسب است.

- معافیت مالیاتی معاملات واحدهای سرمایهگذاری: خرید و فروش واحدهای این نوع از صندوقهای سرمایهگذاری و کسب سود از آنها معاف از مالیات است.

با توجه به این مزایا، صندوقهای ETF گزینهای مناسب برای سرمایهگذارانی هستند که به دنبال ترکیبی از نقدشوندگی، تنوع، و هزینههای پایینتر در سرمایهگذاریهای خود هستند.

معایب صندوق سرمایه گذاری قابل معامله در بورس

با وجود مزایای بسیار زیادی که این دسته از صندوقهای سرمایهگذاری برای سرمایهگذاران ایجاد میکنند، اما معایبی نیز دارند. از معایب صندوقهای etf میتوان به موارد زیر اشاره کرد:

-

عدم امکان حضور در مجامع

پرتفوی برخی از صندوقهای سرمایهگذاری شامل سهام شرکتهای مختلف میشود و این سهمها بهصورت سالانه مجامعی را برگزار میکنند. دارندگان سهام، امکان شرکت در مجامع و تاثیرگذاری در تصمیمات مجمع را خواهند داشت؛ در حالی که دارندگان واحدهای صندوق سرمایهگذاری، امکان حضور در مجمع سهام موجود در پرتفوی صندوق را ندارند.

-

عدم امکان مدیریت پرتفوی

مدیریت صندوقهای سرمایهگذاری توسط مدیر صندوق و تحلیلگران بازار بورس انجام میشود و سرمایهگذاران امکان دخالت روی داراییهای صندوق و نحوه مدیریت آن را نخواهند داشت.

بهترین صندوق سرمایه گذاری قابل معامله در بورس کدام است؟

عوامل متعددی در انتخاب بهترین صندوق های etf نقش دارند. یکی از مهمترین مواردی که باید پیش از خرید یک صندوق سرمایه گذاری قابل معامله در نظر داشته باشید، متناسب بودن آن صندوق با میزان ریسکپذیری و استراتژی سرمایهگذاری شما است.

به همین دلیل، صندوقهای ETF مختلفی با سطح ریسک و بازدهی متفاوت در بازار بورس وجود دارند که سرمایهگذاران مختلف میتوانند بر اساس شرایط خود از آنها استفاده کنند.

از دیگر موارد مهم، سابقه و عملکرد صندوق است. یکی از مهمترین معیارهایی که یک صندوق سرمایهگذاری را از دیگر صندوقهای مشابه خود متمایز میکند، بازدهی آن است.

همانطور که گفته شد، صندوقهای ETF در بورس به چند دسته تقسیم میشوند که این دستهبندی بر اساس نوع دارایی و میزان سهام موجود در پرتفوی آنها صورت میگیرد. در ادامه، به بررسی بهترین صندوق etf برای سرمایهگذاری در هر دسته از انواع صندوقهای سرمایهگذاری میپردازیم:

-

صندوق قابل معامله etf با درآمد ثابت

صندوقهای درآمد ثابت قابل معامله در بورس (ETF) بخشی زیادی از داراییهای خود را در اوراق درآمد ثابت سرمایهگذاری میکنند. به همین دلیل، این صندوقها یک سرمایهگذاری کمریسک هستند.

برای مثال، با سرمایهگذاری در صندوق کمند کاریزما، میتوان سود ماهانه دریافت کرد. این سود در اولین روز کاری پس از بیست و پنجم هر ماه پرداخت میشود. همچنین، برخلاف بانک، سود این صندوق به صورت روز شمار محاسبه شده و بدون نرخ شکست است.

-

صندوق قابل معامله etf سهامی

صندوقهای سهامی قابل معامله در بورس (ETF) پرتفویی با تعداد و وزن بالایی از سهام دارند. ریسک این صندوقها بیشتر از صندوقهای درآمد ثابت است، اما در عوض احتمال کسب بازدهی بالاتری نیز دارند. احتمال کاهش قیمت واحدهای این صندوقها متناسب با نوسانات سهام موجود در پرتفوی آنها وجود دارد. در صندوقهای سهامی قابل معامله در بورس، حداقل ۷۰ درصد دارایی از سهام تشکیل میشود. به عنوان مثال، در صندوق کاریس کاریزما، 70 درصد داراییها در سهام و مابقی در اوراق درآمد ثابت سرمایهگذاری میشود. به همان اندازه که ریسک بالایی دارد، بازدهی بالاتری نیز خواهد داشت.

-

صندوق قابل معامله etf مختلط

صندوقهای مختلط ترکیبی از دو نوع صندوق سهامی و درآمد ثابت هستند. در این صندوقها، حداقل ۴۰ درصد از داراییها در سهام و حداقل ۴۰ درصد در اوراق با درآمد ثابت سرمایهگذاری میشود. ۲۰ درصد باقیمانده را مدیر صندوق میتواند بین سهام یا اوراق انتخاب کند. از اصلیترین مزایای صندوقهای مختلط، انعطافپذیری آنهاست. این ویژگی به مدیر صندوق اجازه میدهد که در دوران رونق اقتصادی، بخش بیشتری از پرتفوی را به سهام اختصاص دهد و در دوران رکود، بخش بیشتری از پرتفوی را به اوراق با درآمد ثابت تخصیص دهد.

از بهترین صندوقهای مختلط موجود در بازار بورس ایران، صندوق تضمین اصل سرمایه کاریزما است که با وجود دو نوع واحد عادی و ممتاز، ضمن بهرهمندی سرمایهگذاران از قابلیتهای یک صندوق مختلط، امکان تضمین اصل سرمایه آورده را برای واحدهای عادی و امکان کسب سود بیشتر از بازدهی صندوق را برای واحدهای ممتاز فراهم میکند.

-

صندوق قابل معامله etf طلا

صندوقهای کالایی یکی از ابزارهای نوین در بورس کالای ایران هستند که در آنها کالایی مشخص با سازوکار خاص معامله میشود. به این معنا که سرمایهگذار به جای خرید و فروش کالای فیزیکی، واحدهای صندوق آن کالا را معامله میکند. در واقع، سبد داراییهای صندوقهای ETF کالایی به جای سهام و اوراق از کالا تشکیل میشود. معروفترین صندوقهای کالایی قابل معامله در بورس، صندوقهای طلا و زعفران هستند که بخش اعظم دارایی آنها از گواهیهای طلا و زعفران تشکیل شده است.

صندوق طلای کهربا یکی از بهترین صندوقهای کالایی قابل معامله در بازار بورس ایران است که با سرمایهگذاری در اوراق بهادار مبتنی بر طلا، بازدهی متناسب با بازدهی طلا برای سرمایهگذاران ایجاد میکند.

نحوه خرید صندوق سرمایه گذاری قابل معامله etf چگونه است؟

خرید و فروش صندوقهای قابل معامله در بورس (ETF) به صورت ساده و مشابه با معاملات سهام انجام میشود. در ادامه بهصورت گام به گام به مراحل خرید و فروش صندوق ETF اشاره میکنیم:

- دریافت کد بورسی: دریافت کد بورسی، اولین گام برای فعالیت در بازار سرمایه است. برای این کار باید در سامانه سجام ثبتنام کرده و احراز هویت شوید.

- افتتاح حساب در کارگزاری: پس از دریافت کد بورسی، در یکی از کارگزاریهای معتبر بازار بورس حساب باز کنید.

- واریز وجه به حساب کارگزاری: برای خرید واحدهای صندوق ETF، باید مبلغ مورد نظر برای خرید را از طریق سامانه معاملاتی کارگزاری خود به حساب کارگزاری واریز کنید.

- انتخاب صندوق ETF مورد نظر: در سامانه معاملات آنلاین کارگزاری، نماد ETF مورد نظر خود را جستوجو کنید.

- ثبت سفارش خرید: تعداد واحدهای ETF که قصد خرید آنها را دارید وارد کرده و سفارش خرید خود را ثبت کنید.

اگر دارای کد بورسی نیستید، میتوانید کد بورسی خودتان را به صورت آنلاین و رایگان و تنها ظرف چند دقیقه، از طریق لینک زیر انجام دهید:

ساعت معاملات صندوق های قابل معامله در بورس

صندوقهای سرمایهگذاری قابل معامله از ساعت 9:00 الی 15:00 روزهای شنبه الی چهارشنبه (به جز تعطیلات رسمی) قابل معامله هستند. همچنین پیشگشایش نماد این دسته از صندوقها، از ساعت 8:45 الی 9:00 انجام میشود.

البته این مورد برای صندوقهای کالایی مبتنی بر سکه طلا متفاوت بوده و ساعت معاملات آنها از 12:00 الی 15:00 خواهد بود. امکان بررسی دقیق ساعت معاملات تمامی صندوقهای قابل معامله از طریق جدول زیر مهیاست:

کارمزد صندوق های قابل معامله در بورس

هنگام خرید و فروش واحد صندوق های قابل معامله در بورس، کارمزدی از قدرت خریدتان کسر میشود. اما طبق قانون، نقل و انتقال واحدهای ETF مشمول مالیات نمیگردد. به عبارت دیگر، شما به ازای خرید و فروش واحدهای صندوق سرمایهگذاری قابل معامله، مالیاتی به دولت پرداخت نمیکنید.

البته کارمزد خرید و فروش واحد صندوقهای قابل معامله، بسته به نوع صندوق متفاوت است. در جدول زیر امکان بررسی کارمزد انواع مختلف صندوقهای سرمایهگذاری مهیاست:

میزان سود صندوقهای قابل معامله ETF چقدر است؟

میزان سودی که صندوق های ETF محقق میکنند بستگی به ماهیت صندوق و ریسک آن دارد. در واقع بازدهی این صندوقها ارتباط مستقیمی با داراییهایشان دارد. بازدهی صندوقهای درآمد ثابت نزدیک به سود سپرده بانکی و کمی بیشتر از آن است. اما بازدهی صندوق سهامی میتواند بسیار بیشتر باشد و بازدهی صندوقهای مختلط نیز معمولا بین بازدهی این دو صندوق است. بازدهی صندوقهای کالایی نیز بر اساس نوسان قیمت کالایی که صندوق براساس آن تاسیس شده تعیین میشود.

نحوه دریافت سود صندوقهای قابل معامله چگونه است؟

دو روش اصلی برای دریافت سود صندوق های قابل معامله در بورس وجود دارد:

1. سود نقدی

برخی از صندوقهای ETF به طور منظم سود نقدی به سهامداران خود پرداخت میکنند. این سود از درآمد حاصل از سرمایهگذاریهای صندوق مانند سود اوراق با درآمد ثابت یا سود حاصل از فروش داراییها به دست میآید.

البته میزان سود نقدی پرداختی توسط هر صندوق ETF متفاوت است و به عوامل مختلفی مانند نوع دارایی های موجود در صندوق، عملکرد بازار و سیاستهای مدیران صندوق بستگی دارد. سود نقدی به طور مستقیم به حساب بانکی سرمایهگذاران واریز میشود یا واحدهای جدید صندوق به سرمایهگذاران تعلق میگیرد.

2. افزایش قیمت واحدهای ETF

بسیاری از صندوقها دارای تقسیم سود نقدی نیستند و سود یا زیان صندوق روی ارزش هر واحد صندوق سرمایهگذاری اعمال میشود. در واقع ارزش واحدها میتواند با گذشت زمان افزایش یا کاهش یابد. اگر ارزش واحدهای صندوق ETF شما بیشتر از قیمتی که آنها را خریداری کردهاید باشد، سود کسب کردهاید و میتوانید سود خود را با فروش واحدهای صندوق ETF در زمانی که قیمت آنها بالا است، دریافت کنید.

سخن پایانی درباره صندوق سرمایه گذاری قابل معامله

صندوقهای قابل معامله در بورس (ETF) یکی از انواع صندوقهای سرمایهگذاری هستند که به سرمایهگذاران امکان میدهند با هزینههای کمتر و به صورت غیرمستقیم در مجموعهای از داراییها سرمایهگذاری کنند. تفاوت این نوع از صندوقها این است که امکان معامله واحدهای این دسته از صندوقها در طول روزهای معاملاتی مهیاست.

یکی از مزایای اصلی این صندوقها، سادگی معاملات و نقدشوندگی بالای آنها است. همچنین شفافیت در عملکرد، هزینههای معاملاتی کمتر نسبت به سرمایهگذاری مستقیم و مدیریت حرفهای، یکی دیگر از دلایل محبوبیت صندوق های etf است.

به طور کلی، ETFها ابزار مناسبی برای تنوعبخشی به سبد سرمایهگذاری و کاهش ریسک محسوب میشوند. با توجه به مزایای متعدد آنها، این صندوقها به عنوان یکی از ابزارهای اصلی و کارآمد در بازار سرمایه شناخته میشوند و به سرمایهگذاران کمک میکنند به اهداف مالی خود دست یابند و از نوسانات بازار بهرهمند شوند.

سوالات متداول

صندوقهای قابل معامله در بورس (ETF)، یکی از انواع صندوق های سرمایه گذاری و سبدی از اوراق بهادار مانند سهام، اوراق قرضه یا کالاها هستند که در بازار بورس قابلیت معامله دارند.

برای مشاهده لیست صندوق های سرمایه گذاری قابل معامله در بورس و بررسی عملکرد آنها میتوانید به سایت فیپیران مراجعه کنید. همچنین برخی از مهمترین انواع صندوق های قابل معامله به شرح زیر است:

-

صندوقهای ETF با درآمد ثابت

-

صندوقهای ETF سهامی

-

صندوقهای ETF مختلط

-

صندوقهای ETF طلا

-

صندوقهای ETF دولتی

-

صندوقهای ETF جسورانه

میزان سودی که صندوق های ETF محقق میکنند بستگی به نوع و ماهیت صندوق و ریسک آن دارد. درواقع بازدهی این صندوقها، براساس داراییهایشان است. بازدهی صندوقهای درآمد ثابت نزدیک به سود سپرده بانکی و بازدهی صندوقهای سهامی متناسب یا بالاتر از شاخص کل در بورس بوده و بازدهی صندوقهای مختلط هم بین این دو است. بازدهی صندوقهای کالایی نیز باتوجه به نوسان قیمت کالایی که صندوق براساس آن تاسیس شده میباشد.

8 دیدگاه برای این مطلب

ایا در صندوق های etf کنسل کردن خرید یا فروش هزینه کسر میشود

سلام بهزاد عزیز

اگر بعد از ثبت سفارش خرید یا فروش و قبل از انجام آن، سفارشتون رو لغو کنین هزینهای ازتون کسر نمیشه. اما خرید و فروش واحدهای صندوقهای قابل معامله کارمزد دارن.

من چطورمیتونم سرمایموببینم

سلام اردشیر جان

اگه صندوق قابل معامله خریدی، امکان مشاهده دارایی خودت رو از طریق سامانه معاملاتی کارگزار ناظرت داری. مثلا اگه کارگزاری شما کاریزما هست، میتونی وارد سامانه معاملاتی کاریزما بشی و موجودی صندوقت رو ببینی. بهعلاوه، میتونی وارد درگاه یکپارچه ذینفعان بازار سرمایه بشی و اونجا کل دارایی که در بازار بورس داری رو مشاهده کنی.

در رابطه با صندوق در امد ثابت کمند که بازدهی بهتری دارد طبق گفته های شما ۷۰ درصد و روز شمار و غیره اولین سوالی که دارم لطفا بفرمایید این صندوق زیر مجموعه کارگزاری اگاه هست یا نه ؟ دومین سوال ام در رابطه با مبلغ سرمایه ثابت تا چه مبلغی است و ضمانت سرمایه رو چگونه تضمین می کنند ؟ زیرا مبلغ ایی که اگر در صورت مثبت بودن دو سوالم یه تیمی هستیم متشکل از ۴- ۵ نفر که مجموع سرمایه به ۳-۴ میلیارد میرسه

سلام و درود، خیر صندوق کمند جزء صندوقهای سرمایهگذاری کاریزما است. درصد ریسک این صندوق تقریبا صفر بوده و 16م هر ماه به حساب شما واریز میشود. محدودیتی برای میزان سرمایهگذاری در این صندوق وجود ندارد. برای کسب اطلاعات بیشتر با شماره 41000-021 تماس حاصل نمایید.

سود سهام ETf را چگونه باید بگیریم

سلام مهدی عزیز

صندوقهای قابل معامله یا ETF پرداخت سود نقدی ندارن و سود یا زیانشون روی ارزش هر واحد صندوق محاسبه میشه. یعنی اگر فعالیت صندوق سودآور باشه، به ارزش هر واحد صندوق افزوده میشه و شما میتونین با فروش واحدهای صندوق، سودتون رو دریافت کنین.