بررسی وضعیت سودآوری بانک ملت

بررسی وضعیت سودآوری بانک ملت

تحلیل بنیادی بانک ملت

بانک ملت به عنوان بزرگترین بانک بورسی شناخته شده و سهم حدود 15 درصدی را از میزان نقدینگی جامعه در اختیار دارد. این بانک حجم بالایی از میزان سپردهها و تسهیلات شبکه بانکی را در اختیار داشته و تحرکات آن تاثیر زیادی به شبکه بانکی و وضعیت پولی جامعه میگذارد که این موضوع به اهمیت بررسی سازوکار آن میافزاید. در این مقاله به بررسی وضعیت سود و زیانی بانک ملت و تحلیل بنیادی آن خواهیم پرداخت.

پیشنهاد میشود برای درک بهتر مفاهیم عنوان شده در ادامه، به مقاله بررسی جزئیات صورت سود و زیان بانکها مراجعه فرمایید.

معرفی بانک ملت

بانک ملت در سال ۱۳۵۹ فعالیت خود را با ادغام 10 بانک دیگر آغاز کرد و در سال ۸۷ سهام این بانک در بازار اول بورس تهران عرضه شد. در حال حاضر این بانک با ارزش بازاری حدود 94 همتی، اولین مجموعه بزرگ گروه بانکها و موسسات اعتباری به حساب میآید و به عنوان تنها نماد بانکی بازار اول تابلوی اصلی بورس در گروه مذکور حضور دارد.

بانك ملت، نخستين بانك دولتي است كه براساس قانون اصل 44 واگذار شده و تاكنون 80 درصد سهام اين بانك در قالب رد ديون، سهام عدالت، سهام ترجيحي و عرضه بلوکی واگذار گردیده. در حال حاضر حدود 29.5 درصد از این بانک در اختیار سهام عدالتیها و 11.16 درصد نیز در اختیار دولت است.

تعداد پرسنل و شعب بانک ملت

بانک ملت در تاریخ 31 آذر 1401 در مجموع 1404 شعبه در اقصی نقاط داخل و خارج کشور دارا بوده که از این مقدار چهار شعبه (3 شعبه در ترکیه، 1 شعبه در کره جنوبی) و چهار بانک مستقل (در کشورهای ارمنستان، انگلستان و آلمان و مالزی) به فعالیتهای بینالمللی اختصاص داده شده است که در صورت رفع محدودیتهای بینالمللی، این سهم افزایش خواهد یافت.

مقاله پیشنهادی: بررسی جامع صنعت بانک در ایران

بررسی وضعیت تغییرات اعضاء

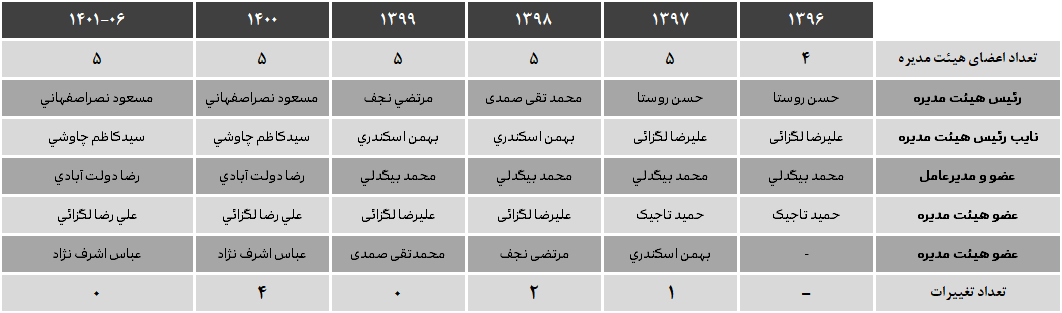

در این بخش ساختار هیئت مدیره که منجر به تعیین خطمشی عملیاتی و استراتژیهای اصلی شرکت میشود، طی شش سال 1396 تا 6 ماهه 1401 مورد بررسی قرار گرفته است.

مازاد سود پرداختی به سپرده گذاران

با توجه به این که بانکها طبق قراردادی که با مشتری دارند، در طول سال ملزم به پرداخت سود سپرده به مشتری هستند و چون سود قطعی در انتهای سال محاسبه میشود، پس به صورت علیالحساب سودی به مشتری پرداخت میکنند تا در انتهای سال پس از قطعی شدن محاسبات، مابهالتفاوت را به وی پرداخت کنند(در صورتی که سود پرداختی بیشتر از سود قطعی باشد، بانک نمیتواند مازاد را از مشتری طلب نماید).

پس طبق مطالب گفته شده در صورتی که بانک مازاد پرداختی دارد، این مبلغ از سرمایه سهامداران کسر خواهد شد و به طبع سهامداران متضرر خواهند شد. (البته این عامل بیشتر در بانکهایی رخ میدهد که از کمبود سرمایه در گردش رنج میبرند و با پرداخت مازاد سود سعی میکنند سپردهگذاران را راضی و حتی سپرده بیشتری جذب نمایند.)

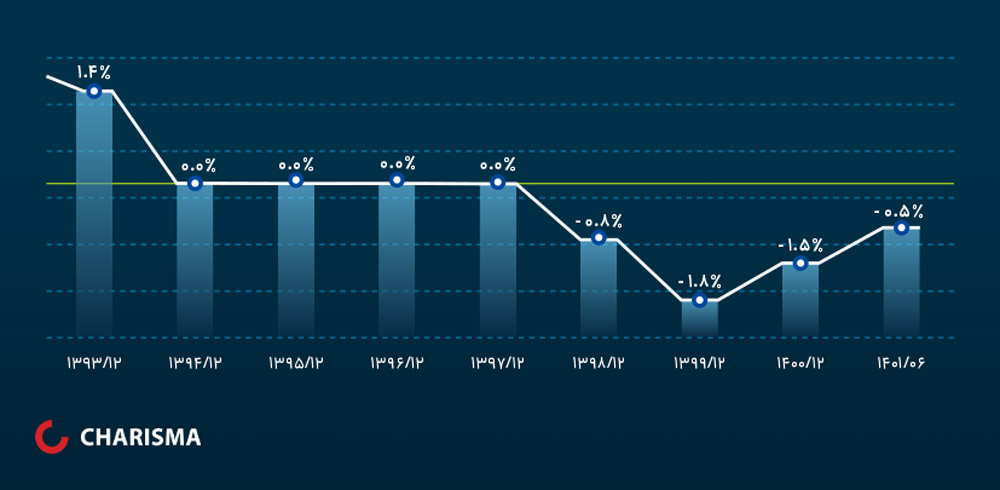

جدول زیر مازاد سود پرداختی به سپردهگذاران که از کسر سود قطعی از سود علیالحساب پرداختی حاصل میشود را نشان میدهد.

وضعیت کفایت سرمایه بانک ملت

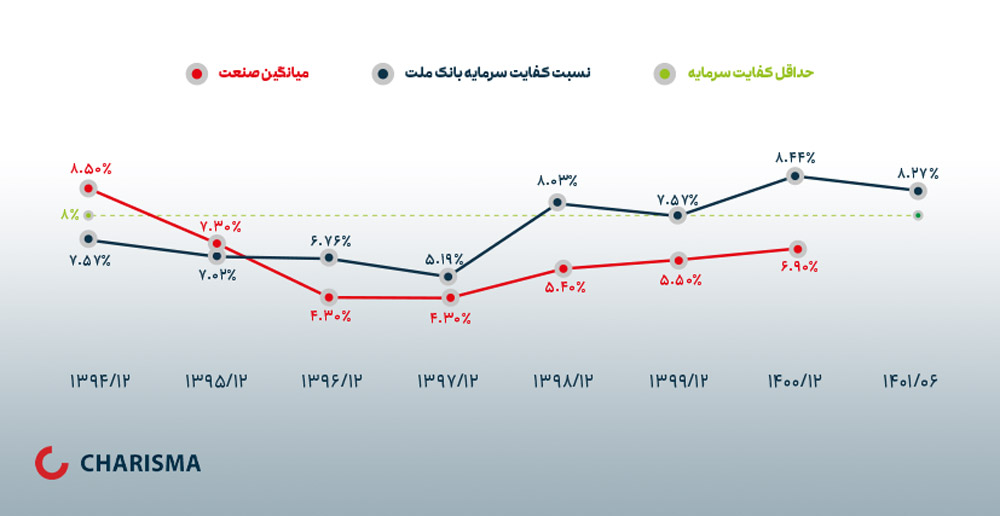

نسبت کفایت سرمایه بانک عبارت است از توانایی و میزان کفایت سرمایه بانکها در مقابله با شرایط بحرانی و پوشش ریسک. این نسبت یکی از ابزارهای مهم نظارتی و نیز اهرم اعمال فشار برای تصحیح ساختار صورت مالی است که توسط بانک مرکزی اعمال میشود و هیئت مدیره ملزم به رعایت همه جانبه آن است.

بانک مرکزی، بانکها را ملزم به تامین حداقل نسبت کفایت سرمایه معادل 8 % کرده است و در صورت عدم رعایت آن محدودیت هایی را برای بانکها در نظر میگیرد.

- در محاسبات بالا نسبت کفایت سرمایه منفی بانکها لحاظ نشده و همچنین در سال 91 به دلیل آغاز به کار بانک خاورمیانه از محل سرمایه، رقم این بانک در سال مذکور از محاسبات حذف گردیده است.

همانطور که در نمودار مشخص است بانک ملت عمدتا بالاتر از میانگین صنعت، فعالیت کرده و سعی در حفظ حداقل نسبت کفایت سرمایه نموده است. البته کاهش این نسبت در سال 95 تا 97 عمدتا به دلیل شدت گرفتن تحریمها بوده که به طور کلی سبب افت نسبت کفایت سرمایه صنعت بانک شده است.

طبق نمودار فوق متوجه میشویم بانک ملت در سالهای اخیر عمدتا در مرز کفایت سرمایه 8% فعالیت نموده که به طبع ریسک بانک را افزایش میدهد.

مقاله پیشنهادی: تحلیل و بررسی سودآوری بانک سینا

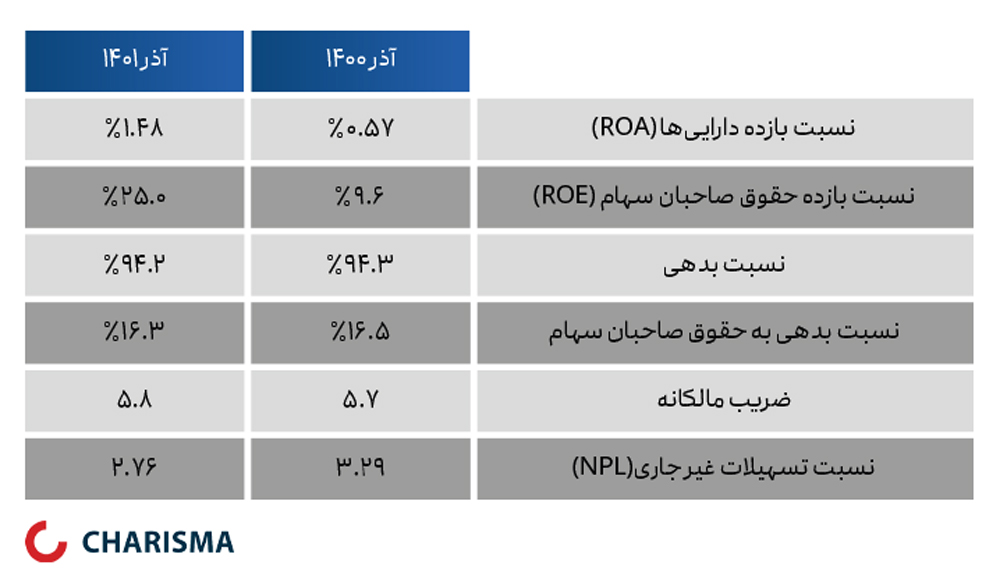

نسبتهای مهم بانک ملت

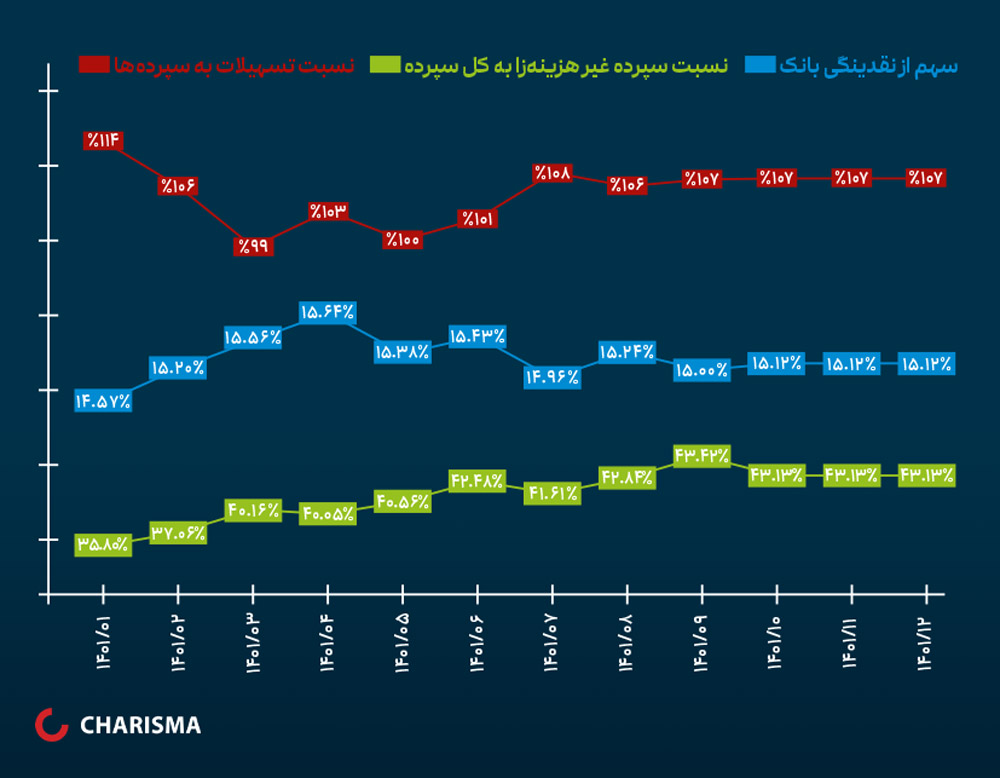

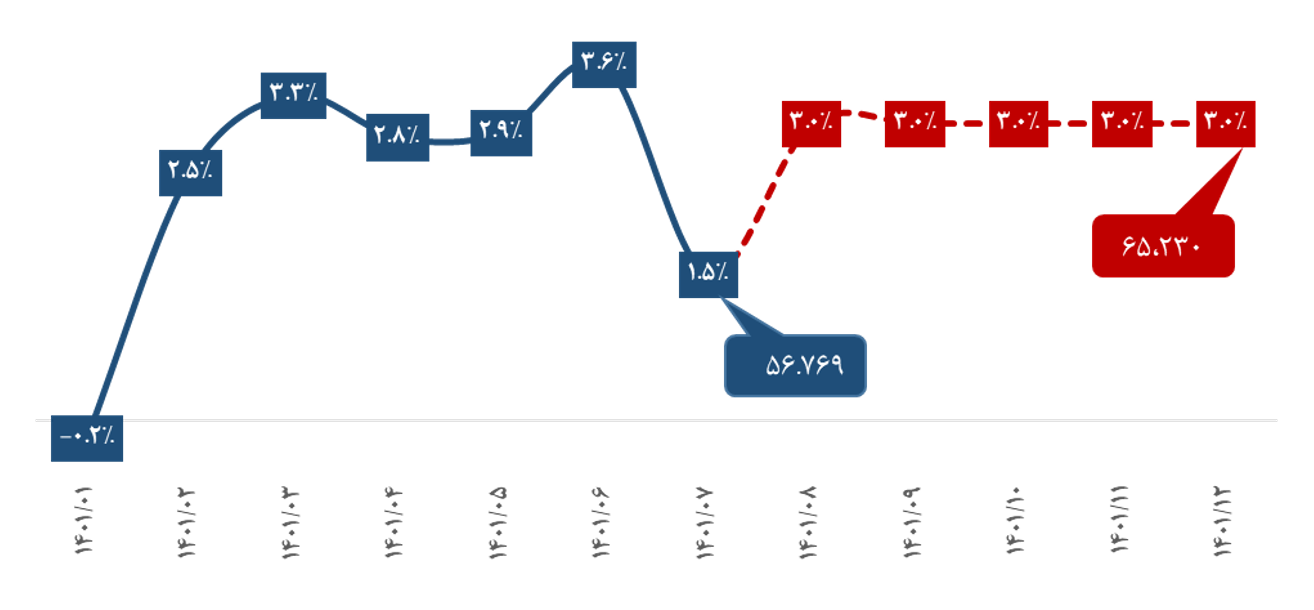

در نمودار زیر برخی از نسبتهای مهم بانک ملت را مشاهده میکنید که در ادامه به توضیح و بررسی هرکدام خواهیم پرداخت. لازم به ذکر است برای پیشبینی سودآوری این بانک، بر حسب سابقه و روند تاریخی اقدام به پیشبینی این نسبتها شده است.

سهم از نقدینگی بانک

برای بررسی سهم از بازار بانکها از نسبتهای مختلفی نظیر میزان سپرده به کل سپردههای شبکه بانکی، میزان تسهیلات به کل، سپردههای بلندمدت بانک به کل سپردههای بلندمدت و … استفاده میشود. در نمودار بالا برای بررسی سهم از بازار بانک، مبلغ این سپردهها به کل نقدینگی محاسبه شده که نشان میدهد چند درصد از منابع کشور در اختیار این بانک قرار دارد. همانطور که مشاهده میشود این نسبت طی 9 ماه اخیر از 14.6 به 15 درصد افزایش داشته است که به اهمیت این بانک در فضای پولی کشور میافزاید.

سپردههای غیرفرار

به سپردههایی که بانک بابت نگهداری آن هزینهای را متحمل نمیشود، سپردههای غیرهزینهزا گفته میشود، مثل سپردههای قرضالحسنه جاری و پس انداز که بانک بابت آنها سود سپردهای پرداخت نمیکند. در ساختار بهای تمام شده یک بانک، عمده هزینه از سود سپردههای پرداختی تشکیل شده است و بانکی که بتواند این هزینه را کنترل نماید، به طبع از حاشیه سود مناسبی نیز برخوردار خواهد بود.

همانطور که در نمودار مشخص شد در ماههای اخیر سهم سپردههای جاری بانک افزایش زیادی داشته و نسبت به ابتدای سال حدود 7.5 درصد افزایش داشته است. برای پیشبینی سپردههای جاری تا انتهای سال نیز از نسبت 43.13 درصد استفاده شده است.

نسبت تسهیلات به سپردههای بانک ملت

این نسبت نشان میدهد که بانک در نقش واسطهگری خود چه مقدار خوب ظاهر شده و هرچقدر این عدد به یک نزدیک باشد نشاندهنده عملکرد بهتر بانک است. در بانک ملت این نسبت بالاتر از یک بوده و علت آن نیز از منابع اصالتی است که بانک از محل آنهای اقدام به تسهیلات دهی نموده است.

مهمترین نسبتها و شاخصهای عملکرد:

نسبت بازده دارائیها: نسبت مذکور از تقسیم سود خالص به متوسط مجموع داراییها محاسبه میشود. این نسبت، خالص درآمدی را که از به کار بردن کل داراییهای بانک ایجاد میشود، ارزیابی مینماید و تا حدودی کارایی دارایی را مشخص نموده و نشان دهنده مدیریت کارآمد در رابطه با استفاده از داراییها در جهت تولید سود (داراییهای مولد) است.

نسبت بازده حقوق صاحبان سهام: نسبت درآمد خالصی که یک شرکت برای سهامدارانش ایجاد میکند، به کل حقوق صاحبان سهام، بازده حقوق صاحبان سهام گفته میشود . بازده حقوق صاحبان سهام میزان سودآوری را با آشکار کردن نحوه تولید سود آن شرکت با استفاده از سرمایه سهامداران اندازه گیری میکند. زمانی که این نسبت در طول زمان پایدار و در حال افزایش باشد به این معنی است که آن بنگاه تجاری در تولید ارزش و سود برای سهامداران تبحر دارد. زیرا میداند چگونه درآمد خود را سرمایهگذاری کند تا بهره وری و سود خود را افزایش دهد . در مقابل کاهش این نسبت میتواند به این معنا باشد که مدیریت تصمیمات ضعیفی در مورد سرمایهگذاری مجدد سرمایه در داراییهای غیر مولد میگیرد.

نسبت بدهی: این نسبت از تقسیم کل بدهی به کل داراییها بدست میآید . این نسبت نشان میدهد چند درصد از داراییهای یک شرکت از طریق ایجاد بدهی تشکیل شده است.

نسبت بدهی به حقوق صاحبان سهام: برای محاسبه این نسبت کل بدهی را به حقوق صاحبان سهام تقسیم میکنیم . اگر این نسبت عدد بالایی داشته باشد، نشانه بالا بودن ریسک بانک از منظر هزینههای مالی تحمیل شده بر آن است.

ضریب مالکانه: این نسبت از طریق تقسیم حقوق صاحبان سهام برکل دارایی بدست میآید و تبیین کننده ضریبی از حقوق صاحبان سهام است که به دارایی تبدیل شده است . به عبارت ساده این نسبت نشان دهنده نقش سهامداران در تامین دارایی مورد نیاز جهت تحقق سود است.

نسبت تسهیلات غیر جاری(NPL): این نسبت از تقسیم تسهیلات غیر جاری به کل تسهیلات بدست میآید. این نسبت بیان میکند هر چقدر مطالبات غیرجاری به کل مطالبات کمتر باشد، وضعیت بانک بهتر است و مشتریان معوقات کمتری دارند و عملیات و نظارت بانکی به نحو مطلوبتری در جریان است و ارزش بانک در حال افزایش میباشد.

تسعیر ارز بانک ملت

خالص وضعیت ارزی باز بانک ملت براساس گزارش 6 ماهه 1401 حدود 5.6 میلیارد دلار به دست میآید که از این مقدار حدود 800 میلیون دلار غیرقابل تسعیر پیشبینی میشود. درصورتی که بانک مرکزی در انتهای سال جاری نرخ 24 هزار تومانی را برای تسعیر دارایی ارزی بانکها اعلام نماید، وبملت توانایی شناسایی حدود 738 ریال سود ارزی به ازای هر سهم (قبل از کسر مالیات) را خواهد داشت.

برای مشاهده محاسبات و اثرگذاری تسعیر ارز در سودآوری بانک ملت کلیک نمایید.

همانطور که گفته شد بانک ملت، حدود 19 همت سود تسعیر قابلیت شناسایی دارد که به طبع باعث اقبال برخی از سهامداران به سوی این نماد بورسی خواهد شد. ولی ذکر این نکته لازم است که با توجه به بخشنامه تسعیر ارز بانک مرکزی، سود(زیان) ناشی از تسعیر داراییها و بدهیهای ارزی در پایان سال مالی به حساب سود و زیان دوره منتقل میشود و قابلیت تقسیم بین سهامداران را ندارد. البته بانک ملت تصمیم افزایش سرمایه حدود 80 درصدی از محل سود انباشته را دارد که در صورت موافقت سازمان بورس و اوراق بهادار و تصویب مجمع عمومی فوق العاده سرمایه این بانک به 47.2 هزار میلیارد تومان خواهد رسید.

ماجرای هزینه اکچوری بانک ملت

با توجه به اینکه وبملت در بهمن سال ١۳٨٧ از بانکی دولتی به خصوصی تبدیل گردید، لذا از تاریخ مذکور کارکنان جدید استخدام شده بانک بجای صندوق بازنشستگی بانکها، عضو سازمان تامین اجتماعی شدند و به همین دلیل پرداختیهای بانک به صندوق بابت کسورات شاغلین به تدریج کم شده و همین موضوع باعث شد تعهدات بانک به صندوق رفته رفته روند صعودی و شیب تندترداشته باشد. همچنین روز به روز از تعداد شاغلین عضو صندوق کاسته و به تعداد بازنشستگان اضافه میگردد. بنابراین منابع ورودی به صندوق به تدریج کاهش و خروجی صندوق افزایش مییابد از سوی دیگر، صندوق بازنشستگی بانکها میزان افزایش حقوق پرسنل را سالانه کمتر از میانگین حقوق و مزایای پرسنل طبق اعلام وزارت کار رشد داده و همین موضوع باعث میشود تا تعهدات کسری اکچوئری بانک هر ساله افزایشی باشد.

به طور کلی این منابعی که بانکها در اختیار صندوق بازنشستگی قرار میدادند باید به درستی سرمایهگذاری میشد تا زمان بازنشستگی کارکنان از آنها حمایت شده و مزایایی نظیر خدمات درمانی و .. در اختیار آنها قرار داده شود. ولی متاسفانه این منابع در جای درستی صرف نشده و در حال حاضر صندوق توان پرداخت این تعهدات را نداشته و دولت نیز بانکها را مکلف به پرداخت این هزینه میکند. این تعهدات تنها سه بانک ملت، تجارت و صادرات را شامل شده و تنها بانکی که در صورتهای مالی خود این هزینه را شناسایی کرده و برای آن ذخایر در نظر میگیرد بانک ملت است و در صورت اجباری شدن پرداخت این مبلغ توسط بانکها، وبملت به دلیل ذخیره گرفتن در سالهای اخیر آسیب کمتری از این محل خواهد دید.

براساس گزارش حسابرسی شده منتهی به شهریور 1401، بانک ملت با ذخایر سنگین خود در سنوات گذشته، تنها 14 هزار و 781 میلیارد تومان نیاز به ذخیره گیری دارد تا کل کسری منابع صندوق بازنشستگی را پوشش دهد.

پیش بینی سودآوری بانک ملت

در گام اول برای برآورد سودآوری یک بانک نیاز به پیشبینی تسهیلات و سپردههای انتهای سال بانک مذکور وجود دارد. برای این برآورد یکی از مسیرها محاسبه سهم از بازار بانک از کل نقدینگی است که در بخش قبل به آن پرداختیم.حال برای محاسبه میزان نقدینگی تا انتهای سال از طریق هدفگذاری نقدینگی انتهای سال توسط بانک مرکزی و میزان تغییرات نقدینگی، اقدام به پیشینی نموده شده است.

طبق آخرین گزارش بانک مرکزی، مقدار کل نقدینگی در مهر 1401 برابر با پنج هزار و 677 همت(هزار میلیارد تومان) بوده که بر حسب هدف گذاری رشد 35 درصدی نقدینگی در سال جاری، پیشبینی شد به صورت میانگین تا انتهای سال با رشد 3 درصدی نقدینگی مواجه باشیم.

هزینه عمومی و اداری بانک

در این بانک پس از سود سپردهها، هزینه عمومی و اداری مهمترین قلم کاهنده سود تلقی میشود که پیشبینی درست آن میتواند تا میزان زیادی سود محاسبه شده را درست قلمداد کند. در بانک ملت به طور میانگین هر ساله حدود 50 درصد هزینه برای حقوق و دستمزد و بازنشستگی کارکنان و مابقی برای هزینههای اداری که شامل بازخرید سنوات، حقالزحمهها و مهمتر از همه هزینه اکچوری است، صرف میشود. هزینه اکچوری این بانک در سال گذشته رقم 9.8همت، در شش ماهه 1401 رقم 4 همت و در این تحلیل پیشبینی شده است که در سال مالی 1401 کل مبلغ کسری صندوق بازنشستگی ذخیرهگیری شود و بدین صورت مبلغ 14 هزار و 781 میلیارد تومان بابت هزینه اکچوئری توسط بانک ذخیره لحاظ شود.

هزینه مطالبات مشکوکالوصول

هزینه مطالبات مشکوکالوصول یا به اختصار هزینه م.م بانک از تفریق ذخایر سال جاری بانک از ذخایر دوره مالی قبل محاسبه میشود که خود این ذخایر نیز از دو بخش ذخیره عمومی و اختصاصی تشکیل میشود.

ذخیره عمومی برابر 1.5 درصد تسهیلات جاری پس از کسر کسورات است و ذخیره اختصاصی نیز از جمع ذخایر سه بخش تسهیلات سررسید گذشته، معوق و مشکوکالوصول حاصل میشود.

در بانک مورد بررسی حدود 0.4 درصد تسهیلات اعطایی در بخش سررسید گذشته، 3 درصد معوق، 1.6درصد مشکوکالوصول زیر 5 سال و 3.7 درصد بیشتر از 5 سال بوده که برای ادامه سال از این مفروضات استفاده شده است.

ضریب احتسابی برای تسهیلات پس از کسر کسورات نیز به ترتیب برای بخش سررسید گذشته، معوق، مشکوکالوصول زیر 5 سال و بیشتر از 5 سال برابر 10%، 20%، 50% و 97% درنظر گرفته شده است. لازم به ذکر است تاثیر کاهنده تسعیر ارز در این بانک باعث کاهش هزینه م.م این بانک در دوره پیشبینی شده است.

پیشبینی سودآوری وبملت

طبق مفروضات فوق به پیش بینی صورت سود و زیان بانک ملت پرداخته شده است که نتیجه آن در جدول زیر قابل مشاهده است.

سخن پایانی

سخن پایانی

بانک ملت به عنوان بزرگترین بانک بورسی حدود 15 درصد از میزان نقدینگی کشور را در اختیار داشته و عملیات آن به شدت وضعیت اقتصادی کشور را متاثر میکند که سبب میشود این بانک زیر ذره بین سیاستگذار قرار گیرد. از مهمترین متغییرهای موثر در سودآوری وبملت میتوان به تسعیر ارز داراییهای این بانک اشاره کرد که طبق بررسیهای صورت گرفته در صورت اعلام نرخ تسعیر 24 هزار تومانی،بانک ملت حدود 19 همت سود تسعیر شناسایی خواهد کرد که به سود و زیان انباشته دوره منتقل خواهد شد. از سوی دیگر در بخش هزینهها، به هزینه اکچوئری این بانک پرداختیم و فرض کردیم کل کسری پرداختی به صندوق بازنشستگی در پایان سال جاری ذخیره گرفته شود و بدین صورت پیشبینی حدود 14.7 همت هزینه از این محل برای سال جاری شد. به طور کلی طبق بررسیهای صورت گرفته بانک ملت در سال جاری توانایی شناسایی 102 تومان سود از محل عملیات و تسعیر ارز را دارا بوده و با توجه به قیمت فعلی، پتانسیل رشد بالایی را دارا است. همچنین به دلیل داغ شدن بحث فروش مازاد دارایی بانکها، احتمالا طی سنوات آتی، گروه بانکی از این محل سودهای بالایی را شناسایی خواهد کرد که همین موضوع سبب استقبال سهامداران از این گروه خواهد گردید.

مقاله پیشنهادی: نمادی مستعد برای سرمایه گذاری در گروه بانکی

2 دیدگاه برای این مطلب

تشکر بابت تحلیل

🙏🙏