صورت سود و زیان چیست؟

صورت سود و زیان یکی از صورت های مالی اساسی و مهم در حسابداری است که نتیجه عملکرد یک شرکت را طی یک دوره زمانی مشخص نشان میدهد. به بیان سادهتر، صورت سود و زیان خلاصهای از درآمدها و هزینههایی است که شرکت در طی دوره مالی مورد نظر محقق میکند.

در این مقاله از کاریزما به تعریف صورت سود و زیان، انواع و اقلام تشکیلدهنده این صورت مالی خواهیم پرداخت. به طور کلی، همه نکات مهمی که باید درباره تهیه صورت حساب سود و زیان بدانید در مطلب زیر آموزش داده شده است.

تعریف صورت سود و زیان

صورت سود و زیان با درآمد (فروش) آغاز میشود و با سود یا زیان خالص به پایان میرسد. پس سود یا زیان خالص مهمترین عنصری شناختـه میشود که توجه سرمایهداران اصولاً به آن معطوف میگردد، زیرا درآمد مثبت خالص یا همان سود خالص منعکسکننده افزایش حقوق صاحبان سهام و در نتیجه افزایش کلی ارزش سهام است. در حالی که درآمد خالص منفی (ضرر) نشانگر کاهش ارزش سهام است.

این صورت حساب با ارائه خلاصهای از اینکه کسبوکارها چگونه درآمدها و هزینههای خود را ازطریق فعالیتهای عملیاتی و غیرعملیاتی کسب میکنند، محاسبه میشود.

هدف از تهیه صورت سود و زیان چیست؟

همانطور که در بخش قبلی نیز عنوان شد، هدف از تهیه صورت سود و زیان ارائه یک گزارش از عملکرد شرکت در طول دوره مالی برای سهامدار است که میزان سودآوری فعالیتهای شرکت را در طی دوره مورد بررسی نشان دهد.

مدیران و یا سهامداران با استفاده از گزارشات سود و زیان میتوانند یک دید دقیق از اتفاقاتی که داخل شرکت آنها میافتد کسب نموده و کسب و کار خود را با رقبا و یا از نظر عملکردی نسبت به سالهای قبل، مقایسه کنند. گزارشات سود و زیان کمک بزرگی به مدیران جهت گرفتـن تصمیمات جدی و جدید در زمینه افزایش ظرفیت تولید، بهبود محصولات، گسترش محیط جغرافیایی شرکت، حذف بخشی از خط تولید و… به منظور افزایش فروش مینمایند.

مقاله پیشنهادی: تحلیل بنیادی چیست؟

تفاوت ترازنامه و صورت سود و زیان چیست؟

ترازنامه و سود و زیان هر دو از صورتهای مالی اصلی یک نهاد مالی تلقی میشوند. اگرچه این دو شامل برخی از اطلاعات مالی یکسان، از جمله درآمدها، هزینهها و سودها هستند، اما تفاوتهای مهمی بین آنها وجود دارد. به طور کلی، ترازنامه داراییها، بدهیها و حقوق صاحبان سهام شرکت را در یک مقطع زمانی خاص گزارش میکند. در حالیکه سود و زیان به بررسی وضعیت عملکرد شرکت در طی یک دوره زمانی میپردازد.

مقاله پیشنهادی: چطور یک سهم را با کمک ترازنامه انتخاب کنیم؟

انواع صورت سود و زیان

دستههای مختلفی از انواع صورت سود و زیان وجود دارد که در ذیل به شرح آنها میپردازیم:

1- صورت سود و زیان تلفیق

گزارش سود و زیان تلفیقی از با ترکیب درآمدها و هزینههای شرکت اصلی و فرعی تولید میشود. در صورت های سود و زیان تلفیقی، درآمدها و هزینههایی که ازطریق معاملات بین شرکتهای گروه کسب شدهاند کسر خواهد شد.

دیدگاه تلفیقی بیان میکند که هزینهها و درآمدهای ناشی از معاملات بین شرکتی گروه بهمعنای انتقال دارایی از یک شرکت به شرکت دیگر است و بر روی داراییهای گروه تاثیر نمیگذارد.

2- صورت سود و زیان جامع

تمرکز اصلی صورت سود و زیان مربوط به درآمدها و هزینههای عملیاتی دوره است، ولی اغلب اوقات هزینهها و درآمدهایی نیز وجود دارند که به طور مشخص مستقیماً به حساب حقوق صاحبان سرمایه منظور میشود. باتوجه به اینکه این گونه اقلام بعضا در تصمیمگیری اقتصادی استفادهکنندگان صورتهای مالی موثر است، در صورت سود و زیان جامع گزارش میشود.

پس هدف از تهیه صورت سود و زیان جامع نشان دادن کلیه درآمدها و هزینههای شناسایی شده، اعم از تحققیافته و تحققنیافته است، و صورت سود و زیان دوره، یکی از اقلام صورت سود و زیان جامع را تشکیل میدهد. سایر اقلام تشکیلدهنده صورت سود و زیان جامع شامل سایر هزینهها و درآمدهای شناساییشده و تعدیلات سنواتی است.

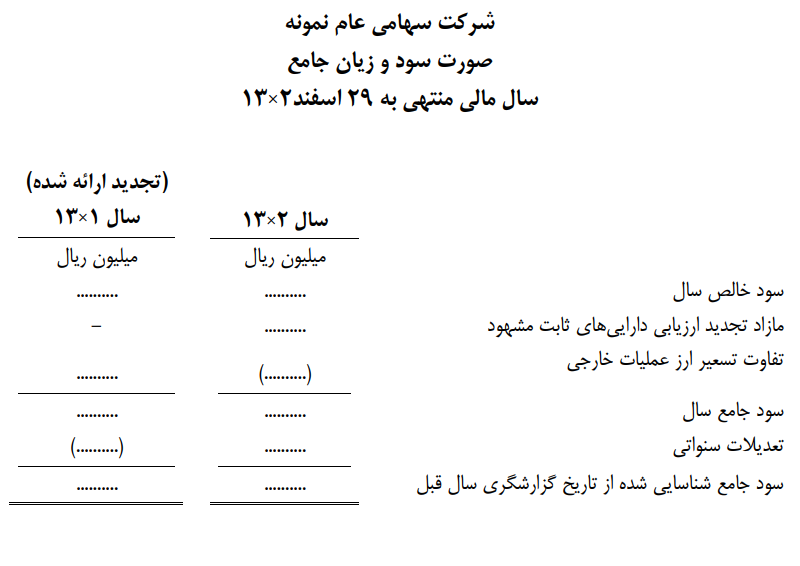

نمونه صورت سود و زیان جامع

در نمودار زیر، صورت سود و زیان جامع نمونه یک شرکت سهامی نشان داده شده است.

3- سود و زیان انباشته

سود و زیان انباشته، یکی از حسابهای دائمی مرتبط با سالهای گذشته فعالیت یک شرکت یا بنگاه اقتصادی است و ماندهی آن به سال بعد منتقل میشود و در تمامی شرکتها ازجمله سهامی و غیره سهامی با این حساب به یک شیوه برخورد میشود. این حساب بدین صورت محاسبه میشود که حاصل جمع سود انباشته ابتدايی دوره و خالص سود و زیان، از سود سهام نقدی و سود سهم، کسر شده و عدد حاصل، سود و زیان انباشته آن دوره مالی خواهد بود.

فرمول محاسبه سود و زیان انباشته به صورت زیر خواهد بود:

سود سهمی دوره – سود سهام نقدی – سود انباشتهی ابتدای دوره + خالص سود و زیان = سود انباشته

مراحل تهیه گزارش سود و زیان چیست؟

گزارش سود و زیان به دو روش تک مرحلهای و دو مرحلهای تهیه میشود. در ادامه به توضیح هریک از آنها میپردازیم:

- روش تک مرحلهای: در این روش، ابتدا کلیه درآمدهای شرکت لیستشده و در ادامه هزینههای شرکت به آن اضافه میشود. در نهایت از تفریق مجموع هزینهها از درآمدها به سود یا زیان قبل از کسر مالیات(EBT) میرسیم. یکی از ایرادهای این روش را میتوان به عدم تفکیک درآمدهای عملیاتی و غیرعملیاتی نسبت داد. زیرا در این روش مشخص نیست که چه میزان درآمد، از عملیات اصلی شرکت حاصل شده و چه مقدار از آن، قابلیت تکرارشوندگی را دارا نیست.

- روش دو مرحلهای: در این روش، ابتدا درآمدهای عملیاتی و سپس هزینههای عملیاتی در زیر آنها لیست شده و از تفاضل این دو، سود یا زیان عملیاتی حاصل میشود. در مرحله بعد، درآمدهای غیرعملیاتی و هزینههای غیرعملیاتی اضافهشده که از نتیجه تفاضل این مرحله و مرحله قبل به سود و زیان قبل از کسر مالیات میرسیم.

انواع سود در گزارش سود و زیان

در گزارش سود و زیان شرکتهای سهامی شاهد انواع سود شامل شود ناخالص، عملیاتی و خالص هستیم که هر کدام دارای تفاوتهای جزئی با نوع دیگر است. در ادامه، به معرفی انواع سود در صورتهای سود و زیان خواهیم پرداخت.

سود ناخالص یا Gross Profit

سود ناخالص از کسر درآمد فروش کالا از بهای تمامشده آن حاصل میشود و کارآمدی یک شرکت در استفاده از مواد، نیروی کار و تجهیزاتش را نشان میدهد. این آیتم فقط هزینههای متغیر را در نظر میگیرد. لازم به ذکر است، هزینههای متغییر هزینههایی هستند که با سطح تولید نوسان میکنند: مثل هزینه مواد اولیه، سربار تولید و هزینه نیروی کار مستقیم (با فرض اینکه به تعداد کالاهای خروجی وابستـه باشند).

بهای تمامشده کالای فروش رفتـه – مبلغ فروش کالا = سود ناخالص

سود عملیاتی یا Operating Profit

سـود عملیاتی نشاندهنده سودی است که شرکت از عملکرد اصلی خود کسب میکند و درآمدها و هزینههای جانبی مثل درآمد تسعیر ارز و… در آن لحاظ نمیشوند. پس این سود را میتوان بهعنوان اصلیترین شاخص بررسی عملکرد شرکت معرفی کرد؛ زیرا برخلاف سود خالص که در ادامه معرفی خواهد شد، این سود قابلیت تکرارشوندگی بالایی داشتـه و از عملیات اصلی شرکت حاصل شده است.

سود عملیاتی یا سود قبل از کسر مالیات از کسر سود ناخالص از هزینههای هزینه های اداری عمومی فروش و هزینههای استهلاک به دست میآید که به صورت زیر قابل نمایش است:

هزینه استهلاک –هزینه های اداری عمومی و فروش – سود ناخالص = سود عملیاتی

سود خالص یا Net Profit

باقیمانده سود یک شرکت پس از کسر کلیه هزینههای عملیاتی، مالی و مالیاتی از مجموع درآمدها، سود خالص نامیده میشود. در حقیقت، مبلغی که پس از احتساب کلیه هزینههای مجموعه برای شرکت باقی میماند، سود خالص است. سود خالص سود ویژه نیز نامیده میشود. نحوه محاسبه سود خالص به صورت زیر است.

مالیات – درآمدهای غیرعملیاتی + هزینههای غیرعملیاتی – سود عملیاتی = سود خالص

پس میتوان گفت این آیتم خروجی نهایی شرکت است که از عملکرد آن طی یک دوره مالی ناشیشده و در قالب سود یا زیان گزارش میشود.

سود تقسیمی یا Dividend Per Share

سـود تقسیمی به سود سهامی گفتـه میشود که به هر سهامدار عادی و به ازای هر سهم او در طی یک دوره زمانی مشخص پرداختـه میشود. سود تقسیمی هر سهم از تقسیم سود تصویب شده در مجمع، برای پرداخت بین سهامداران بر تعداد سهام عادی شرکت به دست میآید.

این سود را معمولا نسبتی از سود خالص درنظر میگیرند که در مجمع تصویب و به سهامداران پرداخت میشود ولی گاها زمانی که شرکت دارای سود انباشتـه است، این سود میتواند بیشتر از سودخالص دوره ثبت گردد.

لازم به ذکر است، سود تقسیمی در صورت سود و زیان گزارش نمیشود و برای مشاهده آن میتوانید به گزارش مجمع عمومی عادی سالیانه مراجعه فرمایید.

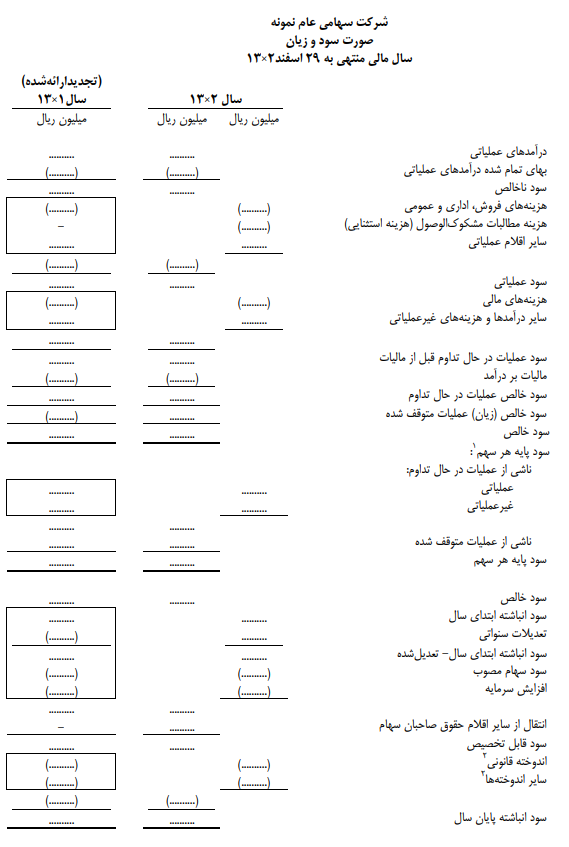

نمونه صورتحساب سود و زیان شرکت سهامی عام

در نمودار زیر، صورت سود و زیان نمونه یک شرکت سهامی نشان داده شده است که در ادامه به بررسی آیتمهای آن خواهیم پرداخت.

اقلام صورت سود و زیان

در ادامه به بررسی انواع درآمدها و هزینهها در صورت سود و زیان خواهیم پرداخت.

درآمد یا میزان فروش

درآمـد فروش بیانگر عایدی شرکت از محل فروش محصول یا خدمات است که در قسمت ابتدایی صورت سود و زیان نشان داده میشود. درآمد فروش مقداری ناخالص بوده و هزینههای مرتبط با تولید کالای فروختـه شده یا ارائه خدمات در آن لحاظ نمیشود.

درآمد فروش از محل عملیات اصلی شرکت حاصل میشود و نباید اقلام غیرعملیاتی در آن لحاظ شود. برای مثال، اگر یک شرکت تولیدی اقدام به فروش یک قطعه زمین نماید، درآمد فروش این دارایی به دلیل غیرعملیاتی بودن در بخش درآمد فروش آورده نمیشود.

بهای تمامشده کالای فروش رفتـه

در واقع، بهای تمامشده کالای فروش رفتـه نشاندهنده تمامی هزینههای مستقیم مرتبط با تولید و فروش و یا هزینههای ارائه خدمات است. بهای تمامشده عمدتا از سه بخش مواد مستقیم مصرفی، دستمزد مستقیم تولید و هزینه سربار تشکیل شده است که با انجام یکسری تعدیل به روش حسابداری صنعتی به بهای تمامشده کالای فروش رفتـه میرسیم.

درآمد فروش و بهای تمامشده کالای فروش رفتـه از اصلیترین آیتمهای گزارش سود و زیان هستند و معیار اصلی تحلیلگران و فعالان اقتصادی برای بررسی وضعیت یک شرکت است.

سود ناخالص

در حالت کلی میتوان گفت سود ناخالص با کم کردن بهای تمامشده کالای فروختـه شده (یا هزینه فروش) از درآمد فروش محاسبه میشود. سود ناخالص میتواند برای محاسبه حاشیه سود ناخالص مورد استفاده قرار گیرد. این معیار که به درصد بیان میشود، برای مقایسه بازده تولید یک شرکت در طول زمان و یا مقایسه سودآوری چند شرکت مشابه مفید است. برای مثال، با مقایسه حاشیه سود دو شرکت فعال در یک صنعت که محصولات و مواد اولیه یکسانی دارند، میتوان به عملکرد بهتر در فروش و مدیریت بهینه هزینهها در این دو شرکت پی برد.

هزینه های فروش، اداری و عمومی

هزینههای فروش شامل هزینه حمل، انبار داری، بازاریابی و تبلیغات و بستهبندی و… است. همچنین هزینههای اداری و عمومی برگیرنده تمام هزینههای غیرمستقیم دیگر مرتبط با اداره کسب و کار است. اصلیترین بخشهای آن شامل حقوق و دستمزد کارکنان غیرتولیدی، هزینههای جاری اعم از بیمه و هزینههای ماموریت و… است. هزینه استهلاک نیز گاهی در این بخش لحاظ میشود اما بستـه به تصمیمات شرکت متفاوت است.

سایر درآمدها و هزینههای عملیاتی

سود و زیان ناشی از فعالیتهای شرکت که مربوط به عملیات آن بوده ولی مرتبط با عملیات اصلی واحد تجاری نباشد، تحت سرفصل سایر درآمدها و هزینههای عملیاتی ثبت و در صورت سود و زیان طبقهبندی میگردد.

این سرفصل شامل مواردی از قبیل کسری و اضافات انبار (ناشی از انبارگردانی)، فروش ضایعات (با توجه به حواله انبار و مدارک مزایده یا فروش صورت گرفتـه)، زیان کاهش ارزش موجودیها (در راستای بکارگیری قاعده اقل بهای تمامشده و خالص ارزش فروش در قیمتگذاری پایان دوره موجودیها طبق استاندارد حسابداری )، سود و زیان تسعیر ارز ( ناشی از تفاوت نرخ ارز مربوط به اقلام پولی در پایان سال مالی طبق استاندارد حسابداری تسعیر ارز ) و …. است.

هزینه استهلاک

همانطور که میدانید هنگامی که یک دارایی را خریداری میکنیم، به ازای هرسالی که از عمر دستگاه میگذرد، قیمت آن دستگاه کمتر میشود. به این کاهش ارزش دارایی طی سال، هزینه استهلاک گفتـه میشود.

استهلاک بیانگر هزینههای غیرنقدی است که توسط حسابداران ایجاد گردیده است. دلیل استفاده از این نوع از هزینه که عملا به صورت نقدی پرداخت نمیشود، بحث مالیات است. با کسر این هزینه از سود خالص میتوان مالیات پرداختی شرکت را کاهش داد و به اندازه سپر مالیاتی ایجاد شده از این محل سود کرد.

استهلاک از روشهای مختلفی مانند روش مستقیم، مانده نزولی، براساس کارکرد و… محاسبه میشود و هدف اصلی آن سرشکن کردن تدریجی بهای تمامشده دارایی است.

درآمد عملیاتی

درآمد عملیاتی نشاندهنده سودی است که از عملیاتهای مرسوم شرکت کسبشده است و بهعنوان اصلیترین شاخص بررسی عملکرد شرکت معرفی میگردد. زیرا این سود قابلیت تکرارشوندگی بالایی داشتـه و از عملیات اصلی شرکت حاصل شده است.

سود عملیاتی میتواند برای محاسبه حاشیه سود عملیاتی مورد استفاده قرار گیرد. این معیار که به درصد بیان میشود، برای مقایسه بازده ناشی از عملیات یک شرکت در طول زمان و یا مقایسه سودآوری چند شرکت مشابه مفید است.

هزینه بهره

به طور معمول، بسیاری از کسب و کارها برای راهاندازی یا ادامه حیات نیاز به تسهیلات دارند. این تسهیلات بستـه به نوع کسب وکار و مرجع پرداخت کنند بهرههای متفاوتی دارد. هزینه بهره شامل آن بخشی از اقساط است که جز اصل پول نبوده و به بانک یا تسهیلدهنده پرداخت میشود.

مقاله پیشنهادی: نرخ بهره چیست؟

سایر درآمدهای غیرعملیاتی

درآمد غیرعملیاتی به بخشی از درآمد شرکت گفتـه میشود که از فعالیتهای اصلی بنگاه اقتصادی حاصل نشده و به نوعی تکرارپذیر نبوده و در بازه های بلندمدت و به صورت مرتب قابل تحقق نیست. این نوع درآمد انواع مختلفی دارد. به عنوان مثال، درآمد سرمایه گذاری، سود یا زیان حاصل از تسعیر ارز، فروش داراییها و… همگی نمونههایی از اقلام درآمد غیرعملیاتی هستند.

برخی از اقلام درآمد غیرعملیاتی دورهای هستند. به عنوان مثال، درآمد حاصل از سود سهام به شکل دورهای است. در طرف مقابل، برخی از اقلام درآمد غیرعملیاتی را میتوان به صورت تکرارناپذیر در نظر گرفت. به عنوان مثال، درآمد حاصل از فروش داراییها غیرتکراری هستند.

سایر هزینههای غیرعملیاتی

کسب و کارها غالباً هزینههای دیگری دارند که مختص صنعت آنها است. هزینههای دیگر ممکن است شامل مواردی از قبیل: توسعه فناوری، تحقیق و توسعه (R&D)، غرامت مبتنی بر سهام یا Stock-Based Compensation ، هزینههای اختلال در ارزش سود و زیان ناشی از فروش سرمایهگذاریها و… باشد.

مالیات بر درآمد

مالیات بر درآمد آیتمی است که توسط نهادهای مالی کشور بستـه به نوع فعالیت کسب و کار مشخص میشود. این مقدار به صورت معمولی از ضرب دو آیتم درآمد مشمول مالیات در نرخ اعمال مالیات محاسبه میگردد. البته سود قبل از مالیات به صورت خالص گزارش نمیشود و شامل برخی آیتمهایی است که مشمول مالیات نمیشوند. پس با کسر این آیتمها و ضرب آن در نرخ مالیاتی هزینه مالیات محاسبه میشود. به طور معمول، نرخ اعمال مالیاتی برای شرکتها 25 درصد است و همچنین اگر شرکتی زیانده بوده و زیان پیش از کسر مالیات محقق کند، به آن شرکت مالیات تحقق نمیگیرد.

درآمد خالص

سود خالص و یا درآمد خالص با کسر هزینه مالیات از درآمد قبل از مالیات محاسبه میشود. این مقدار پس از تعیین سیاستهای شرکت در ارتباط با میزان سود یا زیان انباشته، به ترازنامه منتقل میگردد.

سخن پایانی

تمام شرکتها در پایان دورههای مالی نیاز به بررسی و تحلیل میزان هزینهها، درآمدها و سود و زیان خود دارند. درواقع با استفاده از صورتهای سود و زیان است که مدیران برای ادامه فعالیت بخشهای مختلف شرکت خود تصمیمگیری میکنند. همانطور که گفتیم، صورت سود و زیان خلاصهای است از درآمدها و هزینههایی که شرکت در طی دوره مالی مورد نظر محقق کرده است و نیاز اساسی هر سرمایهگذار و یا مدیر برای تحلیل کسب و کار و تصمیمگیری در خصوص عملیات آن محسوب میشود که ضرورت تهیه صورت سود و زیان را برای هر بنگاهی دوچندان میکند.

در این مقاله، با صورت سود و زیان و انواع آن و تفاوتهای آن با ترازنامه آشنا شدیم و هرکدام از سرفصلهای محاسباتی این صورتمالی را مورد بررسی قراردادیم. درصورتی که سوال و یا نکتهای درخصوص این مقاله دارید لطفا در ادامه کامنت نمایید.

سوالات متداول

مراحل تهیه صورت های سود و زیان بدین شکل است که ابتدا درآمدهای شرکت حساب میشود، سپس هزینههای شرکت از درآمدها کسر میشود. اگر مبلغ درآمد بیشتر از هزینه باشد، شرکت در دوره مالی مورد نظر سود کرده و درصورتی که هزینهها بیشتر از درآمدها باشد، شرکت در دوره مالی مذکور زیان نموده است.

برای محاسبه سود و زیان در حسابداری، ابتدا مجموع درآمدهای شرکت را محاسبه کرده و سپس مجموع هزینهها را از آن کسر مینماییم و بدین ترتیب به سود یا زیان طی دوره میرسیم.

سود و زیان انباشته به در طی چندین سال و به صورت انباشته در شرکت جمع شده و حاصل عملیات چندین ساله شرکت است در حالی که سود و زیان جامع نتیجه عملیات یک سال شرکت را نشان میدهد.

باتوجه وجود تفاوت ساختاری در شرکت تولیدی و خدماتی به طبع ساختار درآمدی آنها نیز متفاوت خواهد بود و شرکت تولیدی از محل فروش محصولات درآمد شناسایی خواهد کرد ، شرکت خدماتی از محل ارائه خدمات و بازرگانی نیز از محل خرید و فروش. به طبع این اختلاف سبب ایجاد تفاوت در ساختار هزینهاین شرکتها و صورت سود و زیان آنها میشود.

1 دیدگاه برای این مطلب

خیلی جامع و بدردبخور بود . خدا خیرتون بده❤️