ارزش گذاری به روش ddm + راهنمای جامع مدل تنزیل سود سهام

ارزشگذاری سهام یکی از موضوعات کلیدی و چالشبرانگیز در دنیای سرمایهگذاری است که تمانی سرمایهگذاران باید با آن آشنا باشد. تاکنون فکر کردهاید که چگونه میتوان ارزش واقعی یک سهم را تعیین کرد؟ مدلهای مختلفی برای این کار وجود دارند در تحلیل بنیادی، اما یکی از روشهای پرکاربرد و محبوب در میان تحلیلگران، ارزش گذاری به روش ddm یا همان مدل تنزیل سود سهام است. این مدل بر اساس یک اصل ساده بنا شده است: ارزش یک سهم برابر است با مجموع سودهای نقدی آینده آن که به ارزش امروز تنزیل یافتهاند.

در نگاه اول، این مدل ممکن است پیچیده به نظر برسد، اما وقتی به عمق آن نفوذ کنید، میبینید که چقدر منطق پشت آن قوی و ساده است. در این مقاله از کاریزما لرنینگ، قصد داریم شما را با مفاهیم اساسی و نحوه کارکرد مدل تنزیل سود نقدی آشنا کنیم. اگر به دنبال یادگیری روشی مطمئن برای ارزیابی سهام هستید و میخواهید بدانید که چطور میتوان از این مدل برای تصمیمگیریهای هوشمندانه استفاده کرد، این مقاله دقیقاً همان چیزی است که به دنبالش هستید.

ارزش گذاری به روش ddm چیست؟

روش تنزیل سود تقسیمی سهام یکی از روشهای ساده برای ارزشگذاری سهام است. در این مدل، ارزش فعلی یک سهم با استفاده از سودهای نقدی که در آینده به سهامداران پرداخت میشود، محاسبه میگردد. به عبارت دیگر، این مدل بر اساس جریانهای نقدی آینده و تنزیل آنها به ارزش فعلی، ارزش یک سهم را تخمین میزند.

به بیان سادهتر، میتوان گفت که شرکتها با تولید کالا و خدمات، سود کسب میکنند و این سود در نهایت در قیمت سهام منعکس میشود. شرکتها سود حاصل از فعالیتهای خود را بر اساس تعداد سهام موجود، بین سهامداران تقسیم میکنند. در مدل تنزیل سود تقسیمی، ابتدا سودهای نقدی آینده را پیشبینی میکنیم و سپس این سودها را با یک نرخ مشخص به زمان حال تنزیل میدهیم.

به این ترتیب، میتوانیم بگوییم که ارزش فعلی سهام، برابر با مجموع سودهای نقدی تنزیل شده است. اگر ارزش بهدستآمده از این روش بالاتر از قیمت فعلی سهام در بازار باشد، به این معنی است که سهم ارزانتر از ارزش واقعیاش است و برای خرید مناسب است. اما اگر ارزش بهدستآمده کمتر از قیمت فعلی سهام باشد، به این معنی است که سهم گرانتر از ارزش واقعیاش است و باید فروخته شود.

مفاهیم مورد استفاده در ارزش گذاری به روش ddm

روش تنزیل سود تقسیمی سهام از سه عنصر کلیدی یعنی سود سهام، بازده مورد انتظار سهام و نرخ تنزیل برای محاسبه ارزش ذاتی سهم استفاده میکند. در ادامه به بررسی این دو مفهوم میپردازیم:

-

سود سهام

سهمی از سود شرکت است که به طور دورهای (معمولا سالانه) به سهامداران پرداخت میشود. شرکتها موظف هستند که در مجمع عمومی عادی سالانه در مورد میزان سود نقدی و تاریخ پرداخت آن تصمیمگیری کنند. البته همه شرکتها سود نقدی پرداخت نمیکنند و میزان سود نقدی از شرکتی به شرکت دیگر و بر اساس عوامل مختلفی مانند سودآوری، نیاز به سرمایه و سیاستهای شرکت متفاوت است.

-

نرخ بازده مورد نیاز (RRR)

حداقل نرخ سودی است که سرمایهگذاران انتظار دارند با سرمایهگذاری در یک سهم خاص، با توجه به سطح ریسک آن، به دست آورند. این نرخ تحت تأثیر عوامل مختلفی از جمله نرخ بدون ریسک، ریسک سیستماتیک شرکت (بتا) و ریسک خاص سهم (صرف ریسک سهام) است.

-

نرخ تنزیل

نرخ تنزیل (Discount Rate) یکی از مفاهیم کلیدی در زمینه مالی و سرمایهگذاری است که برای تبدیل ارزش سرمایه در آینده به ارزش فعلی استفاده میشود.

برای روشنتر شدن این موضوع، به مفهوم ارزش زمانی پول میپردازیم. ارزش زمانی پول (Time Value of Money یا TVM) مفهومی است که بیان میکند ارزش یک مقدار پول در حال حاضر بیشتر از همان مقدار پول در آینده است. احتمالا با توجه به شرایط تورمی اقتصاد ایران، کاملا با این موضوع آشنا هستید که پول نقد با گذشت زمان بیارزشتر میشود. علاوهبر تورم،دلیل دیگر این است که پول موجود در حال حاضر میتواند سرمایهگذاری شود و در آینده سود به دست آورد. بنابراین، یک ریال امروز بیشتر از یک ریال فردا ارزش دارد.

بنابراین اینکه بتوانیم محاسبه کنیم که سود نقدی یک سهم طی سالهای آتی چند ریال خواهد بود، برای بررسی ارزش گذاری سهام کافی نیست. زیرا باید ارزش سودهای نقدی آینده، در زمان حال محاسبه شود. به همین دلیل، مدل تنزیل سود سهام، ارزش فعلی مجموع تمام سودهایی که در آینده پرداخت خواهد شد را محاسبه میکند.

انواع مدلهای ارزش گذاری به روش ddm

اگر خاطرتان باشد، در زمان معرفی سود سهام، گفته شد که تمام شرکتها رویه یکسانی برای پرداخت سود نقدی ندارند و سیاستهای پرداخت سود نقدی میتواند با توجه به شرایط شرکت، تغییر کند. به همین دلیل، انواع مختلفی از مدل تنزیل سود نقدی سهام وجود دارد تا ارزش گذاری هر سهمی ممکن شود. در ادامه به معرفی انواع مختلف مدلهای ارزش گذاری به روش DDM میپردازیم:

-

مدل تنزیل سود با رشد صفر

این مدل فرض میکند که مبلغ سود نقدی سهام در طول زمان ثابت میماند. به این ترتیب، برای محاسبهی ارزش واقعی سهم در حال حاضر، میتوانیم از فرمول زیر استفاده کنیم.

نرخ بازده مورد انتظار ÷ سود سالانه هر سهم = ارزش واقعی سهم

بهاینترتیب که مجموع ارزش فعلی همهی سودهایی که در آینده تقسیم خواهند شد را با استفاده از این مدل محاسبه میکنیم و برابر با ارزش واقعی در نظر میگیریم.

بهعنوان مثال، شرکتی را در نظر میگیریم که هر سال مبلغ 1000 ریال سود به ازای هر سهم پرداخت میکند. اگر نرخ بازده مورد انتظار ما 20 درصد باشد، فرمول محاسبه ارزش واقعی سهام بهصورت زیر خواهد بود:

5000 ریال= 0.2 ÷ 1000

-

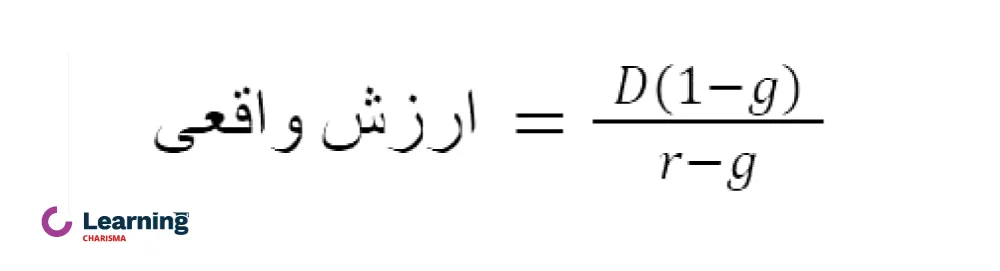

مدل رشد گوردون

این مدل در زمانی کاربردی خواهد بود که انتظار داریم رشد سود نقدی سهام در بلند مدت ثابت باشد. برای مثال، هر سال دقیقا 5 درصد به سود نقدی سهام اضافه شود. در این صورت، ارزش واقعی سهام مد نظر به صورت زیر محاسبه خواهد شد:

(نرخ رشد سود نقدی سهام – نرخ بازده مورد انتظار) ÷ سود نقدی سهم در سال آینده = ارزش واقعی

بهعنوان مثال، شرکتی امسال به ازای هر سهم سود نقدی به مبلغ 1000 ریال به سهامداران پرداخت کرده است. همچنین این شرکت طی چندین سال گذاشته، سود سهام خود را به صورت سالانه با نرخ ثابت ۵٪ افزایش داده است. اگر در نظر بگیریم که امسال نیز سود نقدی به میزان 5 درصد افزایش خواهد داشت و نرخ بازده مورد نظر ما برای این سهم نیز 30 درصد باشد. بنابراین، فرمول فوق بهصورت زیر خواهد بود:

(0.3-0.05) ÷ 1050 = ارزش واقعی سهم

طبق محاسبات انجام شده در این روش، ارزش سهام باید 4200 ریال به ازای هر سهم باشد.

-

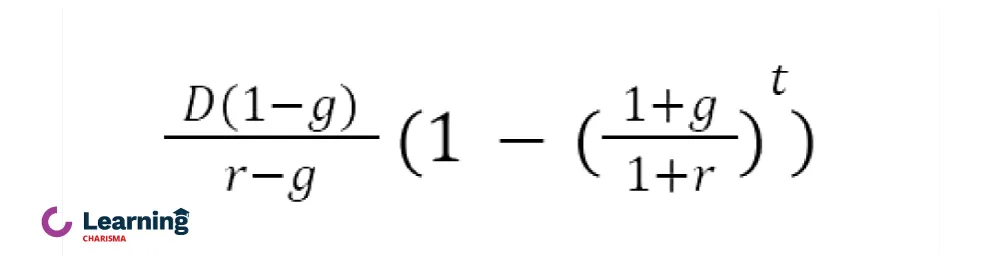

مدل تنزیل سود با رشد ثابت

مدل تنزیل سود سهام با رشد ثابت فرض میکند که رشد سود سهام شرکت در چند سال آینده ثابت خواهد بود و پس از آن به نرخ رشد ثابتی در بلندمدت تبدیل میشود. برای محاسبه ارزش واقعی چنین سهمی، باید ضمن استفاده از فرمول مدل گوردون برای بازه زمانی که نرخ رشد سود نقدی ثابت است، بخشی را به فرمول اضافه کرد تا نرخ رشد سود سهام نیز در نظر گرفته شود. به این ترتیب، فرمول مدل تنزیل سود با رشد ثابت به صورت زیر است:

در این فرمول، D سود نقدی امسال سهام، r نرخ بازده مورد نظر سرمایهگذار، g نرخ رشد سود سهامی پایدار و t تعداد سالهای مورد نظر است.

-

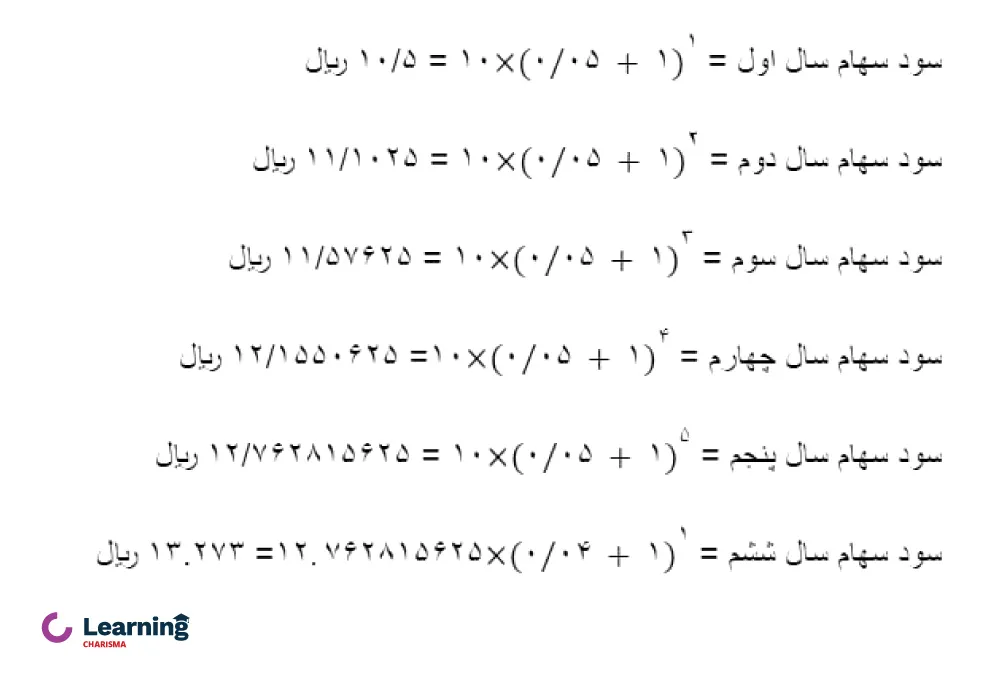

مدل تنزیل سود رشد متغیر یا رشد غیرثابت

در این مدل، برخلاف مدل تنزیل سود با رشد ثابت که فرض میکند سود تقسیمی با نرخ ثابتی برای همیشه رشد خواهد کرد، نرخ رشد سود تقسیمی در طول زمان متغیر فرض میشود. به همین دلیل، این مدل معمولا رشد را به دو یا سهفاز جداگانه تقسیم میکند.

این مدل برای شرکتهایی که در حال گذراندن مراحل مختلف رشد هستند، مانند شرکتهای در حال توسعه یا شرکتهای با سابقه رشد سود تقسیمی ناهموار، مناسبتر است. این مدل با جدا کردن دورههای مختلف رشد و محاسبه ارزش فعلی سود سهام در هر دوره و سپس جمع آنها، کار خود را انجام میدهد.

بنابراین میتوان گفت اگرچه مدل DDM با رشد متغیر پیچیدهتر است، اما تصویر دقیقتری از ارزش واقعی سهام ارائه میدهد.

برای مثال فرض کنید میخواهیم ارزش سهام شرکتی را محاسبه کنیم که در سال گذشته 10 ریال به ازای هر سهم سود نقدی پرداخت کرده است. انتظار میرود که سود نقدی این شرکت طی 5 سال آتی، هر سال به میزان 5 درصد رشد داشته باشد. سپس میزان رشد سود نقدی، 4 درصد باشد. همچنین نرخ بازده مورد انتظار ما برای این شرکت، 30 درصد باشد. در این صورت، محاسبه بهصورت زیر خواهد بود و سود سهام این شرکت به ازای هر سهم در مجموع این 5 سال، تقریبا 46.610 ریال خواهد بود.

بهاینترتیب، مجموع ارزش فعلی تمام سودهایی که در آینده تقسیم خواهند شد را با استفاده از این مدل محاسبه کرده و برابر با ارزش واقعی در نظر میگیریم.

کاربردهای ارزش گذاری به روش ddm

مدل تنزیل سود تقسیمی (DDM) با تنزیل جریانهای نقدی آتی سود سهام به ارزش فعلی، ارزش ذاتی سهم را تخمین میزند. کاربردهای اصلی مدل DDM عبارتند از:

-

ارزشگذاری سهام

این مدل برای تخمین ارزش ذاتی سهام یک شرکت استفاده میشود و به سرمایهگذاران کمک میکند تا بفهمند که آیا سهم با قیمت عادلانه، کمتر یا بیشتر از ارزش واقعی خود معامله میشود یا خیر.

درواقع اطلاعات حاصل از مدل ddm میتواند در تصمیمگیریهای سرمایهگذاری مانند خرید، فروش یا نگهداری سهام یک شرکت مفید باشد.

-

تجزیه و تحلیل سیاستهای پرداخت سود سهام

سرمایهگذاران میتوانند از مدل DDM برای پیشبینی میزان سود سهامی که در آینده میتوانند انتظار داشته باشند استفاده و ریسک و بازده بالقوه سرمایهگذاری خود را ارزیابی کنند.

-

مقایسه شرکتها

مدل DDM میتواند برای مقایسه ارزش ذاتی سهام شرکتهای مختلف در یک صنعت استفاده شود تا شرکتهایی که از نظر قیمتگذاری کمارزش یا پرارزش هستند، شناسایی شوند.

-

ردیابی عملکرد شرکت

از روش تنزیل سود تقسیمی میتوان برای ردیابی عملکرد یک شرکت در طول زمان و مقایسه آن با انتظارات قبلی استفاده کرد. این موضوع به سرمایهگذاران کمک میکند تا بفهمند که آیا شرکت به ارزش ذاتی خود دست یافته است یا خیر.

مزایای ارزش گذاری سهام با مدل تنزیل سود تقسیمی (DDM)

برخی از مهمترین مزایای ارزش گذاری به روش تنزیل سود سهام شامل موارد زیر میشود:

- سادگی: مدل DDM به دلیل فرمولهای ساده و سرراست، به راحتی قابل فهم و استفاده است.

- تمرکز بر جریانهای نقدی واقعی: این مدل بر اساس جریانهای نقدی واقعی (سود تقسیمی) است که به سهامداران پرداخت میشود.

- مناسب برای شرکتهای باثبات: این مدل برای شرکتهایی که سود تقسیمی ثابتی دارند و در مراحل باثبات رشد قرار دارند، بسیار مناسب است.

محدودیتهای ارزش گذاری به روش ddm

مدل DDM علیرغم سادگی و کاربردی بودن، دارای محدودیتهایی است که در ادامه به بررسی آنها میپردازیم:

- نیاز به پیشبینی دقیق: دقت در پیشبینی سود تقسیمی و نرخ رشد آن بسیار مهم است. هرگونه خطا میتواند منجر به انحراف قابل توجهی در ارزشگذاری شود.

- نامناسب بودن برای شرکتهای بدون سود تقسیمی: این مدل برای شرکتهایی که سود تقسیمی پرداخت نمیکنند یا سود تقسیمی آنها بسیار متغیر است، مناسب نیست.

- حساسیت به نرخ بازده و نرخ رشد: مدل DDM بسیار حساس به نرخ بازده مورد انتظار و نرخ رشد است. تغییرات کوچک در این نرخها میتواند تأثیر زیادی بر ارزشگذاری داشته باشد.

- وابستگی به پرداخت سود سهام: مدل DDM فرض میکند که شرکت سود سهام ثابتی را به طور مداوم پرداخت میکند. این فرض همیشه درست نیست. زیرا ممکن است شرکتها پرداخت سود سهام خود را به دلایلی مانند شرایط اقتصادی یا نیاز به سرمایهگذاری، کاهش یا متوقف کنند.

- نادیده گرفتن سایر عوامل: مدل DDM فقط جریانهای نقدی سود سهام را در نظر میگیرد و سایر عوامل مهم مانند چشمانداز رشد، ریسک و کیفیت مدیریت را نادیده میگیرد.

- دقت پیشبینی: دقت مدل DDM به پیشبینیهای دقیق نرخ رشد سود سهام و نرخ تنزیل بستگی دارد، که میتواند چالشبرانگیز باشد.

- محدودیت در برخی صنایع: مدل DDM ممکن است برای شرکتهایی که در مراحل اولیه رشد هستند یا سود سهام ثابتی ندارند، مانند شرکتهای سهامی خاص یا شرکتهای نوپا، مناسب نباشد.

خلاصه آنچه درباره ارزش گذاری به روش ddm گفته شد!

مدل تنزیل سود تقسیمی (DDM) یکی از روشهای مهم و رایج در ارزشگذاری سهام است که بر اساس پیشبینی سودهای تقسیمی آتی و تنزیل آنها به ارزش فعلی، ارزش ذاتی یک سهم را محاسبه میکند. ارزش گذاری به روش تنزیل سود سهام به دلیل سادگی و کاربردی بودن، مورد توجه بسیاری از سرمایهگذاران و تحلیلگران قرار گرفته است. با این حال، استفاده از آن نیازمند دقت در پیشبینی سود تقسیمی، نرخ رشد و نرخ بازده مورد انتظار است. در نهایت، مدل DDM به عنوان یک ابزار قدرتمند در کنار سایر روشهای ارزشگذاری میتواند به سرمایهگذاران در تصمیمگیریهای مالی کمک کند.

سوالات متداول

مدل ارزشگذاری تنزیل سود سهام (DDM) یکی از روشهای رایج در تحلیل بنیادی برای تعیین ارزش ذاتی یک سهم است. در این مدل، ارزش فعلی همه سودهای آتی که یک سهم انتظار میرود پرداخت کند، محاسبه میشود. به عبارت سادهتر، DDM بر این اصل استوار است که ارزش یک سهم برابر است با مجموع ارزش فعلی همه سودهای آینده آن. برای محاسبه این ارزش، از نرخ تنزیلی استفاده میشود که بازدهی مورد انتظار سرمایهگذار را نشان میدهد.

دقت مدل DDM به شدت به دقت پیشبینیهای ورودی آن بستگی دارد. این عوامل عبارتند از:

- نرخ رشد سود سهام: پیشبینی نرخ رشد سود سهام در آینده یکی از چالش برانگیزترین بخشهای این مدل است.

- نرخ تنزیل: انتخاب نرخ تنزیل مناسب بسیار مهم است. نرخ تنزیل بالا باعث کاهش ارزش فعلی سودهای آینده میشود و بالعکس.

- مدل رشد سود سهام: مدلهای مختلفی برای پیشبینی رشد سود سهام وجود دارد که هر کدام فرضهای متفاوتی دارند.

با وجود اینکه مدل DDM یک ابزار قدرتمند برای ارزشگذاری سهام است، اما محدودیتهایی نیز دارد:

- پیشبینیهای آینده: دقت مدل DDM به شدت به دقت پیشبینیهای آینده بستگی دارد که میتواند دشوار باشد.

- شرکتهای بدون سود یا با سود ناپایدار: برای شرکتهایی که سود پرداخت نمیکنند یا سود آنها ناپایدار است، استفاده از مدل DDM با چالش روبرو میشود.

- سادگی مدل: مدل DDM یک مدل سادهسازی شده از واقعیت است و ممکن است تمام عوامل تأثیرگذار بر ارزش سهام را در نظر نگیرد.