بازار آتی کالا چیست؟ + بررسی جزئیات قرارداد آتی کالا

بازار آتی کالا چیست؟ + بررسی جزئیات قرارداد آتی کالا

بازار آتی کالا یکی از بازارهای مالی جذاب در بازار سرمایه ایران است. این بازار امکانی را برای معاملهگران فراهم میکند که بدون داشتن کالا یا حتی وجه نقد اقدام به خرید و فروش کالا کنند. به این ترتیب، تولیدکنندگان میتوانند کالای خود را حتی پیش از تولید آن به فروش رسانده و ریسک نوسانات قیمت را به حداقل برسانند. همچنین خریداران کالا میتوانند آن را با تنها با درصد اندکی از کل ارزش معامله پیشخرید کنند. این موضوع به افراد و شرکتهایی که نیازمند کالای بهخصوصی هستند، کمک میکند تا از تامین کالای مورد نیاز خود مطمئن شوند. اگر فعالیت در بازار آتی بورس کالا برای شما نیز جذاب بوده و میخواهید بدانید بازار آتی کالا چیست و چه نکاتی دارد، برای آموزش بازار آتی کالا، در این مقاله از کاریزما لرنینگ همراه ما باشید.

بازار آتی کالا چیست؟

بازار آتی کالا یک نوع بازار مالی است که در آن معاملات بر روی کالاهای مشخص، مانند زعفران، نفت، طلا و… انجام میشود. معاملات در بازار آتی کالا به صورت استاندارد انجام شده و شرایط مشخصی برای قراردادها تعیین میشود.

در واقعُ قراداد آتی کالا توافقی بین دو طرف است که در آن، متعهد میشوند در تاریخ مشخصی در آینده، کالای معینی را با مشخصات و قیمتی از پیش تعیینشده، با یکدیگر مبادله کنند. این بازار به تجار و تولیدکنندگان کمک میکند تا ریسک نوسانات قیمت کالاها را کاهش دهند.

مقاله پیشنهادی: بازار آتی چیست؟

چه تضمینی برای ایفای تعهدات قرارداد آتی وجود دارد؟

بورس کالا برای جلوگیری از نکول (عدم انجام تعهد) در بازار آتی کالا، از سیستم حساب ودیعه یا وجه تضمین استفاده میکند. به این ترتیب، در ابتدای معامله هر دو طرف معامله باید وجهی به عنوان وجه تضمین اولیه (معمولاً ۲۰٪ ارزش معامله) در حساب ودیعه خود واریز کنند. با توجه به تغیر قیمتهای تسویه روزانه و ارزش معاملات به صورت روزانه، سود یا زیان ناشی از قرارداد نیز به صورت روزانه محاسبه و در حساب ودیعه افراد منظور میشود. همچنین به ۷۰٪ وجه تضمین اولیه، حداقل وجه تضمین گفتـه میشود. اگر مقدار وجه تضمین به این مقدار برسد، به معاملهگر هشدار داده میشود تا وجه خود را افزایش دهد. به این مکانیزم تسویه حساب روزانه یا Daily Settlement میگویند.

تاریخچه قراداد آتی کالا چیست؟

استفاده از ابزارهای مشابه قراردادهای آتی به دوران باستان بازمیگردد. در یونان باستان، کشاورزان برای پیشفروش محصولات خود و تضمین قیمت، از قراردادهایی مشابه قراردادهای آتی استفاده میکردند. همچنین، در روم باستان نیز معاملاتی مشابه قراردادهای آتی برای گندم و سایر کالاها انجام میشد.

با ظهور بازارهای آتی مدرن، اولین بازار آتی مدرن در جهان در سال ۱۷۱۰ در شهر دوکوم هلند برای معامله گندم تأسیس شد. اواخر قرن هجدهم و اوایل قرن نوزدهم، با گسترش تجارت و نیاز به مدیریت ریسک نوسانات قیمت، بازارهای آتی در سایر نقاط جهان نیز راهاندازی شدند.

نقاط عطف مهم در تاریخچه بازارهای آتی شامل تأسیس بورس کالای شیکاگو (CBOT) در سال ۱۸۴۸، آغاز معاملات آتی نفت در بورس کالای پنسیلوانیا در سال ۱۸۶۵، تأسیس بورس آتی لندن (LIFFE) در سال ۱۹۷۲، آغاز معاملات آتی شاخصهای بورس در بورس کالای شیکاگو در سال ۱۹۸۲، گسترش استفاده از ابزارهای مشتقه مانند قراردادهای آتی در بازارهای مالی در دهه ۱۹۹۰ و ظهور معاملات آتی آنلاین و افزایش دسترسی به این بازارها در سال ۲۰۰۰ بود. همچنین معاملات قرارداد آتی در بورس کالای ایران از سال ۱۳۸۶ آغاز شد.

مزایای قرارداد آتی کالایی

بازار آتی کالا مزایای متعددی را برای تولیدکنندگان، مصرف کنندگان و حتی معاملهگرانی که به دنبال نوسانگیری و کسب سود هستند، ایجاد کرده است. برخی از این مزایای شامل موارد زیر میشوند:

- فراهم شدن امکان عقد قراردادهای مدت دار با خریداران خارجی

- کشف قیمت منصفانه و شفاف در قالب قراردادهای آتی از طریق بورس کالا

- ارتقای جایگاه ایران به عنوان مرجع قیمتی در بازارهای جهانی

- افزایش سهم ایران از ارزش افزوده جهانی کالاهای مورد نظر

- انتشار قیمتها و رفع نابرابریهای اطلاعاتی به نفع واسطهگران

- تقویت جایگاه تولیدکنندگان در بازار

- دو طرفه بودن بازار

- امکان استفاده از اهرم مالی بای معاملهگران

- معافیت مالیاتی

- کارمزد معاملات اندک

فعالان بازار آتی کالا چه افرادی هستند؟

بازار آتی کالا میتواند پاسخگوی نیازهای ۴ دسته از افراد مختلف باشد:

- افرادی که در آینده نیاز به کالایی خواهند داشت و نگران افزایش قیمت آن هستند

- تولیدکنندگان (مانند کشاورزان) که در آینده قصد فروش کالای خود را دارند و نگران کاهش قیمت آن هستند

- افرادی که قصد خرید و فروش کالا در آینده را ندارند. اما میخواهند از طریق پیشبینی صحیح روند قیمتها، کسب سود کنند

- آربیتراژگرانی که قصد کسب سود از اختلاف قیمت یک کالا در دو بازار مختلف را در یک زمان مشخص دارند

نحوه ثبت نام در بازار آتی کالا

برای انجام معامله در بازار معاملات آتی کالا باید علاوه بر داشتن کد بورسی، کد بازار آتی را نیز دریافت کرده باشید. کد معاملات آتی شناسهای منحصر به فرد است که معاملهگران را در بورس کالا شناسایی میکند. کد معاملاتی آتی کالا، همانند کد بورسی برای فعالیت در بازار آتی ضروری است.

این کد به معاملهگران امکان میدهد که به وسیله آن، در سامانه معاملات برخط بورس کالای ایران معامله کنند. توجه داشتـه باشید که این کد فقط در سامانه معاملاتی بورس کالا اعتبار دارد و قابل استفاده در سامانه معاملاتی بازار سهام نیست. همچنین در مقاله «نحوه دریافت کد معاملاتی آتی» به بررسی کامل فرآیند دریافت کد آتی پرداختهایم.

لیست داراییهای پایه قرارداد آتی

در بورسهای کالایی دنیا، داراییهای مختلفی مانند محصولات کشاورزی، فلزات، فراوردههای نفتی و… به عنوان دارایی پایه در قراردادهای آتی مورد استفاده قرار میگیرند.

قرارداد آتی بورس کالا میتواند روی داراییهای پایه بسیاری ایجاد شود. از مهمترین داراییهای پایه که در بازار آتی بورس کالای ایران قابلیت معامله دارند، میتوان به سکه طلا، زعفران، نقره، پسته و… اشاره کرد. برای هر کدام از کالاها، شرایط خاصی توسط بورس تعیین میشود تا کالاهای مورد معامله از نظر کیفیت و مشخصات با یکدیگر یکسان باشند.

در صورت تمایل به بررسی لیست قراردادهای آتی و مشخصات آنها، میتوانید به سایت بورس کالای ایران مراجعه کنید. با توجه به اطلاعات موجود در سایت بورس کالای ایران، در حال حاضر قراردادهای آتی فعال شامل زعفران رشتهای بریده ممتاز (نگین)، نقره، صندوق طلای لوتوس، شمش طلای خام ۹۹۵، پسته بادامی و صندوق طلای کهربا است.

ساعت معاملات قراردادهای آتی کالا

معاملات قراردادهای آتی کالا در روزهای شنبه تا چهارشنبه، از ساعت ۱۰:۰۰ الی ۱۷:۰۰ انجام میشود. همچنین امکان معامله این قراردادها در روز پنجشنبه از ساعت ۱۰:۰۰ الی ۱۵:۰۰ نیز مهیاست. توجه داشته باشید که ساعت معاملات قرادادهای آتی (به جز قرارداد آتی نقره و شمش طلای خام ۹۹۵) در آخرین روز معاملاتی همانند روزهای پنجشنبه، از ساعت ۱۰:۰۰ الی ۱۵:۰۰ خواهد بود. امکان معاملات قرارداد آتی نقره در آخرین روزمعاملاتی از ساعت ۱۰:۰۰ الی ۱۳:۰۰ مهیاست. این ساعت برای شمش طلای خام از ساعت ۱۰:۰۰ الی ۱۷:۰۰ است. همچنین تمامی کالاهای قابل معامله در بازار آتی کالا دارا دامنه نوسان مثبت و منفی ۵ درصد هستند.

نحوه ورود به قرارداد آتی کالا

بازار آتی کالا فرصتی برای سودآوری در هر دو جهت افزایش و کاهش قیمت داراییها را فراهم میکند. افرادی که انتظار افزایش قیمت دارایی در آینده را دارند میتوانند اقدام به خرید قرارداد آتی کنند. همچنین افرادی که پیشبینی کاهش قیمت کالایی را دارند، میتوانند با فروش قرارداد آتی، در صورت تحقق پیشبینی خود، سود کسب کنند.

درواقع، برخلاف بازار سهام که فقط در صورت افزایش قیمت سهم میتوان سود کسب کرد، بازار آتی کالا امکان سودآوری در هر دو جهت را فراهم میکند. توجه داشته باشید که در هر معامله در بازار آتی، یک طرف معامله سود و طرف دیگر به همان اندازه زیان میکند. بنابراین، انتخاب موقعیت مناسب (خرید یا فروش) به تحلیل دقیق بازار و پیشبینی صحیح از جهت تغییرات قیمت در آینده بستگی دارد.

نحوه خروج از قرارداد آتی کالا

در صورتی که یک فرد وارد قرارداد خرید یا فروش یک کالا شده باشد و به هر دلیل، امکان نگهداری قرارداد خود تا تاریخ سررسید را نداشته باشد، برای خروج از قرارداد باید یک موقعیت معکوس ایجاد کند.

به عنوان مثال، فرض کنید فردی بر اساس بررسیهای خود، انتظار افزایش قیمت زعفران را دارد. بنابراین موقعیت خرید قرارداد آتی زعفران را با اندازه ۱۰۰ گرم زعفران و قیمت ۹۸ هزار تومان و زمان سررسید شهریور ۱۴۰۳ اتخاذ میکند. اما به دلایلی نمیخواهد تا سررسید منتظر مانده و زعفران را تحویل بگیرد، بلکه قصد خروج از قرارداد را پیش از تاریخ سررسید دارد تا تنها از افزایش قیمت ایجاد شده، سود کسب کند. بنابراین لازم است برای خروج از قراداد آتی کالا، از معامله معکوس استفاده کند. یعنی به همان اندازه (۱۰۰ گرم) موقعیت فروش قرارداد آتی روی همان سهم اتخاذ کند.

کارمزد معاملات قراردادهای آتی کالا

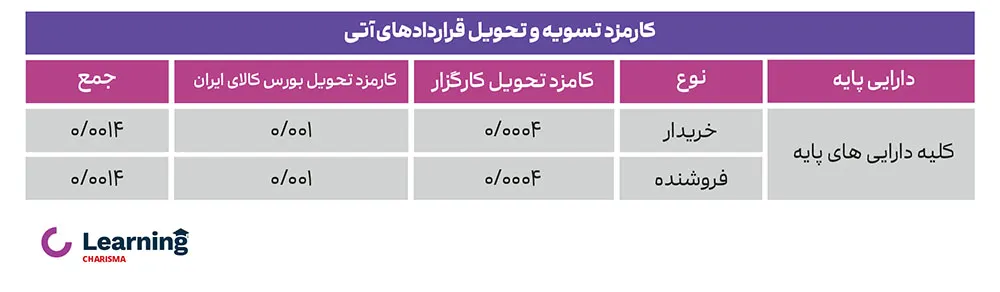

امکان بررسی کارمزد قراردادهای آتی کالا از طریق سایت بورس کالا و مشخصات قرارداد هر یک از کالاهای قابل معامله در این بازار مهیاست. همچنین در جدول زیر میتوانید اطلاعات مربط به کارمزد معاملات در این بازار را بررسی کنید.

تحویل دارایی پایه قرارداد آتی چگونه است؟

همانطور که مطرح شد، تمامی قراردادهای آتی کالا دارای یک تاریخ سررسید هستند. هنگامی که قرارداد آتی به زمان سررسید خود نزدیک شود، به فردی که موقعیت فروش دارد یک بازه زمانی برای تحویل کالا اعلام خواهد شد. اگر گزینههای مختلفی برای تحویل وجود داشته باشد، فرد فروشنده میتواند درباره مکان و زمان تحویل تصمیم بگیرد، اما در هر صورت تحویل کالا باید در بازه زمانی مشخص شده باشد.

در صورتی که قصد تسویه قرارداد آتی و تحویل دارایی پایه را داشته باشید، ملزم به پرداخت وجهی تحت عنوان کارمزد خواهید بود. کارمزد تسویه و تحویل قراردادهای آتی بهصورت زیر است:

جمعبندی

در بازار آتی کالا میتوان معاملات دو طرفه بر روی کالاهای مشخص، مانند زعفران، نفت، طلا و… انجام داد. درواقع قرارداد آتی، توافقی بین دو طرف است که در آن، متعهد میشوند در تاریخ مشخصی در آینده، کالای معینی را با مشخصات و قیمتی از پیش تعیین شده، با یکدیگر مبادله کنند. برای فعالیت در بازار معاملات آتی کالا، باید کد بازار آتی را نیز دریافت کنید. کد معاملات آتی بهعنوان شناسهای منحصر به فرد، همانند کد بورسی، برای فعالیت در بازار آتی ضروری است.

از داراییهای پایه که در بازار آتی بورس کالای ایران قابلیت معامله دارند، میتوان به سکه طلا، عفران، نقره، پسته و … اشاره کرد. امکان بررسی لیست قراردادهای آتی و مشخصات آنها، از طریق سایت بورس کالای ایران مهیاست.

سوالات متداول

بازار آتی کالا یا بازار فیوچرز (Futures Market)، یک نوع بازار مالی است که در آن قراردادهای آتی بر روی قیمت و تحویل یک کالا خاص (مانند نقره، طلا، زعفران و …) معامله میشود. در این بازار، طرفین قرارداد به تعهداتی برای خرید یا فروش کالا یا دارایی در آینده به یک قیمت مشخص متعهد میشوند.

از مزایای این بازار میتوان به اهرم معاملاتی، کارمزد کم، معافیت مالیاتی، دو طریفه بودن بازار و… اشاره کرد.

طرفین معامله باید در ابتدای معامله وجهی را که معمولاً ۲۰٪ ارزش معامله است، به عنوان وجه تضمین اولیه در حساب ودیعه خود بگذارند. همچنین میزان سود و زیان هر فرد به صورت روزانه در حساب ودیعه اعمال خواهد شد. اگر موجودی حساب ودیعه، کمتر از ۷۰٪ وجه تضمین اولیه شود، به معاملهگر هشدار داده میشود تا وجه خود را افزایش دهد.