استراتژی های اختیار معامله فعال در کارگزاری کاریزما

بازار اختیار معامله یا همان آپشن (Options) یکی از انواع اوراق مشتقه و بازاری پر از فرصتهای معاملاتی است که علیرغم جذابیتهای فراوان کمی ناشناس مانده است! با این حال، آنهایی که در بازار اختیار معامله فعالیت میکنند، بهخوبی ارزش این بازار و موقعیتهای جذاب آن را میدانند. در این مقاله میخواهیم در مورد استراتژی های اختیار معامله کاریزما صحبت کنیم.

در حال حاضر، معاملهگران آپشن در ایران با چالش بزرگی روبهرو هستند؛ عدم همکاری کارگزاریها! کارگزاریها معمولاً به دلایلی مانند ریسک موجود در معاملات آپشن، خصوصاً سمت فروش، بهطور پیشفرض اجازهی معاملات آپشن و اجرای استراتژی را نمیدهند.

در صورت نیاز، شما بایستی درخواست خود را مبنی بر فعال شدن قابلیت معاملات آپشن به کارگزاری ارائه دهید؛ با این حال ممکن است کارگزاری باز هم اجازهی انجام یک سری معاملات و اجرای استراتژیهای مختلف را به شما ندهد یا محدودیتی برای شما قائل شود، مانند اینکه برای اجرای استراتژیهای مختلف بایستی پورتفویی به ارزش یک میلیارد تومان داشته باشید!

طبیعتاً هر معاملهگری نمیتواند با این شرایط کنار بیاید … اما خبر خوب این است که کارگزاری کاریزما تمام مشکلات را برای شما حل کرده است! تا انتهای این مطلب همراه ما باشید تا کاریزما لرنینگ شما را با استراتژی های اختیار معامله فعال در کاریزما شگفتزده کند!

پیش از هر چیز، ذکر این نکته ضروری است که برای انجام معامله در بازار آپشن نیاز به دریافت کد آپشن دارید. برای دریافت کد آپشن روی دکمۀ زیر کلیک کنید:

استراتژی های اختیار معامله فعال در کاریزما

اگر به بازار اختیار معامله علاقه دارید، کارگزاری کاریزما قطعاً بهترین انتخاب برای شما خواهد بود! چراکه در این کارگزاری میتوانید به راحتی استراتژیهای معاملاتی مختلف را اجرا کنید و از بازار آپشن نهایت لذت را ببرید!

پیش از آنکه ادامهی مطلب را بخوانید، حتی اگر با بازار اختیار معامله آشنا هستید، توضیه میکنیم یک بار مقالهی زیر را بخوانید:

کارگزاری کاریزما در اقدامی بینظیر، به شما اجازه میدهد 9 استراتژی معاملاتی کارآمد و محبوب بازار اختیار معامله را اجرا کنید. استراتژی های اختیار معامله فعال در کاریزما عبارتاند از:

- کاورد کال (Covered Call)

- کال اسپرد صعودی (Bull Call Spread)

- کانورژن یا تبدیل (Conversion)

- بیمه سهام (Protective Put)

- کولار (Collar)

- استرادل خرید (Long Straddle)

- استرانگل خرید (Long Strangle)

- خرید گاتس (Long Guts)

- استریپ و استرپ (Strip and Strap)

در سامانه مشتقات کارگزاری کاریزما، موقعیت فروش اختیار خرید جهت اخذ استراتژِیهای پوششدادهشده (بدون نیاز به وجه تضمین)، بدون محدودیت باز میگردد و با استفاده از دو استراتژی پایه یعنی کاورد کال و کال اسپرد صعودی و ترکیب آنها، میتوانید به سایر استراتژی های اختیار معامله فعال در کاریزما که در بالا ذکر کردیم، دسترسی داشته باشید و نسبت به سلیقهی معاملاتی خود و تحلیل بازار، آنچه در ذهن دارید را پیادهسازی کنید.

حال بیایید نگاهی به این 9 استراتژی بیندازیم و هر کدام را مختصر همراه با مثال توضیح دهیم. توجه داشته باشید که هر استراتژی را صرفاً برای آشنایی بیشتر توضیح میدهیم. اگر قصد استفاده از این استراتژیها را دارید، حتماً قبل از هر اقدامی بر آنها مسلط شوید!

1. استراتژی کاورد کال در بازار آپشن

کاورد کال (Covered Call) یا اختیار خرید پوششیافته، به جرات یکی از محبوبترین و کاربردیترین استراتژیها، بهویژه در بازار مشتقه خودمان است. این استراتژی در بین معاملهگران تازهوارد محبوبیت زیادی دارد و دلیل آن عمدتاً به آسان بودن و کاربردی بودن این استراتزی برمیگردد. لیست استراتژی های اختیار معامله کاریزما را با کاورد کال شروع میکنیم.

کاورد کال با خرید سهم و فروش اختیار خرید شروع میشود. با این استراتژی میتوان از ریزش بازار هم سود گرفت! در واقع زمانی که انتظار داریم قیمت یک سهم ریزش کند، میتوانیم استراتژی کاورد کال را بهکار ببریم. در این استراتژی در حقیقت سهام و ارزش زمانی فروخته میشوند.

برای درک بهتر این مفهوم، مثالی را با هم بررسی کنیم.

مثالی از استراتژی کاورد کال

فرض کنید قیمت هر سهم ایران خودرو اکنون برابر 1000 تومان است و شما هزار سهم ایران خودرو در سبد دارایی خود دارید.

اگر تشخیص شما این است که قیمت سهام ایران خودرو در آینده بالا نمیرود، میتوانید استراتژی کاورد کال را بهکار ببرید. به این صورت که:

- ابتدا هزار سهم ایران خودرو را در پرتفوی خود داشته باشید.

- سپس قرارداد اختیار خرید آن را با شرایط زیر بفروشید:

- قیمت اعمال: 900 تومان

- پرمیوم: 150 تومان

- تاریخ سررسید: 3 ماه دیگر

توجه داشته باشید که هر قرارداد در بازار اختیار معامله برابر هزار سهم است. شما این قرارداد را میفروشید. در روز سررسید، خریدار این قرارداد، باید بهازای هر سهم 900 تومان پول بیاورد و سهام را از شما تحویل بگیرد.

شما بهازای هر سهم 150 تومان (پرمیوم) دریافت کردهاید، پس در واقع هر سهم را عملاً 750 تومان خریدهاید (750 – 900). اگر پرمیوم و قیمت اعمال را با هم جمع بزنیم، به قیمتی میرسیم که هر سهم را فروختهایم یعنی 1050 تومان.

اکنون دو سناریو وجود خواهد داشت:

سناریوی اول) اگر در تاریخ سررسید قیمت هر سهم ایران خودرو بیشتر از 1000 تومان باشد، برای مثال به 1150 تومان برسد، آنگاه خریدار حتماً قرارداد را اعمال میکند و شما باید سهام خود را به قیمت 900 تومان به او بفروشید. این سناریو ضرر شما خواهد بود.

سناریوی دوم) اگر قیمت سهم کمتر از 1000 تومان و برای مثال 800 تومان باشد، آنگاه خریدار دلیلی ندارد که 900 تومان پول بدهد و سهمی با قیمت 800 تومان را تحویل بگیرد. در این حالت او قرارداد را اعمال نمیکند و سود شما برابر پرمیوم دریافتی خواهد بود.

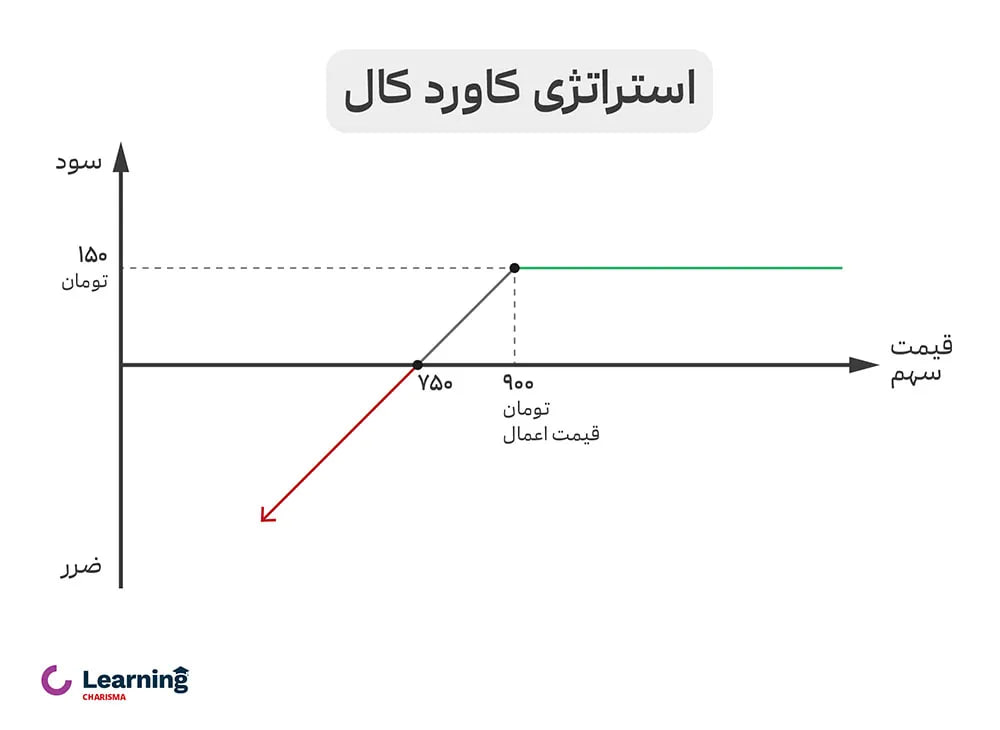

در واقع بهتر است بگوییم بهاندازهی پرمیومی که دریافت کردهاید، از زیان شما بابت داشتن خود سهم ایران خودرو و کاهش ارزش آن، کاسته خواهد شد. اگر بخواهیم این مفاهیم را روی نمودار سود و زیان و قیمت نشان دهیم، به چنین شکلی خواهیم رسید:

2. استراتژی کال اسپرد صعودی

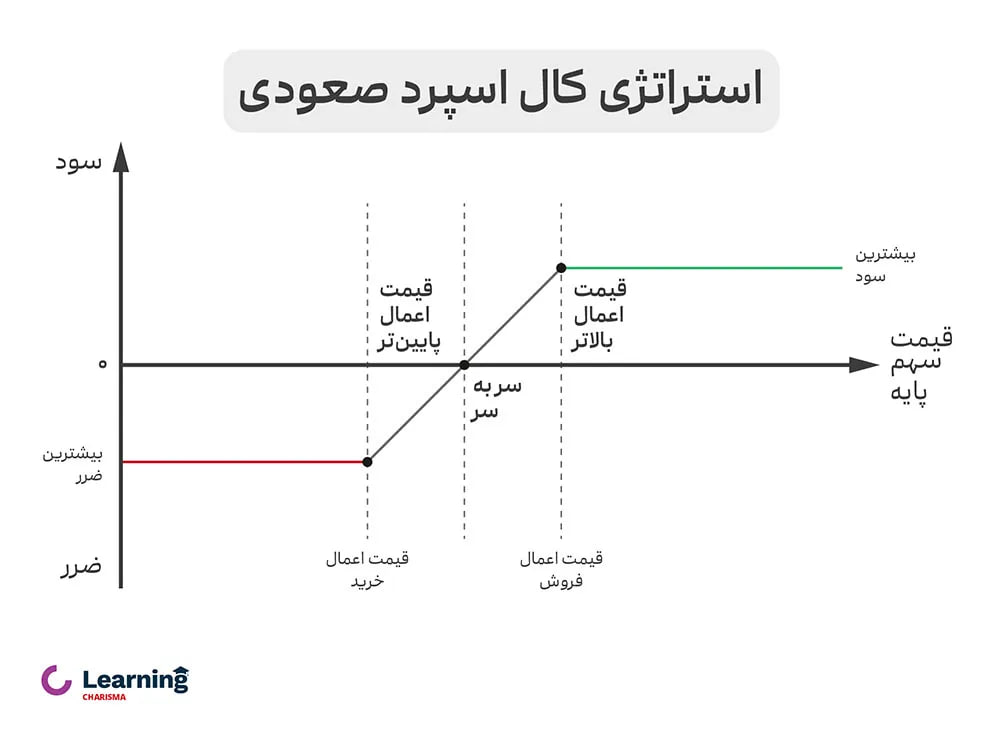

استراتژی کال اسپرد صعودی (Bull Call Spread) در بازاری کاربرد دارد که حرکت صعودی ملایم را برای آن متصور هستیم. این استراتژی کمک میکند ریسک را به حداقل برسانیم.

کسب سود در این استراتژی در صورتی خواهد بود که قیمت دارایی پایه افزایش پیدا کند. پیادهسازی این استراتژی به این صورت است که:

- یک قرارداد اختیار خرید (با قیمت اعمال پایینتر) را در سود بخریم.

- یک قرارداد اختیار خرید خنثی یا در زیان را (با قیمت اعمال بالاتر) بفروشیم.

هر دو قرارداد باید تاریخ سررسیدهای یکسان داشته باشند، اما قیمت اعمال آنها متفاوت است.

در استراتژی کال اسپرد صعودی:

- حداکثر زیان: پرمیوم پرداختی – پرمیوم دریافتی

- حداکثر سود: (قیمت اعمال بالا – قیمت اعمال پایین) – حداکثر زیان

- نقطه سربهسر: قیمت اعمال پایین + حداکثر زیان

در روز سررسید، با در نظر گرفتن قیمت سهم پایه، سه حالت پیش میآید. این سه حالت عبارتاند از:

- قیمت سهم پایه کمتر از قیمت اعمال خرید است.

- قیمت سهم پایه بین قیمت اعمال خرید و فروش است.

- قسمت سهم پایه بیشتر از قیمت اعمال فروش است.

برای اجرای بهتر این استراتژی، توصیه میشود بازۀ زمانی را بلندمدت در نظر بگیرید تا فرصت تحقق وجود داشته باشد. توجه داشته باشید که حداکثر سود و زیان در این استراتژی محدود است.

با یک مثال، استراتژی کال اسپرد صعودی را بهتر درک خواهیم کرد …

مثالی از استراتژی کال اسپرد صعودی

فرض کنیم قیمت یک سهم در حال حاضر 270 تومان است. اگر انتظار افزایش قیمت را داشته باشیم، میتوانیم یک قرارداد اختیار خرید با سررسید طولانیمدت، برای مثال 6 ماه دیگر، را با قیمت اعمال 250 تومان و پرمیوم 25 تومان خریداری کنیم.

همزمان با این قرارداد، یک قرارداد اختیار خرید با قیمت اعمال 300 تومان را 50 تومان میفروشیم. حال سود و زیان این قراردادها به چه شکل است؟

اگر روز سررسید باشد و …

- قیمت سهم بیشتر از 300 تومان باشد، آنگاه سود ما برابر است با ((270 – 300) + (25 – 50)) یا 55 تومان.

- قیمت سهم کمتر از 250 تومان باشد، سود و زیان ما برابر 25 تومان خواهد بود.

جدول زیر، سود و زیان این مثال را دقیق نشان میدهد:

همانطور که در جدول بالا ملاحظه میکنید، با اجرای استراتژی کال اسپرد صعودی، نهتنها در شرایط ریسک ضرر نمیکنیم، بلکه سود حداقلی خود را تضمین کردهایم.

3. استراتژی کانورژن یا تبدیل

کانورژن (Conversion)، یک استراتژی بدون ریسک در بازار آپشن است که نیاز دارد تا روز سررسید حتماً صبر داشته باشیم.

در شرایطی که بازار روند صعودی دارد، همواره قراردادهای اختیار فروش نسبت به اختیار خریدها ارزانتر هستند. در این شرایط میتوانیم از استراتژی تبدیل استفاده کنیم.

اجرای این استراتژی به این صورت است که:

- ابتدا دارایی پایه را میخریم.

- یک قرارداد اختیار خرید را میفروشیم.

- یک قرارداد اختیار فروش را میخریم.

در اینجا یک قرارداد برابر هزار سهم است و قیمت اعمال و سررسید قراردادها یکسان هستند.

بازارگردانهای بزرگ در سراسر دنیا با استفاده از این استراتژی و استراتژیهای مشابه، عرضه و تقاضاهای بزرگی برای معاملهگران خرد ایجاد میکنند.

خرید اختیار فروش باعث میشود ضمانتی در برابر ریزش بازار داشته باشیم و فروش اختیار خرید بهنوعی تامین مالی این ضمانت است.

مثال استراتژی کانورژن

برای اجرای استراتژی کانورژن روی سهمی مانند ایران خودرو، سه کار انجام میدهیم:

- فروش اختیار خرید: فروش ده هزار (ده) قرارداد بیتفاوت (خنثی) ضخود 7075 با قیمت اعمال 200 و پرمیوم 33 تومان.

- خرید اختیار فروش: خرید ده قرارداد اختیار فروش بیتفاوت طخود 7075 با قیمت اعمال 200 و پرمیوم کمتر، مثلاً 25 تومان.

- خرید ده میلیون سهم پایه با قیمتی در محدوده 200 تومان.

روز سررسید چه سناریوهایی پیش رو داریم؟

یک. اگر قیمت هر سهام ایران خودرو از 200 تومان بیشتر و برای مثال 250 تومان بشود، آنگاه شما که قرارداد ضخود 7075 را فروختهاید، و نسبت به طرف مقابل معامله تعهد دارید و باید سهام ایران خودرو را به قیمت 200 تومان به او ارائه دهید.

شما زیانی نمیکنید چون بابت هر سهم 200 تومان پرداختهاید و به همین قیمت مطابق قرارداد سهام را به خریدار واگذار میکنید. علاوه بر این شما 33 تومان پرمیوم هم بهدست آوردهاید.

طرف مقابل قبلاً برای هر سهم 33 تومان پرداخته و سهام را از شما به قیمت 200 تومان تحویل میگیرد و 250 تومان میفروشد. در واقع برای هر سهم 33 + 200 تومان هزینه کرده است.

دو. اگر قیمت هر سهام ایران خودرو از 200 تومان کمتر و برای مثال 150 تومان بشود، باز هم جای نگرانی نیست! شما قرارداد طخود 7075 و در واقع این اختیار را دارید که هر سهم را به قیمت 200 تومان به طرف مقابل بفروشید. بنابراین از بابت سهم ضرر نمیکنید و به همان قیمتی که خریدهاید، سهام خود را میفروشید.

اما پرمیومی که اینجا پرداختهایم چه میشود؟ بابت داشتن اختیار فروش، 25 تومان پرمیوم دادهایم. اما این زیان نیست زیرا از فروش اختیار خرید 33 تومان پرمیوم گرفتهایم. پس در واقع ضرر کامل پوشش داده شده است.

به عبارت بهتر، در هر صورت سود حاصل از اختلاف پرمیوم خرید اختیار فروش و فروش اختیار خرید برای شما خواهد بود.

4. استراتژی پروتکتیو پوت

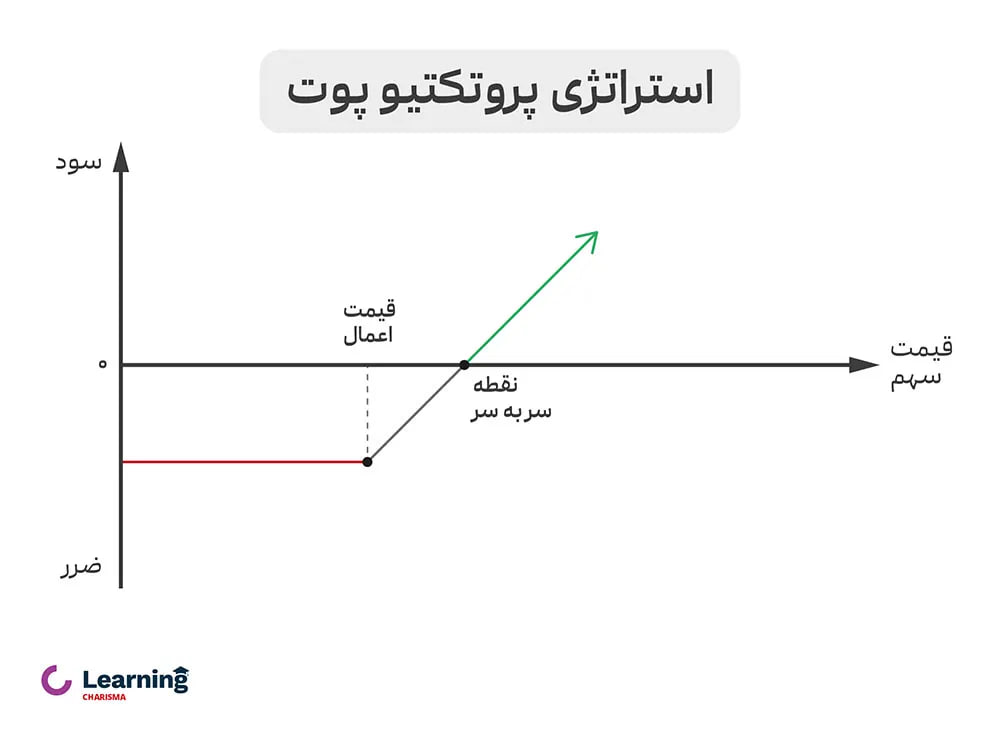

استراتژی پروتکتیو پوت (Protective Put) میتواند دارایی پایۀ شما را در برابر ریزش بازار بیمه کند.

نام دیگر این استراتژی بیمه سهام یا بیمه محافظتی است. این استراتژی دقیقاً بیمه سهام در بازار نزولی است. شما دارایی پایه را میخرید و همزمان سراغ خرید یک قرارداد اختیار فروش بیتفاوت (خنثی) میروید که قیمت اعمال آن نزدیک به قیمت دارایی پایه است.

با انجام این دو کار، اگر قیمت دارایی پایه کاهش یابد، پوت خریداریشده گرانتر میشود و زیان کاهش قیمت سهام جبران خواهد شد. در این استراتژی لازم است بر مکانیزم اختیار فروش (Put) مسلط باشید.

ادامهی این استراتژی را با یک مثال پیش میبریم …

مثال استراتژی Protective Put

فرض کنید شما 1 میلیون سهم خودرو دارید که قیمت هر سهم در حال حاضر 50 تومان است. هدف شما این است که چند ماه دیگر هر سهم را به قیمت 100 تومان بفروشید. این موضوع آنقدر برای شما اهمیت دارد که میخواهید هر طور شده این اتفاق بیفتد.

وارد بازار آپشن میشوید و 1000 طخود (1000 قرارداد و هر قرارداد برابر هزار سهم است که میشود 1 میلیون سهم خودرو) را با قیمت 10 تومان میخرید. در طرف مقابل شخصی بهنام علی این قرارداد به شما میفروشد. سناریوهای محتمل عبارتاند از:

اگر قیمت سهم خودرو افزایش یابد …

هر دو طرف قرارداد سود میکنند. چگونه؟ اگر قیمت خودرو به 120 تومان برسد، آنگاه لزومی ندارد قرارداد را اعمال کنید. بلکه میتوانید سهامی که 50 تومان قیمت داشته را به قیمت بالاتر یعنی 120 تومان بفروشید و سود کنید.

البته بابت بیمهی سهم، بهازای هر سهم 10 تومان پرداخته بودید که در نهایت کمی از سود نهایی شما کاسته میشود، ولی ضرر نمیکنید.

شخص روبهروی شما یعنی علی نیز سود کرده است. سود او پرمیومی است که به او پرداختهاید.

اگر قیمت سهم خودرو کاهش یابد …

در این حالت شما سود میکنید و طرف مقابل شما ضرر خواهد کرد. طبق قرارداد شما اختیار دارید هر سهم را به قیمت 100 تومان به علی بفروشید و طرف مقابل موظف است که سهام شما را با این قیمت از شما بخرد. شما قرارداد را اعمال میکنید و بابت فروش هر سهم 50 تومان سود میکنید که باید 10 تومان پرمیوم را از آن کسر کنیم. در واقع شما روی هر سهم 40 تومان سود میگیرید.

شخص مقابل نیز زیان میکند که البته باید 10 تومان پرمیومی که گرفته را از زیان خود کم کند.

به همین سادگی استراتژی پرتکتیو پوت اجرا شده است. در معاملات پوت، قیمت اعمال اهمیت زیادی دارد. همچنین سطح ضمانت بستگی به قیمت اعمال اختیار فروش و هزینه آن (Premium) دارد.

- نقطۀ سربهسری (BEP): قیمت خرید سهم + پرمیوم پرداختی

- حداکثر زیان: قیمت اعمال – قیمت سهم خریداریشده + پرمیوم پرداختی

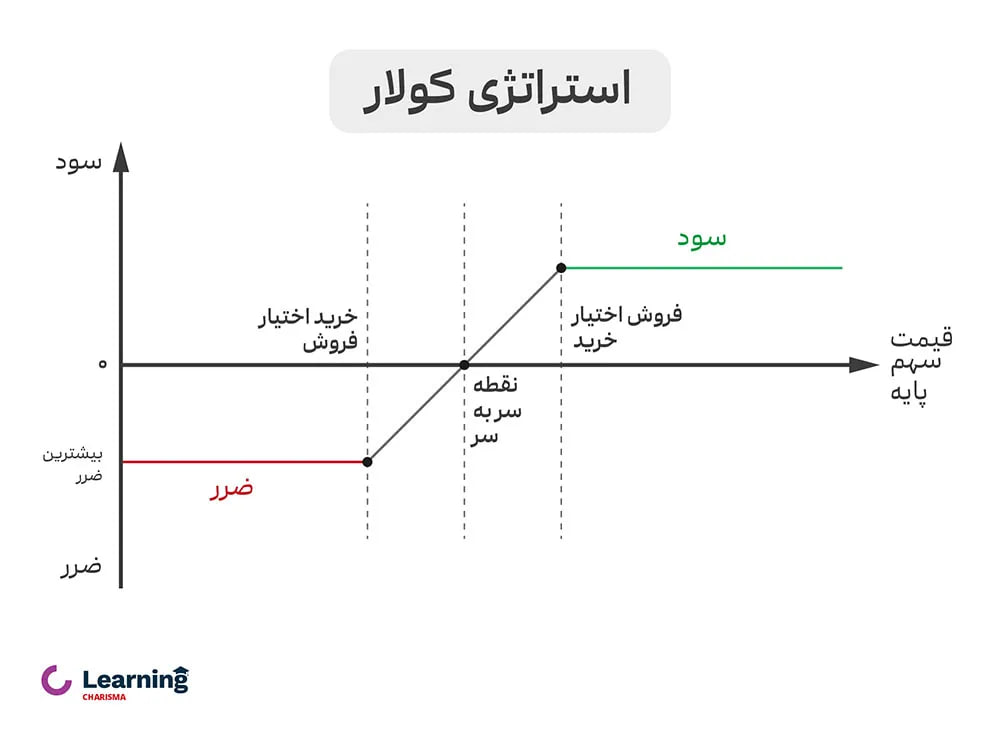

5. استراتژی کولار

استراتژی کولار (Collar) کمریسک است و در بازارهای صعودی یا در سهام پرنوسان کارایی دارد. این استراتژی از نوع ترکیبی است. از طرفی میتوان این استراتژی را نوعی کاورد کال در نظر گرفت که برای حفظ دارایی پایه از ریزش قیمت، پایهای دیگر برای آن در نظر گرفته میشود.

در طرف دیگر میتوان دارایی پایه را با قراردادهای اختیار و سایر اوراق بهادار مانند آتی ترکیب کرد تا در مواجهه با نوسانات قیمتی بتوانیم انعطاف بیشتری از خود نشان دهیم.

در استراتژی کولار:

- سهام را میخریم.

- قرارداد اختیار خرید را میفروشیم.

- قرارداد اختیار فروش را میخریم.

سررسید قراردادها یکسان اما قیمت اعمال آنها متفاوت است. با خرید سهام و فروش قرارداد اختیار خرید، موقعیت خود را هج و با خرید قرارداد اختیار فروش، سهام را بیمه میکنیم.

همانطور که اشاره شد، این استراتژی برای بازارهای صعودی مناسب است؛ اما باید توجه داشته باشید که قراردادهای فروش در شرایط صعودی بازار، سود ما را محدود خواهند کرد.

این استراتژی نیاز به صبر دارد و البته مزد این صبر این است که ریسک در استراتژی بسیار پایین است.

نکتهی تکمیلی آخر اینکه توصیه میشود قیمت اعمال برای خرید پوت (قرارداد اختیار فروش) نزدیک قیمت سهام باشد. در صورت کاهش قیمت سهم، حاشیه امن بیشتر خواهد شد.

- حداکثر زیان یا ریسک: (قیمت سهام + پرمیوم خرید اختیار فروش) – قیمت اعمال اختیار فروش – پرمیوم فروش اختیار خرید

- حداکثر سود: قیمت اعمال قرارداد اختیار خرید – قیمت اعمال قرارداد اختیار فروش – حداکثر ریسک

- نقطه سر به سر: قیمت خرید سهام – پرمیوم اختیار خرید + پرمیوم اختیار فروش

مثال استراتژی کولار

حل کردن مثال این استراتژی را به عهدهی شما میگذاریم. فرض کنید شرایط زیر را داریم:

اکنون به راحتی میتوان محاسبه کرد اگر قیمت افزایش داشته باشد، یا بالعکس قیمت شستا کاهش یابد، در بازار آپشن چه اتفاقی برای دارندهی سهام و قراردادهای بالا میاُفتد. نمودار سود و زیان شرایط فوق به شکل زیر خواهد بود:

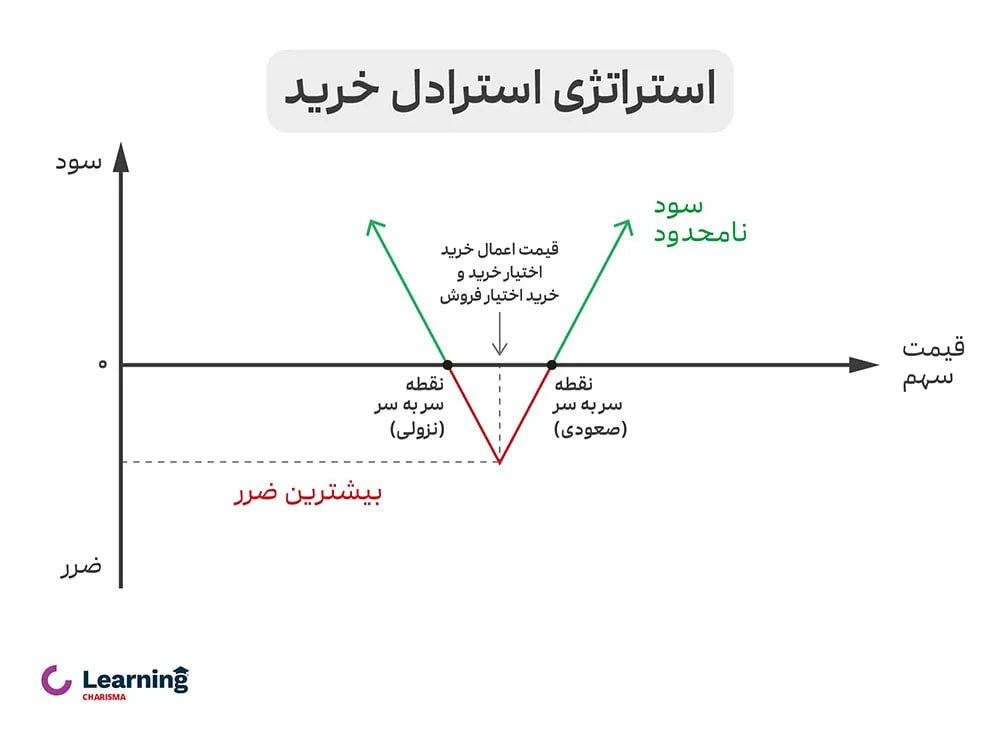

6. استراتژی استرادل خرید

استرادل خرید (Long Straddle) یک استراتژی جالب است که شاید بتوان آن را معادل هج (Hedge) در فارکس دانست. زمانی که به بازار و داراییهای پایه مشکوک هستیم و اصلاً نمیدانیم بازار قرار است پایین برود یا بالا، میتوانیم از این استراتژی برای کسب سود استفاده کنیم.

لغت استرادل (Straddle) نیز به معنی بیطرف ماندن یا هر دو طرف را گرفتن است. نمودار سود و زیان این استراتژی این موضوع را بهخوبی نشان میدهد.

اما چطور باید این استراتژی را بهکار ببریم؟

در شرایطی که بازار مبهم عمل میکند، میتوانیم:

- با خرید یک کال آپشن با قیمت اعمال خاص،

- و خرید یک پوت آپشن روی همان قیمت اعمال،

استراتژی استرادل را بهکار ببریم. حتماً توجه داشته باشید که تاریخ سررسید و قیمت اعمال هر دو طرف خرید اختیار خرید و اختیار فروش بایستی یکسان باشند. قیمت اعمال نیز معمولاً همان یا نزدیک قیمت سهم انتخاب میشود.

مثالی برای استراتژی استرادل

سهم شستا با قیمت 100 تومان را در نظر بگیرید. برای استفاده از استراتژی استرادل:

- یک قرارداد ضستا با قیمت اعمال 100 تومان

- و یک قرارداد طستا با قیمت اعمال 100 تومان

میخریم. اگر قیمت سهم به شدت افزایش یابد، پوت آپشن ما لغو میشود، اما قرارداد اختیار خرید (کال آپشن) سود خوبی به ما میدهد.

برعکس اگر قیمت سهم ریزش زیادی داشته باشد، قرارداد اختیار فروش سود خوبی به ما میدهد و قرارداد کال میسوزد.

ضرر ما در این استراتژی محدود به پرمیوم است، اما سود ما میتواند کاملاً نامحدود باشد. همانطور که اشاره کردیم، این استراتژی زمانی کاربرد دارد که بازار قرار است نوسان شدیدی را تجربه کند.

پس میتوانیم از این استراتژی در رویدادهای مهم مانند قبل از اعلام نتایج انتخابات، یا انتشار گزارش شرکتها و … استفاده کنیم.

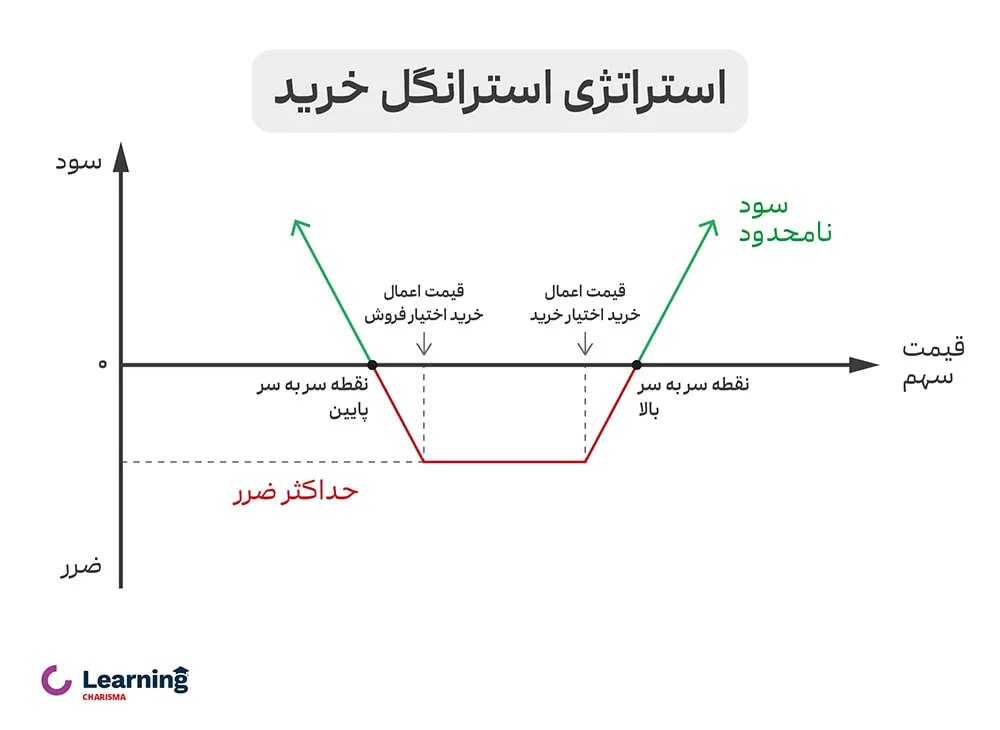

7. استراتژی استرانگل خرید

استرانگل خرید (Long Strangle) نیز جزو آن دسته استراتژیهایی است که جهت حرکت دارایی پایه اولویت نیست و بازار به هر سمتی برود، میتوان از حرکت بازار سود گرفت.

ثا اینجا قطعاً میگویید این استراتژی مشابه استراتژی قبلی یعنی استرادل است؛ اما استرانگل با یک تعدیل ساده در استرادل بهوجود آمده است. در این استراتژی قیمت اعمال خرید قراردادهای کال (اختیار خرید) و پوت (اختیار فروش) متفاوت است.

بنابراین، برای پیادهسازی استراتژی استرانگل:

- خرید اختیار فروش با اعمال کمتر

- خرید اختیار خرید با اعمال بیشتر

را داریم که تاریخ سررسیدها یکسان است اما قیمتهای اعمال متفاوت هستند. اما چند نکته در خصوص استراتژی استرانگل که بد نیست بدانیم …

اول اینکه بهتر است قراردادهای در زیان یا OTM را برای خرید انتخاب کنید تا هزینهها کاهش یابند.

دوم اینکه این استراتژی نسبت به استرادل ریسک کمتری را به شما تحمیل میکند.

و سومین و مهمترین نکته این است که (همانطور که در نمودار سود و زیان این استراتژی میتوان دید) نقاط سربهسر شدن قیمت در این استراتژی از یکدیگر فاصلهی زیادی دارند. بنابراین، این احتمال وجود دارد که بدترین حالت برای شما پیش بیاید!

اگر قیمت دارایی پایه جهشی نداشته باشد و بین دو قیمت اعمال بماند، آنگاه تمام پرمیومهایی که پرداخت کردهاید را ضرر خواهید داد و این بدترین حالت است!

حداکثر ریسک یا زیان: مجموع پرمیومهای پرداختی

نقطه سربهسر پایین: قیمت اعمال قرارداد پوت – حداکثر ریسک یا زیان

نقطه سربهسر بالا: قیمت اعمال قرار داد کال + حداکثر ریسک یا زیان

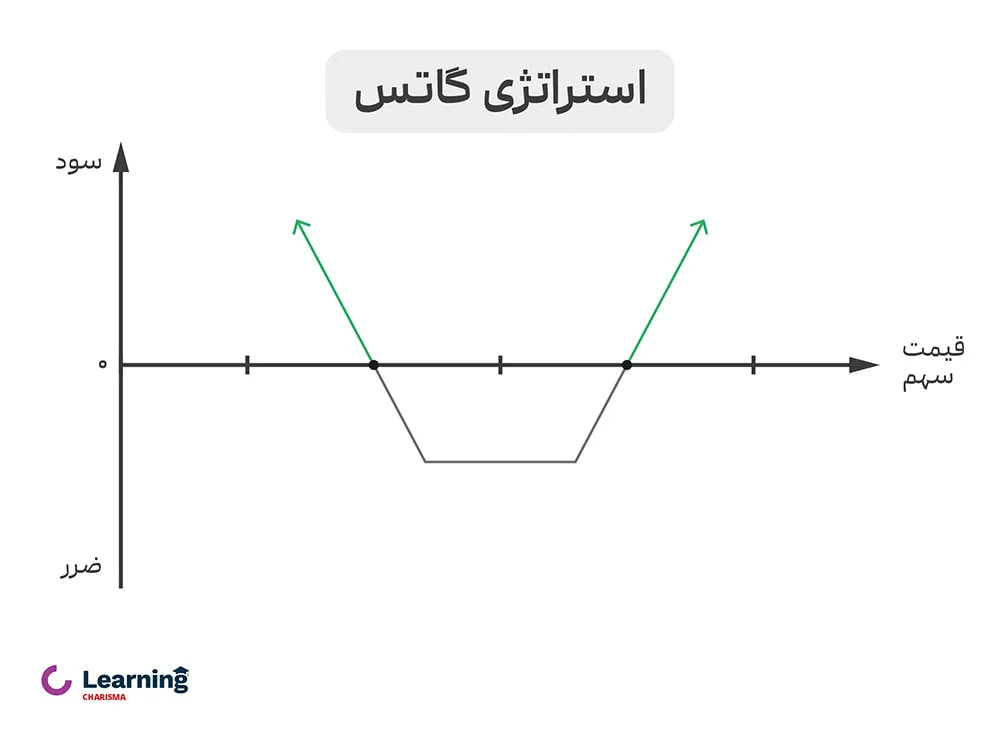

8. استراتژی خرید گاتس

استراتژی گاتس (Guts) دنبالهی استراتژی استرانگل یا میتوانیم بگوییم تعدیلی از استرانگل است، با این تفاوت که برخلاف استراتژی قبلی که قراردادهای OTM را میخریدیم، در گاتس به خرید قراردادهای در سود (ITM) روی میآوریم.

قطعاً وقتی سراغ قراردادهای در سود میرویم:

- پرمیومی که پرداخت میکنیم بیشتر است.

- قیمت اعمال قرارداد اختیار فروش بیشتر از قیمت اعمال قرارداد اختیار خرید است.

تقریباً همهچیز استراتژی گاتس مانند استرانگل است، پس مسلماً این سوال را باید بپرسیم که چرا باید از این استراتژی استفاده کنیم و در واقع مزیت این استراتژی نسبت به استرانگل چیست؟

در پاسخ به این سوال باید بگوییم که در استراتژی گاتس، ناحیهای که وارد سود میشویم زودتر اتفاق میاُفتد. اگرچه سرمایهی در گردش ما نسبت به استراتژی استرانگل بیشتر است، اما برای مثال اگر در استرانگل قرار باشد سهم 10 درصد رشد کند تا به سود برسیم، در استراتژی گاتس همان سود با 8 درصد رشد سهم آغاز میشود.

با این حال سرمایه درگیر در گاتس بیشتر از استرانگل است.

برویم سراغ آخرین استراتژی که در این مطلب آن را توضیح میدهیم.

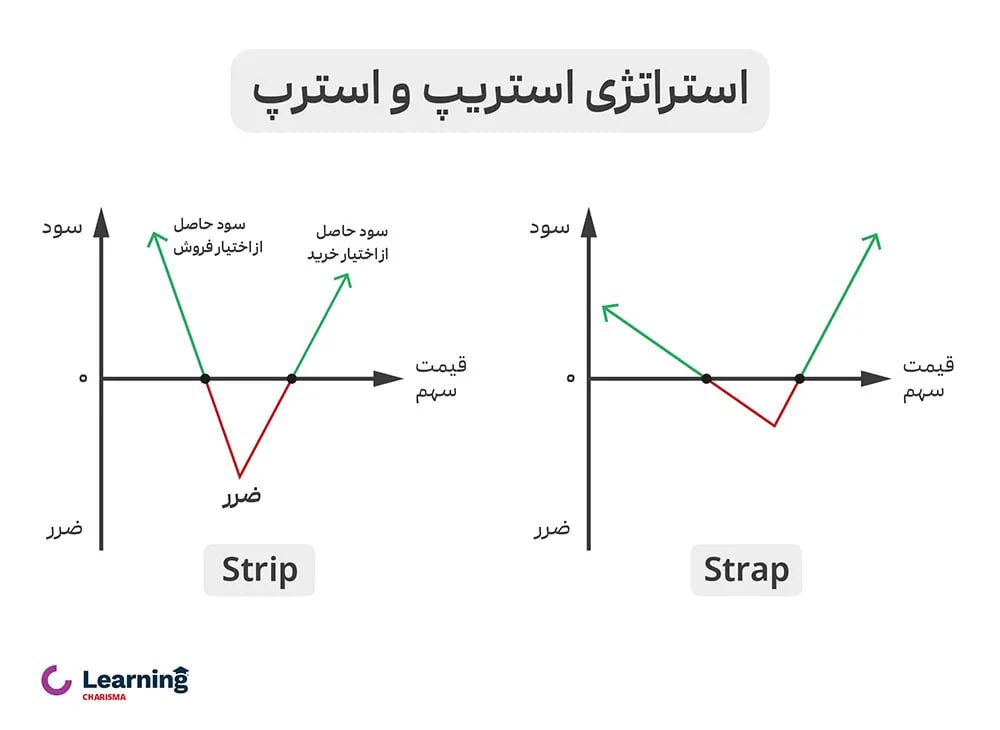

9. استراتژی استریپ و استرپ

استراتژیهای استریپ و استرپ (Strip and Strap) کاملاً شبیه به استراتژی استرادل هستند که آن را توضیح دادیم. باز هم اینجا نمیدانیم بازار کجا میرود و چگونه میرود؛ اما حتماً برای شما هم پیش آمده است که در شرایط بلاتکلیفی بازار، 50-50 نبودهاید، بلکه به یک سمت (صعود یا نزول) وزن یا احتمال بیشتری دادهاید.

این استراتژی دقیقاً مناسب چنین شرایطی است. استرپ و استریپ، به سمت خرید یا فروش یا همان کاهش یا افزایش قیمت وزن میدهند.

- استراتژی استریپ (Strip): خرید یک اختیار خرید خنثی و دو اختیار فروش خنثی

- استراتژی استرپ (Strap): خرید دو اختیار خرید خنثی و یک اختیار فروش خنثی

دقت داشته باشید که قیمتهای اعمال و سررسیدها بایستی یکسان باشند. نمودار سود و زیان این استراتژی به شکل زیر خواهد بود.

انتظار افزایش یا کاهش شدید قیمت همراه با دادن وزن به هر طرف، در نهایت ما را به سود زیادی خواهد رساند. البته بدترین حالت این است که بازار تغییر چندانی نکند و اصطلاحاً رنج باقی بماند! پروندهی استراتژی های اختیار معامله کاریزما اینجا بسته میشود.

آنچه درباره استراتژی های اختیار معامله کاریزما گفتیم

در این مطلب در خصوص استراتژی های اختیار معامله کاریزما که 9 مورد هستند، مختصری صحبت کردیم و سعی کردیم هر استراتژی را توضیح دهیم.

قبل از هر چیزی توصیه میکنیم اگر قصد دارید در بازار اختیار معامله فعالیت کنید، حتماً آموزشهای لازم را ببینید و مهارت خود را به سطح لازم برسانید. بازار اختیار معامله، بازاری جذاب و پر از فرصتهای عالی برای کسب سود و به حداقل رساندن ضرر است.

اما اشتباه در این بازار گاهی میتواند بسیار گران تمام شود! به دلیل ناآشنا بودن معاملهگرها و امکان ضرر شدید، بسیاری از کارگزاریها اجازه نمیدهند از استراتژیهای معاملاتی در بازار آپشن استفاده کنید. اما کارگزاری کاریزما شاید برای اولین بار این اجازه را به معاملهگران میدهد که تمام استراتژیهای مطرحشده در این مطلب را بدون محدودیتهای سایر کارگزاریها مانند وجه تضمین و … اجرا کنند و از فرصتهای بازار اختیار معامله نهایت استفاده را ببرند.

سوالات متداول

بله، کارگزاری کاریزما در حال حاضر برعکس رویهی سایر کارگزاریها که محدودیتهای سختی برای اجرای استراتژیهای معاملاتی در بازار اختیار معامله قائل هستند، به معاملهگران این امکان را داده است تا از 9 استراتژی مطرحشده در این مقاله استفاده کنند.

در حال حاضر 9 استراتژی:

- کاورد کال

- کال اسپرد صعودی

- کانورژن

- پروتکتیو پوت

- کولار

- استرادل خرید

- استرانگل خرید

- خرید گاتس

- استریپ و استرپ

در بازار اختیار معامله ایران قابل استفاده هستند که شما میتوانید این استراتژیها را در کارگزاری کاریزما اجرا کنید.

داشتن کد بورسی شرط اول است، اما برای فعالیت در بازار آپشن یا همان اختیار معامله، به کد آپشن نیاز خواهید داشت که باید از طریق کارگزاری درخواست خود را در این مورد ثبت نمایید.

برای فعالسازی کد معاملات آپشن در کارگزاری کاریزما میتوانید از طریق لینک دریافت کد آپشن اقدام کنید. راه دیگر این است که با کارگزاری تماس بگیرید و درخواست خود را مطرح نمایید.

بیش از 80 استراتژیهای معاملاتی در بازار آپشن داریم که البته همهی این استراتژیها در بازار اختیار معامله ایران کاربرد ندارند. در حال حاضر میتوانید از 9 استراتژی معاملاتی در بازار آپشن ایران استفاده کنید.

استراتژی کاورد کال در حال حاضر محبوبترین و احتمالاً کارآمدترین استراتژی معاملاتی در بازار اختیار معامله به حساب میآید.

13 دیدگاه برای این مطلب

سلام

شما که این مقاله رو نوشتید و میگید میشه تو کاریزما اجرا کرد، برای مثال استراتژی کانورژن، چرا هر چی از همکاراتون میپرسیم کانورژنو بلد نیستن؟

میگن همچین چیزی نداریم و….

سلام و درود. دوست عزیز شما با همکاران پشتیبانی ارتبط گرفتید و این عزیزان احتمالاً بر جزئیات بازار اختیار معامله مسلط نبودند، برای همین شما به پاسخ مد نظرتون نرسیدید. استراتژی کانورژن در کارگزاری کاریزما کاملاً قابل اجرا هست.

بسیار آموزنده بود با تشکر

ممنون

ممنون از شما

ممنون از شما.

خیلی عالی بود .

نظر لطف شماست، خوشحالیم که مقاله براتون مفیده بوده.

سلام وقت بخیر. در استراتژی کال اسپرد صعودی که قیمت اعمال قسمت خرید کمتر از قیمت اعمال قسمت فروش است (مثال :خرید اختیار خرید 200 تومان و فروش اختیار خرید 220 تومان)، آیا خود قسمت خرید ضمانت قسمت فروش می شود و نیازی به وجه تضمین و وثیقه نیست؟

سلام و وقت بخیر دوست عزیز. در استراتژیهای اختیار معامله فعال در کارگزاری کاریزما نیازی به وجه تضمین ندارید و با خیال راحت میتونید از این استراتژیها استفاده کنید.

بسیار کامل و روان توضیح دادید👏

درود بر شما. خوشحالیم از اینکه این مقاله برای شما مفید بوده ❤️

بله دقیقا