افزایش سرمایه از محل سلب حق تقدم (صرف سهام) چیست؟

افزایش سرمایه از محل سلب حق تقدم (صرف سهام) چیست؟

افزایش سرمایه از محل صرف سهام نسبت به دیگر روشهای افزایش سرمایه کمتر شناختـه شده و برای بسیاری تازگی دارد. این روش در چند وقت اخیر بسیار مورد استفاده قرار گرفتـه است. به همین دلیل، سوالهای بسیاری پیرامون آن وجود دارد ازجمله چیستی این روش افزایش سرمایه، چگونگی انجام فرآیند آن، معایب و مزایای این روش و مهمتر از همه تاثیری که این روش افزایش سرمایه بر روی قیمت سهم دارد. در این مقاله از کاریزما به سوالات پیرامون افزایش سرمایه از محل سلب حق تقدم (صرف سهام) پاسخ میدهیم.

افزایش سرمایه از محل سلب حق تقدم چیست؟

افرادی که به طور فعال در بازار سرمایه حضور دارند و اتفاقات و رخدادهای بورس را رصد میکنند با افزایش سرمایه آشنایی دارند. به فرآیند افزایش اسمی میزان سرمایه ثبتشده شرکت افزایش سرمایه میگویند که به طرق مختلف صورت میگیرد. یکی از این روشها، افزایش سرمایه از محل سلب حق تقدم و صرف سهام است.

به طور خلاصه، افزایش سرمایه از صرف سهام با سلب حق تقدم یعنی شرکت قرار است سهام جدید را به قیمتی بیش از قیمت ارزش اسمی 1000 ریالی منتشر کند و برای این کار اولویت دیگر سهامداران فعلی نیست و حق تقدم از آنها گرفتـه شده و به سهامدار جدید داده میشود. در واقع، سهام جدید به دیگر سهامداران ازطریق پذیره نویسی عرضه میشود.

میدانیم که ارزش اسمی سهام شرکتها 1000 ریال است. هنگامیکه سهام به ارزشی بیش از ارزش اسمی به سهامداران جدید عرضه شود (به عنوان مثال 3000 ریال) مابهالتفاوت قیمت عرضه و ارزش اسمی سهام به حساب صرف سهام در ترازنامه منتقل میشود که در بخش حقوق مالکانه گزارش میشود. در این مثال، صرف سهام به ازای هر سهم 2000 ریال است.

هنگامیکه شرکت به دنبال جذب منابع جدید است یکی از راههای آن افزایش سرمایه به روش صرف سهام است. بخشی از آورده از سهامداران را که معادل ارزش اسمی سهام منتشر شده است به حساب سرمایه منتقل میکند و مابقی آورده نقدی که تحت حساب صرف سهام قرار میگیرد را میتواند به سه روش زیر استفاده کند:

1) تبدیل مبلغ صرف سهام به سهام جایزه و توزیع آن به سهامداران قبلی

شرکت هنگامی که قصد دارد درصد سهامداری دارندگان قبلی را حفظ کند از این روش استفاده میکند. بنابراین، با توزیع سهام جایزه به سهامداران قبلی، قیمت سهم متناسب با آن دچار افت میشود. اما تعداد سهام هر شخص افزایش پیدا میکند و ارزش داراییهای سهامداران قبلی ثابت میماند.

2) تقسیم مبلغ صرف سهام به سهاداران قبلی به صورت سود نقدی

در این روش شرکت صرف سهام را به صورت سود نقدی میان سهامداران قبلی تقسیم میکند. این روش برای شرکت چندان مطلوب نیست چراکه باعث خروج وجه نقد از شرکت میشود.

3) انتقال صرف سهام به حساب اندوختـه شرکت

سومین روش نیز این است که تمامی مبالغ تامین مالی شده را به حساب اندوختـه واریز و از آن برای رشد و توسعه شرکت استفاده کند. در این روش، قیمت سهام شرکت پس از افزایش سرمایه بیشتر از دو حالت قبلی است و کاهش کمتری را تجربه میکند. بنابراین جذابیت بیشتری دارد چراکه تمامی وجوه جمعآوری شده در شرکت باقی میماند.

انواع افزایش سرمایه از محل صرف سهام

لازم به ذکر است در مورد فروش سهام جدید شرکت، دو رویکرد میتواند وجود داشتـه باشد:

افزایش سرمایه از صرف سهام با حفظ حق تقدم

در این روش، مانند افزایش سرمایه ازطریق آورده نقدی شرکت سهامداران کنونی خود را در اولویت قرار میدهد تا درصد سهامداری آنها پس از افزایش سرمایه دچار تغییر نشود. بنابراین، شرکت ابتدا سهامداران فعلی را در اولویت افزایش سرمایه قرار میدهد و به آنها حق تقدم تخصیص میدهد. سهامداران نیز باید ارزش سهام را که بیش از ارزش اسمی است پرداخت کنند تا سهام جدید را خریداری نمایند.

افزایش سرمایه از صرف سهام با سلب حق تقدم

در برخی مواقع، شرکت تمایل دارد تا سهامداران جدیدی به سهامداران فعلی خود اضافه کند. بنابراین تصمیم میگیرد حق تقدم را از سهامداران فعلی سلب کند و سهام جدید را به سهامداران دیگر در بورس عرضه کند. لذا، از روش افزایش سرمایه از طریق صرف سهام با سلب حق تقدم استفاده میکند که موضوع بحث این مقاله است.

قیمت سهم بعد از افزایش سرمایه از محل صرف سهام چگونه است؟

تا به اینجا دیدیم که افزایش سرمایه چیست، صرف سهام چیست و وقتی گفتـه میشود افزایش سرمایه به طریق صرف سهام است دقیقا منظور چیست؟ حال در این بخش، به این سوال پاسخ میدهیم که افزایش سرمایه از صرف سهام با سلب حق تقدم چگونه انجام میشود و چه اتفاقی برای قیمت سهم میافتد؟

هنگامیکه شرکت افزایش سرمایه از طریق آورده نقدی دارد، قیمت حق تقدم سهم با قیمت خود سهم مابهالتفاوت 1000 ریالی دارد. (به این دلیل که ارزش اسمی سهام 1000 ریال است و برای تبدیل حق تقدم به سهام سهامداران تنها ارزش اسمی را پرداخت میکنند). حق تقدم به سهامداران کنونی تعلق میگیرد و در صورتیکه آنها تمایل داشتـه باشند میتوانند ارزش اسمی سهم (1000 ریال) را پرداخت و درصد سهامداری خود را حفظ کنند یا اینکه حق تقدم خود را در بازار به فروش برسانند و مبلغ آنرا دریافت کنند.

در روش صرف سهام با سلب حق تقدم اما اینچنین نیست. شرکت در این روش میتواند سهام را به قیمتی بیشتر از ارزش اسمی به فروش برساند. به عنوان مثال، اگر قیمت سهم در بازار 5000 ریال باشد، قیمت سهام تازه عرضهشده در افزایش سرمایه 4250 ريال است. دقت شود که این سهام عرضهشده در ابتدا هیچ مالکی ندارد و از ناشر آن خود شرکت است نه سهامداران. قیمت تعیینشده نیز باتوجه به بررسیهای کارشناسی و تصمیم مجمع عمومی و هیات مدیره در نهایت اعلام میشود.

وجود تخفیف در قیمت سهام عرضهشده موجب میشود دیگر سهامداران به خرید آن ترغیب شوند و هم اینکه این مقدار به قدری خواهد بود که سهامداران کنونی نیز درصد مالکیت خود را تا حدودی حفظ کنند و دچار تغییر زیادی نشود. در بخش بعد، با ذکر یک مثال این مطلب را توضیح خواهیم داد که پس از افزایش سرمایه برای قیمت سهم چه اتفاقی میافتد.

مثال افزایش سرمایه از محل صرف سهام

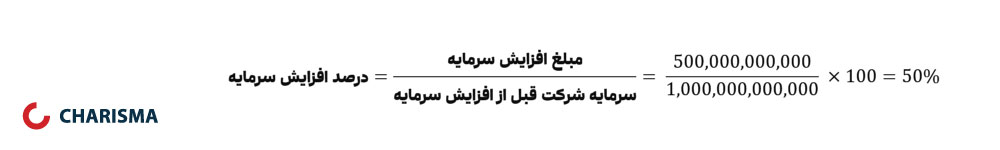

فرض کنید یک شرکت در حال حاضر 1 میلیارد سهم دارد. از آنجاکه ارزش اسمی هر سهم 1000 ریال است، سرمایه این شرکت 1000 میلیارد ریال در ترازنامه ثبتشده است. (1,000 * 1,000,000,000) حال این شرکت قصد دارد 500 میلیارد ریال تامین مالی از افزایش سرمایه داشتـه باشد. (افزایش سرمایه 50 درصدی).

با فرض اینکه قیمت سهم در بازار 10 هزار ریال است، کل ارزش بازاری این نماد پیش از افزایش سرمایه 10 هزار میلیارد ریال است. حال اگر به روش معمول آورده نقدی و تخصیص حق تقدم افزایش سرمایه بدهد میبایست 500 میلیون سهام جدید را انتشار دهد که ارزش اسمی آن 1000 ریال است. محاسبه افزایش سرمایه از محل صرف سهام به صورت زیر است:

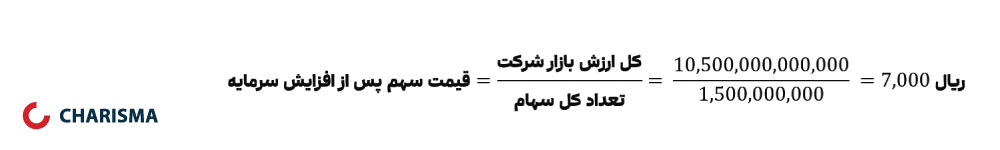

حال سوال این است که چه اتفاقی برای قیمت بازاری سهم میافتد؟ ارزش بازاری این شرکت پیش از افزایش سرمایه 10 هزار میلیارد ریال بود که با آورده 500 میلیارد ریالی این مقدار به 10,500 میلیارد ریال افزایش مییابد. تعداد سهام شرکت نیز 1.5 میلیارد عدد است که در نهایت ارزش بازاری هر سهم به صورت زیر محاسبه میشود.

نحوه محاسبه افزایش سرمایه از محل صرف سهام

همانطور که گفتـه شد، ارزش حق تقدم 1000 ریال از ارزش بازاری سهم شرکت اختلاف قیمتی دارد و ارزانتر معامله میشود. در این مثال، حق تقدم به قیمت 6000 ریال معامله میشود اما این مبلغ به حساب شرکت واریز نمیشود و به سهامدارانی که قصد فروش حق تقدم خود را دارد میرسد.

حال باید ببینیم در افزایش سرمایه از صرف سهام و با سلب حق تقدم چه اتفاقی میافتد؟ پیشتر گفتیم که منتشرکننده سهامی که از روش سلب حق تقدم به بازار عرضه میشود شرکت است و این سهام جدید از قبل مالکی ندارند. در این مرحله، هیات مدیره پس از کارشناسیهای انجام گرفتـه تصمیم میگیرد که سهام جدید را به قیمتی بیش از ارزش اسمی سهام (1000 ریال) منتشر کند. در اینجا، اندکی تخفیف نسبت به قیمت بازار نیز برای سهم در نظر میگیرند که سهامداران جدید ترغیب شوند و دست به خرید بزنند.

فرمول افزایش سرمایه از محل صرف سهام

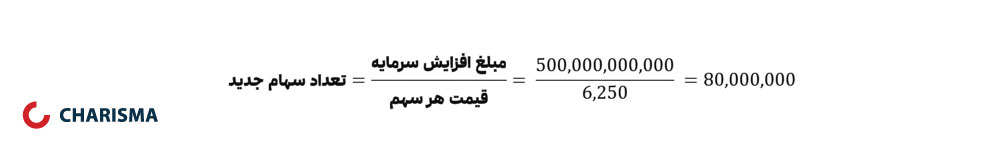

به عنوان مثال، در این مرحله سهام را با قیمت 6250 ريال منتشر میکنند. با اینکار هم جذابیت سهم حفظ میشود و هم درصد سهامداران قبلی کاهش زیادی نخواهد داشت. در اینجا تعداد سهامی که شرکت باید برای تامین مالی 500 میلیارد ریال افزایش سرمایه منتشر کند 80 میلیون سهم است که به صورت زیر محاسبه میشود:

با انتشار 80 میلیون سهم در قیمت 6250 ريال مبلغ مورد نظر وارد شرکت میشود اما تمام آن به حساب سرمایه منظور نمیشود، بلکه به مقدار 80 میلیارد ريال (80,000,000 * 1,000) به حساب سرمایه وارد میشود و مابقی آن که 420 میلیارد ريال است به حساب صرف سهام وارد میشود. بنابراین، شرکت میتواند در حسابهای خود 420 میلیارد ریال افزایش سرمایه از صرف سهام را ثبت کند. در خصوص نحوه تخصیص این صرف سهام نیز پیشتر سه مسیر برای آن عنوان شد که بستـه به هدف شرکت و تصمیم هیات مدیره به صورت سهام یا سود نقدی بین سهامداران قبل تقسیم میشود یا در حساب اندوخته باقی میماند.

معایب و مزایای افزایش سرمایه از سلب حق تقدم

هر روش افزایش سرمایهای مزایا و معایب خاص خود را دارد و شرکتها به فراخور شرایط خود هرکدام از آنها را انتخاب میکنند.

مزایای سلب حق تقدم

شرکت تنها به آورده سهامداران کنونی متکی نیست و میتواند سهامدار جدید از طریق سلب حق تقدم جذب کند. سپس با انتقال صرف سهام به حساب اندوخته میتواند برای طرحهای توسعهای خود در آینده منبع مالی قابل اتکایی داشتـه باشد. علاوه بر آن، قیمت بازاری سهم در این روش کمتر از سایر روشها دچار افت قیمتی میشود.

معایب سلب حق تقدم

از معایب افزایش سرمایه از محل صرف سهام با سلب حق تقدم میتوان به احتمال بروز تعارض منافع سهامداران فعلی با این روش افزایش سرمایه اشاره کرد. در موارد نادری نیز ممکن است در صورتیکه قیمت حق تقدم یا سهم پذیرهنویسی شده جذاب نباشد، سرمایهگذاران حاضر به خرید سهام شرکت مورد نظر نباشند.