فروش استقراضی در بورس چیست و چه کاربردی دارد؟

بورس ایران به تمام اشخاص حقیقی و حقوقی که کد بورسی دارند، اجازه خرید و فروش سهام شرکتهای بورسی و سایر اوراق بهادار را میدهد، اما بورس ایران بازاری یکطرفه است؛ به این معنی که شما صرفاً میتوانید با خرید سهام، نگهداری آن و افزایش ارزش سهام، سود کسب کنید و در حالت عادی اجازهی فروش استقراضی (Short Selling) را ندارید!

با این حال، فروش استقراضی مفهوم بسیار مهمی است که حتماً باید با سازوکار آن آشنا باشید، چراکه در بازارهای جهانی، معاملهگرها هم از خرید و هم از فروش استقراضی داراییها سود میبرند. در این مطلب از کاریزما لرنینگ، فروش استقراضی در بورس را کامل توضیح میدهیم.

فروش استقراضی سهام چیست؟

تعریف فروش استقراضی طبق سایت Investopedia: «فروش استقراضی سهام یک استراتژی معاملاتی است که در آن هدف معاملهگر این است که از ریزش قیمت یک سهم سود کسب کند و برای این کار، سهم مورد نظر خود را قرض میگیرد و آن را میفروشد، به این امید که قیمت آن سهم باز هم کاهش مییابد و معاملهگر میتواند همان سهم را با قیمتی پایینتر نسبت به زمان فروش، مجدد خریداری کند و قرض خود را تسویه نماید.»

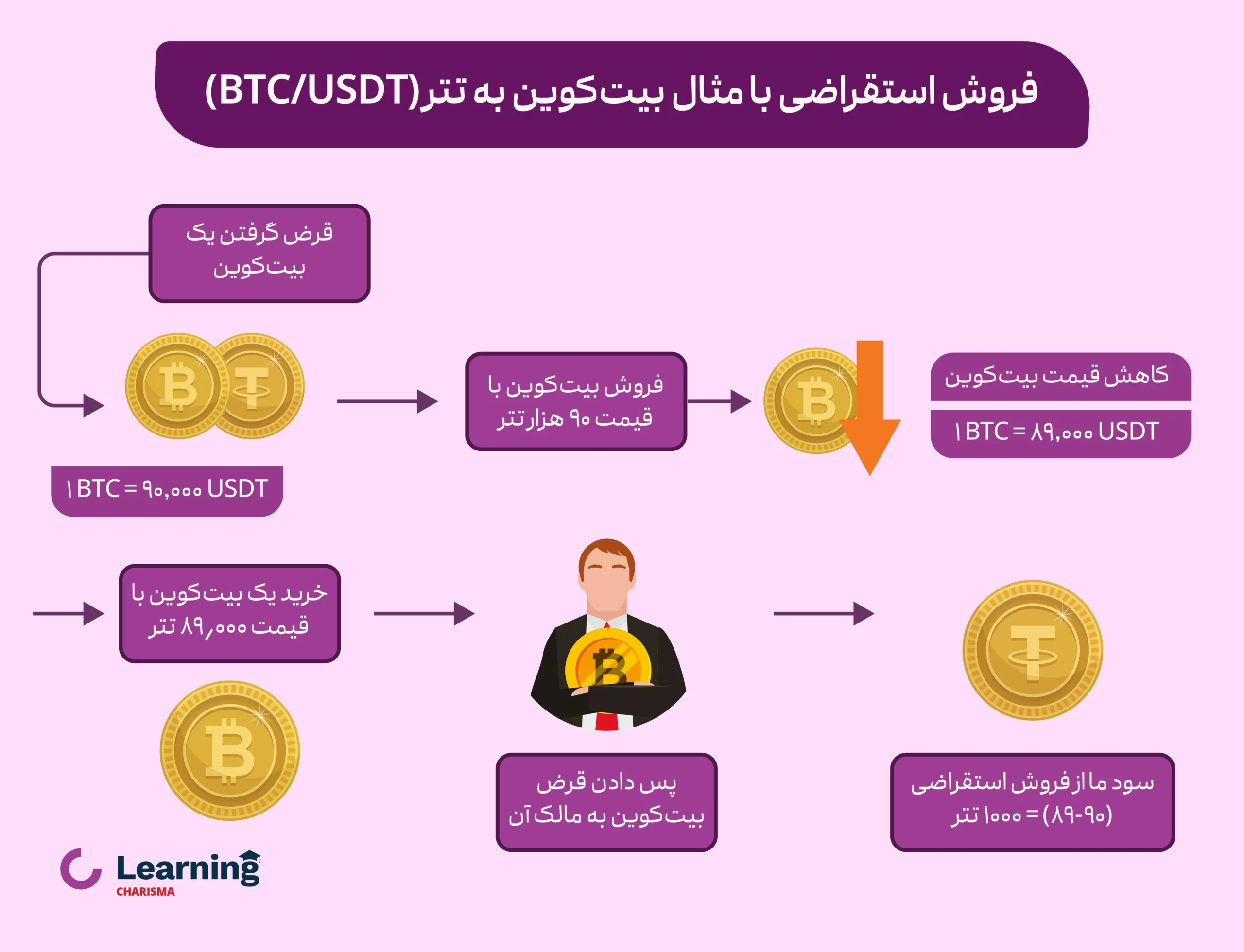

فروش استقراضی در مقابل خرید سهام در بورس قرار میگیرد و البته صرفاً برای بازار سهام نیست، بلکه در بسیاری از بازارهای مانند مانند فارکس یا ارزهای دیجیتال، معاملهگرها دائماً از این استراتژی برای نوسانگیری استفاده میکنند. مفهوم فروش استقراضی در ابتدا شاید کمی پیچیده بهنظر برسد. برای همین، موضوع را بیان یک مثال ساده شفافتر میکنیم.

فروش استقراضی چگونه انجام میشود؟

برای درک بهتر مفهوم فروش استقراضی، کار را با یک مثال فرضی و ساده پیش میبریم. فرض کنید قیمت هر سکه بهار آزادی یک میلیون تومان است و شما پنج سکه قرض میگیرید. پیشبینی شما این است که قیمت سکه بهزودی کاهش مییابد. شما پنج سکه را میفروشید و اکنون پنج میلیون تومان پول نقد دارید. قیمت سکه طلا مطابق پیشبینی شما به 800 هزار تومان کاهش پیدا میکند.

اکنون شما در این فرصت مناسب مجدد پنج سکه طلا به ارزش چهار میلیون تومان خریداری میکنید و سکهها به صاحب آنها تحویل میدهید و قرض خود را تسویه میکنید. اختلاف قیمت فروش سکهها و خرید مجدد آنها (5 منهای 4 برابر 1 میلیون تومان) سود شما از این معامله است. بدین ترتیب شما با فروش استقراضی توانستهاید سود کسب کنید در حالی که مالک سکههای طلا نبودهاید. در بازارهای مالی دقیقاً این اتفاق رخ میدهد.

سه دلیل مهم برای استفاده از فروش استقراضی

کسب سود، پوشش ریسک و بازارگردانی سه دلیل اصلی هستند که افراد را به سمت فروش استقراضی در بازار سوق میدهند. البته معاملهگرها بیشتر بهخاطر کسب سود و پوشش ریسک سراغ فروش استقراضی میروند. در ادامه این سه مورد را کمی توضیح میدهیم.

- کسب سود در ریزش قیمتها

سرمایهگذار پیشبینی میکند قیمت یک سهم خاص در آینده کاهش مییابد و قصد دارد با استفاده از سازوکار فروش استقراضی از کاهش قیمت سهم، سود کسب کند. بدین ترتیب میتوان هم از بالا رفتن بازار و هم از ریزش آن سود کسب کرد. این موضوع باعث میشود بازار محدود به خرید نباشد و معاملهگرهای بیشتری جذب آن بازار شوند.

- پوشش ریسک

سهامداری که یک سهم معین را در اختیار دارد، بهمنظور دور ماندن از کاهش قیمت آن سهم در آینده، دست به دامان فروش استقراضی میشود. در صورت کاهش قیمت سهم در آینده، سهامدار میتواند زیان ناشی از کاهش قیمت سهم را با یک معاملهی شورت سل پوشش دهد، بدون اینکه مجبور باشد سهام خود را بفروشد. چنانچه قابلیت استفاده از اهرم مالی نیز فراهم باشد، نهتنها ریسک پوشش داده میشود، یلکه سهامدار میتواند سود مضاعفی نیز کسب کند.

- بازارگردانی

زمانی که تقاضا برای سهم یا اوراق بهادار خاصی بیش از عرضه باشد، قطعاً صف خرید ایجاد میشود. بنابراین میتوان با قرض گرفتـن سهام ازطریق سازوکار فروش استقراضی و عرضه آن در بازار، علاوه بر حل مشکل فزونی تقاضا، به بالا رفتن نقدشوندگی بازار نیز کمک کرد. این مورد توسط بازارگردانها بهصورت گسترده استفاده و اجرا میشود.

چه زمانی باید از فروش استقراضی استفاده کنیم؟

قطعاً نمیتوانیم برای این سوال یک پاسخ دقیق پیدا کنیم، چرا که شرایط بازارها دائماً در حال تغییر است و آینده قایل پیشبینی نیست. اما بهطور کلی در شرایط زیر، میتوانید به استفاده از فروش استقراضی بیشتر فکر کنید.

- انتظار کاهش قیمت یک دارایی

اگر تحلیل تکنیکال یا فاندامنتال نشان دهد که ارزش یک سهم یا دارایی مالی بهزودی کاهش خواهد یافت، فروش استقراضی میتواند استراتژی مناسبی باشد.

- بازار نزولی (Bear Market)

در بازارهای نزولی که روند کلی قیمتها کاهشی است، معاملهگرها از فروش استقراضی برای کسب سود از کاهش قیمتها استفاده میکنند. در این میان، ابزارهایی مانند اهرم معاملاتی نیز کمککننده هستند و گاهی سود را چند برابر افزایش میدهند.

- بروز حباب قیمتی

اگر یک دارایی بیش از حد ارزشگذاری شده باشد و احتمال ترکیدن حباب قیمتی آن وجود داشته باشد، فروش استقراضی میتواند فرصت مناسبی برای کسب سود از کاهش قیمت باشد. برای مثال قیمت بیتکوین بارها به قله رسیده و شرایط حساسی بهوجود آماده که قیمت میتواند بالاتر برود و سقفهای جدید را ببیند؟ در این شرایط معاملهگرهای حرفهای با چند معاملهی شورت سل سود خوبی هم از افزایش و هم از ریزش قیمت بیتکوین (که معمولاً شدید بوده) کسب میکنند.

عوامل دیگری مانند گزارشهای مالی ضعیف شرکتها، افزایش نرخ بهره، سیاستهای انقباضی بانک مرکزی و تغییرات در مقررات و سیاستهای اقتصادی نیز موید کاهش قیمتها و ایجاد فرصت هستند.

مزایا و ریسکهای فروش استقراضی

فروش استقراضی همانند سایر ابزارها و روشهای معاملاتی، مزایا و ریسکهای خود را دارد که در ادامه به مهمترین آنها اشاره میکنیم.

مزایای فروش استقراضی

مهمترین مزیت فروش استقراضی در بازارهای مالی این است که شما میتوانید از کاهش قیمت سود کسب کنید. بیشتر افراد سود را در بالا رفتن قیمت میدانند و در نگاه اول، کسب سود آنهم در زمان کاهش قیمت کمی عجیب بهنظر میرسد اما به لطف بازارهای مالی این امکان در بیشتر بازارهای دنیا مهیا شده است. سایر مزایای فروش استقراضی را میتوان اینگونه خلاصه کرد:

- افزایش فرصتها و تعداد معاملات در بازار

- انعطافپذیر شدن بازار و حضور معاملهگرهای بیشتر

- مدیریت و پوشش ریسکها در بازار

- کاهش نوسانات غیرمنطقی و افزایش حجم و نقدشوندگی بازار

- کسب سود چند برابری با کمک اهرم مالی

- ایجاد فرصتهای جذاب برای معاملهگرهای حرفهای

| مزایا و معایب فروش استقراضی | |

| مزایا | معایب |

| کسب سود از کاهش قیمت | ضرر نامحدود |

| افزایش فرصتهای معاملاتی | پرداخت هزینههای اضافی |

| پوشش ریسکهای بازار | محدودیتهای قانونی |

معایب فروش استقراضی

بزرگترین نقطه ضعف فروش استقراضی ریسک یا ضرر نامحدود است. قیمت میتواند برخلاف پیشبینی شما، دهها برابر افزایش پیدا کند. در مثال سکههای طلا، فرض کنید شما 5 سکه را به قیمت یک میلیون تومان قرض گرفته و فروختهاید و پیشبینی میکنید قیمت سکه کاهش مییابد، در حالی عکس این قضیه اتفاق میاُفتد و قیمت سکه به سه میلیون تومان میرسد.

در این صورت شما باید پنج سکه به قیمت پانزده میلیون تومان خریداری کنید و قرض خود را تسویه نمایید. این یعنی ضرر ده میلیون تومانی که از جیب شما پرداخت میشود!

مورد بعدی مربوط به محدودیتهای قانونی فروش استقراضی در کشورها و بازارهای مختلف میشود. برای مثال، در بورس ایران در حال حاضر فروش استقراضی غیرفعال است و انجام نمیشود.

فروش استقراضی در بورس ایران

شرایط فروش استقراضی در بورس ایران خاص است. برخلاف بازارهای جهانی، در بورس ایران فروش استقراضی وجود ندارد و سرمایهگذارها عموماً نمیتوانند از ریزش قیمت سهام کسب سود کنند. عدم اجرای فروش استقراضی در بورس ایران دلایل زیادی دارد که به آنها اشاره میکنیم.

چرا در بورس ایران فروش استقراضی نداریم؟

یکی از مهمترین دلایل عدم اجرای فروش استقراضی در بورس ایران، چالشهای فقهی مرتبط با این روش است. در فروش استقراضی، سرمایهگذار دارایی که مالک آن نیست را قرض گرفته و میفروشد، سپس در آینده آن را مجدداً خریداری و به قرضدهنده بازمیگرداند. این فرآیند از نظر برخی فقها دارای شبهه ربا و غرر (عدم شفافیت در معامله) است.

در فقه اسلامی، معامله یک دارایی که شخص مالک آن نیست یا معاملهای که ابهام زیادی دارد جایز نیست. همین موضوع باعث شده که تاکنون سازوکار فروش استقراضی در بورس ایران اجرایی نشود.

همچنین تاکنون قوانین و دستورالعملهای اجرایی مشخصی برای فروش استقراضی در بورس ایران تدوین و تصویب نشده است. اجرای این روش نیازمند سامانههای خاصی برای قرض دادن سهام، تسویه معاملات و مدیریت ریسکها است که در حال حاضر در ایران بهطور کامل فراهم نشده است.

فروش استقراضی میتواند منجر به افزایش نوسانات بازار و ایجاد فشار فروش بیش از حد شود. در بورسهای جهانی، این ابزار معمولاً در کنار محدودیتهای خاص (مانند توقف فروش استقراضی در زمان افت شدید قیمتها) اجرا میشود تا از سقوط شدید بازار جلوگیری شود. اما در بورس ایران که ساختار آن هنوز به بلوغ لازم نرسیده، اجرای فروش استقراضی ممکن است باعث کاهش شدید قیمت سهام و ریزشهای ناگهانی شود.

اما راه حل فروش استقراضی در بورس ایران در بازار اختیار معامله نهفته است. در بازار آپشن یا همان اختیار معامله، سازوکار مناسب برای تجربه فروش استقراضی در قالب استراتژی کاورد کال (Covered Call) وجود دارد.

اختیار معامله و کارگزاری کاریزما

همانطور که گفتیم، در بازار سهام امکان اجرای فروش استقراضی وجود ندارد، اما شما با حضور در بازار اختیار معامله از طریق یک کارگزاری بورس مانند کارگزاری کاریزما که خدمات اختیار معامله را بهطور کامل ارائه میدهد، میتوانید فروش استقراضی را در بازار اختیار معامله تجربه کنید. برای این کار نیاز دارید ابتدا از طریق دکمه زیر در کارگزاری کاریزما ثبتنام کنید، سپس در سامانه صحرا درخواست فریز سهام بدهید و استراتژی کاورد کال را اجرا کنید.

البته حضور در بازار اختیار معامله نیاز به آموزش و کسب تجربه دارد. بنابراین بهتر است قبل از هر اقدامی با اصول این بازار آشنا شوید و آموزشهای لازم را ببینید.

جمعبندی مطلب

فروش استقراضی یک ابزار قدرتمند در بازارهای مالی است که به معاملهگران اجازه میدهد از کاهش قیمت داراییها سود کسب کنند، ریسک سرمایهگذاری خود را مدیریت کنند و به نقدشوندگی بازار کمک نمایند. متاسفانه در حال حاضر در بازار بورس ایران امکان فروش سهام بهصورت استقراضی وجود ندارد. البته فروش استقراضی در بازار اختیار معامله به صورت محدود و در قالب استراتژی کاورد کال قابل انجام است. با این حال، به دلیل ریسکهای موجود، این استراتژی تنها به سرمایهگذاران حرفهای و آگاه توصیه میشود.

سوالات متداول

فروش استقراضی (Short Selling) روشی در بازارهای مالی است که در آن معاملهگر سهامی را که مالک آن نیست، قرض گرفته و میفروشد. سپس در آینده، با قیمت پایینتر همان سهم را خریداری کرده و به قرضدهنده بازمیگرداند. هدف از این روش کسب سود از کاهش قیمت سهام است، اما در صورت افزایش قیمت، معاملهگر متحمل ضرر میشود.

خیر، در حال حاضر در بورس ایران، به دلایل مختلف مانند نبود زیرساختهای لازم و مسائل فقهی، امکان فروش استقراضی داراییها وجود ندارد.

زمانی که اقدام به فروش استقراضی میکنید، در واقع سهامی را که مالک آن نیستید، قرض گرفته و به فروش میرسانید. سپس برای بستن موقعیت فروش استقراضی، باید همان سهم را در قیمتی پایینتر مجدداً خریداری کنید و به سهامدار قرضدهنده بازگردانید. این فرآیند که در آن سهام برای تسویه فروش استقراضی خریداری میشود، اصطلاحاً خرید جهت پوشش نام دارد.