عرضه اولیه چیست؟ + روش خرید و آخرین اخبار

اگر به دنیای بورس و سرمایهگذاری علاقه دارید، باید بدانید که عرضه اولیه چیست؟ عرضه اولیه یک فرصت ویژه است که به وسیله آن میتوانید سهام شرکتهای معتبر را با قیمت پایینتری خریداری کنید. در واقع، به اولین عرضه سهام یک شرکت در بورس، عرضه اولیه گفته میشود و شما میتوانید بدون نیاز به سرمایه زیاد، در شرکتهای بزرگ و موفق سرمایهگذاری کنید و شانس سودآوری خوبی داشته باشید. در این مقاله از کاریزما لرنینگ، با تعریف عرضه اولیه، مزایا و انواع آن آشنا میشوید.

عرضه اولیه در بورس چیست؟

عرضه اولیه (Initial Public Offering) به معنی فروش سهام یک شرکت برای اولین بار در بازار بورس است. با این کار، شرکت از حالت سهامی خاص خارج شده و به سهامی عام تبدیل میشود؛ بنابراین مردم میتوانند سهام آن را از طریق بورس معامله کنند.

عرضه اولیه چقدر سود دارد؟

عرضه اولیه سهام (IPO) معمولاً یکی از جذابترین فرصتهای سرمایهگذاری در بورس محسوب میشود؛ زیرا شرکتها معمولاً در فرآیند عرضه اولیه، سهام خود را با قیمتی کمتر از ارزش واقعی آن به فروش میرسانند. به همین دلیل، احتمال سودآوری آنها، بهویژه در کوتاهمدت، افزایش مییابد.

همانطور که تجربه نشان داده است، بیشتر عرضههای اولیه در روزهای ابتدایی پس از عرضه، رشد قیمتی قابلتوجهی دارند. اما مقدار سود عرضه اولیه سهام به عوامل مختلفی بستگی دارد و نمیتوان میزان سوددهی آن را تضمین کرد.

چگونه از عرضه اولیه بورس مطلع شویم؟

برای باخبر شدن از عرضههای اولیه در بورس، میتوانید به سایت سازمان بورس و اوراق بهادار (SEO) مراجعه کنید.

چگونه عرضه اولیه بخریم؟

از مهمترین سوالاتی که افراد علاقهمند به خرید عرضهاولیه با آن مواجه میشوند، چگونگی خرید عرضه اولیه و حداقل نقدینگی برای عرضه اولیه است. توجه کنید که اولین گام برای شرکت در عرضه اولیه جدید این است که کد بورسی داشتـه باشید. برای این کار باید در سامانه سجام ثبتنام کرده و به یکی از کارگزاریهای مجاز جهت دریافت کد آنلاین اقدام کنید. کارگزاریها نام کاربری و رمز عبور ورود به سامانه معاملاتی را به شما میدهند و از طریق سامانه معاملاتی میتوانید سفارشهای خود را ثبت کنید. اگر هنوز کد بورسی ندارید، روی گزینه زیر کلیک کنید.

گام دوم اطلاع از زمان عرضه اولیه است. باتوجه به استقبال مردم به بورس، امروزه رسانههای مختلف و اخبار زمان عرضههای اولیه سهام شرکتها را اعلام میکنند. همچین امکان بررسی این موضوع از طریق پیام ناظر مهیاست.

نحوه ثبت سفارش خرید عرضه اولیه

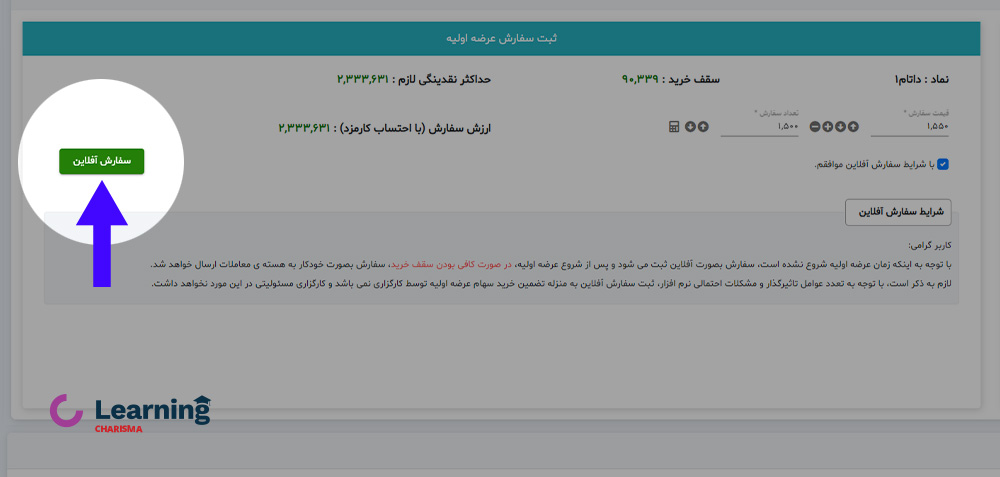

امکان ثبت سفارش خرید عرضه اولیه در کارگزاری کاریزما از دو طریق و به صورت آنلاین و آفلاین وجود دارد:

ثبت سفارش آنلاین خرید عرضه اولیه

برای ثبت سفارش آنلاین عرضه اولیه، باید در روز برگزاری عرضه و ساعتی که توسط ناظر بازار اعلام میگردد، وارد سامانه معاملاتی اکسیر شده و اقدام به ثبت سفارش نمایید.

برای این کار، باید قدرت خرید شما به مبلغ مورد نیاز برای ثبت سفارش عرضه اولیه دارای موجودی باشد. سپس نام نماد مد نظر را جستوجو کرده و پس از وارد کردن مبلغ و تعداد سهام مد نظر، سفارش خرید خود را ثبت کنید.

ثبت سفارش عرضه اولیه به صورت آفلاین (خودکار)

کارگزاری کاریزما امکانی را ایجاد کرده است که تمامی علاقهمندان به خرید عرضه اولیه امکان شرکت در آن را داشته باشند، به همین دلیل، افرادی که در روز و ساعت تعیین شده برای برگزاری عرضه اولیه، امکان دسترسی به سامانه معاملاتی را نداشته باشند، میتوانند سفارش خرید خود را پیش از تاریخ مربوطه ثبت کنند تا کارگزاری کاریزما سفارش خرید آنها را ثبت نماید.

توجه داشته باشید که به علت محدود بودن تعداد اوراقی که از طریق عرضه اولیه منتشر میشود و تقاضای زیاد برای خرید آن، برای ثبت سفارش خرید عرضه اولیه یک سقف قیمتی تعیین میشود اما حداقل نقدینگی مورد نیاز برای خرید تمامی عرضههای اولیه، به مبلغ مورد نیاز برای خرید یک سهم از آن نماد است.

چگونه خرید خودکار عرضه اولیه را فعال کنیم؟

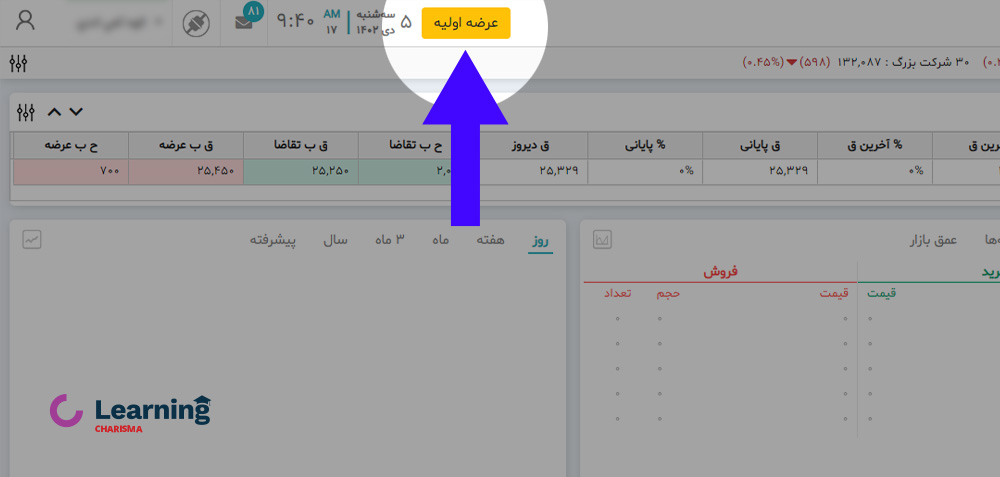

برای ثبت سفارش خودکار خرید عرضه اولیه، پس از ورود به سامانه معاملاتی، روی گزینه عرضه اولیه کلیک کنید.

پس از ثبت قیمت و تعداد سفارش، امکان ثبت نهایی سفارش خرید خود را خواهید داشت.

عرضه اولیه چقدر نقدینگی می خواهد؟

نقدینگی لازم برای عرضه اولیه برای هر نماد متفاوت است و به عوامل مختلفی از جمله قیمت هر سهم، تعداد سهمیه تخصیصی به هر فرد و میزان تقاضا برای آن عرضه بستگی دارد.

در هر عرضه اولیه، سازمان بورس قیمت هر سهم و حداکثر تعداد سهم قابل خرید را مشخص میکند. بنابراین برای تخمین حداقل نقدینگی برای عرضه اولیه مورد نظرتان، میتوانید از این فرمول استفاده کنید:

کارمزد معاملات + (حداکثر تعداد سهم قابل خرید × قیمت هر سهم)

اما به دلیل استقبال زیاد از عرضههای اولیه، معمولاً به هر فرد تعداد کمتری سهم تخصیص داده میشود و مبلغ نهایی کمتر از مقدار به دست آمده از طریق فرمول بالا خواهد بود.

روشهای عرضه اولیه سهام

عرضههای اولیه عمدتا به صورت یکی از سه روش زیر قابل خرید هستند، هرچند که روشهای زیادی برای عرضه اولیه سهام شرکتها وجود دارد. در ادامه، هر کدام را به صورت کامل توضیح خواهیم داد.

روش اول: حراج

روش خرید سهام و عرضه اولیه به صورت حراج به این صورت است که پس از اعلام قیمت مبنا (ارزشگذاری) برای هر سهم و تعداد سهامی که هر شخص میتواند خریداری کند، متقاضیان اقدام به ثبت سفارش میکنند. در این روش که به روش مزایده (اولویت قیمت) نیز معروف است، هر فردی که بالاترین قیمت را پیشنهاد داده باشد، به هنگام اختصاص سهم در اولویت قرار دارد.

روش دوم: قیمت ثابت

این روش که یکی از قدیمیترین روشهای عرضه اولیه است، بدین صورت است که قیمت عرضـه از قبل مشخص بوده است و در بازه زمانی مشخص به مشتریان فرصت ثبت سفارش داده میشود. در انتها در صورتیکه تعداد تقاضا از سهام عرضه شده بیشتر باشد، اوراق بهادار به شیوه تخصیص به روش تسهیم به هر فرد تعلق خواهد گرفت. بدین معنی که مجموع سهام عرضه شده بین تعداد نفراتی که ثبت سفارش کرده اند تقسیم خواهد شد.

اما در صورتیکه مجموع تعداد سفارشهای ثبت شده کمتر از تعداد کل اوراق بهادار قابل عرضه باشد، عرضه اوراق بهادار به هر کد معاملاتی معادل سفارشهای خرید ثبت شده وی خواهد بود. مابقی سهام نیز توسط متعهد خرید به قیمت مبنا خریداری میشود.

روش سوم: بوک بیلدینگ یا ثبت سفارش

در این روش که به آن ثبت دفتری یا روش ثبت سفارش نیز گفتـه میشود، اولویت زمانی مطرح نیست، بلکه اولویت قیمتی مد نظر است. خرید عرضـه اولیه به روش بوک بیلدینگ بدین صورت است که تعداد مشخصی از سهام شرکت در بازه قیمتی معینی عرضـه میشود و متقاضی قیمت مدنظر خود را در بازه قیمتی تعیین شده، وارد میکند و اولویت با کسانی است که بیشترین قیمت را وارد میکنند.

در این روش عموما سرمایهگذاران سقف قیمتی سهم را وارد میکنند و در نهایت شرکت سهام عرضه شده خود را به تعداد مساوی بین متقاضیان تقسیم میکند. به دلیل تقاضای زیاد در این روش عموما تعداد کمی سهام به هر فرد اختصاص داده میشود.

در روش بوک بیلدینگ بهجای تعیین یک قیمت مشخص، یک بازه قیمتی دارای بالاترین و پایینترین آستانه قیمتی اعلام میشود. همچنین در این روش حجم یا حداکثر تعداد سهامی که هر فرد میتواند دریافت کند نیز از طریق اطلاعرسانیهای سازمان بورس اعلام میشود. پس از اتمام مهلت سفارش گیری نیز تعداد سهم هر کد بورسی مشخص میشود که این تعداد بر اساس کل افرادی است که در مهلت مقرر سفارش خود را ثبت کردهاند.

عرضه اولیه دو مرحله ای چیست؟

در حال حاضر اغلب عرضه اولیه های جدید بهصورت دو مرحلهای برگزار میشوند. سهام شرکت در عرضه اولیه به روش ترکیبی، در دو مرحله ارائه میشود. در مرحله اول، بخشی از سهام برای عرضه به صندوقهای سرمایهگذاری اختصاص داده میشود و در همین مرحله قیمت سهام مشخص میگردد. پس از تعیین قیمت سهام بهعنوان مبنای عرضه مرحله دوم، این قیمت به اطلاع تمامی سرمایهگذاران میرسد. سهامداران نیز سفارش خود را با ثبت حداکثر سهمیه و قیمت اعلامشده در کارگزاری ثبت میکنند.

عرضه اولیه را با چه قیمتی بخریم؟

برای ثبت سفارش خرید عرضه اولیه، باید به روش عرضه آن توجه کنید:

- روش حراج: در این روش، شما باید قیمتی بالاتر از قیمت مبنا پیشنهاد دهید تا شانس بیشتری برای دریافت سهم داشته باشید. البته، این روش ممکن است باعث شود قیمت نهایی به صورت رقابتی بالاتر از قیمت مبنا تعیین شود.

- روش قیمت ثابت: در این روش، قیمت سهم از قبل مشخص است، بنابراین شما باید به طور ساده همان قیمت عرضه را بپردازید. اگر تعداد سفارشها بیشتر از تعداد سهام باشد، اوراق به صورت تسهیم میان خریداران تقسیم میشود.

- روش بوک بیلدینگ (ثبت سفارش): در این روش، شما باید یک قیمت در بازه قیمتی مشخص شده وارد کنید. عموماً توصیه میشود که سقف قیمتی را وارد کنید تا شانس شما برای دریافت سهم بیشتر شود. در این روش، قیمت نهایی سهام بر اساس درخواستهای بالاترین قیمتها تعیین میشود.

- عرضه اولیه دو مرحلهای: در این روش، ابتدا قیمت سهام در مرحله اول برای صندوقهای سرمایهگذاری مشخص میشود و در مرحله دوم، سرمایهگذاران عادی با قیمت اعلامشده میتوانند سفارش خود را ثبت کنند.

چه زمانی عرضه اولیه را بفروشیم؟

معمولا پس از چند روز صف خرید طولانی در عرضههای اولیه، شاهد رسیدن قیمت سهام به تعادل هستیم و برخی از دارندگان سهام اقدام به فروش آن میکنند. البته سرمایهگذاران پس از خرید سهام در عرضه اولیه، میتوانند بلافاصله نسبت به فروش آن اقدام کنند؛ اما اغلب ترجیح میدهند تا رسیدن به سود مورد انتظار خود صبر کنند.

برخی افراد پس از کسب سود اولیه، سهام خود را به فروش میرسانند تا از سود حاصل شده بهرهمند شوند. در مقابل، گروه دیگری از سرمایهگذاران به امید رشد بیشتر قیمت سهام، ترجیح میدهند سهام خود را برای مدت طولانیتری در پرتفوی خود نگه دارند. به طور کلی، برای دانستن بهترین زمان برای فروش سهم، باید برخی موارد را در نظر داشته باشید:

۱. ارزیابی وضعیت فعلی و آینده شرکت عرضه شده در بورس

۲. توجه به میزان بزرگی و کوچکی شرکت عرضه شده در بورس

۳. مطالعه تحلیل بنیادی عرضه اولیه سهام در سایتهای تحلیلگری و کانالهای خبری کارگزاریها

۴. بررسی رفتار سهامداران عمده در ایام معاملات سهم پس از اولین عرضه

۵. بررسی روند فعلی بورس

آیا عرضه اولیه ضرر هم دارد؟

با اینکه تا این قسمت از مقاله از سودآوری عرضه اولیه صحبت کردیم؛ اما مانند هر سرمایهگذاری دیگری، احتمال ضرر هم وجود دارد. در واقع، سودآوری عرضه اولیه هیچوقت تضمین نمیشود و ممکن است در برخی شرایط ضرر نیز بههمراه داشته باشد.

از دلایل ضرر میتوان به افت قیمت سهم پس از عرضه، ارزیابی نادرست از ارزش واقعی شرکت، تغییرات منفی در شرایط بازار، عملکرد ضعیف شرکت و هیجان کاذب در صف خرید اشاره کرد. در نتیجه، قبل از سرمایهگذاری در عرضه اولیه، باید به تحلیلهای بنیادی شرکت، شرایط بازار و سایر عوامل تأثیرگذار توجه کنید تا ریسک ضرر برای شما کاهش یابد.

روش بررسی لیست عرضههای اولیه

نحوه بررسی اطلاعات سهامهایی که در گذشته عرضه اولیه شدهاند، با توجه به نوع بازار آن سهم (بورس یا فرابورس) متفاوت خواهد بود. اطلاعات عرضههای اولیه بورسی در سایت بورس اوراق بهادار تهران و اطلاعات عرضـههای اولیه فرابورسی، در سایت رسمی فرابورس ایران منتشر خواهد شد.

جمعبندی

در این مقاله به تعریف عرضه اولیه پرداختیم. عرضه اولیه به معنای اولین فروش سهام یک شرکت به عموم مردم از طریق بورس است که باعث میشود شرکت از حالت سهامی خاص به سهامی عام تبدیل شود.

برای شرکت در عرضه اولیه، ابتدا باید کد بورسی داشته باشید. سپس با اطلاع از زمان برگزاری عرضه اولیه، میتوانید در روز عرضه سهام، سفارش خرید خود را ثبت کنید. روشهای مختلفی مانند ثبت آنلاین از طریق سامانه معاملاتی و ثبت سفارش آفلاین برای خرید عرضه اولیه وجود دارد.

توجه داشته باشید که میزان نقدینگی مورد نیاز برای خرید عرضه اولیه بستگی به قیمت هر سهم و تعداد سهمهای تخصیصیافته دارد، اما معمولاً به دلیل تقاضای زیاد، تعداد کمی سهم به هر فرد اختصاص داده میشود. همچنین، روشهای مختلف عرضه اولیه از جمله حراج، قیمت ثابت، و بوک بیلدینگ (ثبت سفارش) وجود دارد که هرکدام مزایا و چالشهای خاص خود را دارند.

سوالات متداول

عرضه اولیه سهام یا IPO به معنی اولین عرضه عمومی سهام یک شرکت در بازار بورس یا فرابورس است. در این فرآیند، شرکت از حالت سهامی خاص به سهامی عام تبدیل میشود و افراد میتوانند سهام آن را خریداری کنند. این عرضه معمولاً با قیمتی کمتر از ارزش ذاتی انجام میشود تا برای سرمایهگذاران جذاب باشد.

مدت زمان نگهداری عرضه اولیه به اهداف سرمایهگذاری شما بستگی دارد. برخی سرمایهگذاران ترجیح میدهند پس از کسب بازدهی اولیه (که معمولاً چند روز یا چند هفته پس از عرضه رخ میدهد) سهام را بفروشند. اما اگر شرکت پتانسیل رشد بیشتری داشته باشد، نگهداری سهام در بلندمدت میتواند سودآورتر باشد. بررسی تحلیلهای بنیادی و روند بازار کمک میکند تا بهترین تصمیم را بگیرید.

برای خرید عرضه اولیه باید دارای کد بورسی بوده و در یکی از کارگزاریها ثبتنام کرده باشید. در این صورت میتوانید در زمان برگزاری عرضه اولیه، وارد سامانه معاملاتی شده و سفارش خود را ثبت کنید. امکان ثبت سفارش خرید آفلاین عرضه اولیه در کارگزاری کاریزما نیز وجود دارد؛ در این صورت امکان ثبت درخواست خود را در روزهای پیش از برگذاری عرضه خواهید داشت و نیازی نیست حتما در روز برگذاری عرضه اولیه به سامانه معاملاتی خود دسترسی داشته باشید.

خرید عرضه اولیه به روش بوکبیلدینگ بدین صورت است که تعداد مشخصی از سهام شرکت در بازه قیمتی معینی عرضه میشود. سپس متقاضی قیمت مدنظر خود را در بازه قیمتی تعیین شده، وارد میکند. در نهایت سهام عرضه شده میان متقاضیان تقسیم میشود.

فروش عرضه اولیه به شرایط بازار و شرکت بستگی دارد. اگر سهم به بازدهی مطلوب اولیه رسیده باشد، فروش آن منطقی است. اما برای کسب سود بیشتر میتوانید آن را در بلندمدت نگه دارید، مشروط بر اینکه عملکرد شرکت و بازار مثبت باشد. عوامل مهم برای تصمیمگیری شامل تحلیل بنیادی شرکت، روند کلی بازار، و رفتار سهامداران عمده است.

بله، عرضه اولیه (IPO) نیز سهام یک شرکت است و میتواند با خود ریسکهایی به همراه داشته باشد. قیمت سهام پس از عرضه اولیه ممکن است با نوساناتی مواجه شود. این نوسانات میتوانند به دلیل تغییرات سریع در عرضه و تقاضا، اخبار مرتبط با شرکت یا شرایط بازار رخ دهند. اما معمولا این سهمها به دلیل تقاضای زیاد، با سود همراه هستند.

برای اطلاع از آخرین عرضه اولیه و عرضههای آینده، میتوانید پیام ناظر بازار، سایت سازمان بورس یا اطلاعیههای کارگزاریها را بررسی کنید.

برای اطلاع از عرضههای اولیه، میتوانید به سایت سازمان بورس و اوراق بهادار (SEO) مراجعه کنید.

16 دیدگاه برای این مطلب

باید قبل ثبت سفارش آفلاین قدرت خریدمو شارژ کنم یا همون روز پول تو قدرت خرید باشه کافیه؟

با سلام، حتما باید قبل از ثبت سفارش قدرت خرید خود را شارژ کنید.

ممنون از اطلاع رسانیتون

اگه با کف قیمت ثبت کنیم بهمون میرسه؟

سلام و درود، بستگی به این داره که چه تعداد سرمایهگذار در عرضه اولیه شرکت کنند.

سلام و درود، بله امکان ثبت سفارش در بین کف قیمت و حداکثر قیمت نیز وجود دارد.