قرارداد اختیار معامله در بورس چیست؟

قرارداد اختیار معامله یا آپشن (Option) یکی از پیچیدهترین مفاهیم در بازار سرمایه به شمار میآید و به عنوان یک ابزار مشتقه مورد استفاده قرار میگیرد که توسط فعالان بازار سرمایه قابل خرید و فروش است. اختیار معامله در واقع یک قرارداد بین خریدار و فروشنده اوراق بهادار است که در آن خریدار با پرداخت مبلغی به فروشنده، حق انجام معامله مشخصی در آینده را برای خود خریداری میکند. این ابزار مشتقه، علاوه بر بازارهای مالی، در زندگی روزمره نیز کاربردهای فراوانی دارد.

در این مقاله از کاریزما لرنینگ به آموزش اختیار معامله، بررسی انواع قرارداد اختیار معامله در بورس و نحوه خرید و فروش اختیار معاملهها میپردازیم. در ادامه همچنین خواهیم گفت که تفاوت اختیار معامله و بازار آتی چیست. اگر شما هم قصد کسب سود از این بازار جذاب را دارید، تا انتهای مقاله همراه ما باشید.

اختیار معامله در زندگی روزمره

یکی از سادهترین مثالها برای آموزش قرارداد اختیار معامله، بیمه است که عامه مردم با آن آشنا هستند. در خرید بیمه (چه بیمه عمر باشد یا شخص ثالث و هر بیمهی دیگری) خریدار با پرداخت مبلغ مشخصی در بازههای زمانی مشخص حق استفاده از خدمت خاصی در آینده را برای خود ذخیره میکند. در واقع، ممکن است در آینده شخص تمایل به استفاده از آن خدمت را داشتـه باشد یا نداشتـه باشد.

به طور مثال، بیمهگزار (بیمهشونده یا در واقع خریدار بیمه) قرارداد بیمهای با کارگزار بیمه (فروشنده بیمه) منعقد میکند و حق بیمهای را به وی پرداخت میکند که در طول یک سال آینده از خدمت درمان آن بیمه استفاده کند. ممکن است در طول یک سال هیچ موردی پیش نیاید که خریدار از حق بیمه خود استفاده کند. اما به محض اینکه تمایل به استفاده از این بیمه را داشت، کارگزار بیمه موظف است که هزینه دریافت آن خدمت را به بیمهگزار پرداخت کند، زیرا در ازای دریافت حق بیمه متعهد شده بود.

البته مثالهای دیگری نیز در زندگی روزمره وجود دارد که نمونهای از قرارداد اختیار معامله در ایران هستند مانند پرداخت حق پارکینگ، رزرو هتل و پیش خرید تورهای مسافرتی و… که بسیار با آنها سروکار داریم.

قرارداد اختیار معامله چیست؟

اختیار معامله قراردادی است بین خریدار و فروشنده که براساس آن، خریدار قرارداد حق دارد (ولی الزامی ندارد) که مقدار معینی از یک دارایی را با قیمت معین و در زمانی مشخص بخرد یا بفروشد. یعنی خریدار این حق را دارد اما مجبور نیست که از آن استفاده کند. برای داشتن این حق، خریدار مبلغی را به فروشنده پرداخت میکند. فروشنده هم در مقابل این مبلغ، تعهد میکند که هر زمان خریدار درخواست کند، دارایی مورد نظر را بفروشد یا بخرد.

به این دلیل که در این قرارداد فروشنده متعهد است، برای اطمینان از انجام تعهدش، مبلغی را به عنوان تضمین نزد کارگزار بورس یا اتاق پایاپای قرار میدهد. براساس مطالبی که گفتـه شد اختیار معاملهها چهار مولفه مهم دارند که در هر قرارداد تعیین میشوند که شامل:

- نوع قرارداد اختیار معامله: (اختیار خرید یا اختیار فروش Call or Put Options)

- دارایی پایه (Underlying asset): دارایی پایه، دارایی موضوع قرارداد است که خریدار اختیار معامله، اختیار خرید یا فروش آن را خریداری میکند.

- زمان سررسید (Expiration Date): به مدت زمانی گفتـه میشود که خریدار میتواند از حق اختیار خود استفاده کند.

- قیمت اعمال (Strike Price): به قیمتی گفتـه میشود که در زمان سررسید، خرید یا فروش براساس آن صورت میگیرد.

- قیمت اختیار (Premium): همان مبلغی است که در ابتدا خریدار بابت حق اختیار به فروشنده پرداخت میکند.

ویدئو آشنایی با قراردادهای اختیار معامله

برای آشنایی بیشتر با قرارداد اختیار معامله، میتوانید ویدئوی زیر را مشاهده کنید:

تاریخچه اختیار معامله

شاید بتوان گفت اولین قراردادهای اختیار معامله را برای کشت زیتون و روغنکشی استفاده کردهاند. در آن زمان به دلیل تغییرات محیطی و آب و هوا تولید محصول زیتون هر ساله متغیر بود تولیدکنندگان زیتون در یک سال سود بسیار خوبی کسب میکردند و سال بعد ضرر میدیدند.

تالس (فیلسوف یونانی) با صاحبان دستگاههای روغنکشی قرارداد جالبی بست. محصولات زیتون در فصل بهار برداشت میشدند، تالس در فصل زمستان در ازای پرداخت مبلغی، دستگاههای روغنکشی را برای فصل بهار با مبلغی که در زمان بستـن قرارداد تعیین کردند، اجاره کرد با این شرط که اگر دستگاهها را نخواستم مبلغ اجاره برای خود صاحبان دستگاهها باشد و تالس ادعایی بابت ان نداشتـه باشد.

سال بعد که زیتونها بسیار زیاد بودند، تالس دستگاهها را با همان مبلغ توافقشده اجاره کرد و دوباره آنها را با قیمت بالاتر در اختیار صاحبان دستگاهها و سایر افراد قرار داد و از این راه سود زیادی به دست آورد.

در واقع در این معامله، یک اختیار مورد توافق قرار گرفت. تالس چون بهای اجاره را از پیش پرداخت کرده بود، این اختیار را داشت که از دستگاهها استفاده کند یا نکند، دقت کنید که الزام و تعهدی نداشت، صاحبان دستگاهها هم تعهد داده بودند که اگر تالس بخواهد از دستگاهها استفاده کند باید با همان قیمت از قبل تعیینشده موافق باشند.

خب حال این سوال پیش میآید که چرا صاحبان دستگاهها با این معامله موافقت کردند؟ دلیل اصلی وجود ابهام در آینده کاری آنها بود. آنها نمیدانستند که در سال بعد میتوانند قراردادهای خوبی ببندند یا خیر، پس ابهام آینده را ارزشگذاری کردند. به این معامله اختیار خرید (Call Option) میگوییم.

مشخصات یک قرارداد اختیار معامله کدامند؟

مشخصات اصلی یا مفاد قرارداد اختیار معامله شامل موارد زیر میشوند:

- دارایی پایه (Underlying Asset): هر قرارداد اختیار معامله به یک دارایی پایه خاص مانند سهام یک شرکت، شاخص بورسی، ارز یا کالا مرتبط است.

- قیمت اعمال (Strike Price): این قیمت مشخص میکند که دارایی پایه با چه قیمتی میتواند خریداری یا فروخته شود.

- تاریخ انقضا (Expiration Date): این تاریخ مشخص میکند که تا چه زمانی خریدار اختیار معامله میتواند از حق خود استفاده کند. پس از تاریخ انقضا، قرارداد بیاعتبار میشود.

- نوع اختیار معامله:

- اختیار خرید (Call Option): به خریدار حق میدهد که دارایی پایه را با قیمت اعمال خریداری کند.

- اختیار فروش (Put Option): به خریدار حق میدهد که دارایی پایه را با قیمت اعمال به فروش برساند.

- پرمیوم (Premium): خریدار اختیار معامله برای دریافت این حق باید مبلغی را به فروشنده پرداخت کند که به آن پرمیوم گفته میشود. پرمیوم هزینه خرید اختیار معامله است.

اگر میخواهید مشخصات و ویژگی قرارداد اختیار معامله در بورس کالا را مشاهده کنید میتوانید به سایت ime.co مراجعه کنید.

انواع قرارداد اختیار معامله

پس از اینکه دانستیم اختیار معامله چیست، خوب است به این سوال پاسخ دهیم که انواع قراردادهای اختیار معامله کدام است؟ اختیار معامله را میتوان از نظر حق اختیار، سبک اعمال و در سود و زیان بودن، در دستهبندیهای مختلفی قرار داد. انواع اختیار معامله از لحاظ حق اختیار در دو دسته اختیار خرید و اختیار فروش قرار میگیرند که در ادامه به توضیح آنها میپردازیم:

- اختیار خرید (call option): قرارداد اختیار معامله خرید به خریدار این حق را میدهد که در زمانی مشخص از آینده و در ازای مبلغ تعیینشده (premium)، مقدار مشخصی از یک دارایی را از فروشنده خریداری کند. فروشنده نیز متعهد میشود که آن دارایی را به او بفروشد.

- اختیار فروش (put option): قرارداد اختیار معامله فروش به خریدار این حق را میدهد که در زمان مشخص در ازای مبلغ تعیینشده، مقدار مشخصی از یک دارایی را به فروشنده بفروشد. متعاقبا فروشنده در صورت تمایل خریدار باید آن دارایی را از او بخرد.

موقعیتهای قرارداد اختیار معامله

بنابر آنچه که گفتـه شد میتوانیم بگوییم در اختیار معامله چهار موقعیت وجود دارد:

۱- خرید اختیار خرید

دارنده این موقعیت میتواند مقدار مشخصی از دارایی را به قیمت تعیینشده در تاریخ مشخص بخرد. اگر قیمت دارایی تا تاریخ سررسید افزایش یابد، دارنده این موقعیت سود میبرد. یعنی اگر خریدار فکر کند که قیمت دارایی نسبت به قیمت تعیینشده در تاریخ سررسید بیشتر خواهد شد، وارد این معامله میشود. در این حالت، خریدار دارایی را که در بازار با قیمت بالاتر معامله میشود، به قیمت تعیینشده که کمتر است، میخرد و میتواند آن را با قیمت بالاتر در بازار بفروشد.

هرچه فاصله قیمت دارایی از قیمت تعیینشده بیشتر شود، سود خریدار نیز بیشتر خواهد بود. اما اگر قیمت در بازار افزایش نیابد یا کاهش یابد، خریدار هیچ اجباری برای خرید دارایی ندارد و تنها مبلغی که برای این حق (پریمیوم) پرداخت کرده را از دست میدهد.

۲- فروش اختیار خرید

فروشنده این اختیار متعهد است تعداد معینی از دارایی پایه را در تاریخ سررسید و به قیمت مشخص به خریدار بفروشد. در واقع، موقعیت فروش در اختیار خرید، طرف مقابل خریدار اختیار خرید است. دارندگان این موقعیت از کاهش قیمتها سود خواهند برد. آنها پیشبینی میکنند که قیمت سهام تا سررسید روند نزولی داشتـه و یا به قیمت اعمال برسد. یعنی قیمت دارایی در زمان سررسید بهگونهای باشد که احتمال رود خریدار اختیار خرید از اعمال اختیار خود صرف نظر کند. در این صورت سود آن به میزان فروش قرارداد اختیار معامله در تاریخ معامله اختیار میباشد که همان premium است.

۳- خرید اختیار فروش

خریدار این قرارداد حق دارد که تعداد مشخصی از دارایی را به قیمت مشخص در تاریخ سررسید به فروشنده اختیار بفروشد. در این حالت، خریدار پیشبینی میکند که قیمت دارایی پایه سیر نزولی دارد و در صورتی سود خواهد برد که بهدرستی پیشبینی کند و قیمت دارایی پایه در تاریخ سررسید کمتر از قیمت اعمال باشد. بدین صورت، خریدار میتواند دارایی را در بازار نقد به قیمت پایینتر بخرد و در قیمت اعمال که بیشتر از قیمت نقد است بفروشد.

در اختیار فروش (put option) نیز مانند اختیار خرید (call option) هر چه اختلاف قیمت دارایی پایه در بازار نقدی نسبت به قیمت اعمال بیشتر شود سود خریدار افزایش خواهد یافت. تفاوت در آن است که در اختیار فروش هرچه قیمت نقدی کمتر از قیمت اعمال باشد، خریدار سود خواهد کرد.

۴- فروش اختیار فروش

دارنده آن تعهد میکند که تعداد مشخصی از دارایی را در تاریخ سررسید و به مبلغ معین از خریدار این اختیار، خریداری کند. سود دارنده این موقعیت زمانی است که پیش بینی نماید قیمت ها در تاریخ سررسید به حدی بالا رود و یا با قیمت اعمال مساوی شود که خریدار این موقعیت از اعمال اختیار خود صرف نظر نماید. در این صورت، سود آن به میزان فروش قرارداد اختیار معامله در تاریخ معامله اختیار می باشد که همان premium اختیار است.

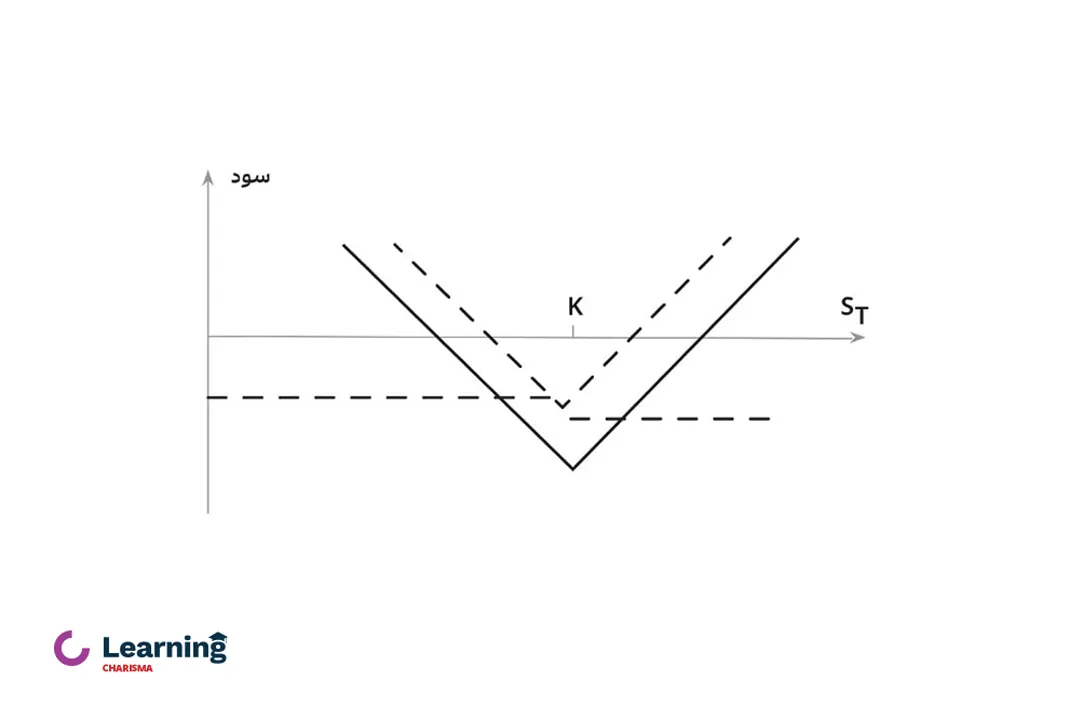

سود و زیان خریدار و فروشنده اختیار معامله در شکل زیر نشان داده شده است:

انواع قراردادهای اختیار معامله از نظر سبک اعمال

قراردادهای اختیار معامله از نظر سبک اعمال نیز به دو دسته زیر تقسیم میشوند:

- اختیار معامله اروپایی: که در آن خریدار در سررسید زمان مشخص شده میتواند از اختیار خود استفاده کند و قبل از سررسید نمیتواند. به عنوان مثال، اگر قرارداد اختیار معامله یک ساله بسته شده باشد، خریدار در پایان یک سال میتواند حق اختیار خود را اعمال کند. قراردادهای اختیار معامله در ایران از نوع اختیار معامله اروپایی است.

- اختیار معامله آمریکایی: در این نوع قرارداد خریدار در طول زمان مشخص شده، اگر احساس کند که با استفاده از حق اختیار خود میتواند سود بیشتری به دست آورد، از اختیار خود استفاده میکند و نیاز نیست حتما زمان تعیین شده به پایان برسد.

سود و زیان خریدار و فروشنده چگونه محاسبه میشود؟

در معاملات اختیار معامله دو گروه خریداران (Holder) و فروشندگان (Writer) وجود دارد. هر دو گروه میتوانند اختیار خرید یا فروش را در دست داشته باشند.

سود خریداران اختیار معامله، چه در خرید و چه در فروش دارایی، نامحدود است. زیان آنها فقط به میزان مبلغی است که برای خرید این حق (پریمیوم) پرداخت کردهاند.

در مقابل، سود فروشندگان اختیار معامله محدود است و به همان میزان پریمیومی است که از خریداران دریافت میکنند. اما اگر پیشبینی آنها از بازار درست نباشد، ممکن است زیان نامحدودی را تجربه کنند، یعنی ضرر آنها میتواند بسیار زیاد شود.

سود و زیان قراردادهای اختیار معامله

قراردادهای اختیار معامله، دارای دامنه نوسان نیستند. این موضوع به دارندگان موقعیت خرید اختیار معاملههای خرید و فروش، امکان محدود کردن میزان ضرر خود را میدهد. همچنین سود دارندگان موقعیت خرید اختیار خرید، نامحدود است و سود دارندگان موقعیت خرید اختیار فروش، محدود به قیمت اعمال میشود. در مقابل، دارندگان موقعیت فروش اختیار معامله خرید، ممکن است ضرر نامحدودی متحمل شوند و دارندگان موقعیت فروش اختیار معامله فروش، ممکن است با ضرر محدودی مواجه شوند.

مزایای قرارداد اختیار معامله چیست؟

قراردادهای اختیار معامله نیز مانند سایر ابزارهای مشتقه دارای مزایایی و همچنین معایبی هستند. در ادامه، برخی مزایای اختیار معامله را توضیح خواهیم داد و هر کدام را به صورت جداگانه شرح میدهیم.

-

اهرم مالی

قراردادهای اختیار معامله این امکان را به سرمایهگذاران میدهند تا با نقدینگی کمتر، یک موقعیت مالی را مدیریت کنند. به عبارت دیگر، این ویژگی باعث میشود که سود یا زیان معاملات در یک دوره زمانی، نسبت به مبلغی که مشتری (به عنوان خریدار یا فروشنده) برای اختیار پرداخت یا دریافت کرده است، چند برابر شود. برای روشن شدن موضوع مثالی را مطرح میكنيم:

فرض كنيد سرمايهگذار با پرداخت ۵۰۰۰ ريال اختيار خريد، ۱۰۰۰۰ سهم شركت ايران خودرو با قيمت توافقی ۳۳۰۰ ريال با سررسيد شش ماهه خريداری ميكند. با رشد گروه خودرويی فرض كنيد قيمت هر سهم ايران خودرو در سررسيد به ۴۰۰۰ ريال رسيده است. در اين صورت، خريدار اختيار با اعمال اختيار خود مبلغ (۷۰۰۰۰۰۰= ۱۰۰۰۰*(۳۳۰۰-۴۰۰۰)) ريال سود در مقابل پرداخت ۵۰۰۰ ريال دريافت میكند و فروشنده اختيار با دريافت مبلغ ۵۰۰۰ ريال متحمل زيان ۷۰۰۰۰۰۰ ريالی میشود.

-

کاهش ریسک

با خرید قرارداد اختیار معامله یک دارایی پایه به جای دارایی، ریسک کاهش مییابد و زیان شخص خریدار برابر با میزان مبلغی است که برای خرید اختیار معامله پرداخت میکند. در واقع، از قراردادهای اختیار معامله بهعنوان ابزاری برای پوشش ریسک استفاده میشود که به سرمایهگذار اجازه میدهد تا ریسک خود را در مقابل نوسانات نامطلوب قیمت پوشش دهد.

-

کسب درآمد

با فروش اختیار معامله سودی متفاوت از دیگران میتوان کسب کرد یعنی سود خود را محدود به روند قیمتها و سود هر سهم نمیکنیم. این سود همان مبلغ فروش اختیار در تاریخ معامله میباشد.

-

کسب سود از نوسانات قیمت بدون نیاز به داشتـن دارایی پایه

در قراردادهای اختیار معامله نیازی نیست دارایی پایه را داشتـه باشید تا بتوانید وارد موقعیت خرید یا فروش شوید. هرچند برخی کارگزاریها برای اطمینان بیشتر از ایفای تعهد از سوی فروشنده اختیار خرید شرط داشتـن سهم یا دارایی پایه را برای ورود قرار میدادند اما بسیاری از کارگزاریها تنها به دریافت وجه تضمین بسنده میکنند.

-

استفاده از مزيت زمانی جهت تصميمات آتی

معامله قراردادهای اختيار معامله به سرمايهگذار امكان ميدهد با پرداخت درصدی از قيمت سهم، جريان نقدی خريد يا فروش خود را ثابت كند و در زمان باقيمانده تا سررسيد، تصميم مناسب را اتخاذ نمايد.

-

متنوعسازی سبد سرمايهگذاری

وجود اختيار معامله در سبد سرمايهگذاری به عنوان يک دارايی مشتقه، امكان متنوعسازی سبد را به سرمايهگذار میدهد.

-

فرصت برای تصمیمگیری مناسب

قراردادهای اختیار معامله به سرمایهگذاران این امکان را میدهند تا با پرداخت مبلغی کمتر از قیمت سهم، حق خرید یا فروش آن سهم را در تاریخ مشخصی در آینده داشته باشند. این امر به سرمایهگذاران این فرصت را میدهد تا با مدیریت ریسک و زمانبندی مناسب، از نوسانات قیمت سهم بهرهمند شوند.

وجه تضمین اختیار معامله سهام چیست؟

وجه تضمین در قراردادهای اختیار معامله سهام، به عنوان یک مکانیزم تضمین برای اطمینان از اجرای تعهدات طرفین قرارداد عمل میکند و به دو دسته اصلی تقسیم میشود:

-

وجه تضمین اولیه

در قراردادهای اختیار معامله، دارنده موقعیت خرید، حق اعمال قرارداد را دارد. بنابراین، خریدار اختیار معامله نیازی به تودیع وجه تضمین ندارد. تنها کافی است که مبلغ قرارداد را به همراه کارمزدهای مربوطه، در حساب عملیاتی خود داشته باشد.

در مقابل، دارنده موقعیت فروش، ملزم به اجرای تعهدات خود در قبال خریدار است. بنابراین، باید مبلغی تحت عنوان وجه تضمین اولیه را در حساب قدرت خرید خود داشته باشد. این مبلغ ثابت بوده و تنها در زمان ثبت سفارش فروش قابل استفاده است. مبلغ وجه تضمین اولیه را میتوان در تابلو معاملاتی نماد مشاهده کرد.

-

وجه تضمین لازم

پس از ثبت سفارشات فروش، بورس مبلغ نهایی وجه تضمین را تحت عنوان وجه تضمین لازم، در پایان جلسه معاملاتی محاسبه و اعلام میکند. مشتری باید حداقل ۷۰ درصد از این مبلغ را در حساب قدرت خرید خود داشته باشد. در غیر این صورت، اخطاریه افزایش وجه تضمین دریافت کرده و باید قدرت خرید خود را شارژ کند.

چرا در قرارداد اختیار معامله به وجه تضمین نیاز داریم؟

در قراردادهای اختیار معامله، به خصوص در موقعیتهای فروش، ریسک زیانهای سنگین وجود دارد. وجه تضمین به عنوان یک ضمانت، احتمال عدم اجرای تعهدات توسط فروشنده را کاهش میدهد. همچنین در صورت اعمال اختیار توسط خریدار، فروشنده باید تعهدات خود را اجرا کند. وجه تضمین به عنوان یک منبع نقدینگی، اطمینان حاصل میکند که فروشنده توانایی انجام این تعهدات را دارد.

ریسکهای قرارداد اختیار معامله

قراردادهای اختیار معامله (آپشن) ابزارهای مالی پرریسکی هستند که میتوانند بازدههای بالایی را برای سرمایهگذاران به همراه داشته باشند. با این حال، در کنار این پتانسیل بالای سود، ریسکهای قابل توجهی نیز وجود دارد که سرمایهگذاران باید قبل از ورود به این بازار به خوبی از آنها آگاه باشند. به همین دلیل در ادامه به بررسی انواع ریسکهای قرارداد اختیار معامله در بورس میپردازیم:

-

ریسک بازار

تغییرات قیمت دارایی پایه میتواند به زیان منجر شود. اگر پیشبینیهای شما از بازار درست نباشد، ممکن است خسارت ببینید.

-

ریسک نوسان

نوسانات زیاد در بازار میتواند ارزش اختیار معامله را به طور ناگهانی تغییر دهد و باعث زیان شود.

-

ریسک نقدینگی

ممکن است نتوانید به راحتی اختیار معامله خود را در بازار بفروشید یا بخرید، به خصوص در شرایطی که بازار نقدینگی کمی دارد.

-

ریسک زمان

ارزش اختیار معامله با نزدیک شدن به تاریخ انقضا کاهش مییابد. این مسئله میتواند به زیان منجر شود اگر به موقع اقدام نکنید.

-

ریسک مارجین کال

در قراردادهای اختیار معامله، فروشندگان متعهد به تحویل دارایی پایه در تاریخ سررسید هستند. برای تأمین این تعهد، فروشندگان باید مبلغی را به عنوان وجه تضمین نزد بورس کالا سپردهگذاری کنند.

بر اساس دستورالعمل بورس کالای ایران، وجه تضمین اولیه برای فروشندگان قراردادهای اختیار معامله، ۲۰ درصد از ارزش قرارداد است. پس از اخذ موقعیت فروش، فروشنده باید همواره موجودی سپردهگذاری شده خود را به گونهای نگه دارد که بیش از ۷۰ درصد وجه تضمین لازم باشد.

اگر موجودی سپردهگذاری شده فروشنده به کمتر از ۷۰ درصد وجه تضمین لازم برسد، بورس کالا به فروشنده اخطاریه کال مارجین میدهد. فروشنده موظف است ظرف ۲۴ ساعت از تاریخ دریافت اخطاریه، موجودی سپردهگذاری شده خود را به میزان مورد نیاز افزایش دهد. در غیر این صورت، بورس کالا معاملههای فروشنده را تا زمانی که موجودی سپردهگذاری شده به میزان مورد نیاز افزایش پیدا نکند، مسدود میکند.

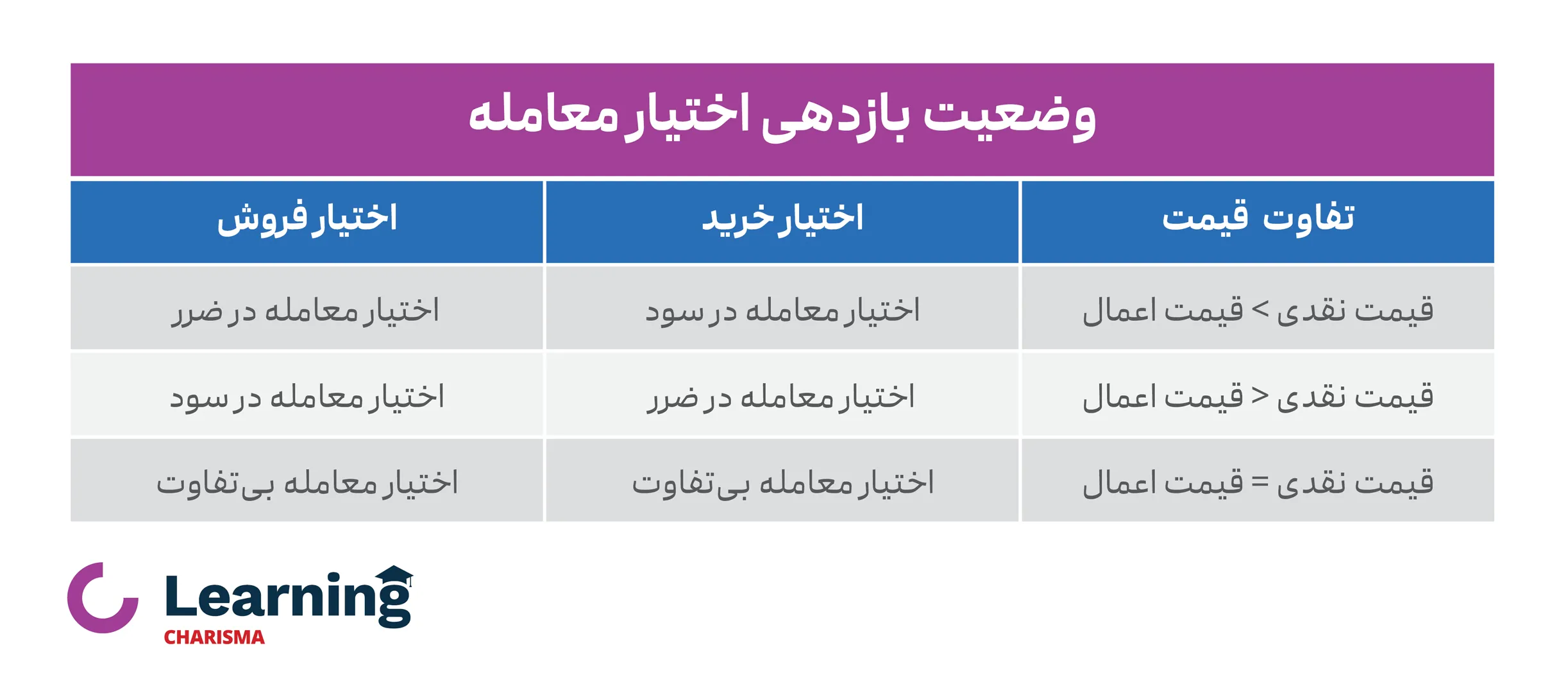

انواع قرارداد اختیار معامله از نظر وضعیت سود یا زیان کدامند؟

قرارداد های اختیار معامله از نظر وضعیت سود یا زیان به طور کلی به سه دسته تقسیم میشوند:

۱- قرارداد اختیار معامله بیتفاوت: At-The-Money (ATM)

زمانی که قیمت بازار دارایی پایه تقریباً برابر با قیمت اعمال باشد، اختیار معامله در حالت بیطرف قرار دارد. در این حالت، ارزش زمانی اختیار معامله بیشترین مقدار را دارد.

۲- قرارداد اختیار معامله در زیان: Out-of-The-Money (OTM)

- اختیار خرید: زمانی که قیمت بازار دارایی پایه پایینتر از قیمت اعمال باشد، اختیار خرید در زیان است. در این حالت، خریدار اختیار خرید تمایلی به اعمال اختیار نخواهد داشت، زیرا میتواند دارایی را با قیمت پایینتری در بازار خریداری کند.

- اختیار فروش: زمانی که قیمت بازار دارایی پایه بالاتر از قیمت اعمال باشد، اختیار فروش در زیان است. در این حالت، خریدار اختیار فروش تمایلی به اعمال اختیار نخواهد داشت، زیرا میتواند دارایی را با قیمت بالاتری در بازار بفروشد.

۳- قرارداد اختیار معامله در سود: In-The-Money (ITM)

- اختیار خرید (Call Option): زمانی که قیمت بازار دارایی پایه بالاتر از قیمت اعمال (Strike Price) باشد، اختیار خرید در سود است. به عبارت دیگر، خریدار اختیار خرید میتواند دارایی را با قیمت پایینتری از بازار بخرد و سپس آن را با قیمت بازار بفروشد و سود کسب کند.

- اختیار فروش (Put Option): زمانی که قیمت بازار دارایی پایه پایینتر از قیمت اعمال باشد، اختیار فروش در سود است. در این حالت، خریدار اختیار فروش میتواند دارایی را با قیمت بالاتری از بازار بفروشد و سپس آن را با قیمت بازار بخرد و سود کسب کند.

منظور از راهبرد در قرارداد اختیار معامله چیست؟

راهبرد در قرارداد اختیار معامله به مجموعهای از تصمیمگیریها و اقداماتی گفته میشود که یک سرمایهگذار برای دستیابی به اهداف خاص خود در بازار اختیار معامله انجام میدهد. این تصمیمگیریها میتواند شامل خرید یا فروش انواع مختلف اختیار معامله، ترکیب آنها با یکدیگر و یا با داراییهای پایه، و همچنین تعیین زمان ورود و خروج از معاملات باشد. در ادامه، مهمترین استراتژی در قراردادهای اختیار معامله را توضیح میدهیم:

1- استراتژی استرادل (straddle strategy)

استراتژی استرادل از نوع استراتژیهای ترکیبی متقارن بوده و بر دو نوع استرادل خرید و استرادل فروش است. استرادل خرید از ترکیب یک اختیار خرید و یک اختیار فروش حاصل میشود و در زمان کاهش شدید قیمتی و یا افزایش زیاد آن به یک اندازه بازدهی خواهد داشت.

در این استراتژی، سرمایهگذار بر روی یک اختیار خرید و یک اختیار فروش موقعیت خرید اتخاذ میکند. نکته مهم در این استراتژی این است که علاوهبر یکسان بودن دارایی پایه در این استراتژی، تاریخ سررسید و قیمت توافقی (قیمت اعمال) میبایست یکسان باشند.

اساسا این استراتژی زمانی اتخاذ میشود که انتظار میرود قیمت دارایی نوسان زیادی داشتـه باشد. اما در خصوص رشد یا کاهش قیمت اطمینان چندانی وجود ندارد. بنابراین، وجه مثبت این استراتژی این است که در زمان نوسان شدید قیمتی بازدهیهای خوبی خواهد داشت. اما اگر در سررسید قیمت دارایی به قیمت اعمال نزدیک باشد سرمایهگذار دار زیان خواهد شد.

نمودار بازدهی این استراتژی حاصل ترکیب نمودار بازدهی خرید اختیار خرید و خرید اختیار فروش است که در شکل زیر نشان داده شده است:

2- ارزش ذاتی و زمانی قرارداد اختیار معامله

تفاوت قیمت نقدی دارایی پایه با قیمت اعمال اختیار معامله در زمان اعمال معینکننده سود یا زیان سرمایهگذار است که در اختیار خرید و اختیار فروش متفاوت است. به عنوان مثال، در اختیار خرید هرچه قیمت نقدی بیشتر از قیمت اعمال باشد خریدار در سود است. بنابراین، ارزش ذاتی اختیار خرید به صورت زیر محاسبه میشود:

برای اختیار فروش این موضوع برعکس است و هرچه قیمت نقدی کمتر از قیمت اعمال باشد خریدار اختیار فروش در سود است. بنابراین، ارزش ذاتی اختیار فروش به صورت زیر محاسبه میشود:

اما قیمت یک اختیار معامله تنها به ارزش ذاتی آن ختم نمیشود و شامل ارزش زمانی آن نیز هست. چراکه هرچه زمان انقضای اوراق اختیار معامله طولانیتر باشد، شانس اینکه قیمت آن اوراق اختیار معامله افزایش یابد نیز بیشتر است. با این حال، هر چه به زمان انقضای اوراق اختیار معامله نزدیک میشویم، ارزش زمانی اوراق اختیار معامله به صفر کاهش مییابد. بنابرین میتوان گفت ارزش یک اختیار معامله شامل ارزش ذاتی و ارزش زمانی اختیار است.

قرارداد اختیار معامله چه تشابهی با قرارداد آتی دارد؟

قراردادهای اختیار معامله و قراردادهای آتی هر دو از انواع اوراق مشتقه هستند و در بازارهای سرمایه برای مدیریت ریسک، کسب سود و پوشش موقعیتهای موجود استفاده میشوند. با این حال، این دو نوع قرارداد تفاوتهای اساسی نیز دارند.

قرارداد اختيار معامله چه تفاوتی با قرارداد آتی دارد؟

شاید بتوان گفت تفاوت اصلی بازار آتی و اختیار معامله اين اســت كه در قراردادهای آتی زيان بالقوه ســفتهبازی در مقايســه با سود احتمالي آن بيشتر اســت. اما در اختيار معامله بدون توجه به اينكه ميزان كاهش قيمت دارايی پايه چقدر اســت، ضرر خريدار به طور ثابت و برابر با مبلغ پرداختی براي خريد اختيار ميباشد. ثانياً در قرارداد آتی طرفين متعهد به اجرای قرارداد هستند اما در قرارداد اختيار معامله، يک طرف متعهد و طرف ديگر دارای اختيار جهت اجرای قرارداد است.

مثالی از تفاوت اختیار معامله و بازار آتی

به عنوان مثال، هنگامیکه شخص A بر روی اختیار خرید بانک تجارت با نماد «ضجار» موقعیت خرید اتخاذ میکند میبایست تنها قیمت هر برگه قرارداد اختیار را که شامل تعدادی سهام است پرداخت کند و حتی اگر در زمان سررسید قصد اعمال آن اختیار را نداشتـه باشد مبلغ هزینهشده به حساب وی بازگشت داده نمیشود. در سمت مقابل، اما فروشنده اختیار خرید میبایست وجه تضمینی که بورس برای آن تعیین کرده است را تماما پرداخت کند و این در حالی است که خریدار ملزم به پرداخت وجه تضمین نیست.

در قرارداد آتی اما این داستان متفاوت است. هر دو سمت خریدار و فروشنده میبایست وجه تضمین پرداخت کنند که با گذشت هر روز معاملاتی سود یا زیان آنها محاسبه شده و از حسابشان کسر یا به آن اضافه میشود. چنانچه زیان یک سمت به قدری باشد که وجه تضمین نتواند آن را پوشش دهد، اخطار شارژ مجدد وجه تضمین دریافت میکنند در غیر این صورت، با زیان از قرارداد آتی خارج میشوند و شخص دیگری در آن موقعیت جایگزین خواهد شد.

لیست قراردادهای اختیار معامله

برای مشاهده لیست قراردادهای اختیار معامله، میتوانید از دو روش زیر استفاده کنید:

- روش اول: به سایت tse.ir مراجعه کنید و در بخش اطلاعات بازار، سپس بخش اختیار معامله و پس از آن لیست نمادهای معاملاتی را انتخاب کنید. در این صفحه، لیست نمادهای فعال در بازار اختیار معامله سهام نمایش داده میشود.

- روش دوم: از طریق سامانه معاملاتی کارگزاری خود، به بخش اختیار معامله مراجعه کنید و لیست نمادهای فعال را مشاهده کنید.

بررسی قراردادهای اختیار معامله در سود

برای شناسایی قراردادهای اختیار معامله در سود، میتوانید به سایت tse.ir مراجعه کرده و در بخش «اطلاعات بازار»، وارد قسمت «اختیار معامله» شده و نمای بازار را انتخاب کنید. در این صفحه، نمادهای در سود با رنگ کرم مشخص شدهاند.

تسویه قرارداد اختیار معامله چگونه است؟

بر اساس دستورالعمل قرارداد اختیار معامله، تسویه قرارداد اختیار معامله به دو روش اصلی انجام میشود:

-

تسویه نقدی

در این روش، به جای تحویل فیزیکی دارایی پایه، اختلاف قیمت بین قیمت توافقی (قیمت اعمال) و قیمت بازار در تاریخ سررسید به صورت نقدی محاسبه و پرداخت میشود. این روش بیشتر در قراردادهای اختیار معاملهای که دارایی پایه آنها کالا نیست، مانند سهام یا شاخصهای بورس، استفاده میشود.

-

تسویه فیزیکی

در این روش، دارایی پایه قرارداد اختیار معامله به صورت فیزیکی بین خریدار و فروشنده منتقل میشود. خریدار اختیار خرید (Call Option) میتواند دارایی پایه را به قیمت توافقی خریداری کند و خریدار اختیار فروش (Put Option) میتواند دارایی پایه را به قیمت توافقی بفروشد. توجه داشته باشید، کسانی که قرارداد اختیار خرید را خریداری کردهاند و میخواهند در تاریخ سررسید، دارایی مورد نظر را به صورت فیزیکی تحویل بگیرند، باید مبلغی را که برای خرید آن دارایی در بازار تعیین شده است، در حساب خود واریز کنند. این مبلغ دقیقاً با استفاده از فرمول زیر مشخص میشود:

مبلغ کارمزد تسویه + (قیمت اعمال نماد x اندازه قرارداد x تعداد موقعیت)

خلاصه آنچه درباره قرارداد اختیار معامله گفته شد!

قرارداد اختیار معامله اوراق بهادار یا آپشن، یکی از ابزارهای پیشرفته و پرکاربرد در بازار سرمایه است که به عنوان یک ابزار مشتقه، امکانات و فرصتهای متنوعی را برای سرمایهگذاران فراهم میکند. این ابزار مالی، قرارداد بین خریدار و فروشندهای است که به خریدار حق (اما نه الزام) خرید یا فروش دارایی پایه با قیمت مشخص در آینده را میدهد. این ویژگی، اختیار معامله را به یک ابزار منعطف و جذاب برای مدیریت ریسک و سرمایهگذاری تبدیل کرده است.

اختیار معاملهها در دو نوع اصلی اختیار خرید (Call Option) و اختیار فروش (Put Option) وجود دارند. اختیار خرید به دارنده آن حق خرید دارایی پایه را میدهد، در حالی که اختیار فروش، حق فروش دارایی پایه را برای دارنده آن فراهم میکند. ارزش قرارداد اختیار معامله، به عواملی چون قیمت دارایی پایه، زمان باقیمانده تا سررسید و نوسانات بازار بستگی دارد.

تسویه قراردادهای اختیار معامله نیز به دو روش نقدی و فیزیکی انجام میشود. در تسویه نقدی، اختلاف قیمت بین قیمت توافقی و قیمت بازار در تاریخ سررسید به صورت نقدی تسویه میشود. در تسویه فیزیکی، دارایی پایه به صورت فیزیکی بین طرفین قرارداد منتقل میشود.

استفاده از اختیار معاملهها علاوه بر بازارهای مالی در مدیریت ریسک و پوشش سرمایهگذاریهای مختلف نیز کاربردهای فراوانی دارد. این ابزار مالی میتواند به سرمایهگذاران کمک کند تا از نوسانات بازار بهرهمند شوند و با استفاده از استراتژیهای مختلف، سود خود را افزایش دهند یا زیانهای احتمالی را کاهش دهند.

به طور کلی، قرارداد اختیار معامله با ارائه فرصتهای بینظیر برای سرمایهگذاری و مدیریت ریسک، یکی از مهمترین ابزارهای مالی در بازار سرمایه محسوب میشود. با این حال، پیچیدگیهای آن نیازمند آگاهی و آموزش مناسب است تا سرمایهگذاران بتوانند به درستی از این ابزار بهرهبرداری کنند و تصمیمات مالی هوشمندانهتری بگیرند.

سوالات متداول

اختیار معامله یکی از انواع قراردادهای مشتقه است و به دو نوع اختیار خرید (Call Option) و اختیار فروش (Put Option) تقسیم میشود.

سبک اعمال قراردادهای اختیار معامله دارای به دو نوع اروپایی و آمریکایی است.

اعمال اختیار معامله در نوع اروپایی، فقط در زمان سررسید آن مهیاست اما در نوع آمریکایی، اعمال اختیار معامله تا قبل از تاریخ سررسید نیز امکانپذیر است.

البته توجه داشته اشید که تمام قراردادهای اختیار معامله سهام در بازار سرمایه ایران از نوع اروپایی هستند.

قرارداد اختیار معامله، یکی از ابزارهای مالی انعطافپذیر است که به سرمایهگذاران امکان میدهد تا بدون الزام به خرید یا فروش دارایی، از نوسانات قیمت سود ببرند. این قراردادها به سرمایهگذاران اجازه میدهند تا ریسکهای خود را مدیریت کرده و در عین حال از پتانسیل سودآوری بهرهمند شوند. یکی از مزایای اصلی این قراردادها، امکان استفاده از اهرم مالی است که میتواند با سرمایهگذاری کمتر، بازدهی بیشتری ایجاد کند. همچنین، قراردادهای اختیار معامله میتوانند به عنوان ابزاری برای پوشش ریسک در مقابل نوسانات قیمت داراییها به کار روند و به سرمایهگذاران کمک کنند تا از کاهش یا افزایش غیرمنتظره قیمتها محافظت شوند.

2 دیدگاه برای این مطلب

اطلاعات خوبی بود. ایکاش مصداقی هم میفرمودید.من که خریدار هستم بعدا آنرا میفروشم. در هر دو مورد باید مبالغی بپردازم.اینها باید شفافتر بیان شود..

سلام وقتتون بخیر

ممنون از بازخوردتون. لطفا سوالتون رو واضحتر بفرمایین. درباره اختیار خرید یا اختیار فروش؟