صندوق درآمد ثابت چیست و چگونه سود پایدار میدهد؟

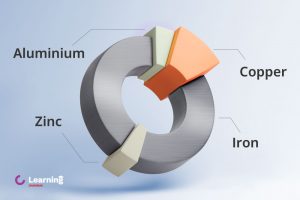

بنجامین گراهام، پدر سرمایهگذاری ارزشی، معتقد بود در بازارهای نامطمئن، هر سرمایهگذار باید بخشی از پرتفوی خود را به داراییهای درآمد ثابت اختصاص دهد. بر همین اساس، صندوق درآمد ثابت راهکاری مطمئن و کمریسک برای افرادی است که بهدنبال حفظ ارزش دارایی خود بدون پذیرش نوسانات بازار هستند. اما صندوق درآمد ثابت چیست، چه مزایایی دارد و چگونه میتوان از طریق آن به سودی پایدار دست یافت؟ اگر شما هم بهدنبال انتخابی منطقی و محتاطانه در دنیای سرمایهگذاری هستید، ادامه این مقاله از کاریزما لرنینگ را از دست ندهید. صندوق با درآمد ثابت چیست؟ بر اساس تعریف سایت مرجع اینوستوپدیا (Investopedia): «صندوق درآمد ثابت نوعی صندوق سرمایهگذاری است که بخش عمده داراییهای آن در اوراق بهادار با درآمد ثابت سرمایهگذاری میشود؛ ابزارهایی که سود مشخصی را در دورههای زمانی معین به سرمایهگذار پرداخت میکنند و در پایان دوره، اصل سرمایه نیز بازگردانده میشود. اوراق مشارکت دولتی، سپردههای بانکی و اوراق قرضه شرکتی از جمله داراییهای اصلی این صندوقها هستند. هدف اصلی این صندوقها، ارائه سودی پایدار و کاهش ریسک نوسانات بازار برای سرمایهگذاران است». فرض کنید سرمایه زیادی در اختیار دارید و تمایلی برای ریسک کردن و حضور در بازاری مانند بورس (یا سایر بازارها) ندارید. از طرفی، نگران کاهش ارزش پول خود نیز هستید. قطعاً افراد دیگری نیز شرایط مشابه شما را تجربه میکنند. در این شرایط، صندوقهای سرمایهگذاری و در راس آنها صندوق سرمایه گذاری درآمد ثابت بهترین راه حل برای شما است. این صندوقها ورود عموم افراد به بازار سرمایه را تسهیل میکنند. برای اینکه با مفهوم صندوق سرمایهگذاری بهتر و کاملتر آشنا شوید، پیشنهاد میکنیم مقالهی زیر را مطالعه کنید: عملکرد صندوق های درآمد ثابت به این صورت است که ابتدا این صندوقها تحت نظر شرکتها و گروههای مالی مانند گروه مالی کاریزما به جمعآوری سرمایه از سرمایهگذارها میپردازند. سپس مدیر صندوق، سبدی از داراییهای مختلف شامل اوراق مشارکت، اوراق اجاره، اسناد خزانه اسلامی و غیره که ریسک بسیار کمی دارند را تشکیل میدهد و روی این داراییها سرمایهگذاری میکند. به صلاحدید مدیر صندوق و کارشناسها، بخش بسیار کوچکی از دارایی این صندوقها نیز میتواند در سهام شرکتهای بورسی سرمایهگذاری شود. در نهایت، کارمزد کمی بابت مدیریت داراییهای صندوق از سرمایهگذارها گرفته میشود و بسته به نوع صندوق، سرمایهگذارها سود خود را دریافت میکنند. در ادامه با جزئیات پرداخت سود صندوقهای درآمد ثابت نیز بیشتر آشنا خواهیم شد. ویدیوی آشنایی با صندوق های درآمد ثابت اگر میخواهید مختصر و مفید با صندوق های درآمد ثابت آشنا شوید، ویدیوی زیر را مشاهده کنید: ترکیب دارایی های صندوق درآمد ثابت چیست؟ صندوقهای با درآمد ثابت از آنجایی که ریسک بسیار کمی (تقریباً برابر با صفر) دارند، بایستی از ترکیب دارایی مشخصی پیروی کنند. شما با مراجعه به امیدنامه و اساسنامه این صندوقها میتوانید حد نصاب ترکیب داراییهای صندوقهای درآمد ثابت را مشاهده کنید. معمولاً در صندوقهای درآمد ثابت با چنین ترکیبی از داراییها مواجه هستیم: ترکیب داراییهای صندوق درآمد ثابت همواره بهگونهای است که بیشترین بازدهی نصیب صندوق و سرمایهگذارها شود و در عین حال، ریسک تا حد ممکن پایین باشد. صندوق های درآمد ثابت چقدر سود میدهند؟ صندوقهای درآمد ثابت بخش زیادی از دارایی خود را به خرید اوراق خزانه اسلامی یا «اخزا» اختصاص میدهند. اخزا نوعی اوراق درآمد ثابت از نوع اوراق بدهی است که توسط دولت با هدف تامین نیازهای مالی منتشر میشود. از آنجایی که این اوراق ریسک تقریباً معادل با صفر دارند، نقش قابل توجهی در صندوقهای درآمد ثابت ایفا میکنند. پس میتوانیم اینطور نتیجه بگیریم که سود صندوق به نرخ اوراق خزانه اسلامی وابسته است. اگر بخواهیم آمار و اعداد را به میان بیاوریم و به محاسبه سود بپردازیم، سود اکثر صندوق های درآمد ثابت حداقل 30 درصد در سال است. البته این عدد ثابت نیست و تغییر میکند. در مطلبی جامع، نحوه محاسبه سود صندوق درآمد ثابت را توضیح دادهایم که پیشنهاد میکنیم این مطلب را مطالعه کنید. چگونه در صندوق درآمد ثابت سرمایه گذاری کنیم؟ نحوه سرمایه گذاری در صندوق درآمد ثابت به نوع صندوق مد نظر بستگی دارد و البته از دو حالت خارج نیست: خرید و فروش صندوق های درآمد ثابت قابل معامله در بورس صندوقهای قابل معامله در بورس (ETFها) دقیقاً مانند سهام معامله میشوند. نماد هر صندوق (برای مثال کارا) را در سامانههای معاملاتی مانند کارگزاری کاریزما جستجو کنید و صندوق را بخرید. خرید و فروش صندوق های درآمد ثابت صدور و ابطال اگر صندوق مد نظر شما از نوع صدور و ابطالی باشد، باید به سایت یا اپلیکیشن صندوق مراجعه و آن را خریداری کنید. مراجعه حضوری به شعب صندوق نیز امکانپذیر است، اما این کار مرسوم نیست. خرید صندوق های درآمد ثابت از طریق اپلیکیشن کاریزما یکی از سادهترین و سریعترین راههای سرمایهگذاری در صندوقهای درآمد ثابت، خرید صندوقها در اپلیکیشن کاریزما است. برای خرید صندوقها در اَپ کاریزما، مراحل زیر را طی کنید: ابتدا اپلیکیشن کاریزما را دانلود و نصب نمایید. بعد از ثبتنام، در بخش سرمایهگذاری، گزینه درآمد ثابت را انتخاب کنید. سپس مطابق تصویر زیر صندوق درآمد ثابت مد نظر خود را، برای مثال صندوق کارا، انتخاب کنید. با انتخاب صندوق مورد نظر، وارد صفحه آن صندوق میشوید. دکمه خرید را بزنید. نوبت به وارد کردن مبلغ مورد نظر جهت سرمایهگذاری میرسد. مبلغ را به ریال وارد کنید. تیک پذیرش شرایط خرید صندوق را بزنید تا مجدد با زدن دکمه خرید وارد درگاه پرداخت آنلاین شوید (تصویر زیر). با واریز وجه به حساب صندوق، فرآیند سرمایهگذاری شما کامل میشود. به همین آسانی میتوانید در صندوق درآمد ثابت سرمایهگذاری کنید. برای آشنایی بیشتر با فرآیند خرید و فروش صـندوقهای سـرمایهگذاری، پیشنهاد میکنیم مطلب زیر را حتماً مطالعه کنید تا سوالات و ابهامات شما برطرف شوند: تقسیم بندی صندوق های درآمد ثابت صندوقهای درآمد ثابت را میتوان بر اساس معیارهای مختلف دستهبندی کرد. اگر بخواهیم دستهبندی جامعی ارائه دهیم، میتوانیم صندوقها را بر اساس چهار معیار طبقهبندی کنیم. این چهار معیار عبارتاند از: بر اساس ترکیب دارایی بر اساس تقسیم سود بر اساس نوع معامله بر اساس کارکرد 1. صندوق های درآمد ثابت بر اساس ترکیب دارایی صندوقهای درآمد ثابت بر اساس ترکیب دارایی به دو نوع «عادی» و «نوع دوم» تقسیم میشوند. البته صندوقهای درآمد ثابت نوع دوم بیشتر در گذشته […]

صندوق طلا

صندوق طلا

صندوق درآمد ثابت

صندوق درآمد ثابت

صندوق اهرمی

صندوق اهرمی

سایر صندوقهای سرمایهگذاری

سایر صندوقهای سرمایهگذاری