پدر تحلیل تکنیکال و تئوری چارلز داو

پدر تحلیل تکنیکال و تئوری چارلز داو

ریشه علم تحلیل تکنیکال متعلق به صدها سال پیش می باشد و طبق بعضی از منابع تاریخی به نظر می رسد که علم تحلیل تکنیکال در قرن ۱۸ برای نخستین بار در ژاپن و توسط یک تاجر برنج به نام Homma Munehisa پدید امده است سپس در قرن ۱۹ در آمریکا “چارلز داو” در این زمینه شروع به فعالیت نمود و در حال حاضر او را پدر علم تحلیل تکنیکال نوین می دانند.تئوری داو یک چارچوب و یک سری مفاهیم در تحلیل تکنیکال است که از نوشتههای چارلز داو در مورد تئوریهای بازار برگرفته شده است. چارلز داو موسس و ویرایشگر «والاستریت ژورنال» بود. او به عنوان بخشی از شرکت کمک کرد که اولین شاخص سهام بورس با نام شاخص حمل و نقل Dow Jones (DJT) را بسازند و بعد از آن نیز شاخص دیگری با نام میانگین صنعتی Dow Jones (DJIA) را تولید کردند.داو هرگز تئوریهای خود را به صورت نوشته درنیاورد و هرگز از آنها به عنوان تئوری یاد نکرد؛ اما بسیاری از افراد از سرمقالههای او در وال استریت ژورنال بهره بردند.بعد از مرگ او یکی از دیگر نویسندگان وال استریت ژورنال با نام «ویلیام همیلتون» افکار و مقالههای او را در کنار هم جمعآوری کرده و چیزی را به وجود آورد که امروزه با نام تئوری داو میشناسیم.

شش بخش اصلی نظریه داو

۱– همه چیز در قیمت نهفته است:

نظریه داو برپایه فرضیه بازارهای کارآ (EMH) عمل می کند ، که می گوید قیمت یک دارایی شامل تمام اطلاعات موجود است (فراچارت: همه اطلاعات در قیمت نهفته است). به عبارت دیگر ، این رویکرد ضد نظریه مالی رفتاری است. درآمد بالقوه ، مزیت رقابتی ، شایستگی مدیریتی , … همه این عوامل و موارد دیگر در بازار قیمت گذاری شده و چکیده آن در قیمت ظهور می کند. حتی اگر افراد تمام این عوامل یا این جزئیات را نشناسند. در بیان دقیق تر این نظریه ، حتی رویدادهای آینده نیز در غالب ریسک موجود بیان شده و شناخته میشوند.

2- سه نوع روند اصلی در بازار وجود دارد:

روندهای اصلی: بازارها روندهای اصلی را تجربه می کنند که یک سال یا بیشتر طول می کشد ، مانند بازار گاوی یا خرسی. در روندهای گسترده تر .

روند های ثانویه: آنها روندهای ثانویه را نیز تجربه می کنند ، که اغلب بلعکس روند اصلی کار می کنند ، مانند عقب نشینی در بازار گاوی یا یک رالی افزایشی در بازار خرسی. این روند ثانویه از سه هفته تا سه ماه ادامه دارد.

روند های جزئی: سرانجام ، روندهای جزئی (نوسانات کم) وجود دارد که کمتر از سه هفته طول میکشد ، که اکثرا سر و صدای زیادی دارند.

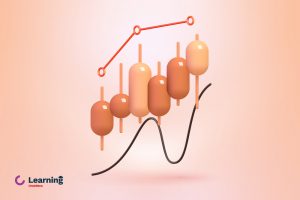

3- روندهای اصلی دارای سه مرحله هستند:

طبق تئوری داو ، روند اصلی از سه مرحله تشکیل شده است. که در یک بازار گاوی مراحل آنرا برای شما تشریح می کنیم:

انباشت:

با لغاتی چون تراکم یا تمرکز یا جمع آوری هم معرفی می شود. و به مرحله آغازین شکل گیری روند گفته می شود. جایی که مردم عوام هنوز به دیده شک به تغییر جهت قیمت ها نگاه می کنند در این مرحله افراد تیز بین یا کسانی که از اخبار و رانت های پشت پرده اطلاع دارند اقدام به خرید و جمع آوری سهام های خود می کنند. اگر با امواج الیوت بخواهیم به داستان نگاه کنیم همان موج یک الیوت است که روند در حال شکل گیری می باشد.

حرکت بزرگ:

قیمت ها سریع رشد می کنند و اخبار مثبت بیشتر نمایان می شود و سرمایه گذاران بیشتری اقدام به خرید می کنند.

توزیع:

از واژه تخلیه هم استفاده می شود، در این بخش از روند اخبار مثبت به اوج خود می رسند و رسانه ها و روزنامه ها دائم از بهبود اوضاع اقتصادی صحبت می کنند در این حالت همراهی عوام بیشتر به چشم می خورد. و قیمت ها باز هم بالا تر می روند از لحاظ امواج الیوتی اکنون در موج پنج هستیم یعنی در انتهای سیکل حرکتی قیمت ها. افراد تیزبنی که در مرحله انباشت و در زمانی که همه ناامید بودند اقدام به خرید کرده بودند اکنون کم کم خرید های خود را نقد می کنند و از بازار خارج می شوند پس مرحله توزیع با تخلیه سهام های بزرگان بازار همراه هست.

4- شاخص ها باید یکدیگر را تأیید کنند:

برای ایجاد یک روند ، شاخص های فرض شده داو یا میانگین های بازار باید یکدیگر را تأیید کنند. این بدان معنی است که سیگنالهایی که در یک شاخص رخ می دهند باید با سیگنالها در شاخص های دیگر مطابقت داشته باشند. اگر یک شاخص ، مانند میانگین صنعتی داو جونز ، روند صعودی اولیه جدید را تأیید کند ، اما شاخص دیگر در روند نزولی اولیه قرار دارد ، معامله گران نباید تصور کنند که روند جدیدی آغاز شده است.داو از دو شاخصی که او و شرکایش اختراع کرده اند استفاده میکرد. شاخص صنعتی داو جونز (DJIA) و شاخص حمل و نقل داو جونز (DJTA) .با استفاده از این فرض که اگر شرایط تجارت در عمل سالم باشد ، با افزایش DJIA میانگین صنعتی داو جونز و افزایش شاخص های صنعت باعث خواهد شد میزان حمل نقل بار در صنایع افزایش یابد وراهآهن از جابجایی باری که این فعالیت تجاری مورد نیاز دارد سود خواهد برد که باعث افزایش شاخص حمل و نقل داو جونز خواهد شد. اگر شاخص صنعتی داو جونزدر حال افزایش بود اما شاخص راه آهن ثابت بود ، احتمالاً روند پایدار نخواهد بود. این بدان معنا است که : اگر راه آهن سودآور باشد اما بازار در حال رکود باشد ، روند مشخصی در بازار وجود ندارد.

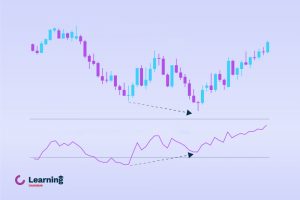

5- حجم باید روند را تأیید کند:

اگر قیمت در جهت روند اصلی حرکت افزایش یابد حجم نیز باید مطابق حرکت روند اصلی افزایش یابد و اگر حجم در آن کاهش یابد ، حجم کم نشانگر ضعف در روند است. به عنوان مثال ، در بازار گاوی ، با بالا رفتن قیمت ، باید حجم آن نیز افزایش یابد.

۶– روندها تا زمانی که واژگونی واضح رخ ندهد ادامه دارد:

وارونگی در روندهای اولیه با روند ثانویه اشتباه گرفته می شود. تعیین اینکه آیا صعود در بازار خرسی تغیییر روند است یا یک اصلاح (روند ثانویه) کار بسیار سختی است . تئوری داو از احتیاط حمایت می کند و اصرار دارد که یک وارونگی احتمالی تا زمانی که تأیید نشود را نباید پذیرفت.به زبان دیگر روند ها علاقه دارند مسیر حرکتی خود را حفظ کنند مگر اینکه موانعی بر سر این حرکت ایجاد شود.