تعریف چرخه های زمانی بورس

تعریف چرخه های زمانی بورس

چرخه ها:

موثرترين كتاب درباره ي چرخه ها توسط ادوارد ووي يكي از پيشگامان تحليل چرخه،همراه با اوجي ماندينو به نام چرخه ها نيروهاي شگفت انگيز آغاز گر رخدادها نوشته شده است. از ميان چرخه هاي صد ساله و گاهاً هزار ساله هزاران چرخه ي مجزا از هم تفكيك شده اند. مثلاً چرخه ي فراواني ماهي قزل آلا در درياي آتلانتيك 96 ساله است و چرخه ي جنگ هاي بين المللي از سال 1415 تا 1930 حدود 22.20سال مي باشد ميانگين چرخه ي خورشيد گرفتگي از سال 1527 نزديك 11.11 سال است. چرخه هاي اقتصادي متعددي شامل چرخه ي 18.33 سال در رونق بازار مسكن و 9.2 سال در بازار سرمايه وجود دارد. دو نتيجه ي شگفت انگيزي توسط دووي مطرح شد.اول اينكه بسياري از چرخه هايي كه به صورت پديده هاي مجزا از هم ظاهر مي شوند، دوره هاي زماني يكساني دارند.او ليستي از 37 پديده ي مختلف را كه داراي چرخه هاي 96 ساله هستند را مثال زد كه شام فراواني هزار پا در نيو جرسي، كرك صحرايي در كانادا، وسعت زمين هاي گندم در آمريكا و قيمت هاي پارچه كتان درآمريكا مي باشد.چرا اين پديده ها بي ارتباط داراي چرخه هاي زماني يكسان هستند؟ كشف دوم او اين بود كه اين پديده هاي داراي چرخه هاي يكسان هماهنگ نيز هستند يعني اينكه همزمان با هم رخ مي دهند. يكي از قديمي ترين و معتبر ترين موسسات تحقيقاتي بر روي چرخه ها مجله اي با نام چرخه ها را شامل،تحقيقات انجام شده بر روي چرخه ها در عرصه هاي مختلف از جمله اقتصاد و تجارت منتشر مي كند. همچنين اين موسسه پروژه هاي مربوط به چرخه را كه براي تحليل گران چرخه اي براي بازار سرمايه بازارو كالا و بازار مسكن و اقتصاد كاربرد دارد به صورت ماهانه منتشر مي كند.

اصول چرخه:

چهار اصل از مهمترين اصول زير بنايي چرخه حاصل جمع،هماهنگي،همزماني و تناسب مي باشد. اصل حاصل جمع به اين معناست كه حركات قيمت ،حاصل جمع تمام چرخه هاي فعال است.از ديد نظريه ي چرخه، الگوهاي قيمتي از برهمكنش دو يا چند چرخه تشكيل مي شود. اصل حاصل جمع بينش خوبي در مورد منطق پيش بيني چرخه اي به ما مي دهد. فرض كنيد كه همه ي فعاليت هاي قيمت حاصل جمع ارتفاع چرخه هاي مختلف است. و نيز فرض كنيد هر كدام از چرخه ها را بتوان جداسازي واندازه گيري كرد و باز هم فرض كنيد كه هر كدام از اين چرخه ها در ادامه به نوسانشان ادامه خواهند داد. سپس از تكرار اين چرخه ها و جمع مجدد آنها روند آتي قيمت را مي توان به دست آورد. اصل هارموني به سادگي بيان مي كند كه موج هاي مجاور معمولاًبا اعداد كوچك رند به يكديگر مربوط هستند. معمولاً اين عدد دو مي باشد. براي مثال اگر چرخه ي 20 روزه اي موجود باشد، چرخه ي كوتاه تر بعد از آن معمولاً نصف طول آن را خواهد داشت يعني 10 روزه و همچنين چرخه ي بزرگتر بعدي 40 روزه خواهد بود. اصل همزماني اشاره دارد به تمايل شديد موج هاي داراي طول يكسان براي رسيدن به كف (نقطه ي پائيني يا حفره) به صورت همزمان.

اصل تغيير پذيري و صوري بودن اسمي بودن:

دو اصل ديگر مربوط به چرخه وجود دارد كه رفتار آن را به صورت عمومي تري توضيح مي دهد: اصول تغيير پذيري و صوري بودن (اسمي بودن) نام دارند. اصل تغيير پذيري: همانطور كه اسم آن پيداست در حقيقت به اين موضوع اشاره دارد كه تمام ديگر اصول چرخه اي كه قبلاً ذكر شد(جمع زني،هارموني، همزماني و تناسب)تنها يك گرايش قوي هستند ولي يك قانون محكم و حتمي نيستند. در جهان واقعي نيز تغييرپذيري ها معمولاً رخ مي دهند. اصل صوري بودن: بر اساس اين قضيه است كه عليرغم تفاوت هايي كه در بازارهاي مختلف وجود دارند و باعث به وجود آمدن تغيير پذيري در اجراي اصول چرخه اي مي شوند به نظر مي رسد كه يك مجموعه از هماهنگي هاي صوري يا اسمي بر بازار تاثير مي گذارند.

چگونه مفاهيم چرخه به درك تكنيك هاي نموداري كمك مي كنند:

هارست از طريق كاربرد چرخه ها تشكيل الگوهاي سقف دوقلو،مثلث ها، پرچم ها وپرچم هاي سه گوش را توضيح داده است. براي مثال الگوي v شكل سقف و كف هنگامي رخ ميدهد كه يك چرخه ي متوسط همزمان با چرخه هاي بزرگتر و كوچكتر بعد از خود چرخش كند. هارست همچنين عنوان مي كند كه ميانگين هاي متحرك چنانچه طولشان با طول چرخه هاي مهم هماهنگ باشد مفيدتر واقع مي شوند

چرخه هاي حاكم:

چرخه هاي مختلفي وجود دارد كه بازارهاي مالي را تحت تاثير قرار مي دهد. تنها گونه هايي كه كه براي پيش بيني بازار ارزشمند هستند، چرخه هاي حاكم نام دارند كه تاثير قوي بر قيمت دارند و مي توان آنها را به راحتي تشخيص داد. بازارهاي سلف حداقل پنج چرخه ي حاكم دارند.در كاربرد نمودارهاي بلند مدت تاكيد شد كه تمام تحليل هاي تكنيكي بايستي با بررسي نمودارهاي بلند مدت آغاز شده و رفته رفته به سمت نمودارهاي كوتاه مدت پيش روند. اين اصل در بررسي چرخه ها نيز درست است. روش صحيح تحليل اين است كه ابتدا به بررسي چرخه هاي حاكم بلند مدت كه حتي ممكن است چندين ساله باشد پرداخته و سپس با بررسي چرخه هاي متوسط كه طول دوره ي آنها از چندماه تا چند هفته است به بررسي ادامه مي دهيم. در آخر به بررسي چرخه هاي كوتاه مدت از چند روز تا چند ساعت طول دوره دارند بپردازيم كه با استفاده از آنها مي توان زمان ورود و خروج به بازار را تنظيم كرده و همچنين براي تاييد نقاط چرخش در چرخه هاي بلندتر مورد استفاده قرار داد.

طبقه بندي چرخه ها:

طبقه بندي عمومي چرخه ها به اين صورت است: چرخه هاي بلند مدت(دو یا چند ساله) چرخه هاي فصلي (يكساله) چرخه هاي ابتدايي يا متوسط(9تا26 هفته) و چرخه هاي معاملاتي (4 هفته) چرخه ي معاملاتي به دو چرخه ي كوچكتر آلفا و بتا تقسيم مي شود كه به طور ميانگين هر كدام داراي طول دوره ي 2 هفته اي هستند.

چرخه ي كندراتيف:

در عمل گاهاً با چرخه هايي با دوره هاي بلندمدت تر نيز برخورد مي كنيم. يكي از معرو ف ترين آنها چرخه ي حدوداً 54 ساله ي كندراتيف است. اين چرخه ي بزرگ اقتصادي در سال 1920 توسط اقتصاددان روسي به نام نيكولاي كندراتيف كشف شد و به نظر مي رسد كه تاثير مهمي بر قيمت هاي انواع كالاها و اوراق بهادار دارد در اين چرخه ي 54 ساله در نرخ هاي بهره، مس،كتان،گندم،بازار سرمايه و بازارهاي عمده فروشي كالا مشخص شده است.در انگلستان از سال 1789 از اين چرخه به عنوان عاملي در بازارهاي كالا ،توليد شمش -آهن و دستمزد كارگران كشاورزي استفاده مي شود. چرخه ي كندراتيف در سالهاي اخير تبديل به يك مطلب عمومي در مباحث اقتصادي شده است. آخرين نقطه ي سقف در سال 1920 رخ داده است و نقطه ي سقف بعدي مدت زيادي است كه به تاخير افتاده. كندراتيف خودش ارزش بسيار زيادي براي نگرش خود به اين چرخه ي اقتصاد سرمايه قايل شده است.

تركيب طول دوره ي چرخه ها:

طبق قانون كلي چرخه هاي بلند مدت و فصلي، روند بزرگ بازار را مشخص مي كنند. روشن است كه اگر چرخه ي دو ساله اي در كف باشد انتظار مي رود كه حداقل پس از يك سال به اندازه ي فاصله ي سقف تا كف آن ادامه پيدا كند. بنابراين چرخه ي بلند مدت تاثير بزرگي در جهت بازار دارد. بازارها همچنين الگوهاي فصلي يك ساله دارند به اين معني كه تمايل به صعود يا نزول در زمان هاي خاصي از سال دارند. براي مثال بازارهاي حبوبات در زمان درو كردن محصولات به نقطه ي كف رسيده و از آن پس شروع به صعودي مي كنند. حركات فصلي يا موسمي اغلب تا ماه ها به طول مي انجامد. چرخه هاي ابتدايي هفتگي براي انجام معامله مفيدتر مي باشند. چرخه هاي 3تا6 ماهه معادل روندهاي متوسط هستند و عموماً مشخص مي كنند كه كدام سمت از بازار براي معامله مناسب است. چرخه ي كوچكتر بعدي يعني چرخه ي چهار هفته اي براي به دست آوردن نقاط ورود يا خروج در جهت روند كوتاه مدت به كار مي رود. اگر روند كوتاه مدت، صعودي باشد نقاط كف يا حفره ي چرخه براي خريد مورد استفاده قرار گيرند. اگر روند كوتاه مدت نزولي باشد نقاط قله يا سقف در چرخه براي فروش به كار ي روند. چرخه هاي 10 روزه ي آلفا و بتا براي تنظيمات بهتر به كار مي روند.

اهميت روند:

اين نكته كه مي بايست در جهت روند معامله كرد در تمام بخش هاي تحليل تكنيكي مورد تاكيد است.دانستيم كه اگر روند ميان مدت صعودي باشد و روند كوتاه مدت نزولي آنگاه در زمان وقوع حفره هاي كوتاه مدت مي توان اقدام به خريد نمود و بالعكس در نقاط سقف مي توان فروش انجام داد.با توجه به نظريه ي موج اليوت حركت پنج موج تنها در جهت روند بزرگتر بعدي رخ مي دهد. بنابراين هنگامي كه از روند كوتاه مدت براي تنظيم هدف ها استفاده مي شود لازم است كه ابتدا جهت روند بزرگتر مشخص شود و در جهت آن معامله انجام شود. اين مفاهيم در چرخه ها نيز كاملاً درست هستند. روند هر چرخه در جهت روند بزرگتر همان چرخه تعيين مي شود. به بيان ديگر هنگامي كه روند بزرگتربرقرار شد روند كوچكتر بعد از آن شناسايي شده است.

چرخه 28 روزه در بازارهاي كالا:

يكي از مهمترين چرخه هاي كوتاه مدت كه بر اكثر بازارهاي كالا تاثير گذار است چرخه ي 28 روزه مي باشد. به بيان ديگر، اكثربازارهاي كالا گرايش به تشكيل چرخه ي كوتاه مدت چهار هفته اي دارند.يك توضيح احتمالي براي اين مسئله مي تواند گرايش چرخه اي قوي تمام بازارهاي كالا به داشتن چرخه ي ماهانه باشد. بورتون چرخه ي 28 روزه را در سال 1930 در بازار گندم مورد بررسي قرار داد و به اين نتيجه رسيد كه گذشت هر ماه تاثير زيادي در نقاط چرخش بازار مي گذارد.از نظر او مي بايست گندم را در ماه كامل خريد و در ماه جديد فروخت. البته بورتون اعتراف كرد كه تاثير ماهانه چندان قوي نيست و مي تواند تحت تاثير چرخه هاي بزرگتر يا خبرهاي مهم باطل شود. به هر حال چرخه هاي ماهانه چه وجود داشته باشند و چه نداشته باشند وجود ميانگين 28 روزه ثابت شده و بسياري از شاخص هاي كوتاه مدت و سيستم هاي معامله بر اساس آن عمل مي كنند. اول از همه چرخه ي 28 روزه براساس تقويم روزانه بنا شده است كه در روزهاي كاري يك ماه به 20 روز تبديل مي شود. مي دانيم كه بسياري از شاخص هاي رايج مثل ميانگين هاي متحرك، نوسانگرها و قانون هاي هفتگي براساس عدد 20 بهتر عمل مي كند و به صورت هارمونیک به چرخه های کوچکتر یعنی 10 و5 هم مربوط می شوند. میانگین متحرک های 5 -10-20 روزه به صورت گسترده همراه با مشتقات آنها یعنی 4- 9 -18 به کار می روند. خیلی از معامله گران با میانگین متحرک های 10 و 40 روزه کار می کنند و رقم 40 یک چرخه ی بزرگتر است که به صورت هارمونیک با 20 مربوط می شود. شناخت چرخه ی چهار هفته ای دید بهتری برای درک اهمیت این عدد (28 روز)به دست می دهد و همچنین به درک علت اینکه چرا قانون چهار هفته ای سالهاست که به خوبی عمل می کند کمک می کند . زمانی که بازار از نقطه ی بالایی چهارهفته ای قبل بالاتر رود منطق چرخه به ما اعلام می کند که حداقل چرخه ی بزرگتر بعدی (چرخه ی هشت هفته ای) در کف قرار گرفته است و به سمت بالا چرخش می نماید.

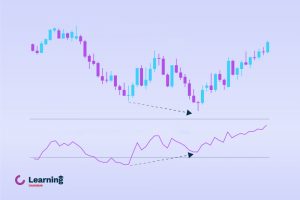

حرکت انتقالی به چپ و راست:

حرکت انتقالی یکی از مفاهیم و جنبه های بسیار مفید تحلیل چرخه می باشد. حرکت انتقالی به چپ یا راست در حقیقت همان تغییر مکان قله های چرخه به سمت چپ یا راست نسبت به نقطه میانی چرخه است. برای مثال چرخه ی 20 روزه از نقاط پائینی یا حفره های اندازه گیری می شود و در نتیجه قله ی ایده آل باید 10 روز بعد از شروع چرخه رخ دهد که این 10 روز صعودی با 10 روز نزولی بعد همراه خواهد بود. قله های ایده آل به ندرت رخ می دهند . اکثر جابه جایی ها و تغییرات در چرخه ها در قله ها دیده می شود نه حفره ها به همین دلیل است که حفره ها قابل اطمینان تر هستند و برای محاسبه طول چرخه به کار می روند. قله های چرخه به نحو دیگری عمل می کنند و وابسته به روند بزرگتر بعدی می باشند. اگر روند صعودی باشد قله ی چرخه به سمت راست نقطه ی میانی تغییر مکان می دهد و اگر روندبزرگتر نزولی باشد قله ی چرخه به سمت چپ نقطه ی میانی تغییر مکان می دهد . می توان این طور نتیجه گرفت که حرکت انتقالی به راست نشانگر افزایشی بودن بازار و حرکت انتقالی به چپ نشانگر کاهشی بودن بازار است. نکته ای که باید به آن اشاره کرد این است که در روند صعودی قیمت زمان بیشتری را برای صعود نسبت به نزول مصرف می کند و در روند نزولی قیمت زمان بیشتری را برای نزول نسبت به صعود مصرف می کند. آیا این تعریف مقدماتی یک روند نیست؟ تنها تفاوت این است که به جای قیمت درباره ی زمان صحبت کردیم.

چگونه چرخه ها را مجزا کنیم:

در بررسی چرخه های موثر بر بازار لازم است که ابتدا هر چرخه را مجزا کنیم. راه های مختلفی برای انجام این کار وجود دارد. ساده ترین آن مشاهده ی ظاهری است. برای مثال در بررسی نمودار میله ای روزانه تشخیص نقاط سقف و کف به سادگی امکان پذیر است. با محاسبه ی میانگین دوره ی زمانی بین سقف و کف های چرخه ای می توان متوسط طول دوره را تعیین کرد. ابزاری برای ساده سازی این کار وجود دارد به نام چرخه یاب هرلیچ که به نام مخترع آن نامیده شده. این چرخه یاب مانند یک آکاردئون است که می تواند در نمودار قیمت برای مشاهده ی ظاهری به کار رود . فاصله ی بین نقاط می تواند مساوی یا منبسط شده یا کوتاه باشد. با رسم کردن فاصله ی بین دو نقطه ی کف چرخه چنانچه نقاط کف دیگری با همان طول وجود داشته باشد قابل مشاهده خواهد بود. اسم این سیستم از نظر نرم افزاری پیش بینی گرچرخه ی هرلیچ می باشد. کامپیوترها می توانند برای یافتن چرخه ها با استفاده از مشاهده ی ظاهری کمک کنند. کاربر ابتدا باید نمودار قیمت را در صفحه قرار دهد. قدم بعدی این است که نقطه ی مهم کف را در نمودار به عنوان نقطه ی شروع مشخص کند هنگامی که این عمل انجام شد خطوط عمودی یا (کمان ها) هر 10 روز ظاهر می شوند. دوره ی چرخه می تواند طولانی تر یا کوتاه تر شده و به چپ یا راست حرکت کند تا چرخه ی درست مناسب با نمودار را پیدا کند.

چرخه های موسمی:

همه ی بازارها تا حدی تحت تاثیر چرخه های موسمی سالیانه قرار دارند. چرخه ی موسمی گرایش برای حرکت در جهت معینی در زمان های خاصی از سال است. در بازارهای حبوبات در مواقع درو کردن محصول قیمت به پائین ترین سطح می رسد که این به دلیل فراوانی محصول و عرضه ی زیاد آن است. برای مثال در بازارهای حبوبات اکثر سقف های موسمی بین ماه های آوریل و ژوئن رخ می دهد و اکثر کف های موسمی بین آگوست و اکتبر اتفاق می افتد. یکی از معروفترین الگوهای موسمی الگوی موسمی الگوی شکست فوریه یعنی زمانی است که قیمت های حبوبات از دسامبر یا ژانویه تا ماه فوریه سقوط می کند. علت وقوع سقف و کف های موسمی در بازارهای کشاورزی روشن است اما تمام بازارها الگوهای موسمی را تجربه می کنند.برای مثال مس در ماه های ژانویه و فوریه روند صعودی قوی را نشان می دهد و گرایش به رسیدن به سقف در ماه مارس یا آوریل دارد نقره در ژانویه قیمت پائین ودر مارس قیمت بالایی دارد. طلا گرایش زیادی به رسیدن به کف در ماه آگوست دارد. مواد پتروشیمی در ماه اکتبر به سقف می رسند و معمولاً تا بعد از زمستان به کف نمی رسند.بازارهای مالی نیز دارای الگوهای فصلی هستند. دلار آمریکا در ماه ژانویه گرایش به رسیدن به کف دارد. اوراق قرضه ی خزانه معمولاً در ماه ژانویه به بالاترین قیمت می رسد و در کل می توان گفت که معمولاً در شش ماه اول سال ضعیف و در شش ماهه ی دوم قوی می باشد.

چرخه های بازار سرمایه:

آیا می دانستید که قویترین دوره ی سه ماهه در بازار سرمایه از نوامبر تا ژانویه است؟ بعد از آن فوریه ضعیف تر است و بعد از آن در ماه های مارس و آوریل بازار مجدداً تقویت می شود. در ماه ژوئن بازار معمولاً آرام است و در ماه جولای بازار مجدداً تقویت می شود(شروع رالی صعودی سنتی تابستان)ضعیف ترین ماه سال سپتامبر است و قویترین ماه سال دسامبر می باشد(که با رالی صعودی معروف سانتا کلاوس بعد از کریسمس پایان می یابد). این اطلاعات و تمام اطلاعات درباره ی چرخه های بازار سرمایه را می توان در سالنامه ی هرلیچ پیدا کرد. البته ولی دقیقا در ایران هم به همین صورت می توان بازار را به دوره ها و چرخه های زمانی تقسیم نمود به صورت کلی در بازار سهام ایران 6 ماهه اول سال بازار تقویت می شود و در شش ماهه دوم ضعیف می باشد ولی با کمی دقت می توان این دو چرخه را به چرخه های کوچکتر تقسیم نمود.

چرخه ی ریاست جمهوری:

یکی دیگر از چرخه های معروفی که بر رفتار بازار سرمایه تاثیر گذار است چرخه ی چهارساله می باشد که چرخه ی ریاست جمهوری نیز خوانده می شود به این دلیل که همزمان با دوره ی انتخابات ریاست جمهوری رخ می دهد. سال انتخابات معمولاً سال پربازده ای می باشد.سال های پس از انتخابات یعنی سال های دوم و سوم معمولاً کم بازده هستند. سال قبل از انتخابات یعنی سال چهارم معمولاً پر بازده است. بر اساس سالنامه ی هرلیچ سالهای انتخابات از سال 1904 تا کنون به طور متوسط 224% بازده داشته سال های پس از انتخابات یعنی سال های دوم و سوم معادل 63% و سال قبل از انتخابات 217% بازده داشته است

تحلیل بیشترین بی نظمی طیفی:

این عقیده که طول دوره ی چرخه ها ثابت نیست با جستجوی چرخه های واقعی در هر بازاری تداخل دارد. به بیان دیگر آنها در طول زمان در حال تغییر هستند. چرخه ای که ماه پیش رخ داده ممکن است این ماه اتفاق نیافتد. در کتاب MESA and Trading Market Cycles جان اهلرز از روش ایستایی یا تحلیل بیشترین بی نظمی طیفی (MESA) استفاده کرده است. اهلرز یک روش مفید را توضیح داده است که به خوبی چرخه های با طول دوره ی نسبتاً کوتاه را اندازه گیری می کند. این روش به شدت مورد توجه معامله گران کوتاه مدت قرار دارد. اهلرز همچنین روش بهینه سازی طول زمان میانگین متحرک ها و اسیلاتورها را با استفاده از چرخه ها توضیح داده است. یافتن چرخه ها به تنظیم مداوم ابزارهای تکنیکی به منظور ایجاد تناسب با شرایط بازار کمک می کند.