مقایسه صندوق اهرم و تضمین؛ کدام را انتخاب کنیم؟

صندوقهای اهرم و تضمین اصل سرمایه بهعنوان دو ابزار مالی نسبتاً جدید توانستهاند بهخوبی نظر سرمایهگذاران بسیاری را به خود جلب کنند. اگرچه تفاوتهای بسیاری بین صندوق اهرم و تضمین وجود دارد، اما مقایسه صندوق اهرم و تضمین کار پیچیدهای نیست. در این مقاله از کاریزما لرنینگ قصد داریم به بررسی تفاوت صندوق اهرم و تضمین و ویژگیهای این دو صندوق پرطرفدار بپردازیم.

هر دو صندوق جزو صندوق های سرمایه گذاری گروه مالی کاریزما هستند و طرفداران خاص خود را دارند و کل ارزش خالص داراییهای این دو صندوق بیش از 12 هزار میلیارد تومان است.

بهطور کلی صندوق تضمین یک گزینه کمریسک برای سرمایهگذارانی است که به دنبال حفظ اصل سرمایه خود همراه با کسب سود معقول هستند. این صندوق با بهرهگیری از استراتژیهای محافظهکارانه، امنیت بالاتری را ارائه میدهد و برای افرادی مناسب است که ریسکپذیری کمتری دارند. در مقابل، صندوق اهرم برای سرمایهگذارانی طراحی شده که ریسکپذیری بیشتری دارند و به دنبال کسب بازده بالاتر از طریق استفاده از اهرمهای مالی هستند.

انتخاب بین این دو صندوق به سطح ریسکپذیری و اهداف مالی شما بستگی دارد؛ اگر امنیت و ثبات برایتان اولویت دارد، صندوق تضمین اصل سرمایه مناسبتر است، اما اگر به دنبال سودهای بالاتر و پذیرش ریسک بیشتر هستید، صندوق اهرم گزینه بهتری خواهد بود. پیشنهاد میکنیم مطلب زیر را مطالعه کنید تا دید کاملی نسبت به صندوقهای مختلف کاریزما داشته باشید:

مقایسه صندوق اهرم و تضمین

صندوق تضمین اصل سرمایه، نوعی صندوق سرمایهگذاری مختلط است که اصل سرمایه سرمایهگذاران را در برابر کاهش ارزش ناشی از نوسانات بازار ضمانت میکند. این صندوق حداقل 30 و حداکثر 70 درصد از داراییهای خود را در سهام شرکتها و مابقی را در اوراق با درآمد ثابت سرمایهگذاری میکند.

در مقابل صندوق اهرم را داریم که یک نوع صندوق سهامی است و دو نوع واحد سرمایهگذاری دارد. افرادی که قصد دارند با پذیرش ریسک بیشتر وارد بازار سهام شوند، این امکان را دارند که با بهرهگیری از مزایای مختلف اعم از مدیریت حرفهای و نقدشوندگی بالا، از ویژگی اهرم نیز بهرهمند شوند. صندوقهای اهرمی دارای دو نوع واحد عادی و ممتاز هستند و نیازهای دو گروه از سرمایهگذاران با دو هدف و رویکرد متفاوت را برطرف میکنند.

1. مقایسه صندوق اهرم و تضمین در واحدهای عادی

واحدهای عادی صندوق تضمین کاریزما، همان واحدهایی هستند که اصل سرمایه آنها تضمین میشود و این تضمین را واحدهای ممتاز صندوق تضمین، بهواسطه دریافت کارمزد از رشد دارایی واحدهای عادی انجام میدهند.

واحدهای عادی صندوق تضمین، صرفاً اصل سرمایه افراد سرمایهگذار را به شرط ماندگاری سه ماهه، تضمین میکند و در صورت رشد داراییهای صندوق، ارزش واحدهای عادی نیز افزایش یافته و میتوانند از رشد بازار استفاده کنند. توجه داشته باشید که بازدهی واحدهای عادی، به دلیل کسر کارمزدهایی که برای تضمین اصل سرمایه، به واحدهای ممتاز تعلق میگیرد، اندکی کمتر از واحدهای ممتاز خواهد بود.

در واقع میزان بازدهی واحدهای عادی صندوق تضمین بستگی به نحوه کارکرد و بازدهی صندوق مختلط تضمین دارد و سود ثابتی به آن تعلق نمیگیرد. بلکه سرمایهگذارانی که روی این واحد سرمایهگذاری میکنند، ضمن بهرهمندی از مزایای یک صندوق مختلط، ریسک کاهش ارزش سرمایه اولیه خود را نیز حذف خواهند کرد.

واحدهای عادی صندوق اهرمی، همان واحدهایی هستند که دارایی خود را بهعنوان اعتبار به واحدهای ممتاز میدهند تا آن واحدها بتواند با ابزار اهرم در سهام سرمایهگذاری کند. در ازای این کار، یک سرمایهگذاری مطمئن و بدون ریسک، با بازدهی سالانه 30 الی 31 درصد خواهند داشت. در واقع، واحدهای عادی صندوق اهرم مانند یک صندوق درآمد ثابت عمل میکنند، با این تفاوت که سود آنها، از سمت دارایی واحدهای ممتاز تضمین شده و حداقل بازدهی آن 30 و حداکثر بازدهی 31 درصد است.

2. تفاوت صندوق اهرم و تضمین در واحدهای ممتاز

واحدهای ممتاز صندوق تضمین کاریزما (ضمان)، اصل سرمایه واحدهای عادی را تضمین میکنند و به همین دلیل، در صورت رشد بازار، از سود حاصلشده برای دارندگان واحدهای عادی، بهصورت پلکانی کارمزد دریافت میکنند. بنابراین بازدهی این واحدها به نحوه فعالیت صندوق تضمین بستگی داشته و در بازارهای صعودی میتوانند بیشتر از بازدهی داراییهای صندوق، بازدهی کسب کنند.

واحدهای ممتاز صندوق اهرمی کاریزما، داراییهای واحدهای عادی را بهعنوان اعتبار دریافت میکنند و میتوانند بهصورت اهرمی در بازار سهام سود کسب کنند. اما به دلیل دریافت این اعتبار، تضمین میکنند که به واحدهای عادی سود قطعی پرداخت کنند. این سود بین 30 تا 31 درصد بهصورت سالانه است.

میزان ریسک واحدهای ممتاز صندوق اهرمی بسیار زیاد است؛ به این دلیل که در روندهای نزولی، علاوه بر زیان خود صندوق، به دلیل الزام بر پرداخت سود ثابت به دارندگان واحدهای عادی، زیان واحدهای ممتاز افزایش خواهد یافت. اما از سوی دیگر، در صورت رشد بازار، دارندگان واحدهای ممتاز به دلیل بهرهمندی از ابزار اهرم، سود بیشتری از سایر صندوقهای اهرمی کسب خواهند کرد.

3. مقایسه صندوق اهرم و تضمین در حداقل مبلغ سرمایهگذاری

حداقل مبلغ سرمایهگذاری در واحدهای عادی هر دو صندوق، بهاندازهی مبلغ خرید یک واحد است. همچنین حداقل مبلغ برای سرمایهگذاری در واحدهای ممتاز صندوق اهرم و واحدهای صندوق ضمان، ۱۰۰ هزار تومان است. در جدول زیر ریسک و بازده صندوق تضمین اصل سرمایه و صندوق اهرمی کاریزما را میتوانید مشاهده کنید:

سرمایهگذاری در صندوق تضمین به چه کسانی توصیه میشود؟

صندوق تضمین برای افرادی مناسب است که به دنبال سرمایهگذاری کمریسک با بازدهی قابل پیشبینی هستند. این صندوق گزینهای ایدهآل برای کسانی است که:

- ریسکپذیری پایینی دارند و نمیخواهند سرمایهشان در معرض نوسانات شدید بازار قرار گیرد.

- به دنبال حفظ ارزش دارایی خود در برابر تورم هستند.

- تجربه کافی در سرمایهگذاری ندارند و به یک روش مطمئن و مدیریتشده برای افزایش سرمایه علاقهمندند.

- نیاز به نقدشوندگی بالا دارند، زیرا این صندوق معمولاً امکان فروش واحدها با سرعت بالا را فراهم میکند.

این نوع سرمایهگذاری بیشتر برای افراد محافظهکار یا کسانی که به تازگی وارد دنیای سرمایهگذاری شدهاند توصیه میشود.

در بخش بعدی به جهت بررسی دقیقتر موضوع، هر دو نوع واحد این صندوق، یعنی واحدهای عادی و ممتاز را بررسی میکنیم.

واحدهای عادی صندوق تضمین اصل سرمایه کاریزما

واحدهای عادی صندوق تضمین اصل سرمایه مناسب کسانی است که از روندهای نزولی و کاهش قیمت سهام در بازار سرمایه هراس داشتـه و خواهان سرمایهگذاری امن هستند. از طرفی هم میخواهند سودی بیشتر از صندوقهای درآمد ثابت و متناسب با رشد قیمت سهام در روندهای صعودی بهدست آورند.

با توجه به ماهیت واحدهای عادی صندوق تضمین که اصل سرمایه تضمین شده و در روندهای صعودی هم متناسب با رشد بازار سود را نصیب دارندگان میکنند، این نوع واحدها مناسب افراد کمریسک و خواهان سود متناسب با رشد بازار سرمایه است.

واحدهای ممتاز صندوق تضمین اصل سرمایه کاریزما با نماد ضمان

این نوع واحدها، اصل سرمایه واحدهای عادی را تضمین میکنند. در قبال این تضمین، در روندهای صعودی اگر سود سالانه صندوق بالاتر از ۲۰ درصد باشد، از سود واحدهای عادی کارمزد دریافت میکنند. به همین دلیل، مناسب افرادی هستند که خواهان کسب سود بالاتر از روندهای بازار بوده و ریسکپذیری نسبتاً بالایی هم دارند.

سرمایهگذاری در صندوق اهرم به چه کسانی توصیه میشود؟

با توجه به مقایسه صندوق اهرم و تضمین که انجام شد، واحدهای عادی و ممتاز صندوق تضمین، مختلط هستند در حالی که واحدهای عادی و ممتاز صندوق اهرمی کاریزما متفاوت است. صندوق اهرم یک صندوق سهامی است اما واحدهای عادی آن کاملاً بدون ریسک بوده و دارای سود ثابت سالانه 30 تا 31 درصد است. نوع واحدهای عادی، صدور و ابطالی است، پس این نوع واحدها تقریباً همانند صندوق درآمد ثابت بوده و یک سود بدون ریسک و مشخص را نصیب سرمایهگذاران میکنند.

واحدهای ممتاز صندوق اهرمی کاریزما

واحدهای ممتاز صندوق اهرم، از نوع قابل معامله در بورس هستند و بهصورت اهرمی نوسان میکنند. مبالغی که از دارندگان واحدهای عادی جمعآوری میشود، در سهام سرمایهگذاری شده و تنها یک سود ثابت به دارندگان واحدهای عادی پرداخت میگردد. در صورتی که سود سالانه صندوق اهرم بیش از سود تعیینشده برای واحدهای عادی باشد، مابهالتفاوت آن به دارندگان واحدهای ممتاز تعلق خواهد گرفت.

با اینکه استفاده از اهرم مالی، میتواند بازدهی را افزایش دهد، اما در عین حال، ریسک را نیز افزایش میدهد. در صورتی که بازار سهام نزولی شود، واحدهای ممتاز ممکن است دچار زیان شوند. واحدهای ممتاز مناسب افراد ریسکپذیری است که خواهان تحقق سودهای بالاتر از شاخص کل و بازار سرمایه هستند. این افراد باید ریسک بالای این نوع واحدها را نیز در نظر بگیرند.

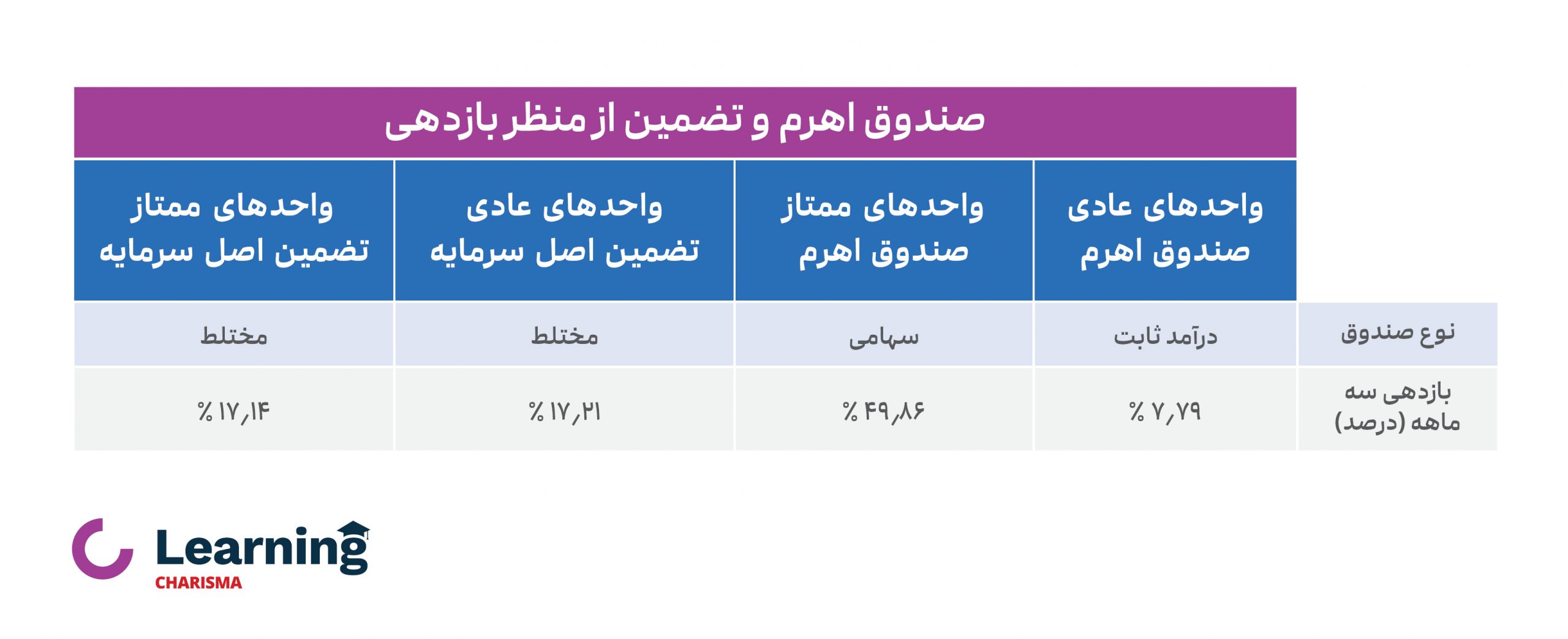

مقایسه صندوق اهرم و تضمین از نظر بازدهی

همانطور که گفتیم، هر دوی این صندوقها از دو نوع واحد عادی و ممتاز تشکیل شدهاند. با توجه به کارکرد و ماهیت متفاوت این واحدها برای سنجش بازدهی این دو صندوق باید هر نوع واحد را جداگانه بررسی کنیم. جدول زیر این مقایسه را دقیق انجام داده است.

جمعبندی مطالب

همانطور که اشاره شد، صندوق اهرمی و صندوق تضمین اصل سرمایه، دو نوع متفاوت از صندوقهای سرمایهگذاری کاریزما هستند که با وجود تفاوتهای بسیار، شباهتهایی نیز با یکدیگر دارند. شباهت اصلی این دو صندوق در این است که هردوی آنها از دو نوع واحد عادی و ممتاز تشکیل شدهاند. با این حال، واحدهای عادی و ممتاز این دو صندوق تفاوتهایی با همدیگر دارند که در این مقاله کامل آنها را شرح دادیم.

سوالات متداول

صندوق اهرمی با استفاده از مکانیزم اهرم امکان افزایش بازده سرمایهگذاری را فراهم میکند و مناسب افراد ریسکپذیر است که به دنبال سود بالاتر از میانگین بازار هستند. در مقابل، صندوق تضمین اصل سرمایه تضمین میکند که اصل سرمایه حفظ شود و گزینهای مناسب برای افراد محتاط و کمریسک است. صندوق اهرمی بازده و ریسک بیشتری دارد، در حالی که صندوق تضمین اصل سرمایه امنیت بیشتری ارائه میدهد.

افرادی که به دنبال سرمایهگذاری کمریسک با بازدهی قابل پیشبینی هستند، تجربه کافی در سرمایهگذاری ندارند، یا قصد حفظ ارزش دارایی خود در برابر تورم را دارند، میتوانند از صندوق تضمین استفاده کنند. این صندوق همچنین برای افرادی که نیاز به نقدشوندگی بالا دارند مناسب است.

صندوق اهرمی کاریزما برای افرادی مناسب است که ریسکپذیری بالاتری دارند و به دنبال بازدهی بیشتر از بازارهای مالی هستند. این صندوق به سرمایهگذارانی توصیه میشود که با نوسانات بازار راحت هستند و تجربه یا دانش کافی برای درک فرصتها و مخاطرات سرمایهگذاری در صندوقهای اهرمی را دارند. همچنین، این صندوق گزینهای مناسب برای افرادی است که میخواهند سرمایهگذاری با بازدهی بالقوه بالا و امکان نقدشوندگی مناسب را تجربه کنند.

4 دیدگاه برای این مطلب

البته الان نرخ سود واحد عادی صندوق های اهرمی بالاتر رفته حداقل سالیانه طرفای 31 تا 33 شده سالیانه

سلام و درود. بله درسته، مقاله اصلاح شد. ممنون از دقت نظر شما

با سلام

خیلی چیزها از این مقاله در مورد کارکرد صندو

قهای مورد نظر یاد گرفتم

که منبعد در سرمایه گزاری مد نطر قرار خاهمداد

ممنونم

موفق باشید

سلام و درود، خوشحالیم که مطالب برای شما مفید واقع شدند.