صندوق صدور و ابطال چیست؟ + بهترین زمان برای صدور و ابطال

صندوق صدور و ابطال چیست و چه انواعی دارد؟ صندوق صدور و ابطال نوعی صندوق سرمایه گذاری است که این امکان را به سرمایهگذاران میدهد تا در هر زمان واحدهای سرمایهگذاری خود را صادر یا ابطال کنند. از جذابیت صندوق های صدور ابطالی این است که تعداد واحدهای سرمایهگذاری در آن ثابت نیست که همین امر باعث نقدشوندگی و انعطافپذیری بالای این صندوق میشود. در این مطلب از کاریزما لرنینگ به صدور و ابطال صندوق سرمایه گذاری و جزئیات صندوق مبتنی بر صدور و ابطال میپردازیم. در ادامه با ما همراه باشید.

صندوق های صدور و ابطالی چیست؟

برای تعریف صندوقهای سرمایهگذاری صدور و ابطالی، ابتدا باید دانست که صـندوق سرمایهگذاری به دو نوع صدور و ابطال و قابل معامله در بورس (ETF) تقسیم میشود که سرمایهگذاران براساس نیازهای خود و ویژگی هر کدام در یکی از آنها سرمایهگذاری میکنند. صندوق های صدور و ابطال بر خلاف صندوق ETF، توجه کمتری به آنها شده است. این در حالی است که در بعضی مواقع سود بیشتری برای سرمایهگذاران به همراه دارد. برای سرمایه گذاری در این صندوق و کسب سود، کافی است با مفاهیم صدور و ابطال در صندوق های سرمایهگذاری آشنا شوید و سپس برای سرمایهگذاری در آن اقدام کنید.

صدور و ابطال چیست؟

صندوق مبتنی بر صدور و ابطال، یکی از ابزارهای مالی است که به سرمایهگذاران امکان خرید و فروش واحدهای صندوق را در هر زمانی میدهد.

به بیان ساده این نوع صندوق به سرمایهگذاران این امکان را میدهد که در هر زمان بتوانند واحدهای صندوق را خریداری کنند که اصطلاحا به عمل خرید واحدهای صندوق سرمایهگذاری “صدور” میگویند. زمانی که فرد سرمایهگذار بنا به هر دلیلی اقدام به فروش واحدهای سرمایه گذاری کند در واقع اقدام به “ابطال” کرده است.

-

صدور (Issuance Mechanism)

هنگام صدور، سرمایهگذاران میتوانند واحدهای جدید صندوق را خریداری کنند. قیمت واحدهای جدید براساس ارزش خالص داراییهای صندوق (NAV) در زمان صدور تعیین میشود که براساس داراییهای پایه صندوق نوسان میکند. این مکانیزم، نقدینگی و انعطافپذیری بالایی را فراهم میکند که صندوقهای صدور و ابطال را به گزینهای جذاب برای سرمایهگذاران تبدیل میکند. به این نکته توجه کنید که فرآیند صدور و ابطال، در چارچوب زمانی تعریف شده، انجام میشود. در نهایت، سرمایههای جدید از طریق صدور وارد صندوق میشود و به مجموعه داراییهای آن اضافه میگردد.

-

ابطال (Redemption Mechanism)

هنگام ابطال، سرمایهگذاران میتوانند واحدهای صندوق سرمایهگذاری خود را بفروشند و از صندوق خارج شوند. قیمت واحدهای ابطالی نیز همانند صدور، براساس ارزش خالص داراییهای صندوق (NAV) در زمان ابطال تعیین میشود که براساس داراییهای پایه صندوق نوسان میکند. هنگام ابطال داراییهای صندوق کاهش مییابد و پول به سرمایهگذاران بازگردانده میشود. این مکانیزمهای صدور و ابطال به سرمایهگذاران امکان ورود و خروج راحتتری از صندوق میدهند که باعث کاهش ریسک و افزایش نقدینگی میشود.

قیمت صدور و ابطال صندوق سرمایه گذاری چیست؟

قیمت صدور و ابطال در صندوقهای سرمایهگذاری به ترتیب نشاندهنده مبلغی است که سرمایهگذار برای خرید (صدور) یا فروش (ابطال) هر واحد صندوق میپردازد یا دریافت میکند. این قیمتها براساس ارزش خالص داراییهای صندوق (NAV) محاسبه میشوند.

به این نکته باید توجه شود که برخی از صندوق های صدور ابطالی دارای کارمزد هستند که قیمت نهایی از مجموع NAV و کارمزد، محاسبه میشود و برخی کارمزد ندارند.

در حالت کلی قیمت صدور و ابطال بدین شکل محاسبه میشود:

- قیمت صدور: معمولاً کمی بالاتر از NAV است، زیرا هزینههای مربوط به کارمزد معاملات و مدیریت به آن اضافه میشود.

- قیمت ابطال: معمولاً معادل یا کمی کمتر از NAV است، زیرا ممکن است هزینههای مربوط به فروش داراییها و کارمزدها از آن کسر شود.

صندوق قابل معامله (etf) با صندوق صدور و ابطال چه تفاوتی دارد؟

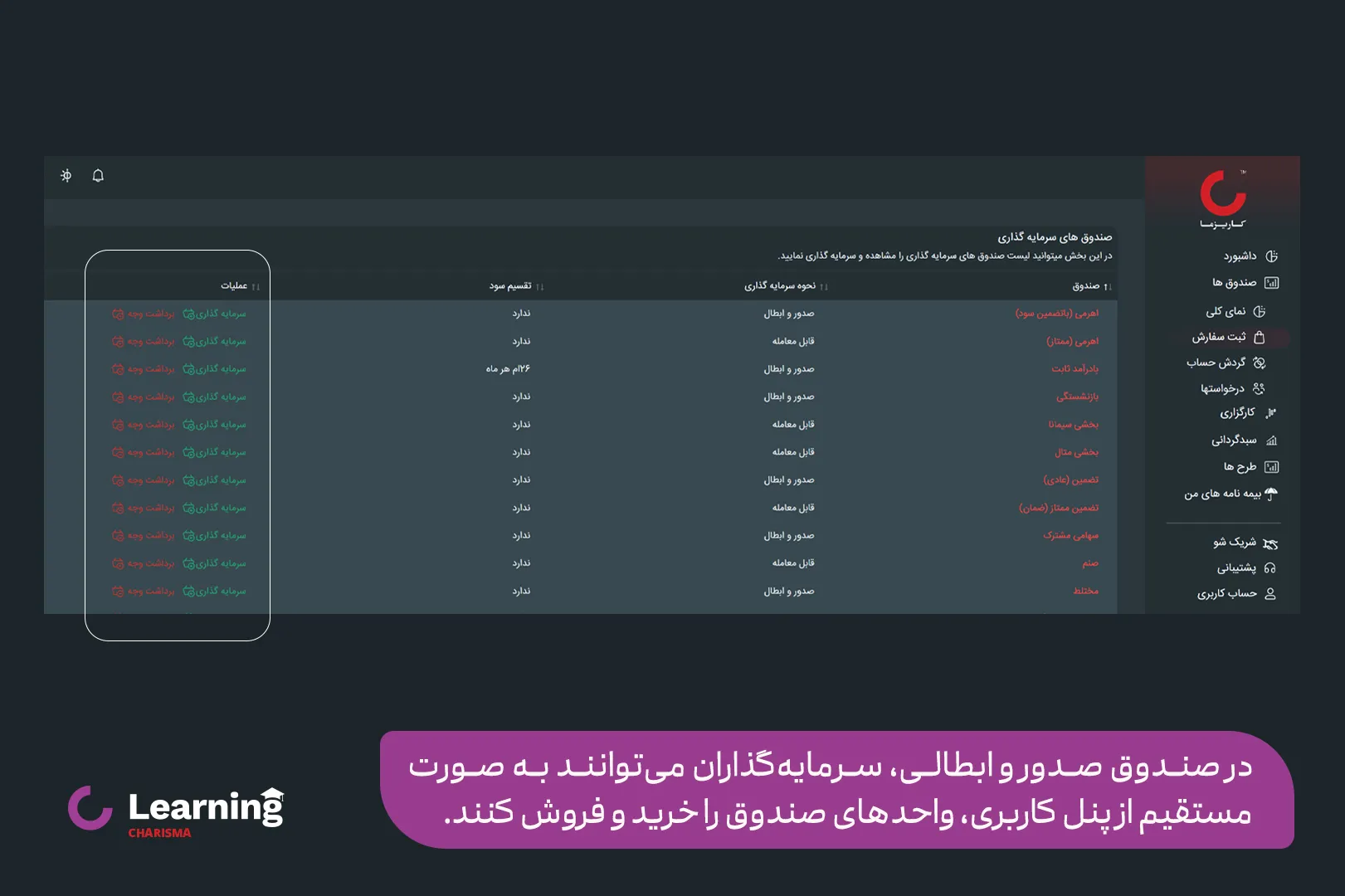

از تفاوت صندوق های صدور و ابطالی با صندوق سرمایه گذاری قابل معامله میتوان به این موضوع اشاره کرد که در صندوق صدور و ابطالی، سرمایهگذاران میتوانند به صورت مستقیم از پنل کاربری، واحدهای صندوق را خرید و فروش کنند. از دیگر تفاوت آنها، قیمتی است که برای خرید یک واحد از صندوق پرداخت میشود. همانطور که پیشتر اشاره شد قیمت صدور و ابطال به ازای هر واحد سرمایهگذاری، براساس ارزش خالص دارایی (NAV) مشخص میشود.

برای خرید صندوق سرمایهگذاری قابل معامله، باید در کارگزاری اقدام به معامله کرد، این در حالی است که برای خرید صندوق صدور و ابطال باید به پنل کاربری خود مراجعه کرد.

ویژگی صندوق های مبتنی بر صدور و ابطال

از جمله ویژگیهای صندوق های مبتنی بر صدور و ابطال به شرح زیر است:

- سرمایهگذاران در این صندوق، واحدهای خود را از شرکت متولی صندوق خریداری میکنند و فروش آنها در بازار ثانویه امکانپذیر نیست.

- تسویه حساب خرید و فروش این صندوق ها در انتهای هر روز معاملاتی و بعد از محاسبه ارزش خالص داراییهای صندوق(NAV) صورت میگیرد.

مزایای صندوق مبتنی بر صدور و ابطال

مزایای صندوق صدور و ابطال به شرح زیر است:

- نقد شوندگی بالا

- انعطافپذیری در زمان خرید و فروش واحدها

- سهولت در ورود و خروج از صندوق سرمایهگذاری

- تنوع بخشی به سبد سرمایهگذاری با وجود سهام، اوراق قرضه، کالاها

- کاهش ریسک به دلیل تنوع بخشی در سبد سرمایهگذاری

- دسترسی آسان و سرمایهگذاری با مبالغ نسبتا کم (خرید یک واحد)

- ارائه نحوه عملکرد صندوق و شفافیت اطلاعاتی

- امکان سرمایهگذاری خودکار به صورت دورهای و منظم

معایب صندوق صدور و ابطال چیست؟

با وجود مزایای صندوقهای صدور و ابطال، این نوع صندوقها معایبی نیز دارند که در ادامه به بررسی برخی از مهمترین معایب آن میپردازیم:

- تاثیرپذیری از نوسانات قیمتی بازار و شرایط اقتصادی

- تاثیرگذاری هزینههای اجرایی و کارمزد معاملات بر بازدهی خالص سرمایهگذاری در بلندمدت

- دریافت هزینههای مدیریتی بیشتر نسبت به دیگر صندوقهای سرمایهگذاری قابل معامله

- عدم دسترسی به صدور و ابطال در لحظه

صندوق صدور و ابطالی کاریزما

صندوق های صدور و ابطال، به علت انعطافپذیری در خرید و فروش واحدها و تنوع در سبد سرمایهگذاری به انواع مختلفی تقسیم میشوند. هر کدام از این صندوقها ویژگیها و مزایای خاصی دارند که بسته به هدف و تحمل ریسک سرمایهگذاری متفاوت هستند.

در ادامه به بررسی هر کدام از این صندوقهای صدور و ابطالی میپردازیم:

1– صندوق مختلط

صندوق مختلط ترکیبی از سهام و اوراق قرضه را در سبد سرمایهگذاری خود دارند. این نوع صندوق های صدور و ابطالی به سرمایهگذاران این امکان را میدهند تا از تنوع داراییها بهرهمند شوند و تعادلی بین ریسک و بازدهی ایجاد کنند. این صندوقها معمولاً به دو دسته صندوقهای متعادل و صندوقهای تخصیص دارایی تقسیم میشوند.

از ویژگی صندوق مبتنی بر صدور و ابطال مختلط، انعطافپذیری آن است؛ زیرا در این صندوق، وزن سهام بین 40 تا 60 درصد متغیر و تحت اختیار مدیر صندوق است که به او اجازه میدهد که در دوران رونق، وزن بیشتری از پورتفوی صندوق را به سهام اختصاص دهد تا سود بیشتری کسب شود و همینطور در دوران رکود، وزن بیشتر پورتفوی را به اوراق با درآمد ثابت اختصاص میدهد تا سرمایهگذار ریسک کمتری داشته باشد.

2– واحد عادی صندوق اهـرمی کاریزما

واحدهای عادی صندوق سرمایهگذاری اهـرمی کاریزما، مبتنی بر صدور و ابطال هستند و سرمایهگذاری بدون ریسکی دارند؛ به همین دلیل به سرمایهگذارانی پیشنهاد میشوند که قصد ریسک بالا در سرمایهگذاری را نداشته و انتظار یک بازدهی محدود ولی مطمئن را دارند. بازدهی واحدهای عادی صندوق اهرمی کاریزما حداقل ٪30 و حداکثر ٪31 روزشمار سالانه است.

3– صندوق بازنشـستگی تکمیلی کاریز

واحدهای صندوق بازنشستگی تکمیلی همگی از نوع صدور و ابطالی هستند. صندوق بازنشستگی تکمیلی بورس براساس مصوبه سازمان میتواند در سه نوع صندوق سهامی، شاخصی و صندوق در صندوق تعریف شوند. در حال حاضر، سازمان بورس مجوز صندوق بازنشستگی تکمیلی از نوع سهامی را منتشر کرده است. صندوق بازنشستگی از نوع سهامی حداقل 70% از دارایی خود را در سهام و حق تقدم بورس و فرابورس و اوراق مشتقه مرتبط با آن سرمایهگذاری میکند و مابقی دارایی خود را میتواند در اوراق با درآمد ثابت و سپردههای بانکی و سایر اوراق کم ریسک سرمایهگذاری کند.

برای کسب اطلاعات بیشتر درباره صندوق مبتنی بر صدور و ابطالی بازنشستگی کاریز بر روی لینک زیر کلیک کنید.

4– صـندوق سرمایهگذاری مشترک کاریزما

صندوق سهامی را میتوان براساس نحوه معامله، به دو نوع صندوق سرمایه گذاری قابل معامله یا غیر قابل معامله در بورس (صدور و ابطالی) تقسیم کرد. به صندوق سهامی غیرقابل معامله، صندوق سرمایه گذاری مشترک (Mutual) نیز گفته میشود که در تابلو معاملات قابل خرید و فروش نیستند و با مراجعه به پورتال سرمایه گذاری صندوق، امکان صدور و ابطال واحدهای آن وجود دارد.

در صندوق سرمایهگذاری مشترک کاریزما با دارایی حداقل 70 درصد در سهام و مابقی در سپردههای بانکی و یا اوراق با درآمد ثابت امکان سرمایهگذاری وجود دارد؛ بنابراین ریسک صندوق مشترک کاریزما نسبتا بالا بوده و به همین نسبت بازدهی مورد انتظاری که بدست میآید نیز بالاتر از ابزارهای کمریسک است.

5– صـندوق درآمدثابت کاریزما

صندوق های صـدور و ابطال درآمد ثابت، معمولاً برای سرمایهگذارانی که به دنبال درآمد ثابت و مطمئن هستند، مناسباند. این صندوقها ریسک کمتری نسبت به صندوقهای سهامی دارند و برای افراد محافظهکارتر جذاب هستند. سود اوراق بهادار با درآمد ثابت، ممکن است در دورههای مختلف اندکی نوسان داشته باشد، اما مقدار مشخصی از آن، بهعنوان حداقل سود، توسط ناشر اوراق تضمین میشود. این مقدار حداقل سود، به سود علیالحساب معروف است.

صندوق درآمد ثابت کاریزما، تقسیم سود ماهانه دارد و در اولین روز کاری بعد از بیست و پنجم هرماه واریز میشود. بین 70 تا 90 درصد این صندوق، در داراییهای بدون ریسک مثل اوراق مشارکت، سپرده بانکی و سایر اوراق با درآمد ثابت سرمایهگذاری میشود که ریسک سرمایهگذاری را به صفر میرساند.

برای کسب اطلاعات بیشتر درباره صندوق صدور و ابطالی با درآمد ثابت کاریزما بر روی دکمه زیر کلیک کنید.

خرید آنلاین صندوق با درآمد ثابت کاریزما

6– واحد عادی صندوق تضمین اصل سرمایه کاریزما

صندوق تضمین اصل سرمایه نوعی صندوق مختلط است که حداقل ۳۰٪ و حداکثر ۷۰٪ از داراییهای خود را در سهام شرکتها و سایر آن را در اوراق با درآمد ثابت سرمایهگذاری میکند. در واقع مدیریت صندوق میتواند با توجه به شرایط بازار، ترکیب داراییهای موجود در پرتفوی صندوق را به نحوی تغییر دهد تا بیشترین بازدهی حاصل شود. این صندوق امکان سرمایهگذاری در بورس با تضمین اصل سرمایه را فراهم میکند. توجه داشته باشید که سرمایهگذاران تنها در صورتی میتوانند از ویژگی تضمین اصل سرمایه استفاده کنند که مدت زمان سرمایهگذاری آنها حداقل ۹۰ روز باشد.

بهترین زمان برای صدور و ابطال صندوق چه زمانی است؟

انتخاب بهترین زمان برای صدور و ابطال صندوق به عوامل متفاوتی بستگی دارد. در ادامه، نکاتی که به تصمیمگیری در این زمینه کمک میکند را مرور میکنیم.

برای خرید (صدور) و فروش (ابطال) واحدهای سرمایهگذاری باید به موارد زیر توجه کنیم:

1– وضعیت بازار در صدور و ابطال

وضعیت کلی بازار یکی از مهمترین عوامل تعیینکننده در بهترین زمان برای صدور و ابطال صندوق است که توجه به رونق و رکود بازار در این تصمیمگیری بسیار حائز اهمیت است:

- بازار نزولی: خرید واحدهای صندوق در زمان رکود اقتصادی و بازار نزولی میتواند به سرمایهگذاران کمک کند تا داراییها را با قیمتهای پایینتری خریداری کنند و از افزایش قیمت در آینده بهرهمند شوند.

- بازار صعودی: در شرایطی که بازار رو به رشد است، سرمایهگذاری میتواند سودآور باشد، اما باید توجه داشت که خرید در اوج بازار میتواند ریسک بیشتری همراه داشته باشد.

2– ارزیابی عملکرد صندوق های صدور و ابطالی

بررسی عملکرد تاریخی صندوق و مقایسه آن با شاخصهای مرتبط میتواند به شما در انتخاب بهترین زمان برای صدور و ابطال صندوق کمک کند. اگر صندوق در حال حاضر عملکرد خوبی دارد و پیشبینیها نیز مثبت است، ممکن است زمان مناسبی برای خرید باشد؛ البته به این نکته توجه کنید که این مثال همیشه صدق نمیکند و تجزیه و تحلیل عملکرد صندوق مبتنی بر صدور و ابطال نیاز به آگاهی و دانش دارد.

3– تعیین اهداف سرمایهگذاری

اگر اهداف سرمایهگذاری بلندمدت دارید، توجه دقیق به بازار ممکن است اهمیت کمتری نسبت زمانی که قصد سرمایهگذاری کوتاه مدت دارید، داشته باشد. در زمان سرمایهگذاری بلندمدت تمرکز بر روی انتخاب صندوقهای سرمایهگذاری مناسب تاثیر بیشتری دارد. اگر در حین سرمایهگذاری اهداف سرمایهگذاری تغییر کند، میتوان اقدام به ابطال واحدهای صندوق کرد.

سخن پایانی صندوق صدور و ابطال چیست؟

صـندوق صدور و ابطالی به علت تنوع بالا و سهولت در صدور و ابطال واحدهای سرمایهگذاری، یکی از ابزارهای محبوب سرمایهگذاری در بازارهای مالی هستند. با شناخت انواع این صندوقها، سرمایهگذاران میتوانند بسته به اهداف مالی، تحمل ریسک، بهترین گزینه را برای سرمایهگذاری انتخاب کنند. هر یک از این صندوق های مبتنی بر صدور و ابطال مزایا و معایب خاص خود را دارند که باید به آنها توجه کرد تا سرمایهگذاری موفقی داشت.

سوالات متداول

صندوق مبتنی بر صدور و ابطال، یکی از ابزارهای مالی است که به سرمایهگذاران امکان خرید و فروش واحدهای صندوق را در هر زمانی میدهد.

انتخاب بهترین زمان برای صدور و ابطال واحدهای صندوقهای سرمایهگذاری به عوامل متفاوتی از جمله وضعیت بازار، هدف سرمایه گذاری، ارزیابی عملکرد صندوق و غیره بستگی دارد.

قیمت صدور و ابطال به ازای هر واحد سرمایهگذاری، براساس ارزش خالص دارایی (NAV) مشخص میشود.

3 دیدگاه برای این مطلب

سلام

من صندوق صدور و ابطال کاریزما رو دارم فکر کنم درآمد ثابتش باشه. اگر درخواست ابطال ثبت کنم چقدر طول میکشه پولش بیاد به حسابم و اینکه پول به کدوم حسابم میاد؟

سلام محمد عزیز

از طریق پشتیبانی سایت یا تماس با 41000 تماس بگیرید.

سلام من ۲۸ اسفند۱۴۰۳ ابطال زدم هنوز که هنوزه پولم برنگشته ب حسابم تکلیف چیه این وسط