ارزش گذاری به روش DCF یا تنزیل جریان نقدی

ارزش گذاری به روش DCF یا تنزیل جریان نقدی

ارزش گذاری به روش DCF یا تنزیل جربانهای نقدی (Discounted Cash Flow)، یکی از متداولترین روشها برای تعیین ارزش فعلی یک سرمایهگذاری، سهام، دارایی یا یک کسبوکار است. اگر بخواهیم ساده و از بُعد سرمایهگذاری صحبت کنیم، باید بگوییم از DCF برای ارزیابی جذابیت یک فرصت سرمایهگذاری استفاده میشود.

روش ارزشگذاری DCF کاربردهای زیادی دارد و یکی از دقیقترین روشهای ارزشگذاری به حساب میآید. در این مقاله در کاریزما لرنینگ، ارزش گذاری به روش تنزیل جریان نقدی را همراه با فرمول و مثال به بیان ساده توضیح خواهیم داد. این مطلب جذاب را از دست ندهید!

ارزش گذاری به روش DCF چیست؟

متد DCF، زیرمجموعهی تحلیل بنیادی و یک روش ارزشگذاری است که ارزش یک سرمایهگذاری را با استفاده از جریانهای نقدی مورد انتظار آتی آن تخمین میزند. تحلیلگرها با استفاده از DCF و بر اساس پیشبینی میزان پولی که یک سرمایهگذاری در آینده ایجاد میکند، ارزش امروز یک سرمایهگذاری را تعیین میکنند.

در بُعد مالی، تنزیل جریانهای نقدی به آن دسته از سرمایهگذارهایی که قصد دارند اوراق بهادار مانند سهام یک شرکت را خریداری کنند، یا حتی در یک کسبوکار سرمایهگذاری گستردهای انجام دهند، کمک زیادی میکند. بنابراین از این مدل حتی در ارزش گذاری سهام نیز میتوان استفاده کرد. تحلیل DCF نیز به صاحبان و مدیران کسبوکارها در تصمیمگیری در مورد بودجهبندی سرمایه یا هزینههای عملیاتی کمک کند.

اگر بخواهیم ارزش گذاری به روش تنزیل جریان نقدی را خلاصه کنیم، میتوانیم اینطور بگوییم که:

- تحلیل تنزیل جریان نقدی به ما کمک میکند ارزش فعلی یک سرمایهگذاری را بر اساس جریانهای نقدی آتی آن مشخص کنیم.

- ارزش فعلی جریانهای نقدی مورد انتظار در آینده، با استفاده از نرخ تنزیل پیشبینیشده محاسبه میشود.

- اگر DCF بالاتر از هزینۀ فعلی سرمایهگذاری باشد، میتوانیم نتیجه بگیریم که فرصت سرمایهگذاری پیشآمده ارزشمند است و احتمالاً به سود ختم میشود.

- شرکتها معمولاً از میانگین وزنی هزینه سرمایه (WACC) برای نرخ تنزیل استفاده میکنند، چراکه نرخ بازده مورد انتظار سهامداران را محاسبه میکند.

- یکی از معایب DCF، اتکای آن به تخمینهای جریانهای نقدی آتی است که میتواند نادرست باشد.

از آنجایی که مطلب تخصصی است، احتمالاً جملات بالا برای شما کمی نامفهوم باشد. در ادامهی مطلب همهچیز را همراه با مثال توضیح خواهیم داد.

ارزش گذاری به روش DCF چگونه است؟

تحلیل تنزیل جریان نقدی، ابتدا ارزش فعلی جریانهای نقدی مورد انتظار در آینده را با استفاده از نرخ تنزیل، پیدا میکند. سپس سرمایهگذاران از ارزش فعلی پول برای تعیین اینکه آیا جریانهای نقدی آتی یک سرمایهگذاری یا یک پروژه، بیشتر از ارزش سرمایهگذاری اولیه است یا خیر، استفاده میکنند.

به عبارت دیگر، این سوال پرسیده و پاسخ داده میشود که آیا پولی که این سرمایهگذاری در آینده بهدست میآورد، بیشتر از پولی است که در حال حاضر سرمایهگذاری شده است یا خیر؟

اگر اینطور باشد، پروژهی سرمایهگذاری سودآور خواهد بود و قابل تامل است. در غیر این صورت، باید آن را فراموش کنیم! در ادامهی مطلب مثال کاملاً ملموس ارائه خواهیم داد.

تجزیه و تحلیل جریان نقدی تنزیلشده، پولی که سرمایهگذار از یک سرمایهگذاری بهدست میآورد را تخمین میزند؛ اما نکته اینجاست که در این تخمین، ارزش زمانی پول استفاده نیز لحاظ میشود. (اگر تورم را کنار بگذاریم) منظور از ارزش زمانی پول این است که ریالی که امروز دارید، ارزش بیشتری نسبت به ریالی دارید که فردا آن را دریافت میکنید، زیرا ریال امروز را میتوان سرمایهگذاری کرد.

مثال اول ارزش گذاری به روش DCF

برای مثال فرض کنید نرخ بهره سالانه 5 درصد باشد. 100 تومان در یک حساب پسانداز ذخیره میکنیم. این 100 تومان در یک سال ارزشی برابر 105 تومان خواهد داشت. حال اگر پسانداز را حذف کنیم و قرار باشد سال آینده 100 تومان سود دریافت کنیم، سال آینده ارزش این سود برابر 95 تومان است، زیرا نمیتوانیم این سود را به حساب پسانداز انتقال دهیم و از آن درآمد کسب کنیم.

برای اینکه بتوانیم تحلیلی از جنس DCF داشته باشیم، سرمایهگذار باید برآورد خوبی در مورد جریانهای نقدی آتی و ارزش نهایی سرمایهگذاری، تجهیزات یا سایر داراییها داشته باشد. کار بعدی سرمایهگذار، تعیین نرخ تنزیل مناسب برای مدل DCF است. این نرخ بسته به سرمایهگذاری یا پروژه متفاوت خواهد بود.

عواملی مانند شرایط بازار سرمایه، سابقۀ شرکت، ریسکپذیری سرمایهگذار و … بر نرخ تنزیل انتخابی تاثیر میگذارند. اگر سرمایهگذار نتواند برآورد خوبی از جریانات نقدی آینده داشته باشد یا اینکه پروژه بیش از حد پیچیده باشد، آنگاه مدل ارزشگذاری DCF کارایی چندانی نخواهد داشت.

اما برسیم به اصل مطلب …

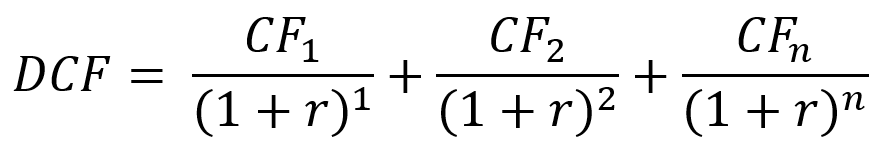

فرمول و محاسبۀ تنزیل جریانات نقدی

برای محاسبهی DCF یا تنزیل جریانات نقدی در یک سرمایهگذاری، باید از فرمول زیر استفاده کنیم:

در این فرمول:

- CF1 = جریان نقدی سال اول

- CF2 = جریان نقدی سال دوم

- CFn = جریان نقدی در سالهای بعدی

- r = نرخ تنزیل

نرخ تنزیل در تحلیل DCF، نرخ بهرهای است که هنگام محاسبۀ ارزش خالص فعلی (NPV) سرمایهگذاری استفاده میشود و ارزش زمانی پول از زمان حال تا آینده را نشان میدهد.

مثال دوم ارزش گذاری به روش DCF

یک شرکت برای سرمایهگذاری در یک پروژه یا خرید تجهیزات جدید، ابتدا بررسیهای لازم را انجام میدهد. سپس در تحلیل و بررسیهای خود از میانگین وزنی هزینه سرمایه (WACC) بهعنوان نرخ تنزیل برای ارزیابی DCF استفاده میکند. میانگین وزنی هزینه سرمایه، میانگین نرخ بازدهی که سهامداران در شرکت برای سال جاری انتظار دارند را در بر میگیرد.

برای مثال فرض کنید مالک شرکتی هستید و میخواهید یک پروژه را اجرا کنید. میانگین وزنی هزینه سرمایه (WACC) شرکت برابر 5 درصد است. این یعنی نرخ تنزیل شما برابر 5 درصد است.

سرمایۀ اولیه 11 میلیارد تومان است و پروژه 5 سال زمان میبرد. جدول زیر تخمین جریانهای نقدی در هر سال را نشان میدهد:

جریانهای نقدی:

با استفاده از فرمول DCF، تنزیل جریانهای نقدی برای این پروژه به شرح زیر خواهد بود:

جمع تمام جریانهای نقدی تنزیلشده برابر خواهد بود با 13.306.727.000 تومان. اگر سرمایه اولیۀ 11 میلیارد تومانی را از این مقدار کم کنیم، به NPV یا ارزش خالص فعلی میرسیم که برابر با 2.306.727.000 تومان خواهد بود.

عدد مثبت 2.306.727.000 تومان یعنی این پروژه میتواند بازدهی بیشتری نسبت به هزینۀ اولیه ایجاد کند. در واقع این سرمایهگذاری سودمند است و پروژه توجیه سرمایهگذاری دارد.

اگر این پروژه بهجای 11 میلیارد، 14 میلیارد تومان هزینه داشت، آنگاه NPV برابر میشد با منفی 693.272.000 تومان! این یعنی هزینۀ پروژه بیش از بازده مورد انتظار میشد و دیگر توجیهی برای شروع نداشت!

مزایا و معایب ارزش گذاری به روش تنزیل جریان نقدی

درست مانند سایر روشهای تحلیلی، روش DCF نیز مزایا و البته نقاظ ضعف خودش را دارد.

مزایای روش DCF

تحلیل جریان نقدی تنزیلشده، دید معقولی از ارزشمند بودن سرمایهگذاری پیشنهادی به سرمایهگذارها و شرکتها میدهد. از این تحلیل میتوان در طیف وسیعی از سرمایهگذاریها و پروژههای مالی استفاده کرد و به راحتی جریانهای نقدی آتی را با دقت خوبی پیشبینی نمود.

همچنین میتوان نتایج این تحلیل را برای سناریوهای مختلف بهینهسازی کرد. این موضوع کمک میکند سرمایهگذار حالتهای مختلف محتمل را نیز در نظر بگیرد.

معایب روش DCF

اما اگر بخواهیم در مورد معایب این متد صحبت کنیم، باید بگوییم اصلیترین محدودیت روش DCF این است که در این روش با تخمین و برآورد سروکار داریم، نه آمار و ارقام واقعی! بنابراین نتایج صرفاً تخمین هستند و اگر شرکتها و سرمایهگذارها بخواهند از این تحلیل به شکل موثر استفاده کنند، باید نرخ تنزیل و جریانهای نقدی را با دقت بالایی انتخاب و استفاده کنند.

مورد بعدی اینکه جریانهای نقدی آتی به عوامل مختلفی وابسته هستند؛ از جمله تقاضای بازار، وضعیت اقتصادی، فناوری، رقابت و تهدیدها و فرصتهای غیرقابل پیشبینی. متاسفانه این مسائل را نمیتوان اندازهگیری کرد و سرمایهگذارها در تصمیمگیریهای خود باید این اشکالات ذاتی را در نظر بگیرند.

ضعف سوم این است که حتی در صورت نزدیک بودن برآوردها به واقعیت، باز هم نباید صرفاً به DCF تکیه کرد. بهتر است روشها و فاکتورهای دیگری را نیز هنگام برآورد یک فرصت سرمایهگذاری در نظر بگیریم.

برای مثال یکی از روشهای ارزشگذاری این است که سرمایهگذاری / کسبوکار خود را با شرکت یا کسبوکار مشابه مقایسه کنیم. در سایر مطالب، روشهای دیگر ارزشگذاری را توضیح دادهایم. برای نمونه میتوانید به مطلب زیر مراجعه کنید:

مثال سوم ارزش گذاری به روش DCF

میخواهیم سهام یک شرکت فرضی را خریداری کنیم که قیمت هر سهم 250 تومان است. شرکت 50 میلیون تومان بدهی نیز دارد.

ابتدا جریان نقدی آتی 5 سال آیندهی این شرکت را محاسبه میکنیم که به قرار زیر است:

- سال اول (18.5 میلیون تومان)

- سال دوم (21.3 میلیون تومان)

- سال سوم (24.1 میلیون تومان)

- سال چهارم (19.9 میلیون تومان)

- سال پنجم (21.3 میلیون تومان)

سپس دنبال میانگین وزنی هزینه سرمایه (WACC) میگردیم که در واقع ریسک جریانهای نقدی را نشان میدهد. از WACC بهعنوان نرخ تنزیل در فرمول DCF استفاده میکنیم.

با استفاده از فرمولی که توضیح دادیم، ارزش شرکت را محاسبه میکنیم. بعد از آن بدهی شرکت را از ارزش آن کسر میکنیم. در نهایت به عدد 215.000.000 تومان میرسیم که ارزش شرکت را نشان میدهد. این عدد را تعداد سهام این شرکت تقسیم میکنیم تا قیمت هر سهم بهدست آید. اگر تعداد سهام این شرکت 1.000.000 سهم باشد، آنگاه هر سهم 2150 ریال معادل 215 تومان میارزد.

از آنجایی که DCF این شرکت کمتر از قبمت سهام این شرکت در حال حاضر است (215 < 250)، از سرمایهگذاری صرف نظر میکنیم. در حال حاضر قیمت سهام این شرکت بیشتر از ارزش واقعی آن است.

جمعبندی مطلب

مفهوم ارزش گذاری به روش DCF در نگاه اول کمی سخت بهنظر میرسد، اما یکی از محبوبترین متدها است که کاربردهای فراوانی میتوان برای آن ذکر کرد.

در این نوع ارزشگذاری، ارزش یا جذابیت یک سرمایهگذاری بر اساس جریانهای نقدی مورد انتظار در آینده، ارزیابی میشود. در واقع موضوع را از این زاویه میبینیم که قرار است امروز 1 میلیارد تومان برای مثال خرج کنیم. آیا در آینده بازدهی بیشتر از هزینههای امروز بهدست میآوریم یا خیر.

قطعاً اگر بازدهی آینده نسبت به سرمایهگذاری امروز کمتر باشد، دیگر دلیل و جذابیتی برای سرمایهگذاری وجود نخواهد داشت. توصیه میشود که از DCF استفاده کنید، اما از سایر فاکتورها و روشهای تحلیلی نیز استفاده کنید، چراکه DCF به تنهایی نمیتواند حرف آخر را بزند.

اگر در این خصوص سوال یا نظری دارید، حتماً در بخش نظرات از ما بپرسید.

سوالات متداول

در ارزشگذاری به روش تنزیل جریان نقدی (DCF)، با استفاده از جریانهای نقدی مورد انتظار در آینده، مشخص میکنیم که یک سرمایهگذاری مانند خرید سهام یک شرکت، یا مشارکت در یک پروژه در آینده سودده است یا خیر.

به بیان ساده از DCF استفاده میکنیم تا بررسی کنیم آیا نسبت به هزینههای امروز، در آینده بازدهی بیشتری از سرمایهگذاری بهدست خواهیم آورد یا خیر. روش ارزش گذاری DCF این سوال را پاسخ میدهد.

مهمترین مزیت این روش این است که جذابیت سرمایهگذاری را مشخص میکند در بسیاری از پروژهها و سرمایهگذاریها و استارتاپها کاربرد دارد. از معایب این روش میتوان به این اشاره کرد که DCF با تخمین و بهنوعی پیشبینی سروکار دارد و نمیتواند به تنهایی ملاک اول و آخر باشد.