بررسی جامع صنعت بانک در ایران

بررسی جامع صنعت بانک در ایران

صنعت بانکداری در شمار ۱۰ صنعت برتر بازار بورس و اوراق بهادار قرار داشته و در دهه 80 شمسی وارد بازار بورس شد. با اینکه زمان کمی که از پیوستن این صنعت به بازار بورس میگذرد ولی از پیشینه و بنیادی قوی برخوردار است. در این مقاله آشناییت کلی با نظام بانکداری ایران ایجاد شده، وضعیت نقدینگی و عوامل تشکیل دهنده آن در طول سال های اخیر نشان داده شده و درنهایت به بررسی وضعیت صنعت بانکداری و مقایشه بانک های بورسی پرداخته شده است.

صنعت بانکداری

محور فعالیت های صنعت بانک، سپرده پذیری است. به این معنا که بانک با نرخ مشخصی در قالب تجهیز منابع، سپرده جمع آوری می کند و آن را به صورت اعطای تسهیلات در قالب تخصیص منابع، سرمایه گذاری می کند. فعالیت بانکی در ایران تحت نظام بانکداری اسلامی است و معاملات در چارچوب عقود اسلامی انجام می شوند.

در نظام بانکداری اسلامی، بانک پس از دریافت سپرده، با وکالت از سوی سپرده گذار یا آن را بر طبق عقود اسلامی، به افراد متقاضی تسهیلات پرداخت کرده و یا در سهام بورسی و غیر بورسی و اوراق مشارکت سرمایه گذاری می کند. این عقود را در دو قالب کلی مبادله ای و مشارکتی تقسیم بندی می کنیم. نرخ بهره عقود مبادله ای ثابت و نرخ بهره عقود مشارکتی متغیر است. پس از کسر سود پرداختی به سپرده گذاران از سود فعالیت اقتصادی این عقود، یعنی درآمدهای مشاع، سهم بانک از درآمدهای مشاع به علاوه مبلغی به عنوان حق الوکاله طبق قوانین شناسایی می شود.

درآمد دیگر بانک ها درآمد غیر مشاع است که در بانکداری متعارف با عنوان درآمد غیر بهره ای شناخته می شود. این درآمدها عبارت اند از درآمد کارمزد خدمات بانکی مانند صدور کارت نقدی و صدور ضمانت نامه، نتایج مبادلات ارزی و غیره.

هزینه های یک بانک دربرگیرنده هزینه های اداری و عمومی، هزینه های مالی و هزینه مطالبات مشکوک الاوصول می باشد. مهم ترین این هزینه ها از دیدگاه فنی عملیات بانکداری، هزینه مطالبات مشکوک است. این هزینه نشان دهنده میزان ریسک اعتباری بانک و قابل اتکا بودن سیاست تخصیص منابع آن است. در ادامه پارامترهای ملی نظام بانکی موردبررسی قرار داده شده است.

نقدينگی و اجزا آن

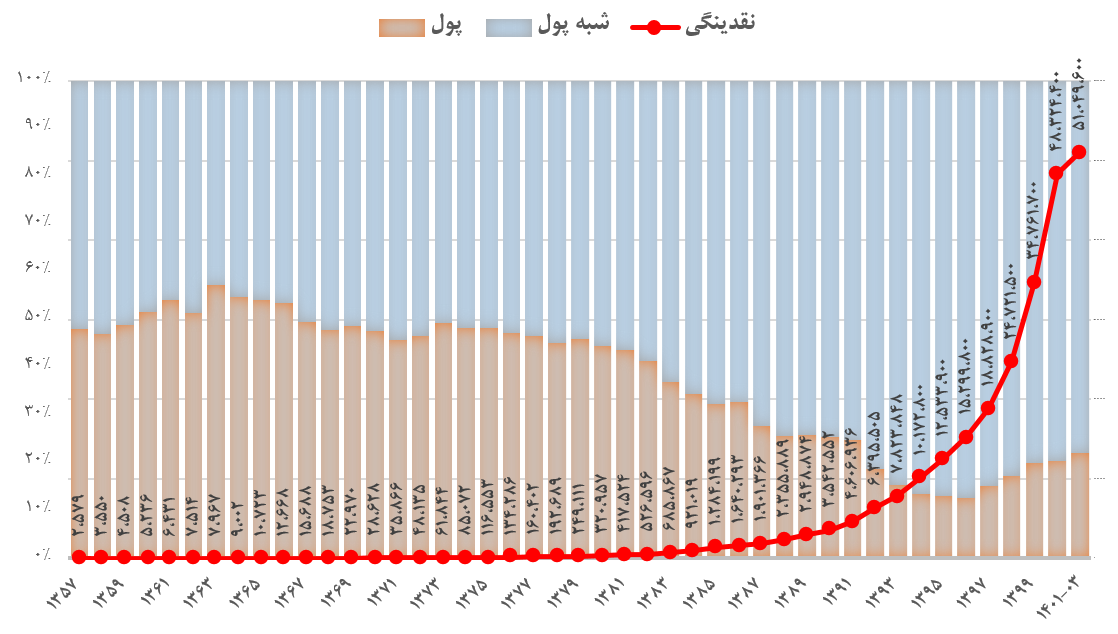

مطابق آمار بانک مرکزی جمهوری اسلامی ایران حجم نقدینگی در خرداد 1401 بالغ بر 51،049 هزار میلیارد ریال بوده است که 22 درصد آن پول و 78 درصد باقیمانده شبه پول بوده است. در نمودار زیر روند تغییرات نقدینگی و سهم هر بخش نشان داده شده است. همانطور که مشخص است از ابتدای سال 1357 تا پایان خرداد 1401 حجم نقدینگی 19،796 برابر شده است. این در حالی است که سهم پول از 48 درصد به 22 درصد کاهش یافته است.

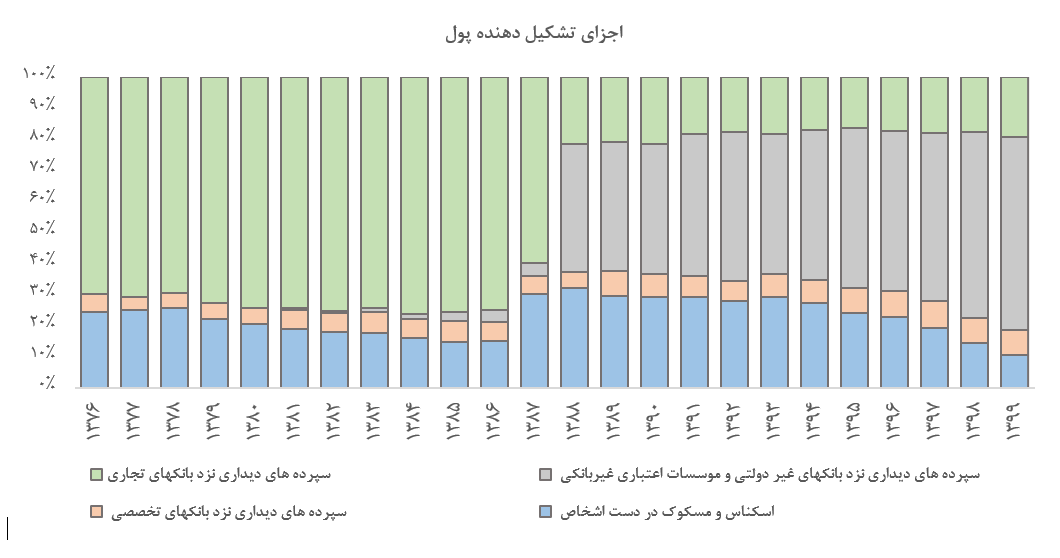

اجزای تشکیل دهنده پول

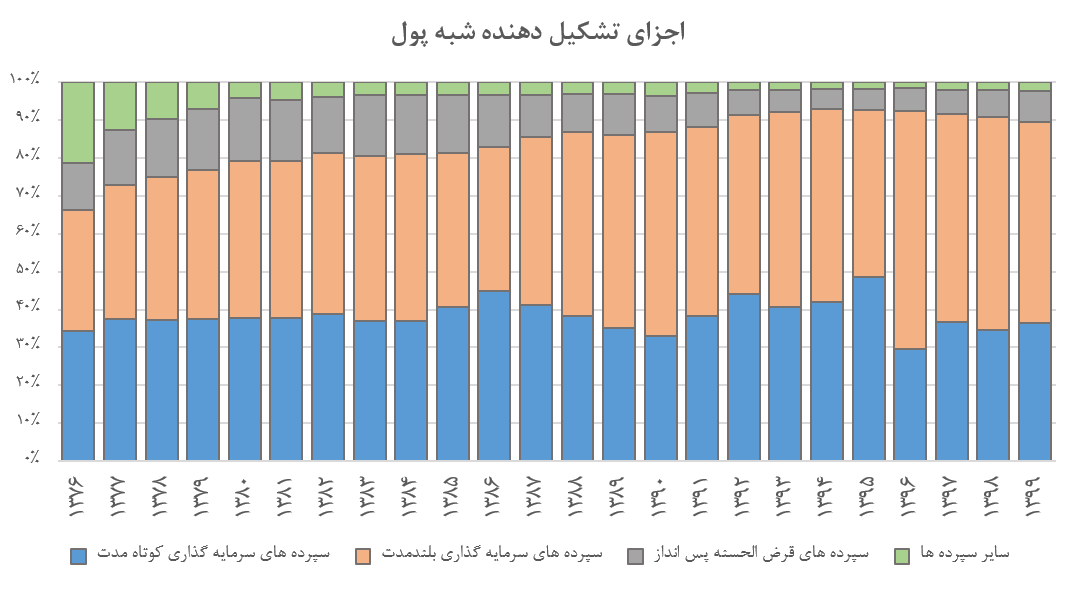

اجزای تشکیل دهنده شبه پول

شبه پول شامل سپرده های مدت دار و قرض الحسنه پس انداز می باشد. در سال 1396 با تغییر نرخ سپرده های کوتاه مدت به 10 درصد حجم این سپرده ها روندی کاهشی به خود گرفت است در عین حال به دنبال عدم رعایت نرخ های رسمی این روند در سال 1397 معکوس شده است.

علل ایجاد تورم

افزایش سطح نقدینگی در اقتصاد یک کشور در صورتی که با رشد تولید همراه نباشد از جمله عوامل تورم زا تلقی میگردد. چند نظریه در خصوص تورم وجود دارد. نظریه تورم جاذبه تقاضا افزایش تقاضای کل را عامل ایجاد تورم می داند. درمکتب پولی تورم عامل تورم زا سیاست های پولی و در نظریه فشار هزینه عدم تعادل های بخش عرضه منشا تورم شناخته می شود. در نظریه انتظارات تورمی تأثیر متغیرهای روانی بر روی نرخ تورم بررسی میگردد.

در آخرین نظریه که نظریه تورم ساختاری است، ساختارهای نامتوازن اقتصادی و سیاسی در بروز تورم نقش خواهند داشت. پژوهش های بسیاری برای شناسایی علل تورم در اقتصاد ایران توسط پژوهشگران انجام شده است. اگر چه به دلیل وجود دیدگاه ها و نظریات مختلف اقتصادی، هر یک از پژوهشگران از زاویه های خاص و با فرض های معینی به پژوهش در این زمینه پرداخته اند، ولی تعداد زیادی از آنها به نتایج نسبتاً مشابهی دست یافته اند. وجه اشتراک این دسته از پژوهش ها را می توان در این جمله خلاصه کرد که تورم در اقتصاد ایران یک پدیده پولی است.

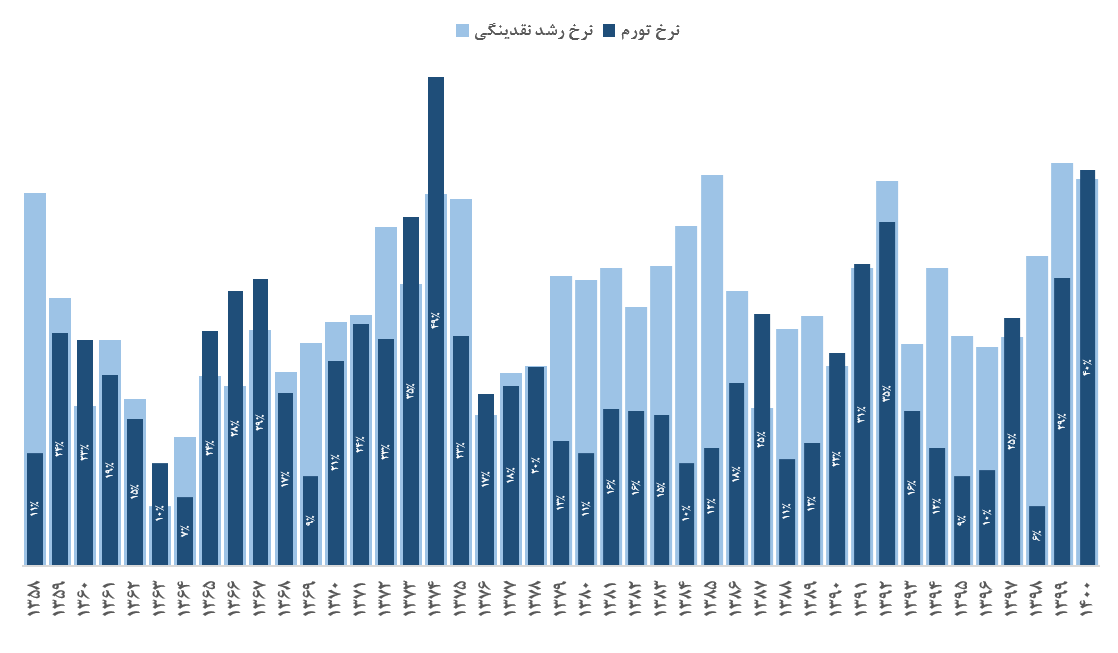

روند رشد نقدینگی و نرخ تورم

حجم نقدینگی و تغییرات آن از جمله مهم ترین عوامل اثرگذار بر تورم و شاخص قیمت مصرف کننده می باشد. همانطور که از قسمت های قبل مشخص گردید رشد قابل توجه نقدینگی در سال های اخیر رخ داده است. این در حالی است که نرخ تورم متناسب با این متغیر، رشد خواهد کرد.

اولین نکته همانطور که گفته شد رشد کمتر حجم پول می باشد که قدرت تورم زایی بیشتری دارد. به این مفهوم که سهم بخش شبه پول در حجم نقدینگی بیشتر بوده است و عمده رشد نقدینگی مربوط به این متغیر بوده است. دومین نکته مهم این موضوع می باشد که اثرات رشد نقدینگی بر تورم لزوماً همزمان نمی باشد. لذا انتظارات تورمی از این ناحیه در سال های آتی می تواند مورد توجه باشد.

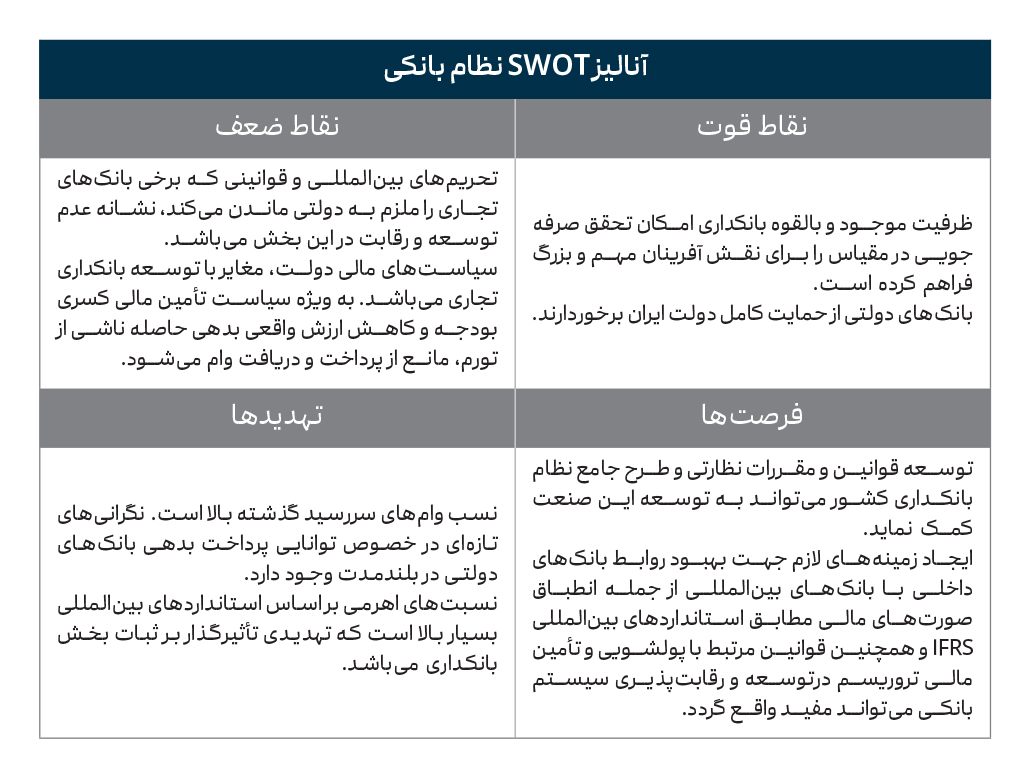

آنالیز SWOT نظام بانکی

عوامل اثرگذار اقتصادی بر صنعت بانکداری

به طور سنتی مهم ترین متغیر کلان اقتصادی که بر عملکرد بانک ها تأثیر می گذارد نرخ سود است. در ایران نرخ سود سپرده ها و تسهیلات به صورت دستوری از سوی بانک مرکزی تعیین می شود و بانک ها آزادی عمل چندانی برای رقابت در این حوزه ندارند. این در حالی است که نرخ های دستوری در بسیاری از موارد در محدوده ای کمتر از نرخ تورم تعیین می شوند. بدین ترتیب نرخ های سود واقعی منفی منجر به ایجاد مازاد تقاضای تسهیلات و کاهش پایداری سپرده ها خواهد شد. در این شرایط برخی از بانک ها انگیزه انحراف از نرخ های دستوری را خواهند داشت و شرایط رقابتی برای بانک های قانونمند دشوارتر خواهد شد. به موازات، افزایش استقراض دولت در سال های اخیر علاوه بر ایجاد تزاحم مالی برای بخش خصوصی، منجر به افزایش نرخ تأمین مالی بدون ریسک شده و این مهم نرخ های سود بانکی را تحت الشعاع قرار می دهد.

تحریم های وضع شده بر اقتصاد ایران، تكاليف تحمیل شده بر بانک ها در بودجه های سنواتی دولت، میزان و نحوه عرضه اوراق دولتی در بازار بدهی و سیاست های پولی بانک مرکزی نقش تعیین کننده ای بر عملکرد و میزان سودآوری بانک ها دارد.

آمار بانکی

طبق اعلام بانک مرکزی در حال حاضر 36 بانک و موسسه اعتباری غیر بانکی ایرانی با حدود 23،922 شعبه و باجه در کشور با نظارت بانک مرکزی به فعالیت مشغول می باشند.

از مجموع بانک های مورد اشاره، تعداد 4 بانک خارجی، 3 بانک دولتی تجاری، 5 بانک دولتی تخصصی وتوسعه ای،17 بانک غیر دولتی تجاری، 2 بانک غیر دولتی قرض الحسنه، 1 بانک مشترک ایرانی و خارجی و 4 موسسه اعتباری ایرانی غیر بانکی می باشند. در حال حاضر در گروه بانک ها و مؤسسات اعتباری، 10 نماد در بازار بورس و 10 نماد در بازار فرابورس حضور دارند.

به طور کلی بانک های ایرانی به پنج دسته تقسیم می شوند: بانک های دولتی تجاری، بانک های دولتی تخصصی و توسعه ای، بانک های غیر دولتی تجاری، بانک های غیر دولتی قرض الحسنه، بانک های مشترک ایرانی و خارجی.

1.بانک های دولتی تجاری: ملی، سپه، پست بانک 2.بانک های دولتی تخصصی و توسعه ای: مسکن، کشاورزی، صنعت و معدن، توسعه تعاون و توسعه صادرات 3.بانک های غیر دولتی قرض الحسنه: قرض الحسنه مهر ایران و قرض الحسنه رسالت 4.بانک های مشترک ایرانی و خارجی: بانک مشترک ایران – ونزوئلا 5.بانک های غیر دولتی تجاری : کارآفرین، اقتصاد نوین، پارسیان، سینا، تجارت، ملت، صادرات، سامان، پاسارگاد، دی، گردشگری، ایران زمین، شهر، رفاه، سرمایه، آینده و خاورمیانه

بررسی مقايسه اي بانک ها

این بخش از گزارش در مورد مقایسه بانک ها از جهات مختلف می باشد. بدین منظور در این بخش ابتدا نسبت های مهم مالی بانک ها مانند نسبت بدهی، نسبت بازدهی حقوق صاحبان سهام ، نرخ جذب سپرده و نرخ اعطای تسهیلات و نسبت ذخیره مطالبات مشکوک الوصول به کل تسهیلات اعطایی نشان داده شده است.

لازم به توضیح است اطلاعات ارائه شده از صورت مالی سه ماهه 1401 و سال مالی منتهی به 1400 بانک ها در سامانه کدال گردآوری شده است.

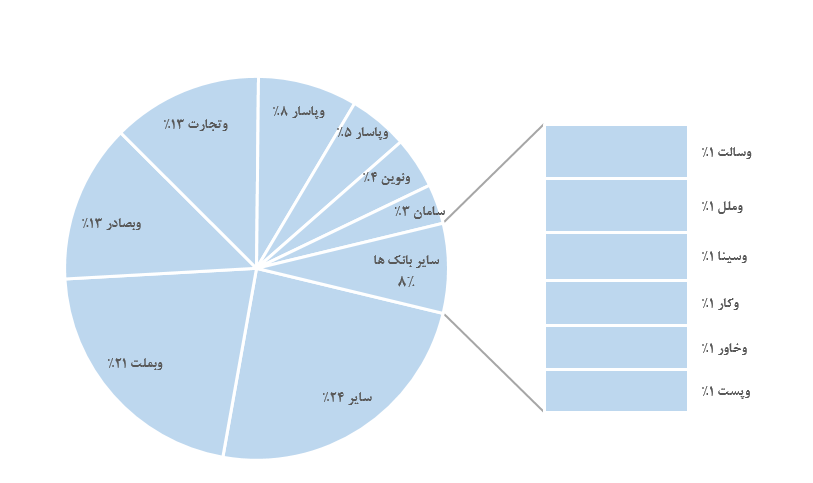

سهم بانک ها از مجموع سپرده ها

با توجه به اینکه مطابق آمار موجود در تارنمای بانک مرکزی جمهوری اسلامی ایران حجم کل سپرده های سیستم بانکی کشور بالغ بر 39،781 هزار میلیارد ریال در پایان خرداد ماه سال 1401 بوده است، نمودار زیر سهم هر بانک در بازار سپرده پذیری را نشان داده است. لازم به توضیح است نمودار زیر صرفاً بر اساس اطلاعات بانک های بورسی تهیه شده است.

نسبت های مهم بانک ها

نسبت کفایت سرمایه

نسبت کفایت سرمایه حاصل تقسیم سرمایه پایه به مجموع دارایی های موزون شده به ضرایب ریسک برحسب درصد می باشد. این نسبت یکی از شاخص هایی است که وضعیت سلامت و ثبات مالی بانک ها را نشان می دهد. نرخ مطلوب این شاخص هشت درصد تعیین شده اما در این سال ها بسیاری از بانک های ایرانی نرخی کمتر از آن را ثبت کرده اند. در ویدیو زیر روند این نسبت در سال های اخیر برای بانک های بورسی نشان داده شده است. همانطور که مشاهده می شود این نسبت به طور میانگین از سال 90 تا 98 نزولی بوده است و از سال 98 روندی صعودی به خود گرفته است.

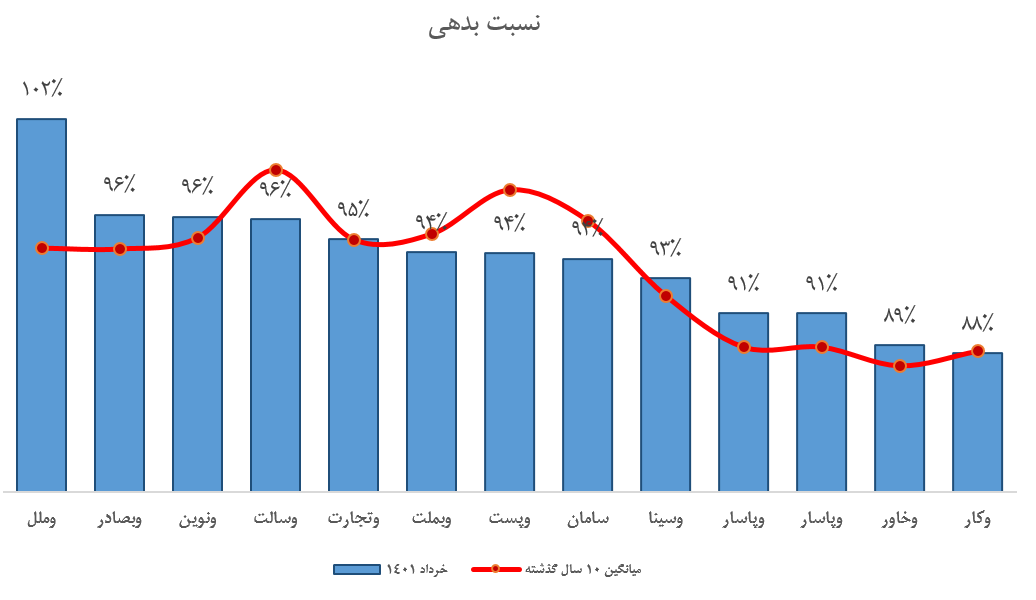

نسبت بدهی

این نسبت از حاصل تقسیم بدهی ها به مجموع دارایی ها تشکیل شده است و نشان دهنده این است که چند درصد دارایی های شرکت از حقوق صاحبان سهام تشکیل شده است. همانطور که در نمودار بالا مشاهده می شود با توجه به ماهیت این صنعت طبیعی است که عمده دارایی های بانک از محل بدهی(سپرده مشتریان) تشکیل شده باشد و به طور میانگین این نسبت برای بانک های مورد بررسی در 10 سال گذشته برابر 93% بود است. درصورتی که این نسبت بالای 1 باشد ریسک ورشکستی بانک را نشان می دهد و چنانچه بانک نتوانست به درستی وجوه را مدیریت کند ممکن است در سال های آتی با مشکل مواجه شود.

نسبت بازدهی حقوق صاحبان سهام

این نسبت از حاصل تقسیم سود خالص به حقوق صاحبان سهام به دست می آید که نشانده عایدی ای است که نسیب سرمایه گذاران می شود و به نسبت سرمایه گذاری انجام شده تعریف می شود. بانک های مورد بررسی در به طور میانگین 10 سال گذشته از بازده حقوق صاحبان سهام 17 درصدی برخوردار بوده اند. این نسبت در سال گذشته برابر 39 درصد و در سال 1400 به 30 درصد رسیده است.

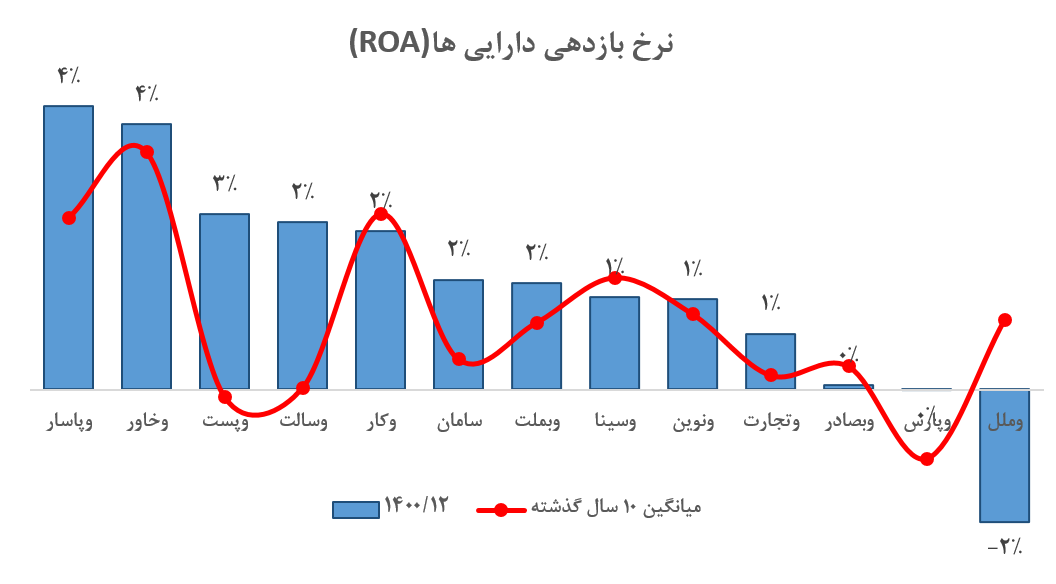

نسبت بازدهی دارایی ها

این نسبت از حاصل تقسیم سود خالص به کل دارایی ها به دست می آید که نشانده مدیریت کارآمد در رابطه با استفاده بهینه از دارایی ها در جهت کسب سود را نشان می دهد . بانک های مورد بررسی به طور میانگین در 10 سال گذشته از بازده حقوق صاحبان سهام 1.2 درصدی برخوردار بوده اند. این نسبت در دو سال اخیر برابر 2 درصد بوده است.

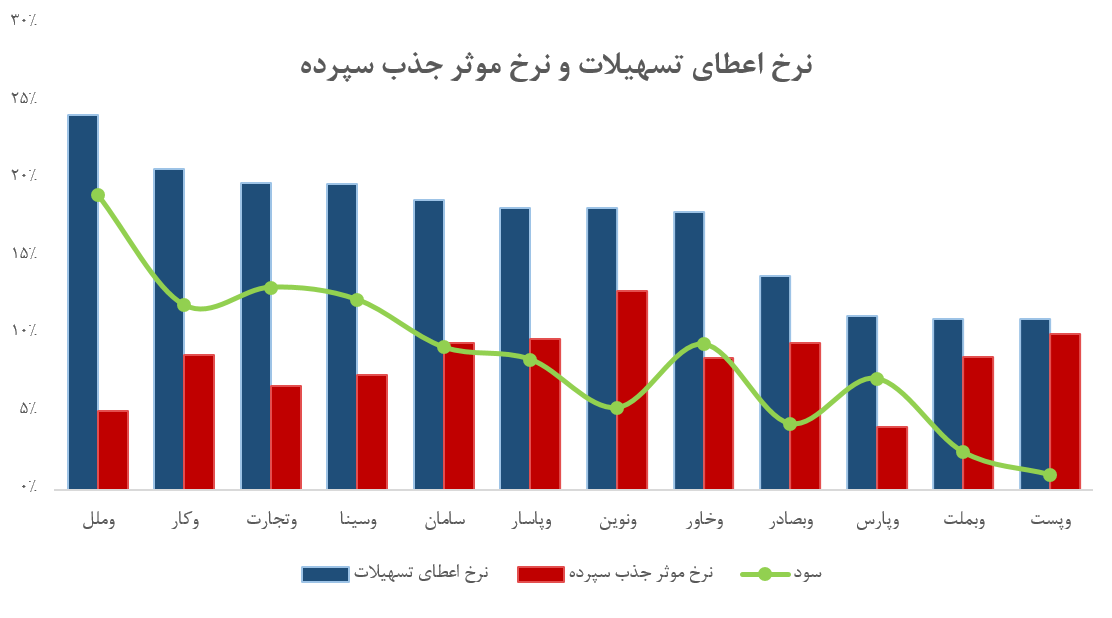

نرخ اعطای تسهیلات و نرخ جذب سپرده

نرخ اعطای تسهیلات از حاصل تقسیم درامد تسهیلات بر میانگین تسهیلات اعطایی محاسبه شده است و همچنین نرخ موثر جذب سپرده از حاصل تقسیم سود سپرده ها بر میانگین سپرده ها در طول دوره محاسبه شده است.

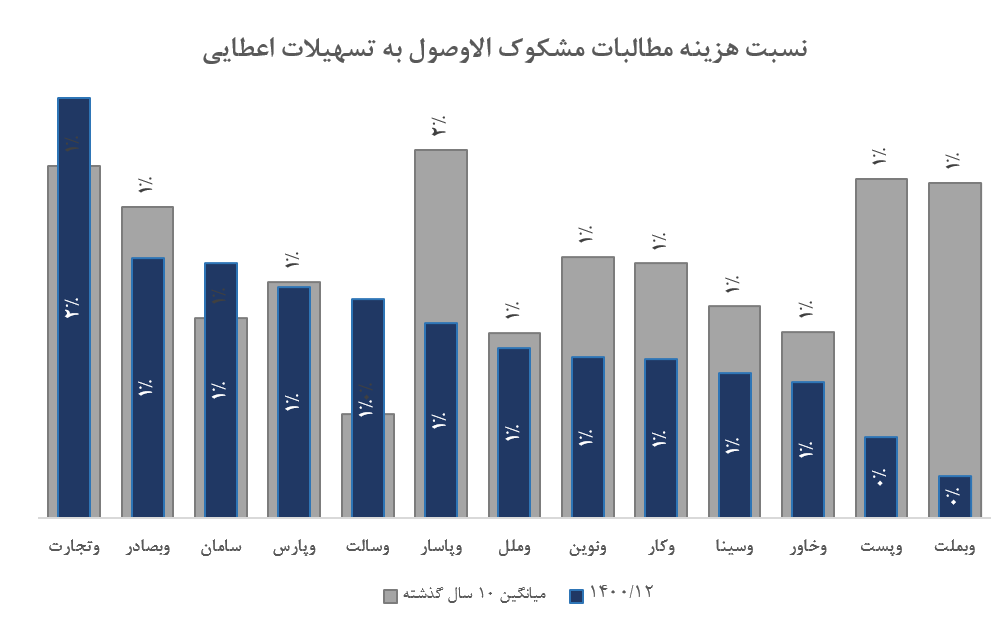

نسبت ذخیره مطالبات مشکوک الوصول به کل تسهیلات

نسبت ذخیره مطالبات مشکوک الوصول به کل تسهیلات

این نسبت برای تحلیل میزان ذخیره کنار گذاشته شده برای کاهش ارزش مطالبات نسبت به کل وام ها و تسهیلات پرداختی است. هر چه این نسبت بالاتر باشد ازنظر سپرده گذاران، اعتباردهندگان و مقام های نظارتی از مطلوبیت بیشتری برخوردار است. از سوی دیگر بالا بودن این نسبت نشان دهنده بالا بودن وام ها و تسهیلات غیرجاری و پایین بودن کیفیت دارایی های بانک است.

نسبت های بازاری شرکت های بانکی

نسبت قیمت به ارزش دفتری

بازدهی گروه بانکی در یک سال اخیر

مقاله پیشنهادی: تحلیل صنعت سیمان

منبع دیتاهای این گزارش از بانک مرکزی و صورت مالی بانک های بورسی استخراج گردیده است. لازم به ذکر است در این مقاله از مطالب گزارش سرمایه گذاری رفاه استفاده شده است.