آشنایی با نرخ بهره و تاثیر آن در اقتصاد و زندگی روزمره

اگر فردا صبح از خواب بیدار شوید و ببینید سود سپرده بانکی نصف شده است، چه واکنشی نشان میدهید؟ شاید تصمیم بگیرید سرمایه خود را از بانک خارج کنید و در بورس، طلا یا حتی صندوق درآمد ثابت سرمایهگذاری نمایید. پشت تمام این تصمیمها یک مفهوم کلیدی به اسم نرخ بهره پنهان شده است.

نرخ بهره یکی از حیاتیترین پارامترها در اقتصاد است؛ عددی کوچک که قدرتی بزرگ دارد و بر کل سیستم مالی، بازارهای سرمایه، رفتار دولتها و حتی ارزش پول ملی تاثیرگذار است. در این مقاله از کاریزما لرنینگ، نگاهی دقیق به مفهوم نرخ بهره بانکی و اهمیت آن خواهیم داشت. اگر میخواهید بدانید نرخ بهره تا چه میزان در زندگی روزمره اثرگذار است، تا انتهای این مطلب با ما همراه بمانید.

نرخ بهره چیست؟

در تعریف نرخ بهره میگوییم نرخ بهره (به انگلیسی: Interest Rate) هزینهای است که بابت قرض گرفتن پول پرداخت میکنیم. این هزینه برای جبران کاهش ارزش پول در آینده از شخص قرضگیرنده گرفته میشود.

شخص وامگیرنده باید قرض خود را در مدت زمانی مشخص تسویه نماید و در طرف دیگر وامدهنده فرصت استفاده از سرمایه خود را از دست داده و به دلیل تورم و گذشت زمان، ارزش سرمایه او نیز کمی کاهش یافته است. بنابراین، وامگیرنده علاوه بر بازپرداخت اصل سرمایه، بایستی هزینههای دریافت وام را نیز بپردازد.

نرخ بهره فقط برای دریافت وام نیست؛ در تمام انواع قرض گرفتنها مانند راهاندازی کسبوکار، تامین هزینههای یک پروژه، خرید خانه، سرمایهگذاری در بازار بورس و غیره، با نرخ بهره پول سروکار داریم. بنابراین میتوان گفت نرخ بهره یکی از پایههای تصمیمگیری اقتصادی در هر سطحی است.

افزایش یا کاهش نرخ بهره چیست و چرا اهمیت دارد؟

افزایش یا بالا بودن نرخ بهره منجر به افزایش پسانداز و کاهش تقاضای وام میشود؛ در حالی که نرخ بهره پایین معمولاً موتور محرکی برای سرمایهگذاری و مصرف تلقی میگردد. نرخ بهره ابزاری برای کنترل تورم، تحریک رشد اقتصادی و حتی جهتدهی به بازار ارز محسوب میشود.

فرض کنید نرخ بهره 23 درصد بانکی به 15 درصد کاهش پیدا کند. در این شرایط، بسیاری از افراد که قبلاً پول خود را در بانک سپردهگذاری کرده بودند، احتمالاً به این نتیجه میرسند که سود فعلی دیگر جذاب نیست. در نتیجه، به دنبال جایگزینهایی با بازده بالاتر میروند که برای مثال میشود به سرمایهگذاری در بازار سهام یا صندوق درآمـد ثـابت اشاره کرد. این جابهجایی سرمایه میتواند بازارهای مالی را دگرگون کند و حتی قیمت سهام شرکتها و بسیاری از داراییها را تحت تاثیر قرار دهد.

نرخ بهره در ایران توسط شورای پول و اعتبار تعیین میشود که زیر نظر بانک مرکزی جمهوری اسلامی ایران فعالیت میکند. این شورا نرخهای سود سپردهها و تسهیلات بانکی را بر اساس سیاستهای پولی و با هدف کنترل تورم، رشد اقتصادی و ثبات مالی تنظیم میکند.

آشنایی با انواع نرخ بهره

نرخ بهره انواع مختلفی دارد که هر نوع آن، ویژگیها و کاربرد خاص خود را دارد. در ادامه مهمترین انواع نرخ بهره را توضیح میدهیم.

1. نرخ بهره ساده (Simple Interest Rate)

نرخ بهره ساده نوعی از بهره است که فقط بر روی اصل مبلغ وام یا سرمایهگذاری و نه بر روی بهرههای انباشتهشده قبلی، محاسبه میشود. این نوع بهره معمولاً در وامها یا سرمایهگذاریهای کوتاهمدت کاربرد دارد. برای محاسبه نرخ بهره ساده از فرمول مبلغ اصلی ضربدر نرخ بهره ضربدر مدت زمان استفاده میکنیم.

فرض کنید ۱۰ میلیون تومان را با نرخ بهره 15 درصد سالانه برای مدت ۲ سال سرمایهگذاری میکنید. فرمول به ما میگوید:

10.000.000 × 0.15 × 2 برابر است با 3.000.000 تومان

پس در پایان دو سال، ۳ میلیون تومان بهره دریافت میکنید و مجموع دریافتی شما یعنی اصل سرمایه و بهره برابر 13 میلیون تومان خواهد بود. نکته مهم اینجاست که بهره فقط روی اصل پول یعنی همان ۱۰ میلیون تومان محاسبه شده و در طول این دو سال بهرهها دوباره وارد محاسبه نشدهاند.

2. نرخ بهره اسمی (Nominal Interest Rate)

نرخ بهره اسمی نرخی است که بهصورت عددی و مشخص برای یک وام یا سرمایهگذاری اعلام میشود. این نرخ نشان میدهد که فرد در ازای دریافت وام یا سپردهگذاری، چه مقدار سود دریافت میکند یا هزینه میپردازد. این نرخ معمولاً توسط بانکها، صندوقهای سرمایهگذاری یا نهادهای مالی تعیین میشود و روی قراردادها یا اوراق مالی درج میگردد.

فرض کنید فردی ۱۰ میلیون تومان در یک صندوق سرمایهگذاری قرار میدهد و صندوق اعلام میکند که نرخ بهره سالانه آن 3۰ درصد است. این عدد یعنی سرمایهگذار در پایان سال، 3 میلیون تومان سود دریافت میکند. در اینجا، نرخ بهره 3۰ درصد همان نرخ بهره اسمی است.

3. نرخ بهره واقعی یا حقیقی (Real Interest Rate)

نرخ بهره واقعی، به معنای نرخ بهره تعدیلشده با تورم است و نشان میدهد که بازدهی واقعی سرمایه، پس از در نظر گرفتن اثر کاهش قدرت خرید ناشی از تورم، چقدر خواهد بود. بهعبارت دیگر، نرخ بهره واقعی معیاری دقیقتر برای سنجش سودآوری سرمایهگذاری است؛ چراکه صرفاً به عدد اسمی سود بسنده نمیکند و تاثیر افزایش سطح عمومی قیمتها را نیز لحاظ مینماید. نرخ بهره واقعی از کم کردن نرخ تورم از نرخ بهره اسمی بهدست میآید.

فرض کنید نرخ سود بانکی برای یک سپردهگذاری یکساله، 20 درصد است و در همین دوره، نرخ تورم سالانه 15 درصد گزارش شده است. در این صورت نرخ بهره واقعی برابر است با 20 منهای 15 که برابر 5 درصد است. یعنی با وجود دریافت سود ۲۰ درصدی، قدرت خرید سرمایهگذار عملاً تنها ۵ درصد افزایش یافته است!

حالتی را در نظر بگیرید که سود بانکی 18 درصد باشد، اما نرخ تورم سالانه 25 درصد گزارش شود. در این صورت اگر 25 را از 18 کسر کنیم، بازدهی سرمایهگذاری منفی 7 درصد خواهد بود!

4. نرخ بهره مرکب (Compound Interest Rate)

نرخ بهره مرکب نوعی روش محاسبه سود است که در آن، بهره نهتنها بر اصل سرمایه، بلکه بر مجموع اصل و سودهای قبلی نیز اعمال میشود. این روش باعث میشود سرمایه با سرعت بیشتری رشد کند. برای مثال، اگر ۱۰۰ میلیون تومان را با نرخ مرکب سالانه 10 درصد برای پنج سال سرمایهگذاری کنید، سرمایه شما در پایان دوره به حدود ۱۶۱ میلیون تومان میرسد. در حالی که با بهره ساده، این مبلغ فقط ۱۵۰ میلیون تومان خواهد بود.

5. نرخ بهره بازار (Market Interest Rate)

نرخ بهره بازار به نرخی گفته میشود که در بازارهای مالی بر اساس تعامل عرضه و تقاضای منابع مالی (پول) تعیین میشود. نرخ بهره بازار همان نرخی است که سرمایهگذاران و وامگیرندگان در معاملات واقعی به آن استناد میکنند. اگر تقاضا برای وام زیاد شود اما عرضه منابع مالی محدود باشد، نرخ بهره بازار افزایش پیدا میکند. این نرخ معمولاً پایهای برای تعیین نرخهای دیگر مانند نرخ وامها، سپردهها و حتی نرخ بهره تسهیلات بانکی است و میتواند روزانه یا دورهای تغییر کند.

6. نرخ بهره بانکی (Bank Interest Rate)

نرخ بهره بانکی نرخی است که بانکها برای پرداخت سود به سپردهها یا دریافت سود از وامها تعیین میکنند. این نرخ تحت تاثیر سیاستهای بانک مرکزی، نرخ تورم و شرایط اقتصادی است. برای مثال، اگر نرخ سود سپرده یکساله ۱۸ درصد باشد، فردی که ۱۰۰ میلیون تومان سپردهگذاری میکند، در پایان سال ۱۸ میلیون تومان سود دریافت خواهد کرد. در مقابل، اگر وامی با نرخ ۲۲ درصد بگیرد، باید سالانه ۲۲ درصد از مبلغ وام را بهعنوان سود بپردازد.

این نرخ نقش مهمی در کنترل تورم، تشویق به پسانداز یا سرمایهگذاری و تنظیم جریان نقدینگی در اقتصاد دارد. در جدول زیر میتوانید نرخ رسمی سود بانکی را مشاهده کنید:

| جدول نرخ بهره بانکی | |

| نوع سپرده | نرخ بهره بانکی |

| سپرده کوتاهمدت عادی | 5 درصد |

| سپرده کوتاهمدت ویژه سهماهه | 12 درصد |

| سپرده کوتاهمدت ویژه ششماهه | 17 درصد |

| سپرده بلندمدت یک ساله | 20.5 درصد |

| سپردت بلندمدت دو ساله | 21.5 درصد |

| سپرده بلندمدت سه ساله | 22.5 درصد |

همانطور که مشاهده میکنید، حداکثر نرخ بهره بانکی در ایران حدود 23 درصد است. لازم به ذکر است که بانکها معمولاً سپرده کوتاهمدت ویژه سهماهه و ششماهه را ارائه نمیدهند.

7. نرخ بهره بینبانکی (Interbank Interest Rate)

نرخ بهره بینبانکی، نرخی است که بانکها برای وامدهی کوتاهمدت (معمولاً یکشبه) به یکدیگر تعیین میکنند. این نرخ نقش مهمی در تنظیم نقدینگی در سیستم بانکی دارد و یکی از ابزارهای مهم سیاست پولی محسوب میشود. تغییرات این نرخ میتواند بر نرخ سود سپردهها، تسهیلات بانکی و در نهایت بر بازارهای مالی از جمله بازار سرمایه تاثیرگذار باشد.

تاثیر نرخ بهره بر صندوقهای درآمد ثابت

صندوقهای درآمد ثابت بهطور مستقیم از تغییرات نرخ بهره تاثیر میپذیرند، چراکه بخش عمده سرمایهگذاری آنها در اوراقی انجام میشود که بازدهیشان بر اساس نرخ بهره تعیین میگردد. زمانی که نرخ بهره افزایش مییابد، برای مثال در نتیجه سیاستهای انقباضی بانک مرکزی برای کنترل تورم، سود اوراق جدید بالا میرود و در نتیجه بازدهی صندوقهای درآمد ثابت نیز رشد میکند. به همین دلیل، این صندوقها در دورههایی با نرخ بهره بالا میتوانند گزینهای جذاب برای سرمایهگذاری کمریسک باشند.

اگر بهدنبال یک سرمایهگذاری مطمئن با بازده بالا هستید، سرمایهگذاری در صندوق درآمد ثابت کارا با سود سالانه 38 درصد را به شما پیشنهاد میدهیم. برای شروع سرمایهگذاری روی دکمه زیر کلیک کنید:

عوامل تاثیرگذار بر نرخ بهره

مهمترین فاکتورهای تاثیرگذار بر نرخ بهره عبارتاند از سیاستهای پولی، تورم اقتصادی، عرضه و تقاضای پول و شرایط اقتصادی که در ادامه هر مورد را مختصر توضیح میدهیم.

- سیاستهای پولی بانک مرکزی: بانک مرکزی با تغییر نرخ بهره میتواند سیاستهای انقباضی یا انبساطی را اعمال کند. در سیاستهای انقباضی برای کنترل تورم، نرخ بهره افزایش و بالعکس در سیاستهای انبساطی برای تحریک رشد اقتصادی، نرخ بهره کاهش مییابد.

- تورم و انتظارات تورمی: وقتی که تورم افزایش مییابد یا انتظار میرود که تورم بالا برود، بانکها نرخ بهره را افزایش میدهند. این اقدام باعث میشود که سرمایهگذاران بتوانند ارزش پول خود را در برابر تورم حفظ کنند.

- عرضه و تقاضای پول: در صورتی که تقاضا برای پول و اعتبار بیشتر از عرضه آن باشد، بانکها نرخ بهره را بالا میبرند تا منابع مالی بیشتری جذب کنند.

- رشد اقتصادی: در دورههایی که اقتصاد رشد میکند و تقاضا برای اعتبار افزایش مییابد، نرخ بهره ممکن است بالا برود تا از فشارهای تورمی جلوگیری شود. در دوران رکود اقتصادی، بانکها با کاهش نرخ بهره به تحریک اقتصاد کمک میکنند.

تاثیر افزایش و کاهش نرخ بهره بر بازارهای مختلف

تغییرات در نرخ بهره میتواند روندهای سرمایهگذاری، اعتبار، بازارهای سهام و اوراق قرضه را دستخوش تغییر کند. در ادامه و برای راحتی کار، تاثیرات افزایش یا کاهش نرخ بهره بر بازارهای مختلف را در قالب جدول آوردهایم:

| پاسخ بازارهای مختلف به افزایش و کاهش نرخ بهره | ||

| بازار | افزایش نرخ بهره | کاهش نرخ بهره |

| بازار سهام | کاهش قیمت سهام، کاهش سودآوری شرکتها | افزایش قیمت سهام، افزایش تقاضا برای سهام |

| بازار اوراق قرضه | کاهش قیمت اوراق، سود بیشتر برای اوراق جدید | افزایش قیمت اوراق، جذابیت بیشتر برای اوراق قرضه |

| بازار مسکن | کاهش تقاضا، کاهش قیمت خانهها | افزایش تقاضا، افزایش قیمت خانهها |

| بازار ارز | تقویت ارز داخلی، افزایش تقاضا برای ارز داخلی | تضعیف ارز داخلی، کاهش تقاضا برای ارز داخلی |

| بازار کالاها | کاهش تقاضا برای کالاها، کاهش قیمتها | افزایش تقاضا برای کالاها، افزایش قیمتها |

| بازار وام و اعتبار | کاهش تقاضا برای وام، هزینه استقراض بالا | افزایش تقاضا برای وام، هزینه استقراض پایین |

| سرمایهگذاریهای جایگزین | جذب سرمایه به سمت اوراق قرضه، کاهش جذابیت سرمایهگذاریهای پرریسک | افزایش جذابیت سرمایهگذاریهای پرریسک مثل سهام و استارتاپها |

| بازار کار | کاهش تقاضا برای نیروی کار، کاهش سرمایهگذاری | افزایش تقاضا برای نیروی کار، افزایش سرمایهگذاری |

| بازارهای بینالمللی | جذب سرمایه خارجی، تقویت ارز داخلی | خروج سرمایه، تضعیف ارز داخلی |

جمعبندی؛ نرخ بهره دماسنج اقتصاد است!

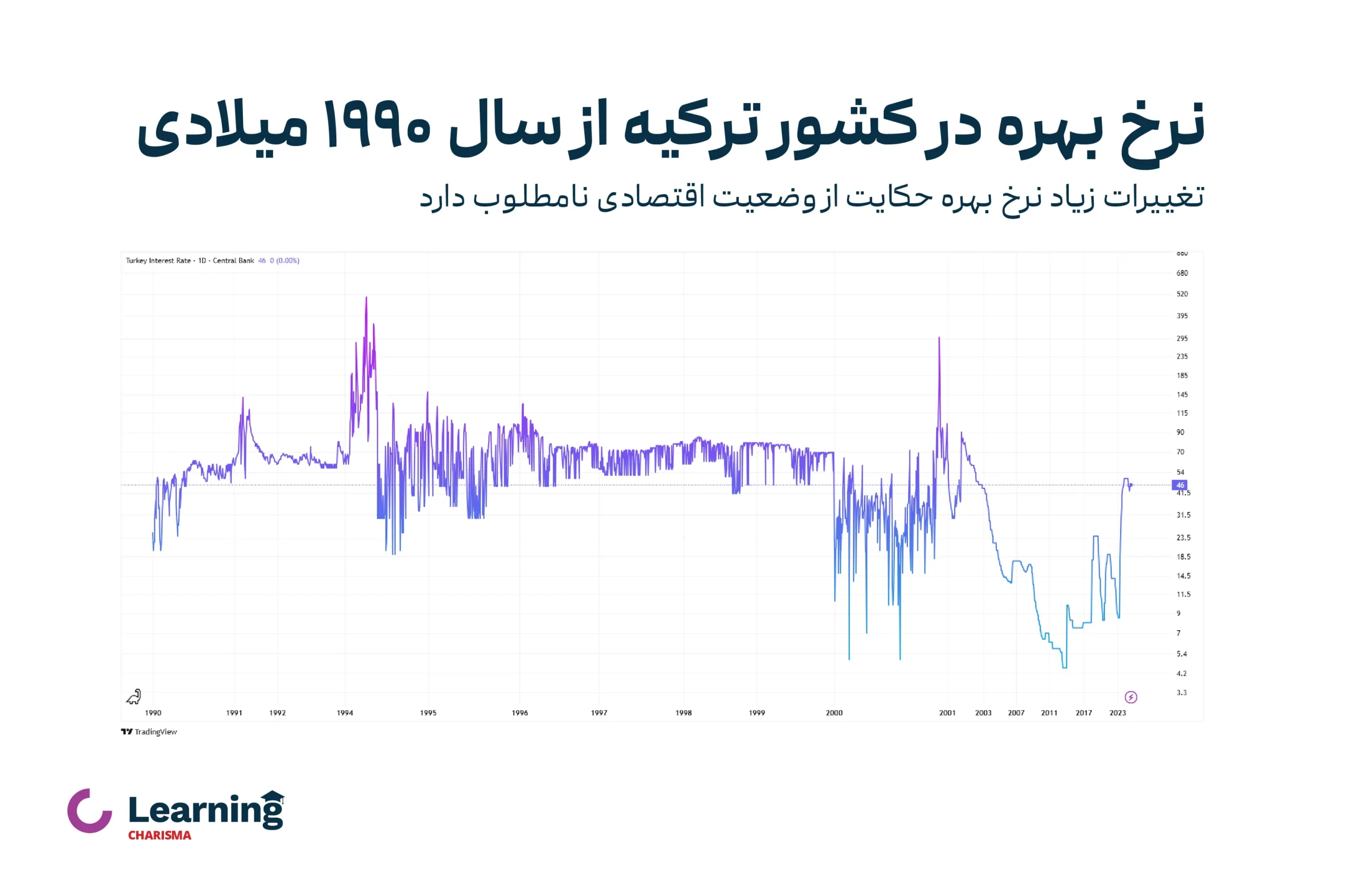

در این مطلب تلاش کردیم با بیانی ساده توضیح دهیم نرخ بهره چیست و تا چه میزان در اقتصاد اهمیت دارد. افزایش یا کاهش نرخ بهره بهراحتی میتواند شرایط اقتصادی و بازارهای مختلف را تحت تاثیر قرار دهد. نرخ بهره 40 درصدی اگرچه برای سرمایهگذاران یک رویا محسوب میشود، اما در طرف دیگر به معنی عدم رشد اقتصادی است.

از این جهت، اقتصاددانها نرخ بهره را دماسنج اقتصاد هر کشور مینامند که بهوسیلهی آن میتوان شرایط اقتصادی را ارزیابی و در صورت نیاز با افزایش یا کاهش این نرخ، سرمایهها را به سمت اقتصاد و رشد اقتصادی یا بانکها هدایت کرد. چنانچه در مورد این مفهوم سوالی در ذهن دارید، در بخش دیدگاهها، سوالات خود را مطرح کنید و با ما در ارتباط باشید.

سوالات متداول

نرخ بهره به زبان ساده، هزینهای است که افراد یا شرکتها برای استفاده از پول قرضی پرداخت میکنند. بهعبارتی، وقتی شما پولی قرض میگیرید، باید مبلغی اضافی (که همان نرخ بهره است) به وامدهنده پرداخت کنید. همچنین، وقتی پول خود را در بانک میگذارید، بانک به شما سود میدهد که همان نرخ بهره است.

نرخ بهره بین بانکی، نرخی است که بانکها برای قرض گرفتن و قرض دادن پول به یکدیگر در بازار بینبانکی استفاده میکنند. این نرخ معمولاً بهعنوان مرجع برای تعیین نرخهای بهره در سایر بازارهای مالی و تسهیلات بانکی استفاده میشود و نشاندهنده شرایط نقدینگی و سلامت اقتصادی بانکها است.

زمانی که نرخ بهره افزایش مییابد، هزینه استقراض بالا میرود که ممکن است موجب کاهش مصرف و سرمایهگذاری شود. این میتواند منجر به کاهش رشد اقتصادی و حتی رکود شود. در عوض، کاهش نرخ بهره باعث ارزانتر شدن وامها و افزایش تقاضا برای اعتبار میشود که میتواند به رشد اقتصادی و افزایش اشتغال کمک کند.