نقدینگی چیست و چرا اهمیت دارد؟ + نمودار حجم نقدینگی

نقدینگی چیست و به چه معناست؟ نقدینگـی (Liquidity) به یکی از کلیدیترین مفاهیم اقتصادی تبدیل شده است؛ از جلسات مهم سیاستگذاری اقتصادی تا گفتوگوهای روزمره، این واژه مورد استفاده قرار میگیرد. نقدینگی چگونه بر زمینههای مختلف اقتصاد مانند بیکاری، تولید و تورم تاثیر میگذارد؟ در این مقاله از کاریزما لرنینگ، به بررسی کامل معنی نقدینگی و تاثیرات جریان نقدینگی بر اقتصاد کشور و راهکارهای مدیریت و کنترل آن خواهیم پرداخت. در ادامه با ما همراه باشید.

منظور از نقدینگی چیست؟

در تعریف نقدینگی میتوان اینگونه گفت که نقدینگی به پول نقد و داراییهایی اشاره دارد که به سرعت و بدون تغییر در ارزش آنها، قابلیت تبدیل به پول نقد دارند. اگر بخواهیم در اینباره مثال بزنیم نقدترین دارایی افراد، اسکناسهایی است که برای خرید امور روزمره در اختیار دارند. سپردههای بانکی نیز از دیگر داراییهایی محسوب میشوند که به راحتی میتوان آنها را به اسکناس تبدیل کرد.

در مقابل، تمامی داراییها قابلیت نقدشوندگی بالا ندارند به عنوان مثال املاک و مستغلات با اینکه داراییهای بسیار با ارزشی هستند ولی فرآیند فروش آن و تبدیلش به پول، زمانبر است و در این بازه زمانی امکان تغییر ارزش آن وجود دارد. به همین علت این داراییها نقدشوندگی بسیار پایینی نسبت به پول نقد و سپردههای بانکی دارند. این تفاوت در نقدشوندگی داراییها یکی از عوامل مهمی است که در تحلیل نقدینگی اقتصادی و مالی مورد توجه قرار میگیرد.

علت نقدینگی چیست؟

علت ایجاد نقدینگی در اقتصاد به وجود داراییهایی است که به راحتی قابل تبدیل به پول نقد هستند و میتوانند به سرعت در مبادلات اقتصادی مورد استفاده قرار گیرند. اجزای نقدیگی، پول و شبه پول هستند که به تعریف هر کدام میپردازیم. فرمول نقدینگی از مجموع این دو به دست میآید.

پول، طبق تعريف شامل اسكناس و مسكوک در دست اشخاص به علاوه سپردههای ديداری است. به عبارت دیگر، پول همان وجه نقد و سایر داراییهایی است که نقد کردن آنها کار سختی نیست. مواردی که شما برای پرداخت از آنها استفاده میکنید نیز جز پول محسوب میشوند مانند چک و کارتهای اعتباری. البته تعریف پول شامل سپردههای دیداری (Demand Deposits) و سایر سپردههای بانکی که قابل چک کشیدن باشند، نیز هست. در تعریف گستردهتر، پول ممکن است شامل چکهای مسافرتی و حسابهای پسانداز هم باشد.

در حالت کلی، شبه پول نيز شامل سپردههای غيرديداری است. “شبه پول” به داراییهایی اشاره میکند که به صورت مستقیم به عنوان وسیله مبادله قابل استفاده و نقد نیستند اما میتوان آنها را به پول نقد یا سپردههای بانکی چک کشیدنی تبدیل کرد. حسابهای پسانداز و حسابهای مدتدار هم بستـه به تعریف در نظر گرفته شده و جامعیت آن ممکن است زیرمجموعه پول یا شبه پول طبقهبندی شوند.

مدیریت نقدینگی چیست؟

مدیریت نقدینگی به استراتژیها، سیاستها و اقداماتی اشاره دارد که توسط بانکهای مرکزی، دولتها و شرکتها به منظور کنترل و تنظیم حجم نقدینگی در اقتصاد انجام میشود. اصلیترین هدف مدیریت نقدینگی، توازن میان عرضه و تقاضای پول به گونهای است که از ایجاد نوسانات شدید اقتصادی مانند تورم یا رکود جلوگیری شود.

مدیریت نقدینگی برای حفظ ثبات اقتصادی و جلوگیری از مشکلاتی مانند تورم فزاینده یا رکود اقتصادی حیاتی است. اگر حجم نقدینگی در یک اقتصاد بیش از حد افزایش یابد، ممکن است به تورم منجر شود که میتواند قدرت خرید مردم را کاهش داده و ناپایداری اقتصادی ایجاد کند. از طرف دیگر، کاهش نقدینگی کل کشور میتواند به رکود اقتصادی، کاهش تولید و افزایش بیکاری منجر شود.

با افزایش میزان نقدینگی کشور، شرکتها و افراد میتوانند بیشتر وام بگیرند و سرمایهگذاری کنندکه این موضوع میتواند به افزایش تولید و ایجاد شغل منجر شود. اگر رشد نقدینگی به دلیل افزایش وامدهی بانکها و افزایش تقاضا برای پول باشد، ممکن است نرخ بهره کاهش یابد، زیرا بانکها تمایل دارند تا با ارائه نرخ بهره پایینتر، افراد و شرکتها را به گرفتن وام تشویق کنند.

با این وجود اگر رشد نقدینگی توسط دولتها به درستی مدیریت نشود، میتواند به بیثباتی اقتصادی منجر شود. افزایش سریع نقدینگی بدون برنامهریزی میتواند به ایجاد حبابهای مالی، افزایش بدهیها و افزایش نوسانات در بازارهای مالی منجر شود.

مدیریت نقدینگی یکی از چالشهای اصلی در هر اقتصادی است. اگر نقدینگی به طور صحیح مدیریت نشود، میتواند منجر به مشکلات جدی اقتصادی مانند تورم بالا، کاهش ارزش پول و بیکاری شود. دولتها و بانکهای مرکزی از ابزارهای مختلفی برای مدیریت نقدینگی استفاده میکنند. مدیریت نقدینگی نه تنها در سطح کلان اقتصادی بلکه در سطح شرکتها و موسسات نیز اهمیت دارد. شرکتها با مدیریت صحیح جریان نقدینگی خود، میتوانند از مشکلاتی مانند کمبود نقدینگی و ورشکستگی جلوگیری کنند.

جریان نقدینگی چیست؟

جریان نقدینگی میزان پول نقد و غیرنقدی است که وارد یک سیستم شده یا از آن خارج میشود. به عبارت سادهتر اینکه یک فرد چقدر درآمد و هزینه دارد (میزان پولی که به حساب فرد وارد و خرج میشود)، مثال سادهای از جریان نقدینگی است.

حجم نقدینگی چیست؟

حجم نقدینگی به مجموع پول و شبهپولی گفته میشود که در یک اقتصاد در گردش است. به عبارتی حجم نقدینگی شامل تمام داراییهای مالی است که میتوانند به سرعت و به راحتی به پول نقد تبدیل شوند و برای خرید کالاها و خدمات مورد استفاده قرار گیرند. این داراییها شامل اسکناسها و سکههای در دست مردم، سپردههای بانکی دیداری (مانند حسابهای جاری)، و شبهپول (مانند سپردههای مدتدار و حسابهای پسانداز) است.

رشد نقدینگی چیست؟

در پاسخ به این سوال که افزایش نقدینگی چیست؟ باید بگوییم رشد نقدینگی به افزایش حجم کل پول در گردش و شبهپول در یک اقتصاد در طول دوره زمانی اشاره دارد. این مفهوم یکی از شاخصهای مهم در اقتصاداست که میتواند تاثیرات گستردهای بر تورم، نرخ بهره، بیکاری و تولید داشته باشد. رشد نقدینگی معمولاً به صورت درصدی نسبت به دوره قبلی به عنوان مثال ماهانه یا سالانه نشان داده میشود و نشاندهنده سرعت افزایش پول در اقتصاد است.

ریسک نقدینگی زمانی نمایان میشود که رشد آن منجر به کاهش ارزش پول ملی شود. زمانیکه حجم پول در یک اقتصاد به سرعت افزایش مییابد، ارزش پول در برابر سایر ارزهای خارجی ممکن است کاهش یابد. این موضوع میتواند به کاهش قدرت خرید مردم و افزایش هزینههای واردات منجر شود. در بلندمدت، کاهش ارزش پول ملی میتوانددر آینده باعث ایجاد مشکلات اقتصادی در کشور شود.

عوامل موثر بر رشد نقدینـگی

رشد نقدینگی به دلایل مختلفی میتواند رخ دهد که مهمترین آنها شامل موارد زیر است:

- افزایش پایه پولی: هرگونه افزایش در پایه پولی شامل اسکناسها و سکههای در گردش میتواند منجر به رشد نقدینگی شود، زیرا این افزایش به بانکها اجازه میدهد تا پول بیشتری را به عنوان وام در اختیار افراد و شرکتها قرار دهند. بانک مرکزی با کنترل حجم پایه پولی، میتواند نقدینگی را در سطح مناسبی نگه دارد و از بروز مشکلاتی مانند تورم فزاینده جلوگیری کند.

- افزایش ضریب فزاینده پول: ضریب فزاینده پول به ما نشان میدهد که هر واحد پول پایه چگونه میتواند در سیستم بانکی چندین بار تکرار شود و به این ترتیب نقدینگی را چندین برابر افزایش دهد. ضریب فزاینده نسبت تغییرات در عرضه پول به تغییر اولیه در ذخایر بانکی است.

نرخ ذخیره اجباری ÷ ۱ = ضریب فزاینده خلق پول

- افزایش وامدهی بانکی: زمانی که بانکها وامهای بیشتری به افراد و شرکتها میدهند، حجم پول در گردش افزایش مییابد. این وامها نه تنها پول جدیدی را وارد بازار اقتصاد میکنند، بلکه باعث میشوند تا افراد و شرکتها بتوانند سرمایهگذاری کنند که این امر به نوبه خود به رشد اقتصادی و افزایش نقدینگی منجر میشود.

- افزایش مخارج دولت: زمانی که دولت مخارج خود را افزایش میدهد، به خصوص اگر این مخارج از طریق استقراض از بانک مرکزی یا انتشار اوراق قرضه یا چاپ پول تأمین شود، حجم پول در اقتصاد افزایش مییابد.

- افزایش تقاضا برای پول: در شرایطی که اقتصاد در حال رشد است و شرکتها و افراد به پول بیشتری برای انجام مبادلات و سرمایهگذاری نیاز دارند، تقاضا برای پول افزایش مییابد و این موضوع میتواند به افزایش حجم نقدینگی منجر شود.

فرمول نقدینگی

نقدینگی به معنای توانایی یک شرکت در پرداخت بدهیهای کوتاهمدت خود است. برای ارزیابی این توانایی، از نسبتهای نقدینگی استفاده میشود که مهمترین آنها عبارتاند از:

1- نسبت جاری

این نسبت نشان میدهد که شرکت تا چه اندازه میتواند بدهیهای جاری خود را با داراییهای جاری پوشش دهد. نسبت جاری بالاتر از 1 بیانگر توانایی شرکت در پرداخت بدهیهای کوتاهمدت است. فرمول محاسبه آن به صورت زیر است:

نسبت جاری = دارایی های جاری / بدهی های جاری

2- نسبت آنی (نسبت سریع)

نسبت فعلی به دلیل عدم پیچیدگی، سادهترین معیار محاسبه نقدینگــی است. به سادگی، نسبت جاری یک شرکت یا فرد یا داراییهای قابل فروش در یک سال تقویمی را اندازهگیری میکند که در مقابل تمام بدهیهای جاری محاسبه میشود. نسبت آنی بالاتر از 1 بیانگر وضعیت نقدینگی مناسب شرکت است. فرمول محاسبه آن به صورت زیر است:

نسبت سریع = (نقد یا معادل های نقدی + سرمایه گذاری های کوتاه مدت + حساب های دریافتنی) / بدهی های جاری

3- نسبت نقدی

این نسبت محافظهکارانهترین شاخص نقدینگی است و فقط وجه نقد و معادلهای نقدی را در نظر میگیرد. این نسبت نشان میدهد که شرکت تا چه حد قادر است بدهیهای جاری خود را فقط با استفاده از وجه نقد و معادلهای نقدی پرداخت کند. فرمول آن به صورت زیر است:

نسبت نقدی = وجه نقد و معادل های نقدی / بدهی های جاری

برای آشنایی بیشتر با نسبتهای مالی مقاله “نسبت های نقدینگی در صورت های مالی” را مطالعه کنید.

میزان نقدینـگی کشور چقدر است؟

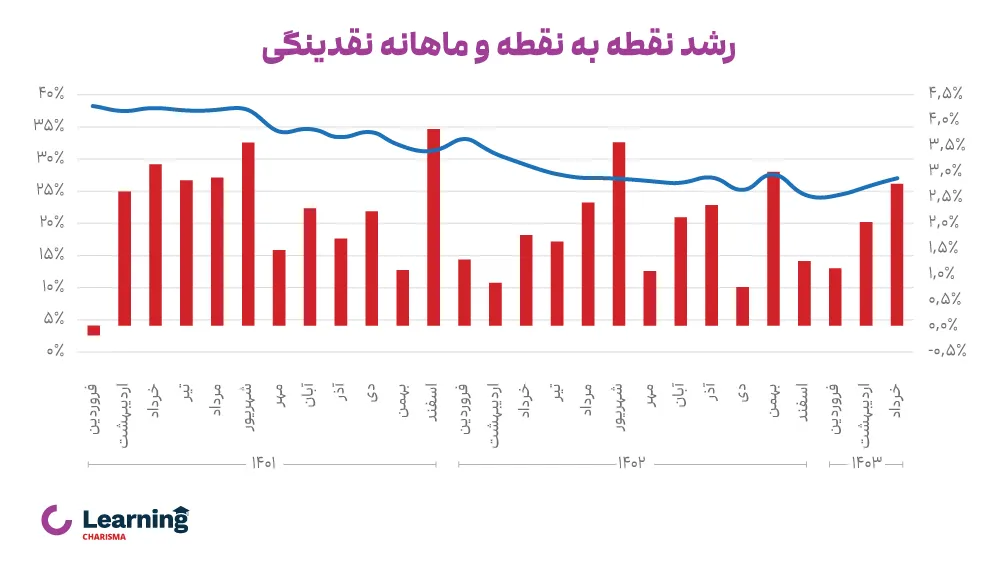

در حال حاضر، آمار و میزان نقدینگی کشور و پایه پولی توسط بانک مرکزی منتشر میشود. درآخرین آمار، نقدینگی منتشر شده تا خرداد 1403 است. طبق این آمارها رشد نقطهبهنقطه نقدینگی در خردادماه به 26.8درصد و رشد نقطهبهنقطه پایه پولی نیز به 23.3درصد رسیده است. طبق این آمار، رشد ماهانه نقدینگی برابر با 2.8درصد بوده است.

نمودار حجم نقدینگی کشور

نرخ رشد نقطهبهنقطه نقدینگی و نمودار نقدینگی کشور در تصویر زیر آمده است.

چرا افزایش نقدینگی باعث تورم میشود؟

حال به تاثیر نقدینگی در اقتصاد بپردازیم، تا اینجا مشخص است که هر چه پول در دست مردم بیشتر باشد سرعت انجام مبادلات تجاری افزایش مییابد. از طرفی، همواره در جامعه مقدار مشخصی کالا و خدمات وجود دارد که مقدار پول در دست مردم باید با آن متناسب باشد.

اگر مقدار پول بیشتر از کالا و خدمات موجود باشد، مردم همان میزان محصول را باید با پول بیشتری خریداری کرده و قیمتها در جامعه بالا میرود و برعکس. از طرف دیگر، پول زیاد تقاضای مردم برای خرید کالاها و خدمات مختلف را افزایش میدهد. اگر محصولات تولیدکنندگان داخلی به اندازه کافی نباشد، راه برای ورود کالاهای خارجی ارزانقیمت باز میشود. در نهایت، رفتهرفته مردم کالاهای خارجی را جایگزین کالای داخلی میکنند که پیامد آن کاهش تولید داخلی و افزایش بیکاری است. بنابراین حجم نقدینگی در جامعه باید کنترل شود.

این فقط پول نقد نیست که میتواند تورمزا باشد. پولهایی که بهصورت شبه پول در حسابهای بانکی ذخیره میشود نیز میتواند سریعا به پول نقد تبدیل شود. اما چگونه؟ بانکها منابع مالی جمعشده را میتوانند به مردم وام دهند. به این ترتیب حجم پول بیشتر از مقدار اولیه شروع به افزایش میکند. مثلا وقتی ۱۰ میلیون تومان در بانک جمع میشود و بانک آن را در قالب وام به شخص دیگری میدهد اگر نرخ بهره وام ۲۰ درصد باشد او در پایان سال باید ۱۲ میلیون به بانک بازگرداند.

پس به عبارتی باید اینگونه گفت که تورم به عنوان یکی از مهمترین مشکلات اقتصادی، میتواند تاثیرات منفی فراوانی بر اقتصاد داشته باشد. زیرا تورم قدرت خرید مردم را کاهش میدهد. به این معنی که مردم برای خرید همان مقدار کالا و خدمات، باید پول بیشتری پرداخت کنند. این موضوع به خصوص برای افرادی که دارای درآمد ثابت هستند، مشکلات جدی ایجاد میکند تورم میتواند باعث افزایش هزینههای تولید شود.

کاهش نقدینگی چیست؟

در برخی موارد، کاهش نقدینگی میتواند به عنوان یک راهکار برای کنترل تورم و تثبیت اقتصاد مورد استفاده قرار گیرد. کاهش نقدینگی معمولاً از طریق افزایش نرخ بهره، کاهش وامدهی بانکها و فروش اوراق قرضه دولتی انجام میشود.کاهش نقدینگی میتواند منجر به کاهش تقاضا و در نتیجه به کاهش قیمتها و کنترل تورم کمک کند. با این حال، کاهش نقدینگی نیز ممکن است منجر به رکود اقتصادی و افزایش بیکاری شود، زیرا با کاهش نقدینگی، سرمایهگذاری در شرکتها کاهش مییابد. این موضوع به خصوص در اقتصادهای در حال توسعه که دارای ساختارهای مالی ضعیفتری هستند، از اهمیت بیشتری برخوردار است. به طور کلی، کاهش نقدینگی یک راهکار پیچیده است که نیاز به مدیریت دقیق و هماهنگی میان سیاستهای پولی و مالی دارد. اگر کاهش نقدینگی با مدیریت صحیح انجام نشود، میتواند منجر به بروز مشکلات جدی اقتصادی شود.

شکاف نقدینگی چیست؟

شکاف نقدینگی یا Liquidity Gap، به موقعیتی گفته میشود که در آن یک بانک یا موسسه مالی با ناترازی بین دارایی و بدهی مواجه میشود؛ به طوری که توانایی تأمین نقدینگی لازم برای پرداخت تعهدات کوتاهمدت خود را ندارد. به بیان سادهتر،علت اصلی ریسک نقدینگی در بانکها، عدم تطابق مقدار و سررسید بدهیها و داراییها و در نتیجه بروز شکاف نقدینگی منفی است.

این شکاف میتواند ناشی از عواملی مانند تغییرات ناگهانی در جریانهای نقدی، افزایش غیرمنتظره در برداشت سپردهها یا کاهش ارزش داراییها باشد. برای مدیریت این ریسک، بانکها معمولاً از استراتژیهایی مانند محدود کردن شکاف جریان وجه نقد، متنوعسازی منابع مالی و برنامهریزی مناسب جریان نقدینگی استفاده میکنند.

سخن پایانی

به طور قطع، همه شما با معنای پول و نقدینگی تا حدودی آشنا هستید. مفهوم پول نقد که مشخص است. پولی که در حال حاضر برای مبادله در دسترس است و میتوان برای خرید کالا و خدمات از آن استفاده کرد، اما نقدینگی مفهومی عامتر نسبت به این واژه دارد.

عموما نقدینگی به داراییهای نقدی شما و اسکناسهایی که صرف خرید مایحتاج روزانه خود میکنید اطلاق میشود. در صورتی که بتوانید سریعتر دارایی خود را بدون کاهش ارزش آن تبدیل به پول نقد کنید، نقدشوندگی آن بیشتر است. در مقالهای که مطالعه کردید، به طور کامل رشد نقدینگی را توضیح دادیم. همچنین حجم نقدینگی در سال گذشته را در ایران نشان داده و میزان نقدینگی کشور را بررسی کردیم.

سوالات متداول

در حالت کلی، نقدینگی به معنی اسکانسهای نقد و ابزارهای پولی مثل چک و… که قابلیت نقد شدن دارند نقدینگی میگویند.

هر چه پول در دست مردم بیشتر باشد سرعت انجام مبادلات تجاری افزایش مییابد. از طرفی همواره در جامعه مقدار مشخصی کالا و خدمات وجود دارد که مقدار پول در دست مردم باید با آن متناسب باشد. اگر مقدار پول بیشتر از کالا و خدمات موجود باشد، مردم همان میزان محصول را باید با پول بیشتری خریداری کرده و قیمتها در جامعه بالا میرود.

در یک سیستم مالی، با وجود بانکهای متعدد میزان پولی که میتواند خلق شود، بستگی به ضریب فزاینده خلق پول دارد.

رابطه نقدینگی و تورم به زبان ساده به این صورت است که زمانی حجم نقدینگی در جامعه زیاد شود و تولید کالا و خدمات به همان نسبت رشد نکند، قیمتها افزایش یافته و تورم ایجاد میشود.

مدیریت نقدینگی فرآیند کنترل جریانهای نقدی یک سازمان یا سیستم مالی است تا اطمینان حاصل شود که در هر زمان توانایی پرداخت تعهدات مالی کوتاهمدت وجود دارد.

افزایش نقدینگی میتواند به دلیل افزایش چاپ پول، وامدهی بانکها، مخارج دولتی یا افزایش تقاضا برای پول رخ دهد.

نقدینگی بخش خصوصی به مجموع پول نقد و داراییهای نقدشوندهای اشاره دارد که در اختیار افراد، شرکتها و نهادهای غیردولتی است و برای پرداخت هزینههای جاری و سرمایهگذاریها استفاده میشود.

بر اساس آخرین آمار موجود تا آبان ۱۴۰۳، حجم نقدینگی در ایران به ۹۳۹۲ هزار میلیارد تومان رسیده است.

4 دیدگاه برای این مطلب

اون قسمتی که گفتید افزایش نقدینگی باعث میشه که مردم همون محصول رو با قیمت بالاتر بخرن، خب مگه با افزایش اموال متقاضی، تقاضا افزایش پیدا نمیکنه و در نتیجه قیمت کالا میاد پایین؟ پس چرا متقاضی پول بیشتری باید بده؟؟

سلام دوست عزیز

افزایش نقدینگی به معنای ورود پول بیشتر به بازار است، اما اگر این افزایش با تولید کالا و خدمات همگام نباشد، تقاضا برای همان مقدار کالا افزایش مییابد، بدون اینکه عرضه آن افزایش یابد. در این شرایط، چون تعداد کالاها ثابت است و تقاضا بیشتر میشود، قیمتها بالا میرود. پس حتی اگر مردم پول بیشتری داشته باشند، به دلیل عدم تعادل بین عرضه و تقاضا، مجبورند برای همان محصولات هزینه بیشتری بپردازند.

ممنون بابت اطلاعات خوبتون

🙏🙏🙏