10 استراتژی برتر بازار اختیار معامله

معاملهگران اغلب با درک اندکی که از استراتژیهای سرمایهگذاری در بازار اختیار معامله دارند، به خرید و فروش در این بازار میپردازند. بازار آپشن علارقم اینکه بازاری تقریبا نوظهور در ایران تلقی میشود ولی در همین زمان کوتاه رشد چشمگیری داشته و با ابزارهایی که فراهم شده، سرمایهگذاران میتواننداستراتژیهای زیادی که در این بازار پیاده کرده و با این کار هم ریسک سرمایهگذاری خود را محدود کنند و هم بازده را به حداکثر برسانند.

در این مقاله 10 استراتژی مهم بازار اختیار معامله که برای هر سرمایهگذار ضروری است تا آن را بیاموزد، معرفی خواهد شد. درصورتی که به تازگی با بازار آپشن آشنا شدهاید، پیشنهاد میشود به مقاله “قرارداد اختیار معامله در بورس چیست” مراجعه فرمایید.

مقاله پیشنهادی: قرارداد اختیار معامله صندوق های کاریزما

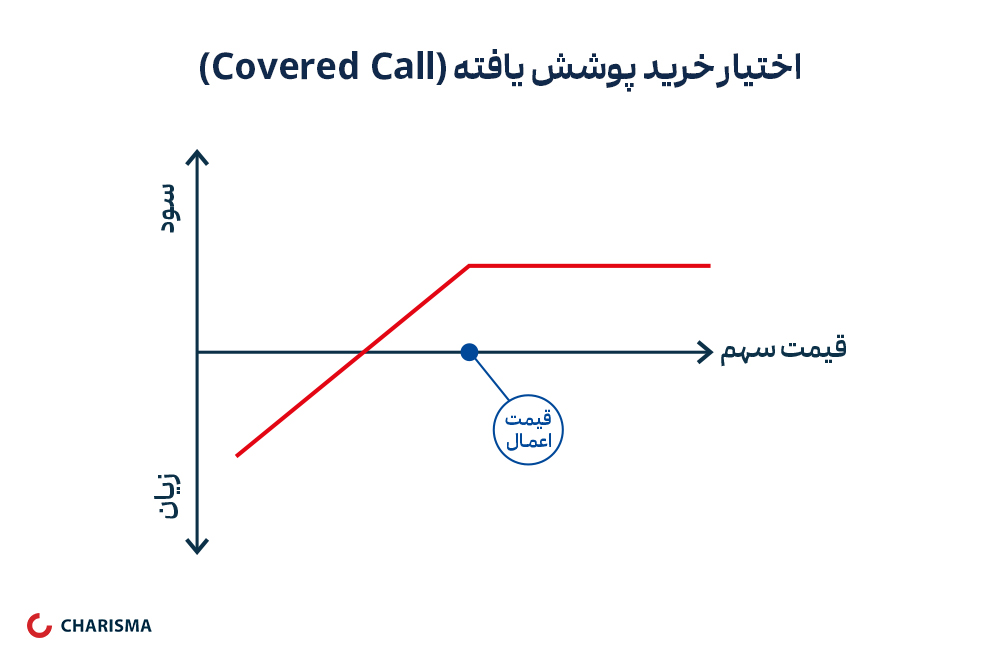

1. اختیار خرید پوشش یافته (Covered Call)

استراتژی اختیار خرید پوشش یافته یکی از محبوبترین استراتژیهای سودآور در بین افراد تازه کار و حرفهای به شمار میرود. علت اصلی محبوبیت آن به این دلیل است که در زمان اجرای این استراتژی نه تنها هزینهای پرداخت نمیشود، بلکه درآمدی نیز عاید سرمایهگذار میشود.

نحوه پیاده سازی این استراتژی با “خرید سهم و فروش اختیار خرید در زیان” آغاز میشود که وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

این استراتژی مناسب زمانی است که سرمایهگذار انتظار افزایش قیمت چندانی را نداشته و بازار رنج را پیشبینی میکند. پس با خرید اختیارهای در زیان، سعی در کسب بازدهی از طریق پریمیوم کسب شده مینماید.

مثال از استراتژی اختیار خرید پوشش یافته

- فرض کنید نمادی در حال حاضر به قیمت 900 تومان در حال معامله است و شما این سهم را در پرتفوی خود دارید ولی احتمال میدهید که قیمت آن کاهش یابد. پس قرارداد اختیار خریدی با اعمال 900 تومان به تاریخ سررسید سه ماه بعد را 100 تومان میفروشید. سود و زیان این قرارداد به چه شکل خواهد بود؟

- اگر در تاریخ سررسید قیمت سهم بیشتر از 900 تومان بود، به طبع خریدار اختیار خرید شما اعمال خواهد کرد و سود افزایش قیمت سهم از محل زیان اختیار خرید فروخته شده، خنثی خواهد شد. پس کل سود شما به اندازه پریمیوم دریافتی در ابتدای دوره خواهد بود. درحالتی که اگر قیمت سهم کاهشی باشد و در تاریخ اعمال کمتر از 900 تومان باشد، به اندازه پریمیومهای دریافتی از زیان شما کاسته خواهد شد.

پس این استراتژی زمانی اجرا میشود که انتظار افزایش قیمت نداشته باشیم و با فروش اختیارهای در زیان و پریمیمومهای حاصله، زیان اصل دارایی را کاهش دهیم.

2. استراتژی نامتقارن خرید خوشبینانه (Bull Call Spread)

استراتژی نامتقارن خرید خوشبینانه به صورت رایج در بین معامله گران برای به حداقل رساندن ریسک در بازارهای صعودی ملایم اجرا میشود. در این استراتژی فرد زمانی سود میکند که قیمت دارایی پایه افزایشی باشد.

نحوه پیاده سازی این استراتژی با خرید ” اختیار خرید با قیمت اعمال پایینتر ” و فروش ” اختیار خرید با قیمت اعمال بالاتر “ آغاز میشود، در این استراتژی سررسید هر دو قرارداد باید یکسان باشد. وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

با پیادهسازی این استراتژی، در صورت نزولی شدن بازار، حداکثر سود و زیان محدود خواهد شد. زیرا زمانی که بازار صعودی میشود به دلیل پوزیشن خریدی که اخذ شده از یک نقطه به بعد وارد سودسازی میشوید.

چه زمانی از این استراتژی استفاده کنیم؟ زمانی که فرد انتظار رشد بازار را دارد ولی با قطعیت کم، برای مثال فرد با احتمال 60 درصد انتظار رشد سهم و با احتمال 40 درصد انتظار کاهش قیمت را دارد. به این ترتیب وی با استفاده از این استراتژی ریسک را کاهش داده و سود و زیان را محدود میکند.

مثال استراتژی Bull Call Spread

- فرض کنید نمادی در حال حاضر به قیمت 250 تومان در حال معامله است و شما پیشبینی افزایش قیمت آن را دارید. قرارداد اختیار خریدی با اعمال 250 تومان به تاریخ سررسید یک سال بعد را 20 تومان میخرید و همزمان اختیار خرید با قیمت اعمال 300 تومان را 50 تومان میفروشید. سود و زیان این قراردادها به چه شکل خواهد بود.

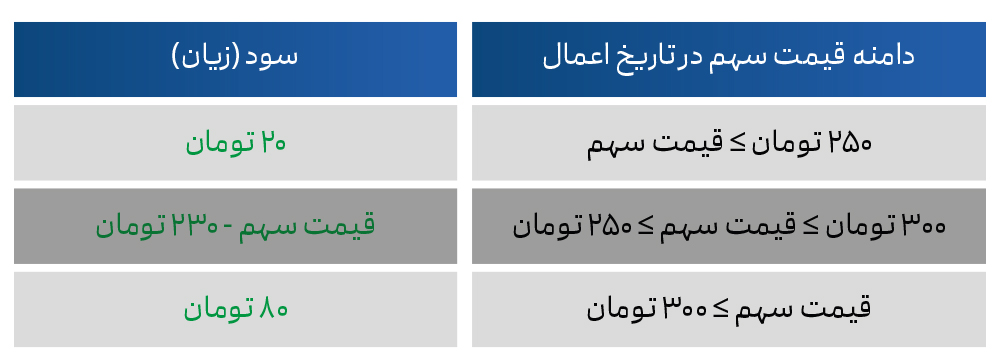

- اگر در تاریخ سررسید قیمت سهم بیشتر از 300 تومان بود شما 80 تومان سود میکند((250-300)+(20-50)) و اگر در تاریخ سررسید قیمت اعمال کمتر از 250 تومان باشد، سود و زیان این قرارداد 20 تومان خواهد بود. جدول سود و زیان کلی در زیر ارائه شده است.

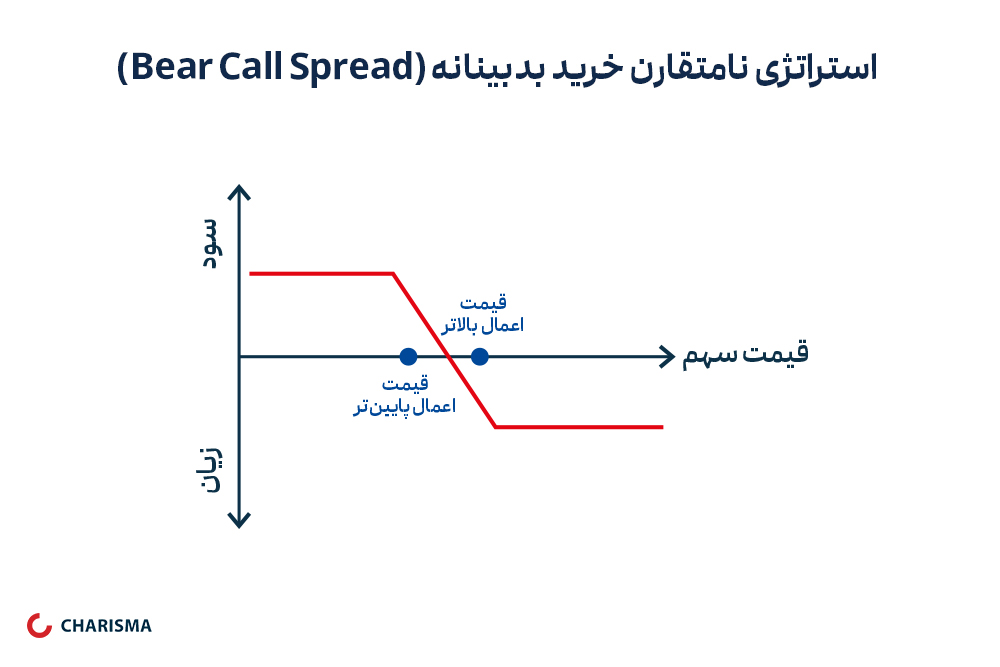

3. استراتژی نامتقارن بدبینانه (Bear Call Spread)

استراتژی نامتقارن بدبینانه نیز همانند خوش بینانه برای به حداقل رساندن ریسک در بازارهای نزولی ملایم اجرا میشود. در این استراتژی فرد زمانی سود میکند که قیمت دارایی پایه کاهشی باشد.

نحوه پیاده سازی این استراتژی با فروش ” اختیار خرید با قیمت اعمال پایینتر ” و خرید ” اختیار خرید با قیمت اعمال بالاتر “ آغاز میشود، در این استراتژی سررسید هر دو قرارداد باید یکسان باشد. وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

مثال استراتژی نامتقارن بدبینانه

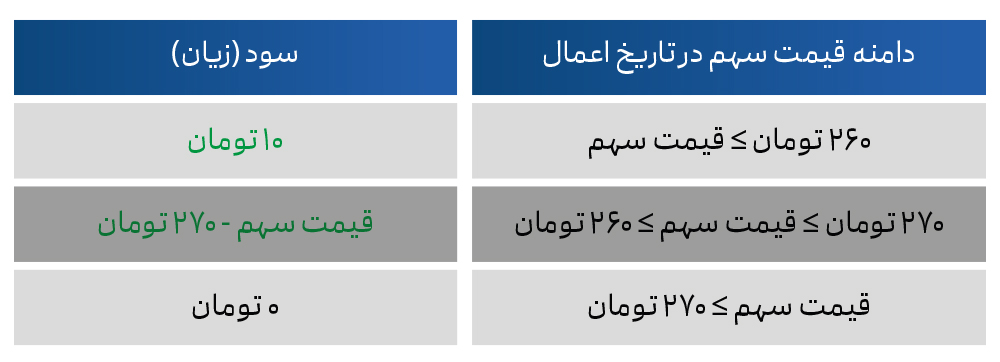

- فرض کنید نمادی در حال حاضر به قیمت 250 تومان در حال معامله است و شما پیشبینی کاهش قیمت آن را دارید. قرارداد اختیار خریدی با اعمال 270 تومان به تاریخ سررسید یک سال بعد را 5 تومان میخرید و همزمان اختیار خرید با قیمت اعمال 260 تومان را 15 تومان میفروشید. سود و زیان این قراردادها به چه شکل خواهد بود؟

- اگر در تاریخ سررسید قیمت سهم بیشتر از 270 تومان بود شما سر به سر خواهید بود((260-270)+(5-15)) و اگر در تاریخ سررسید قیمت اعمال کمتر از 250 تومان باشد، سود و زیان این قرارداد 10 تومان (5-15) خواهد بود. سود و زیان کلی در جدول زیر ارائه شده است.

پس این استراتژی درست مخالف قبلی بوده و فقط ساید پیشبینی فرق میکند و در حالتی که پیش بینی روند کاهش سهم وجود دارد و در عین حال فرد نمیخواهد ریسک بالایی را متحمل شود با اجرای این استراتژی سود و زیان خود را محدود میکند.

4. استراتژی نامتقارن خرید پروانهای با اختیار فروش (Long Put Butterfly)

استراتژی پروانهای یکی از استراتژی های اختیار معامله برای روند رنج است که دو استراتژی قبلی((Bull&Bear Call Spread) را باهم ترکیب میکند.

نحوه پیاده سازی این استراتژی با خرید یک اختیار خرید درسود ، فروش دو اختیار خرید بیتفاوت و خرید یک اختیار خرید در زیان آغاز میشود، در این استراتژی وضعیت سررسید هر چهار قرارداد باید یکسان باشد. وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

چه زمانی از این استراتژی استفاده کنیم؟ این استراتژی زمانی سودآور خواهد بود که قیمت در محدوده فعلی ثابت بماند و از محل اختلاف پریمیومها سود حاصل شود و درصورتی که در سررسید با افزایش و کاهش زیادی همراه باشد، سود و زیان شما محدود خواهد بود.

مثال استراتژی نامتقارن پروانهای

- فرض کنید نمادی در حال حاضر به قیمت 140 تومان در حال معامله است و شما پیشبینی وضعیت رنج در معاملات سه ماه آینده سهم را دارید. پس برای پیادهسازی این استراتژی قرارداد اختیار خریدی با اعمال 150 تومان به تاریخ سررسید سه ماه بعد را 5 تومان میخرید و همزمان اختیار خرید با قیمت اعمال 130 تومان را 15 تومان میخرید و در ساید مخالف دو قرارداد اختیار خرید با اعمال 140 تومان را به قیمت هر قرار داد 10 تومان میفروشید. سود و زیان این قراردادها در تاریخ سررسید به چه شکل خواهد بود؟

- اگر در تاریخ سررسید قیمت سهم بیشتر از 150 تومان بود شما سر به سر خواهید بود((2*150-2*140)+(130-150)+(15-5-2*10)) و اگر در تاریخ سررسید قیمت اعمال کمتر از 130 تومان باشد، مجددا در وضعیت سربهسر (15-5-2*10) خواهید بود. و در بهترین حالت زمانی که قیمت در محدوده فعلی ثابت بماند از محل اختلاف پریمیوم ها و اختیار خرید در سود، به میزان حداکثر 10 تومان سود خواهید کرد.

پس این استراتژی برای زمانی است که تا اعمال قراردادها قیمت را ثابت پیشبینی میکنیم و انتظار افزایش و کاهش زیادی را برای نماد مورد نظر نداریم.

5. استراتژی نامتقارن فروش پروانهای (Short Call Butterfly)

این استراتژی نیز همانند قبلی برای روند رنج استفاده میشود و نحوه پیاده سازی آن با فروش یک اختیار خرید درسود ، خرید دو اختیار خرید بیتفاوت و فروش یک اختیار خرید در زیان آغاز میشود. وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

چه زمانی از این استراتژی استفاده کنیم؟ این استراتژی برخلاف قبلی زمانی سودآور خواهد بود که در بازه زمانی تا اعمال با نوسان قیمت دارایی همراه باشیم و به این ترتیب در بازه مذکور با سود و زیان کنترل شده همراه بوده و ریسک بالایی متحمل نشویم و در عین حال از نوسان ایجاد شده سود کسب نماییم.

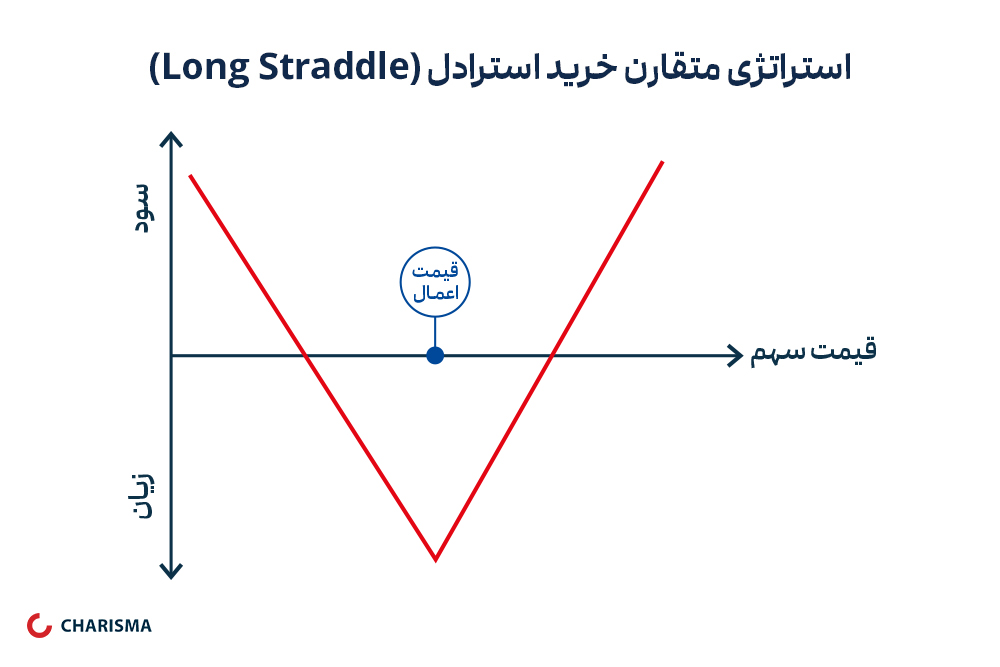

6. استراتژی متقارن استرادل (Long Straddle)

استرادل از محبوبترین استراتژیها در بازارهایی است که از نوسانات زیادی همراه هستند و زمانی اجرایی میشود که انتظار نوسان شدیدی در قیمت سهم پایه وجود داشته باشد (اصطلاح استرادل یعنی هر دو طرف را گرفتن).

نحوه پیاده سازی این استراتژی با خرید یک اختیار خرید و یک اختیار فروش در قیمت و سررسید یکسان انجام میشود وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

چه زمانی از این استراتژی استفاده کنیم؟ همانطور که گفته شد بهتر است زمانی از این استراتژی استفاده نماییم که انتظار افزایش و یا کاهش شدید قیمتی در سهم داشته باشیم و به این ترتیب با سود نامحدود و زیان محدود همراه باشیم.

مثال استراتژی استرادل در بازار اختیار معامله

- فرض کنید نمادی در حال حاضر به قیمت 140 تومان در حال معامله است و شما پیشبینی میکند در شش ماه آینده با تغییرات زیادی همراه باشد ولی سمت تغییرات را نمیدانید. پس برای پیادهسازی این استراتژی قرارداد اختیار خریدی با اعمال 140 تومان به تاریخ سررسید شش ماه بعد را 15 تومان میخرید و همزمان اختیار خرید با قیمت اعمال 140 تومان را 15 تومان میفروشید. سود و زیان این قراردادها در تاریخ سررسید به چه شکل خواهد بود؟

- اگر در تاریخ سررسید قیمت سهم کمتر از 140 تومان بود شما به اندازه اختلاف پریمیوم ها و اختلاف قیمت سهم و قیمت اعمال، سود خواهید کرد ((P-140)+(15-15)) و اگر در تاریخ سررسید قیمت اعمال بیشتر از 140 تومان باشد، به اندازه ((P-140)+(15-15)) در سود خواهید بود. و در بدترین حالت زمانی که قیمت در محدوده فعلی ثابت بماند، سود و زیان شما به اندازه اختلاف پریمیوم ها خواهد بود.

پس بر این اساس در بازاری که انتظار افزایش و کاهش شدید در قیمت نمادی خاص داریم ولی توانایی تشخیص سمت نوسان را دراختیار نداریم، بهتر است با اجرای این استراتژی با پرداخت هزینه اندک به سود نامحدود و زیان کنترل شده بپردازیم.

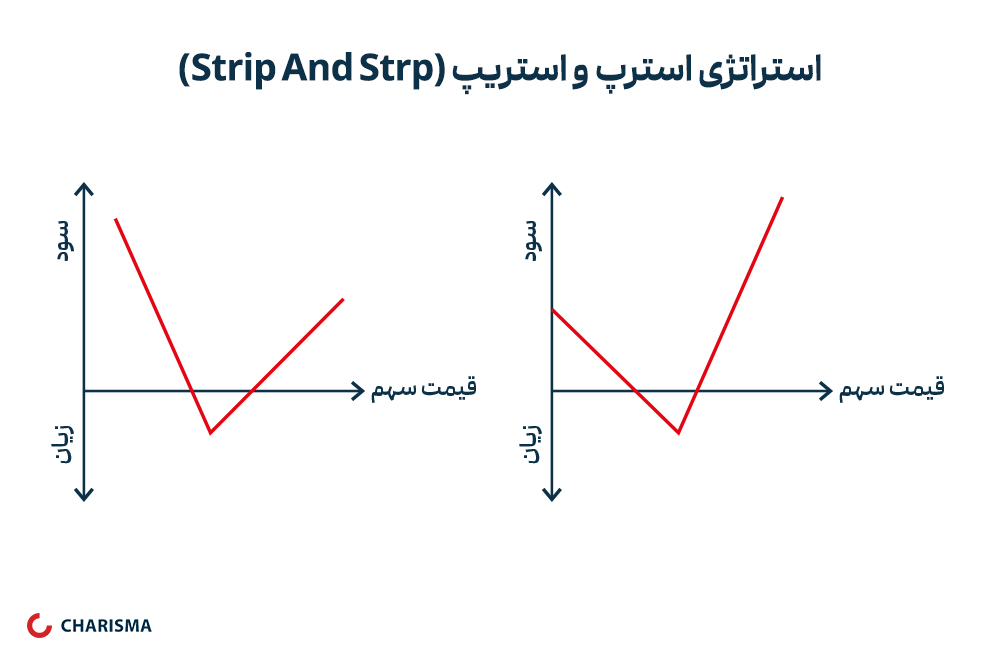

7. استراتژی استرپ و استریپ (Strip And Strp)

دو استراتژی استرپ و استریپ بسیار شبیه استراتژی استرادل است و زمانی اجرایی میشود که انتظار نوسان قیمت را داریم ولی از سمت افزایش و یا کاهش مطمئن نیستیم. تفاوت آنها نسبت به استرادل در وزنی است که به سمت خرید یا فروش داده میشود است. به این شکل که در استراتژی استریپ سرمایهگذار وزن بیشتری را به کاهش قیمت و در استرپ وزن بیشتری به افزایش قیمتی میدهد.

پیاده سازی استراتژی استرپ با خرید دو اختیار خرید بی تفاوت و یک اختیار فروش بیتفاوت در قیمت و سررسید یکسان انجام میشود. در استراتژی استریپ نیز اقدام به خرید یک اختیار خرید بی تفاوت و دو اختیار فروش بیتفاوت انجام میشود. وضعیت سود و زیان این استراتژیها به شکل زیر خواهد بود.

چه زمانی از این استراتژی استفاده کنیم؟ این استراتژی برای زمانی مورد استفاده قرار میگیردکه انتظار افزایش و یا کاهش شدید قیمتی در سهم داشته باشیم ولی از سمت افزایش و یا کاهش اطمینانی نداشته باشیم. پس با وزنی که به هر طرف از افزایش یا کاهش میدهیم اقدام به پیاده سازی استراتژی و کسب سود نامحدود و زیان محدود نماییم.

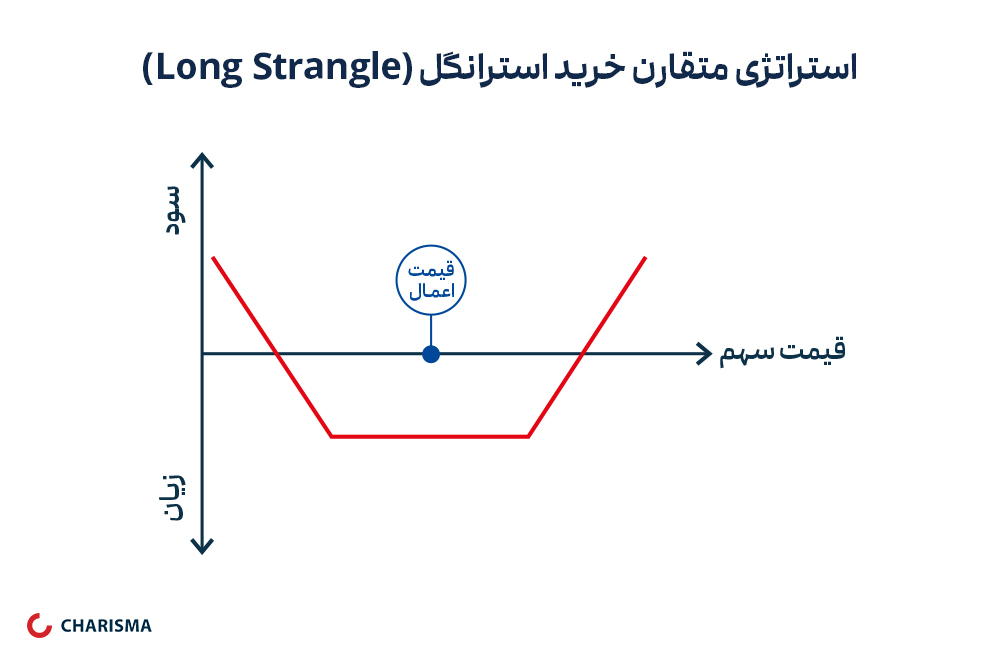

8. استراتژی متقارن استرانگل (Strangle)

رویکرد کلی استرانگل شبیه به استراتژی استرادل است و سرمایهگذار زمانی از آن استفاده میکند که انتظار نوسان شدید در قیمت دارایی را داشته باشد ولی از جهت نوسان(کاهش یا افزایش) آن مطمئن نباشد.

نحوه پیاده سازی این استراتژی با خرید یک اختیار خرید و یک اختیار فروش با سررسید یکسان ولی قیمت اعمال متفاوت انجام میشود. وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

چه زمانی از این استراتژی استفاده کنیم؟ درست همانند قبلی از این استراتژی نیز زمانی استفاده میکنیم که انتظار افزایش و یا کاهش شدید قیمتی در سهم داشته باشیم ولی از جهت آن اطلاعی نداشته باشیم و به این ترتیب با اجرای استراتژی با سود نامحدود و زیان محدود همراه باشیم.

مثال استراتژی استرانگل در بازار اختیار معامله

- فرض کنید در مثال قبلی اینبار اختیار فروش را با اعمال 150 تومانی و پریمیوم 20 تومان خریداری میکنیم و باقی شرایط همانند مثال قبلی است. سود و زیان این قراردادها در تاریخ سررسید به چه شکل خواهد بود؟

- این مثال دقیقا عین حالت قبل است و تنها تفاوت آن در ثابت ماندن سود و زیان در بین دو قیمت اعمال است که از جمع سود اختیار ها و کسر از پریمیموم پرداختی حاصل میشود.

پس این استراتژی نیز همانند قبلی زمانی استفاده میشود که انتظار افزایش و کاهش شدید در قیمت نمادی خاص داریم ولی توانایی تشخیص سمت نوسان را دراختیار نداریم و با اجرای این استراتژی با پرداخت هزینه اندک به سود نامحدود و زیان کنترل شده میپردازیم.

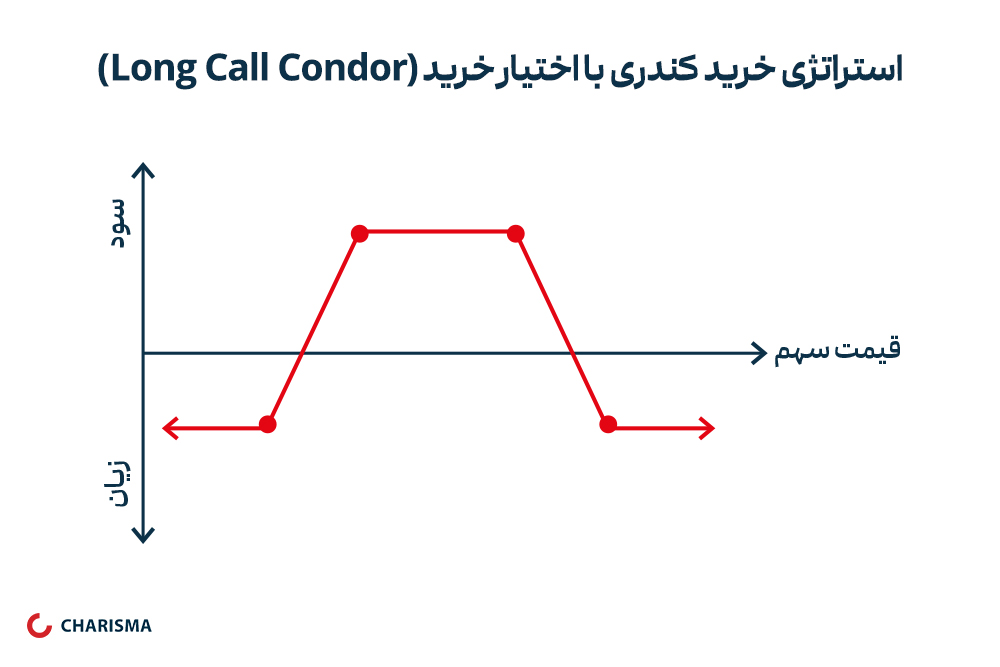

9. استراتژی خرید کندری با اختيار خرید(Long Call Condor)

استراتژی خرید کندری شامل چهار قرارداد اختيار معامله خرید است، این اختيار معامله به صورتی اخذ میشود که سود حاصل در صورتی که قيمت دارایی پایه در تاریخ سررسيد به دامنهی معينی برسد، بيشينه خواهد شد.

نحوه پیاده سازی این استراتژی با خرید دو اختیار خرید که یکی با اعمال پایینتر و دیگری با اعمال بالاتر است و فروش دو اختیار خرید با اعمال میانی با سررسید یکسان انجام میشود.در این استراتژی تمامی قیمت های اعمال به طور مساوی از هم فاصله داشته باشند. وضعیت سود و زیانی این استراتژی به شکل زیر ترسیم میشود.

چه زمانی از این استراتژی استفاده کنیم؟ زمانی که فرد انتظار دارد قیمت سهم بین دو بازه حرکت نماید، استفاده از این استراتژی میتواند سود معقولی نصیب وی کرده و در عین حال زیانش را محدود نماید.

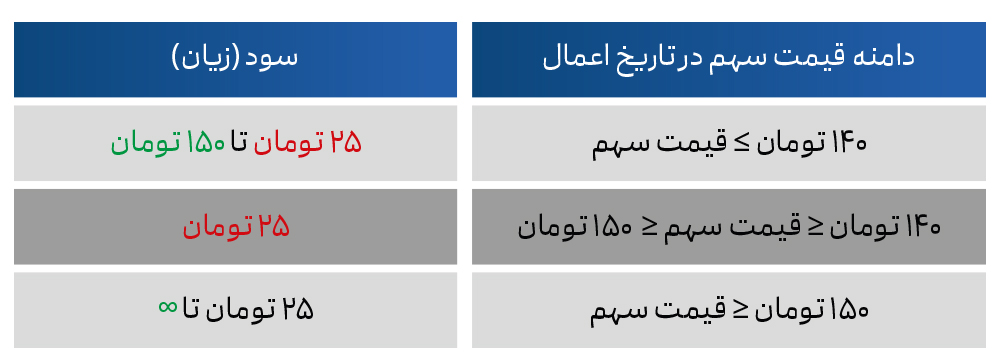

مثال استراتژی خرید کندری با اختيار خرید

فرض کنيد که قيمت فعلی سهام برابر با 1000 تومان است. قراردادهای اختيار خرید با تاریخ سررسيد دو ماه آینده در جدول زیر را در نظر بگيرید و سود و زیان اجرای این استراتژی را محاسبه کنید.

این مثال دقیقا عین حالت قبل است و تنها تفاوت آن در ثابت ماندن سود و زیان در بین دو قیمت اعمال است که از جمع سود اختیار ها و کسر از پریمیموم پرداختی حاصل میشود.

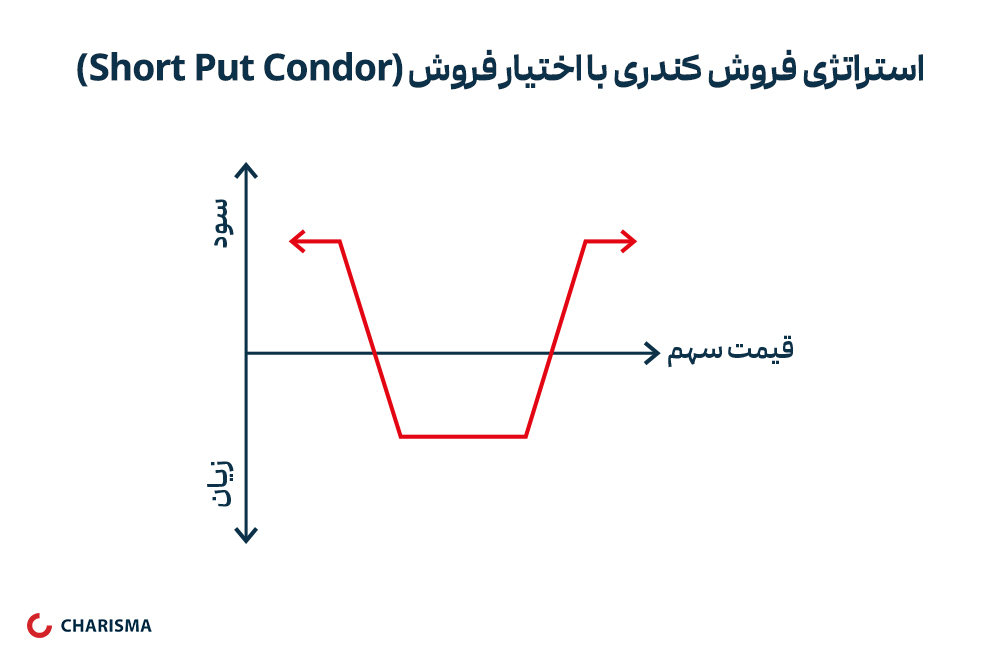

10. استراتژی فروش کندری با اختيار فروش (Short Put Condor)

ساختار کلی این استراتژی مشابه استراتژی قبلی است با این تفاوت که در این حالت با چهار قرارداد اختیار فروش سروکار خواهیم داشت و سود و زیان قراردادها درست برعکس حالت قبلی خواهد بود. به طور کلی وضعیت سود و زیان این قرارداد به شکل زیر خواهد بود.

2 دیدگاه برای این مطلب

بسیار عالی و جامع

ممنون از نظر لطف شما ❤️