چگونه پرتفوی ارز دیجیتال بسازیم؟ + نمونه سبد ارز دیجیتال

ساخت یک سبد ارز دیجیتال بهترین و مطمئنترین راه برای سرمایهگذاری در بازار کریپتو است. البته تشکیل یک پرتفوی ارز دیجیتال نکات زیادی دارد و ساعتها میتوان در این مورد صحبت کرد. با این حال، کاریزما لرنینگ در این مقاله به زبانی ساده، اصول ساخت پرتفوی ارز دیجیتال را قدم به قدم بیان میکند. بعد از خواندن این مقاله بهتر میتوانید در خصوص سرمایهگذاری در بازار رمزارزها تصمیمگیری کنید.

پرتفوی ارز دیجیتال چیست؟

کلمهی پرتفو که آن را پورتفو نیز مینویسند، از لغت انگلیسی “Portfolio” به معنی سبد دارایی گرفته شده است و در بازارهای مالی کاربرد بسیار زیادی دارد. پرتفوی ارز دیجیتال مجموعهای از داراییهای رمزارز است که شامل توکنها، کوینها و هر آنچه به بازار ارز دیجیتال مرتبط است، میشود. به زبان سادهتر، پرتفوی ارز دیجیتال مجموعهای از داراییهای رمزارزی است که شما در آنها سرمایهگذاری کردهاید.

سبد سرمایهگذاری به شما کمک میکند تا داراییهای خود را ساماندهی کرده، آنها را به شکل موثر مدیریت کنید و عملکرد آنها را به مرور زمان رصد نمایید. در ادامه میخواهیم بحث کنیم که چگونه باید پرتفوی ارز دیجیتال بسازیم و آن را مدیریت کنیم.

هدف از ایجاد پرتفو چیست؟

مهمترین کاربرد پرتفو یا همان سبد دارایی، کاهش ریسک است. وقتی ما سبدی از داراییها را داریم، فرقی ندارد در بازار کریپتو باشد یا بازارهای دیگر، ناخودآگاه با تنوع دارایی سروکار داریم.

به بیان دیگر، پرتفو ما از تکسهمی بودن دور میکند. بسیاری از فعالان بازارهای مالی عقیده دارند سرمایهگذاری روی یک سهم یا دارایی، برای مثال بیتکوین (Bitcoin) اشتباه است، چراکه ریسک سرمایهگذاری صرفاً به نوسانات قیمت بیتکوین محدود میشود. در حالی که اگر روی چند دارایی مختلف سرمایهگذاری کنیم، ریسک تقسیم میشود. برای مثال اگر بهجای فقط بیتکوین روی بیتکوین، اتریوم، کاردانو و چند ارز دیجیتال دیگر سرمایهگذاری کنیم، دیگر چندان نگران کاهش قیمت بیتکوین نخواهیم بود.

قرار نیست تمام ارزهای دیجیتال همزمان ریزش داشته باشند؛ بنابراین اگر بیتکوین در سبد ما نزولی بود، میتوانیم با خیال آسوده روی بقیه ارزهای دیجیتال حساب کنیم. بالا رفتن سایر داراییها باعث میشود ریزش بیتکوین در سبد ما پوشش داده شود و به چشم نیاید. به همین راحتی، ریسک مدیریت میشود. حتماً شنیدهاید که میگویند نباید تمام تخممرغها را در یک سبد بگذاریم.

احتمالاً به این فکر کردهاید که کدام ارز دیجیتال برای سرمایهگذاری، بهترین انتخاب است. در این خصوص مقالهای با عنوان «بهترین ارز دیجیتال برای سرمایه گذاری موفق» داریم که میتوانید آن را مطالعه و اطلاعات بیشتری کسب کنید.

چگونه بهترین سبد ارز دیجیتال را تشکیل دهیم؟

ساخت پرتفوی ارز دیجیتال مانند ساختن یک خانهی مستحکم است. هرچه اجزای آن با دقت بیشتری انتخاب و چیده شوند، ثبات و پتانسیل رشد آن بیشتر خواهد بود. در این بخش، به اجزای اصلی یک پرتفوی ارز دیجیتال و ساختار مناسب آن میپردازیم.

ایجاد یک پرتفو هم ساده است، هم دشوار! بنابراین توصیه میکنیم این مقاله را حتماً تا انتها بخوانید و تمام نکات را بهخوبی فرا بگیرید. یک پرتفوی ارز دیجیتال خوب، باید تمام ابعاد بازار کریپتو را در بر بگیرد. بازار کریپتو آنقدر گسترده شده که آن را به حوزههای مختلف تقسیم میکنند. پس عاقلانه این است که سبد رمزارز خود را طوری بچینیم که تمام حوزهها را شامل شود و بهعبارتی به بهترین سبد ارز دیجیتال برسیم. حوزههای مطرح ارز دیجیتال عبارتاند از:

- بلاکچینهای لایه 1

- استیبلکوینها

- بلاکچینهای لایه 2

- هوش مصنوعی

- میمکوینها

- دیفای

- بازی

- انافتی

- ذخیرهسازی غیرمتمرکز

- اوراکل

- اینترنت اشیاء

- زنجیره تامین

یکی از بهترین استراتژیها برای پوشش اینکه همزمان در بخشهای مختلف بازار کریپتو حضور داشته باشیم این است که از هر حوزه یک یا چند ارز دیجیتال آیندهدار را انتخاب کنیم و سبد خود را تشکیل دهیم. در ادامه مثال این موضوع را با هم خواهیم داشت.

بلاکچینهای لایه 1 (Layer-1 Blockchains)

از عنوان بلاکچینهای لایه 1 ترسی نداشته باشید. بلاکچینهای لایه 1 همان ارزهای پایۀ بازار کریپتو هستند. این بلاکچینها، شبکههای اصلی اکوسیستم بهحساب میآیند و ارزهای این دسته معمولاً بالاترین ثبات را دارند. بنابراین حتماً باید از بلاکچینهای لایه 1 در پرتفوی خود داشته باشید.

بیتکوین (BTC) و اتریوم (ETH) معروفترین مثالهای بلاکچینهای لایه 1 هستند. این دو رمزارز را باید در سبد خود داشته باشید و درصد قابل توجهی از داراییهای خود را به این دو ارز دیجیتال اختصاص دهید.

استیبلکوینها (Stablecoins)

استیبلکوینها در واقع جایگزین ارزهای رایج فعلی بهحساب میآیند. در واقع ارزش استیبلکوینها به ارزهای فیات، کالاها، یا بهطور کلی ابزارهای مالی گره خورده است. تتر (USDT) احتمالاً معروفترین استیبلکوین است که ارزش آن برابر با 1 دلار آمریکا است. از تتر میتوان به راحتی بهجای دلار استفاده کرد.

در کشور ما نرخ دلار نوسانات زیادی دارد. اما در بلندمدت همیشه قیمت دلار صعودی است. بنابراین میتوانیم بخشی از سبد ارز دیجیتال خود را به تتر اختصاص دهیم تا بتوانیم از نوسانهای قیمت دلار نیز بهره ببریم و نیازی هم به خرید و نگهداری دلار فیزیکی نداشته باشیم.

بلاکچینهای لایه 2 (Layer-2 Blockchains)

بلاکچینهای لایه 2 ایجاد شدند تا چالشها را برطرف کنند. هدف آنها حل مشکلات سرعت و پردازش است. در حال حاضر بلاکچین بیتکوین نمیتواند هزاران تراکنش را در ثانیه پردازش کند؛ برای همین بلاکچینهای لایه 2 آمدند تا این مشکلات برطرف شوند. در یک کلمه، لایه 2، راهکاری برای مقیاسپذیری است. توکنهای آپتیمیزم (OP) و ایموتبل ایکس (IMX) مثالهایی از این دسته هستند.

هوش مصنوعی (AI)

توکنهای هوش مصنوعی بهطور خاص برای تامین اهداف پروژهها، برنامهها و خدمات مبتنی بر هوش مصنوعی توسعه یافتهاند. یکی از کاربردهای هوش مصنوعی، استفاده از آنها در الگوریتمهای معاملاتی است. این توکنها ابزاری برای پرداخت یا اعطای حقوق حاکمیتی در پلتفرمهای هوش مصنوعی هستند. توکنهای فچ (FET) و رندر توکن (RNDR) مثالهای این حوزه هستند.

میمکوینها (MemeCoins)

به احتمال زیاد دوج کوین (DOGE) را میشناسید. میمکوینها، ارزهای دیجیتالی هستند که از شوخیها و طنزهای رایج و ترند در اینترنت و فضای مجازی الهام گرفته شدهاند. حتی نام و آرم میمکوینها نیز از همین شوخیها گرفته میشود. این ارزها برای کاربرد خاصی طراحی نشدهاند، اما گاهی ترند و وایرال شدن میمکوینها باعث میشود مطرح شوند و کاربردی پیدا کنند.

دیفای (DeFi)

دیفای یا همان اُمور مالی غیرمتمرکز به مجموعهای از فناوریها و برنامهها اطلاق میشود که به شکل غیرمتمرکز عمل کرده و در اختیار گروه یا سازمان خاصی نیستند و امکاناتی مانند خرید و فروش رمزارزها، دریافت و پرداخت وام، سپردهگذاری و سوددهی و غیره را فراهم میکنند. یونی سوآپ (UNI)، دیوای دیایکس (DYDX)، تون کوین (TON) نمونههایی از توکنهای گروه دیفای هستند.

بازی (GameFi)

فناوری بلاکچین، بازیها را فراموش نکرده است! با همهگیر شدن بلاکچین، بازیهایی مبتنی بر این فناوری توسعه یافتند که در آنها در کنار بازی کردن میتوانید کسب درآمد کنید، منابع و شخصیتها را در بازی دیگری استفاده کنید و از توکنهای این حوزه برای پرداختهای درون بازی استفاده کنید.

مثال: گالا (GALA) و انجین کوین (ENJ)

انافتی (NFT)

انافتیها (Non-Fungible Tokens) یا داراییهای غیر قابل تعویض، گواهی مالکیت دیجیتالی غیرتکراری برای هر نوع دارایی دیجیتالی هستند. انافتی را میتوان کپیرایت از جنس کریپتو در نظر گرفت. فرض کنید شما نقاش هستند و یک اثر هنری خلق میکنید. با تبدیل آن به انافتی، اثر هنری شما منحصربهفرد و غیرقابل کپی میشود و میتوانید آن را در دنیای کریپتو به فروش برسانید. ایپ کوین (APE) یکی از توکنهای حوزه انافتی است.

ذخیرهسازی غیرمتمرکز (Decentralized Storage)

سرورهای ذخیرهسازی سنتی، متمرکز و در اختیار یک شرکت یا سازمان هستند. اما سیستمهای غیرمتمرکز، دادهها را یکجا ذخیره نمیکنند؛ بلکه آنها را در سرتاسر شبکه پخش میکنند که در اصطلاح به آن همتا به همتا (P2P) میگویند. استفاده از بلاکچین در این حوزه به افزایش امنیت کمک میکند. توکن استورج (STORJ) به همین منظور توسعه داده شده است.

اوراکل (Oracle)

اوراکل، بلاکچین را به سیستمهای خارجی متصل میکند و به قراردادهای هوشمند اجازه میدهد بسته به ورودیها و خروجیهای دنیای واقعی اجرا شوند. اکوسیستم وب 3، روشی برای اتصال به سیستمهای قدیمی موجود، منابع داده و محاسبات پیشرفته را از اوراکل میگیرد.

- چین لینک (LINK)

- بند پروتکل (BAND)

اینترنت اشیاء (Internet-of-Things)

اینترنت اشیا یعنی ارتباط دستگاههای مختلف با یکدیگر؛ دستگاههایی که ما در زندگی روزمره با آنها سروکار داریم. برای مثال، چنانچه یک ماده غذایی در یخچال شما تمام شود، دستور خرید مستقیماً به نزدیکترین فروشگاه محل سکونت شما ارسال خواهد شد. برای مدیریت اُمور و افزایش امنیت، میتوان از ارزهای دیجیتال و فناوریهای IoT کمک گرفت. توکن آیوتا (IOTA) را بهعنوان مثال در این بخش نام میبریم.

زنجیره تامین (Supply Chain)

ایجاد یک تاریخچهی شفاف و بدون دستکاری از جریانهای اطلاعات، موجودی و جریانهالی مالی در تراکنشها، یکی از امیدوارکنندهترین کاربردهای نوظهور فناوری بلاکچین است که آن را زنجیرۀ تامین مینامند.

مثال: توکن وی چین (VET)

ساختار یک پرتفوی ارز دیجیتال چگونه است؟

ساختار پرتفوی ارز دیجیتال به نحوهی توزیع داراییهای مختلف در پرتفوی شما اشاره میکند. درصد توزیع پیشنهادی برای هر دسته از داراییها در یک پرتفوی ایدهآل میتواند به عوامل مختلفی از جمله میزان ریسکپذیری، اُفق سرمایهگذاری و اهداف مالی شما وابسته باشد.

بهطور کلی، توصیه میشود که سهم ارزهای دیجیتال پایه (لایه 1) در پرتفوی شما بین 25 تا 50 درصد باشد. سپس باید سراغ سایر دستهبندیهایی که معرفی کردیم بروید. هر چه به انتهای لیست دستهبندیهای معرفیشده نزدیک میشویم، اهمیت توکنها کمتر میشود.

به بیان دیگر بهتر است از ابتدای لیست 12تایی شروع کنید و توکنهایی برتر هر حوزه – یا توکنهایی که فکر میکنید ارزش سرمایهگذاری دارند – را انتخاب و در سبد ارز دیجیتال خود قرار دهید. همانطور که گفتیم، هرچه به انتهای لیست نزدیک میشویم، درجۀ اهمیت کمتر میشود. بنایراین اگر در حوزههای ذخیرهسازی غیرمتمرکز، اوراکل، اینترنت اشیاء و زنجیره تامین سرمایهگذاری نکردید، ایراد چندانی ندارد.

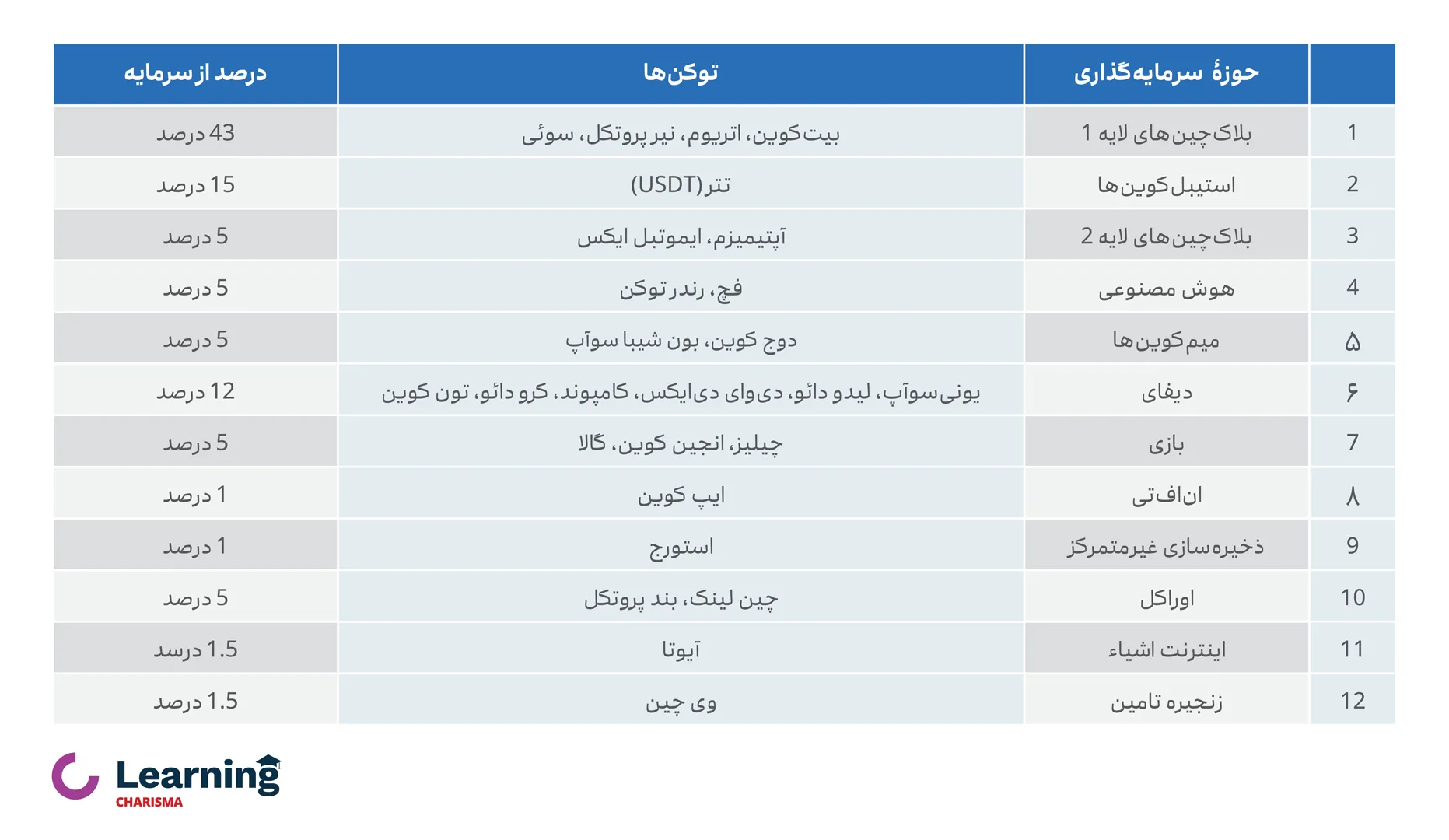

یک نمونه ساخت پرتفوی ارز دیجیتال

قبل از هر چیزی ضروری است بگوییم این پرنفو فقط جنبهی آموزشی دارد و مثال است و اصلاً پیشنهاد نمیکنیم در توکنهایی که اینجا نام میبریم، سرمایهگذاری کنید. برای درک بهتر موضوع، بیایید با هم پرتفویی را تشکیل دهیم و توکنهایی را از هر 12 دسته انتخاب کنیم و داخل سبد ارز دیجیتال خود بگذاریم. درصدی که هر توکن باید از سرمایه به خود اختصاص دهد را نیز ذکر میکنیم.

این مثال میتواند راهنمای خوبی برای شما باشد تا با مفهوم پرتفوی ارز دیجیتال بهتر آشنا شوید.

یک سبد خوب ارز دیجیتال چه ویژگیهایی دارد؟

اولین و مهمترین اصل در چیدن یک سبد ارز دیجیتال این است که پرتفو اولاً متنوع چیده شود، ثانیاً به سرمایهگذار این امکان مدیریت ریسک و جابهجایی داراییها را در آینده بدهد. برای ساخت پرتفوی ارز دیجیتال، پیشنهاد میکنیم 5 ویژگی زیر را مد نظر داشته باشید:

- تنوع: مسلم است که پرتفوی ارز دیجیتال در گام اول باید تنوع کافی داشته باشد تا سرمایهگذاران بتوانند ریسک خود را کاهش دهند و تعادل را برقرار کنند.

- استحکام: در سبد ارز دیجیتال باید ارزهایی را قرار دهیم که تاریخچه قوی و پایداری بالایی دارند. بالا بودن مارکت کپ یکی از عواملی است که میتواند موید خوب بودن یک ارز دیجیتال باشد. سایر عوامل مانند تیم توسعهدهنده، وایت پیپر و غیره را نیز باید بررسی کنید.

- مدیریت ریسک: پرتفوی ارز دیجیتال نباید بیش از حد ریسک داشته باشد. به عبارت دیگر، انتخاب ارزهایی که نوسانات شدیدی دارند، زیاد توصیه نمیشود.

- قابل دسترس بودن: ارزهایی را انتخاب کنید که بتوانید در صرافیهای معتبر آنها را به راحتی خرید و فروش کنید. در غیر این صورت با چالشهایی مواجه خواهید شد.

- تحلیلپذیری: انتخاب ارزهای دیجیتال باید بر اساس تحلیلهای مختلف مانند تکنیکال، فاندامنتال، آنچین و اقتصاد کلان باشد.

اهمیت ساخت پرتفوی ارز دیجیتال برای سرمایهگذاری در این حوزه، غیرقابل انکار است. یک پرتفوی منظم و اصولی به شما کمک میکند تا ریسک را به حداقل برسانید، پتانسیل سود خود را افزایش دهید و در نهایت به اهدافت خود در دنیای ارزهای دیجیتال دست یابید.

ساخت پرتفوی ارز دیجیتال و نگهداری آن

تا اینجا هر آنچه نیاز بود را در خصوص پرتفوی ارز دیجیتال گفتیم. نوبت به بخش اصلی میرسد؛ کجا پرتفو بسازیم و پرتفوی خود را کجا نگه داریم؟ برای ساخت و مهمتر از آن نگهداری سبد ارز دیجیتال خود، مراحل زیر را طی کنید. یادتان باشد هر اشتباه کوچکی ممکن است زیان جبرانناپذیری برای شما همراه داشته باشد.

- اهداف مالی خود را مشخص کنید.

هدف خود را از سرمایهگذاری در ارزهای دیجیتال بهطور واضح مشخص کنید. آیا به دنبال کسب سود کوتاهمدت هستید یا چشمانداز بلندمدتی برای سرمایهگذاری دارید؟ تعیین اهداف به شما کمک میکند تا نوع ارزهای دیجیتال و استراتژی معاملاتی/سرمایهگذاری مناسب خود را انتخاب کنید.

- سطح ریسکپذیری خود را ارزیابی کنید.

سطح ریسکپذیری خود را صادقانه ارزیابی کنید. ارزهای دیجیتال ذاتاً دارای نوسانات بالایی هستند و سرمایهگذاری در آنها با ریسک همراه است. قبل از سرمایهگذاری، مقدار پولی که میتوانید از دست بدهید (و مشکلی در زندگی شما پیش نمیآید) را مشخص کنید و تنها به همان اندازه سرمایهگذاری کنید.

- در مورد ارزهای دیجیتال مختلف تحقیق کنید.

تحقیقات گستردهای در مورد ارزهای دیجیتال مختلف انجام دهید. عملکرد گذشته، تیم توسعهدهنده، نقشهی راه پروژه، چشمانداز کلی بازار و سایر عوامل مرتبط را بررسی کنید. از سرمایهگذاری در ارزهایی که شناخت کافی از آنها ندارید، خودداری کنید.

- صرافی معتبری انتخاب کنید.

یک صرافی ارز دیجیتال معتبر را برای خرید و فروش ارزهای دیجیتال انتخاب کنید. به امنیت صرافی، حجم معاملات، کارمزدها، و تنوع ارزهای پشتیبانیشده توجه کنید. پیش از هر اقدامی احراز هویت خود را در صرافی کامل کنید.

ساخت کیف پول و تشکیل پرتفوی ارز دیجیتال

دو نوع کیف پول یا ولت (Wallet) داریم؛ کیف پول نرمافزاری و کیف پول سختافزاری. در تمام صرافیها میتوانید کیف پولهای نرمافزاری را ایجاد کنید و داراییهای خود را در همان کیف پول صرافی نگه دارید.

به دلیل مسائل امنیتی و احتمال هرگونه پیشامد برای صرافی، توصیه میکنیم داراییهای ارز دیجیتال خود را در صرافیها نگهداری نکنید و صرفاً در صرافیها به خرید و فروش ارزهای دیجیتال بپردازید. راه دیگر این است که از برنامه پرتفوی ارز دیجیتال یا همان اپلیکیشنهای کیف پول مانند تراست ولت (Trust Wallet) و متامسک (MetaMask) استفاده کنید. اپلیکیشنهایی مانند متامسک، غیرمتمرکز (DEX) هستند و امنیت بالایی دارند.

اگر احیاناً با این اصطلاحات آشنا نیستید، میتوانید به مطلب زیر مراجعه کنید. در این مطلب، اصطلاحات رایج و کاربردی ارز دیجیتال را توضیح دادهایم.

بهترین راه برای نگهداری ارزهای دیجیتال

بهترین راه برای نگهداری پرتفوی ارز دیجیتال این است که از کیف پولهای سختافزاری یا به اصطلاح سرد، استفاده کنیم. این کیف پولها به اینترنت متصل نیستند و امکان هک شدن آنها بسیار کم است. اگر دارایی ارز دیجیتال شما رقم قابل توجهی است، حتماً از ولتهای سختافزاری برای نگهداری سبد ارز دیجیتال خود استفاده کنید.

در نهایت، ارزهای دیجیتال مد نظر را در صرافی خریداری و آنها را به کیف پول منتقل کنید. در این خصوص میتوانید مطلب «چگونه ارز دیجیتال بخریم؟» را مطالعه کنید. پرتفو را مرتب مدیریت و پایش کنید. عملکرد ارزهای دیجیتال را بررسی و در صورت نیاز پرتفوی خود را بازسازی کنید.

جمعبندی؛ آیا راهی بهتر از ساخت پرتفوی ارز دیجیتال وجود دارد؟

ساخت پرتفوی ارز دیجیتال گامی ضروری برای سرمایهگذاری هوشمندانه و اصولی در بازار ارزهای دیجیتال است. با متنوعسازی سبد، استفاده از استراتژیهای مناسب و صبر و حوصله میتوانید در بلندمدت به موفقیت قابل توجهی در سرمایهگذاری دست یابید. اما طبیعتاً همهی افراد صبر و حوصلهی سرمایهگذاری بلندمدت را ندارند. پس به دنبال راهی بهتر از ساخت پرتفو و سرمایهگذاری میگردند.

اگر بحث سرمایهگذاری مطرح باشد، راهی بهتر از ساخت یک پرتفوی خوب ارز دیجیتال وجود ندارد. البته میتوانید روی رمزارزهای ناشناس سرمایهگذاری کنید و به دنبال جهش یا پامپ شدن قیمت باشید و سود زیادی ببرید، اما این کار ریسک بسیار زیادی دارد و ممکن است اصلاً به هدف خود نرسید!

در کل همواره این مطلب را به یاد داشته باشید که پرتفو ریسک را کاهش میدهد و در هر کاری میتوان از پرتفو استفاده کرد. شما در خصوص سرمایهگذاری در ارزهای دیجیتال چه تجربهای دارید؟ میتوانید تجربیات و سوالات خود را در بخش نظرات مطرح کنید تا ما به آنها پاسخ دهیم.

سوالات متداول

پرتفو همان سبد دارایی است و منظوز از پرتفوی ارز دیجیتال، سبدی متنوع از ارزهای دیجیتال است که به منظور سرمایهگذاری عموماً بلندمدت چیده میشود.

بهترین روش برای ساخت پرتفوی ارز دیجیتال این است که ابتدا حوزههای مختلف ارز دیجیتال را بررسی کنیم، سپس توکنهای برتر هر حوزه را انتخاب کنیم و با درصدی از سرمایه را به هر توکن اختصاص دهیم. در نهایت توکنها را در صرافیها خریداری و به کیف پول نرمافزاری یا سختافزاری خود منتقل کنیم.

مبلغ سرمایهگذاری به اهداف مالی و توان مالی شما بستگی دارد. با این حال توصیه میشود که با مبالغ کم شروع کنید و به مرور زمان بر حجم سرمایهگذاری خود بیفزایید.

ترید و سرمایهگذاری دو مقولهی جدا از هم هستند و فعالان هر حوزه، هدفی را دنبال میکنند. معمولاً ترید ریسک بالایی دارد ولی سود آن در کوتاهمدت بهدست میآید. سرمایهگذاری ریسک بسیار کمی دارد ولی نیازمند صبر و حوصله است.