اندیکاتور مکدی (MACD) چیست؟

اندیکاتور مکدی (MACD) یکی از سادهترین و پرکاربردترین اندیکاتورها در تحلیل تکنیکال است و اکثر تحلیلگران از این اندیکاتور بسیار استفاده میکنند. بنابراین برای یک تکنیکالیست (تحلیلگر حوزه تکنیکال) بسیار ضروری است که این اندیکاتور را بشناسد و بتواند از آن در تحلیلهای خود استفاده کند. این اندیکاتور چیست و چگونه عمل میکند؟ چگونه میتوانیم با کمک آن روند و شتاب یک نماد را پیش بینی کنیم؟ و چگونه با استفاده از آن سهام شرکتها را تحلیل کنیم و به سودآوری برسیم؟

اندیکاتور مکدی (MACD) چیست؟

اندیکاتور MACD مختصر شده عبارت Moving Average Convergence Divergence است. این عبارت به معنی همگرایی (Convergence) و واگرایی (Divergence) میانگین متحرک است و از نام آن پیداست که میانگین متحرک نقش اصلی را در ساختار این اندیکاتور ایفا میکند. این اندیکاتور ابداع آقای جرالد بی اپل است که در سال 1970 آن را معرفی کرد و پس از آن افراد دیگری آن را کاملتر کردند.

این اندیکاتور با استفاده از ۳ میانگین متحرک به شما کمک میکند تا قدرت، جهت و شتاب یک روند صعودی یا نزولی را تشخیص دهید. این ۳ میانگین متحرک عبارتند از: میانگین متحرک ۹ روزه، میانگین متحرک ۱۲ روزه و میانگین متحرک ۲۶ روزه. این اندیکاتور از خانواده اسیلاتورها است و به کمک آن میتوان سیگنال های مختلفی دریافت کرد.

اجزای تشکیل دهنده مکدی (MACD)

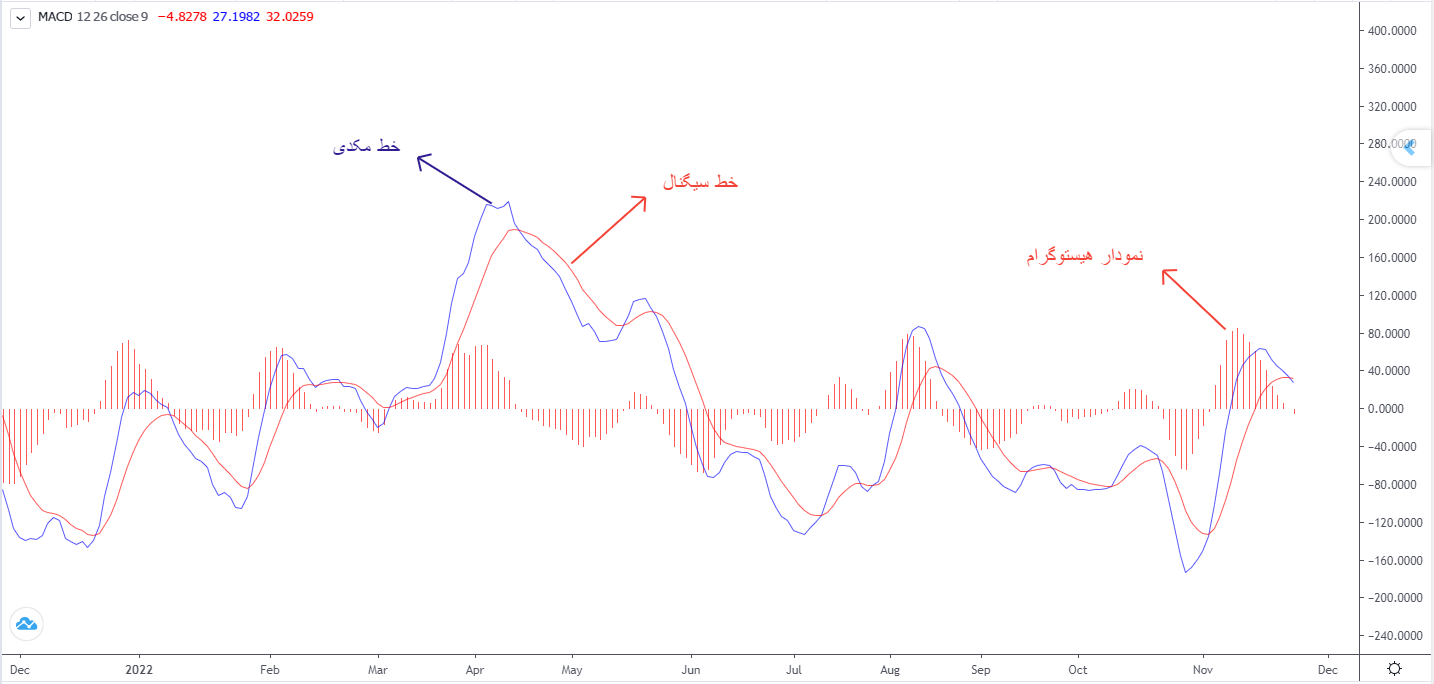

همانطور که گفته شد اساس و بنیان اندیکاتور MACD بر پایه میانگین متحرک بنا شده است. این اندیکاتور شامل دو خط با میانگین متحرکهای کوتاه مدتتر و یک نمودار هیستوگرام است. خطوط با نامهای «خط مکدی» و «خط سیگنال» شناخته میشوند و در محاسبات مکدی به قیمتهای روزهای آخر معاملاتی وزن بیشتری داده است. نمودار هیستوگرام نیز که در قالب خطوط عمودی است از اختلاف خط مکدی و خط سیگنال است.

خط مکدی

هسته اصلی اندیکاتور MACD است که از تفاوت بین میانگین متحرک نمایی دورههای 12 و 26 روزه بدست میآید. این خط تغییرات روند و قدرت آن را نشان میدهد و اگر در تنظیمات نمودار مکدی تغییری ایجاد نکرده باشید به رنگ آبی است. همانطور که گفته شد فرمول این خط بسیار ساده است.

فرمول اندیکاتور MACD:

MACD= ( EMA26 ) – ( EMA12 )

خط سیگنال

خط سیگنال میانگین متحرک 9 روز معاملاتی گذشته است. لازم به ذکر است در انتخاب قیمت محاسبه شده برای میانگین متحرک از قیمت پایانی، آخرین قیمت یا هر کدام از قیمتهای نماد استفاده کنید اما به صورت پیش فرض آخرین قیمت (close prie) برای محاسبه استفاده میشود. خط سیگنال در نمودار اندیکاتور مکدی به صورت پیش فرض به رنگ قرمز نشان داده میشود و حرکت آن بسیار کندتر از خط مکدی است.

هیستوگرام مکدی

نمودار هیستوگرام که بعدها به این اندیکاتور اضافه شد از اختلاف خط مکدی و خط سیگنال ناشی میشود و این تفاوت در مقادیر را به خوبی نشان میدهد. هیستوگرام نمودار میله ای است و یک خط صفر دارد. هنگامیکه خط مکدی و خط سیگنال با یکدیگر فاصله دارند نمودار میلهای بلندتر است و هرچه این اختلاف کمتر شود و یکدیگر را قطع کنند در نهایت نمودار هیستوگرام نیز کوچکتر میشود تا به سمت صفر میل کند.

اندیکاتور MACD چگونه کار میکند؟

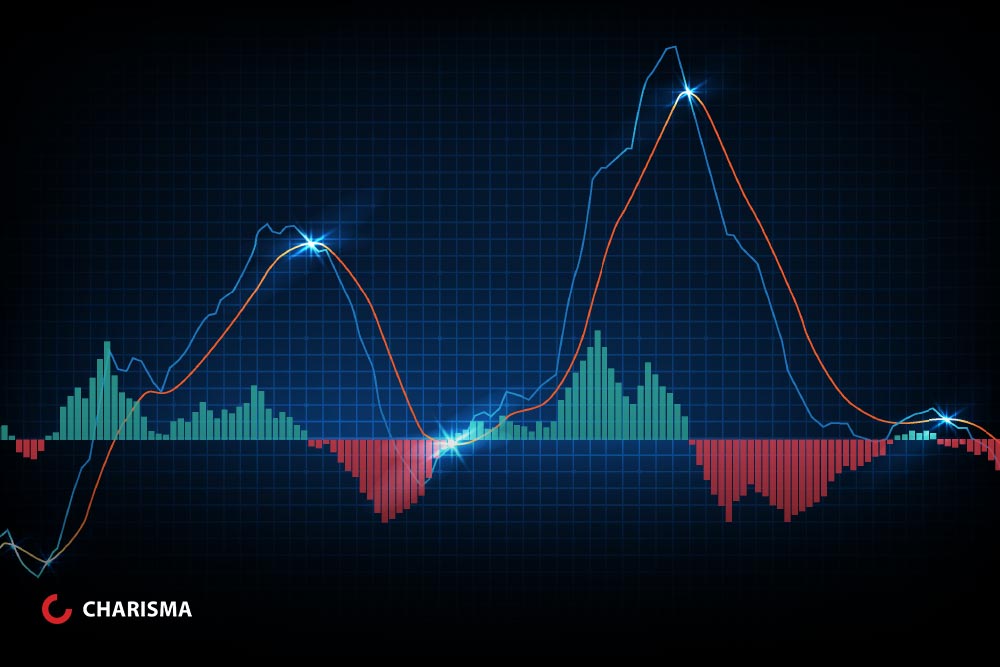

EMA کوتاهتر، به طور مکرر در حال همگرایی رو به جلو است ولی از EMA بلندتر دور میشود و نسبت به آن واگرایی دارد. این حالت سبب میشود که MACD حول نقطه صفر نوسان کند. نمودار مکدی در تصویر زیر نشان داده شده است.

EMA، نوعی میانگین متحرک است که وزن و اهمیت بیشتری روی آخرین نقاط داده قرار میدهد. میانگین متحرک نمایی وزندار, نوعی دیگر از آن است که واکنش بیشتری به تغییرات قیمت بورس نشان میدهد. اما نوع ساده آن (SMA)، وزن یکسانی برای تمام مشاهدات یک دوره اعمال میکند.

انواع اندیکاتور MACD

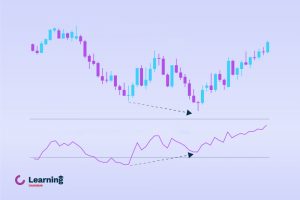

در تحلیل تکنیکال از دو نوع مکدی استفاده می شود که مکدی قدیم( هیستوگرام) و مکدی جدید که از لحاظ ظاهری با هم مقداری تفاوت دارند . در تصاویر زیر هر دو مدل این اندیکاتور را آورده ایم. شکل اول مکدی هیستوگرام می باشد و شکل دوم مکدی جدید که قله و دره های آن به صورت کوه درآمده است. هیستوگرام MACD در مک دی قدیم تفاوت بین خط سیگنال و خط مک دی است ، به همین خاطر هر زمان که این دو به هم رسیده اند هیستوگرام نیز صفر شده است. در مک دی جدید خط سیگنال تبدیل به همان هسیتوگرام و یا نمودار میله ای شده است.

سیگنال های خرید و فروش

اندیکاتور مکدی از دو بخش میلهها و خط سیگنال تشکیل شده است. در این میان تقاطع میله ها و خط سیگنال بسیار بااهمیت می باشد. بهبیاندیگر، هرگاه شاهد ورود خط سیگنال در محدوده مثبت به درون میلهها باشیم میتواند نشاندهنده سیگنال خرید باشد و بالعکس؛ یعنی چنانچه خط سیگنال درون میله ها بوده و در حال خارج شدن از آن باشد، سیگنال خروج از سهم خواهد بود. در محدوده منفیها این فرآیند برعکس عمل میکند. به این معنا که اگر خط سیگنال در محدوده منفی وارد میله ها شود سیگنال فروش و اگر خط سیگنال در محدوده منفی که در حال خروج از میلهها است مشاهده شود، سیگنال خرید در نظر خواهیم گرفت.

سیگنال خرید: هنگامی که خط آبی, خط قرمز را به سمت بالا قطع کرده و میله های هیستوگرام از فاز منفی وارد فاز مثبت شدهاند، به معنای سیگنال خرید است.

سیگنال فروش: هنگامی که خط آبیرنگ, خط قرمز را به سمت پایین قطع کرده و میله های هیستوگرام وارد فاز منفی شدهاند که این وضعیت نشاندهنده سیگنال فروش است.