ابزار فیبوناچی در بازار سرمایه

لئوناردو فیبوناچی ریاضیدان ایتالیایی قرن دوازدم میلادی بود. او به عنوان یکی از تاًثیر گذار ترین ریاضیدان جهان غرب در زمان خود می باشد، و از برترین های شناخته شده در این زمینه است. فیبوناچی، به اعدادی رسیده که در طبیعت میشود دید و در خیلی از آمارها و نمودارها کاربرد جدی دارد.

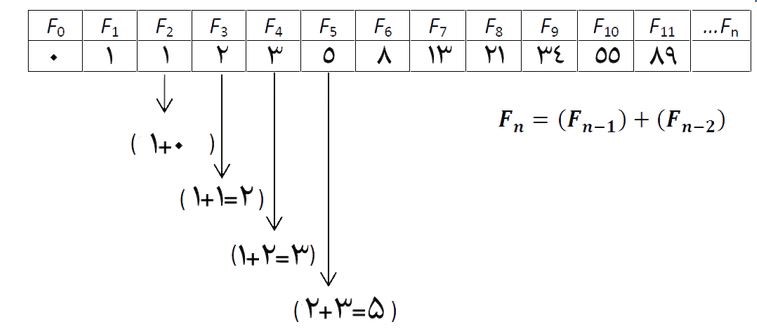

همانگونه که در تصویر زیر قابل مشاهده است، هر عدد موجود در این تصاعد، از مجموع دو عدد قبل از خود بدست آمده است.

فیبوناچی چیست؟

فیبوناچی در بازار سهام عبارت است از خطوط حمایت و مقاومت. که قیمت سهم در میان این سطوح حرکت می کند. در استفاده از ابزارهای فیبوناچی درصدها اهمیتی فوق العاده دارندو عموم این درصدها از نسبت درصدهای بین اعداد فیبوناچی بدست می آیند. به غیر از چند عدد ابتدای سری اعداد فیبوناچی، هر کدام از اعداد دنباله، تقریبا ۱٫۶۱۸ برابر عدد قبل از خود هستند و هر عدد ۰٫۶۱۸ برابر عدد بعد از خود می باشد. بوسیله Fibonacci میتوان روند قیمت یک سهم را برای اینده پیش بینی کرد. دنباله فیبوناچی با صفر و یک شروع می شود و هر عدد مجموع دو عدد قبلی می باشد. فیبوناتچی نه تنها در پیش بینی قیمت به ما کمک می کند بلکه در چرخه های زمانی نیز وجود دارد و ترکیب کردن فیبوناچی های قیمتی و زمانی تحلیل های بسیار دقیق تری به ما ارائه می دهد.

سه دلیل کلی برای استفاده از فیبوناچی وجود دارد:

- یافتن سطوح حمایت و مقاومت

- پیدا کردن روند نزولی و صعودی سهم

- مشخص کردن حد ضرر

- حمایت: وقتی که قیمت یک سهم به این جایگاه از روی نمودار برسد، نشان دهنده وجود تغییر در آن است و معمولا نقطه خرید سهام در این قسمت وجود دارد.

- مقاومت: هنگامی که قیمت یک سهم به نقطه مقاومت برسد، نشان گر وجود تغییر در آن است و بهترین نقطه برای فروش یک سهم در این نقطه وجود دراد.

- استفاده فیبوناچی روشهایی جادویی نیستند، فقط تنها به بهبود عدم قطعیت تحلیلها کمک میکنند. بنابراین، نباید ابزار فیبوناچی را مبنایی برای تصمیمات معاملاتی در نظر گرفت بلکه کمکی است برای تصمیم بهتر برای انجام معاملات خود. البته هنگامی که این ابزار توسط تعداد زیادی از تحلیلگران استفاده میشود، خود فیبوناچی میتواند یک عامل بسیار مهم در تأثیرگذاری بر بازار باشدمعمولا تحلیلگران با استفاده از ایزار نقطه حمایت و مقاومت یک سهم را مورد بررسی قرار میدهدند.

منظور از حمایت و مقاوت در بورس چیست؟

ابزارهای فیبوناچی قیمتی:

- اصلاحی یا بازگشتی

- گسترشی یا خارجی

- انبساطی

- پروجكشن یا بازتابی

فیبوناچی اصلاحی

1- سطوح فیبونانچی اصلاحی (Fibonacci Retracement) مجموعه خطوط افقی هستند که نشان میدهند در چه موقعیتی حمایت و مقاومت رخ میدهد. این سطوح بر اساس اعداد فیبوناچی رسم میشوند. بدین صورت که هر سطح با یک درصد مشخص میشود. این درصدها نسبت به یک قیمت اولیه مشخص میشوند. سطوح فیبوناچی اصلاحی ۲۳٫۶ درصد، ۳۸٫۲ درصد، ۶۱٫۸ درصد و ۷۸٫۶ درصد هستند. البته از ۵۰ درصد نیز استفاده میشود که به طور رسمی نسبت فیبوناچی نیست.

این سطوح معمولا نقاط مهم حمایت و مقاومت نمودار را مشخص میکند و 5 نطقه مهم وجود دارد: خط اول در ۱۰۰ درصد (بالاترین نقطه نمودار)، خط دوم در ۶۱٫۸ درصد، خط سوم در ۵۰ درصد، خط چهارم در ۳۸٫۲ درصد و و خط آخر در ۰ درصد (پایینترین نقطه نمودار). طبق این تحلیل، میشود نقاط مقاومت و حمایت یک سهم را پیدا کرد.

2- گسترشی یا Fibonacci Extension: در نمودار گسترشی یا خارجی نقاط بازگشت بیش از ۱۰۰ درصد هر موج را برای هدف های قیمتی جلوتر بیش بینی می کند. بازار پس از یک موج صعودی یا نزولی در فیبوناچی اکستنشن ۱۶۱٫۸%- ۲۶۱٫۸%- ۴۲۳٫۶% و یا درصدهای محاسباتی بالاتر می تواند بازگشت داشته باشد. به عبارت دیگر برای تشخیص سطوح مقاومتی جدید سهم پس از عبور از سقف قبلی میتوانیم از این ابزار استفاده کنیم. روش اکستنشن همانند روش رتریسمنت می باشد و برای رسم به دو نقطه کف و سقف نیاز دارد. در فیبوناچی خارجی نسبت های بزرگتر از ۱ لحاظ می شوند. فیبوناچی گسترشی را به اختصار EXT می گویند.

3- انبساطی یا Fibonacci Expansion: این ابزار دارای شباهت زیادی به فیبوناچی پروجکشن است و ادامه یک روند نزولی یا صعودی را تا نقطه پایانش محاسبه می کند.

- فیبوناچی انبساطی را به اختصار EXP می گویند.

- ابزار انبساطی تلفیقی از فیبوناچی گسترشی و پروجکشن است.

- تنها تفاوت ابزار انبساطی با پروجکشن استفاده از دو نقطه به جای سه نقطه است.

- برای بدست آوردن نقاط بازگشت فیبوناچی اکسپنشن از ابزار اصلاحی استفاده می شود.

4- پروجکشن یا Fibonacci Projection: در این ابزار از ۳ نقطه برای رسم استفاده می شود:

- کف

- سقف

- اصلاح

در این روش حرکت از سقف به کف برای پیش بینی حمایت ها و حرکت از کف به سقف برای پیش بینی مقاومت ها می باشد. زمانی که پروجکشن در روندهای صعودی یا نزولی تکرار شود به اصطلاح به آنها رالی میگویند و اعتبار بیشتری دارد.