آموزش سرمایه گذاری در طلا؛ نکات مهمی که باید بدانید!

آموزش سرمایه گذاری در طلا از گذشته تاکنون برای دوستداران طلا بسیار حائز اهمیت است؛ زیرا تقاضای بالا و عرضه محدود این فلز کمیاب، آن را به یک دارایی ارزشمند تبدیل کرده است؛ امروزه روشهای متنوعی برای سرمایه گذاری در طلا وجود دارد که فرصتی مناسب برای حفظ و افزایش ارزش دارایی فراهم میکند؛ در این مقاله از کاریزما لرنینگ، شما را با روش های سرمایه گذاری در طلا آشنا میکنیم؛ پس با ما همراه باشید.

چگونه در طلا سرمایه گذاری کنیم؟

سرمایهگذاری در بازار طلا در ایران و بسیاری از کشورهای دیگر، از روشهای سرمایهگذاری محبوب محسوب میشود؛ زیرا سرمایه گذاری در طلا و سکه، گزینهای مناسب برای محافظت از ارزش داراییها در برابر تورم است. امروزه آموزش سرمایه گذاری روی طلا از اهمیت زیادی برخوردار است. بنابراین هر فرد باید با توجه به شرایط خود، روش خاصی را برای سرمایهگذاری انتخاب کند. انتخاب روش مناسب برای سرمایهگذاری در طلا به عوامل مختلفی مانند مقدار سرمایه، میزان ریسکپذیری و اهداف سرمایهگذاری هر فرد بستگی دارد.

دوره آموزش سرمایه گذاری طلا

در این مقاله به طور کامل به توضیح سرمایهگذاری در طلا پرداختیم و تمامی جنبههای آن را بررسی کردیم. برای آگاهی بیشتر، پیشنهاد میکنیم قبل از سرمایهگذاری، ویدئو را مشاهده کنید.

با توجه به ویدئو آموزش سرمایه گذاری در طلا، طرح طلای کاریزما بهترین گزینه برای سرمایهگذاری است.

آیا سرمایه گذاری در طلا خوب است؟

آموزش سرمایه گذاری در طلا از مزایای بسیاری برخوردار است. برخی از مزایای سرمایهگذاری در طلا شامل موارد زیر میشود:

- حفظ ارزش دارایی در مقابل تورم

با توجه به تاریخچه معاملات طلا و بازدهی آن، طلا در طول تاریخ توانسته است به خوبی ارزش خود را در برابر تورم و نابسامانیهای اقتصادی حفظ کند. با آگاهی از نکات مهم خرید طلا، میتوانید از ارزش پول خود در شرایط نامطمئن محافظت کنید.

- سرمایه گذاری مطمئن و امن

طلا همواره یک دارایی با ارزش در تمام جهان است. اگرچه قیمت آن در طول زمان دچار نوساناتی میشود اما با توجه به دادههای تاریخی، یک سرمایهگذاری مطمئن در بلند مدت به شمار میآید.

- تنوع بخشیدن به سبد سرمایهگذاری

اضافه کردن طلا به مجموعه داراییهای شما، تنوع آن را افزایشداده و ریسک سرمایهگذاری را کاهش میدهد. این کار باعث محافظت شما در برابر افت قیمت دیگر داراییها میشود.

- فرصت سودآوری

قیمت طلا مانند هر دارایی دیگر، در بازههای زمانی مختلف دچار نوساناتی میشود. نوسانات قیمت طلا یک فرصت مناسب برای معاملهگرانی است که با خرید و فروش در زمان مناسب، از این نوسانات سود میبرند. به همین دلیل افرادی که از دانش کافی در این زمینه برخوردار باشند، میتوانند علاوهبر سرمایهگذاری بلند مدت روی طلا، از طریق نوسانگیری نیز کسب سود کنند.

- نقدشوندگی بالا

طلا به راحتی قابل خرید و فروش است و شما میتوانید در هر زمانی آن را به پول نقد تبدیل کنید. این ویژگی، طلا را به یک سرمایهگذاری بسیار انعطافپذیر تبدیل کرده است.

- رشد در بلندمدت

با توجه به روند قیمت طلا از گذشته تا کنون، ارزش طلا در بلندمدت همیشه رو به رشد بوده است. بنابراین، سرمایهگذاری در طلا میتواند راهی مناسب برای افزایش ثروت شما در درازمدت باشد.

روش های سرمایه گذاری در طلا

به دلیل محبوبیت و گستردگی بالای آموزش سرمایه گذاری در طلا در سراسر جهان، روشهای متنوعی برای آن ایجاد شدهاست؛ به همین دلیل، اکثر افراد قبل از ورود به این بازار، به دنبال پاسخ دقیق این سوال هستند که “برای شروع سرمایه گذاری در طلا چی بخریم” که در ادامه به معرفی بهترین راه سرمایه گذاری در طلا میپردازیم. اگر به دنبال مطمئنترین راه برای حفظ ارزش پول خود هستید، همین حالا مقاله “بهترین روش پس انداز طلا” را مطالعه کنید.

انواع سرمایه گذاری در طلا

نحوه سرمایه گذاری در طلا به دو صورت است که به شرح زیر است:

- سرمایهگذاری فیزیکی در طلا

- سرمایهگذاری غیرفیزیکی (آنلاین) در طلا

در ادامه به مزایا و معایب این دو روش سرمایهگذاری در طلا میپردازیم.

سرمایهگذاری فیزیکی در طلا

در سرمایهگذاری مستقیم روی طلا، افراد علاقهمند اقدام به خرید فیزیکی فلز طلا میکنند. خرید طلای فیزیکی، روشی سنتی و رایج برای سرمایهگذاری است. این روش مزایای متعددی مانند نقدشوندگی بالا، عدم نیاز به دانش تخصصی و غیره دارد.

سرمایهگذاری غیرفیزیکی (آنلاین) در طلا

سرمایهگذاری در طلای فیزیکی، با وجود مزایایی مانند حفظ ارزش و قابلیت نقدشوندگی، دارای ریسکها و محدودیتهایی نیز هست. این معایب که مهمترین آنها شامل ریسک اصالت کالا، احتمال سرقت، کارمزد و مالیات زیاد و غیره میشود، باعث شدهاند که بسیاری از سرمایهگذاران به دنبال روشهای جایگزین برای سرمایهگذاری در این فلز گرانبها باشند. سرمایهگذاری به صورت آنلاین و غیرفیزیکی راهکاری برای این مشکلات است.

روش های سرمایه گذاری در طلا به صورت غیرفیزیکی (آنلاین)

اکثر روشهای سرمایه گذاری غیرفیزیکی در طلا، از طریق خرید طلا در بورس انجام میشود. رایجترین این روشها در کشور ایران، شامل موارد زیر میشود:

1- طرح طلا کاریزما؛ بهترین نوع سرمایه گذاری در طلا

خرید آنلاین طلا از کاریزما بهترین روش خرید طلا برای سرمایه گذاری است که امکان بهرهمندی از نوسانات و رشد قیمت طلا را فراهم میکند. در این طرح، قیمت طلا بر اساس شمش طلای 24 عیار محاسبه میشود که خالصترین و ارزشمندترین نوع طلا برای سرمایهگذاری است.

- سرمایهگذاری روی طلا بدون نیاز به کد بورسی و سجام

- شروع سرمایهگذاری با حداقل 100 هزار تومان

- خرید و فروش 24 ساعته، حتی در روزهای تعطیل

- معاف بودن از مالیات

- بازدهی معادل گواهی سپرده شمش طلای 24 عیار

- برداشت وجه حداکثر ظرف 24 ساعت کاری پس از فروش

- سرمایهگذاری بدون دغدغه نگهداری فیزیکی طلا و ریسک تقلب در طلای فیزیکی

- امکان دریافت وام طلا

مزایای سرمایه گذاری در طرح طلا کاریزما

مزایای طرح طلا کاریزما نسبت به دیگر روشهای سرمایهگذاری در طلا به شرح زیر است:

- معادل شمش طلای 24 عیار: برخلاف طلای آبشده که با عیار 18 معامله میشود، در این طرح قیمتگذاری و بازدهی بر اساس شمش 24 عیار است که ارزش بیشتری دارد.

- بهروزرسانی قیمت حتی در روزهای تعطیل: قیمت طلا در این طرح با نرخ اونس جهانی و دلار بهروز میشود، بنابراین فرصتهای سرمایهگذاری بهینهتری نسبت به روشهای سنتی دارد.

- امنیت بالا و حذف ریسک سرقت، تقلب: در این روش نیازی به نگهداری فیزیکی طلا نیست و سرمایهگذاری توسط بیمه مرکزی نظارت میشود.

برای سرمایهگذاری در طرح طلای کاریزما، بر روی دکمه زیر کلیک کنید.

طرح سرمایه گذاری در طلا کاریزما

2- سرمایهگذاری در صندوقهای طلا

سرمایه گذاری در صندوق طلا به شما امکان میدهد بدون نیاز به خرید فیزیکی طلا، در آن سرمایهگذاری کنید. صندوقهای طلا در شمش طلا و سکه طلا سرمایه گذاری میکنند. میزان سود صندوق سرمایهگذاری در طلا به دو عامل قیمت دلار و قیمت اونس جهانی طلا بستگی خواهد داشت. همچنین برای سرمایهگذاری نیاز به دریافت کد بورسی است. سرمایهگذاری در صندوقهای طلا برای افرادی مناسب است که میخواهند از مزایای سرمایهگذاری در طلا سود دریافت کنند اما دغدغههای نگهداری فیزیکی طلا را ندارند.

از مزایای آن عدم نیاز به نگهداری فیزیکی طلا و سکه، کارمزد معاملاتی پایینتر نسبت به خرید و فروش فیزیکی طلا، قابلیت سرمایهگذاری با سرمایههای کوچک و نقدشوندگی بالا از طریق معاملات بورس است. این مزایا، صندوقهای طلا را به عنوان گزینهای جذاب برای سرمایهگذاران تبدیل کرده است. برای سرمایهگذاری در صندوق طلا بر روی دکمه زیر کلیک کنید.

مزایای صندوقهای طلا به شرح زیر است:

مزایای سرمایهگذاری در صندوقهای طلا

صندوق طلا برای افرادی ایجاد شدهاند که ضمن تمایل به بهرهمندی از مزایا سرمایهگذاری در طلا، قصد حذف سختیهای خرید فیزیکی آن را دارند. به همین دلیل، این نوع از سرمایهگذاری در طلا دارای مزایای زیر است:

- عدم نیاز به نگهداری فیزیکی طلا و سکه: با سرمایهگذاری در این صندوقها، دغدغههای مربوط به نگهداری فیزیکی طلا مانند سرقت و گم شدن از بین میرود.

- کارمزد معاملاتی پایینتر: کارمزد معاملات در این صندوقها به طور قابلتوجهی پایینتر از کارمزد خرید و فروش فیزیکی طلا و سکه است.

- بازدهی بیشتر نسبت به طلای فیزیکی: به واسطه مدیریت حرفهای در صندوق طلا و همچنین ترکیب دارایی آن، میتوان از آن بازدهی بیشتری کسب کرد.

- قابلیت سرمایهگذاری با سرمایه پایین: سرمایه گذاری در صندوق طلا با حداقل ۱۰۰ هزار تومان امکانپذیر است.

- نقدشوندگی بالا: واحدهای این صندوقها در بورس قابل معامله هستند و به راحتی میتوانید آنها را به پول نقد تبدیل کنید.

- قابلیت فروش در مقدار کم: در صورت نیاز به مبالغ کم، نیازی به فروش کل طلای خود نخواهید داشت و میتوانید اقدام به فروش حداقل 100 هزار تومان از دارایی صندوق خود کنید.

3- گواهی سپرده سکه طلا

با خرید این گواهی، مالکیت طلا را بدون نیاز به نگهداری فیزیکی آن به دست میآورید. گواهی سپرده طلا گزینه مناسبی برای سرمایهگذاران ریسکگریز است. امکان خرید این اوراق در صورت داشتن کد بورسی، از طریق سامانه معاملاتی کارگزاریها و به صورت آنلاین مهیاست. سرمایهگذاری در گواهی سپرده سکه طلا مزایای زیادی از جمله قیمت ارزانتر به دلیل حذف واسطه و هزینههای حمل و نقل، معافیت مالیاتی در مقایسه با خرید سکه فیزیکی و امنیت بالاتر به دلیل عدم نیاز به نگهداری فیزیکی سکه دارد اما هزینه انبارداری در صورت دریافت سکه فیزیکی و پرداخت کارمزد بورس علاوه بر کارمزد معاملات از معایب آن است. مزایا و معایب گواهی سپرده طلا به شرح زیر است:

4- معاملات آتی طلا

این نوع معاملات به شما امکان میدهد تا بتوانید با اهرم مالی، از نوسانات قیمت طلا در بازار سود ببرید. معاملات آتی طلا دارای ریسک بالا هستند و سرمایهگذاری در آنها به سرمایهگذاران حرفهای پیشنهاد میشود.

5- ارز دیجیتال طلا

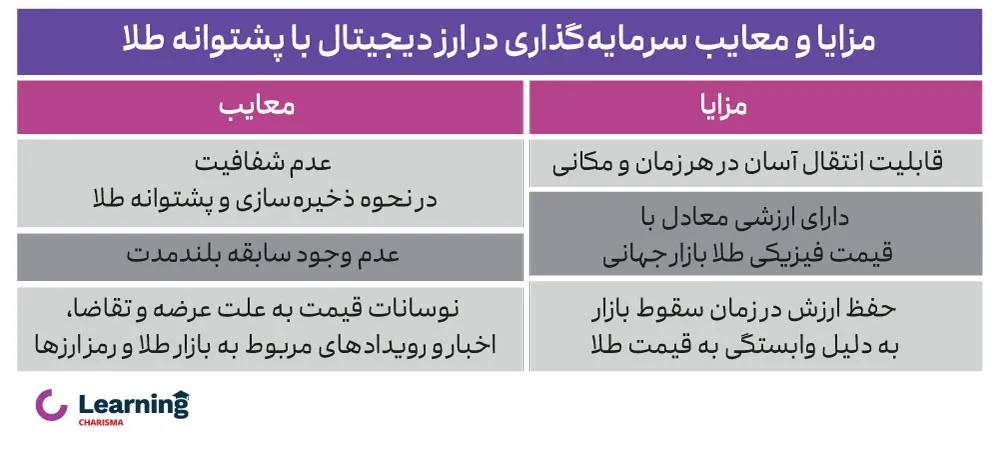

ارز دیجیتال با پشتوانه طلا نوعی رمزارز است که ارزش آن به طور مستقیم با قیمت طلا در بازار جهانی ارتباط دارد. این نوع ارزها در مقایسه با سایر رمز ارزها، ثبات و پایداری بیشتری دارند و به عنوان گامی برای حفظ ارزش سرمایه در دنیای پرنوسان رمز ارزها شناخته میشوند. سرمایهگذاری در ارز دیجیتال با پشتوانه طلا دارای مزایایی مانند قابلیت انتقال آسان و ارزشی معادل با قیمت فیزیکی طلا است و ارزش آنها به طور مستقیم به قیمت جهانی طلا وابسته است؛ با این حال، دارای معایبی از جمله عدم شفافیت در نحوه ذخیرهسازی و نبود سابقه بلندمدت در بازار است. مزایا و معایب ارز دیجیتال طلا به شرح زیر است:

انواع سرمایه گذاری در طلا به صورت فیزیکی

در پاسخ به سوال که چگونه در بازار طلا سرمایه گذاری کنیم؟ باید بگوییم گستردگی انواع طلای فیزیکی باعث شده است که تمامی افراد با میزان بودجه، قدرت سرمایهگذاری و ریسک متفاوت، بتوانند از مزایای این روش سرمایهگذاری بهرهمند شوند. انواع مختلف طلای فیزیکی برای سرمایه گذاری در ایران شامل موارد زیر میشود:

1- سرمایهگذاری در سکه طلا

خرید سکه طلا رایجترین نوع برای سرمایهگذاری فیزیکی و مستقیم است. سکه طلا برای سرمایهگذاری کوتاه مدت و بلند مدت مناسب بوده و نقدشوندگی بالایی به همراه دارد. انواع مختلف سکه طلا شامل سکه بهار آزادی، امامی، نیم سکه و ربع سکه میشود. رشد تورم در کشور، قیمت سکه را در بلند مدت همواره در حال افزایش نگه داشته است. همین امر باعث شده تا بسیاری از افراد این روش را برای سرمایهگذاری در بازار طلا انتخاب کنند. در مقاله “برای سرمایه گذاری طلا بخریم یا سکه؟ کدام یک بهتر است؟” به تفصیل این دو گزینه را مقایسه کردیم؛ پیشنهاد میکنیم مطالعه کنید. مزایا و معایب خرید سکه طلا به صورت فیزیکی به شرح زیر است:

سرمایهگذاری در خرید سکه طلا مزایای قابل توجهی از جمله عدم وجود اجرت ساخت و مالیات، کارمزد پایین، بازدهی و سود بالا در بلندمدت و نقدشوندگی بالایی دارد. با این حال معایب زیادی دارد؛ مانند حباب قیمت بالا که ممکن است منجر به ضرر شود، عدم کاربرد زینتی، محدودیت در تنوع سکهها و امکان خرید سکه در وزنهای مشخص که ممکن است برای سرمایهگذاران با دارایی کم چالش برانگیز باشد.

2- سرمایه گذاری در طلای آب شده

همانطور که در مقاله “طلای آب شده چیست” گفته شد، به طلاهای دست دوم یا آسیبدیده که تحت حرارت ذوب شده و به صورت مفتول در میآیند، طلای آبشده میگویند. این نوع طلا به دلیل مزایای متعددی که دارد، به یکی از محبوبترین روشهای سرمایهگذاری در بازار طلای ایران تبدیل شده است.

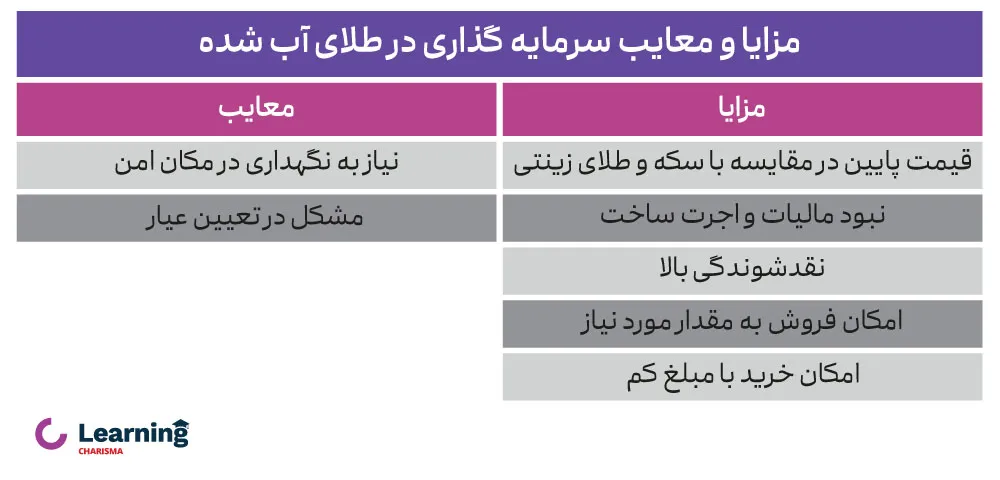

توجه داشته باشید که محاسبه قیمت طلای آبشده براساس عیار درج شده روی آن است. سرمایهگذاری در طلای آبشده مزایای زیادی از جمله قیمت پایینتر نسبت به سکه و طلای زینتی دارد و همچنین نقدشوندگی آن بسیار بالا است. دارندگان طلای آبشده میتوانند به هر میزان از دارایی خود را به فروش برسانند. با این حال، این نوع سرمایهگذاری معایبی از جمله نیاز به نگهداری در مکان امن به دلیل ارزش بالا و حجم کوچک دارد. مزایا و معایب طلای آبشده به شرح زیر است:

توجه داشته باشید که با وجود مزایای متعدد طلای آب شده، این روش برای همه سرمایهگذاران مناسب نیست. زیرا امکان تقلب در طلای آب شده زیاد است و ممکن است این طلا ناخالصی داشته یا عیار آن پایین باشد. بنابراین باید پیش از خرید آن، حتما از اصالت طلای مد نظر اطمینان حاصل کنید.

3- سرمایهگذاری در طلای زینتی

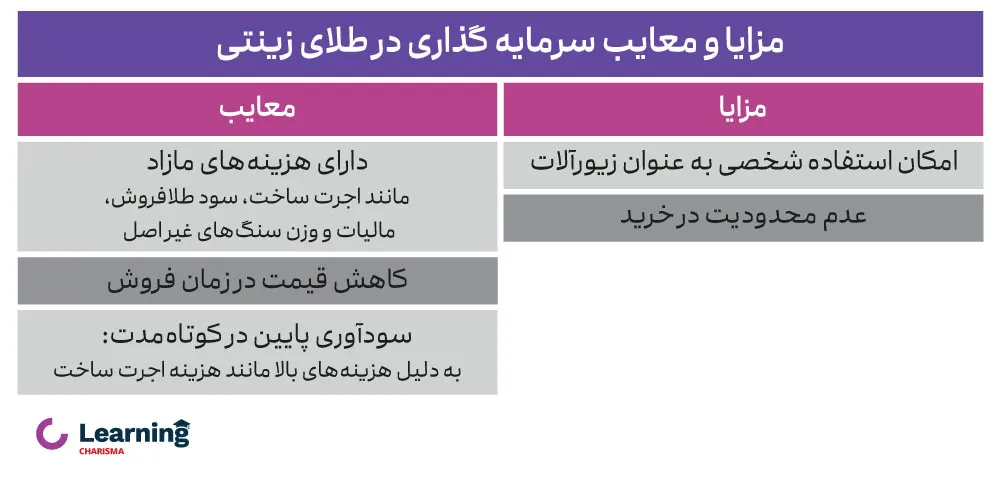

خرید طلای زینتی، فرصتی برای استفاده شخصی از طلا و حفظ ارزش پول است. از دیرباز تا کنون، فلز طلا به دلیل ارزش ذاتی و ماندگاری بالا، به عنوان سرمایهای ارزشمند تلقی میشود. درخشش و زیبایی منحصر به فرد طلا، آن را به انتخابی محبوب برای زیورآلات تبدیل کرده است. به همین دلیل، بسیاری از افراد، از فلز طلا به عنوان زیورآلات استفاده میکنند. برخلاف سکه و شمش، هیچ محدودیتی در خرید طلای زینتی وجود ندارد. با این حال، این نوع سرمایهگذاری معایبی از جمله هزینههای مازاد مانند اجرت ساخت، سود طلافروش و مالیات که باید در زمان خرید پرداخت شود، دارد. مزایا و معایب طلای زینتی به شرح زیر است:

با توجه به معایب ذکر شده، خرید طلای زینتی برای سرمایهگذاری کوتاهمدت گزینه مناسبی نیست اما اگر به دنبال سرمایهگذاری بلندمدت هستید و میخواهید از زیبایی طلا نیز استفاده کنید، خرید طلای زینتی میتواند گزینه مناسبی باشد.

4- سرمایه گذاری در شمش طلا

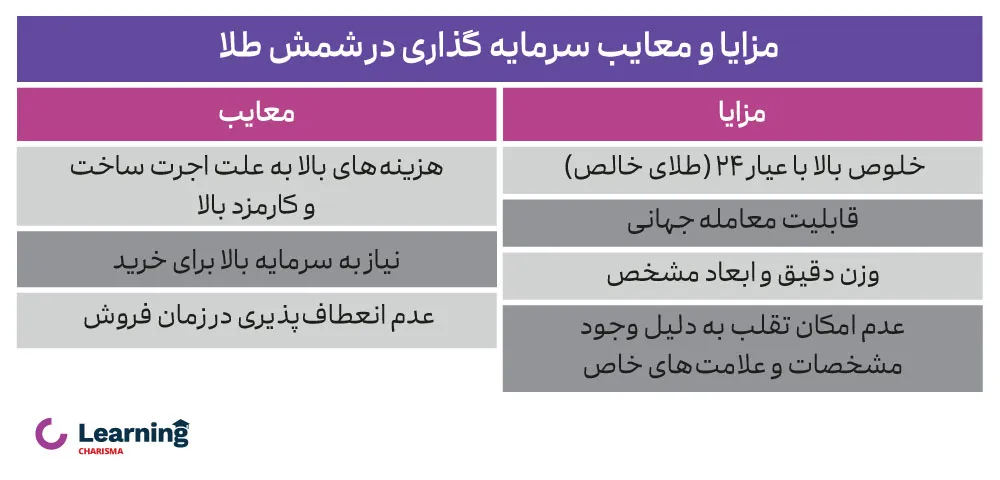

شمش طلا، طلای خام و مذابی است که در قالبهای مشخص و استاندارد ریخته شده و به صورت وکیوم شده به فروش میرسد. اطلاعاتی نظیر عیار، نام شرکت تولید کننده، لوگو شرکت، وزن و کد شناسایی برای جلوگیری از تقلب بر روی این محصولات حک شده است. سرمایهگذاری در شمش طلا به علت خلوص بالا، قابلیت معامله جهانی با وزن و ابعاد دقیق دارد. به علت هزینههای بالای اجرت ساخت و کارمزد، خرید شمش طلا نیاز به سرمایه زیاد برای خرید دارد. مزایا و معایب شمش طلا به شرح زیر است:

5- سرمایه گذاری در طلای دست دوم

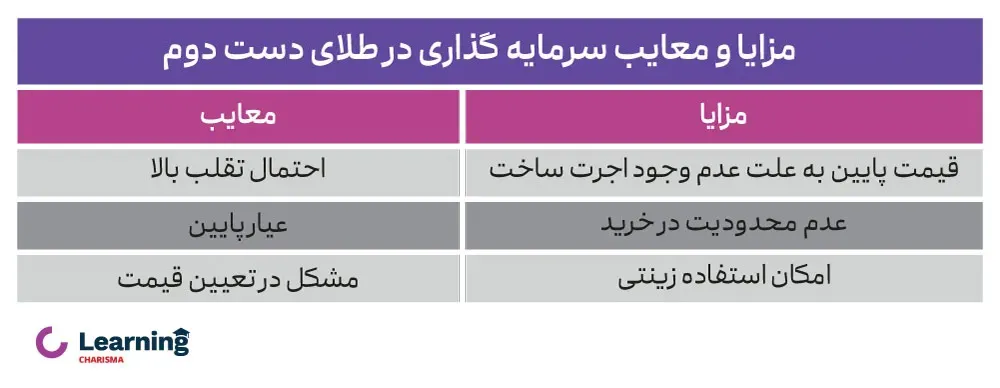

طلای دست دوم، به طلای بدون اجرت معروف است. طلا دست دوم از طرف مصرفکننده فروخته شده و توسط طلا فروش خریداری و مجدد به شخص دیگری به فروش میرسد. خرید طلای دست دوم در سالهای اخیر رونق گرفته است، زیرا علاوه بر سرمایهگذاری و حفظ ارزش پول، میتوان از آن برای مصارف شخصی نیز استفاده کرد. سرمایهگذاری در طلای دست دوم مزایایی مانند عدم وجود اجرت ساخت، قیمت پایینتر و امکان خرید بدون محدودیت دارد. علاوه بر سرمایهگذاری، میتوان از آن به عنوان زیورآلات استفاده کرد. احتمال تقلب بالا و عیار پایینتر نسبت به طلای نو از معایب آن است. مزایا و معایب طلای دست دوم به شرح زیر است.

نحوه سرمایه گذاری طلا در بانک

اگر چه خرید طلای فیزیکی با ریسک سرقت همراه است و نگهداری از آن مخصوصا در حجم بالا، نیاز به ایجاد امنیت زیادی دارد؛ اما بسیاری از افراد، علاقهمند به سرمایهگذاری در این نوع طلا هستند. یکی از راههایی که میتوان از ریسک این روش سرمایهگذاری کم کرد، سپردن طلای خریداری شده به بانک است. برای انجام این کار، دو روش وجود دارد.

در روش اول، سرمایهگذار میتواند از صندوق امانات بانک استفاده کند و بدین ترتیب، امنیت بالایی برای طلای خود ایجاد کند. در روش دوم، افراد دارای سکه طلا میتوانند با سپردن سکههای خود به خزانه بانک، گواهی سپرده کالایی صادر کنند. با اینکه برخی افراد به اشتباه، سرمایهگذاری در طلا به صورت گواهی سپرده را با به امانت گذاشتن طلا در صندوق امانات بانک اشتباه میگیرند؛ اما این دو روش کاملاً مجزا از یکدیگر هستند. در این روش، سکه شما باید با استانداردهای تعیین شده توسط بانک همخوانی داشته باشد. این استانداردها در بانکهای مختلف ممکن است کمی متفاوت باشند، اما به طور کلی شامل موارد زیر هستند:

| مشخصات گواهی سپرده سکه طلا در بانک | |

| نوع سکه | سکه تمام بهار آزادی |

| عیار | ۲۲ (خلوص ۹۰۰) |

| وزن | ۸.۱۳۳ گرم |

پس از تأیید سکه توسط کارشناسان بانک، قبض انبار به نام فرد تحویل دهنده صادر میشود. این فرآیند معمولاً یک روز کاری زمانبر خواهد بود. امکان فروش این گواهیهای سپرده کالایی با مراجعه حضوری به شعب کارگزاریها یا استفاده از سامانههای معاملاتی آنلاین کارگزاریها مهیا خواهد بود.

چگونه در بازار طلا سرمایه گذاری کنیم؟

چگونگی سرمایه گذاری در طلا با توجه به انواع و روشهای مختلفی که ایجاد شده است، بهرهمندی از مزایای این فلز ارزشمند را برای عده زیادی از افراد آسان کرده است اما برخی از نکات خرید طلا، به شرح زیر است:

- هدف خود را از سرمایهگذاری مشخص کنید.

- میزان ریسکپذیری خود را تعیین کنید.

- در مورد روشهای مختلف سرمایهگذاری در طلا تحقیق کنید.

با توجه به امکان سرمایه گذاری غیرفیزیکی در سرمایه گذاری در طلا تنها با مبلغ ۱۰۰ هزار تومان، سرمایهگذاران به طرح سرمایه گذاری در طلا علاقهمند شدند. شما میتوانید با آموزش سرمایه گذاری در طلا با هر بودجهای و بدون نیاز به پرداخت هزینههای جانبی مانند مالیات و غیره حتی بدون نیاز به مراجعه حضوری و صرف وقت زیاد، اقدام به خرید طلا کنید.

طرح سرمایه گذاری در طلا کاریزما

همچنین صندوق طلا نیز میتواند گزینه مناسبی برای سرمایهگذاری در طلا باشد. سرمایهگذاری در صندوقهای طلا برای افرادی مناسب است که میخواهند از مزایای سرمایهگذاری در طلا سود دریافت کنند اما دغدغههای نگهداری فیزیکی طلا را ندارند. از مزایای آن عدم نیاز به نگهداری فیزیکی طلا و سکه، کارمزد معاملاتی پایینتر نسبت به خرید و فروش فیزیکی طلا، قابلیت سرمایهگذاری با سرمایههای کوچک و نقدشوندگی بالا از طریق معاملات بورس است.

در صورت تمایل به آموزش سرمایه گذاری در طلا از طریق بورس میتوانید مقاله خرید طلا در بورس را مطالعه نمایید.

سخن پایانی آموزش سرمایه گذاری در طلا

خرید طلا یکی از روشهای رایج سرمایهگذاری از گذشته تا امروز است. علاقهمندان به سرمایه گذاری طلا میتوانند از دو روش فیزیکی و غیرفیزیکی استفاده کنند. در روش فیزیکی، فرد سرمایهگذار اقدام به خرید طلای فیزیکی به شکل سکه، شمش، طلای آبشده، طلای دست دوم یا طلای زینتی میکند. این روش از ریسکهایی نظیر ریسک اصالت کالا، سرقت، گم شدن و غیره برخوردار است.

در روش غیرفیزیکی، فرد میتواند سرمایهگذاری خود را در طرح طلای کاریزما، روی سپرده کالایی سکه و شمش طلا، صندوقهای کالایی مبتنی بر سکه طلا، بازار آتی طلا و ارز دیجیتال با پشتوانه طلا انجام داده و از نوسانات قیمت طلا سود کسب کند. بهترین راه سرمایهگذاری در طلا برای هر فرد متفاوت بوده و با توجه به میزان سرمایه، میزان ریسکپذیری و مدت زمان سرمایهگذاری تعیین میشود. به همین دلیل پیشنهاد میشود ضمن آگاهی کامل از انواع روشهای سرمایه گذاری در طلا، با مزایا و معایب هر نوع که در این مقاله به آن اشاره شده است، آشنا باشید.

سوالات متداول

سرمایه گذاری در طلا به دو روش فیزیکی و غیرفیزیکی مهیاست. در روش فیزیکی، فرد سرمایهگذار با توجه به هدف خود از سرمایهگذاری، اقدام به خرید طلای فیزیکی به شکل سکه، شمش، طلای آبشده، طلای دست دوم یا طلای زینتی میکند. اما در روش غیرفیزیکی، فرد میتواند سرمایهگذاری خود را روی سپرده کالایی سکه و شمش طلا، صندوقهای کالایی مبتنی بر سکه طلا، بازار آتی طلا و ارز دیجیتال با پشتوانه طلا انجام داده و از نوسانات قیمت طلا سود مناسبی کسب کند.

پاسخ این سوال بستگی به هدف از سرمایهگذاری شما داشته و میتواند برای هر فرد متفاوت باشد. خرید سکه طلا رایجترین نوع سرمایهگذاری مستقیم در طلا است که برای سرمایهگذاری کوتاه مدت و بلند مدت مناسب است. اما سایر اشکال طلای فیزیکی مانند طلای دست دوم و آبشده نیز به دلیل حذف هزینه اجرت ساخت، برای سرمایهگذاری مناسب هستند.

هر دو روش سرمایهگذاری در طلا و بورس از روشهای جذاب سرمایهگذاری هستند. انتخاب نوع سرمایهگذاری بستگی به تمایل فرد سرمایهگذار دارد. به این نکته نیز توجه داشته باشید که امکان سرمایهگذاری در طلا از طریق بازار بورس نیز مهیاست.

پیشنهاد ما طرح سرمایه گذاری در طلا کاریزما است که یک روش امن برای سرمایه گذاری در طلا است. در این طرح، قیمت طلا بر اساس شمش طلای 24 عیار محاسبه میشود که خالصترین و ارزشمندترین نوع طلا برای سرمایهگذاری است

6 دیدگاه برای این مطلب

سلام.

لطفا در مورد نحوه سوددهی سرمایه گذاری روی طلا توضیح بیشتری بدید.در صندوق طلا مشخصه ولی در این طرح توضیح داده نشده که به چه صورت به میزان سرمایه اضافه میشه وروندآن چگونه است.

آیا همانند بورس وصندوقها زیر نظر سازمان بورس فعالیت دارد؟

سلام و وقت بخیر 🌼

طرح طلای کاریزما یک روش مدرن و آنلاین سرمایهگذاری در طلا است که بهجای خرید فیزیکی شمش، پولت را تبدیل به سرمایه طلا بر اساس قیمت شمش طلای ۲۴ عیار میکند و ارزش سرمایهات در طول زمان همگام با قیمت طلای جهانی رشد میکند.

سرمایه گذاری با پوشش بیمه مرکزی، بدون نیاز به نگهداری طلای فیزیکی، قابل معامله ۲۴ ساعته و معاف از مالیات، با رشد ارزش بر اساس شمش طلا. همچنین میتوان وام تا ۶۰٪ سرمایه گرفت بدون ضامن.

در این مدل، برخلاف خرید فیزیکی، هزینههای اضافی مثل اجرت و نگهداری حذف میشود، نقدشوندگی بالا است و سرمایهگذاری شما همیشه همسو با افزایش یا کاهش قیمت طلا تغییر میکند، بدون اینکه نیاز به مراجعه حضوری باشد.

ممنون از اینکه پیام گذاشتید، اگر سوال دیگری دارید خوشحال میشویم در خدمتتون باشیم 🌱

درخرید شمش طلای ۲۴ عیار طلای کاریزما

گزینه فروش نداره فقط نوشته خرید

چگونه پول واریز و برداشت کنیم؟

سلام دوست عزیز

همانطور که در مقاله “طرح طلای کاریزما چیست” به طور کامل توضیح دادیم

برای نقد کردن سرمایهگذاری خود و برداشت مبلغ، ابتدا به همان صفحهی طرح طلا در اپلیکیشن مراجعه کنید. گزینه فروش در کنار گزینه خرید اضافه شده است. فروش را بزنید و به مرحله بعد بروید. سوالی که برای اغلب کاربران پیش میآید این است که بعد از فروش پول به کدام حساب واریز میشود.

سلام

اینکه زحمت کشیدید و این مطالب را در سامانه قرار دادید ، جای تشکر دارد

اما به نظر من

این مطالب و روش اسمش سرمایه گذاری نیست

در واقع حفظ ارزش سرمایه است

یعنی بجای نگهداری پول ، طلا نگهداری شود

یکی پولش رو تو بانک نگه میدارد

یکی زمین میخره ، یکی طلا ، یکی خونه و ….

هر کسی سرمایه اش به چیز یا سبدهایی مختلف از چیزهاست

سود حاصله از بالا رفتن نرخ طلا ، به نظر من اسمش سود نیست

افرادی هم که در این حوزه کسب درآمد میکنند هم کاسب نیستند

بی رودربایستی ، محترمانه و علمی و …. اشاعه فرهنگ دلال کردن مردم است

لذا

سرمایه گزاری وکسب سود با طلا مفهوم فراتری دارد

بصورت بسیار ساده عرض میکنم

۱ کسی که طلا میخرد ، میشود تبدیل پول به طلا

۲ و با آن یا خودش کار میکند یا دیگری که میشود

که میشود سرمایه گذاری

۳ سود حاصله از کار میشود سود سرمایه گزاری

خرید و فروش دلار و ارز و طلا و سکه و بیت کوین و ارزهای دیجیتال و حتی کالا و زمین و مسکن و …

که اسمش سرمایه گزاری نیست

اسمش هست

احتکار و دلالی و حتی در مواردی کلاهبرداری …..

چون وقتی میخواد بیاد پایین ، میفروشی

میخواد بره بالا میخری

نه زحمتی ، نه تلاشی … همش رانت و باند و انتظار برای بدبختی مردم و دعا یا کسب اطلاع دقیق و رانت برای بالا یا پایین رفتن قیمت و …

هر چی اطلاعات رسیده سکرت تر و دقیقتر … سود بهتر و بیشتر

ببخشید با صراحت عرض کردم

لذا خواهشمندم در این خصوص راهنمایی و اگر موردی وجود دارد معرفی کنید

آیا مواردی وجود دارد که بشود در آنجا طلا خرید به آن واحد تحویل داد و ماهانه از محل کار روی طلا سود حلال گرفت ؟

سرمایهگذاری واقعی و حقیقی

متشکرم

سلام احد عزیز وقتت بخیر

ممنون از نظرت و مطرح کردن این موضوعات مهم. حق با شماست که خرید طلا به شکل سنتی بیشتر به معنای حفظ ارزش دارایی است تا سرمایهگذاری؛ اما ابزارهای مدرنی مثل صندوق طلا یا طرح طلا میتوانند این دارایی را به یک سرمایهگذاری واقعی تبدیل کنند. در این روشها، علاوه بر افزایش قیمت طلا، از مدیریت حرفهای و فعالیتهای اقتصادی مرتبط نیز سود کسب میشود.

هدف از معرفی این ابزارها، گسترش فرهنگ سرمایهگذاری بلندمدت و شفاف است، نه دلالی یا سفتهبازی. این ابزارها به دلیل نظارت قانونی و استراتژیهای پایدار، با دلالی و احتکار تفاوت دارند.

پیشنهاد میکنم اگر به دنبال سود حلال و واقعی هستید، درباره صندوق طلا اطلاعات بیشتری کسب کنید. در این روشها، میتوانید علاوه بر حفظ ارزش، از سود حاصل از مدیریت حرفهای بهره ببرید.

موفق و پرسود باشید.🌷