تفاوت صندوق سهامی با درآمد ثابت در چیست؟

صندوق سهامی و درآمد ثابت دو نوع از پرمخاطبترین صندوقهای بورسی هستند که میتوانند پاسخگوی نیازهای دو گروه متفاوت از سرمایهگذاران باشند. اما تفاوت صندوق سهامی با درآمد ثابت چیست؟ در این مقاله از کاریزما لرنینگ، به معرفی صندوق سهامی و بررسی تفاوت صندوق سهامی با درآمد ثابت و ویژگیهایی مانند منبع سود، مقصد سرمایهگذاری، میزان بازدهی و غیره این دو صندوق سرمایهگذاری میپردازیم.

صندوق سهامی با صندوق درآمد ثابت چه فرقی دارد؟

یکی از مهمترین دغدغههای افرادی که قصد سرمایهگذاری در صندوقها را دارند، مقایسه صندوق های سرمایه گذاری است. متداولترین شیوه دستهبندی صندوقهای سرمایه گذاری بر مبنای ترکیب دارایی صندوقها است. بر همین اساس، صندوقهای سرمایهگذاری به دستههای صندوق سرمایه گذاری با درآمد ثابت، سهامی، مختلط و غیره تقسیم میشوند.

صندوق سهامی و صندوق درآمد ثابت دو نوع متفاوت از صندوقهای سرمایهگذاری و از پرمخاطبترین صندوقهای سرمایهگذاری هستند که با توجه به خصوصیات خود، انتظارات دو گروه متفاوت از سرمایهگذاران را برآورده میکنند. برای اینکه با تفاوت صندوق سهامی و درآمد ثابت آشنا شوید، ابتدا باید با تعریف کلی و ویژگیهای این دو صندوق آشنا شوید.

تعریف صندوق سرمایهگذاری سهامی

صندوق سهامی یکی از انواع صندوقهای سرمایهگذاری است که به جمعآوری وجوه خرد سرمایهگذاران میپردازد و با سرمایه به دستآمده، اقدام به سرمایهگذاری و تشکیل سبدی متنوع از سهام شرکتهای پذیرفتهشده در بورس میکند.

تقریبا تمام دارایی صندوق سهامی، در سهام شرکتهای پذیرفتهشده در بورس سرمایهگذاری میشود و تمرکز اصلی این صندوق بر سرمایهگذاری روی سهام است. البته قسمت بسیار کمی از سبد دارایی آن نیز به اوراق درآمد ثابت مانند سپرده بانکی و اوراق مشارکت تعلق میگیرد.

بهطور دقیقتر، اگر بخواهیم بگوییم صندوق سهامی چیست، میتوان گفت که صندوقهای سرمایهگذاری سهامی، ۷۰ تا ۹۵ درصد از سرمایه خود را در سهام شرکتهای پذیرفتهشده در بورس سرمایهگذاری میکنند و باقی سرمایه را به اوراق با درآمد ثابت اختصاص میدهند.

تعریف صندوق سرمایهگذاری درآمد ثابت

در پاسخ به این سوال که صندوق درآمد ثابت چیست، باید بگوییم که صندوق های درآمد ثابت، جز کمریسکترین صندوقهای سرمایهگذاری هستند که ۷۰ تا ۹۰ درصد از داراییهای تحت مدیریت خود را در اوراق با درآمد ثابت، مانند اوراق قرضه دولتی، اوراق مشارکت و سپردههای بانکی، سرمایهگذاری میکنند. باقیمانده سرمایه صندوقهای سرمایهگذاری با درآمد ثابت نیز به میزان حداقل ۵ درصد و حداکثر ۳۰ درصد در بازار سهام سرمایهگذاری میشود.

اوراق و گواهیهای موجود در پرتفوی سپردهگذاری صندوقهای درآمد ثابت، ریسک بسیار پایینی دارند و به همین دلیل، صندوقهای درآمد ثابت، سرمایهگذاریهای امن و بدون ریسکی محسوب میشوند.

تفاوت صندوق سهامی با درآمد ثابت از نظر میزان ریسک

سرمایهگذاری در صندوق سرمایهگذاری با درآمد ثابت، حداقل ریسک را دارد. چرا که این نوع از صندوقها حداقل 70 درصد و حداکثر 95 درصد سرمایه خود را روی اوراق مشارکت، سپردههای بانکی، گواهی سپرده بانکی و سایر اوراق بهادار با درآمد ثابت سرمایهگذاری میکنند.

لازم است بدانید که اوراق درآمد ثابت موجود در پرتفوی این نوع از صندوق های سرمایه گذاری، دارای سود ثابت هستند که در زمانهای مشخص، پرداخت میشود. همچنین، پشتوانه پرداخت سود اوراق درآمد ثابت، بانکها هستند و به همین جهت، سرمایهگذاری در اوراق بهادار از امنترین روشهای سرمایهگذاری است. در این روش، ضمن دریافت یک سود ثابت، دارایی اولیه سرمایهداران نیز دچار ضرر و زیان نخواهد شد.

در مقابل، عمده دارایی صندوقهای سهامی، در سهام شرکتهای پذیرفته شده در بورس سرمایهگذاری میشود و از ریسک بالایی برخوردار است. چرا که بازدهی این نوع از صندوقها به شرایط بازار، بازدهی سهمهای موجود در پرتفوی صندوق، نحوه مدیریت صندوق و … وابسته است.

تفاوت صندوق سهامی و درآمد ثابت در روش تقسیم سود

عمده تفاوت صندوق سهامی با صندوق درآمد ثابت، در میزان بازدهی آن است. همانطور که اشاره شد، صندوقهای درآمد ثابت دارای سود ثابت هستند اما به دلیل ریسک بالایی که صندوقهای سهامی دارند، محدوده سود و زیان مشخصی برای بازدهی آنها وجود ندارد. عمده سودی که صندوق سهامی نصیب سرمایهگذاران خود میکند، حاصل از خرید و فروش سهام، توسط مدیران صندوق خواهد بود و در این نوع از صندوقها، سود دورهای تقسیم نمیشود. همچنین در روندهای نزولی بازار، امکان زیان در صندوق ها سهامی نیز وجود دارد.

اما صندوق سرمایهگذاری با درآمد ثابت، به تمامی سرمایهگذاران، سود ثابت تخصیص میدهد. البته با اینکه سود صندوقهای درآمد ثابت، وابسته به نوسانات بازار سرمایه و شاخص نیست و تنها از نرخ سود اوراق درآمد ثابتی که در سبد داراییهای صندوق قرار دارند، تاثیر میگیرد؛ اما به دلیل تغییرات مداومی که در ترکیب داراییهای صندوق رخ میدهد، نمیتوان نرخ ثابتی را برای تعیین میزان بازده آن تعیین کرد. به همین دلیل، اغلب صندوقهای درآمد ثابت موجود در بازار سرمایه، یک بازه برای سود خود در نظر میگیرند.

پرداخت سود صندوقهای سرمایهگذاری با درآمد ثابت معمولا به دو روش انجام میشود:

1- سود حاصله بهصورت دورهای به سهامداران پرداخت میشود و بازه زمانی پرداخت سود معمولا یک ماهه یا سه ماهه است.

2- صندوق درآمد ثابت، پرداخت سود نقدی نداشته و بازدهی صندوق منجر به افزایش قیمت واحدهای آن خواهد شد. در این صورت سود سرمایهگذاران، در زمان فروش واحدهای صندوق و بهصورت مابهالتفاوت قیمت خرید و فروش واحدهای سرمایهگذاری مشخص خواهد شد.

تفاوت صندوق سهامی و درآمد ثابت در نحوه معاملات

نحوه معامله تمامی صندوقهای سرمایهگذاری، از جمله صندوق سهامی و درآمد ثابت، به دو روش انجام میشود. به همین دلیل، نحوه مشارکت در صندوقهای سهامی و درآمد ثابت، بر اساس نوع معامله آنها متفاوت است. این صندوقها از نظر نحوه معامله، به دو دسته قابل معامله (ETF) و مبتنی بر صدور و ابطال تقسیم میشوند.

-

صندوقهای مبتنی بر صدور و ابطال

خرید و فروش واحد صندوقهای صدور و ابطالی، از طریق پنل یا سایت اختصاصی صندوق مد نظر انجام میشود. برای خرید صندوقهای مبتنی بر صدور و ابطال، باید حداقل یک واحد سرمایه گذاری آن صندوق خریداری شود. البته در صندوقهای سهامی مختلف فعال در کشور، ممکن است این میزان متفاوت باشد که در این صورت، این موضوع در اساسنامه و امیدنامه صندوق موردنظر ذکر میشود.

-

صندوقهای قابل معامله (ETF)

برای خرید واحد صندوقهای قابل معامله (ETF)، میتوان از سامانه معاملاتی تمامی کارگزاریها استفاده کرد. حداقل مبلغ مورد نیاز برای این نوع از صندوقهای سرمایهگذاری نیز تنها ۱۰۰ هزار تومان است.

بنابراین میتوان گفت که نحوه خرید و فروش صندوقهای سهامی و درآمد ثابت، بستگی به نوع معامله صندوق خواهد داشت.

مقایسه صندوق سهامی با صندوق درآمد ثابت از نظر نوع سرمایهگذاران

صندوقهای درآمد ثابت و سهامی، به دلیل تفاوت در میزان ریسک و بازدهی، به اهداف مختلفی خریداری میشوند.

مهمترین ویژگیهای سرمایهگذارانی که در صندوق سرمایهگذاری سهامی شرکت میکنند، عبارتند از:

-

ریسکپذیری بالا

افراد سرمایهگذار در صندوقهای سهامی، افرادی با ریسکپذیری بالا هستند. این افراد تمایل دارند تا با پذیرش ریسک بیشتر، سود بیشتری کسب کنند.

-

افق زمانی بلندمدت

صندوقهای سهامی، معمولاً بازدهی خود را در افق زمانی بلند مدت نشان میدهند. بنابراین، افراد سرمایهگذار در این صندوقها، معمولاً افق زمانی بلندمدتی برای سرمایهگذاری خود در نظر میگیرند و نیازی به دارایی خود در کوتاهمدت ندارند.

-

آشنایی با بازار سرمایه

افراد سرمایهگذار در صندوقهای سهامی، معمولاً با بازار سرمایه آشنایی نسبی داشته و تمایل دارند که در سهام سرمایهگذاری کنند.

-

هدف سرمایهگذاری

افراد ممکن است با هدفهای مختلفی، مانند کسب سود، سرمایهگذاری در سایر پروژهها یا تأمین مالی بازنشستگی اقدام به سرمایهگذاری کنند. صندوقهای سهامی، میتوانند برای دستیابی به برخی از این اهداف، گزینه مناسبی باشند.

-

سن سرمایهگذار

افراد جوانتر، معمولاً ریسکپذیری بیشتری داشته و تمایل دارند تا با ریسک بیشتر، سود بیشتری کسب کنند.

-

میزان سرمایه سرمایهگذار

افراد با سرمایه زیاد، ممکن است بتوانند ریسک بالاتری را در سرمایهگذاری خود بپذیرند. بنابراین، صندوقهای سهامی، گزینه مناسبی برای این افراد هستند.

اما افرادی که تمایل به سرمایهگذاری در صندوق درآمد ثابت را دارند، بسیار متفاوت هستند و میتوان اغلب ویژگیهای زیر را در آنها مشاهده کرد:

-

ریسکپذیری پایین

افراد سرمایهگذار در صندوقهای درآمد ثابت، افرادی با ریسکپذیری پایین هستند که تمایل دارند تا با ریسک کمتر، سود قابلقبولی کسب کنند.

-

افق زمانی بلندمدت

صندوقهای درآمد ثابت، معمولاً بازدهی خود را در افق زمانی بلندمدت نشان میدهند. بنابراین، افراد سرمایهگذار در این صندوقها، معمولاً افق زمانی بلندمدتی برای سرمایهگذاری خود در نظر میگیرند.

-

نیاز به نقدشوندگی بالا

صندوقهای درآمد ثابت، نسبت به سایر صندوقهای سرمایهگذاری، نقدشوندگی بیشتری دارند. بنابراین، افراد سرمایهگذار در این صندوقها، معمولاً نیاز به نقدشوندگی بالایی دارند.

-

عدم آشنایی با بازار سرمایه

افراد سرمایهگذار در صندوقهای درآمد ثابت، ممکن است با بازار سرمایه آشنایی کامل نداشته باشند. بنابراین، این صندوقها، گزینه مناسبی برای این افراد هستند تا بتوانند بدون نیاز به دانش و تجربه خاصی، در بازار سرمایه سرمایهگذاری کنند.

-

هدف سرمایهگذاری

افراد ممکن است با هدفهای مختلفی، مانند تأمین مالی هزینههای زندگی، بازنشستگی و … اقدام به سرمایهگذاری در صندوقهای درآمد ثابت کنند.

برتریهای صندوق سهامی در مقایسه با سایر صندوقها

قبل از ورود به بازار سرمایه باید به این نکته توجه کنید که سهام ممکن است صعودی یا نزولی باشد. تنها نکتهای که در تمام این تلاطمها در مورد صندوقهای سرمایهگذاری سهامی ثابت شده این است که در بلندمدت بیشک پربازده هستند.

برای سرمایهگذاری در صـندوق سهامی بر روی لینک زیر کلیک کنید.

در حالت کلی، صندوقهای سهامی مزیتهای چشمگیری نسبت به سایر صندوقها دارند که مهمترین آنها عبارتند از:

- اطمینان از بابت مدیریت مالی سرمایه

- حفظ ارزش دارایی شخص سرمایهگذار در مقابل تورم

- جلوگیری از بیارزش شدن دارایی افراد در اثر راکد نگه داشتن در حساب بانکی و غیره

- مدیریت سرمایه از جانب یک تیم متخصص با تجربه

همانطور که میدانید، در برخی از صندوقهای سهامی مقدار حداقلی از مبلغ برای سرمایهگذاری تعیین میشود. اما در صندوقهای سهامی کاریزما چنین محدودیتی در سرمایهگذاری وجود ندارد و این خود مزیت قابل قبولی است.

برتریهای صندوق سرمایهگذاری درآمد ثابت

مزایای صندوقهای سرمایهگذاری با درآمد ثابت که ارزش خرید آنها را دوچندان میکند، عبارتند از:

- ریسک کم

- حفظ ارزش سرمایه در مقابل تورم

- پرداخت سود ثابت بیشتر از سود سپرده بانکی

صندوق سرمایهگذاری با درآمد ثابت کمترین ریسک ممکن را دارد و سودی بیشتر از سپردههای بانکی نصیب سرمایهگذار میکند.

همچنین صندوقهای سرمایهگذاری با درآمد ثابت اکثرا ضامن نقدشوندگی و جبران خسارت احتمالی دارند. معمولا بانکها، بیمهها و یا نهادهای سرمایهگذاری بزرگ از این صندوقها حمایت میکنند.

هر کدام از صندوقها با توجه امیدنامه خود، سیاست متفاوتی را اتخاذ کرده و شرایط سوددهی متفاوتی دارند. سوددهی صندوقها میتواند ماهیانه، سه ماهه، شش ماهه و یا سالیانه باشد. در صورتیکه این تقسیم سود به صورت سالیانه انجام شود، میزان افزایش سرمایه بیشتر از حالت تقسیم سود ماهانه است.

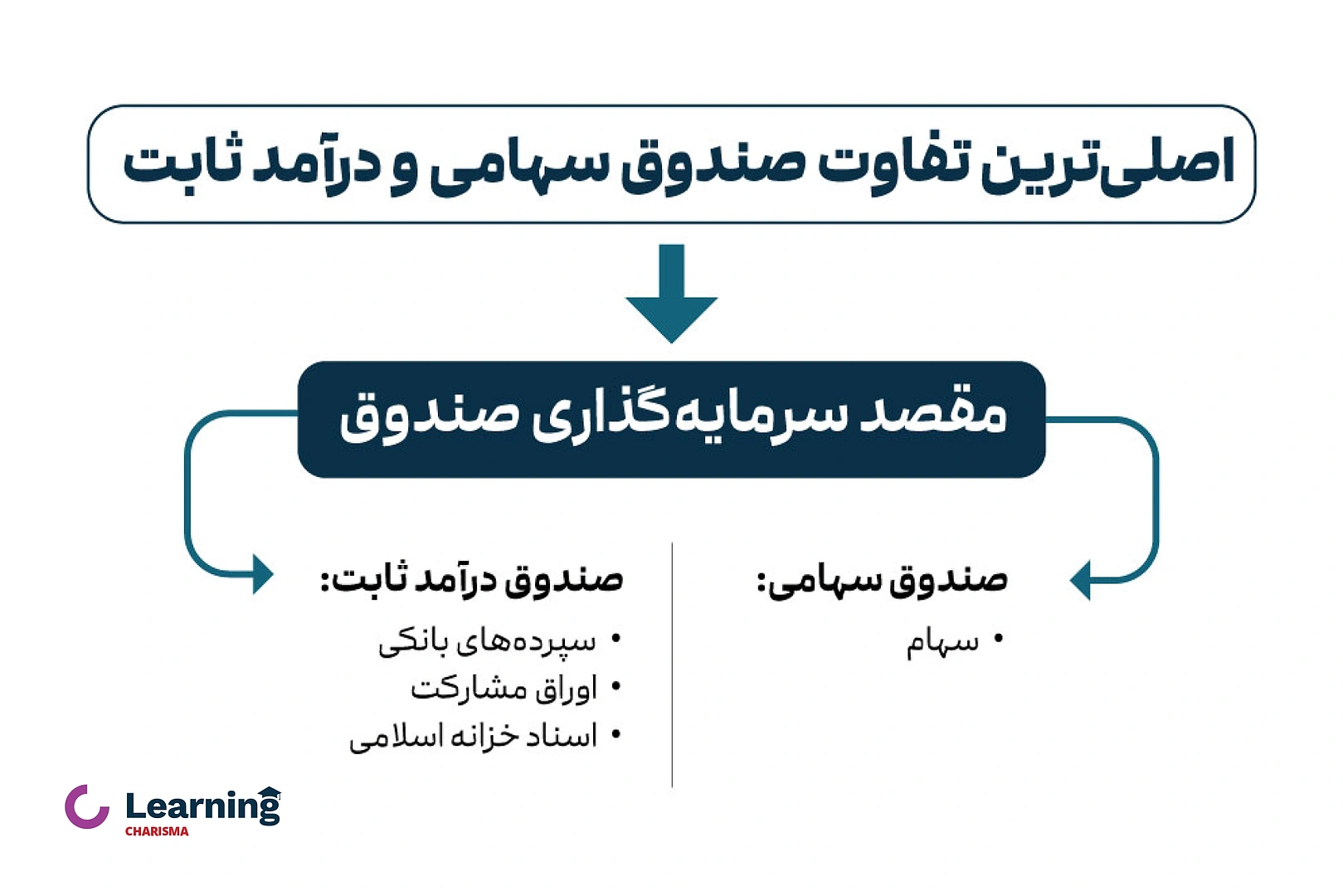

مهمترین تفاوت صندوق سهامی با درآمد ثابت در چیست؟

صندوق سهامی و درآمد ثابت دو نوع خاص از صندوقهای سرمایهگذاری کاریزما هستند که هر یک مزایای قابل توجهی دارند. مهمترین تفاوت این دو صندوق، در مقصد سرمایهگذاری صندوق و بازدهی حاصل از آن است.

بخش عظیمی از داراییهای صندوق سهامی به خرید سهام اختصاص داده میشود. به همین دلیل دارای ریسک بالایی بوده و بازدهی آن داری بازه مشخصی نیست. در حالیکه، دارایی صندوقهای درآمد ثابت اغلب در اوراق با درآمد ثابت مثل اوراق مشارکت، سپردههای بانکی، اوراق خزانه و غیره سرمایهگذاری میشود. بنابراین میزان بازدهی صندوقهای درآمد ثابت، مشخص است.

با توجه به اینکه بیشتر سرمایه خریداران صندوقهای سهامی، در سهام اندوختـه میشود، لذا با صعود بازار بورس سود خوبی نصیب سهامداران میشود. البته عکس این موضوع نیز صادق است و در صورت نزول شاخص بورس، احتمال کاهش سرمایه نیز وجود دارد. با این همه، مدیریت سهام صندوقها بر عهده افراد خبره و آشنا به بورس و بازار سرمایه است، لذا آنها نهایت تلاش خود را برای کسب بالاترین بازدهی صندوق میکنند.

صندوقهای درآمد ثابت ریسک بسیار پایینی داشتـه و سود تقریبا مشخصی را به سرمایهگذران خود تخصیص میدهد. این نوع از صندوقها با صعود شاخص بورس رشد بالایی نگرفته و میزان سود ثابتی خواهند داشت. در حالیکه صندوقهای سهامی گاها با رشد بازار سرمایه سود بسیار خوبی را نصیب سرمایهگذاران میکنند.

چکیده مقایسه صندوقهای سرمایهگذاری سهامی و درآمد ثابت

در این مقاله به مقایسه صندوق سهامی و درآمد ثابت پرداختیم. صندوق سرمایهگذاری درآمد ثابت نوعی سرمایهگذاری کمریسک است که سودی بیشتر از سپردههای بانکی دارد. صندوقهای سهامی جزء پرریسکترین و پربازدهترین صندوقهای سرمایهگذاری به حساب میآیند. با این حال، افراد غیرحرفهای و نیمه حرفهای که از دانش کافی در سرمایهگذاری بهویژه در بورس برخوردار نیستند به صندوق درآمد ثابت متمایل میشوند.

سوالات متداول

میتوان گفت که مهمترین تفاوت این دو صندوق سرمایه گذاری، در ترکیب دارایی آنها است. صندوقهای سرمایهگذاری سهامی، ۷۰ تا ۹۵ درصد از سرمایه خود را در سهام شرکتهای پذیرفتهشده در بورس سرمایهگذاری میکنند و باقی سرمایه را به اوراق با درآمد ثابت اختصاص میدهند؛ اما صندوقهای درآمد ثابت۷۰ تا ۹۰ درصد از داراییهای تحت مدیریت خود را در اوراق با درآمد ثابت، مانند اوراق قرضه دولتی، اوراق مشارکت و سپردههای بانکی، سرمایهگذاری میکنند.

صندوقهای سهامی به دلیل سرمایهگذاری در سهام، بازدهی مشخصی ندارند؛ بلکه با توجه به شرایط بازار بورس، ممکن است دچار سود یا ضررهای چند ده درصدی شوند. در حالیکه، دارایی صندوقهای درآمد ثابت اغلب در اوراق با درآمد ثابت مثل اوراق مشارکت، سپردههای بانکی، اوراق خزانه و … سرمایهگذاری میشود. به همین دلیل میزان بازدهی صندوقهای درآمد ثابت، دارای بازه مشخص است. سود صندوقهای درآمد ثابت در حدود سود سپرده بانکی و اندکی بالاتر از آن است اما صندوقهای سهامی میتوانند در بازار صعودی، بازدهی مناسبی ایجاد کنند.

صندوقهای سهامی دارای ریسک بالا هستند؛ به همین دلیل سرمایهگذاری در این صندوقها به افرادی که دارای ریسکپذیری بالا بوده و بازه زمانی بلندمدت را برای سرمایهگذاری خود در نظر گرفتهاند، پیشنهاد میشود. اما صندوقهای درآمد ثابت بدون ریسک بوده و دارای سود مشخصی هستند؛ به همین دلیل افراد ریسکگریز که قصد دریافت سود ثابت را دارند میتوانند از این صندوقها استفاده کنند.