ترازنامه چیست؟ + کاربرد آن در تحلیل بنیادی

ترازنامه یا همان صورت وضعیت مالی، یکی از صورتهای مالی اساسی شرکتها است که کاربرد زیادی در تحلیل بنیادی دارد. در این مطلب از کاریزما تعریف ترازنامه و اقلام آن را توضیح خواهیم داد.

ترازنامه چیست؟

اولین گام و یکی از مهمترین معیارهای سنجش وضعیت مالی و سوددهی شرکتها، ارزیابی صورتهای مالی آنها است که منعکسکننده اطلاعات مالی و شرایط داراییها و بدهیهای شرکت خواهد بود. لذا، برای ارزیابی وضعیت مالی شرکتها و موسسات تجاری، شناخت عناصر و اجزای تشکیلدهنده این صورتهای مالی ضروری است.

ترازنامه منعکسکننده اقلام دائمی واحد تجاری در پایان یک دوره زمانی مشخص است. این گزارش خلاصهای از داراییها، بدهیها و سرمایه و حقوق صاحبان سهام است. عموما ترازنامه در پایان سال مالی شرکت و حتی بازههای میان مدت سه ماهه، شش ماهه و 9 ماهه ارائه میشود. در حقیقت، ترازنامه بیان میکند یک شرکت چه میزان دارایی (زمین، ساختمان، وجه نقد و…) و چه میزان بدهی (حسابهای پرداختنی و…) و سرمایه دارد.

از آنجاکه ترازنامه وضعیت مالی شخصیت حقوقی شرکت را در زمانی مشخص نشان میدهد، آنرا صورت شرایط مالی یا صورت وضعیت مالی هم مینامند. این صورت مالی اطلاعاتی درباره وضعیت مالی شرکت نمایش میدهد که دربردارنده اطلاعات مهمی از ساختار مالی و میزان نقدینگی و انعطافپذیری شرکت مورد نظر است.

ترازنامه شامل چه اطلاعاتی میشود؟

در حالت کلی، اقلام ترازنامه یا اجزای اصلی آن شامل موارد زیر است:

- داراییها

- بدهیها

- حقوق صاحبان سهام

فرمت کلی یک ترازنامه به این صورت است که در سمت راست داراییها و در سمت چپ بدهیها و حقوق صاحبان سهام درج می شود.

در ادامه، با ما همراه باشید با توضیح اقلام ترازنامه که یکی از مهم ترین ابزارهای تحلیل بنیادی است.

داراییها

دارایی در واقع به اموال یا منابع اقتصادی متعلق به یک شرکت گفتـه میشود. برای اینکه یک قلم بتواند دارایی محسوب شود باید ویژگیهای زیر را دارا باشد:

- منبع اقتصادی باشد؛ یعنی برای واحد تجاری منافع آتی داشتـه باشد

- در تسلط مالکانه واحد تجاری باشد

- قابل تبدیل به پول باشد

داراییها میتواند عینی و مشهود باشد مثل زمین، ساختمان، موجودی نقدی و موجودی کالا، یا به صورت حقوق مالی و امتیازات غیر قابل رویت، مثل سرقفلی. هچنین دارایی ممکن است ثابت یا جاری باشد.

انواع داراییهای موجود در ترازنامه به دو گروه کلی داراییهای غیرجاری (ثابت) و داراییهای جاری دستهبندی میشوند.

بدهیها

بطور کلی، بدهیها تعهدات شرکت به بستانکارانش محسوب میشود. این دستـه نیز در ترازنامه بطور کلی به دو گروه بدهی جاری و بدهی غیرجاری تقسیم میشوند. ازجمله اقلام بدهی در ترازنامه شامل پیش دریافتها، پرداختنیهای تجاری، مالیات پرداختنی، تسهیلات مالی بلند مدت و غیره است.

حقوق صاحبان سهام

حقوق صاحبان سهام در یک شرکت، منافع صاحبان اصلی موسسه را نشان میدهد. در واقع، باید گفت که داراییهای شرکت از دو طریق بدست میآید:

- آورده سهامـداران (نقدی و غیرنقدی)

- ایجاد بدهی

بدهی را توضیح دادیم که چیست و این بخش مشخصکننده منابعی است که تحت تملک شرکت نیست، بلکه تحت مدیریت آن میباشد (یعنی شرکت مالک آن نیست و به صورت موقت در دسترسش است تا با مدیریت آن بتواند درآمد شناسایی کند و به سودآوری برسد). بنابراین، بدهی میبایست در آینده به طلبکاران شرکت پرداخت شود. اما آن بخش از داراییها که توسط صاحبان شرکت (سهامداران) تامین میشود در قالب حقوق صاحبان سهام طبقهبندی میگردد. مهمترین اجزای این بخش از ترازنامه شامل موارد زیر است:

- سرمایه

- سود و زیان سنواتی

- اندوخته قانونی

- سایر اندوختهها

- صرف سهام

نمونه ترازنامه

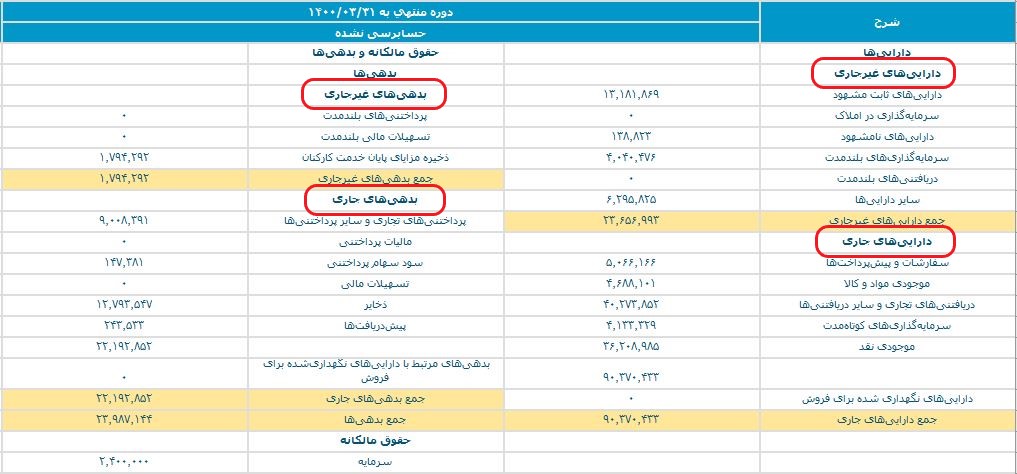

برای درک بهتر شما عزیزان، در زیر نمونه ترازنامه سه ماهه منتهی به 31/03/1400 شرکت پتروشیمی زاگرس با نماد زاگرس برای مثال آورده شده است:

دارایی = حقوق صاحبان سهام + بدهیها

نکته مهمی که در اینجا وجود دارد این است که در یک ترازنامه سمت راست ترازنامه با جمع سمت چپ آن برابر است. اگر به پایین ترازنامه دقت کنید متوجه می شوید که مجموع سمت راست و مجموع سمت چپ برابر است که در تصویر با کادرهای سبزرنگ مشخص است.

نحوه تحلیل شرکت با هر یک از اقلام ترازنامه

در ادامه، به نحوه تحلیل شرکت با استفاده از هر کدام از اقلام ترازنامه می پردازیم:

گام اول؛ مجموع داراییها

اولین گام در تحلیل یک شرکت با استفاه از ترازنامه، توجه به مجموع داراییهای شرکت است. باید به این نکته توجه کنیم که آیا داراییهای امسال نسبت به سال گذشته بیشتر شده است؟ اگر پاسخ منفی است به دنبال علت آن باشید. آیا شرکت بخشی از داراییهای خود را به فروش رسانده است؟ یا بهاینعلت که قادر نبوده بخشی از حسابهای دریافتنی خود را وصول کند، آنها را جزو مطالبات سوختشده قرار داده و از ترازنامه شرکت حذف کرده است؟

ترکیب دارایی شرکت نیز یکی از نکات بسیار مهم است که باید بدان توجه شود. نسبت دارایی جاری به کل داراییها و یا تعیین میزان سرمایهگذاری یک شرکت در داراییهای ثابت (غیرجاری) مانند زمین و ساختمان و دارایی جاری نکتهای است که در شناخت صنعت نیز به ما کمک میکند. هرچه صنعت به سمت فروش کالاهای مصرفی پیش برود نسبت دارایی جاری آنها به دلیل نگهداری بیشتر وجوه نقد جهت استفاده در تسویه حسابهای روزانه و موجودی کالا به دلیل برآورد نیاز مشتریان بیشتر است (مانند صنعت غذایی).

گام دوم؛ بدهیها

توجه به رشد بدهیها در تحلیل ترازنامه بسیار اهمیت دارد. افزایش بدهی لزوما به معنی شکست شرکت در مدیریت نیست. بلکه نسبتهای ساختار سرمایهای شرکت مانند بدهی بلندمدت به دا

راییها و نرخ بدهی شرکت با توجه به نرخ بازدهی حقوق صاحبان سهام نیز حائز اهمیت است.

برای روشن شدن این مطلب مثال زیر را در نظر بگیرید:

شما 100 میلیون تومان سرمایه در ابتدای دوره دارید و در یک بازه یک ساله اقدام به سرمایهگذاری میکنید که در این پروژه سرمایهگذاری 30% بازدهی کسب میکنید. در انتهای دوره شما 130 میلیون تومان دارید که تماما برداشت میکنید. حال فرض کنید علاوهبر سرمایه خودتان 100 میلیون تومان دیگر با نرخ 20 درصد نیز از بانک تسهیلات دریافت میکنید و در همان پروژه سرمایهگذاری میکنید. حال شما با 200 میلیون تومان در این پروژه سرمایهگذاری میکنید با فرض نرخ بازدهی 30% در انتهای دوره 260 میلیون تومان برداشت میکنید که 100 میلیون تومان اصل تسهیلات بهعلاوه 20 میلیون تومان بهره آن را باید به بانک برگردانید.

بنابراین، شما در انتهای دوره 140 میلیون تومان خواهید داشت به جای 130 میلیون تومان. در حالت اول، شما تنها 30% بازدهی حاصل از سرمایهگذاری داشتید اما در حالت دوم این نرخ به 40% رسید و بنابراین در این حالت ثروت شما بیشتر شده است. این نکته در دنیای مالی با نام اهرم مالی شناختـه میشود؛ به این معنی که با استفاده از بدهی میزان بازدهی از یک سرمایهگذاری بیشتر شود. یعنی به تبع ریسک سرمایهگذاری به تناسب افزایش در بازدهی نیز افزایش مییابد. بنابراین، نمیتوان گفت همیشه دریافت وام نکتهای منفی برای یک شرکت به حساب میآید.

در حالتی که نرخ بازدهی حقوق صاحبان سهام یک شرکت بیشتر از نرخ بهره بدهیهای بلند مدت شرکت باشد، افزایش بدهی به نفع شرکت خواهد بود. اما از آنجایی که هرچه شرکت بدهیهای خود را بیشتر کند به همان نسبت ریسک ورشکستگی آن نیز افزایش مییابد و تامین مالی با نرخهای بالاتر انجام میشود، بنابراین این گزینه از تامین مالی نیز با محدودیت همراه است و نمیتوان آن را نامحدود تصور کرد.

در همین راستا مقاله زیر با حتما بخوانید: نسبت های اهرمی چیست؟

گام سوم؛ حقوق صاحبان سهام

حقوق صاحبان سهام نشاندهنده ثروت خالص شرکت است؛ یعنی آنچه بعد از پرداخت بدهیها از داراییها، برای سهامداران شرکت باقی میماند. برای تحلیل این بخش از ترازنامه باید به دنبال علت هرگونه کاهش یا افزایش در حقوق صاحبان سهام بگردید. هرگونه افزایشی در حقوق صاحبان سهام نیز الزاما به معنی عملکرد خوب عملیاتی شرکت نیست.

عموما سود خالص شرکت در یک دوره و متعاقبا افزایش در سود انباشته آن است که منجر به افزایش حقوق صاحبان سهام میشود. اما ممکن است در دورهای شرکت افزایش سرمایه ازطریق تجدید ارزیابی داراییها داشتـه باشد. پس نمیتوان گفت همیشه افزایش در این آیتم از ترازنامه به معنی عملکرد خوب شرکت بوده است و این روند ادامهدار خواهد بود.

همچنین کاهش در حقوق صاحبان سهام نیز همواره بهمعنای زیان شرکت نیست. شرکت ممکن است در دورهای بخش زیادی از سود خود را در قالب سود تقسیمی بین سهامداران خود توزیع کند. بنابراین یافتـن علت هرکدام از این تغییرات در ارزیابی شرکت بسیار حائز اهمیت است.

نکاتی که تا اینجای کار گفتـه شد، بهعنوان یک تصویر بزرگ از شرکت به ما میگوید که به طور کلی در شرکت چه اتفاقی افتاده است. گامهای بعدی این است که در هر کدام از این سه بخش ریزتر شویم و به نکاتی که در ادامه گفتـه میشود توجه شود.

دارایی و بدهیهای جاری و غیرجاری

اگر در ترازنامه دقیقتر بشویم متوجه میشویم که در دو سمت ترازنامه داراییها و بدهیها به دو بخش جاری و غیرجاری تقسیم میشوند. جمع هر قسمت از این اقلام، به صورت جداگانه در آخر هر سرفصل آورده شده است. به تصویر زیر دقت کنید. (مجموع هر سرفصل در کادرهای زرد رنگ آورده شده است.)

داراییها و بدهیهای جاری

داراییهای جاری به آن بخش از داراییها گفتـه میشود که در کمتر از یک سال میتوانند به پول نقد تبدیل شوند. مانند سرمایهگذاریهای کوتاه مدت، پول نقد در بانک، کالاهای آماده فروش در انبار، چکهایی که شرکت از مشتریان گرفتـه است و زمان آن برای سال جاری است و غیره.

به اصطلاح گفتـه میشود که داراییهای جاری نقدشوندگی بالایی دارند. همچنین بدهیهای جاری باید در کمتر از یکسال پرداخت بشوند مانند سود سهامداران، چکهایی که برای خرید مواد اولیه شرکت داده است، مالیات و غیره.

دارایی و بدهیهای غیرجاری

داراییهای غیرجاری یا بلندمدت به داراییهایی اطلاق می شود که برای نقد کردن آنها به زمان بیشتری نیاز است، مانند:

- سرمایهگذاریهای بلند مدت

- داراییهای ثابت (مانند زمین و تجهیزات)

- داراییهای نامشهود (مانند حق امتیازها)

- و غیره

همانطور که مشخص است، این دستـه از داراییها نقدشوندگی پایینی دارند. بدهیهای غیرجاری هم تعهداتی است که شرکت دارد اما سر رسید پرداخت آنها برای سالهای بعد است و شرکت فعلا لازم نیست آنها را تسویه کند مانند پرداختنیهای بلند مدت، پاداش آخر خدمت کارکنان و غیره.

اهمیت سرمایه در گردش

تقسیمبندی داراییها به جاری و غیرجاری ما را در درک سرمایه در گردش کمک میکند. در واقع، سرمایه در گردش شرکت به مقدار خالص دارایی جاری شرکت گفتـه میشود که در جریان عملیات روزانه شرکت مورد استفاده قرار میگیرد. بنابراین به حاصل دارایی جاری منهای بدهی جاری شرکت سرمایه در گردش گفتـه میشود، چراکه دارایی جاری و بدهی جاری هستند که ماهیت کوتاهمدت (زیر یک سال) دارند.

سرمایه در گردش معیاری برای میزان کارآمدی شرکت بهحساب میآید. ما با استفاده از آن میتوانیم توان شرکت برای پوشش بدهیهای کوتاهمدت آن را بفهمیم. در صورتیکه این مقدار مثبت باشد به این معنی است که دارایی جاری شرکت بیشتر از بدهی جاریاش است و اگر منفی باشد عکس این مطلب صادق است که در آن صورت شرکت با ریسک مواجه است.

این مقاله را حتما بخوانید: نسبت های نقدینگی در صورت های مالی

موجودی کالا

آیا موجودی کالای شرکت در انبارهای آن نسبت به سال قبل افزایش داشتـه است؟ اگر فروش نسبت به سال قبل تغییری نداشتـه باشد، اما موجودی کالای انبارها بیشتر شده باشد، این نشانه خوبی نیست و احتمالاً مشکلی در فرآیند فروش یا تولید محصول وجود داشتـه است.

سود انباشته

همانطور که دیدیم، در بخش حقوق صاحبان سهام بندی وجود دارد به نام سود انباشته که از اهمیت زیادی در بین تحلیلگران بنیادی برخوردار است. سود انباشته بخشی از سود خالص شرکتها است که مثل سود نقدی در بین سهامداران توزیع نشده است، بلکه برای سرمایهگذاری مجدد در خود شرکت ذخیره میشود.

از سود انباشته برای افزایش سرمایه، خرید تجهیزات، سرمایهگذاری و طرحهای توسعه شرکت استفاده میشود. برخی مواقع هم ممکن است در سالهای بعد این سود را بین سهامداران تقسیم کنند. سود انباشته را تقسیم بر تعداد کل سهام شرکت کنید تا سود انباشته به ازای هر سهم را بدست آورید.

نکته بسیار مهمی که هر تحلیلگر برای تحلیل بنیادی و برای خواندن ترازنامه در بورس باید بداند این است که تمامی ارقام ذکر شده در ترازنامه به میلیون ریال است و باید ۶ تا صفر جلوی اعداد قرار دهید. به عنوان مثال، سرمایه ثبتشده زاگرس در سربرگ صورتهای مالی آن 2400000 میلیون ریال نوشتـه شده که یعنی 240 میلیارد تومان است.

4 دیدگاه برای این مطلب

عالی و کامل و کاربردی

ممنون از حسن انتخاب شما🙏🙏🙏

مختصر و مفید ، عالی

خداقوت

🙏🙏