حق تقدم سهام چیست؟

مطابق با قانون تجارت، زمانی که یک شرکت قصد افزایش سرمایه از محل آورده نقدی داشتـه باشد، اولویت شرکت در افزایش سرمایه با سهامداران فعلی شرکت است. از همین رو، در روش افزایش سرمایه از محل آورده نقدی، شرکت اوراقی را تحت عنوان “حق تقدم خرید سهام” منتشر کرده و با توجه به درصد مالکیت هر یک از سهامداران و نیز درصد افزایش سرمایه، تعداد مشخصی حق تقدم در اختیار سهامداران قرار میدهد. بعد از تصمیمگیری مجمع در خصوص افزایش سرمایه از محل آورده نقدی سهامداران، حق تقدم به سبد دارایی سهامداران اضافه خواهد شد.

در این مقاله از کاریزما قصد داریم شما را با مغهوم حق تقدم سهام و نحوه خرید و فروش آن آشنا سازیم.

مقاله پیشنهادی: افزایش سرمایه چیست؟

نماد حق تقدم

هر شرکت حاضر در بورس یک نماد معاملاتی مخصوص به خودش دارد. نماد حق تقدم هر شرکت هم با افزودن حرف “ح” به انتهای نماد معاملاتی آن شرکت ساختـه میشود. مثلا اگر شرکت فولاد مبارکه اصفهان که نماد معاملاتی آن «فولاد» است، بخواهد از محل آورده افزایش سرمایه بدهد، نماد معاملاتی حق تقدش میشود “فولادح”. بنابراین هر نمادی هم که به حرف «ح» منتهی باشد در واقع حق تقدم یکی از شرکتهای حاضر در بورس است.

تخصیص حق تقدم

تعداد حق تقدمی که به سهامداران تخصیص پیدا میکند، با توجه به درصد افزایش سرمایه و نیز تعداد فعلی سهام وی مشخص میشود.

مثلا فرض کنید شرکتی ۱۰۰۰ سهم دارد و میخواهد سهامش را ۱۰۰ درصد از محل آورده افزایش دهد و به ۲۰۰۰ سهم برساند. فرض کنید یکی از سهامداران شرکت قبل از افزایش سرمایه مالک ۵ درصد شرکت باشد. در این حالت، این سهامدار قبل از افزایش سرمایه مالک ۵۰ سهم از شرکت بوده است. برای اینکه این سهامدار بعد از افزایش سرمایه بتواند مالکیت ۵ درصدیاش را حفظ کند باید تعداد سهامش به ۱۰۰ سهم برسد. برای همین باید ۵۰ حق تقدم دریافت کند. این سهامدار میتواند با پرداخت ۱۰۰ تومان به ازای هر کدام از حق تقدم، حق تقدمها را به سهم عادی تبدیل کند و تعداد سهامش را به ۱۰۰ سهم برساند.

دقت داشتـه باشید که فقط زمانی که شرکت سهام جدید برای فروش منتشر کند، این قضیه صادق است؛ یعنی در افزایش سرمایه از محل آورده نقدی. ولی مثلا در افزایش سرمایه از محل سود انباشته، سودی که متعلق به سهامداران شرکت است تبدیل به سهام میشود. اینجا دیگر حق تقدم سهام معنی ندارد.

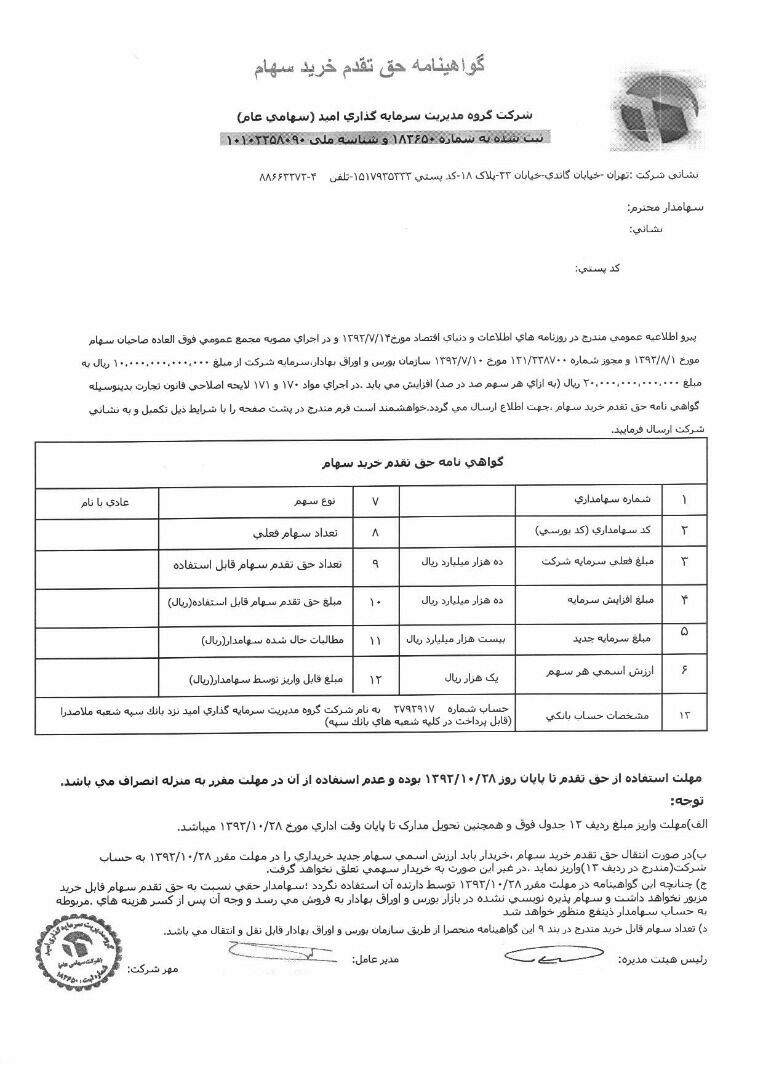

بعد از اینکه این افزایش شرکت در مجمع تصویب شد، یک فرم برای سهامداران ارسال میشود که به آن گواهی حق تقدم خرید سهام گفتـه میشود. در این فرم، اطلاعات افزایش سرمایه شرکت مشخص شده است. سهامدار پس از دریافت گواهی حق تقدم خرید سهام یکی از سه تصمیم زیر را اتخاذ میکند:

الف) تبدیل حق تقدم به سهم:

اگر دارندگان حق تقدم تمایل داشتـه باشند که درصد مالکیت خود در شرکت را حفظ کنند و در افزایش سرمایه شرکت کنند، میبایست فرم گواهی حق تقدم را طی مهلتی که شرکت مقرر کرده، پر کرده و برای شرکت ارسال کنند. در صورتیکه این کار را انجام ندهند، از نظر شرکت سهامدار تمایلی به شرکت در افزایش سرمایه ندارد. همچنین باید در مهلت مشخص شده، مبلغ اسمی هر سهم که هزار ریال به ازای هر سهم است را به حساب شرکت واریز نمایند و به شرکت اطلاع دهند.

ذکر این نکته ضروری است که جزئیات این فرآیند از طریق اطلاعیهای که شرکت در سایت کدال منتشر میکند، قابل مشاهده است. لازم است افراد برای آگاهی از مهلت زمانی، نحوه پرداخت مبلغ اسمی و شمارهحسابهای شرکت، نحوه اطلاعرسانی به شرکت و سایر موارد، حتما سایت کدال را بررسی نمایند و در صورت وجود هرگونه سوال یا ابهام، با امور سهام شرکت مربوطه در ارتباط باشند.

ب) فروش حق تقدم

از زمانیکه معاملات حق تقدم در بازار آغاز میشود، به مدت ۶۰ روز ادامه پیدا میکند و البته ممکن است به درخواست شرکت و تایید سازمان بورس، این زمان نیز تمدید شود. سهامدارانی که به آنها حق تقدم تخصیص پیدا کرده است میتوانند در این بازهی زمانی آن را بفروشند و از وجه حاصل از آن استفاده کنند. فقط در این مرحله، از لحاظ تعداد معامله محدودیتی برای افراد وجود ندارد و هر فرد میتواند بارها و بارها حق تقدم را بخرد و بفروشد.

دامنه نوسان قیمت حق تقدم شرکتهای بورسی، دو برابر دامنه نوسان سهم شرکت است. یعنی یک نماد حق تقدم در طول روز میتواند مثبت ۱۰ درصد و منفی ۱۰ در صد نسبت به قیمت پایانی روز گذشته نوسان داشتـه باشد. پس افرادی که آن را خرید و فروش میکنند باید با این علم که ریسک این کار بیشتر از خرید و فروش سهام عادی است، این کار را انجام بدهند. در شرکتهای فرابورسی، دامنه نوسان حق تقدم با دامنه نوسان سهم شرکت برابر است.

ج) عدم واریز وجه اسمی و عدم فروش حق تقدم:

در صورتیکه دارنده حق تقدم، نسبت به آن بیتفاوت باشد و در مهلت مقرر آن را نفروشد و وجه اسمی آن را در مهلت مقرر به حساب شرکت واریز نکند، این حالت به وجود میآید.

مدتی بعد از متوقف شدن معاملات نماد حق تقدم شرکت، نماد حق تقدم از سبد دارایی همه افراد خارج میشود. پس از بررسیهای شرکت، تعداد حق تقدمهایی که وجه اسمی آنها به حساب شرکت واریز نشده است، مشخصشده و شرکت در مرحلهای به نام “پذیره نویسی عمومی” آنها را به فروش میرساند. پس از فروش حق تقدمهای استفاده نشده و کسر هزینه و کارمزد فروش، وجه حاصل از آن در اختیار سهامدارانی که از حق تقدم خود استفاده نکردهاند، قرار خواهد گرفت. جزئیات مربوط به این فرآیند از طریق سایت کدال منتشر شده و همچنین در صورت وجود هرگونه سوال یا ابهام، افراد باید با امور سهام شرکت در ارتباط باشند.

اطلاعیه پذیرهنویسی عمومی حق تقدم خرید سهام دالبر- منتشر شده در سایت کدال

در مرحله پذیرهنویسی عمومی، علاوه بر قیمت خرید، وجه اسمی هر حق تقدم (هزار ریال) نیز از حساب خریدار کسر میگردد. خریداران حق تقدم در این مرحله، به هیچ وجه امکان فروش آن را ندارند و باید منتظر تکمیل شدن فرآیند تبدیل حق تقدم به سهم باشند.

معایب حق تقدم سهام چیست؟

- فرایند پذیره نویسی عرضه حق تقدم زمانبر بوده و اگر این احتمال رخ دهد که جهت قیمت در بازار تغییر کند و از صعودی به نزولی تبدیل شود زیان سنگینی را به سهامداران خود تحمیل خواهد کرد. بنابراین خرید یا عدم خرید حق تقدم سهام به دانش، اطلاعات، تجربه افراد در این زمینه و استراتژی سهامداران بستگی دارد و در حالت کلی نمیشود توصیهای در خصوص خرید حق تقدم داشت.

- اگر سهامداران از پذیرهنویسی حق تقدم خبردار نشوند و یا به دلیل ناتوانی مالی در پذیرهنویسی شرکت نکنند، در اکثر مواقع به ضرر آنها تمام میشود.

مزایای عرضه حق تقدم

الف- مزایای عرضه حق تقدم برای سهامداران

- انتشار سهام جدید به قیمت پایین، قیمت بازار سهام را کاهش میدهد. اما اگر سهامداران حق خرید خود را استفاده کنند، زیانی از این لحاظ به آنها وارد نمیشود.

- حق تقدم باعث حفظ تأثیرگذاری سهامداران فعلی بر روی مدیریت و تصمیمات شرکت، از طریق حق رأی در مجامع میشود.

ب- مزایای عرضه حق تقدم برای شرکت

- عرضه حق تقدم باعث کاهش قیمت و درنتیجه موجب افزایش تقاضا برای سهام شرکت میشود.

- به علت پایین بودن قیمت خرید حق تقدم، سهامداران از این قیمت استقبال کرده و باعث جذب سرمایه بیشتری برای شرکت میشود.

- انتشار حق تقدم، باعث کاهش نسبت اهرمی و افزایش ظرفیت استقراض شرکت میشود.

- تامین مالی از طریق فروش حق تقدم نسبت به فروش سهام عادی، هزینه بسیار کمتری دارد.