روش های تامین مالی و بهترین آن را بشناسید!

تامین مالی یکی از مهمترین جنبههای هر کسبوکار یا پروژه اقتصادی است و نقش بسزایی در موفقیت و پایداری آنها ایفا میکند. تصور کنید که ایدهای نوآورانه در ذهن شما شکل گرفته؛ اما برای تحقق آن، به منابع مالی نیاز دارید. اینجاست که آشنایی با انواع روش های تامین مالی اهمیت پیدا میکند.

در این مقاله از کاریزما لرنینگ، به بررسی جامع تامین مالی، به ویژه در ایران، خواهیم پرداخت و به بررسی موضوعات مختلفی از جمله انواع روش های تامین مالی، مانند روش های تامین مالی پروژه ها از طریق بازار سرمایه، روش های تامین مالی بانکها و روش های تامین مالی داخلی و خارجی آن خواهیم پرداخت.

تامین مالی چیست؟

تامین مالی به فرآیند تامین منابع مالی لازم برای انجام فعالیتها، پروژهها یا سرمایهگذاریها گفته میشود. این منابع میتوانند از طریق روشهای داخلی مانند سود انباشته و پسانداز، یا از طریق منابع خارجی مثل انواع وامها، سرمایهگذاریهای ریسکپذیر و جذب سرمایه از بازار سرمایه تأمین شوند. هدف از تامین مالی، پشتیبانی از رشد و توسعه کسبوکارها و پروژهها است و نقش اساسی در موفقیت مالی و اقتصادی هر سازمان ایفا میکند.

معرفی انواع روش های تامین مالی

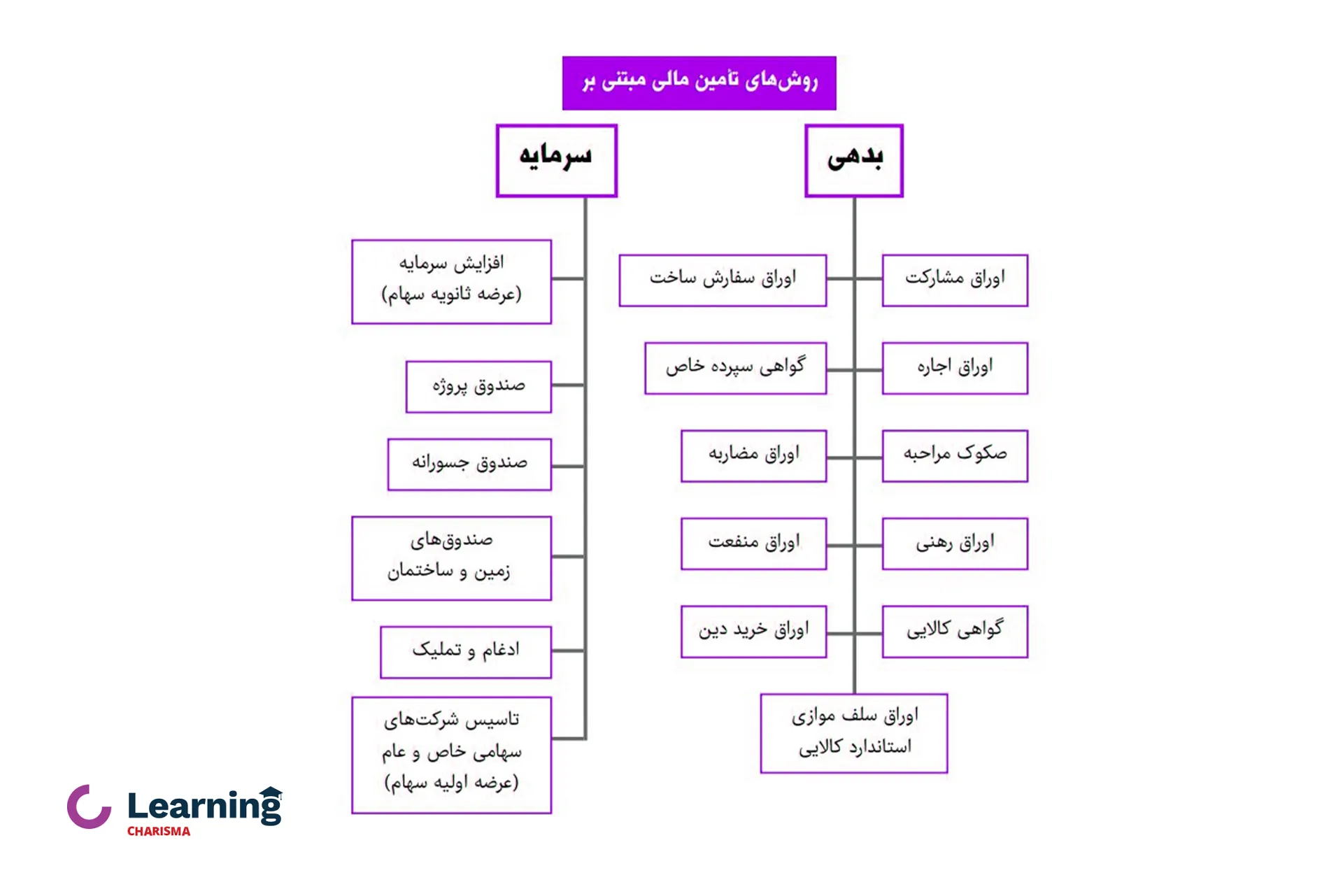

انواع روش های تامین مالی شرکت ها دستهبندیهای متفاوتی دارد. از یک سو میتوان آنها را بر اساس داخلی و خارجی و از سوی دیگر بر اساس کوتاهمدت و بلندمدت بودن روش تامین مالی تقسیم کرد. همچنین برخی از افراد، انواع روش های تامین مالی کسب و کار را بر اساس مبتنی بر سرمایه یا بدهی بودن آن روش، تقسیم میکنند. در ادامه به بررسی این دستهبندیها میپردازیم:

روش های تامین مالی داخلی

تامین مالی داخلی به معنای استفاده از منابع خود است. انواع روشهای تأمین مالی داخلی شامل سود انباشته، اندوختههای قانونی و احتیاطی، فروش داراییها، عاملیت حسابهای دریافتی و کارتهای اعتباری و جاری شرکا هستند. این روشها به منظور ادامه فعالیتهای عملیاتی با حداقل هزینه سرمایه مورد استفاده قرار میگیرند. یکی از مزایای روش های تامین مالی داخلی این است که به شرکتها اجازه میدهد تا بدون وابستگی به منابع خارجی، به رشد و توسعه خود ادامه دهند. مهمترین روشهای تامین مالی داخلی شامل موارد زیر میشوند:

-

تأمین مالی از طریق فروش داراییهای شرکت

گاهی شرکتها برای تأمین سرمایه مورد نیاز خود، اقدام به فروش داراییهای ثابت مانند ساختمان، زمین و تجهیزات میکنند. همچنین میتوانند از طریق فروش بخشی از سرمایهگذاریهای خود، مانند سهام یک شرکت دیگر که در آن سرمایهگذاری کردهاند، منابع مالی لازم را تأمین کنند.

-

تأمین مالی از طریق مؤسسان و شرکای تجاری

گاهی اوقات، مؤسسان و شرکای تجاری شرکت، خود سرمایه مورد نیاز را تأمین میکنند. آنها با ارائه این سرمایه، سهام جدید دریافت کرده و درصد مالکیت خود را افزایش میدهند.

این روشها به شرکتها کمک میکند تا منابع مالی لازم را برای رشد و توسعه تأمین کنند و در عین حال به تقویت ساختار مالی و افزایش قدرت رقابتی آنها کمک میکند.

روش های تامین مالی خارجی

تأمین مالی خارجی شامل جذب سرمایهگذاری از منابع بیرونی است. این روشها ممکن است شامل وامهای بانکی، جذب سرمایهگذاریهای خطرپذیر یا حتی تأمین مالی از طریق بازار سرمایه باشد. تأمین مالی خارجی میتواند به شرکتها در دستیابی به منابع بیشتری کمک کند، اما به تبع آن ممکن است وابستگی به منابع خارجی نیز افزایش یابد.

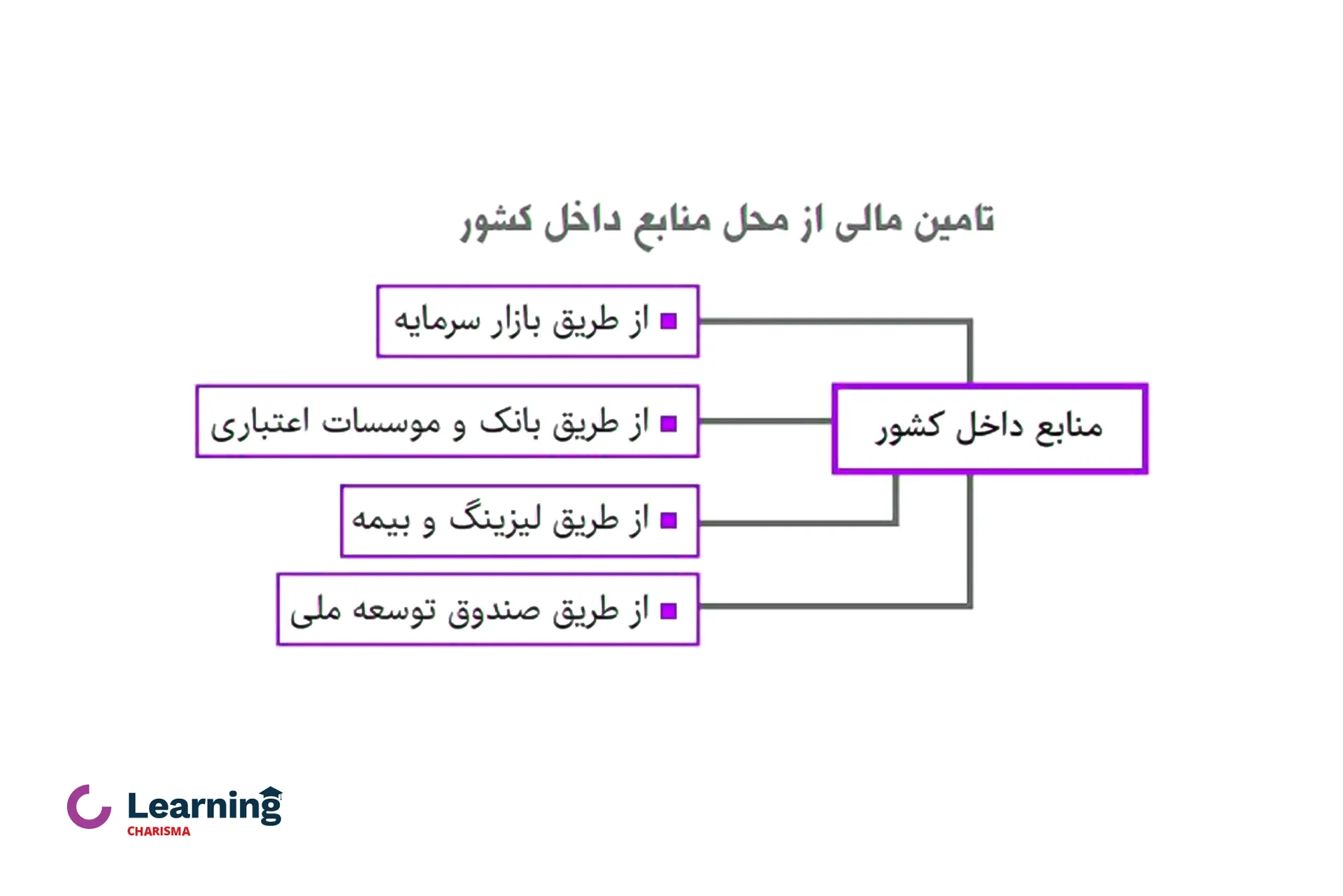

تأمین مالی از منابع داخلی کشور عمدتاً از طریق بانکها، صنعت بیمه و انواع بازار مالی صورت میگیرد:

تامین مالی از طریق تسهیلات بانکی و موسسات اعتباری

یکی از روشهای سریع و جذاب تأمین مالی، دریافت تسهیلات بانکی است. این تسهیلات به شرکتها کمک میکند تا پروژههای خود را اجرا و مشکلات ساختاری را حل کنند. با این حال، استفاده از تسهیلات برای رفع مشکلات ساختاری معمولاً فقط در کوتاهمدت مؤثر است و ممکن است در بلندمدت عواقب منفی به همراه داشته باشد. زیرا دریافت تسهیلات میتواند منجر به افزایش بدهیها و زیانهای بزرگتر شود.

تامین مالی از طریق بازار سرمایه

روشهای مختلفی برای تامین مالی در بازار سرمایه وجود دارد که به دو روش کلی تامین مالی مبتنی بر بدهی و تامین مالی سرمایهای تقسیم میشود.

تامین مالی مبتنی بر بدهی

با توجه به مزایای پذیرش در بازار بورس، از جمله معافیتهای مالیاتی و تسهیل نقلوانتقال مالکیت، شرکتها تمایل زیادی به حضور در این بازار دارند. زمانی که شرکتها به جای تأمین مالی از شرکای تجاری، تصمیم به استقراض میگیرند، اگر اعتبار و اندازه مناسبی داشته باشند، میتوانند منابع مالی مورد نیاز خود را از طریق انتشار اوراق مشارکت، اوراق مرابحه و سایر ابزارهای مبتنی بر بدهی تامین کنند.

با انتشار اوراق بدهی، سرمایهگذاران به عنوان وامدهندگان عمل میکنند و در ازای تأمین مالی، در سررسید مشخصی بهره و اصل سرمایه را دریافت میکنند. در صورت ورشکستگی، این وامدهندگان نسبت به سهامداران از حق مالکیت بیشتری در داراییها برخوردارند. شرکتها برای تامین مالی خود از طریق اقدام به انتشار اوراق زیر میکنند:

- اوراق اجاره

- اوراق مرابحه

- اوراق استصناع

- اوراق مشارکت

- اوراق سلف

مزیت های بازار بدهی

مزایای تامین مالی با بازار بدهی شامل موارد زیر میشود:

- دستیابی به نرخ سود واقعی

نرخ تعیینشده در بازار بدهی بر اساس عرضه و تقاضا است. بنابراین، توسعه بازار بدهی بهمنظور تعیین یکی از اثرگذارترین معیارهای تصمیمگیری سیاستگذار پولی در کشورمان مغفول مانده است. موضوعی که برای عملیاتی شدن نیاز به عمقبخشی هرچه بیشتر این بازار دارد.

- تنوع بخشی منابع تامین مالی

به گفته کارشناسان، ایجاد بازار بدهی میتواند باعث تنوع بخشی منابع تامین مالی شده و ریسک عدم کارایی نهادهای واسطه را کاهش دهد.

- تنوع در روشهای تامین مالی

معمولا این موضوع منجر به افزایش کارایی واسطههای مالی شده و کاهش هزینههای تامین مالی برای فعالان اقتصادی را به همراه دارد.

- کاهش ریسک سرمایهگذاری

تنوع ابزاری در بازار بدهی میتواند فرصتهای متنوعی برای سرمایهگذاران فراهم کند؛ بنابراین افراد میتوانند با متنوعسازی پرتفولیوی سرمایهگذاری، خود را از ریسکهای احتمالی مصون سازند.

- یخزدایی از منابع مالی

در میان اوراق مختلف بدهی، اوراق دولتی از جمله اسناد خزانه اسلامی میتواند مزیتهای فراوانی نه تنها برای دولت، بلکه برای کل اقتصاد داشته باشد.

- معایب تامین مالی بازار بدهی

یکی از این معایب هزینه بر بودن این کار می باشد که باعث می شود شرکت ها سراغ این روش کمتر بیایند و یکی دیگر از معایب وقت گیر بودن آن می باشد.

تامین مالی سرمایهای

افزایش سرمایه یکی از روش های تامین مالی شرکتهاست. شرکتها برای اینکه بتوانند فعالیت های خود را توسعه دهند و قدرت رقابت خود را حفظ و یا افزایش دهند اقدام به افزایش سرمایه می کنند. در برخی از مواقع نیز این کار به منظور اصلاح و بهبود ساختار مالی شرکت صورت می گیرد. این تامین منابع مالی جدید می تواند به شکل های مختلفی صورت پذیرد. هنگامی که یک شرکت در بورس اوراق بهادار بخواهد سرمایه خود را افزایش دهد باید تعدادی سهام جدید منتشر کند و به سهامداران بفروشد تا مبلغ مورد نیاز برای افزایش سرمایه را تامین کند. تفاوت اصلی بین انواع روش های افزایش سرمایه، در محل تامین این منابع جدید است.افزایش سرمایه شرکت ها از چند طریق صورت میگیرد که در آینده به طور جامع به آن می پردازیم اما اکنون توضیح مختصری درباره آن ها داده می شود.

انواع افزایش سرمایه

روشهای مختلفی برای افزایش سرمایه وجود دارد که شامل موارد زیر میشود:

-

از محل سود انباشته (سهام جایزه)

شرکتها میتوانند برای گسترش فعالیتهای خود، بخشی از سودهایی که در طول سالهای گذشته کسب کردهاند و در حساب سود انباشته ذخیره شده است را به سرمایه خود اضافه کنند. این روش، یکی از رایجترین روشهای افزایش سرمایه است که به سهامداران فعلی سهام جایزه تعلق میگیرد و تعداد سهام آنها افزایش مییابد، بدون اینکه نیاز به پرداخت وجه نقدی باشد.

-

از محل آورده نقدی و مطالبات حال شده سهامداران

در صورتی که سود انباشته شرکت کافی نباشد، شرکت میتواند از سهامداران فعلی درخواست کند که مبلغی را به عنوان آورده نقدی به شرکت پرداخت کنند. در مقابل، سهام جدیدی به آنها تعلق خواهد گرفت. این روش، باعث افزایش سرمایه شرکت و ورود نقدینگی تازه به آن میشود.

-

از محل تجدید ارزیابی دارایی ها

وقتی ارزش داراییهای ثابت یک شرکت (مثل زمین، ساختمان، ماشینآلات) بیشتر از ارزش ثبت شده آنها در حسابها باشد، شرکت میتواند این داراییها را مجدداً ارزیابی کند و ارزش واقعی آنها را در ترازنامه ثبت کند. این افزایش ارزش، به عنوان سرمایه جدید شرکت در نظر گرفته میشود.

-

به روش صرف سهام

در این روش، شرکت سهام جدیدی را با قیمتی بالاتر از ارزش اسمی آن به فروش میرساند. تفاوت بین قیمت فروش و ارزش اسمی سهام، به عنوان سرمایه جدید شرکت محسوب میشود. این مبلغ میتواند به حساب اندوخته منتقل شود یا به صورت سهام جدید به سهامداران فعلی تعلق گیرد.

معایب تامین مالی سرمایهای

- از دست دادن کنترل کسبوکار , سرمایهگذاران میتوانند در تصمیمات مدیریتی مداخله کنند و اگر اختلافی در نحوه اداره کسبوکار به وجود آید، میتواند منجر به درگیری شود.

- آمادهسازی فرآیند تامین مالی مبتنی بر سهام زمانبر است و ممکن است به علت طولانی شدن بیش از حد عده ای از شرکت در افزایش سرمایه پشیمان شوند .

مزایای تامین مالی سرمایهای

- باعث بهبود وضعیت یا رشد تولید و سودآوری شرکت می شود.

- افزایش سرمایه بهجز اثرات بنیادی، اثرات روانی نیز بر قیمت تابلو خواهد داشت. با انتشار خبر افزایش سرمایه، اقبال به سهم افزایش مییابد و تا زمان ثبت افزایش سرمایه، شرکت میتواند موردتوجه سهامداران قرار گیرد و بازدهی قیمتی نصیب آنان کند.

عرضه اولیه سهام (IPO)

عرضه اولیه سهام یکی از روش های تامین مالی از طریق بازار سرمایه است که به شرکتها این امکان را میدهد تا سهام خود را به عموم مردم بفروشند. این روش میتواند به شرکتها کمک کند تا سرمایه قابل توجهی را جذب کرده و رشد کنند.

تأمین مالی جمعی (Crowdfunding)

تأمین مالی جمعی یک روش نوین است که به شرکتها این امکان را میدهد تا از طریق جمعآوری سرمایه از افراد متعدد، منابع مالی لازم را تامین کنند. روش های تامین مالی جمعی در بین استارتاپها و کسب و کارهای کوچک محبوب است.

سرمایهگذاری ریسکپذیر

سرمایهگذاری ریسکپذیر به جذب سرمایه از سرمایهگذاران حرفهای اشاره دارد که معمولاً در مراحل اولیه یک کسب و کار سرمایهگذاری میکنند. این نوع سرمایهگذاری معمولاً با ریسک بالا و بازگشت بالقوه بالایی همراه است.

روش های تامین مالی بلند مدت و کوتاه مدت

روشهای تامین مالی به دو دسته کلی کوتاهمدت و بلندمدت تقسیم میشوند. تامین مالی کوتاه مدت برای تامین نیازهای مالی کوتاهمدت یک کسبوکار استفاده میشود و معمولاً برای مدت کمتر از یک سال است. اما روش های تامین مالی بلند مدت معمولاً برای مدت بیش از یک سال است. امکان بررسی جزئیات این دو روش تامین مالی از طریق جدول زیر مهیاست:

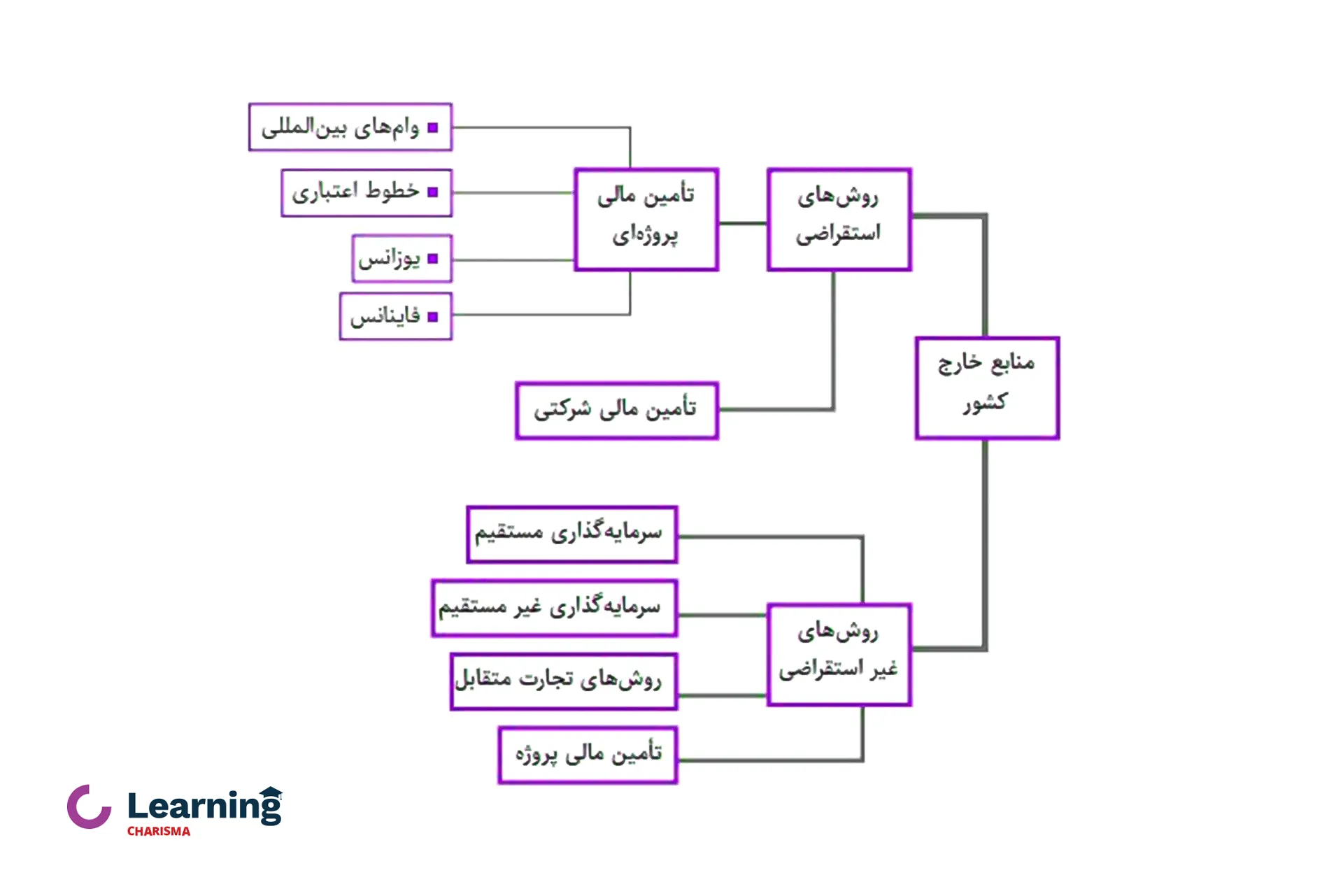

انواع روش های تامین مالی از کشورهای خارجی

به شرکتها و سازمانها این امکان را میدهد که از منابع خارجی، از طریق وامها و ابزارهای مالی مرتبط، سرمایه جذب کنند. این روشهای تامین مالی میتواند به شرکتها در توسعه کسبوکار، گسترش پروژهها یا بهبود نقدینگی کمک کند. در ادامه، انواع روش های تامین مالی خارجی را معرفی میکنیم:

-

وامهای بینالمللی از مؤسسات مالی چندملیتی

شرکتها میتوانند از مؤسسات مالی بزرگ و بینالمللی مانند بانک جهانی (World Bank)، صندوق بینالمللی پول (IMF) یا بانکهای توسعهای منطقهای مانند بانک توسعه آسیایی (ADB) و بانک توسعه اسلامی (IDB)، وام بگیرند. این مؤسسات به کشورها و شرکتها در کشورهای در حال توسعه کمک میکنند که منابع مالی لازم را با نرخ بهرههای مناسب دریافت کنند.

این وامها معمولاً با بهرههای پایین و شرایط طولانیمدت پرداخت ارائه میشوند، اما ممکن است شرایط خاصی مانند اصلاحات اقتصادی یا اجرای پروژههای خاص نیز مطرح باشند.

-

انتشار اوراق قرضه بینالمللی (Eurobonds)

اوراق قرضه یوروباند یک ابزار مالی است که شرکتها یا دولتها میتوانند از طریق آن در بازارهای بینالمللی سرمایه جذب کنند. این اوراق به واحدهای پولی مختلف صادر میشوند و معمولاً برای سرمایهگذاریهای بزرگ یا تامین مالی پروژههای کلان استفاده میشوند. مزیتهای این روش، نرخ بهره جذاب، مدت طولانی بازپرداخت و دسترسی به بازارهای سرمایه بینالمللی است.

-

فاینانس صادرات (Export Credit Agencies – ECA)

برخی شرکتها از طریق نهادهای اعتبار صادرات (ECAs) از خارج از کشور تأمین مالی میکنند. این نهادها به شرکتها کمک میکنند تا وامهایی با تضمین صادرات محصولات یا خدمات خود دریافت کنند.

-

فاینانس پروژه (Project Finance)

این نوع تامین مالی مخصوص پروژههای بزرگ و زیرساختی است که منابع مالی از طریق بانکهای بینالمللی، صندوقهای سرمایهگذاری یا موسسات مالی چندملیتی تامین میشود. در این روش، سرمایهگذاری مبتنی بر توان پروژه برای ایجاد بازده است و نه بر اساس داراییهای شرکت.

-

سندیکاهای بانکی (Syndicated Loans)

در این روش، گروهی از بانکهای بینالمللی بهطور مشترک وامهایی را به شرکتها یا پروژههای خاص اختصاص میدهند. این وامها معمولاً برای پروژههای بزرگ و بلندمدت استفاده میشوند که نیاز به تامین مالی زیادی دارند.

-

اعتبار اسنادی و فاینانس تجاری

اعتبار اسنادی (LC) نوعی روش تامین مالی است که در تجارت بینالمللی مورد استفاده قرار میگیرد. شرکتها از طریق بانکهای خود و همکاری با بانکهای خارجی، اعتبارات اسنادی را برای پرداختهای بینالمللی استفاده میکنند.

-

سرمایهگذاری خارجی مستقیم (FDI) با بدهی

در این روش، شرکتهای خارجی یا سرمایهگذاران بینالمللی با خرید اوراق قرضه یا اعطای وام، به شرکتهای داخلی کمک میکنند. این نوع تامین مالی معمولاً با تعهدات و ضمانتهای بازپرداخت همراه است.

ساده ترین روش های تامین مالی چیست؟

تا کنون انواع روشهای تامین مالی را بررسی کردیم. اما ساده ترین روش تامین مالی چیست؟ در ادامه به معرفی سادهترین روشهای تامین مالی داخلی و خارجی میپردازیم:

1. سود انباشته

این روش به معنای استفاده از سودهایی است که در سالهای گذشته کسب شده و به عنوان سرمایه در دسترس است. شرکتها میتوانند بدون نیاز به جذب منابع جدید، از این سودها برای پروژههای جدید یا گسترش فعالیتهای خود استفاده کنند. این روش هیچ هزینهای برای بهره ندارد و وابستگی به منابع خارجی را کاهش میدهد.

2. فروش داراییها

فروش داراییهای غیرضروری یا مازاد، مانند تجهیزات قدیمی، ماشینآلات یا املاک یک راه سریع برای جذب نقدینگی است. این روش معمولاً زمان کمی نیاز دارد و میتواند به تامین مالی فوری کمک کند.

3. سرمایهگذاری از طرف مؤسسان

مؤسسان و شرکای تجاری میتوانند در زمان نیاز، وجهی را به سرمایه شرکت اضافه کنند.

4. تسهیلات بانکی

دریافت وام از بانکها یا مؤسسات مالی یکی از محبوب ترین روش های تامین مالی در ایران است. این وامها میتوانند برای پروژههای کوتاهمدت یا حل مشکلات مالی استفاده شوند.

معیارهای انتخاب بهترین ابزار تامین مالی

انتخاب بهترین ابزار تامین مالی بستگی به شرایط داخلی شرکت و منبع تأمین مالی دارد و این انتخاب با در نظر گرفتن معیارهای مشخص امکانپذیر است. معیارهای انتخاب مناسبترین روش تامین مالی به سه دسته تقسیم میشوند: شرایط داخلی شرکت، معیارهای منبع تأمین مالی و عوامل کلان اقتصادی-سیاسی. عوامل اصلی تعیینکننده منبع تامین مالی مناسب برای هر شرکت عبارتند از:

- ریسک: شرکت یا پروژه باید مصارف وجوه تأمین مالی را مشخص کند و با توجه به ریسک محل مصرف، منابع تامین مالی را انتخاب نماید.

- بازده: هر منبع تأمین مالی به نوعی بازده یا سود خاصی را مطالبه میکند و شرکت باید میزان بازدهی که قادر به پرداخت آن است را در نظر بگیرد. نرخ بازده مورد انتظار به میزان ریسک پذیرفته شده بستگی دارد.

- حجم سرمایهگذاری: مدیران مالی باید به میزان سرمایه یا منابع مورد نیاز توجه کرده و متناسب با آن، منبع تأمین مالی مناسب را انتخاب کنند.

- افق تأمین مالی: هر منبع تأمین مالی دارای افق زمانی خاصی است که مدیران باید با توجه به محل مصرف وجوه، منبع تأمین مالی را انتخاب نمایند.

- در دسترس بودن: میزان در دسترس بودن و قابلیت استفاده از روش و ابزار مالی نیز یکی دیگر از معیارهای مهم در انتخاب تأمین مالی است.

آنچه درباره روش های تامین مالی گفته شد!

تأمین مالی یکی از عناصر کلیدی در موفقیت هر کسب و کار و پروژهای است. با درک روشهای مختلف تأمین مالی و انتخاب مناسبترین روشها، شرکتها میتوانند به اهداف مالی و تجاری خود دست یابند. روشهای تأمین مالی در ایران نیز بهطور خاص با توجه به شرایط اقتصادی و سیاسی متفاوت است و نیاز به بررسی و تحلیل دقیقتری دارد. با انتخاب استراتژیهای مناسب تأمین مالی، شرکتها میتوانند به رشد و توسعه پایدار دست یابند و در بازار رقابتی باقی بمانند.

روشهای تامین مالی مبتنی بر بدهی از خارج از کشور شامل وامهای بینالمللی، انتشار اوراق قرضه، فاینانس صادرات، فاینانس پروژه و استفاده از نهادهای اعتبار صادرات است. هر کدام از این روشها ویژگیهای خاص خود را دارند و بسته به نیاز شرکتها و پروژهها، میتوانند گزینه مناسبی برای تامین مالی باشند.

سوالات متداول

تامین مالی داخلی به معنای استفاده از منابع شرکت است و شامل روشهای سود انباشته و فروش داراییهای شرکت میشود. مزایای این روش شامل عدم وابستگی به منابع خارجی و کاهش هزینههای تامین مالی میشود.

به طور کلی، روشهای تامین مالی به دو دسته اصلی تقسیم میشوند:

- تامین مالی از طریق بدهی

- وام بانکی: گرفتن وام از بانک با پرداخت سود مشخص.

- اوراق قرضه: انتشار اوراقی که به خریداران آن سود پرداخت میشود و در سررسید اصل پول بازگردانده میشود.

- لیزینگ: اجاره تجهیزات و پرداخت اقساطی.

- تامین مالی از طریق سرمایه

- سرمایه شخصی: استفاده از پسانداز شخصی یا فروش داراییها.

- سرمایه گذاری خطرپذیر: جذب سرمایه از سرمایهگذاران حرفهای که در ازای سهم در شرکت، به کسبوکار شما کمک میکنند.

- سرمایه گذاری جمعی (کراودفاندینگ): جمعآوری سرمایه از تعداد زیادی افراد عادی به صورت آنلاین.

- افزایش سرمایه: فروش سهام جدید به سرمایهگذاران برای جذب سرمایه بیشتر.

شرکتها میتوانند از طریق انتشار اوراق بدهی یا افزایش سرمایه اقدام کنند.

تامین مالی جمعی روشی نوین است که به کسبوکارها اجازه میدهد از طریق جمعآوری سرمایه از افراد متعدد منابع مالی لازم را تامین کنند. این روش بهویژه برای استارتاپها و کسبوکارهای کوچک محبوب است.

4 دیدگاه برای این مطلب

با سلام در صورتی که صحت داشته باشد و مثل بورس نشه کمکی به اقتصاد خانواده می شود و خوب است

سلام علی جان

از بازخورد مثبتتون ممنونیم.

باسلام و احترام

برای راه اندازی یک کارخانه دارویی نیاز به تامین منابع مالی است که نیاز مبرم به مشاوره دارم چگونه میتوان از خدمات کاریزما در این خصوص بهره برد؟

سلام هادی جان

لطفا برای کسب اطلاعات بیشتر در این خصوص از طریق چت پشتیبانی و یا شماره تماس 41000-021 با تیم پشتیبانی ما در تماس باشید.