صندوق مختلط چیست و برای چه کسانی مناسب است؟

صندوق مختلط ترکیبی از سهام و اوراق با درآمد ثابت با نسبت مشخص است و از نظر بازدهی، صندوق سرمایه گذاری مختلط بین صندوقهای درآمد ثابت و سهامی قرار میگیرد. این نوع صندوق به دلیل ترکیب دارایی شناور خود میتواند هم در شرایط رکود و هم در شرایطی که بازار رو به رشد است، بازدهی مناسب همراه با کاهش ریسک داشته باشد. اگر میخواهید بدانید صندوق مختلط چیست و نسبت به دیگر صندوقها چه مزایایی دارد، این مقاله از کاریزما لرنینگ را تا انتها بخوانید.

صندوق سرمایه گذاری مختلط چیست؟

صندوق های سرمایه گذاری مختلط نوعی از صندوق های سرمایه گذاری مشترک هستند که معمولاً داراییهای خود را به نسبت 40 تا 60 درصد در بازار سهام و 40 تا 60 درصد در اوراق با درآمد ثابت مانند سپردههای بانکی، اوراق مشارکت و غیره سرمایهگذاری میکنند.

هرچه مقدار سرمایهگذاری در بازار سهام بیشتر باشد، انتظار سودآوری بیشتر خواهد بود و به دلیل طبیعت نوسانی بازار سهام، ریسک افزایش مییابد. در طرف دیگر، در بازار رکودی، مدیر صندوق میتواند با ایجاد تغییر در ترکیب داراییهای صندوق و سرمایهگذاری بیشتر در اوراق با درآمد ثابت، ریسک را کاهش دهد. بنابراین مدیر صندوق و تیم تحلیل، با پیشبینی بازار میتوانند وزن بیشتری به سهام یا درآمد ثابت بدهند و ریسک را مدیریت کنند.

انواع صندوق مختلط در بازار بورس

صندوقهای مختلط را مانند سایر صندوقهای سرمایهگذاری میتوان به دو نوع صدور و ابطالی و قابل معامله (ETF) تقسیم کرد. مطابق آمار سایت فیپیران، تنها پنج صندوق مختلط ETF داریم و سیزده صندوق دیگر از نوع صدور و ابطالی هستند. قیمت صندوقهای قابل معامله، بر اساس مکانیزم عرضه و تقاضا مشخص میشود. این صندوقها در کارگزاریهای مختلف همانند سهام، قابل معامله هستند. کافیست نماد صندوق مد نظر را در کارگزاری خود جستجو کنید و واحدهای آن صندوق را معامله نمایید.

اما صندوقهای مختلط صدور و ابطالی با توجه به NAV صدور و ابطال معامله میشوند. برای خرید و فروش واحدهای این صندوقها، بایستی پس از دریافت کد بورسی و احراز هویت سجام، به سایت صندوق مراجعه کنید و واحدهای صندوق را بخرید (صدور) یا بفروشید (ابطال). حداقل سرمایهگذاری در صندوقهای مختلط صدور و ابطال، بهاندازهی قیمت یک واحد صندوق است. در صندوقهای قابل معامله، حداقل سرمایه مورد نیاز صد هزار تومان تعیین شده است.

از میان هجده صندوق مختلط فعال، پنج صندوق مختلط با تقسیم سود داریم. به بیان سادهتر، شما با سرمایهگذاری در این صندوقها میتوانید در انتهای دورهی مشخصشده، سود خود را برداشت نمایید. تنها یک صندوق مختلط با سود ماهانه داریم و دوره تقسیم سود چهار صندوق دیگر بیشتر از یک ماه طول میکشد.

| نمای کلی صندوقهای سرمایهگذاری مختلط در بازار بورس | |

| کل صندوقهای مختلط فعال در بازار سرمایه | 18 صندوق |

| تعداد صندوقهای مختلط قابل معامله در بورس | 5 صندوق |

| تعداد صندوقهای مختلط صدور و ابطالی | 13 صندوق |

| تعداد صندوقهای مختلط بدون دوره تقسیم سود | 13 صندوق |

| تعداد صندوقهای مختلط با تقسیم سود ماهانه | 1 صندوق |

| تعداد صندوقهای مختلط با تقسیم سود 3 ماهه | 1 صندوق |

| تعداد صندوقهای مختلط با تقسیم سود 6 ماهه | 2 صندوق |

| تعداد صندوقهای مختلط با تقسیم سود 12 ماهه | 1 صندوق |

در گفتمان رایج بازار سرمایه، گاهی صندوقها را بر أساس ترکیب داراییهایشان مینامند. برای مثال، اگر بیشتر دارایی یک صندوق مختلط به خرید سهام اختصاص یابد، میگوییم صندوق مختلط سهامی شده است؛ به این معنی که این صندوق در حال حاضر بیشتر بر سهام و کمتر بر درآمد ثابتها تمرکز دارد.

ترکیب داراییهای صندوق های مختلط بورسی چیست؟

حد نصاب ترکیب داراییهای صندوق سرمایه گذاری مختلط (Balanced Fund) به این صورت است:

- سرمایهگذاری حداقل 40 و حداکثر 60 درصد از کل داراییهای صندوق در سهام پذیرفتهشده در بورس تهران یا بازار اول و دوم فرابورس ایران، سهام قابل معامله در بازار پایه فرابورس ایران و حق تقدم سهام و قرارداد اختیار معامله سهام آنها و واحدهای سرمایهگذاری (صندوقهای سرمایهگذاری غیر از اوراق بهادار) ثبتشده نزد سازمان

- سرمایهگذاری حداقل 40 و حداکثر 60 درصد از کل داراییهای صندوق در اوراق بهادار با درآمد ثابت، گواهی سپرده بانکی و سپرده بانکی

- اختصاص حداکثر 5 درصد از کل داراییهای صندوق به خرید گواهی سپرده کالایی پذیرفتهشده نزد یکی از بورسها

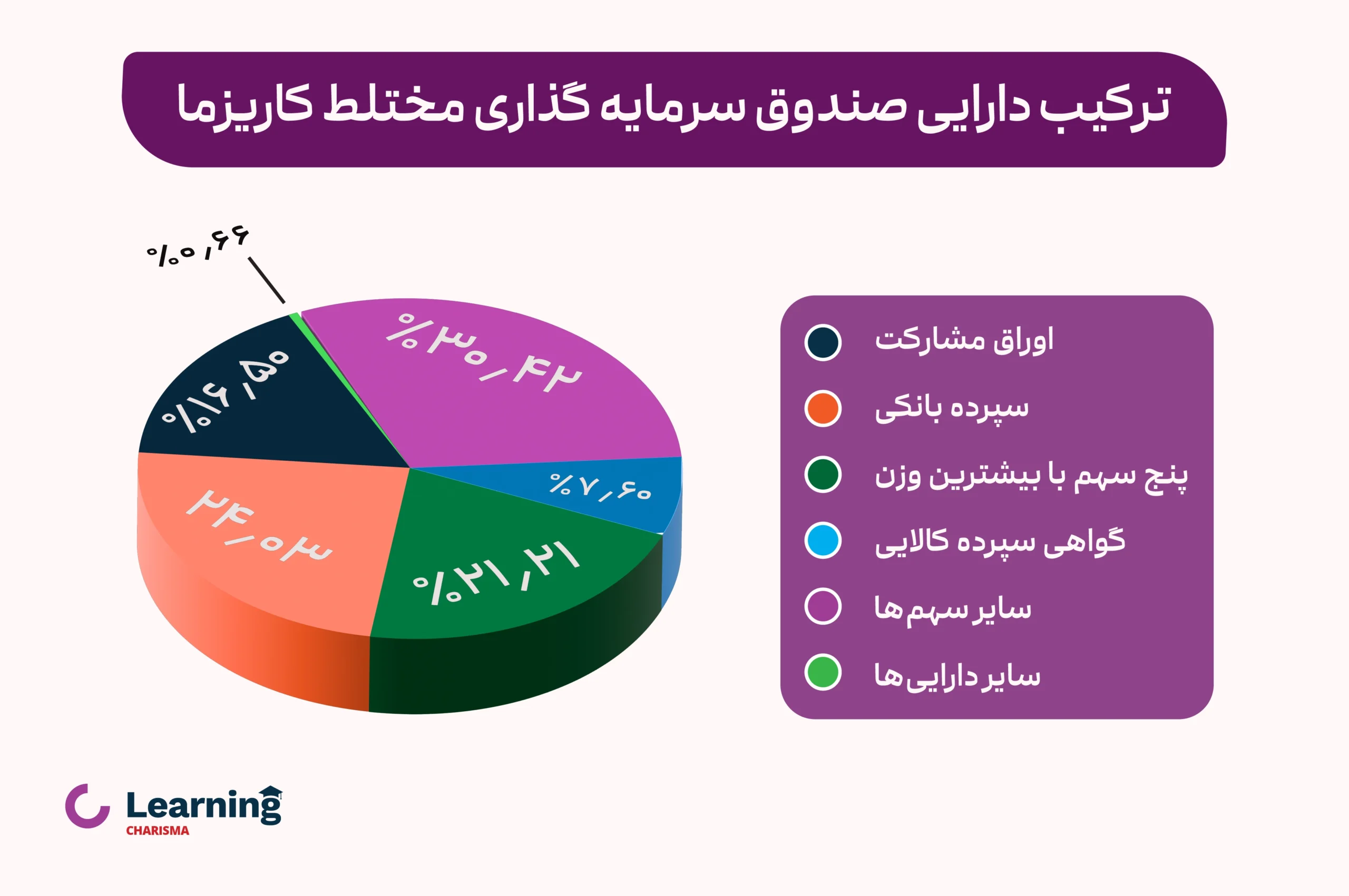

برای مثال، میتوانید ترکیب دارایی صندوق سرمایه گذاری مختلط کاریزما را در نمودار زیر مشاهده کنید:

عملکرد صندوق های مختلط چگونه است؟

در روندهای صعودی بازار، سرمایهگذاران به سمت خرید سهام حرکت میکنند تا بیشترین بهره را از رشد قیمتها ببرند، در حالی که در دورههای رکود، داراییهایشان را به گزینههای کمریسکتر مانند اوراق با درآمد ثابت منتقل میکنند تا از زیان احتمالی جلوگیری کنند. این جابهجایی علاوه بر زمانبر بودن، نیازمند مهارت و شناخت دقیق از شرایط بازار است. به همین دلیل، بسیاری از سرمایهگذاران حرفهای و محتاط، سرمایه خود را در صندوقهای مختلط قرار میدهند؛ چراکه این صندوقها با رویکردی مشابه، مدیریت سرمایه را بر عهده میگیرند.

صندوقهای مختلط با بهرهگیری از تحلیلهای تخصصی، داراییهای خود را در بهترین زمان ممکن بین سهام و اوراق با درآمد ثابت تنظیم میکنند تا هم ریسک را کاهش دهند و هم از فرصتهای رشد بازار بیشترین استفاده را ببرند. انعطافپذیری صندوقهای مختلط باعثشده عملکرد این صندوقها از بازدهی کلی بازار سرمایه بهتر باشد.

صندوق مختلط مناسب چه افرادی است؟

صندوق مختلط باتوجه به اینکه حد میانی ریسک و بازده را دارد، بیشتر مناسب افرادی است که میانهرو باشند. به این معنی که به دنبال سودی معقول با در نظر گرفتن ریسکپذیری متوسط هستند. به بیان سادهتر اگر میخواهید سرمایهگذاری کنید و سودی بیشتر از بانک و بازار بورس بهدست آورید و در عین حال ریسک چندانی را متحمل نشوید، صندوق مختلط یکی از بهترین انتخابها برای شما خواهد بود. شما با سرمایهگذاری در صندوقهای مختلط میتوانید ویزگیهای صندوق با درآمد ثابت و سهامی را همزمان تجربه کنید.

مزایای صندوق مختلط چیست؟

صندوقهای مختلط نیز همانند دیگر صندوقهای سرمایهگذاری دارای مزایا و معایبی هستند. در این بخش از مقاله، به این سوال پاسخ خواهیم داد که مزایای صندوق مختلط چیست و در بخش بعدی به محدودیتهای این نوع صندوق اشاره خواهیم کرد.

- بازدهی بیشتر و ریسک کمتر

صندوقهای مختلط به این دلیل که بخش قابل توجهی از دارایی خود را به سهام شرکتهای بورسی اختصاص دادهاند، این ظرفیت برای آنها وجود دارد که بازدهی مناسبی از بورس کسب کنند. از طرفی دیگر، بخشی از سرمایه این صندوقها به سرمایهگذاری در سپرده بانکی و دیگر اوراق با درآمد ثابت اختصاص داده شده که میتواند ریسک سرمایهگذاری را کاهش دهد.

- سود بیشتر در دوران رونق

اگر اقتصاد کشور در دوره رونق باشد، بازدهی و سود صندوقهای سرمایهگذاری مختلط میتواند به مدد رونق بازار سهام، بسیار افزایش پیدا کند. بنابراین میتوان گفت صندوقهای مختلط در دوره رونق، بازدهی بیشتری نسبت به صندوقهای درآمد ثابت دارند.

- زیان کمتر در دوران رکود

اگر اقتصاد کشور وارد دوره رکود شود، صندوقهای مختلط به نسبت صندوقهای سهامی کمتر در معرض ریسک خواهند بود. در این حالت باز هم بازدهی این صندوقها بیشتر از درآمد ثابت خواهد بود.

- مدیریت تخصصی

صندوقهای مختلط از سوی یک تیم حرفهای و تخصصی مدیریت میشوند و همین امر منجر به کاهش ریسک سرمایهگذران خواهد شد. افرادی که دانش کافی در بازار سهام ندارند، میتوانند از مدیریت حرفهای این صندوقها استفاده و اقدام به سرمایهگذاری کنند.

- نقدشوندگی بالا

صندوقهای سرمایهگذاری مختلط از قدرت نقدشوندگی بالایی برخوردار هستند. از آنجایی که بسیاری از صندوقهای سرمایهگذاری ضامن نقدشوندگی دارند، شما میتوانید هر زمان که نیاز بود، اقدام به فروش و نقد کردن سرمایه خود کنید.

معایب صندوق مختلط چیست؟

به موازات مزایایی که صندوقهای مختلط برای سرمایهگذاران دارند، معایب یا به تعبیر بهتر محدودیتهایی نیز وجود دارند که میبایست آنها را هم مد نظر قرار داد. محدودیتهای صندوقهای مختلط عبارتاند از:

- محدودیت در خرید

در صندوقهای صدور و ابطال، هر صندوق سرمایهگذاری در تعداد واحد (Unit) مشخصی میتواند به سرمایهگذاران عرضه شود. اگر فردی در زمان مناسب نتواند تعداد واحد مورد نیاز خود را از صندوق خریداری کند، باید منتظر بماند که برخی افراد اقدام به ابطال واحدهای سرمایهگذاری کنند.

- عدم اطلاع از قیمت آنی

چنانچه صندوق سرمایهگذاری مختلطی که انتخاب میکنید از نوع ETF نباشد، قیمت لحظهای آن مشخص نیست! اگر امروز قصد دارید در صندوق مختلط سرمایهگذاری کنید، قیمت روز کاری بعد برای واحدهای سرمایهگذاری لحاظ میشود. یعنی باید صبر کنید که قیمت پایانی امروز که ملاک فردا است، مشخص شود. اگر قیمت پایانی روز جاری هنوز مشخص نشده باشد، با قیمت پایانی روز کاری قبل محاسبات صدور یا ابطال واحدهای صندوق مختلط شما انجام خواهد شد.

- ریسک در بخش سهامی صندوق

از آنجاییکه بخش قابل توجهی از دارایی صندوقهای مختلط به خرید سهام شرکتهای بورسی اختصاص داده میشود، این بخش ممکن است در صورت عدم مدیریت مناسب، زیان قابل توجهی به بار بیاورد. این موضوع ممکن است برای بعضی از سرمایهگذارها اصلاً خوشایند نباشد.

صندوق سرمایه گذاری مختلط کاریزما

صندوق مختلط گروه مالی کاریزما از سال 1400 فعالیت خود را آغاز کرده است و در حال حاضر بهصورت صدور و ابطالی در دسترس سرمایهگذارها است. در حال حاضر این صندوق بیش از 1000 میلیارد ریال دارایی را مدیریت میکند و بیش از 6000 نفر سرمایهگذار به این صندوق اعتماد کردهاند.

بازدهی این صندوق در سال گذشته یعنی 1403، طبق آمارهای رسمی، کمی بیشتر از 36 درصد بوده است و این یعنی این صندوق بهخوبی توانسته نسبت به بانک سود بیشتری به سرمایهگذارها بدهد و در مقایسه با بازار سهام نیز عملکرد قابل قبولی داشته باشد. برای دریافت اطلاعات بیشتر و سرمایهگذاری در صندوق مختلط کاریزما، روی دکمه زیر کلیک کنید:

جمعبندی مطلب

در این مطلب، صفر تا صد توضیح دادیم صندوق مختلط چیست. همانطور که گفتیم، این نوع صندوق برای سرمایهگذارانی مناسب است که میخواهند در عین ریسکگریزی، بازدهی بیشتری نسبت به بانک و اوراق با درآمد ثابت بهدست بیاروند. اگرچه صندوقهای مختلط نمیتوانند همانند سهامیها و اهرمیها سوددهی بسیار بالایی داشته باشند، اما یک ترکیب دارایی منعطف دارند و بهنوعی از هر دو ویژگی درآمد ثابت و کسب سود عالی در روزهای رونق بازار بهرهمند هستند.

چنانچه میخواهید یک سرمایهگذاری معتدل را تجربه کنید، حتماً جایی برای صندوقهای مختلط در سبد دارایی خود خالی بگذارید. چنانچه در خصوص این صندوقها سوالی دارید، در بخش نظرات این مقاله، پاسخگوی سوالات شما هستیم.

سوالات متداول

بازدهی این صندوقها در شرایط رشد بازار، عموما از بازدهی صندوقهای درآمد ثابت بیشتر و از صندوقهای سهامی کمتر است. اما در بازار نزولی میتواند متفاوت باشد و بستگی به عملکرد صندوق دارد.

ریسک این صندوقها از ریسک صندوقهای درآمد ثابت بیشتر، اما کمتر از ریسک صندوقهای سهامی است. همچنین این صندوقها میتوانند درصد بسیاری کمی از داراییهای خود را به گواهی سپرده کالایی اختصاص دهند.

قانون تخصیص داراییها در صندوقهای سرمایه گذاری مختلط به این صورت است که صندوق مورد نظر میتواند 40 تا 60 درصد از داراییهای خود را در سهام و در مقابل 60 تا 40 درصد باقیمانده را در اوراق با درآمد ثابت نگهداری کند.

این کارمزد در صندوقهای مختلف متفاوت است. برای اطلاع دقیق از کارمزد هر صندوق، بهتر است به سایت همان صندوق مراجعه نمایید.

برای مقایسه بازدهی صندوقهای مختلط میتوانید به سایت Fipiran.ir مراجعه کنید.

2 دیدگاه برای این مطلب

سلام وقت بخیر.

مطالب عالی بود…

ببخشید در مورخه 1404/05/16به مبلغ یک میلیون تومان صندوق مختلط درکاریزما خریداری نمودم .ولی به پرتفویم.اضافه نشده.لطفا پیگیری نمایید.سپاسگزارم.

سلام. صندوق مختلط کاریزما که شما خریداری کردهاید، از نوع صدور و ابطالی هست. یعنی به پرتفوی شما اضافه نمیشه ولی خرید شما انجام شده. برای مشاهده این صندوق در داراییهای خودتون، باید به اپلیکیشن کاریزما مراجعه کنید.