صندوق درآمد ثابت چیست و چگونه سود پایدار میدهد؟

بنجامین گراهام، پدر سرمایهگذاری ارزشی، معتقد بود در بازارهای نامطمئن، هر سرمایهگذار باید بخشی از پرتفوی خود را به داراییهای درآمد ثابت اختصاص دهد. بر همین اساس، صندوق درآمد ثابت راهکاری مطمئن و کمریسک برای افرادی است که بهدنبال حفظ ارزش دارایی خود بدون پذیرش نوسانات بازار هستند. اما صندوق درآمد ثابت چیست، چه مزایایی دارد و چگونه میتوان از طریق آن به سودی پایدار دست یافت؟ اگر شما هم بهدنبال انتخابی منطقی و محتاطانه در دنیای سرمایهگذاری هستید، ادامه این مقاله از کاریزما لرنینگ را از دست ندهید.

صندوق با درآمد ثابت چیست؟

بر اساس تعریف سایت مرجع اینوستوپدیا (Investopedia): «صندوق درآمد ثابت نوعی صندوق سرمایهگذاری است که بخش عمده داراییهای آن در اوراق بهادار با درآمد ثابت سرمایهگذاری میشود؛ ابزارهایی که سود مشخصی را در دورههای زمانی معین به سرمایهگذار پرداخت میکنند و در پایان دوره، اصل سرمایه نیز بازگردانده میشود. اوراق مشارکت دولتی، سپردههای بانکی و اوراق قرضه شرکتی از جمله داراییهای اصلی این صندوقها هستند. هدف اصلی این صندوقها، ارائه سودی پایدار و کاهش ریسک نوسانات بازار برای سرمایهگذاران است».

فرض کنید سرمایه زیادی در اختیار دارید و تمایلی برای ریسک کردن و حضور در بازاری مانند بورس (یا سایر بازارها) ندارید. از طرفی، نگران کاهش ارزش پول خود نیز هستید. قطعاً افراد دیگری نیز شرایط مشابه شما را تجربه میکنند. در این شرایط، صندوقهای سرمایهگذاری و در راس آنها صندوق سرمایه گذاری درآمد ثابت بهترین راه حل برای شما است. این صندوقها ورود عموم افراد به بازار سرمایه را تسهیل میکنند. برای اینکه با مفهوم صندوق سرمایهگذاری بهتر و کاملتر آشنا شوید، پیشنهاد میکنیم مقالهی زیر را مطالعه کنید:

عملکرد صندوق های درآمد ثابت به این صورت است که ابتدا این صندوقها تحت نظر شرکتها و گروههای مالی مانند گروه مالی کاریزما به جمعآوری سرمایه از سرمایهگذارها میپردازند. سپس مدیر صندوق، سبدی از داراییهای مختلف شامل اوراق مشارکت، اوراق اجاره، اسناد خزانه اسلامی و غیره که ریسک بسیار کمی دارند را تشکیل میدهد و روی این داراییها سرمایهگذاری میکند.

به صلاحدید مدیر صندوق و کارشناسها، بخش بسیار کوچکی از دارایی این صندوقها نیز میتواند در سهام شرکتهای بورسی سرمایهگذاری شود. در نهایت، کارمزد کمی بابت مدیریت داراییهای صندوق از سرمایهگذارها گرفته میشود و بسته به نوع صندوق، سرمایهگذارها سود خود را دریافت میکنند. در ادامه با جزئیات پرداخت سود صندوقهای درآمد ثابت نیز بیشتر آشنا خواهیم شد.

ویدیوی آشنایی با صندوق های درآمد ثابت

اگر میخواهید مختصر و مفید با صندوق های درآمد ثابت آشنا شوید، ویدیوی زیر را مشاهده کنید:

ترکیب دارایی های صندوق درآمد ثابت چیست؟

صندوقهای با درآمد ثابت از آنجایی که ریسک بسیار کمی (تقریباً برابر با صفر) دارند، بایستی از ترکیب دارایی مشخصی پیروی کنند. شما با مراجعه به امیدنامه و اساسنامه این صندوقها میتوانید حد نصاب ترکیب داراییهای صندوقهای درآمد ثابت را مشاهده کنید. معمولاً در صندوقهای درآمد ثابت با چنین ترکیبی از داراییها مواجه هستیم:

ترکیب داراییهای صندوق درآمد ثابت همواره بهگونهای است که بیشترین بازدهی نصیب صندوق و سرمایهگذارها شود و در عین حال، ریسک تا حد ممکن پایین باشد.

صندوق های درآمد ثابت چقدر سود میدهند؟

صندوقهای درآمد ثابت بخش زیادی از دارایی خود را به خرید اوراق خزانه اسلامی یا «اخزا» اختصاص میدهند. اخزا نوعی اوراق درآمد ثابت از نوع اوراق بدهی است که توسط دولت با هدف تامین نیازهای مالی منتشر میشود. از آنجایی که این اوراق ریسک تقریباً معادل با صفر دارند، نقش قابل توجهی در صندوقهای درآمد ثابت ایفا میکنند. پس میتوانیم اینطور نتیجه بگیریم که سود صندوق به نرخ اوراق خزانه اسلامی وابسته است.

اگر بخواهیم آمار و اعداد را به میان بیاوریم و به محاسبه سود بپردازیم، سود اکثر صندوق های درآمد ثابت حداقل 30 درصد در سال است. البته این عدد ثابت نیست و تغییر میکند. در مطلبی جامع، نحوه محاسبه سود صندوق درآمد ثابت را توضیح دادهایم که پیشنهاد میکنیم این مطلب را مطالعه کنید.

چگونه در صندوق درآمد ثابت سرمایه گذاری کنیم؟

نحوه سرمایه گذاری در صندوق درآمد ثابت به نوع صندوق مد نظر بستگی دارد و البته از دو حالت خارج نیست:

- خرید و فروش صندوق های درآمد ثابت قابل معامله در بورس

صندوقهای قابل معامله در بورس (ETFها) دقیقاً مانند سهام معامله میشوند. نماد هر صندوق (برای مثال کارا) را در سامانههای معاملاتی مانند کارگزاری کاریزما جستجو کنید و صندوق را بخرید.

- خرید و فروش صندوق های درآمد ثابت صدور و ابطال

اگر صندوق مد نظر شما از نوع صدور و ابطالی باشد، باید به سایت یا اپلیکیشن صندوق مراجعه و آن را خریداری کنید. مراجعه حضوری به شعب صندوق نیز امکانپذیر است، اما این کار مرسوم نیست.

خرید صندوق های درآمد ثابت از طریق اپلیکیشن کاریزما

یکی از سادهترین و سریعترین راههای سرمایهگذاری در صندوقهای درآمد ثابت، خرید صندوقها در اپلیکیشن کاریزما است. برای خرید صندوقها در اَپ کاریزما، مراحل زیر را طی کنید:

- ابتدا اپلیکیشن کاریزما را دانلود و نصب نمایید.

- بعد از ثبتنام، در بخش سرمایهگذاری، گزینه درآمد ثابت را انتخاب کنید.

- سپس مطابق تصویر زیر صندوق درآمد ثابت مد نظر خود را، برای مثال صندوق کارا، انتخاب کنید.

- با انتخاب صندوق مورد نظر، وارد صفحه آن صندوق میشوید. دکمه خرید را بزنید.

- نوبت به وارد کردن مبلغ مورد نظر جهت سرمایهگذاری میرسد. مبلغ را به ریال وارد کنید.

- تیک پذیرش شرایط خرید صندوق را بزنید تا مجدد با زدن دکمه خرید وارد درگاه پرداخت آنلاین شوید (تصویر زیر).

- با واریز وجه به حساب صندوق، فرآیند سرمایهگذاری شما کامل میشود. به همین آسانی میتوانید در صندوق درآمد ثابت سرمایهگذاری کنید.

برای آشنایی بیشتر با فرآیند خرید و فروش صـندوقهای سـرمایهگذاری، پیشنهاد میکنیم مطلب زیر را حتماً مطالعه کنید تا سوالات و ابهامات شما برطرف شوند:

تقسیم بندی صندوق های درآمد ثابت

صندوقهای درآمد ثابت را میتوان بر اساس معیارهای مختلف دستهبندی کرد. اگر بخواهیم دستهبندی جامعی ارائه دهیم، میتوانیم صندوقها را بر اساس چهار معیار طبقهبندی کنیم. این چهار معیار عبارتاند از:

- بر اساس ترکیب دارایی

- بر اساس تقسیم سود

- بر اساس نوع معامله

- بر اساس کارکرد

1. صندوق های درآمد ثابت بر اساس ترکیب دارایی

صندوقهای درآمد ثابت بر اساس ترکیب دارایی به دو نوع «عادی» و «نوع دوم» تقسیم میشوند. البته صندوقهای درآمد ثابت نوع دوم بیشتر در گذشته رایج بودند. این نوع صندوقها تقسیم سود ماهانه ندارند و سود آنها بهصورت تجمیعی (افزایش NAV واحدهای صندوق) پرداخت میشود. در حال حاضر، نوع دومها کاربرد چندانی ندارد و صرفاً عنوان آنها باقی مانده است.

2. صندوق های درآمد ثابت بر اساس تقسیم سود

تقسیم سود صندوقهای درآمد ثابت به دو صورت انجام میشود:

- ماهانه: در بازهی زمانی یک ماهه، سود صندوق محاسبه و به حساب سرمایهگذار واریز میشود. صندوق کمند از این نوع است.

- افزایش NAV واحدهای صندوق: بهجای پرداخت سود ماهانه، ارزش یا همان NAV واحدهای صندوق افزایش مییابد و در واقع سود به NAV واحدهای صندوق اضافه میشود.

3. صندوق های درآمد ثابت بر اساس نوع معامله

صندوقهای درآمد ثابت را بیشتر بر اساس نوع معامله طبقهبندی میکنند و میشناسند. خرید و فروش این صندوقها، از دو حالت خارج نیست:

- صندوقهای ETF یا قابل معامله در بورس

- صندوقهای صدور و ابطالی

تفاوت صندوقهای درآمد ثابت قایل معامله با صدور و ابطالی در این است که شما برای خرید صندوقهای درآمد ثابت قابل معامله میتوانید با جستجوی نماد صندوق (برای مثال کارا) در تمام کارگزاریها، همانند سهام، واحدهای صندوق را خریداری کنید. اما برای خرید و فروش صندوقهای صدور و ابطابی بایستی به سایت خود صندوق مراجعه نمایید.

4. صندوق های درآمد ثابت بر اساس کارکرد

اگر بخواهیم صندوقهای درآمد ثابت را بر اساس کارکرد دستهبندی کنیم، سه دستهبندی خواهیم داشت. این سه دستهبندی عبارتاند از:

- صندوقهای درآمد ثابت عادی

صندوقهای درآمد ثابت عادی، مرسومترین صندوقها هستند و در اکثر شرکتهای سبدگردان، گروههای مالی و کارگزاریها، اکثر صندوقها، صندوقهای درآمد ثابت عادی هستند.

زمانی که از صندوق درآمد ثابت صحبت میکنیم، منظور همین صندوقهای درآمد ثابت عادی هستند که جزو اولین و قدیمیترین صندوقها نیز محسوب میشوند. به مرور زمان، صندوقهای درآمد ثابت با کارکردهای خاص بهوجود آمدند. این صندوقها همیشه بیشترین تعداد سرمایهگذار را داشته و دارند.

- صندوق سرمایهگذاری مختص اوراق دولتی

حداقل ۹۵ درصد از داراییهای صندوق درآمد ثابت اوراق دولتی در اوراق با درآمد ثابت، اسناد خزانه اسلامی و گواهی سپرده بانکی و سپرده بانکی سرمایهگذاری میشود. همچنین، حداقل ۷۵ درصد از کل داراییها نیز بایستی به اوراق بهادار با درآمد ثابت منتشرشده از طرف دولت و اسناد خزانه اسلامی اختصاص یابد. این نوع صندوقها، مجوز سرمایهگذاری در سهام ندارند و عملاً ریسک این صندوق برابر با صفر است.

- واحدهای عادی صندوق سرمایهگذاری اهرمی کاریزما

صندوق اهـرمـی، نوعی صندوق سرمایهگذاری با مزیت اهرم مالی است که به سرمایهگذار امکان کسب سود بیشتر از میانگین بازار را میدهد. این نوع صندوق، دو نوع واحد عادی و ممتاز دارد. واحدهای عادی صندوق اهرم، خود یک نوع صندوق درآمد ثابت از نوع صدور و ابطالی به حساب میآید که شما میتوانید روی این واحدها سرمایهگذاری کنید.

مزایای صندوق درآمد ثابت چیست؟

اگر بخواهیم در مورد مزایای سرمایهگذاری در صندوقهای درآمد ثابت صحبت کنیم، ساعتها میتوانیم مطلب بنویسیم. اما به اختصار، چهار مورد را میتوان بهعنوان اصلیترین مزایای درآمد ثابتها در نظر گرفت. این چهار مورد عبارتاند از:

- ریسک پایین

اصلیترین مزیت صندوقهای درآمد ثابت، ریسک بسیار پایین و گاهی صفر آنها است. سطح ریسک پایین برای افرادی که به هیچ عنوان دوست ندارند سرمایه آنها به خطر بیفتد، یک مزیت است. علاوه بر ریسک پایین، میتوان کسب درآمد ثابت ماهانه را نیز بهعنوان مزیت دیگر در نظر گرفت.

- نقدشوندگی بالا

مزیت بزرگ بعدی صندوقهای درامد ثابت، نقدشوندگی بالای آنها نسبت به سایر روشهای سرمایهگذاری است. شما تقریباً هر زمان که بخواهید میتوانید سریع و راحت واحدهای صندوق درآمد ثابت خود را بفروشید و نقد کنید. علاوه بر این، برخلاف سپردهگذاری در بانکها، نهتنها هیچ جریمهای بابت برداشت پیش از موعد شامل حال شما نمیشود، بلکه سود روزشمار به شما تعلق میگیرد و تا روز آخر، سود برای شما محاسبه خواهد شد. واریز پول نیز در سریعترین زمان ممکن انجام میشود.

- شروع با سرمایه کم

سرمایه کم برای آنهایی که به سرمایهگذاری علاقهمند هستند، همواره یک دغدغه است. خوشبختانه برای این موضوع راه حل وجود دارد. شما میتوانید با حداقل 100 هزار تومان و حتی کمتر (در صورتی که واحدهای صندوقهای صدور و ابطالی را خریدای کنید)، سرمایهگذاری در صندوقهای درآمد ثابت را آغاز نمایید. سپس، با گذشت زمان، مازاد درآمد خود را مجدد به صندوق واریز کنید و همزمان از کسب سود موثر (مرکب) نیز لذت ببرید.

- مدیریت حرفهای داراییها

صندوقهای سرمایهگذاری همواره از حضور بهترین کارشناسها و تحلیلگرها بهمنظور مدیریت داراییهای صندوق بهره میبرند. پس در حقیقت سرمایه شما توسط بهترین افراد حوزه بازار سرمایه مدیریت میشود و نیازی نیست شما بهعنوان سرمایهگذار وقت خود را صرف آموزش مفاهیم بازار سرمایه کنید.

معایب صندوق درآمد ثابت چیست؟

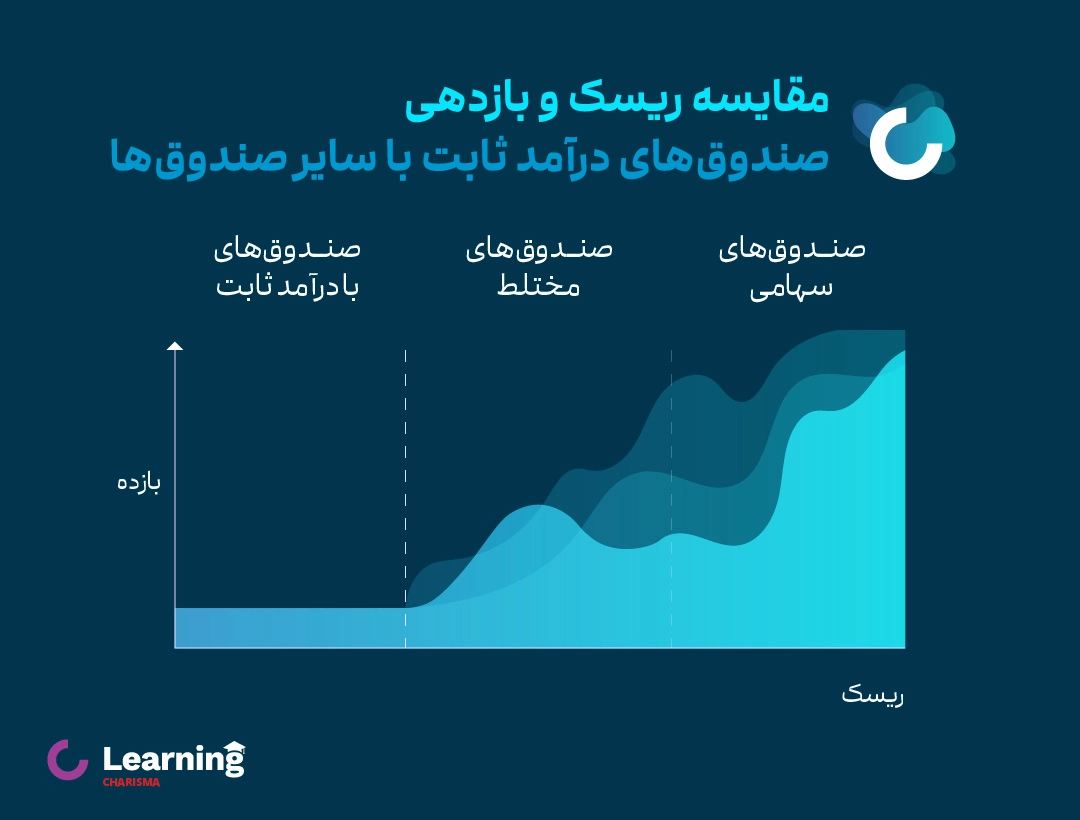

از آنجایی که سرمایهگذاری در صندوقهای درآمد ثابت ذاتاً کمریسک است، نمیتوان معایب زیادی را برای درآمد ثابتها در نظر گرفت. شاید بزرگترین ایراد یا نقطه ضعف صندوقهای درآمد ثابت این باشد که در مقایسه با سایر بازارها، مانند بازار سهام در زمان رشد، سود کمتری میدهند.

در مواقعی که بازار روزهای خوشی را سپری میکند، سرمایهگذاری در سهام، ارز دیجیتال و غیره، منجر به کسب سودهای جذاب میشود و صندوقهای درآمد ثابث در این زمان نمیتوانند با این بازارها رقابت کنند. بالعکس، در روندهای نزولی، صندوقهای درآمد ثابت، گزینههای بهتری به حساب میآیند.

معرفی صندوق های درآمد ثابت کاریزما

گروه مالی کاریزما صندوقهای درآمد ثابت متنوعی دارد و بهنوعی نیاز تمام سرمایهگذاران با سلیقههای مختلف را با بهترین صندوق های درآمد ثابت پاسخ داده است. پنج صندوق سرمایه گذاری با درآمد ثابت کاریزما عبارتاند از:

- صندوق سرمایهگذاری نوع دوم کارا

- صندوق سرمایهگذاری با درآمد ثابت کمند

- صندوق سرمایهگذاری مختص اوراق دولتی کاریزما

- صندوق سرمایهگذاری با درآمد ثابت کاریزما

- صندوق سرمایهگذاری اهرمی کاریزما (واحدهای عادی)

در جدول زیر میتوانید تمام صندوقهای درامد ثابت کاریزما را در یک نگاه مشاهده و مقایسه کنید:

| صندوقهای درآمد ثابت کاریزما در یک نگاه | |||

| نام صندوق | کل ارزش داراییها | تقسیم سود | تعداد سرمایهگذارها |

| کارا | 303+ هزار میلیارد ریال | افزایش NAV واحدها | 33000+ نفر |

| کمند | 90+ هزار میلیارد ریال | ماهانه | 21000+ نفر |

| درآمد ثابت کاریزما | 35+ هزار میلیارد ریال | ماهانه | 19000+ نفر |

| واحدهای عادی اهرم | 100+ هزار میلیارد ریال | افزایش NAV واحدها | 792 نفر |

| مختص اوراق دولتی | 2+ هزار میلیارد ریال | افزایش NAV واحدها | 77 نفر |

کارمزد خرید و فروش صندوق درآمد ثابت چقدر است؟

کارمزد خرید و فروش صندوقهای درآمد ثابت، تابع نوع صندوق است. اگر صندوق درآمد ثابت مد نظر از نوع قابل معامله در بورس (ETF) باشد، مانند صندوقهای کارا و کمند، کارمزد هر خرید و فروش در مجموع 0.00075 از ارزش معامله است. نکته قابل توجه این است که کارمزد خرید صندوقهای درآمد ثابت کاریزما، مختص اوراق دولتی و واحدهای عادی اهرم، صفر است. برای کسب اطلاعات بیشتر در مورد کارمزدها، از جمله کارمزد صندوقهای سرمایهگذاری مبتنی بر صدور و ابطال، پیشنهاد میکنیم مقاله کارمزد صندوق های سرمایه گذاری را مطالعه کنید.

جمعبندی؛ جایگاه صندوقهای درآمد ثابت در سبد سرمایهگذاری

در ابتدای مطلب سوالی پرسیدیم که صندوق درآمد ثابت چیست و به این سوال کامل پاسخ دادیم. صندوقهای درآمد ثابت را میتوان یک گزینه مناسب برای سرمایهگذاری در نظر گرفت. سرمایهگذارهای حرفهای همواره در بازارها و روی داراییهای مختلف سرمایهگذاری میکنند تا اصطلاحاً پرتفوی کاملی داشته باشند و صندوق درآمد ثابت همواره بخشی از سبد سرمایهگذاری همه سرمایهگذارها است. این نکته را نیز در نظر داشته باشید که صندوقهای با درآمد ثابت معمولاً بازدهی بالاتری نسبت به سپردههای بانکی دارند.

سوالات متداول

صندوق درآمد ثابت نوعی صندوق سرمایهگذاری است که بیشتر در اوراق قرضه دولتی، اوراق مشارکت و دیگر ابزارهای مالی کمریسک سرمایهگذاری میکند. این صندوقها هدفشان ارائه سود ثابت و پایدار به سرمایهگذاران همراه با ریسک پایین است.

برای خرید صندوقهای درآمد ثابت، ابتدا باید توجه کنید که صندوق از نوع قابل معامله در بورس است (ETF) یا صدور و ابطالی؛ اگر صندوق از نوع ETF باشد، کافیست نماد صندوق را در سامانههای معاملاتی مانند کارگزاری کاریزما جستوجو و واحدهای صندوق را خریداری کنید. اگر صندوق از نوع صدور و ابطالی باشد، بایستی به وبسایت یا اپلیکیشن صندوق مراجعه کنید و واحدهای صندوق را بخرید (صدور) یا بفروشید (ابطال).

راه سادهتر این است که به اپلیکیشن کاریزما مراجعه کنید و صندوقهای درآمد ثابت را از طریق اَپ کاریزما، به آسانی و در سریعترین زمان ممکن خریداری کنید.

اوراق درآمد ثابت نوعی ابزار سرمایهگذاری است که ریسک پایینی دارد و سود معینی را در یک بازه زمانی معین به سرمایهگذار پرداخت میکند. بازدهی اوراق درآمد ثابت معمولاً از سود بانکی بیشتر است.

شما با 100 هزار تومان میتوانید سرمایهگذاری در صندوقهای درآمد ثابت را آغاز کنید و در بازههای زمانی مشخص، سرمایه خود را افزایش دهید. اگر در صندوقهای صدور و ابطالی سرمایهگذاری کنید، حداقل سرمایه مورد نیاز، بهاندازهی قیمت یک واحد صندوق است.

سود صندوقهای درآمد ثابت تضمینشده و صد درصد نیست؛ اما تا امروز این صندوقها بهخوبی و بدون هیچ مشکلی، حتی در شرایط اقتصادی و سیاسی ناپایدار، سود مشخصشده را پرداخت کردهاند. بنابراین میتوانیم اینطور بگوییم که بله، صندوقهای درآمد ثابت همیشه سود میدهند.

صندوقهای «کمند» و «درآمد ثابت» بهترتیب در اولین روز کاری بعد از پانزدهم و بیستوپنجم هر ماه (نهایتاً ظرف 48 ساعت) سود خود را واریز میکنند.

27 دیدگاه برای این مطلب

سلام من هم ماه گذشته در درآمد ثابت واریزی داشتم ولی سودی واریز نشد ،چرا ؟؟؟

سلام. واریز سود ماهانه فقط در صندوق کمند هست. اگر صندوق دیگری مثل کارا رو خریداری کردید، واریز سود ماهانه ندارید. صندوق کمند فقط واریز سود ماهانه داره. اگر سود واریز نمیشه ممکنه اطلاعات حساب بانکی شما در سجام مشکل داشته باشه که باید چک و در صورت نیاز اصلاح کنید.

سلام سود این ماه ما واریز نشده است

سلام وقت بخیر ببخشید من میخوام ازصندوق کاریزما پول بردارم چرا خطا میزنه؟

سلام. لطفاً با پشتیبانی ما با شماره 02141000 در تماس باشید تا شما رو راهنمایی کنند.

سلام خسته نباشید ممنون از راهنمایی خوب تون من تا قبل کاربر ارز دیجیتال بودم خوب کار کردم بد عید بود تصادف کردم که همه چیزمو ازدست دادم حتی یه پامو گوشی که باهاش کار مبکرد دوباره گوشی گرفتم جمع کردم اونای کار کرده بودم چند تا صندوق دارم یعنی صرافی ارز داشتم گفتم بنام من داخل صندوق سرمایه گذاری کردن نمیدونم چگونه برداشت یا فروش سجامی هستم واقعن الان گرفتارم این صندوق های سرمایه گذاری به کمکم میاد یا نه

سلام. برای شما آرزوی سلامتی داریم، بله صندوقهای درآمد ثابت میتونن جایگزین خیلی خوبی برای بانک باشن و هر ماه روی سود این صندوقها حساب کنید.

داستان های زیادی گفته شده ولی آخرش معلوم نشد چی به چیه و رو چی سرمایه گذاری کنیم که ارزش پول پایین نیاد بهترین راهکار از نظر من سرمایه گذاری رو ارزهای دیجیتالی هستش یکباره یا صفر میشه یا میلیاردی میشه این سایتها و امسال اینا فردا هک میشن هیچ اعتباری نیستش

باسلام ۵۰۰ میلیون از صندوق کاریزما با درامد ثابت احتیاج دارم میخواستم ابطال کنم ولی از صبح وصل نمیشود چیکارکنم؟

سلام. بابت مشکل بهوجود آمده عذرخواهی میکنیم. همانطور که میدانید، به دلیل شرایط حساس جنگی در کشور و با توجه به دستور سازمان، فعالیت بورس کاملاً متوقف و دسترسی به اینترنت نیز محدود شد.

سلامو وقت بخیر اولا تشکر از مطالب مفیدتون

سوالم اینه که تحت هر شرایطی این درامد ثابته برای منه سرمایه گذار؟اگه صندوق ها تو ماه منفی های پی در پی بخوره و ضرر ده بشه باز من اون درامد ثابت رو دارم ؟

و سوال بعدیم اینه که رنج درامد ثابت تو صندوقها منظورم کف و سقف درصد ماهانه تو این صندوقها چقدره؟ممنون ازتون

سلام و درود. بله، شما در شرایط نزولی بازار، باز هم درآمد ثابت خودتون رو از این صندوقها دارید. سود صندوقهای درآمد ثابت، معمولاً تا 36 درصد سالانه هست در حال حاضر.

سلام من میخام کل پولی که تو درامد ثابت کارا سرمایه گزاری کردمو برداشت کنم چطوری باید برداشت کنم و از چه طریق باید متوجه بشم که کل پولم برداشت شده

صندوق در آمد ثابت بخوایم چند میلیارد پول بزاریم آیا امکانش هست سر ماه که قرار سود مارو بزنند تو حساب نزنند و بگند سود که نکردیم هیچ از اصل پول هم باید برداریم منظورم اینه که چقدر اصل پول در خطره

چنین چیزی اصلاً محتمل نیست دوست عزیز و احتمال اینکه اصل سرمایه شما در خطر باشه تقریباً صفر هست.

ممنون از مقاله خوبتون. خیلی خوب توضیح دادید. بالاخره یه مقاله پیدا شد که اینقدر خوب دستهبندی کنه صندوقهای درآمد ثابت رو. یک سوال داشتم، آیا صندوقهای درآمدثابت امکان داره ورشکست بشن؟ در این صورت چه سازمانی مسئولیت این موضوع رو به عهده میگیره؟

سلام و درود. خوشحالیم که از مطلب راضی بودید. در خصوص سوال شما، روی کاغذ بله امکان ورشکستگی صندوقها وجود داره، اما سازوکارهایی تعبیه شده که این امکان رو به صفر میرسونه. برای مثال، صندوقها دائم توسط سازمان بورس کنترل میشن و به اونها اجازه داده نمیشه دست به اقدامات خطرناک بزنن که اونها رو به سمت ورشکستگی ببره. یا برای مثال اگر یک صندوق ریسک زیادی داشته باشه، با دستور و دخالت سازمان، اوضاع به حالت امن برمیگرده. برای همین در عمل هیچوقت اجازه داده نمیشه صندوقها، بهخصوص درآمد ثابتها به سمت ورشکستگی پیش برن.

سلام وقت بخیر من یک ماه پیش یه مبلغی از بانک پاسارگاد ریختم توی صندوق درامد ثابت ولی الان هرکاری میکنم میگه باید اطلاعات سجام رو بروز رسانی کنم، میخوام شماره حساب کاریزما رو بدم به سجام ولی اطلاعاتی مثل شعبه و کد شعبه و غیره رو ندارم، چطور میتونم این مبلغ رو برداشت کنم؟؟

با سلام، برای ثبت کاریزماکارت در سجام، شهر و استان شعبه را تهران انتخاب نمایید. همچنین بابت مشخصات شعبه هم شعبه “کاریزما کارت” با کد” 2020″ را وارد نمایید. چنانچه باز هم سوالی دارید، با شماره 02141000 تماس بگیرید.

با سلام. در صندوق های درآمد ثابت بورس ، مثلاً امروز اگه پولمون سود کنه و دست نزنیم، فردا سود روی کل پول میاد یا فقط روی اصل پول؟

سلام و درود. سود روی کل پول شما میاد عزیز، سودهای روزشمار مرکب هستند.

با سلام بنده دیروز در صندوق سرمایهگذاری با درآمد ثابت کاریزما واریز کردم امروز نگاه کردم ثبت اولیه میاره

سلام. فرآیند تکمیل شدن سرمایهگذاری شما یک روز کاری زمان میبره. برای پیگیری بیشتر میتونید با چت آنلاین در ارتباط باشید تا همکاران شما را راهنمایی کنند.

چطور میتونم هدیه ۱ میلیونی ب کارت بانکیم انتقال بدم

سلام و درود. منظور شما از هدیه 1 میلیونی چی هست دقیقاً؟ کجا این هدیه رو دریافت کردید؟

ضمانت باز پرداخت اصل مبلغ سرمایه گذاری شده به عهده چه ارگان. بانک. ویا نهادی است وآیا مبلغ سرمایه گذاری شده جهت باز پرداخت تضمین میشود لطفا شفاف پاسخ بفرمایید در مطالب بالا هیچ اشاره ای به این موضوع(ضمانت باز پرداخت اصل سرمایه وسود آن )نشده است وجای ابهام دارد تشکر

سلام و درود. در خصوص ضمانت اصل سرمایه و پرداخت سود، اگر امیدنامهی صندوقهای درآمد ثابت را ملاک قرار دهیم، در امیدنامه ذکر شده که این صندوقها ریسک دارند (هرچند سطح ریسک بسیار پایین است) و ضمانت صد درصدی ارائه نمیشود، اما معمولاً در بررسی صندوقها، سابقه و اعتبار شرکت را ملاک قرار میدهند که از این نظر کاریزما و همینطور سایر شرکتهای معتبر تا این لحظه مشکلی در پرداخت سود و نقدشوندگی نداشتهاند و با اطمینان میتوان گفت 99.9 درصد هیچ چالشی در پرداخت سود و اصل سرمایه وجود نخواهد داشت.